作者:薛小丽

来源:投中网

药明康德又上市了。

2018年12月13日,被称为“医药界华为”的药明康德登陆港交所,成为继复星医药、上海医药等后又一家同时在AH股两地上市的医药企业。这是“药明系”公司3年内第4次登陆资本市场。

药明康德港交所上市当天发行价为68港元/股,募集资金约为75.5亿港元。截至2018年12月13日收盘,其市值约为79亿港元。

这个医药“网红”独角兽曾在2018年5月8日登陆A股,并创下多个光辉时刻:50天闪电过会、创下16个涨停,市值一度超1400亿人民币,成功跻身A股医药板块千亿市值“四巨头”(当时其他三家巨头为恒瑞医药、云南白药、康美药业)。目前,其在A股的市值约为938亿人民币。

从2015年美股退市至今,药明康德通过分拆上市的方式,将其旗下3家子公司4次送至新三板、A股和港交所等资本市场,市值因此翻了近8倍,一度被称为“造富机器”。而其背后的众多资本大佬也因此赚得盆满钵满。

“一拆三”回归

“药明系”市值翻了超8倍

CRO行业巨头药明康德可以说是资本市场的“熟客”。

2000年,毕业于北大化学系和美国哥伦比亚大学的李革和其团队创立了药明康德,这家公司的主营业务是医药研发合同外包服务(CRO)。2007年,药明康德登陆纽交所,成为最早一批赴美上市的生物科技企业。

和大部分中概股一样,药明康德在美国也遭遇了估值低于预期、战略规划不被市场理解等困境。当时,公司虽然在美国CRO行业中排名靠前,但在美股市场的估值远低于国内,市盈率约为30倍。与此相对的,当时国内创业板的同类企业泰格医药PE超过70倍。

市场冷遇之下,药明康德决定从美股退市。2015年下半年,公司以33亿美元(约227亿人民币)的估值完成私有化,并启动了“一拆三”回归计划。公司先后分拆合全药业、药明生物、药明康德三家主体,随后陆续登陆资本市场。

2015年4月,药明康德分拆了其旗下主要负责小分子创新药研发生产服务业务的子公司合全药业,挂牌新三板。业绩快报显示,合全药业2017年和2018年第三季度的收入分别约为22亿元和7.2亿元,均同比增长了约24%,净利润分别约为4.95亿元和1.63亿元。截至2018年12月13日收盘,其市值约为175亿元。

2017年6月,药明康德旗下负责生物制剂部分业务的子公司药明生物登陆港交所。财报显示,药明生物2017年和2018年中期收入分别约为16亿元和10.5亿元,分别同比增长约64%和61.2%;净利润均约为2.5亿元,分别同比增长约79%和270.7%。截至2018年12月13日收盘,公司市值约为697亿港元(约614亿人民币)。

2018年5月8日,药明康德于上交所挂牌上市,创下连续16个涨停板,市值一度超过1400亿人民币。随后几个月,经过多番股市震荡,目前其市值约为938亿人民币。

这样算来,加上药明康德登陆港交所的市值79.2亿港元(约69.7亿人民币),“药明系”公司通过分拆上市回归的总市值接近1800亿人民币。和退市时的33亿美元相比,市值在3年内翻了近8倍。

作为这波资本运作中最大的受益者,公司创始人李革、赵宁夫妇身家随之大涨。《2018胡润百富榜》显示,李革、赵宁夫妇以210亿元身家位列财富榜第151位。

收获颇丰的入场资本

“药明系”公司3年内4次上市,除了让创始团队收获颇丰,隐藏在其背后、此前已买票入场的众多投资者们也将赚得盆满钵满。

作为医药行业的明星独角兽,药明康德一直是资本大佬们眼中的香饽饽。2015年药明康德从美股退市时,高瓴资本、平安集团、汇侨资本在内的诸多资本巨头就争相参与。到2016年12月,国寿成达、泰康集团、平安置业等产业巨头也相继入场。

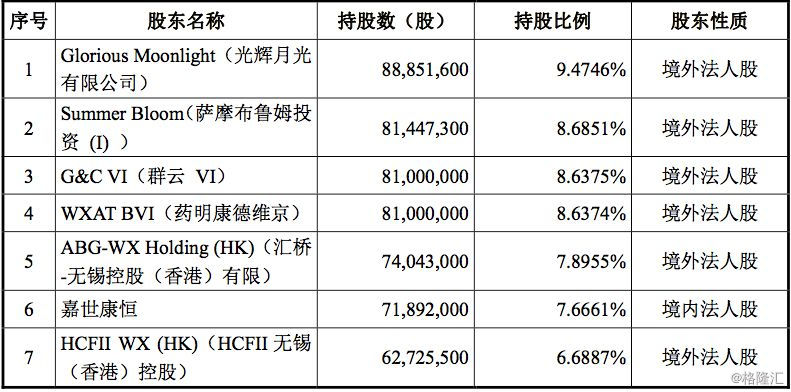

药明康德2018年5月提交的招股书显示,其背后股东众多,A股上市前并无控股股东,其四位创始人李革、赵宁、刘晓钟、张朝晖共同控制公司34.48%的表决权,为公司实际控制人。

同时,公司登陆A股前共有42位股东,其中17名是外资股东。其中12家注册于嘉兴和上海两地的“厚字头”有限合伙企业,背后的股东均是上海群云投资,其实际控制人为李革。

值得注意的是,其股东名单中还有众多医药上下游上市公司,包括平安、国寿、泰康等保险巨头,海南海药、信邦制药等医药产业大咖等。其中,“平安系”公司可以称得上“大赢家”,持股比例超5.7%——平安集团旗下控股子公司上海金药投资持股近5.2637%,平安置业持股0.5332%等。

图表来自2018年5月的招股书

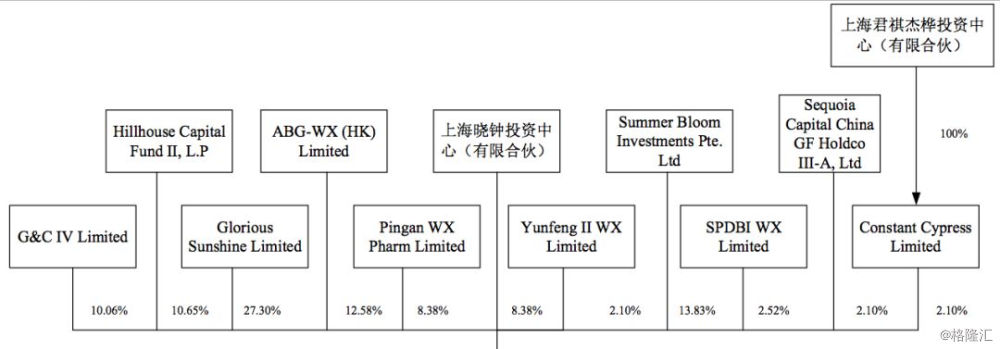

此外,公司还吸引了众多财务机构的参与,包括马云间接持股上海云锋衡远投资、君联资本(通过上海杰寰持股)、红杉资本、Eastern Star(东星亚洲投资)等。同时,持有药明康德8.64%股份的药明康德维京WXAT BVI背后的一众股东也是星光熠熠,包括高瓴资本、红杉资本、Yunfeng II(云峰 II 无锡有限公司)、SPDBI WX Limited(浦银投资)等。

WXAT BVI(药明康德维京)的股权结构图,来自2018年5月招股书

药明康德2018年第三季度财报显示,公司A股上市后,又获得社保基金、鼎晖投资等多家机构青睐,同时富国精准医疗基金、UBS AG、光大证券以及招商银行等金融系资本也相继加入。

药明康德2018年第三季度财报

价值争议

作为国内CRO、CMO和CDMO的行业龙头,药明康德在资本市场受到青睐,首先与其近几年亮眼的财务业绩脱离不开。

从财报可以发现,近几年,药明康德的营收、净利润等都保持着稳定快速增长。招股书显示,2015年到2017年,药明康德的营收分别为48.83亿元、61.16亿元、77.65亿元,净利润分别为3.49亿元、9.75亿元、12.27亿元。公司这三年营收和净利润的复合增长率分别高达26%和88%。2018年前三季度,其营收为69.21亿元,同比增长近22%;净利润为12.5亿元,同比增长近50%。

数据来源:药明康德招股书和财报

药明康德的主营业务主要包括合同研发服务(CRO)和合同生产/合同生产研发业务(CMO/CDMO)两大类别。其中,CRO收入近几年基本占其总收入的70%以上。

目前,其在全球范围内有26个研发基地/分支机构,客户超过3000家。招股书显示,其前十大客户几乎均是全球医药巨头,包括强生、默沙东、葛兰素史克、罗氏、辉瑞等。2015年到2017年,其海外业务为公司贡献了超8成的营收。

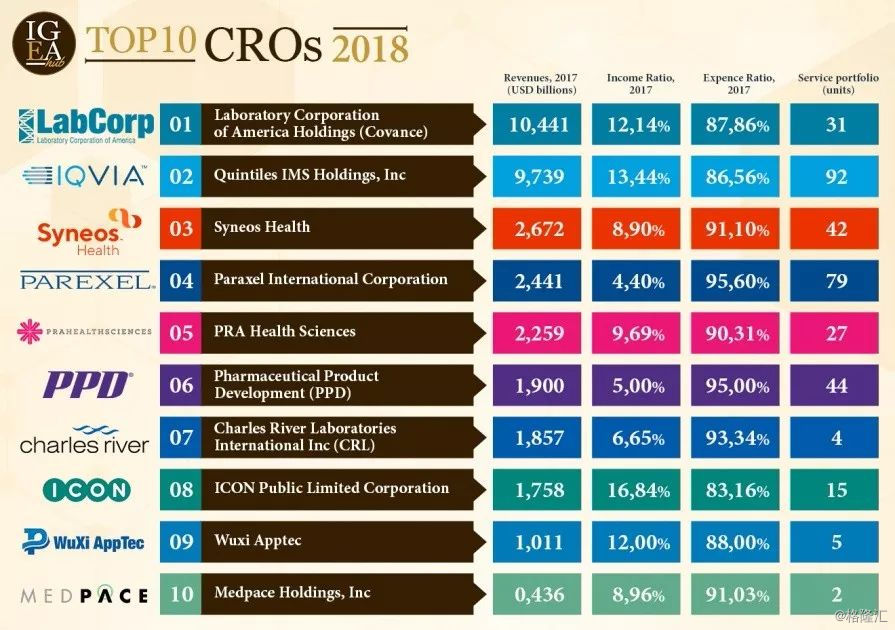

此外,药明康德在资本市场受到追捧,也得益于CRO整体行业的快速发展。《Top 10 CROS 2018》榜单报告显示,从2011年以来,全球CRO行业一直处于持续快速增长中,年复合增长率超过10%,预计这一增长还将持续。

君联资本董事总经理王俊峰此前接受投中网采访时曾表示,他很看好CRO模式在中国的未来前景。他认为这种模式在中国之所以能走得通,一方面是因为中国的成本比美国低,另一方面是因为中国拥有足以和全球其他地区PK的优质科学家和技术人员,同时还有众多资本的推动。

“我们认为CRO 行业会是个千亿美元的市场。CRO企业服务于全球创新药公司,对产业一线的数据和情况很了解。这个行业某种程度上类似于创新药领域的基础设施,支撑着很多创新。中国快速变化的市场,带来了这个领域特殊的快速成长机会,这些投资机会在国外可能很难找到。” 王俊峰称。

不过,在资本市场收获满满的同时,药明康德也正受到颇多质疑。

其中,最重要的一点,是其超高的市盈率。2018年5月8日登陆A股后,药明康德创下16个涨停,静态和动态市盈率一度超过百倍。而当时A股同行业其他CRO企业的可比公司市盈率平均值基本是65到67倍之间。人们一度怀疑,这家企业是否真的值这么高的市盈率?

图表来自药明康德2018年5月公告

如今,经过几个月的股市震荡,药明康德在A股的市盈率回归到45倍左右。这个数字究竟如何?或可以和全球其他巨头对比一下。根据2018年上半年发布的CROS全球榜单排名《Top 10 CROS 2018》,药明康德在全球CROS企业中排名第九位。

对比全球前十榜单的几家同行可以发现,目前市值和药明康德比较接近的是位于榜单第一名的LabCorp。不过,后者2017年的营收和净利润差不多是药明康德的10倍,同时其市盈率只有10倍。同时,2017年净利润和药明康德最接近的Charles River Laboratories,2017年营收比药明康德多了超7亿美元,市值只是药明康德的二分之一。

数据来源:公司招股书、Yahoo Finance

近日,在接受媒体采访时,药明康德方面表示,其愿景不止是成为CRO巨头,还希望打造平台、为行业赋能,最终希望成为‘全球医药健康产业最高、最宽和最深的能力和技术平台,让天下没有难做的药,难治的病’。此次奔赴港股上市,一方面是为了获得更多融资,储备未来发展所需的资金。同时希望进一步提升公司的国际形象,以更好吸引新的客户、业务伙伴以及投资者。

2018年,随着港交所开启新规接纳“同股不同权”架构,内地新经济公司开始前赴后继奔赴香港上市。不过,目前来看,港股市场生物医药行业并不景气,新股破发率高达7到8成。药明康德能否在港股得到青睐?还需拭目以待。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员