机构:东方证券

评级:买入

目标价:3.74港币

华能新能源近期公布最新月度发电量数据及三季报情况:2018年10月公司风电发电量同比增11.3%,光伏发电量同比增19.0%,1-10月公司风电发电量同比增12.5%,光伏发电量同比增13.0%;三季报营业收入、归母净利润分别同比增10.6%、19.0%,单三季度营业收入、归母净利润分别同比增10%、99%。

发电量符合预期,我们预计2018年风电发电量同比增10.7%。1-10月广西、陕西、山西等省份因新增机组、来风等因素发电量增速分别达到194%、43%、34%,同时在辽宁、新疆、吉林、内蒙古等传统高限电率地区发电量也出现不同程度的恢复,我们预计随着限电率的进一步下降,11-12月公司发电量将维持之前增速,2018年同比增10.7%。我们维持公司2018-2020年风电利用小时增幅假设至8%、4%、3%,综合考虑风电电价因交易电量占比提升带来综合电价小幅下降,对应风电收入分别增9%、8%、8%。

应收款项小幅回落,预计四季度回款加速。2018年三季度末公司应收款项101亿元,同比增45%,环比半年报小幅下降。大部分为近两年新投机组的可再生能源电价补贴欠款,应收账款增速远快于同期收入上升幅度,主要源于补贴款的回款滞后期拉长。我们认为,随着第七批风电补贴目录落实(大部分营运项目已取得电价附加审批),公司的应收账款周转天数将重新回落;我们预计,根据去年经验,四季度公司风电运营项目现金流得到快速改善。

所得税率继续攀升。2018年三季报公司有效所得税率继续攀升至14.6%(vs2017三季报9.4%),主要源于在2014-15年集中投产的风机自2018年开始集中退出0税率、减半税率的优惠政策(风电运营项目享有三免三减半的优惠税率),公司有效所得税率随之进入快速上升窗口,我们预计2018-2020年公司税率将每年提升3-4个百分点。

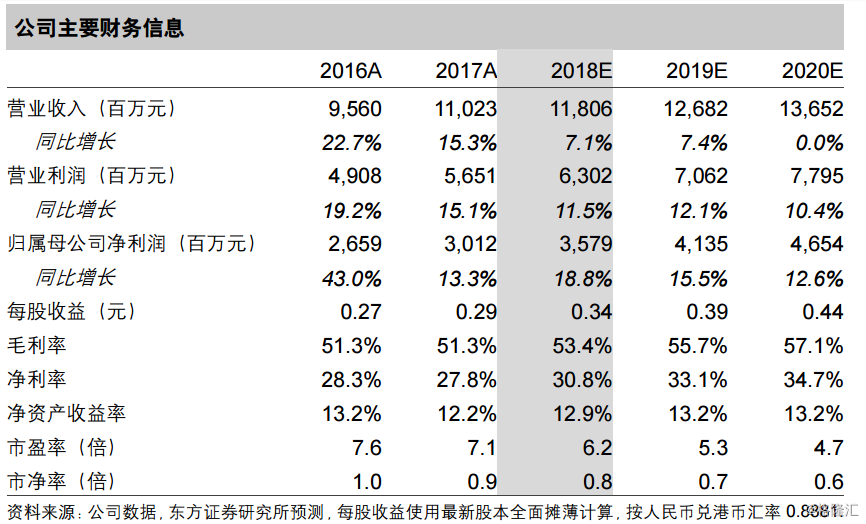

财务预测与投资建议

维持买入评级。我们维持之前的盈利预测,公司2018-20年归母净利润分别为人民币35.8、41.4、46.5亿元,对应摊薄EPS为人民币0.34、0.39、0.44元。由于现金流的相对可预见性,我们采用DCF估值法,目标价3.74港币,对应2018年PE9.8倍,2018年PB1.3倍,维持买入评级。

风险提示:风电电价下降速度超预期;弃风限电率再次上行;应收账款周转天数超预期上升。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员