作者:优塾团队

来源:并购优塾

它,是恒生指数编制近50年来,首只被纳入指数的医药蓝筹股。它,是国内除“A股药王”恒瑞医药之后,最值得研究的创新药公司之一。到今天为止,人们看着它的业绩,已经毫无争议的认定为绩优大白马。

画风,如下:

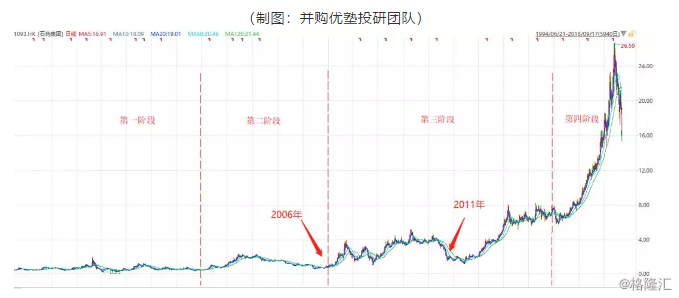

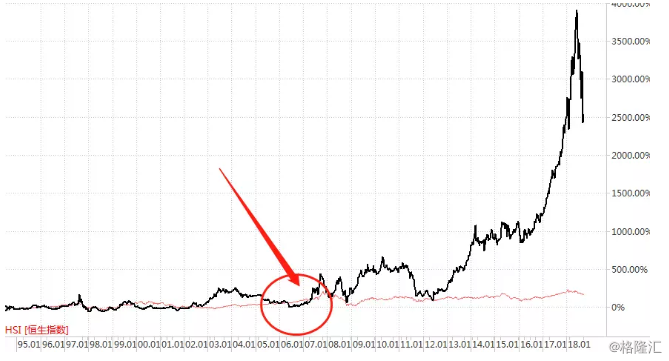

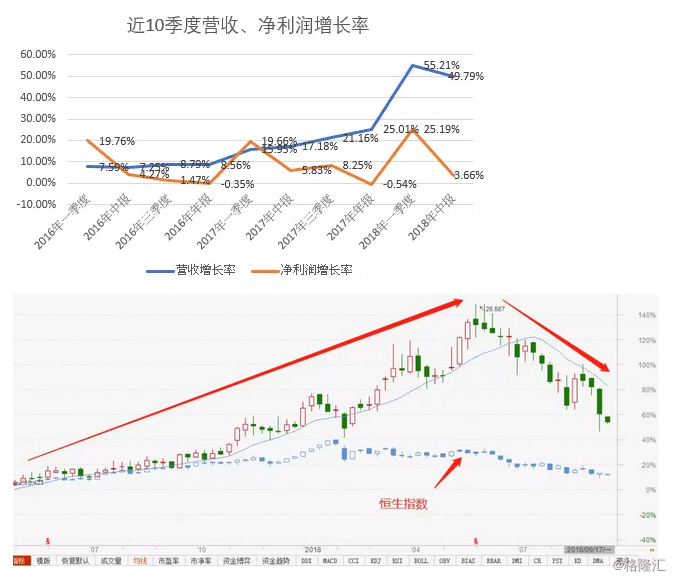

没错,其股价,从2012年的最低谷1.18港币,一直涨到2018年的历史最高点26.59港元。6年之内,涨幅高达21倍。如今,其市值已经突破千亿大关。

确实牛逼。

可是,你只看到了表面的风光,却没看到背后的悲催时光——尽管2012年之后股价腾飞,可在这之前,其上市后的18年内,股价却一直维持在低位,在1-2港元左右波动,最高也不过5港元。

长达18年的基本面大幅震荡,甚至经历行业下滑、业绩受挫、政策压力的多重打击,最终,股价甚至还跌到过1.18港币……

它,名叫石药集团(港股代码1093.HK),主营心脑血管、抗肿瘤、抗生素、维生素C等药物。其爆款药物“恩必普”,治疗缺血性脑卒中(脑梗),目前在市场上还没有竞争者,护城河极高。

直接来看数据:

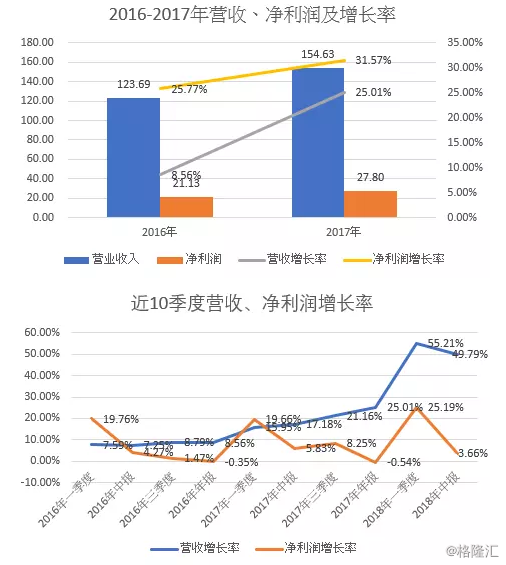

2015-2017年,其营业收入分别为113.94亿港元、123.69亿港元、154.63亿港元(折合人民币95.45亿元、110.64亿元、129.25亿元);净利润分别为16.8亿港元、21.13亿港元、27.8亿港元(折合人民币14.07亿元、18.9亿元、23.24亿元);毛利率分别为45.82%、51%、60.44%;净利率分别为14.63%、16.94%、17.82%。

一年营收过百亿,并且毛利、净利不断提升。基本面的一切,看上去都如此美好。

然而,生活就是这么怪,总是来把玩笑开——到了2018年,就在最近,股价遭遇了滑铁卢——短短4个月内,从最高点的26元跌到了16元,跌幅高达30%。如图:

▼

好,看完这两张图,几个值得我们深入思考的问题来了:

1)这样的医药蓝筹股大白马,究竟如何才能抓住?它的基本面,在腾飞之前,到底发生了什么?

2)为什么上市18年,股价不温不火,而到2012年之后,却一飞冲天?这一年,究竟发生了什么?

3)对医药公司来说,其基本面研究,到底应该研究什么?并且,背后的估值逻辑,又是怎样的?

4)石药集团,围绕它的基本面,一切的一切,到底是怎么回事?05

— 01 —

脑卒中

▼

脑卒中,又称中风,是危害中老年人生命的常见病。历史上,有很多名人如罗斯福、斯大林、丘吉尔、撒切尔夫人等,都死于脑卒中。

医学上对脑卒中的认识,开始于文艺复兴后期。

1620年,瑞士医生Johann Wepfer在猪脑中发现血流中断,并由此发展成公认的脑卒中机制。自此,拉开了对脑卒中病理研究和临床治疗的发展序幕。

脑卒中按照发病机理的不同,主要分为两类:一是由于脑供血动脉(颈动脉和椎动脉)狭窄或闭塞、脑供血不足导致缺血性脑卒中;二是由于非外伤性脑血管破裂引起的出血性脑卒中。

其中,缺血性脑卒中,又称脑梗,其发病率占整体脑卒中的比例最高,约占比60%-80%。多因脑供血动脉闭塞所致,所以,治疗脑卒中的药物以溶栓治疗为主。

溶栓治疗已经历50多年的发展,现在已经发展到第3代。

第一代溶栓药物是链激酶,发现于1949年,是世界上最早发现的纤溶酶原激活剂,也是最早应用于临床治疗血栓性疾病的溶栓药物。它的疗效明确,而且价格便宜——但是,它有一个重要的缺点:具有抗原性,会引起机体广泛出血(尤其是颅内出血)。之后,临床使用较少。

第二代溶栓药物,是以组织纤溶酶原激活剂(tPA)的阿替普酶为代表。

这一代的溶栓药物效果明显优于第一代。由于它不是从生物中提取出来的,所以并没有第一代的抗原性副作用。但是仍然具有半衰期短,需短时间内大量给药,且还有价格贵、易被抑制剂抑制等缺点。它的原研药是基因泰克的爱通立,1996年上市。是迄今为止美国FDA批准的唯一一款可用于治疗脑卒中的溶栓药,被认为是脑卒中溶栓药物的“金标准”。

目前溶栓药物已发展到第3代——重组人组织型纤溶酶原激活剂(rtPA),代表性药物是瑞替普酶,由德国宝灵曼公司研制,1996年上市。

第三代溶栓药物,主要是对第一代和第二代溶栓药物使用过程中出现的问题,进行针对性的改进。它延长了药物的半衰期,提高了对抑制剂的抗性,具有适合单次或者多次快速静脉注射,不需要根据体重调整剂量等优势。

不过,溶栓治疗的一个缺陷是没有办法保护神经。所以,后来诞生了一款“既能溶栓、又能保护神经”的药,它就是:恩必普。

恩必普,是我国三个100%创新药之一,另外两个分别是获得诺贝尔奖的青蒿素,以及治疗肝炎的双环醇。

国内,拥有恩必普专利的企业,就是本案:石药集团。

石药集团的董事长,蔡东晨,1953年出生于河北省石家庄。1973年从河北财经学院毕业后,就进入了河北制药做技术员。经过了11年,蔡东晨在1984年就做到了厂长。

1997年8月21日,石家庄一药、石家庄二药、石家庄四药、河北制药四家联合组建了现在的石药集团。

2003年10月,监管层提出,“大力发展国有资本、集体资本和非公有资本等参股的混合所有制经济,实现投资主体多元化,使股份制成为公有制的主要实现形式”。

因此,石家庄政府想要以石药集团为契机,进一步推动河北省的国企改革。2007年5月,石家庄市国资委对外发布《石药集团国有股权转让公告》,以8.4亿元的底价,在河北省产权交易中心挂牌公开转让。

2007年6月,联想以8.7亿元收购了石药集团100%的国有产权,成为了它的控股股东。注意,这次易主是一次很重要的转折点。

2008年,联想控股将其持有的石药集团全部股份,以6.315亿元的价格转让于其子公司弘毅投资的三期基金。7年后,弘毅成功的帮助石药集团进行了收入结构改革,以及整体上市。

2015年弘毅投资退出,净赚收益超过320亿港元,回报倍数高达58.8倍。此后,石药集团走上了快车道,2015-2017年营收复合增速为16%,净利润年复合增速为29%。并且,还于2018年5月,成为第一个被纳入恒生指数的医药蓝筹股。

好,梳理完以上发展节点,如果让你当石药集团的老总,你认为哪些地方最重要?

— 02 —

爆款

▼

最核心的一件事就是:必须有自己的爆款药;此外,研发管线要广,不断补充爆款品种的“潜力股”。

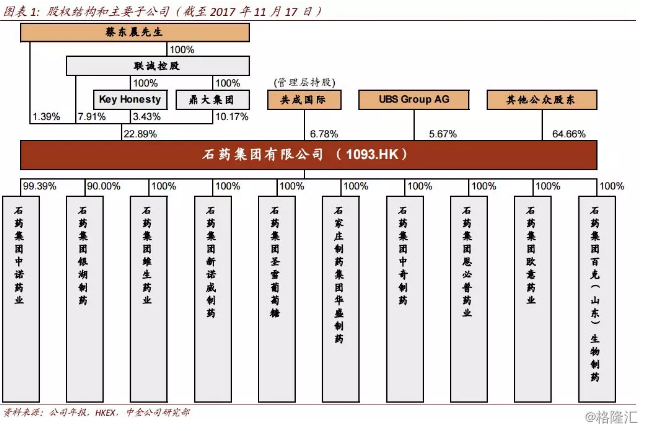

本案,石药集团成立于1997年,实际控制人为蔡东晨,持有石药集团22.89%的股份。

▼

(图片来源:中金公司)

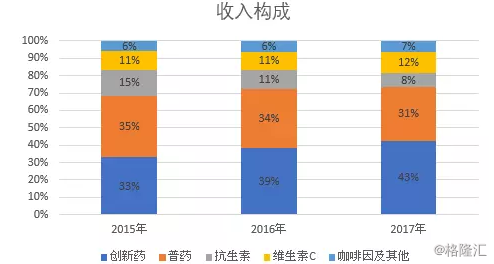

石药集团的主营业务为心脑血管、抗肿瘤、抗生素、维生素等药物的生产。

▼

其上游,主要是原料、辅料和包装材料供应商。原料可获得性强,其对上游的话语权较强。其下游,为医院、药店、制药公司等,销售模式主要采用直销和分销两种方式,由于其终端客户为医院,所以它的话语权并不强。

这门生意赚多少钱,来看数据:

2015-2017年,其营业收入分别为113.94亿港元、123.69亿港元、154.63亿港元(折合人民币95.45亿元、110.64亿元、129.25亿元);净利润分别为16.8亿港元、21.13亿港元、27.8亿港元(折合人民币14.07亿元、18.9亿元、23.24亿元);经营活动现金流分别为22.51亿港元、29.16亿港元、32.88亿港元(折合人民币18.85亿元、26.09亿元、27.49亿元);毛利率分别为45.82%、51%、60.44%;净利率分别为14.63%、16.94%、17.82%。

并且增长还很稳定,3年营收复合增长率为16%,3年净利润复合增长率29%。

目前,石药集团的主要产品有:恩必普(治疗脑卒中)、欧来宁(治疗阿兹海默症)、玄宁(治疗高血压)、多美素(治疗淋巴瘤等)、津优力(长效升白药)、克艾力(乳腺癌等)。

其中,恩必普是重磅药物,2017年,恩必普贡献销售收入35亿港元左右,占收入的比重为23%,3年复合增速为34.28%。

另外,单品贡献收入在两位数以上的,还有欧来宁,2017年贡献收入13亿港元,占收入的比重为8%,3年复合增速为18.44%。

通常,石药集团被认为是价值标的,然而,通过梳理其历史沿革来看,其成长为一只蓝筹股的经历,充满了坎坷。

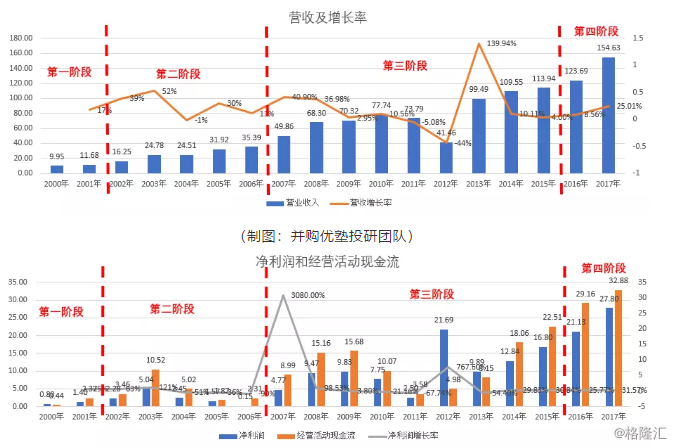

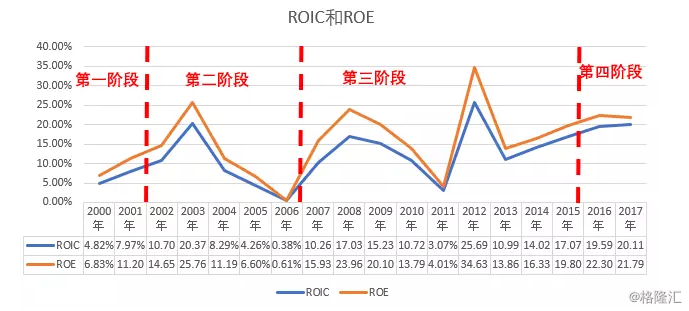

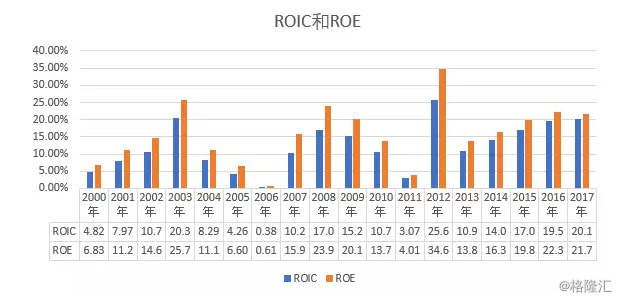

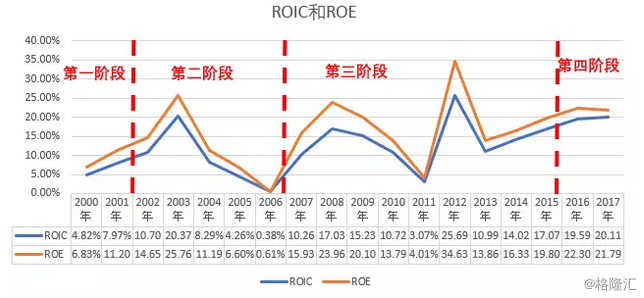

我们将其历史划分为四个发展阶段,分别是:1994至2001年(原料药阶段)、2002至2006年(新增成药上市)、2007至2015年(卖身私募)、2016至2017年(私募退出,业绩爆发)。

▼

(制图:并购优塾投研团队)

(制图:并购优塾投研团队)

(制图:并购优塾投研团队)

— 03 —

起家

▼

成立初期,石药的主营业务,是以抗生素、维生素C等原料药为主。

原料药,是指用于生产各类制剂的原料药物,是制剂中的有效成分,分为大宗原料药、特色原料药和专利原料药三类。石药集团生产的抗生素和维生素C,都属于大宗原料药,具有周期性波动的特征,其波动性究其根本原因,是跟产能供给有关的。(在这个赛道,我们之前研究过新和成)

随着不断扩容,2000年后,石药已成为国内原料药行业支柱企业,维生素C位居全国第一,青霉素(抗生素)位居全国第二。

在这一时期,我国抗生素和维生素C市场行情较好,很多药企纷纷进入这一市场。除了石药集团外,我们之前研究的信立泰也是在这一时期进入抗生素市场的。

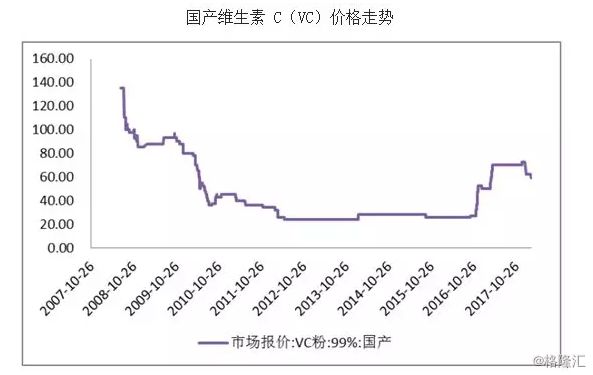

但是,随着越来越多的竞争者加入,产能随之迅速上升。盲目的生产直接导致2000年我国VC产量达到全球总产量的一半以上,远远超过了国内需求水平,随之而来的就是价格下降,这些原料药供应商的话语权不断减弱。

这时,两难问题摆在面前:

如果想要继续在原料药上占据龙头地位,并以此为主要收入来源,石药就必须同市场上的众多竞争者打价格战。并且,还必须谋求高附加值产品。

于是,石药集团在保证原料药领域为行业龙头的基础上,开始寻求成药市场的布局,并瞄准了国内最大用药市场——心脑血管市场。

不过,从原料药到成药,这中间还横亘着一条技术的鸿沟。要想逾越这条鸿沟,咋办?很简单,直接买专利。

1999年,石药集团从北京协和医院手里,买下了刚完成临床1期研究的丁苯酞,这就是后来它的明星爆款——恩必普的雏形。

▼

(图片来源:理杏仁)

在这一阶段,体现在业绩上来看:它的营收从9.95亿港元上升至11.68亿港元、净利润从0.8亿港元上升至1.4亿港元、经营性现金流从0.44亿港元上升至2.32亿港元、净利润率从8.13%上升至12.12%、ROIC从4.82%上升至7.97%。

尽管业绩上升,但其实不瞒您说,还根本看不出绩优白马的影子。

— 04 —

新型成药上市

▼

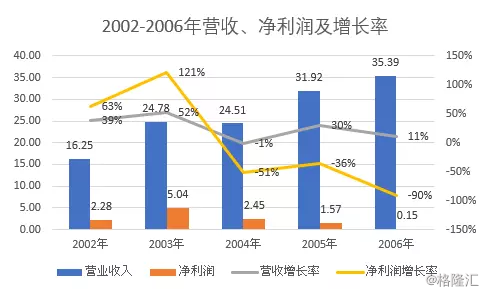

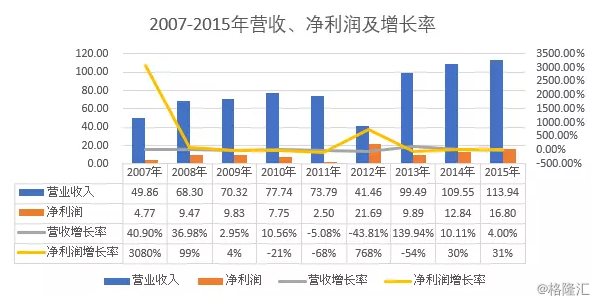

此后,2002-2003年,虽然竞争加剧,但原料药行业整体行情较好,石药集团的收入大幅度上升,2003年营收增长率高达52%。

但是,这只是最后的狂欢。

2004年之后,大宗原料药行情滑坡、抗生素药品降价,石药集团的营收出现了第一次小幅度下滑。但凭借着庞大的产能和市场地位,2005-2006年,营收又出现了回升。

可是,由于降价的压力,原料药业务的毛利率不断下降,从2002年的31%降至2006年的17%,降幅达到14%。受此影响,净利润也大幅度下降,从2002年的2.28亿港元,下降到2006年的0.15亿港元,年复合降幅达49%。

▼

主业盈利能力下滑,石药集团更加坚定了要通过研发成药来转变现有收入结构的决心。

在这一阶段,它先后开发了两款创新药:欧来宁、玄宁。

欧来宁(有效成分是奥拉西坦)——主要用于治疗阿兹海默症(Alzheimer's Disease,AD),是一款创新药,2003年上市,并纳入医保目录。

AD是一种进行性发展的、神经系统退行性疾病,诱因不明,多发病于有家族史、有头部外伤、低教育水平、甲状腺病、病毒感染等人群。临床表现为:认知功能障碍、出现幻觉、情感障碍等症状,又称“老年痴呆”。

2005年,抗AD药物市场规模为1.9亿元。

玄宁(有效成分是马来酸左旋氨氯地平)——是一款“me-too”创新仿制药(me-too,指在仿制中创新,且药效与原来的产品相当。该药是在辉瑞的原研药,苯磺酸氨氯地平的基础上,拆分获取的有效成分左旋氨氯地平而得),2004年上市。

它主要用于治疗高血压、心绞痛。2006年,我国降压药市场规模达到76亿元。

问题来了:恩必普呢?研究的咋样了?

恩必普,要比玄宁、欧来宁慢一步,直到2005年,恩必普胶囊剂型才上市。

然而,2005年这个时间点很尴尬,它刚好错过了2004年的医保报销药品目录调整。

加之,对于卒中患者来说,由于吞咽受限,口服胶囊并不是一个很好的剂型。这直接导致了上市当年销售收入仅为300多万元。

并且注意,2006年,监管层开始对医药行业开展反商业贿赂工作。导致当年医药行业中有1310家亏损,累计亏损额超过44亿元,其中化学药板块的业绩受冲击最大。其中,华北制药和仁和药业,扣非净利润出现亏损,人福医药、复星医药等10家公司扣非净利润同比下滑。

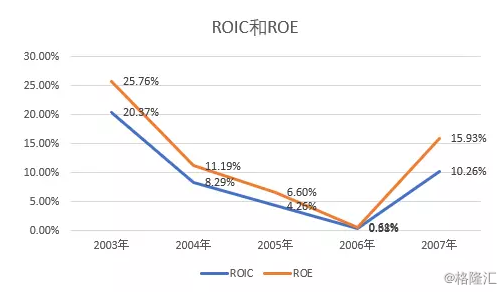

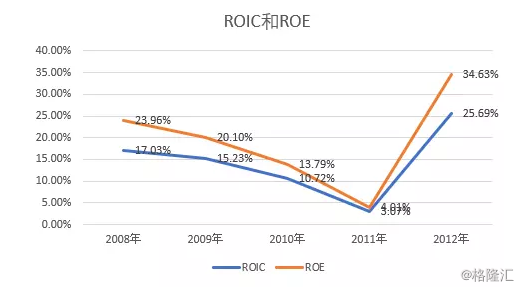

注意,2006年这一年,整个医药行业陷入寒冬。对应本案石药集团的财务数据,恰好对应的是ROE的阶段性低点。

此处,我们拿放大镜来看一下这个关键年份前后的数据——从2003年开始一直到2006年,其净资产收益率从25.76%下降到0.61%,并且从2007年开始回升。

▼

制图:并购优塾投研团队

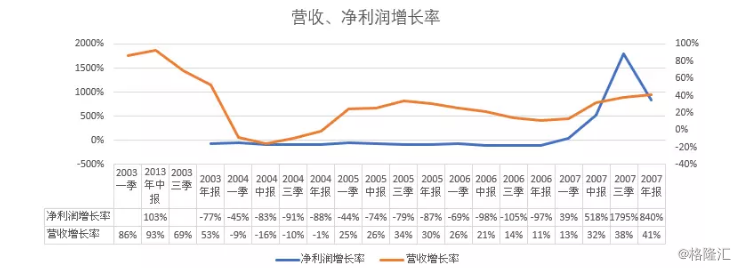

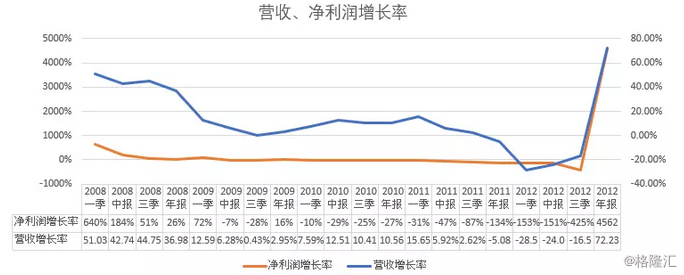

并且,再看一下从2003年开始,20个季度的营收同比增速和净利润同比增速。

从2003年一季度到2006年四季度,净利润处于持续下降阶段,从2007年1季度开始出现回升。而营收增长率从2003年二季度开始也不断下降,到2004年出现了收入降低,2005年虽有回升,但增长率始终处于下降状态,到了2007年(二季度)开始恢复,进入上行通道。

▼

制图:并购优塾投研团队

这一阶段的业绩,如下:

2003年到2007年,其营收从24.78亿港元上升至49.86亿港元,净利润从5.04亿港元下降至4.76亿港元、经营性现金流从10.52亿港元下降至8.99亿港元、毛利率从37.32%下降至30.81%。

这一年,综合来看抗生素、维生素C业务受困于降价、产能过剩等因素,新药又无法放量,行业陷入寒冬,石药集团的经营出现困境,二级市场也跌到了冰点。

▼

(图片来源:Wind)

放在当年的背景来看,不要说大白马了,看上去简直很惨。不过,紧接着,一件大事发生了。

— 05 —

卖身

▼

在国企改革的政策推动下,石家庄市为了盘活国有资产,最终决定将石药股权转让。

2007年6月,联想以8.7亿元收购困境中的石药集团100%国有产权,成为新任股东。2008年,联想控股又将其持有的石药集团全部股份,以6.315亿元的价格转让于子公司:弘毅投资的三期基金。

弘毅投资,成立于2003年,其控股股东是联想集团。他曾经投资的项目有中国玻璃、中联重科、锦江等。其中,通过投资中国玻璃,收益近百倍。

▼

这一阶段,2011年,国家出台“限抗令”;而后2012年,我国VC原料药产能达到20多万吨,全球需求仅为12万吨,产能极度过剩,使得价格从2008年的140元/千克,跌到了2012年约30元/千克。

▼

(图片来源:中国产业信息网)

双重打击之下,2012年的原料药收入的降幅达到44%。股价再一次陷入低谷。

不过,此时,2011-2012年,却是它蜕变前的最后一个关键的低谷年份。

尽管原料药的收入受挫,但另一方面,前期在成品药的耕耘终于收获了。特别是重磅药,恩必普。

2009年以前,恩必普由于剂型和未纳入医保的原因,始终无法打开市场,一直处于亏损状态,于是在2009年,石药集团迫于压力,将子公司恩必普药业,卖给了母公司联想。

然而,令石药集团始料不及的是,这四年的亏损仅是黎明前最后的黑暗。没想到,在联想接手恩必普后,就传来了一系列利好消息。

首先,2009年,恩必普被纳入全国医保目录;随后,2010年4月,恩必普注射剂通过三期临床,获得新药证书,新增注射剂型。于是当年,恩必普达实现盈亏平衡,销售额达到0.81亿元。

靠,眼看着,即将成为一款超级重磅药,一个十分确定的预期。

因此,2012年,石药集团又将恩必普药业从联想买回来,连同将其旗下的另外两家成药公司,欧意药业、新诺威药业,注入上市公司内,实现了集团整体上市,当年产生了18.11亿港元的收购收益。

在成品药领域尝到了甜头,石药再也停不下来。

2012年,它又开辟了肿瘤药领域,在化疗药领域布局。

2012年,多美素(盐酸多柔比星脂质体注射液)上市。主要适应症为:淋巴瘤、多发性骨髓瘤、卵巢癌、乳腺癌等恶性肿瘤的化疗用药。这款药是国内二仿,其原研产品是强生的“Doxil/Caelyx”,2010年达到销售额峰值6亿美元。首仿是复旦张江的里葆多(2009年上市)。

相比原研和其他产品,多美素具有热原低、粒径更均衡、残留溶剂少且有效期更长等优点。

同年,它又布局了“升白药”——津优力( 聚乙二醇化重组人粒细胞刺激因子),用于预防化疗后引起的白细胞减少、降低发热性中性粒细胞减少引起的感染发生率。

津优力,是我国首个长效重组人粒细胞集落刺激因子注射液。作为一款长效制剂,每个化疗周期只需用药一次,有效提升患者依从性;并且长效的升白作用更平稳,可有助于提高化疗的疗效。但是,我国仍以短效升白药为主,具有代表性的就是齐鲁制药的瑞白,市场占有率为45%。

津优力的原研药Amgen的Neulasta于2002年上市,上市当年销售额为4.64亿美元,到了2015年,销售额就达到了47亿美元,长效剂市场份额占达到了80%,是全球销量第八的重磅药。

弘毅操刀期间,石药集团的经营逐渐步入正轨,成功实现营收结构的大转变。从经营传统业务的国企,变成握有多个重磅爆款的大白马。

现在回头来看,2012年显然又是一个基本面的关键年份。

关于这一年,我们再拿出放大镜,进入微观视角,来看一下这个关键年份前后的数据——从2008年开始一直到2011年,其净资产收益率从23.96%下降到4.01%,接着在2012年开始回升。

▼

并且,再来看一下从2008年开始,20个季度的营收同比增速和净利润同比增速。

从2008年1季度,石药集团的营收增长率开始不断下降,2010年出现短暂增长率上升后,2011年又开始不断下降,到2012年4季度开始恢复进入上行通道。而净利率增长率从2008年开始始终保持下降状态,2012年4季度开始回升。

▼

同期对应的业绩,如下:

2008年到2012年,其营收从68.3亿港元下降到41.46亿港元、净利润从9.47亿港元上升至21.69亿港元、经营性现金流从15.16亿港元下降至4.98亿港元、毛利率从33.4%上升至43.54%。

2012年开始,股价起飞。截至2015年,其成药收入已经占到总收入的72%,其收入已经基本摆脱了原料药的周期性波动影响。加上集团整体上市,可以说是当时国企改革成功的经典案例。

弘毅也完成了它的历史使命,从2013年开始,弘毅投资开始了对石药集团的减持计划,到2015年为止,完成了退出,净赚超320亿港元,回报倍数高达58.8倍。

▼

如今看来,在接手的时候,联想恐怕也想不到,日后,它能够成为和恒瑞医药比肩的巨头。

— 06 —

快车道

▼

联想退出后,蔡东晨得到了石药集团的实际控制权,基本面继续在上坡道行驶。

▼

截止到2017年底,手中已有药物继续放量。恩必普销售额35亿港元、欧来宁13.11亿港元、玄宁6.72亿港元、多美素5.32亿港元、津优力3.75亿港元,这五款药占总收入的41%。

同时,石药开始尝试在肿瘤药领域布局,比如白蛋白紫杉醇类化药。

有意思的是,石药在白蛋白紫杉醇的研发速度上,打败了“研发一哥”恒瑞医药。

2018年2月,石药集团抢先取得了白蛋白紫杉醇类化疗药——克艾力(用于治疗乳腺癌)的首仿,并通过了一致性评价,结束了新基公司的原研药Abraxane,在全球每年10亿美元的市场垄断。随后,到2018年9月,恒瑞才拿到生产批件。

另外,还有一些正在申请生产批件的产品,例如氯吡格雷、替格瑞洛,这两款药,是心血管领域的最大赛道,之前我们在信立泰已经介绍过。其中,2017年2月,石药集团的氯吡格雷已经获得FDA批准上市。

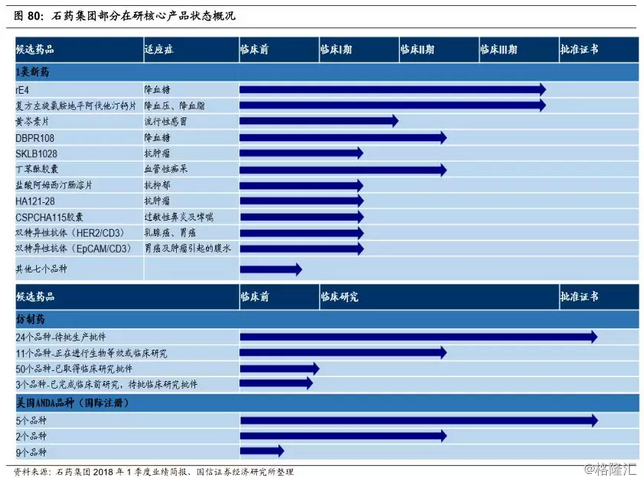

除了以上研发进度较快的,石药还留有更多的后手——在研药品。其在研产品约 200 个,主要集中在心脑血管、代谢类疾病(如糖尿病)、肿瘤、精神、神经等领域。(多数主攻慢性病、老年病)

▼

(图片来源:国信证券)

不过,需要提醒的是,虽然在研药品的数量很多,有些我们也比较熟悉,比如GLP-1、DPP-4,但是,这些尽管应用前景广阔,但目前都不是10亿级别的重磅药。举例来看:

GLP-1,目前处于临床三期,预计2019-2020年上市。其对标药物是诺和诺德的利拉鲁肽,2011年在我国上市,2017年进入我国医保目录。虽然利拉鲁肽在全球销售额有20.7亿美元,但它从2011年到2017年销售规模仅为5200万元,加之利拉鲁肽目前已申请肥胖症适应症,因此,石药集团的GLP-1上市后,其市场规模也难以超过利拉鲁肽。

▼

(图片来源:医药地理)

并且,GLP在国内降糖药市占率仅为0.1%,市场规模为0.85亿元。即使按照30%的增速来算,2020年,这一药品的规模也只有1.87亿元。这还不算诺和诺德等其他竞争者,所以,其GLP-1的市场想象空间有限。[1]

但是注意,其已经持有了3个成熟核心产品(恩必普、欧来宁、玄宁),刚刚又通过了白蛋白紫杉醇的一致性评价,更重要的是,其在研产品的数量,有200多个。

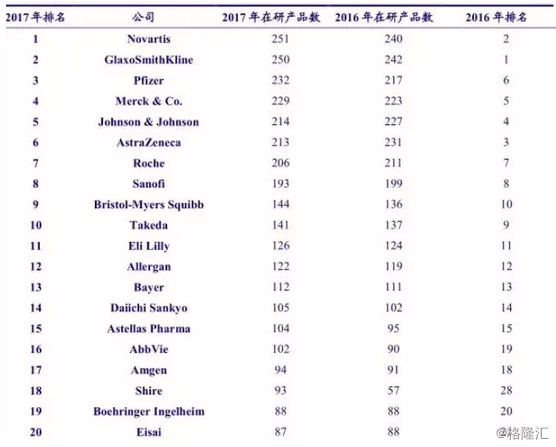

这个规模,是啥意思?

2017年,诺华的在研产品251个,辉瑞232个。这个数据意味着,在研产品在200个以上的,可以挤入全球前十。

▼

(图片来源:银河证券)

也就是说,它的经营策略在以为核心主打药外,赛道铺的很多,并且,除传统化学合成药外,它还打算购买君实生物的PD-1(生物药)专利。

同时,它也并没有停留在独立研发阶段。2016年,石药集团分别与Teva、Citron、Casper 签署了3项高端仿制药的海外产品技术授权和商业化合作协议,类似license-out模式。

根据协议,石药负责按照申报要求进行产品的临床前开发,产品制造的专门技术,向合作公司授予独家权利,合作公司则负责进行海外市场的申报、获得市场独家分销及销售权,石药集团获取相应的里程碑款和销售提成。

▼

(图片来源:医药魔方)

至此,这时候的石药集团,已经较很早之前出现了很大的变化。这也体现在股价上,蜕变为一只纯正的“白马股”。

▼

— 07 —

脑卒中行业

▼

脑卒中(又称“中风”)是一种急性脑血管疾病,分为缺血性脑卒中(又称“脑梗”)和出血性脑卒中(又称“脑溢血”)。缺血性脑卒中的占比较出血性脑卒中高,达到 60%-80%,但死亡率和病残率要低于出血性脑卒中。

根据《中国心血管病报告2016》,脑卒中的患病人数为1,300万人, 每年的发病人数可达250-300万人。据CMH数据,2016 年中国中风药物市场达到1,295亿元,增速为5.4%。[2]

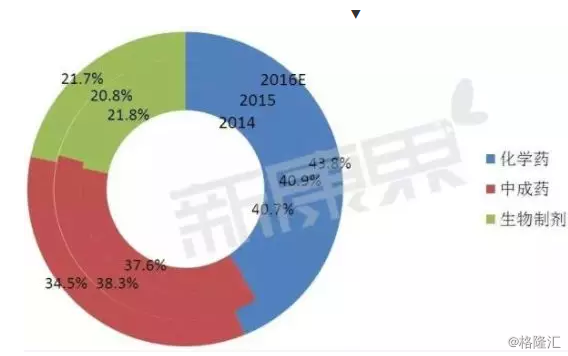

中风用药市场主要分为三类:化学药、中成药、生物药。

其中,化学药的占比最大,2015年达到41%,主要为氯吡格雷、奥拉西坦和依达拉奉。其次为中成药,占比为38%,大部分以中药注射剂为主,比如血栓通和血塞通;生物制剂最少,为21%,主要有神经节苷脂、小牛血去蛋白、脑蛋白水解物和鼠神经生长因子。

(图片来源:新康界)

接下来,我们找几家公司对比看看:

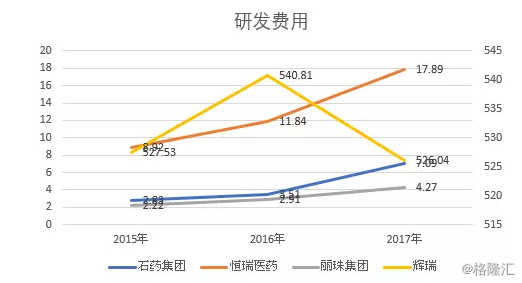

1)研发费用

石药集团——2015-2017年研发费用分别为3.25亿港元、4.03亿港元、8.15亿港元(折合人民币2.83亿元、3.51亿元、7.09亿元);研发费用占收入的比分别为2.85%、3.26%、5.27%;资本化率为0;未披露专利权数量。

恒瑞医药——2015-2017年研发费用分别为8.92亿元、11.84亿元、17.89亿元;研发费用占收入的比分别为9.57%、10.67%、12.93%;资本化率为0;申请了500余项发明专利,其中194项国际专利申请。

丽珠集团——2015-2017年研发费用分别为2.22亿元、2.91亿元、4.27亿元;研发费用占收入的比分别为3.35%、3.8%、5%;资本化率为3.53%、0.33%、1.83%;未披露专利权数量。

辉瑞——2015-2017年研发费用分别为76.9亿美元、78.72亿美元、76.57亿美元(折合人民币527.53亿元、540.81亿元、526.04亿元);研发费用占收入的比分别为15.7%、14.9%、14.6%;资本化率为0;未披露专利数量。

▼

通过对比,辉瑞无论在绝对值,还是研发费用占收入的比例均高于国内可比公司。其次是恒瑞医药、石药集团、丽珠集团。

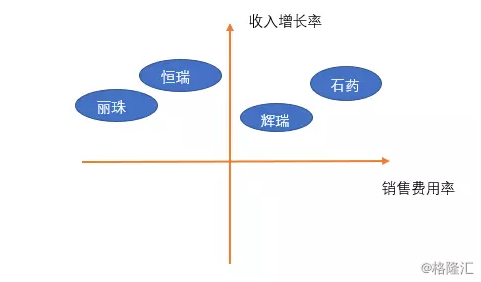

2)销售费用

石药集团——2015-2017年销售费用分别为22.67亿港元、27.88亿港元、43.75亿港元(折合人民币19.72亿元、24.26亿元、38.06亿元);销售费用率为19.9%、22.54%、28.29%;

恒瑞医药——2015-2017年销售费用分别为35.25亿元、43.52亿元、51.89亿元;销售费用率为37.84%、39.23%、37.5%;

丽珠集团——2015-2017年销售费用分别为25.42亿元、30.7亿元、32.65亿元;销售费用率为38.39%、35.91%、36.14%;

辉瑞——2015-2017年销售费用分别为占收入的比分别为148.09亿美元、148.37亿美元、147.84亿美元(折合人民币1015.9亿元、1017.82亿元、1014.18亿元);销售费用率为28.14%、28.09%、30.31%;

▼

注意,从销售费用率复合增速VS收入增速上看,石药、辉瑞处于销售费用和收入同步增长的成长阶段,而恒瑞、丽珠则在销售费用投入上有所缩减,同时仍能保持收入增长。(当然,对于丽珠集团,还得考虑其处置地产得来的大笔收入影响)

3)在研产品布局

石药集团——布局心脑血管、抗肿瘤、抗生素、维生素等领域。

恒瑞医药——布局抗肿瘤药、手术用药、内分泌治疗药、心血管药及抗感染药等领域。

丽珠集团——布局抗肿瘤及自身免疫、辅助生殖、消化、精神及神经类等专科药领域。

辉瑞——布局健康产品、化学药物、生物制剂、疫苗、健康药物等领域。

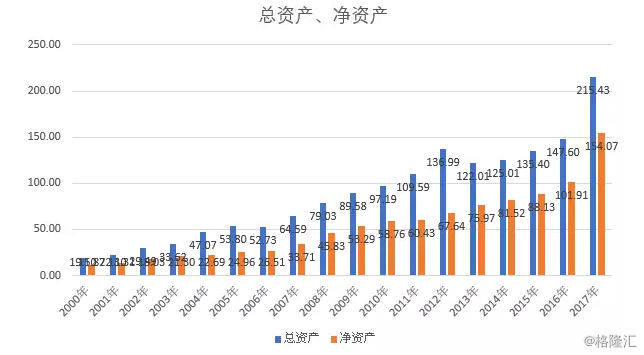

最后,回到本案,这么些年的资本投入,其总资产从刚刚上市的19.5亿港元,一路增长到2017年的215.43亿港元;其净资产从11.87亿港元,增长到154.07亿港元,而营收从9.95亿港元增长到154.63亿港元,净利润从0.8亿港元增长到27.8亿港元。

投入资本回报率,也随着基本面的变动而螺旋上升。

▼

制图:并购优塾投研团队

制图:并购优塾投研团队

好,研究到这里,其上市以来的基本面变动和股价的互动关系,算是复盘完了。但是,还有一个关键问题没有解决:其未来行业前景,以及目前估值水平,到底如何?

— 08 —

优塾团队研究逻辑

▼

综上,并购优塾投研团队研究逻辑如下:

1)最重要的一个逻辑,就是:对于医药类的公司,千万不要奢望它的业绩能够像茅台一样,45度角平缓上升。连石药、恒瑞,都难免进入平台调整期、螺旋上升。从这个角度来看,对于医药公司,在研发能力、在研产品预期的基础上,更加适当的基本面研究点位,其实不是业绩飞升的阶段,反而是业绩下滑的阶段。对应的,就是图中的两个低谷。

2)并且,ROE年度低谷+季度增速回升,是更加值得关注的时点。

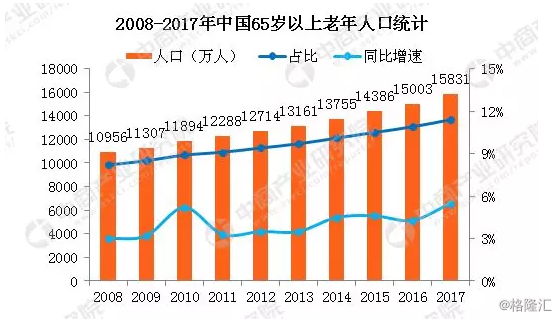

3)本案,从上面的药品分析,以及在研产品清单不难看出,石药主攻的方向,就是慢性病、老年病。既然是这个方向,那么其未来的基本面,必然会和宏观角度的人口结构变动,密切相关。随着我国人口老龄化进程不断加剧,2017年我国65岁以上人口已经达到1.58亿人,占总人口的11.4%,预计到2020年,老龄化水平达到17.17%。

▼

(图片来源:中商情报网)

4)从其最重要的药品恩必普的主打方向来看,2016年,我国脑卒中的患病人数为1,300万人,每年的发病人数可达250-300万人。据CMH数据,2016 年中国中风药物市场达到1,295亿元,增速为5.4%。我国脑卒中的平均发病年龄为63岁,随着老龄化这个确定性的大趋势,未来脑卒中用药市场空间巨大。

5)对于石药而言,恩必普、欧来宁(2020年销售额预计32亿港元)、玄宁(2020年销售额预计26亿港元),未来会形成三足鼎立之势。同时,最新通过的白蛋白紫杉醇(克艾力)通过一致性评价,并进入了首批带量采购清单中,预期其未来销售额有望大幅度提升,也有放量的空间。

6)不过,有一个可能会影响基本面的风险是:核心药物恩必普,2019年专利即将到期,后续如果有其他仿制药跟上,销售额可能会受到影响。如果下一个阶段基本面进入下滑调整期,那么,这可能会是一大影响因素。

7)目前,恩必普的仿制药企业,南京优科、丽珠集团都处于临床申请阶段,按新药研发到上市的时间推算,至少需要6年时间,短期来看尚不会对石药产生威胁。

8)本案,石药集团最有争议的地方,是在研产品虽然储备很多,高达200多个,但是重磅产品还不多。并且,其未来布局肿瘤领域,将面临的最大竞争者,就是恒瑞。对于医药公司而言,研发能力的强弱直接决定其未来的路能走多远。石药集团2017年的研发费用为7.09亿元,而其竞争对手恒瑞医药则为17.89亿元,是它的2.5倍。

9)自2018年7月爆发的疫苗事件以来, 医药行业普遍下跌,其受此影响,估值大幅下杀。并且,本案净利润增速在2018年2季度较上1季度出现下滑,主要是由于2018年2季度研发费用增高所致。

眼下,一个重要的问题是:从2018年6月,其股价上行到历史最高点26.58港币,如今下杀到16.14元,区间跌幅已经达到39%——那么,估值杀了这么多,到底还贵不贵了?

— 09 —

财务估值

▼

本案,医药行业由于现金流稳定、未来长远市场需求稳定,比较适用于DCF贴现估值。

第一,未来的增速预测,假设其未来增长会经历四个阶段来预估:高速增长期——换挡增长阶段——稳定增长阶段——永续增长阶段。

石药集团三年历史营收的复合增速CAGR为16%,内生增速为27.6%,外部券商分析师预测未来三年的收入增长平均数约为23%-31%,心脑血管药行业增速约为14.5%。那么,结合这三个数据,我们乐观取值增速为27%,保守增速为15%。

第二,现金流的问题,我们取石药集团2015-2017年平均自由现金流12.9亿元,作为基数进行计算。

1)乐观估计——第一阶段:高速增长阶段,假设增速保持年复合增长率A=27%,时间约为3年;第二阶段:换挡增长阶段,增速为60%*A,为16%;第三阶段:稳定增长阶段,增速为30%*A,为8%;第四阶段:永续增长阶段,增速为5%。

乐观的假设组合:增速27%、折现率8%、永续增长5%(考虑到医疗行业的长远需求不大会大幅缩减)。

2)保守估计——第一阶段:高速增长阶段,假设增速保持年复合增长率A=15%,时间约为3年;第二阶段:换挡增长阶段,增速为60%*A,为9%;第三阶段:稳定增长阶段,增速为30%*A,为5%;第四阶段:永续增长阶段,增速为3%。

保守的假设组合:增速15%、折现率10%、永续增长3%(3%取值接近长期通胀率水平)。

按照DCF模型粗略计算,计算出的企业价值约在308亿元到1149亿元之间,减去净债务-36亿,合理股权价值大约在344亿元到1185亿元之间,对应2017年业绩静态市盈率为14.8到50.99倍。

而目前,石药集团的总市值为996.4亿港元(折合人民币872.12亿元),PE-TTM为30.1倍。

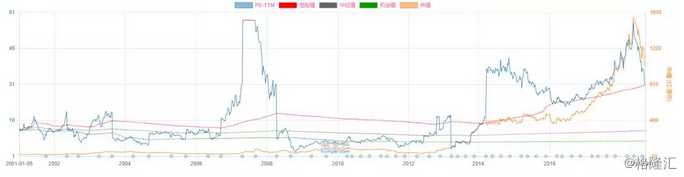

另外,根据历史PE分位值来看,其上市以来PE-TTM在3倍到56倍之间,当前值为30.1倍,仍然处于历史较高位置。如果和同行业PE对比的话,恒瑞制药为67倍、丽珠集团为6倍、辉瑞为11倍。

▼

(图片来源:理杏仁)

整体来看,估值在20倍左右,相对较具备安全边际,而在50倍以上,则安全边际较低。目前其PE-TTM为30.1倍(看上去安全边际还差一点)。

本案估值高低,相信看完数据你会有自己的判断。我们只负责基本面研究,不做任何建议,也不负责你的交易体系和盈亏。我们能做的,已经尽了全力。后续的所有思考,都需要你自己独立完成。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员