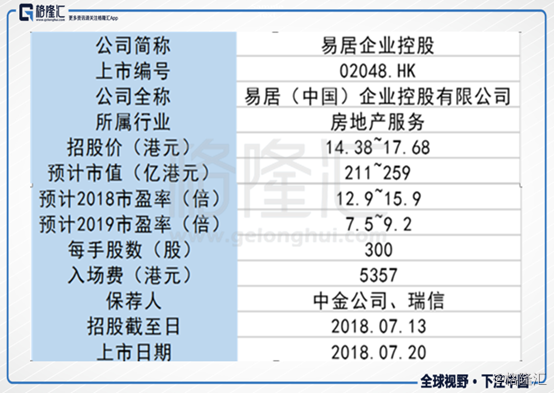

易居企业集团(2048.HK)在7月10日起正式登陆港交所,向全球发售3.2亿股,每股招股价14.38港元至17.68港元。本次发售的3.2亿股中约有2.9亿股将会向国际发售,剩余约3.2千万股在香港发售。每股招股价14.38港元至17.68港元,绿鞋的规模是基本发行规模的15%,预期绿鞋后融资规模为6.80-8.37亿美元。

公开认购申请登记时间为7月10日,按计划将于7月14日定价,7月20日在联交所挂牌交易。股份将以每手300股为单位买卖,股票代码为2048。

大咖云集,易居雄厚的“朋友圈”

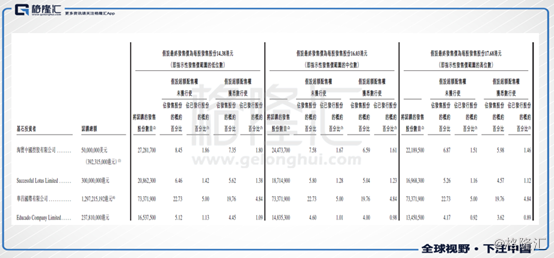

招股书披露,本次IPO基石投资者有淘宝中国控股、Successful Lotus Limited(李家杰全资拥有)、华昌国际(华侨城全资拥有)、Educado Company Limited(新加坡城市发展集团全资拥有)。

华侨城的认购金额约13亿港元,是最大的基石投资人。阿里巴巴、李家杰与新加坡城市发展分别认购3.9亿港元、3亿港元与2.4亿港元。四者合计约22.3亿港元。

本次基石投资者可以说是“大咖云集”。易居执行董事兼主席周忻先生在7月9日的发布会上表示,对于基石投资者引入主要考虑四个方向,大国企、香港地产行业大老板、地产商领先的国际公司、以及跨界企业。其中,阿里巴巴代表了跨界合作,李家杰先生所在的恒基是香港经验出众的“老牌”房企;华侨城是作为国企成为易居的基石投资;新加坡的城市发展集团是国际资本的代表。

这次四家基石投资不仅名字非常亮丽,同时代表了不同的领域、不同的含义。针对易居是否会借机进行一些其他类型的合作的问题,周忻表示,不排除未来会和基石股东产生一定的协同发展。

除此之外,易居股东的实力强劲则是业内共识。招股书显示,25家房企股东的持股量超六成,共计65.42%,他们的合计年销售额已经超过了5万亿元。当中的恒大、碧桂园与万科早已不是财务投资角色,他们在易居的持股合计已高达45%。夏海钧、莫斌和祝九胜分别代表恒大、碧桂园和万科进驻易居的董事会,这开创了行业先河。

上市时机出色,“输血”三大业务发展

2017年以来,香港市场迎来一轮内地企业“上市潮”。过去一个月在贸易战及人民币下跌的环境下,市场释放悲观情绪,近期IPO的新股都受到波及。然而最近小米上市后市场反响积极,反应市场信心逐渐恢复。而房地产作为经济支柱,在贸易战中也能起到稳定作用,易居此时上市的时机选择可以说恰当好处。

除了市场因素之外,目前房地产行业政策依然趋严,但是调控进入常态化。政府的调控不放松,预示着政府对行业“韧性”保持乐观,在行业加速分化环境下,易居此次的上市“输血”对企业未来发展起到关键作用。

易居执行董事兼CEO丁祖昱博士也表明此时正是发展良机,“从2005年开始到2018年的13年间,楼市已经经历了五轮调控,行业已经适应了调控的节奏。长期来看,调控仍将持续,调控的目的是稳定市场,而稳定的市场恰恰是企业发展的基础”。

那么易居融资后如何进行发展呢?招股书对易居融资款使用计划做出了披露,其中假设发售价为每股发售股份16.03港元(即发售价范围每股发售股份14.38港元至17.68港元的中位数),估计易居将收取全球发售所得款项净额约49.5亿港元。具体计划如下:

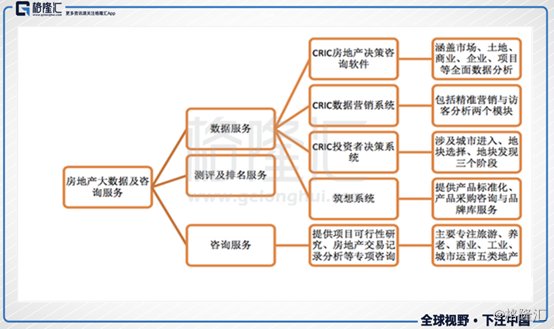

1、投入发展“大数据”业务方面,约28.0%,或约13.9亿港元。易居将进一步扩张现有数据系统所覆盖行业部门及分部,进一步开发及升级房地产数据系统,以及扩张咨询服务的范围。

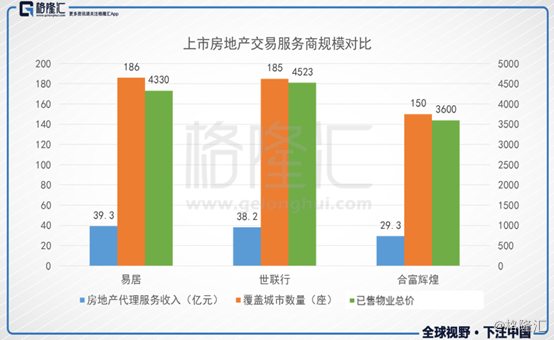

2、投入一手房交易业务发展方面,约26.2%,或约13亿港元。资金将用于进入52座其他城市(包括51座三四线城市及一座二线城市),进一步扩张易居在国内一手房代理服务的地理覆盖范围,以及提高目前所覆盖186座城市中38座城市的服务能力。

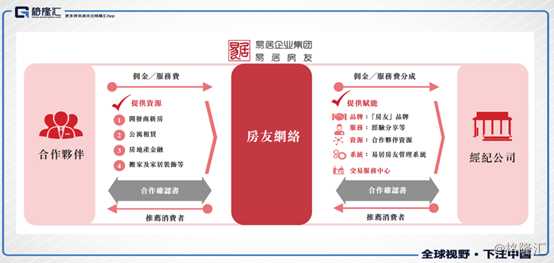

3、二手房交易业务方面,约23.3%,或约投入11.5亿港元。资金将用于在未来三年于中国40个城市成立另外173个易居房地产交易服务中心(包括一线城市的47个中心、二线城市的88个中心及三四线城市的38个中心),以进一步扩张房地产经纪网络服务的地理覆盖范围。

除此之外,约1.8%,或约8.8千万港元,将用于通过建立综合服务管理平台提高企业提供一站式房地产交易服务的能力。

4、其他方面,约7.3%,或约3.6亿港元,将用于员工培训以不断提高服务能力;约3.4%,或约1.6亿港元,将用于通过多种市场营销及品牌推广活动提高品牌知名度;以及约10.0%,或约5亿港元,将用于补充营运资金及作一般企业用途。

管理层表明,目前公司二手房服务平台仍处于亏损阶段,2016年启动该平台,前三年均处于投入期,但2018年以来分销渠道开始有收入产生,今年亏损会继续缩窄,2019年有望实现扭亏为盈。总体而言,此次上市之后,易居即将面临爆发式增长。

结尾:

目前国内上市的房地产交易服务商并不多,而且涵盖一手房及二手房的交易服务的投资标的更是十分稀缺。而易居除了背靠众多“巨头”,业绩也是保持行业龙头的地位。

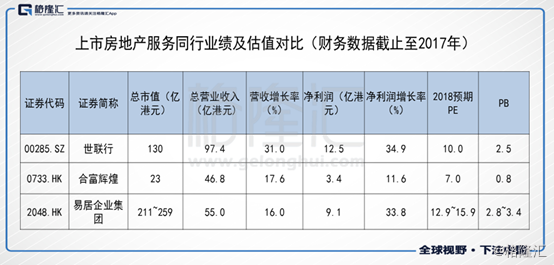

预计2019年,易居三大业务增长会出现“共振”,业绩增长面临提速。IPO预计估值为211-259亿港元,2018预期PE为12.9~15.9X,2019年预期PE为7.5~9.2,PB为2.8~3.4X,估值略高于同行。而考虑易居背后股东,发展潜力,以及目前易居行业龙头地位,目前估值较为合理。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员