作者:中信债券明明

中诚信国际在6月29日对贵阳农村商业银行的跟踪评级中将主体信用等级由AA-下调为A+,根据评级报告披露,从贵阳农商行贷款行业分布来看,其中批发零售行业不良贷款44.64亿元,不良率为32.85%;制造业不良贷款11.71亿元,不良率43.40%;房地产不良贷款余额6.07亿元,不良率8.79%;建筑行业不良贷款3.16元,不良率8.36%。截至2017年末,涉及地方融资平台贷款10.90亿元,占贷款总额的2.71%,无不良贷款。评级报告披露信用风险持续暴露和不良贷款大幅攀升,2017年末贵阳农商行贷款率由4.13%大幅提升至19.54%,不良贷款拨备覆盖率由161.25%降至34.15%,资本充足率由11.77%降至0.91%.

我们认为:(1)贵阳农商行评级调整并非个案,国有大行与中小银行不良走势分化。(2)行业不良率映射产业结构风险,下半年中低等级产业债风险并未释放完毕。(3)上半年类平台非标事件层出,需关注流动性和非标接续压力。(4)到期债务冲击市场情绪,中低等级利差仍有走扩空间。(5)信用债左侧投资风险增加,期待最后一跌后的右侧长期配置机会。

策略方面,我们维持长久期、高等级、加杠杆的策略。在一个没有买盘的时期,很多品种价格已经非常有吸引力,而且是因为很多账户到期不续被迫抛盘砸出的机会。在行权到期压力兑现之前,贸然介入仍会有相当多的不可测风险。结合舆情我们可以看到,各种政策其实正在路上和酝酿,所以预计政策会比市场最差情绪来得快一些,最重的一跌会加速政策的落地乃至创新。信用债资质改善行情的启动与结束,会有较长的时间窗口,所以我们认为没有必要左侧交易,只需静观其变等待右侧配置机会。

贵阳农商行评级调整并非个案,国有大行与中小银行不良走势分化

年初以来,各类民企违约逐月递增,城投非标舆情扰动,再到银行不良事件催化,信用风险在2018年中承上启下的阶段仍时刻冲击市场。通常情况下信用风险传导蔓延从民企<国企<地产<城投<银行,但综合来看,贵阳农商行的降级事件并不能被认为是风险传导已渗透至最后一环的先兆,因为近三年来银行主体评级下调并非个例,2018年以来就已发生吉林蛟河农商行、丹东银行、山东广饶农商行或降级或调整展望的前例。

2018年监管引导银行积极处置存量问题资产,银行业整体的不良率有望维稳甚至微降。但是今年以来在去杠杆和融资收紧的大形势下,区域性中小企业现金流面临压力,再融资断崖,导致了信用违约事件,继而由微观个体传导至区域的产业机构,再暴露在银行的报表体系,综合来看对地方性银行资产质量产生压力。由于小微企业再融资的困境,以及生产加工制造行业的低迷,对区域性银行来说,不排除会有持续性风险暴露的可能。

信用风险的特征体现了行业间的博弈和成本转嫁:如果说过去的信用风险更多的体现了周期性、行业性的特征,那么今年以来的信用风险,更多的体现了景气在行业间的博弈与成本的转嫁。上游的景气对于下游当前更多的不是传导而是博弈,中下游企业面临着成本端的涨价与利息的上涨,工业企业利润中权重更高的仍然是上游类企业,下游行业收入与成本并不能直接从宏观和经济企稳来一概而论,导致下游行业的微观个体风险确确实实正在酝酿。经济下行期和供给侧改革背景下的资产质量压力也值得关注。

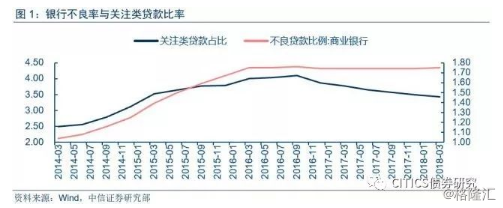

起初受产能过剩行业的影响,国有大行不良率的上升速度与股份行和城商行大致相同。供给侧结构性改革出台后,限产和环保督察的压力加码,但周期价格的上涨却有利于行业头部的工业企业,国有银行近两年的不良率有所走低。

反观中小银行,其客户中的中小型上游企业无法享受周期品价格上涨带来的红利,反而面临产能出清的压力,贸易企业也无法将成本转嫁给消费者,因而近两年股份行、城商行和农商行的不良率均有所上升,与国有大行形成了鲜明的反差。在强者恒强、马太效应愈发明显的核心资产时代,从边际上看中小银行的资产质量依旧不容乐观。

当然,随着信用风险持续暴露,评级公司对跟踪评级结果更加审慎。从6月的跟踪评级调整结果来看,虽然级别下调的数量与去年同期保持稳定,但是评级上调数量大幅减少。在金融监管与金控监管令诸多资金通道收紧下,产业债评级下调开始增多,难以掩饰的信用风险正逐步升温。

同时,对主体展望调整的幅度加大,六月份负面的主体调整大于前五个月之和,凸显目前评级公司对信用风险的谨慎态度。

行业不良率映射产业结构风险,中低等级产业债风险尚未释放完毕

回顾今年信用风险的主体,市场对于这些耳熟能详的发行人向来给予过一定的溢价,但是对于最终的实质违约与事件的进展,往往预期不够。一方面是已经违约的主体继续违约,如大连机床、丹东港、中城建;另一方面是耳熟能详的高收益主体,如神雾、华信、富贵鸟、亿阳、中安消、凯迪等也加入违约阵营。

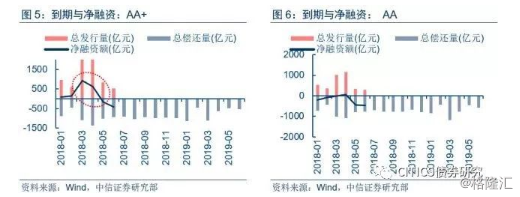

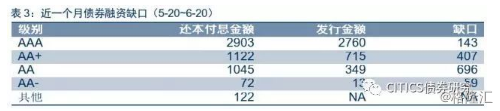

除去去杠杆与宏观的因素,我们发现最近有不少委外到期不续,所以临近行权的债大部分都会选择行权,再配置的需求不足,中低等级的信用债几无买盘,AA等级的新发债券需求太少。而且,未来的AA与AA+融资缺口更大,更是冲击目前市场情绪。

紧接着7、8月份的到期规模很大,其中的中低等级品种与私募债又比较多,市场在二级估值上给予的定价非常悲观,多数个券已然跌破8%的收益率。

所以说对于中低等级产业债违约风险,我们认为从规模与时间来说,8月份是需要警惕的一个时间。我们测算2018年下半年逐月将有500~600亿二级市场估值不乐观的发行人存在到期/行权续发的压力,在资金面紧张的情况下都可能会面临发行困难取消发行情况。若其中个别公司爆发风险,也会带动信用债整体认购情绪不佳。

上半年类平台非标事件层出,需关注流动性和非标接续压力

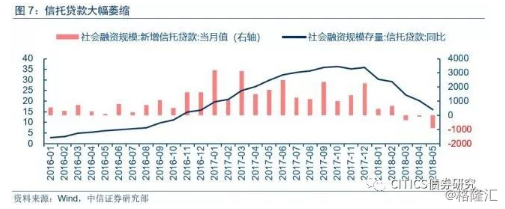

根据贵阳农商信用评级报告所披露,逾期率并未出现于地方政府融资平台,但是非标逾期事件在2018年上半年经常带动看空情绪,下半年非标接续压力已摆上台面。(1)重新调整的资质压力:城投平台数量将会缩减,股权从国资委或划转到旗下子单位乃至孙单位;(2)城投债续发压力:AA曲线大幅上扬,二级估值超过8%个券较多,一级发行难有可能;(3)最重要的流动性问题:非标难续,年初的多起城投事件都是非标引发的;(4)为什么是非标?因为非标压缩为银行端刚性,所以产品到期只能不续。

时机与规模:非标萎缩对信用债配置的影响会逐步在市场发酵,某一区域城投流动性出现问题或将继续加剧这种认知。我们认为委贷缩量对社融余额同比弱化作用已经显现,预计信托缩量对社融余额弱化作用将在8月前后体现。

到期债务冲击市场情绪,中低等级利差仍有走扩空间。随着信用风险的持续发酵,市场对7、8月份债券到期是否存在难以接续债务的问题持续关注。我们认为接下来的到期/行权债务总规模是可以预见和测算的,即便数据显示并未明显扩大,但市场对于风险的担忧情绪仍然影响信用债的配置。

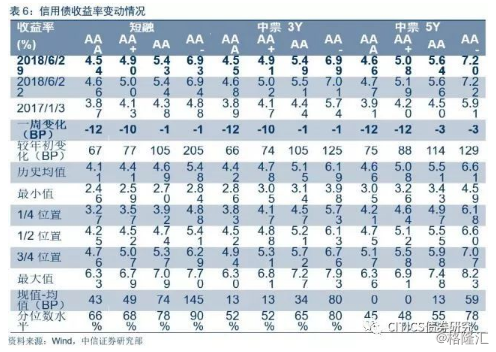

而信用利差方面,由于更多的是个案并非为行业性的冲击,对于收益率曲线未形成趋势性的冲击,更多地体现了流动性的缓和与紧张同步波动。利率曲线大幅下移,而信用利率的分化仍在持续,高等级利差压缩,低等级参考绝对收益率甚至变化不大。虽然高等级利差压缩,低等级品种绝对收益率并未明显变化,AAA与AA+品种下行更多,信用利差有所压缩,AAA3Y曲线下行12.5BP,AA+3Y下行10BP,而AA3Y下行仅有1BP,估值并未随着利率下行而下行,因为AA等级品种成交稀薄的情况并未明显好转,反而在追涨利率的背景下,估值并未跟上,可见目前AA等级左右的品种,市场更多的是交易其信用风险,而非利率本身的弹性。

信用债左侧投资风险增加,期待最后一跌后的配置机会

我们仍然相信,在流动性传导至实体经济之前,信用市场可能存在最后一跌。我们维持长久期、高等级、加杠杆的策略。对于分等级的曲线估值,AAA压缩,AA抬升,AA+越来越像AA曲线,AA+曲线估值也不乐观。

我们认为三季度很有可能会有一些标志性的事件,意味着信用债市场的最后一跌和介入的机会。在一个没有买盘的时间,很多品种价格已经非常有吸引力,而且是因为很多账户到期不续被迫抛盘砸出的机会。但是行权到期压力兑现之前,贸然杀入可能仍会有相当多的不可测风险。存在“最后一跌”这一观点的假设是,结合舆情我们可以看到,各种政策其实已经正在路上和酝酿,所以预计政策会比市场最差情绪来得快一些,最重的一跌会加速政策的落地乃至创新。信用债资质改善行情的启动与结束,会有较长的时间窗口,比如过剩产能债券1个月的负面用了2年消化,所以我们认为没有一定的必要做左侧交易,只需静观其变等待右侧机会。

来源:明晰笔谈

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员