港股市场一直都以便宜著称,尽管随着深港通的开通,两地的AH 价差已经显著缩窄。但2017年的港股市场依然还是便宜。

目前港股市盈率是11倍左右,美国约20倍,日本接近25倍,上证综指约16倍,深成指约30倍,欧洲除德国外其余股市估值也都在20以上。港股市净率也仅有1倍,基本处于世界主要市场中较低水平。香港国企指数,估值更低。因全是大蓝筹金融银行板块,整个银行地产板块拉低了国企指数的市盈率。

相对于其他的主要市场,香港市场是一个非常明显的估值洼地,港股市场上的资产相对而言十分便宜。这也意味着港股市场隐藏着不少便宜的宝贝。

然而,如何快速找到港股市场上那些白菜价的珍珠却并非易事。今天我就来给大家介绍其中一种筛选方式,专注于“那些持续回购的公司”,能够让你省时省力地缩窄白菜价珍珠的挑选范围。

为何今天要介绍以“回购”指标来锁定标的范围这一方式,主要原因有二:

1、 近期港股市场上又出现了一轮较为显著的回购潮,根据港股历史上回购潮与恒指的关系推断,港股市场接下来的行情值得我们关注;

2、 回购潮中,那些持续回购的公司不乏很多优质标的。而一家公司持续回购,往往是认为自身股票低估。

一、为何是那些持续回购的公司?

先设身处地问自己一个问题:如果你是一家上市公司的老板,什么情况下,你会掏钱去买自己的股票?

我相信任何一家公司对自身公司连续、大量的回购,都不会是有钱烧的。上市公司不是雷锋,也更不必做慈善,他的所有行为都必然是为了自身利益最大化。从这个逻辑来看,公司对自身股票进行回购,释放出的信号只有三种:

1、股价被低估了,逢低回购是一种利益最大化的选择;

2、看好公司未来的经营与发展,通过增持自身股票来表明这种信心;

3、公司拥有充裕的现金流,往其他地方投,还不如买自己股票靠谱,实惠;

无论公司出于哪一种原因而进行回购,从理论上都意味着同一个结论:公司未来股价上涨的可能性很大。

因为没有谁会比公司自身更了解他们自己——产业资本极少在二级市场出手,但一旦他们出手,往往就预示着他们有着天然的正确性。

巴菲特曾经表示,从财务角度而言,他喜欢趁股价低时回购股票的主意,并且会在两种情况下回购伯克希尔的股票:

1、 在伯克希尔股价低于1.2倍PB时,会考虑回购股票;

2、 在坐拥1000亿美元甚至1200亿美元现金时,会考虑回购股票。

第一种情形回购是因为以低于实际价值的价格回购股票,在任何情况下对于股东和公司而言都是好事。第二种情形是因为当现金流多到找不到比回购具有更高收益率的投资机会时,回购就是公司最好的选择。

如果这种公司回购不是个案,而是批量的,那又意味着什么?

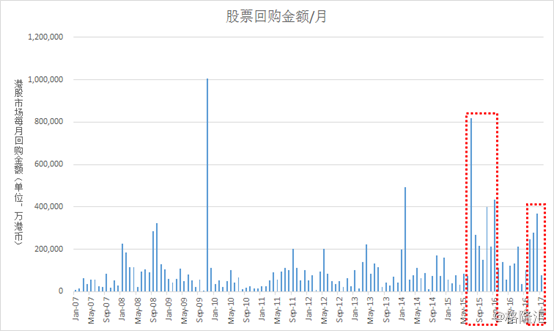

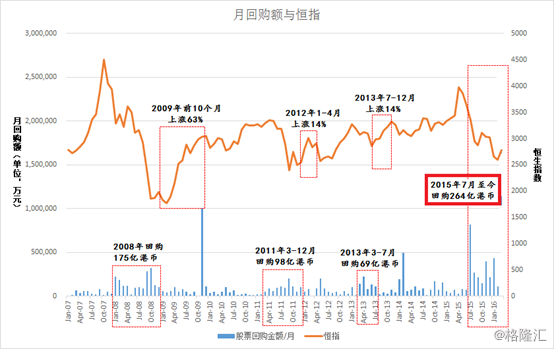

大批量且大金额的回购潮在2015年7月份至2016年1月份之间就出现过一次,而去年1月份之后恒指不断走高。自2016年10月份开始,恒指连续走弱,也许正因如此,近三个多月港股市场上的回购力度又明显增强,去年10月至今港股市场上回购股票的金额总和已经接近100亿港币,每个月的回购金额平均在30亿港币左右,这种回购力度在港股市场历史上都是少见的。

二、实证之一:港股史上的公司回购潮与恒指走势

一家公司如果一直在持续回购自家的股票,那么要不是因为它觉得自家股票严重被市场低估了,要不就是因为它很看好公司未来的发展。所以,当一家公司在持续、大规模回购自身股票时,大概率这家公司的股价是有上升空间的。

那么,当整个市场出现了这种持续的、大规模的回购潮时,是否意味着市场指数会走高、迎来一波牛市行情呢?

直接简单粗暴的上一张图,数据说实话。

这张图很明显地画出了港股历史上三轮回购潮及相应的恒指变化:

1、第一轮明显的回购潮发生在2007的股灾之后,即2008年,这一年的公司回购金额达到了175亿港币,远远超出2007年零星的回购额,这一轮回购潮之后恒指在接下来的10个月内上涨了63%,走出了一大波行情,顺利地将恒指从熊市底中拉起来。

2、第二轮回购潮发生在2011年3至12月,共回购98亿港币股票,规模与时间上不及第一轮回购,因此筑底后带来的恒指回升幅度也相对较小,但在仅4个月的时间内恒指上涨14%,也是一轮快速增长的行情。

3、第三轮回购潮持续时间更短、规模更小,4个月内共有69亿港元的公司股票得以回购,这一轮回购筑底后的上涨行情就在当年下半年实现,恒指累计上涨14%。

我们来看看这三轮回购潮的共同点:

1、他们都发生在熊市中,或至少是恒指下跌过程中;

2、他们每一次的出现,都是为了为下一波牛市筑底,一旦牛市行情开启,他们的使命就结束了;

3、这种回购潮都是持续性的、大规模的,以月度数据看,每月的平均回购金额都在10亿港币以上,并且持续时间在半年至一年之间;

4、三轮回购潮筑底后,都迎来了恒指的上涨行情,三次行情持续的时间在4-10个月之间,上涨幅度在14%-63%之间,而行情持续的时间与幅度都与回购的规模、时间呈现正相关。

三、实证之二:港股史上,公司的回购与股价

既然市场上的公司回购潮与恒指走向呈现出明显的相关性,那么单个公司的回购是否与其自身股价也存在类似的相关性呢?

继续看数据。

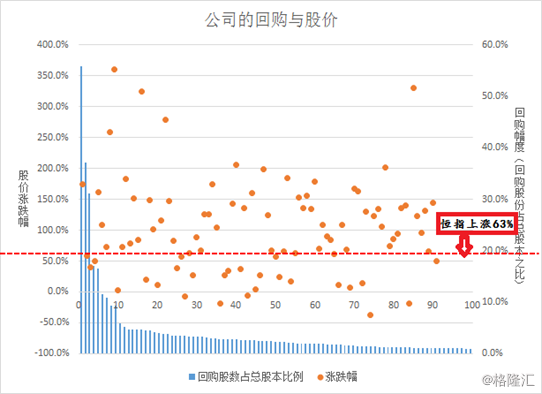

以2008年回购潮及2009年恒指上涨为例,我将这轮回购潮中,回购股票数占公司总股本的比例在1%以上的公司拎出来(见下图)分析一遍,公司总数为91家。在2008年175亿港币的回购潮之后,恒指在2009年前10月迎来了63%的增长。从下图可以直观地感受到,91家公司中的大多数股价上涨率都在恒指2009年上涨幅度63%以上,且许多远远超过大盘。

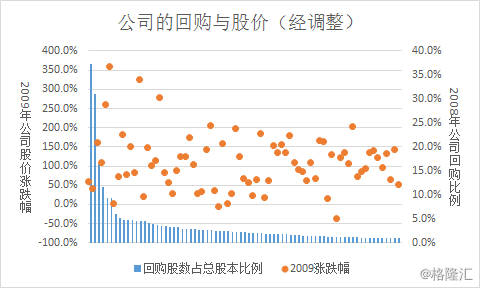

经统计后发现,在回购比例1%以上的公司中,约2/3的公司的股价在次年行情中超出了大盘上涨幅度,且平均超出大盘8%。

在91家公司的样本中,基于ROE、归属股东净利润增长率、日均换手率3种指标,进一步剔除掉亏损十分严重、成长性过弱及成交量太小的公司后,样本缩小至75家,其中56家公司,即74%的公司的股价上涨都明显跑赢大盘。(见下图)

四、那些持续回购的公司

理论和实证都证明完毕,而近三个多月以来港股再次出现回购大潮,这或许就是我们的机会。怎么把握住机会,快速挑选到优质且低估的股票?

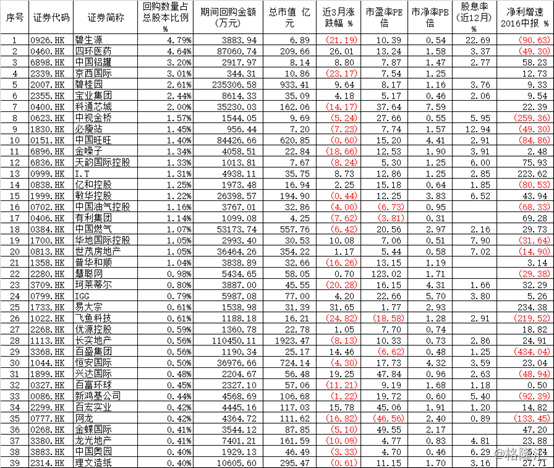

我就直接简单粗暴,挑选所有近3个月以来回购率在0.4%及以上的公司,形成以下的回购名单,且按照回购率进行排序(如下图)。

尽管表内的标的并非都是白菜价珍珠,但是回购率这一指标就像一把漏斗,能帮你过滤出来一小部分标的,然后你就可以省时省力地专注于这部分标的进一步研究和挑选真正的白菜价珍珠。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员