来源:鲁政委世界观

维护物价稳定是我国央行货币政策目标之一,因此,物价水平的变化将对央行货币政策操作产生重要影响,进而影响货币市场利率的走势。

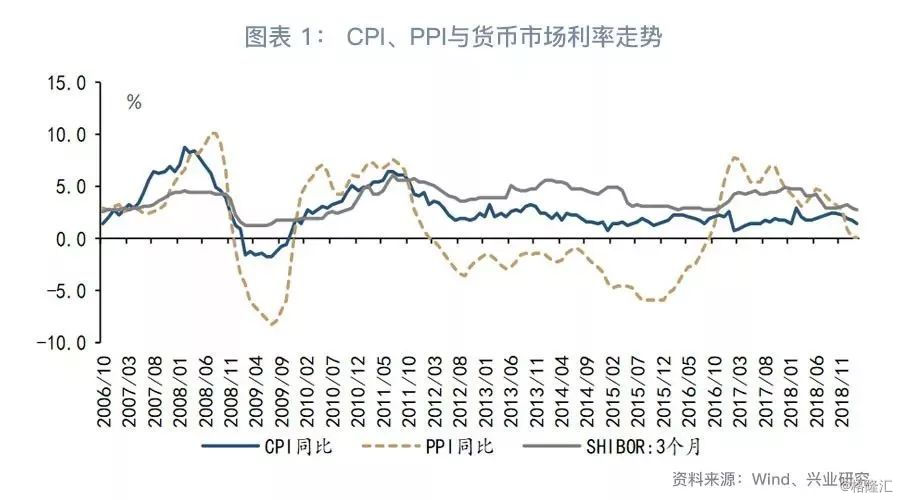

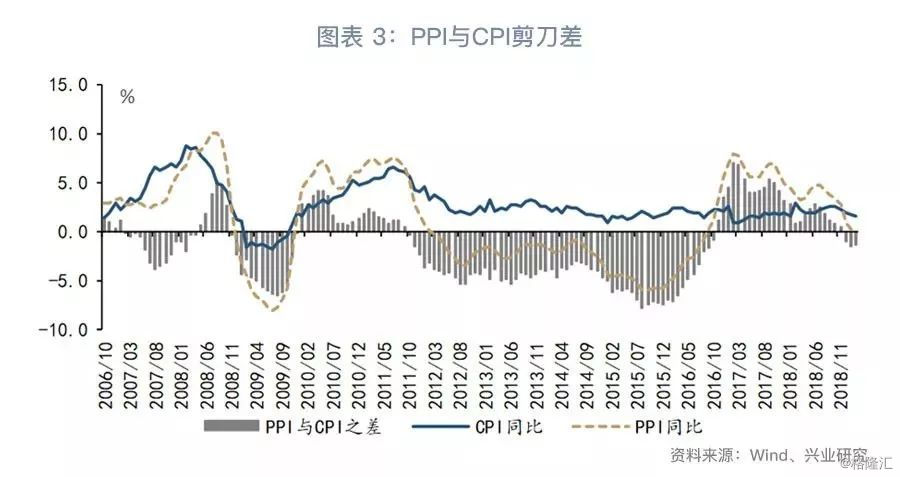

从长期趋势上来看,以SHIBOR 3M为代表的货币市场利率的走势与CPI、PPI同比走势是基本一致的。当CPI、PPI走势出现分歧时,我们用PPI与CPI的“剪刀差”来衡量PPI与CPI的背离程度,数据表明 PPI-CPI剪刀差与SHIBOR 3M走势的相关性更高,并且具有一定的领先性。

上周银行间流动性整体充裕,周初受缴税因素影响,资金面偏紧,税期过后资金面逐步平稳,DR001、DR007利率双双下跌。

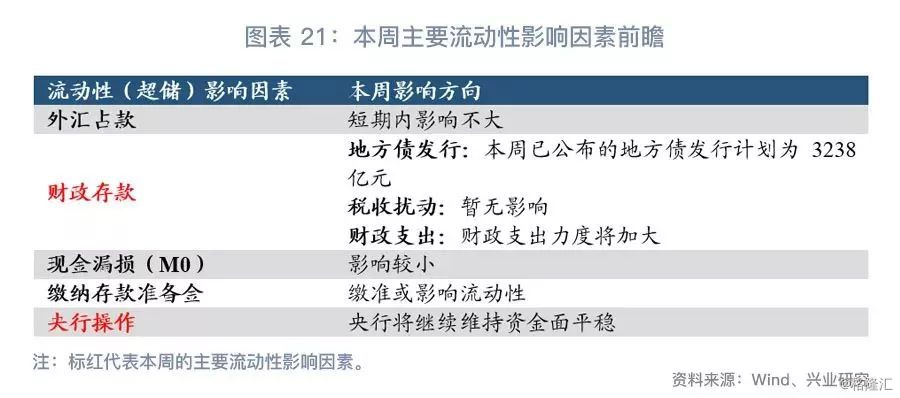

本周资金面有望保持平稳。本周公开市场操作有1100亿元逆回购到期,跨季时点流动性面临一定冲击,但考虑到月末财政支出力度加大,央行大概率将根据财政支出情况继续削峰填谷,资金面有望整体保持平稳。

货币市场利率、CPI、PPI

一、核心观点综述

维护物价稳定是我国央行货币政策目标之一,因此,物价水平的变化将对央行货币政策操作产生重要影响,进而影响货币市场利率的走势。CPI、PPI是反映物价水平的重要价格指数指标,但是我们注意到,CPI和PPI的走势会出现背离。那么价格指数如何影响货币市场利率走势?当不同价格指数走势出现分歧时,货币市场利率如何演绎?本文将对此进行分析。

1、价格指数与货币市场利率走势

对于中国央行的货币政策目标,2016年时任央行行长周小川在IMF的研讨会上表示:“长期以来,中国政府赋予央行的年度目标是维护价格稳定、促进经济增长、促进就业、保持国际收支大体平衡”。在我国央行多政策目标中,维护物价稳定是其中之一,物价水平的变化会影响央行的货币政策操作,而央行的货币政策操作又会对银行间流动性、货币市场利率走势产生重要的影响。

CPI和PPI是我国价格指标体系的核心组成部分,因此,理论上货币市场利率的走势与CPI、PPI同比走势应该具有较强的相关性。历史数据表明,从长期趋势上来看,以SHIBOR 3M为代表的货币市场利率的走势与CPI、PPI同比走势是基本一致的。这背后的传导机制主要为:当物价水平上涨时,央行为维护物价水平的稳定,会收紧货币政策,货币市场利率上行;而当物价水平下降时,央行会放松货币政策,货币市场利率下行。

我们注意到,虽然CPI、PPI同为反映物价水平的重要指标,但是二者的走势却在部分时点会产生分歧。比如,2015年CPI同比稳中有升,但是PPI同比却出现大幅下行。那么,既然CPI、PPI同比走势并不总是一致、会出现分歧,弄清楚在二者走势出现分歧时货币市场利率怎样演绎就显得更为重要了。

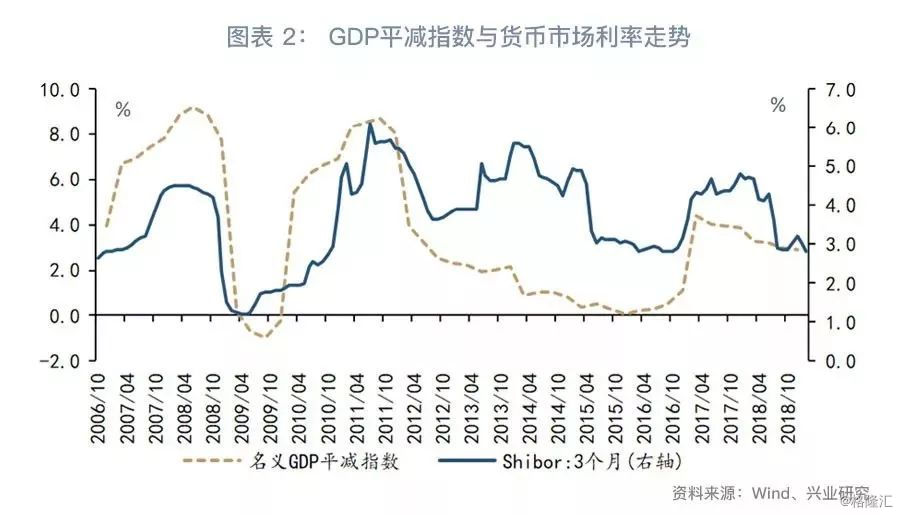

我们曾在发表于2018年10月22日的报告《增长与物价角力下的货币政策—货币市场与流动性周度观察2018年第25期》中指出:从央行的表态来看,综合反映CPI与PPI变化的名义GDP平减指数更有可能是货币当局关注的物价指标。

数据表明,2017年CPI同比中枢较2016年低约0.5个百分点,如果单纯考虑CPI的变化,2017年名义利率中枢似乎应当下降。但考虑到2017年PPI同比中枢抬升,最终名义GDP平减指数同比较2016年提高2.9个百分点。因此,2017年SHIBOR 3M中枢水平较2016年提高了1.5个百分点。由此可见,名义利率的变化反映了货币当局对CPI与PPI的综合考量。

2、物价指数分歧时货币市场利率的演绎

虽然综合反映CPI与PPI变化的名义GDP平减指数更有可能是央行关注的物价指标,但是GDP平减指数为季度数据,公布频率较低,对于我们分析货币市场利率走势可能存在一定的不足。

那么,如何来测度CPI、PPI走势的分歧,并进一步分析当二者走势出现分歧时货币市场利率的演绎呢?我们可以用PPI与CPI的“剪刀差”来衡量PPI与CPI的背离程度,用来测度二者走势的分歧。

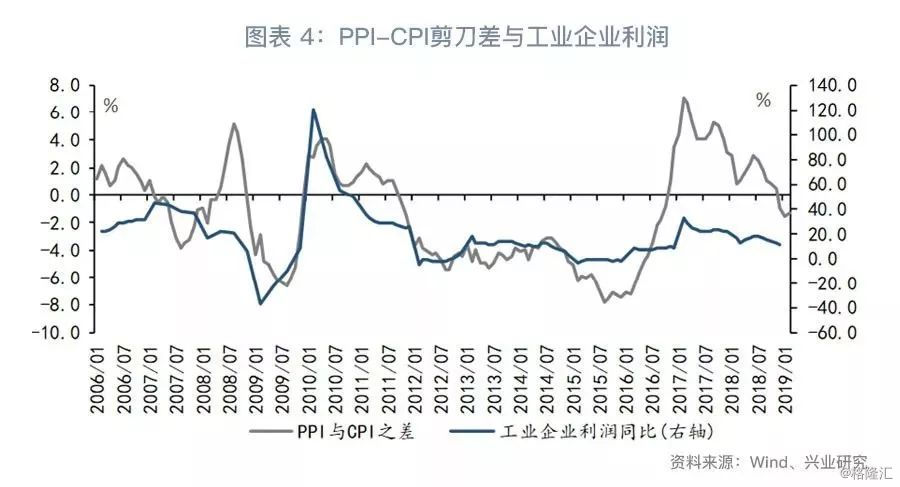

PPI反映了工业品价格的变化,而CPI反映消费品价格并影响着劳动者对劳动报酬的要求,因此PPI与CPI剪刀差一定程度上反映了工业企业盈利空间的变化,PPI与CPI剪刀差与企业盈利周期同步。

数据显示,PPI同比与CPI同比之差和工业企业利润同比走势十分接近。PPI与CPI剪刀差的收窄、转负折射出工业企业利润增速已步入下行周期。

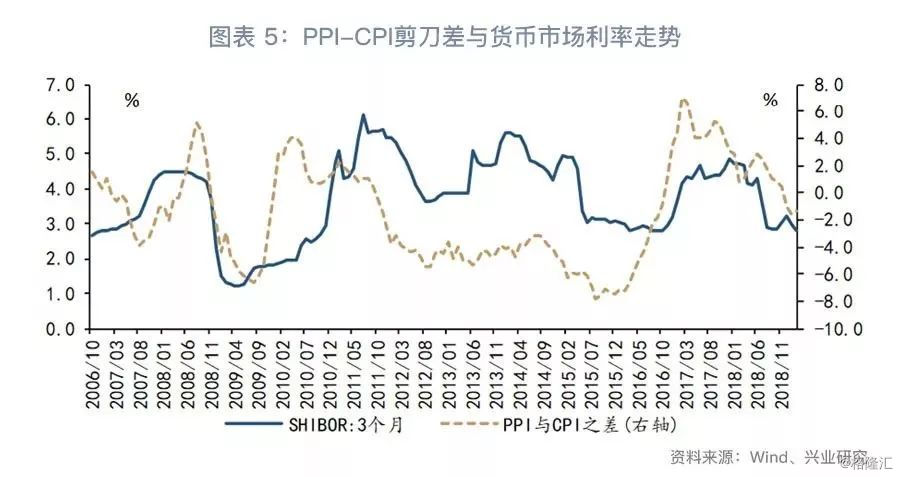

历史经验表明,反映CPI、PPI走势分歧的PPI-CPI剪刀差与SHIBOR 3M走势的相关性更高,并且具有一定的领先性。这折射出货币政策调整滞后于经济基本面的变化,在PPI-CPI剪刀差收窄之后,企业利润下行趋势得到确认,货币政策可能相应出现放松。

从央行货币政策实施的角度看,历史数据显示,央行降准降息大概率发生在PPI-CPI剪刀差为负或下降趋势期间。2011-2012年、2015-2016年央行的降准周期发生在PPI-CPI剪刀差为负值的时期,2018年以来央行的降准周期发生在PPI-CPI剪刀差下行时期。而央行存款准备金率调整等货币政策的实施,会影响银行间流动性的松紧,进而影响货币市场利率的走势。

更进一步,由于CPI走势相对平稳而PPI走势波动较大,因此PPI-CPI剪刀差变化与货币市场利率走势的一致性可以认为是在CPI与PPI走势出现分歧时,PPI对货币市场利率走势的影响更大。

综上所述,长期来看,货币市场利率与CPI、PPI同比的走势是基本一致的,但是由于CPI和PPI会出现背离,我们用PPI-CPI剪刀差来测度这种背离,该指标与货币市场利率走势的相关性更高,并且具有一定的领先性。

在发布于2019年3月9日的报告《CPI或已到短期底部—评2019年2月通胀数据》中我们指出:CPI或已到短期底部,未来几个月可能温和反弹;年内PPI同比转负的风险仍然存在。CPI与PPI背离的走势未来几个月或仍将延续,PPI-CPI剪刀差或将继续维持在负值水平,因此未来货币市场利率易下难上。

二、政策操作追踪

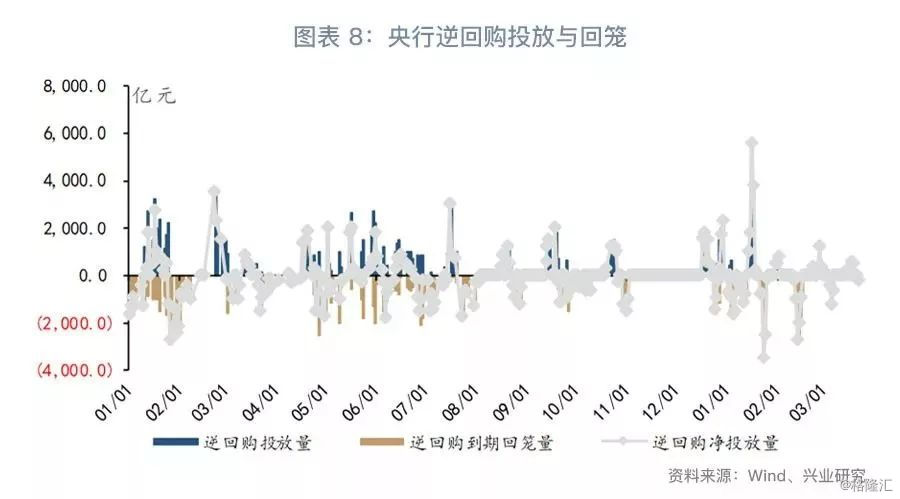

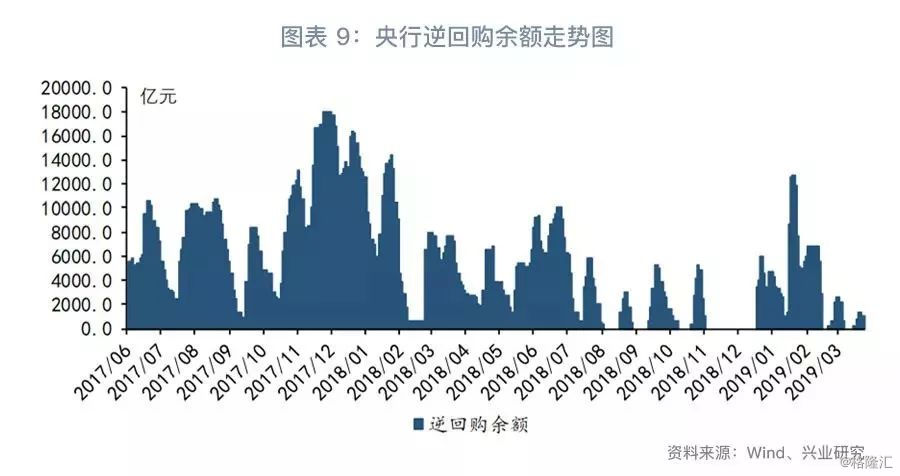

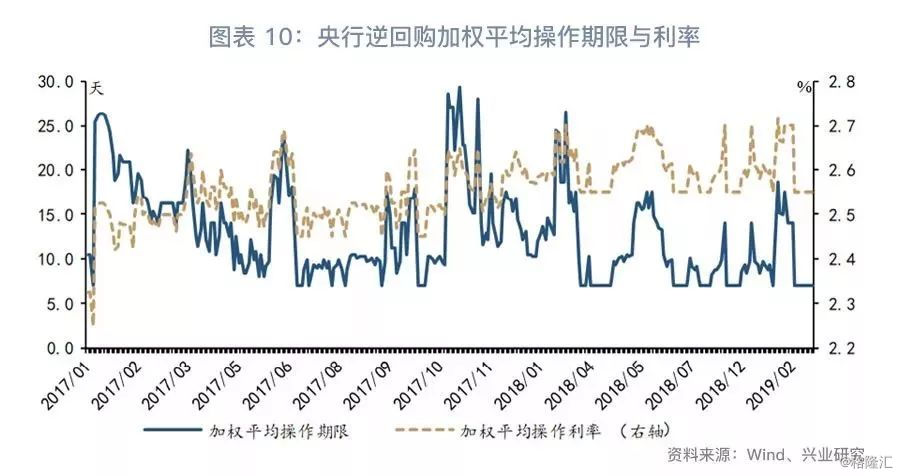

上周央行开展1100亿元逆回购操作,有200亿元逆回购和3270亿元MLF到期,公开市场实现净回笼2370亿元。截至上周末,逆回购余额1100亿元。

上周央行公开市场净回笼2370亿元(图表7);截至上周末,逆回购余额1100亿元(图表9)。

三、货币市场表现

上周银行间流动性整体充裕,周初受缴税影响,资金面偏紧。DR001、DR007利率双双下跌;货币市场利率曲线在14天和21天处上凸;3M NCD、6M NCD发行利率涨跌不一;票据转贴现利率保持平稳。

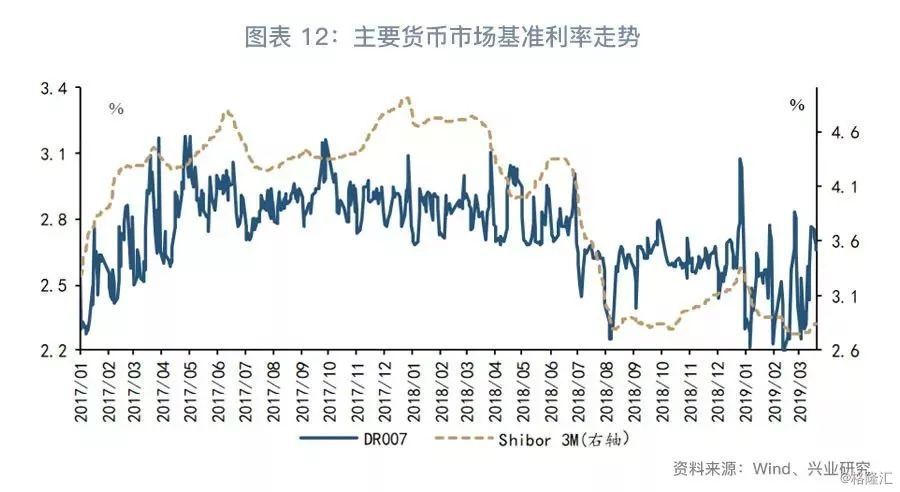

第一,从绝对水平来看(图表11),上周资金利率变动不一。以货币市场基准利率来看,DR007上周末利率水平为2.66%,较前一周末下跌11bp;Shibor 3M上周末利率水平为2.84%,较前一周末上涨4bp。

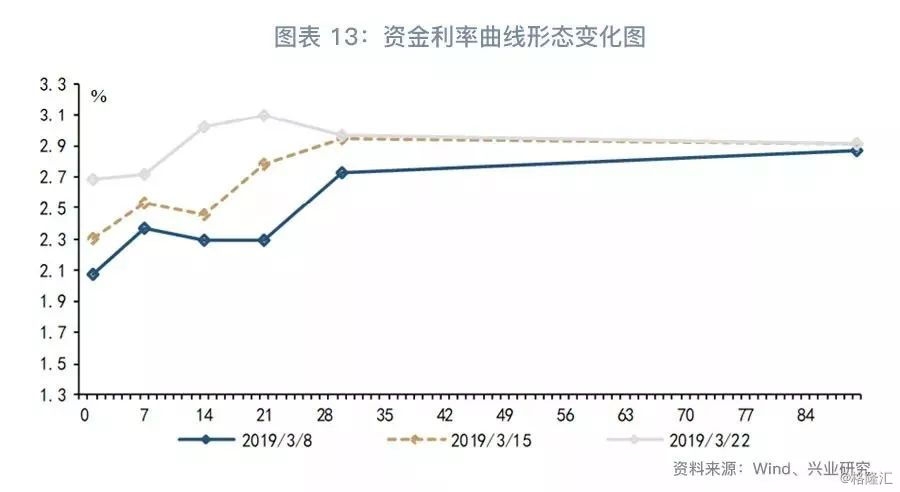

第二,从货币市场利率曲线形态来看(图表13),14天和21天跨季资金利率上行,利率曲线在14天和21天处上凸。

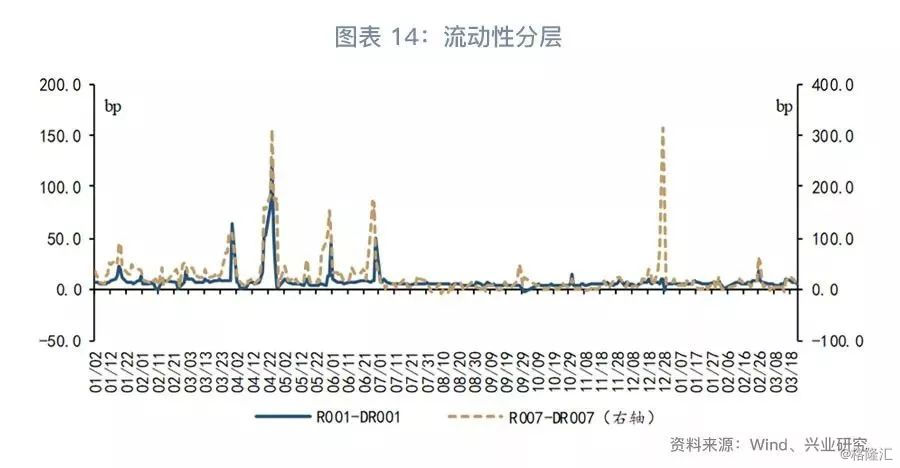

第三,流动性分层的角度(图表14)看,上周流动性分层扩大。上周R007与DR007的平均利差上升至18bp,较前一周上行约15bp。

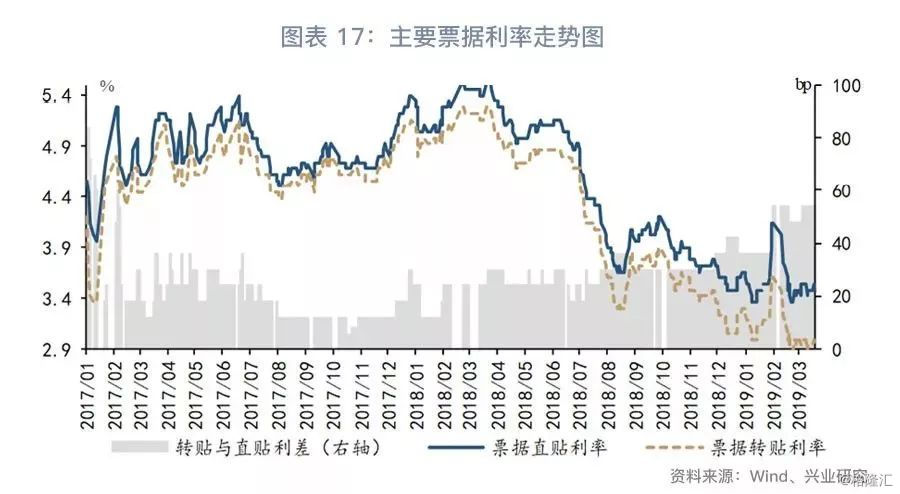

第四,货币市场投资工具方面,主要投资工具利率变动不一。同业存单品种方面(图表16),上周发行量为6825.40亿元,3个月NCD发行利率收于2.91%,较上周下行5bp;6个月NCD发行利率收于3.09%,较前一周上行3bp。票据方面(图表17),转贴利率收于2.94%,与前一周保持平稳;理财方面(图表18),最新的全市场3个月理财产品收益率为4.26%,较前一周下行5bp;利率互换方面(图表19),上周最活跃的两大品种:1Y FR007和1Y SHIBOR3M分别收报于2.60%和2.95%,前者较前一周下行3bp,后者较前一周下行7bp。

四、本周政策与市场前瞻

本周资金面有望保持平稳。本周公开市场操作有1100亿元逆回购到期,跨季时点流动性面临一定冲击,但考虑到月末财政支出力度加大,央行大概率将根据财政支出情况继续削峰填谷,资金面有望整体保持平稳。

央行操作方面,本周有1100亿元逆回购到期,央行或将根据财政支出情况开展公开市场操作维持银行间流动性合理充裕。

资金利率曲线方面,本周7天利率有上行的压力。

货币市场投资工具方面,同业存单发行利率料将保持平稳;本周机构可能继续释放收票需求,票据转贴现利率或稳中有降。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员