4月9日,国家金融监督管理总局官网的批复显示,同意新疆银行吸收合并库尔勒银行,并承接库尔勒银行清产核资后的资产、负债、业务、机构和员工。

这标志着,新疆城商行改革重组取得实质性突破。此次吸收合并后,新疆城商行数量降至5家,分别是新疆银行、哈密市商业银行、昆仑银行、新疆汇和银行、乌鲁木齐银行。

该事件的背景是,最近几年,受LPR(贷款市场报价利率)持续下调,宏观政策支持实体经济、减费让利等因素影响,过去“躺赚”的银行前所未有地困难了起来。

作为典型的周期性行业和强规模效应行业,银行愈发呈现出K型分化特征,即头尾差距拉大,中间的“夹心层”逐渐消失,“大鱼吃小鱼”的残酷场景频繁上演。

我们以城商行为例,尝试解读这一现象。

01 K型分化加剧

营收742.9亿元,同比增长5.28%;归母净利润287.5亿元,同比增长13.25%;不良贷款率0.91%,拨备覆盖率378.13%。

这是头部城商业江苏银行交出的2023年“成绩单”。

营收25.70亿元,同比下降13.40%;净利润4.79亿元,同比大降19.01%;不良贷款率2.52%,拨备覆盖率172.28%。

这是尾部城商行保定银行2023年经营成果的体现。

虽然只是两个样本,但却事实上反映出行业的K型分化趋势。

正如《反脆弱:从不确定性中获益》一书中,纳西姆·尼古拉斯·塔布勒所说:“有些事情能从冲击中受益,当暴露在波动性、随机性、混乱和压力、风险和不确定性下时,它们反而能茁壮成长和壮大。”

经过“黑天鹅”笼罩的三年,较大型城商行和中小型城商行的发展轨迹,更加清晰地描摹出背道而驰的分叉图像,前者就像K字母的上行线,不断跃迁、走强,后者则活成了K字母的下行线,身影开始变得模糊,声量越来越小。

我们不妨再以江苏银行和保定银行为例,拉长视线看看二者的成长状况。

2020-2023年,江苏银行的营收从520.3亿元壮大至742.9亿元,归母净利润从150.7亿元壮大至287.5亿元;同期,保定银行的营收从28.6亿元萎缩至25.70亿元,净利润从10.72亿元萎缩至4.79亿元。

一个扶摇直上,一个苦苦挣扎,完全行进在不同的道路上。

与保定银行同命运的还有郑州银行、中原银行、九江银行、江西银行等诸多中小型城商行,它们也在这轮深刻的结构化变革中,或多或少被复杂多变的大环境困住,时而又被骤然降速的列车甩出轨道。

2023年,郑州银行营收136.7亿元,同比减少9.5%;归母净利润18.5亿元,同比减少23.62%,甚至低于2013年的19.02亿元。

2023年,中原银行营收261.83亿元,同比增长2.2%;归母净利润32.21亿元,同比“滑坡”11.76%,不及2020年的33.01亿元。

2023年,九江银行营收103.6亿元,同比减少4.71%;归母净利润7.24亿元,同比“腰斩”55.2%,创出自2018年上市以来的最差业绩。

更值得一提的是,当潮水改变方向,迫于形势压力和自身条件,不少中小型城商行不得不放弃独立运营,向外寻求他人庇护或“报团取暖”,选择被收购、被裁撤。

02 “大鱼吃小鱼”频繁上演

新疆银行吸收合并库尔勒银行,只是城商行间“大鱼吃小鱼”的一个典型案例。据柒财经了解,这波浪潮更早兴起于2020年,相关整改工作先后在四川、山西、辽宁、河南等省份开展。

2020年4月,山西5家城商行,大同银行、晋城银行、晋中银行、长治银行和阳泉市商业银行发布公告,合并重组成为山西银行。

2020年11月,四川银行在天府新区挂牌开业,该行的前身是攀枝花商业银行和凉山州商业银行。

2021年1月底,由辽宁省政府牵头,整合省内12家城商行的大动作拉开帷幕,包括营口沿海银行、辽阳银行、葫芦岛银行、鞍山银行、抚顺银行、丹东银行、营口银行、阜新银行、铁岭银行、朝阳银行、盘锦银行、本溪银行,将组建省级城商行,即后来的辽沈银行。

根据年报数据统计,截至2020年末,这12家银行资产总和超过万亿,与彼时南京银行(1.17万亿)、杭州银行(1.14万亿)的规模不相上下。

2021年10月底,中原银行官宣吸收合并洛阳银行、平顶山银行、焦作中旅银行三家城商行。

实际上,于2014年诞生的中原银行,原本就是在三门峡银行、开封银行、新乡银行、南阳银行、信阳银行、安阳银行、鹤壁银行、商丘银行、驻马店银行等13家地市城商行的基础上,联合新设的。

随着二次“扩圈”完成,河南的城商行仅剩中原银行与郑州银行两家。

为什么上述中小型城商行最终被“招安”,变成了强大同业的助攻手?分析深层次的原因,其实都指向一点,那就是市场博弈规律和个体的实力差异。

简单解释,在任何赛道,参与者卷生卷死的终极都是“虹吸现象”+“丛林法则”:从大量玩家到少数几个玩家,再到三足鼎立或两军对垒。越是分散的市场,头部企业的机会就越大,尾部弱小者只能被蚕食、被吞并。

03 两堵难以翻越的“围墙”

之所以造成这种被“招安”、变成了强大同业的助攻手的局面,背后是中小城商行面临两堵难以翻越的“围墙”,或者说压在身上的两座大山。

首先,正如我们在前文说的,银行是强规模效应行业,这就决定了中小型城商行在和较大型城商行竞争时,天然处在不利地位。

具体而言,较大型城商行往往因为体量硕、声誉响、网点多、布局均匀,以及加码金融科技后的高效服务,不仅拥有相对便宜的吸储成本,在对外放款时,还可以拔尖挑选最优质的标的,这种降维打击,进而又带来更低的不良贷款率、更稳健的资产质量。

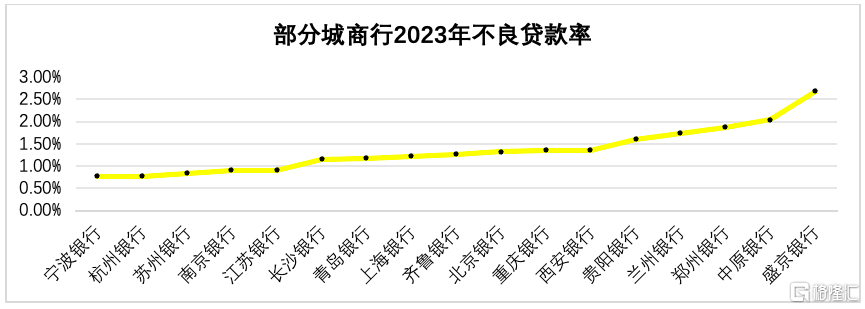

据中银协披露的《城市商业银行发展报告(2023)》,2022年末城商行不良贷款率为1.85%,远高于商业银行不良贷款率平均水平的1.63%。

这其中,头部和尾部又存在明显的差异。就拿“尖子生”宁波银行、杭州银行、江苏银行等来说,不良贷款率普遍在1%以下,而贵阳银行、兰州银行、郑州银行、中原银行2023年的不良贷款率分别为1.59%、1.73%、1.87%、2.04%,盛京银行更是高达2.68%。

柒财经注意到,网络上频频报道的“高吸揽储”,“涉案”的几乎都是一些地方小城商行和村镇银行。

其次,正所谓“靠山吃山,靠水吃水”,城商行的经营受区域限制,并和所在地的经济强关联,导致旱的旱、涝的涝。

文中提及的几家被吸收合并的中小型城商行,几乎都在中西部以及东北等相对不发达的地区,反观江浙沪、珠三角一带,则鲜有类似情况出现。

举个例子,浙江、江苏都是创造GDP的排头兵,产业链完善,企业众多,信贷市场繁荣,人均收入高,盘踞这里的杭州银行和苏州银行,那就相当于起步就含着区位禀赋的“金汤勺”,向上攀爬会轻松很多,也备受投资者青睐。

而生长在西北腹地的甘肃银行、兰州银行等,由于本地商业配套不足,信贷“土壤”贫瘠,很难实现资产择优配置,叠加内部抗风险能力弱,便是另一番艰难跋涉的景象了。

从上述角度讲,对诸多举步维艰的中小型城商行来说,被并购重组既是它们的“末路”,似乎也是它们最好的出路。若拉长周期,也将有更多的中小型城商行隐没在历史的长河中。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员