主要观点

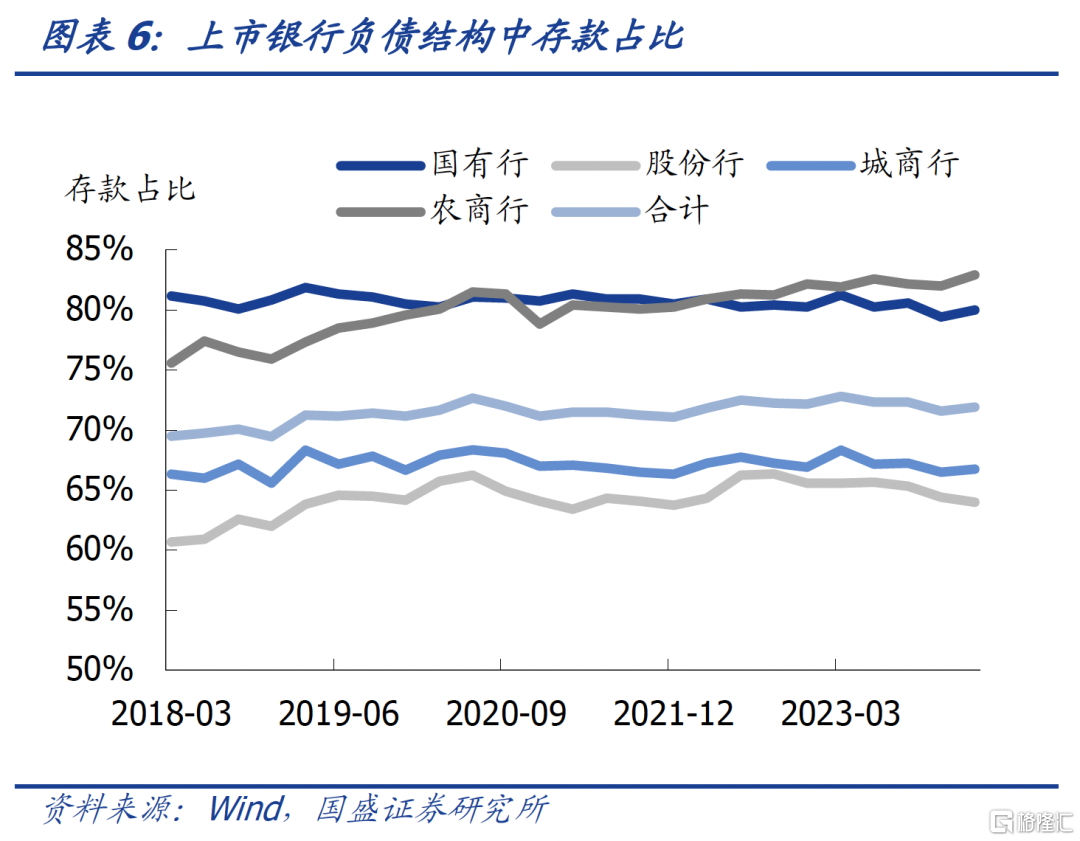

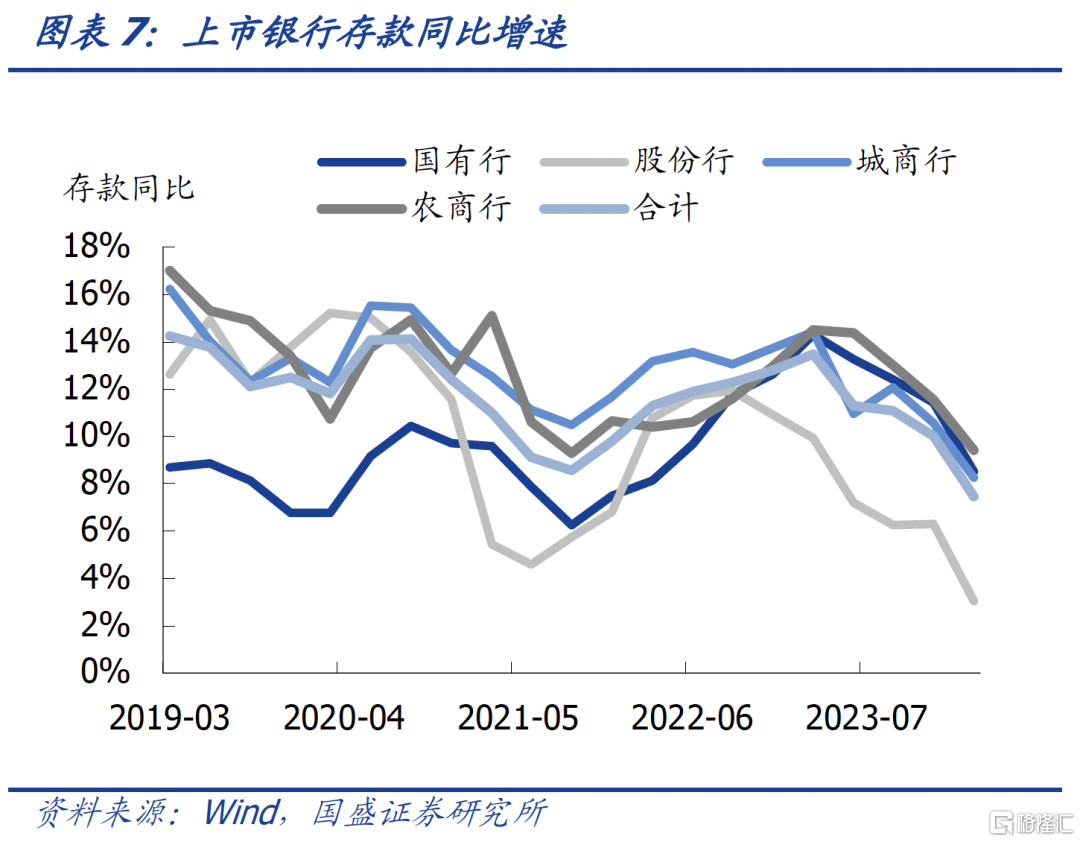

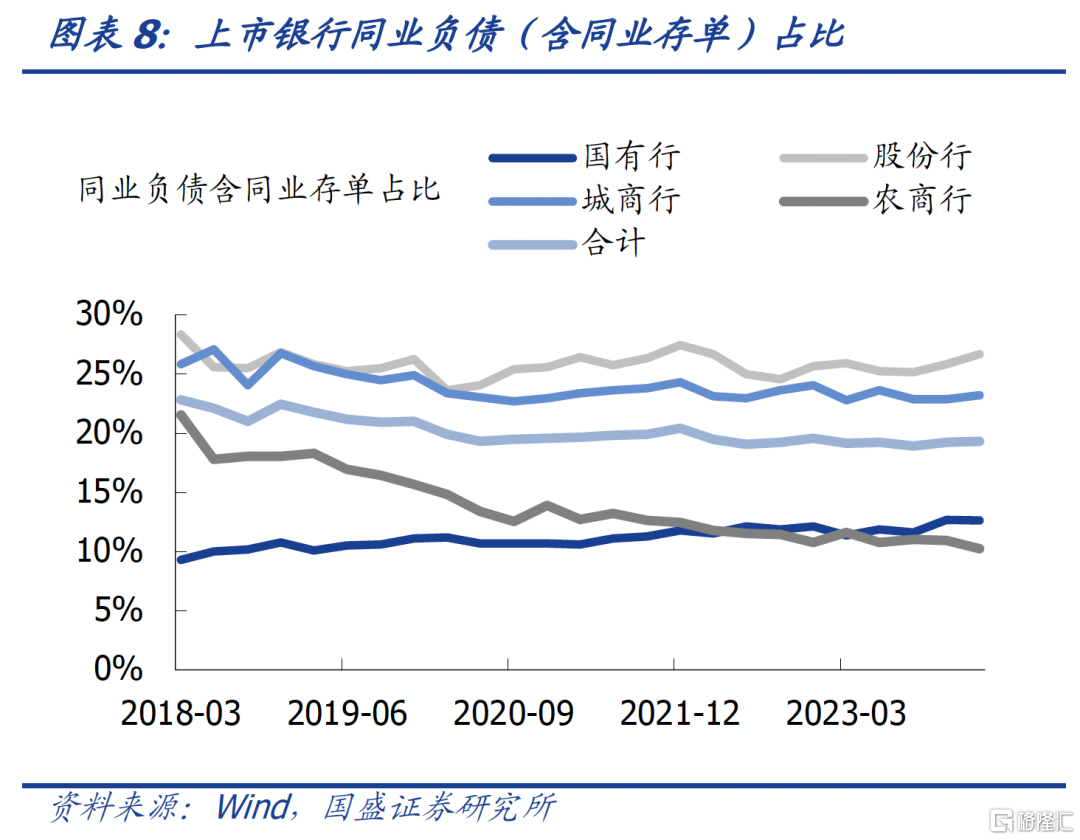

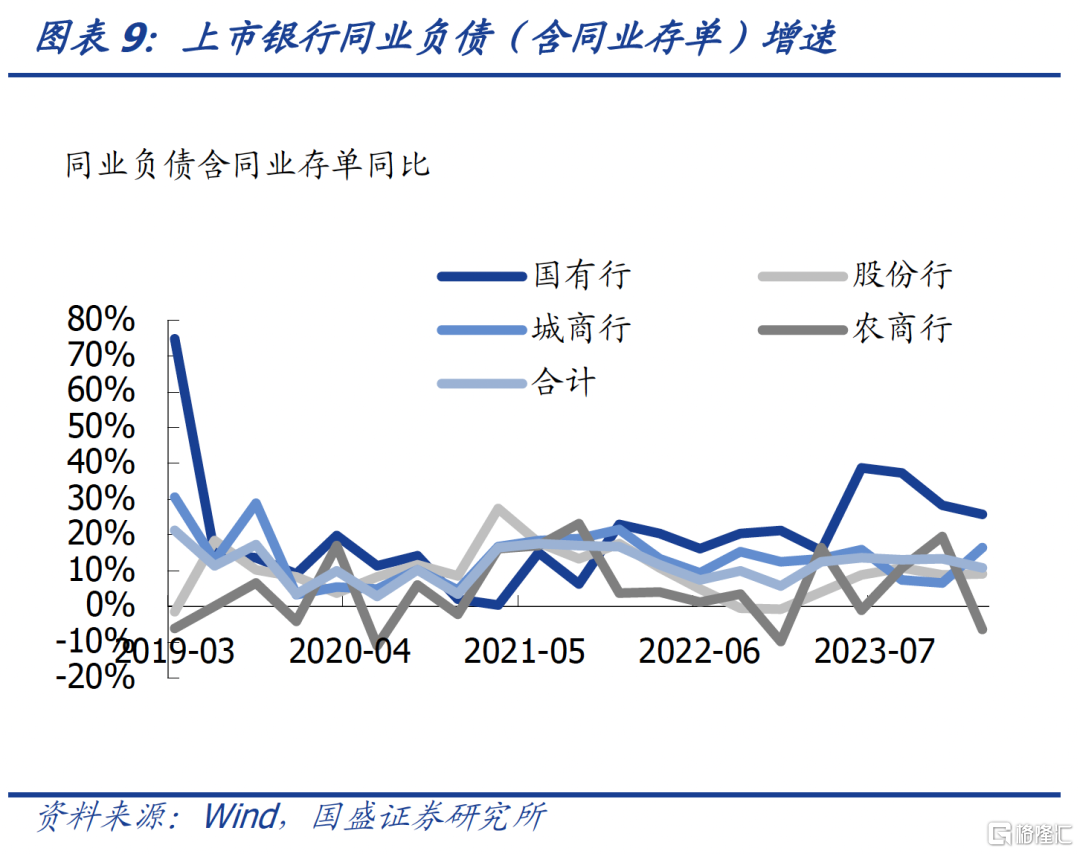

银行缺负债,净值手工补息之后负债端压力可能加大。各类银行的存款同比增速自2023年以来连续多个季度下降。与2023年增速相比,2024年一季度国有行、股份行、城商行、农商行的存款同比增速分别减少2.88%、3.24%、2.33%、2.12%。主要原因在于理财、货基等广义基金产品收益较优导致存款出表,这将增加银行负债端融资难度。存款出表更多或许发生在国股行,进而影响着国股行对同业负债的依赖度。将同业存单考虑在内后,在银行负债结构中,股份行的同业负债占比最高,且持续增加,2024年一季度达到26.65%。国有行的同业负债同比增速在2023年二三季度达到接近40%的高位。而一季度农商行的同业负债占比减少。叫停手工补息之后,存款相对于理财、货基以及债基等收益缺口上升,负债端可能面临更大的压力。

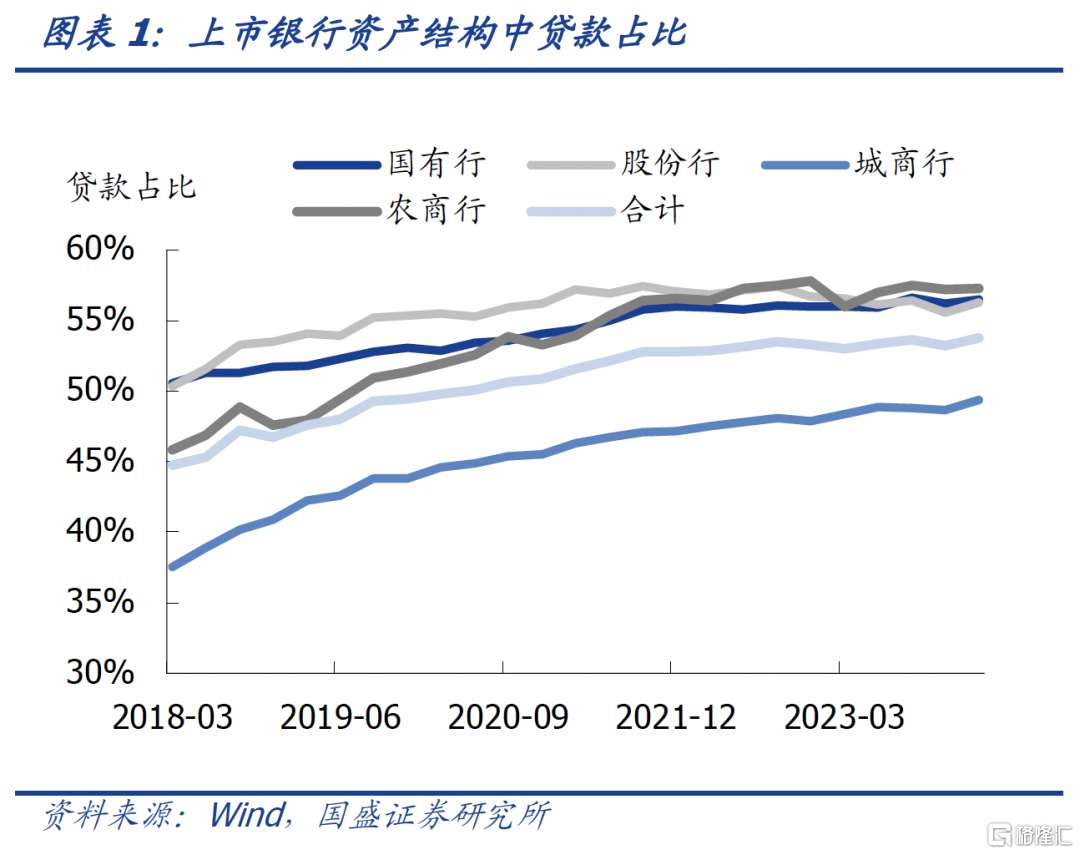

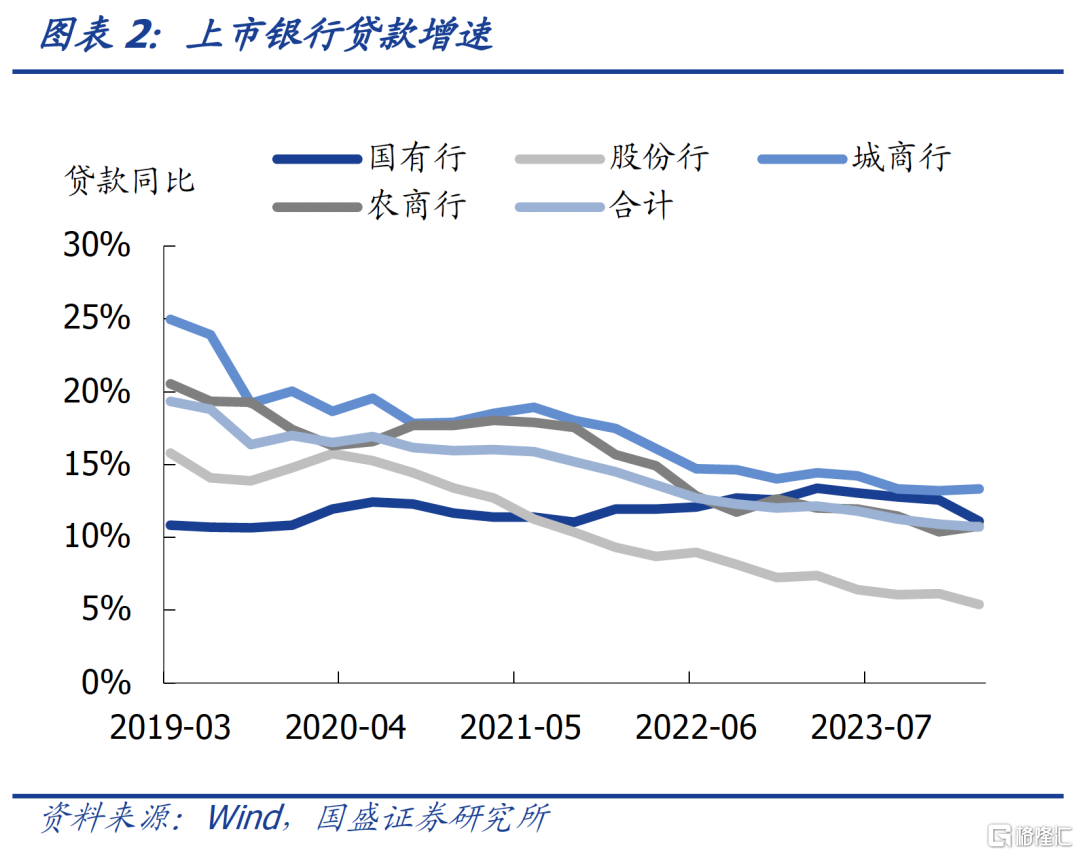

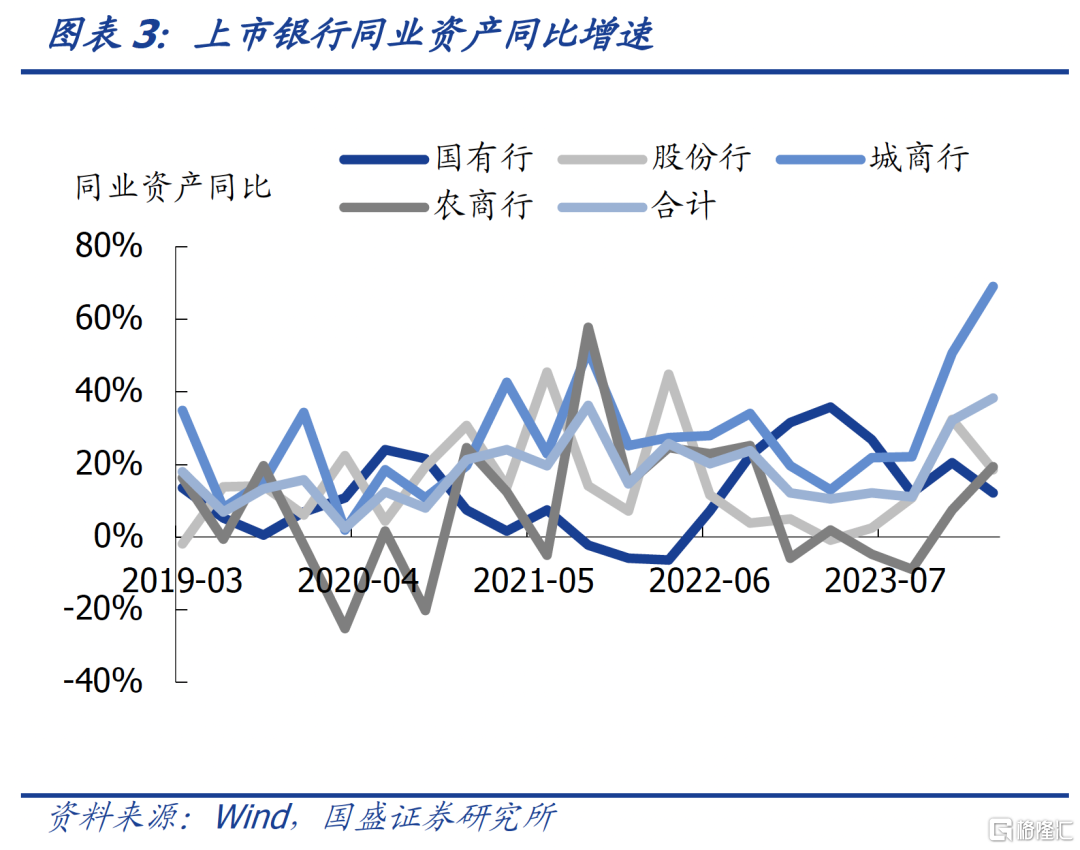

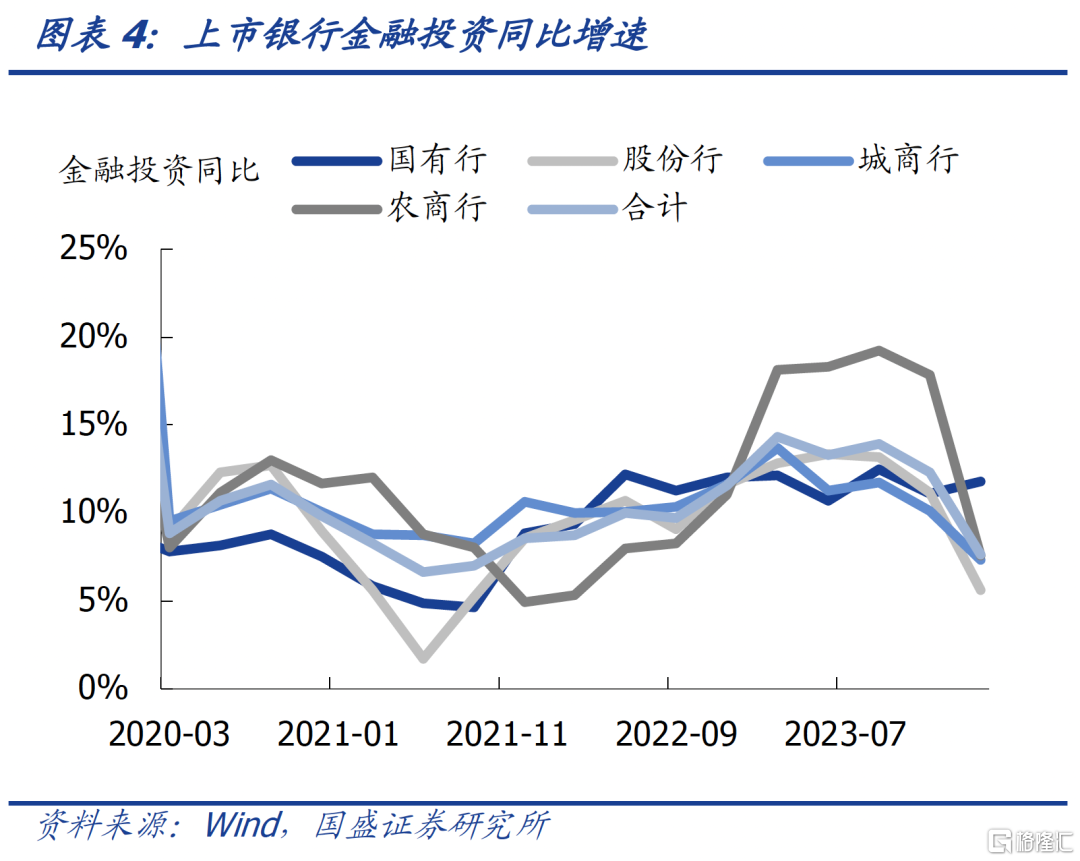

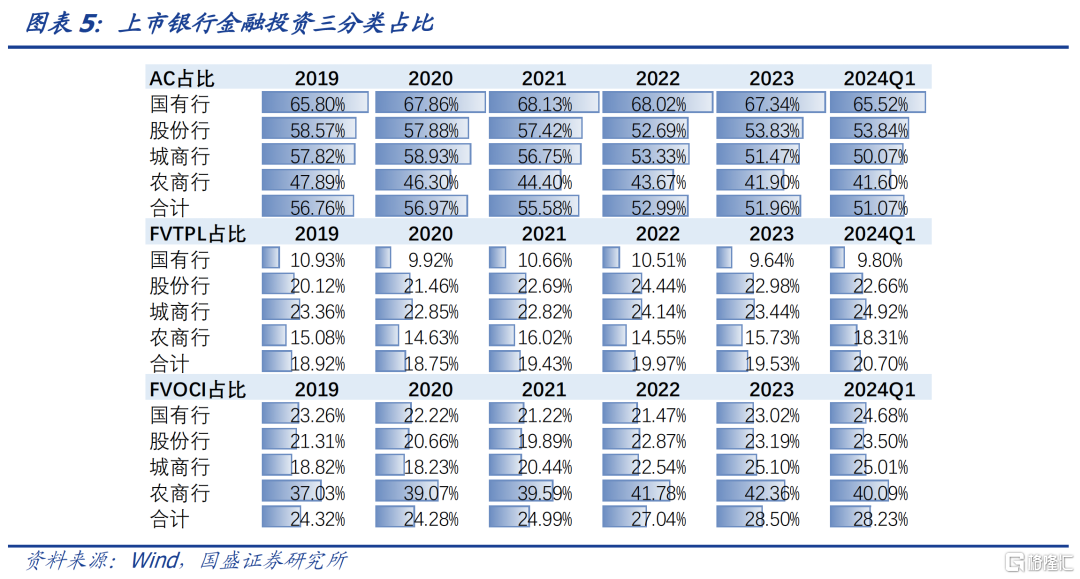

缺负债的同时也缺资产,同业资产和金融投资增速提升。资产端:同业资产和金融投资增速升,中小行交易账户占比增。贷款占比稳中有增,一季度国股行贷款增速下降。相较于2022年,2023年上市银行资产中贷款占比减少0.04%至53.22%,2024年一季度占比整体小幅抬升。一季度国股份行贷款同比增速下行明显,信贷投放重质不重量。城商行的同业资产同比增速达到69%,达到近五年最高增速。农商行金融投资同比增速在去年三季度达到19.22%的高位。贷款增速下行而同业资产和金融投资资产增速明显抬升,是资产荒的体现。金融投资内部,城农商行配置账户占比下降,交易账户占比上升。农商行的FVTPL占比由2022年的14.55%上升至2023年15.73%,今年一季度又达到了18.31%。城商行也呈现类似变化。

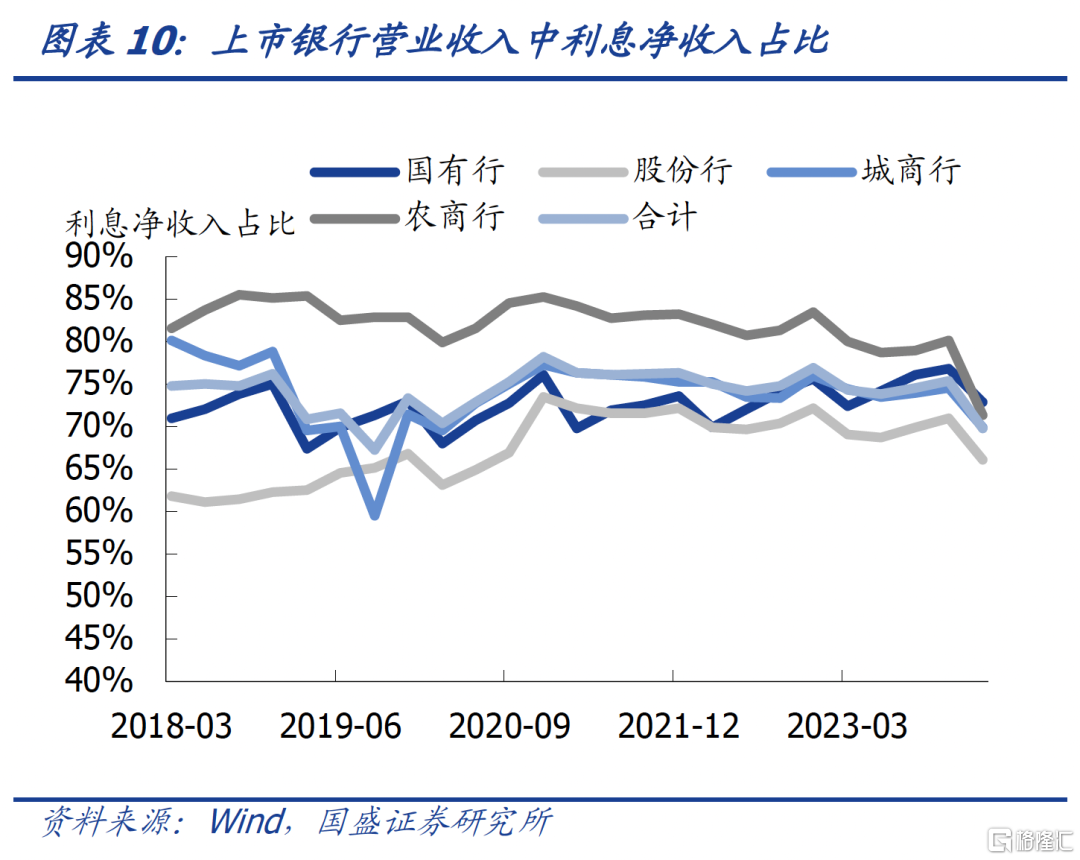

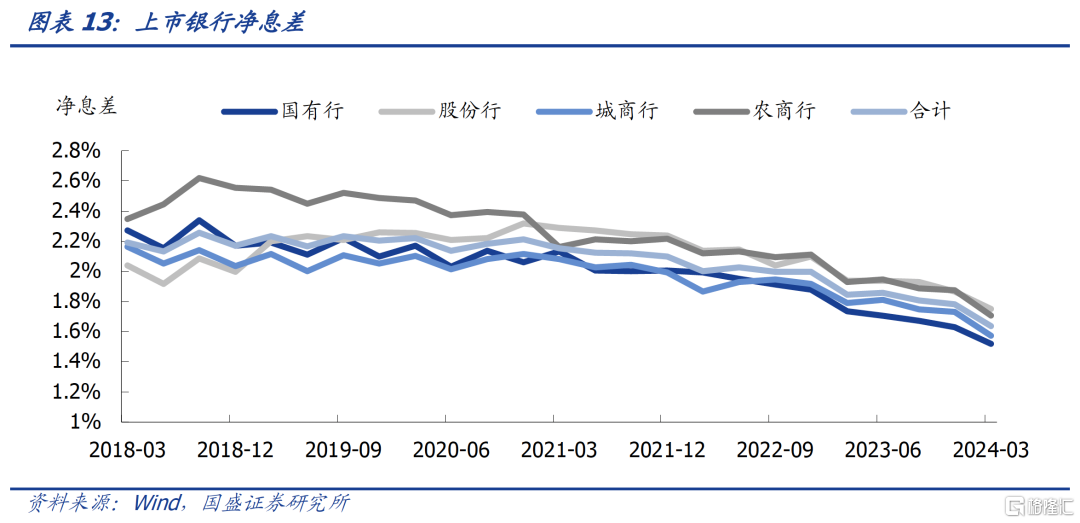

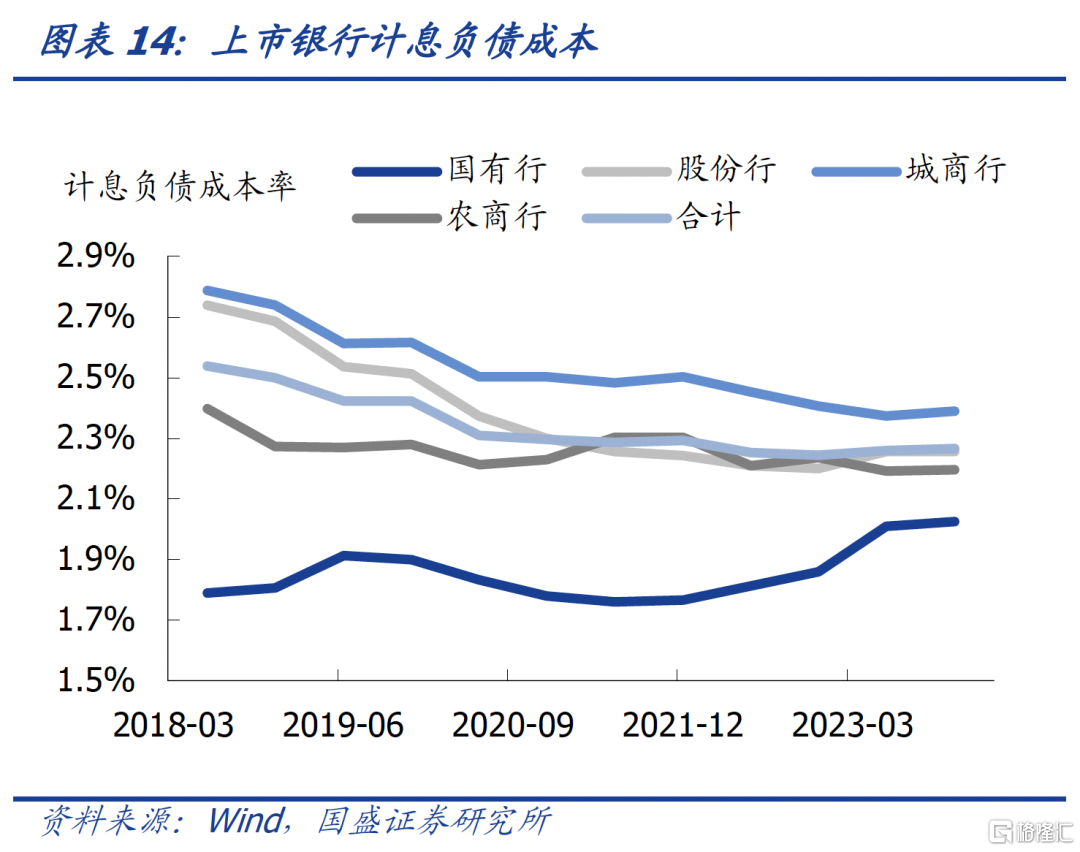

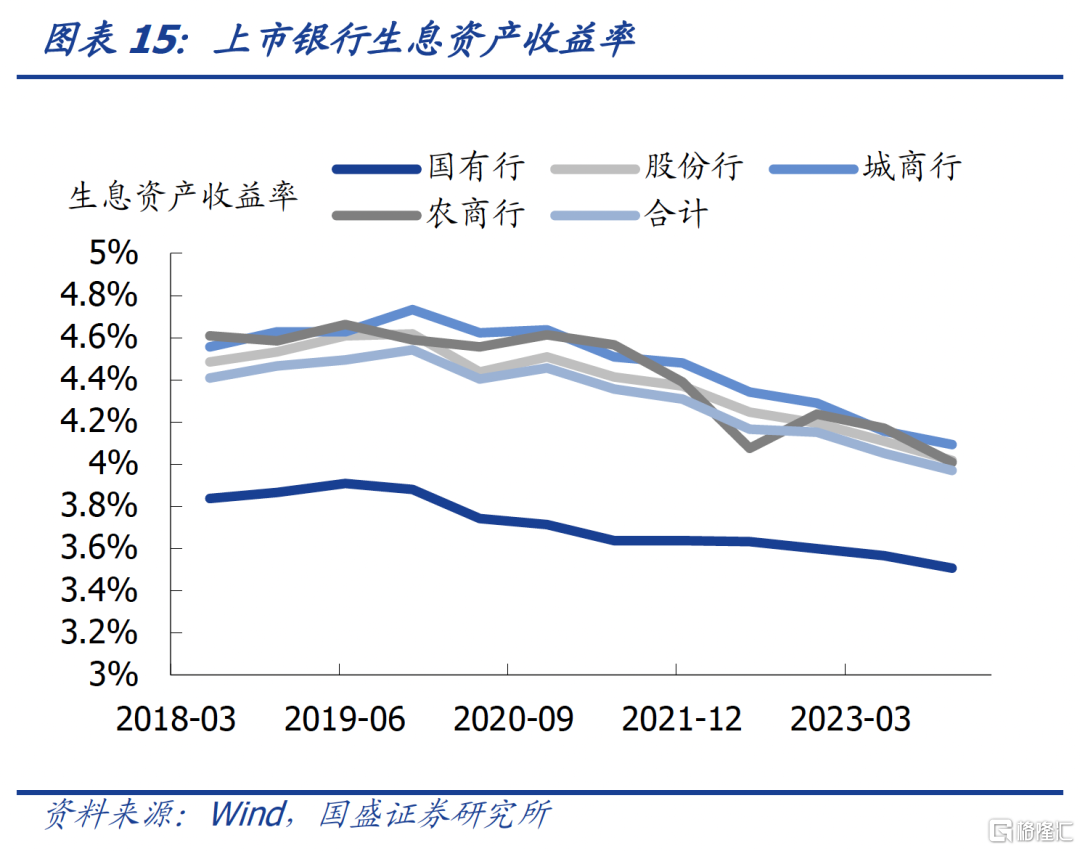

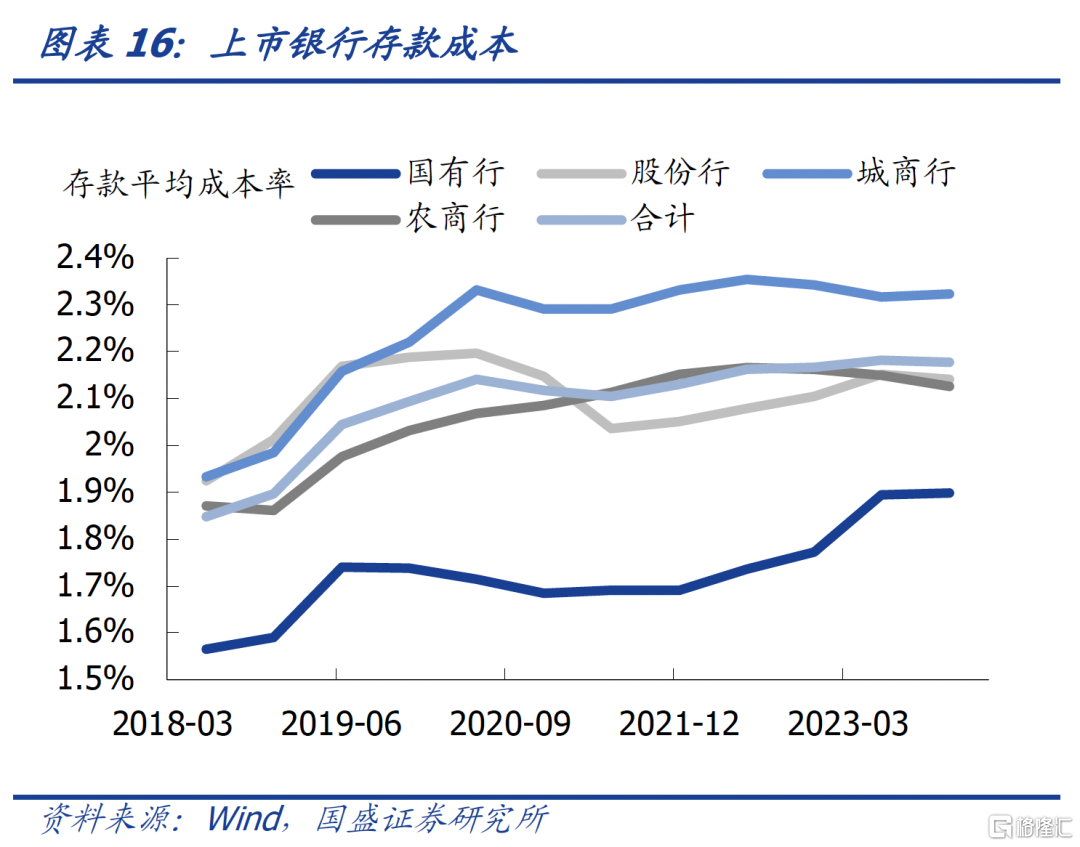

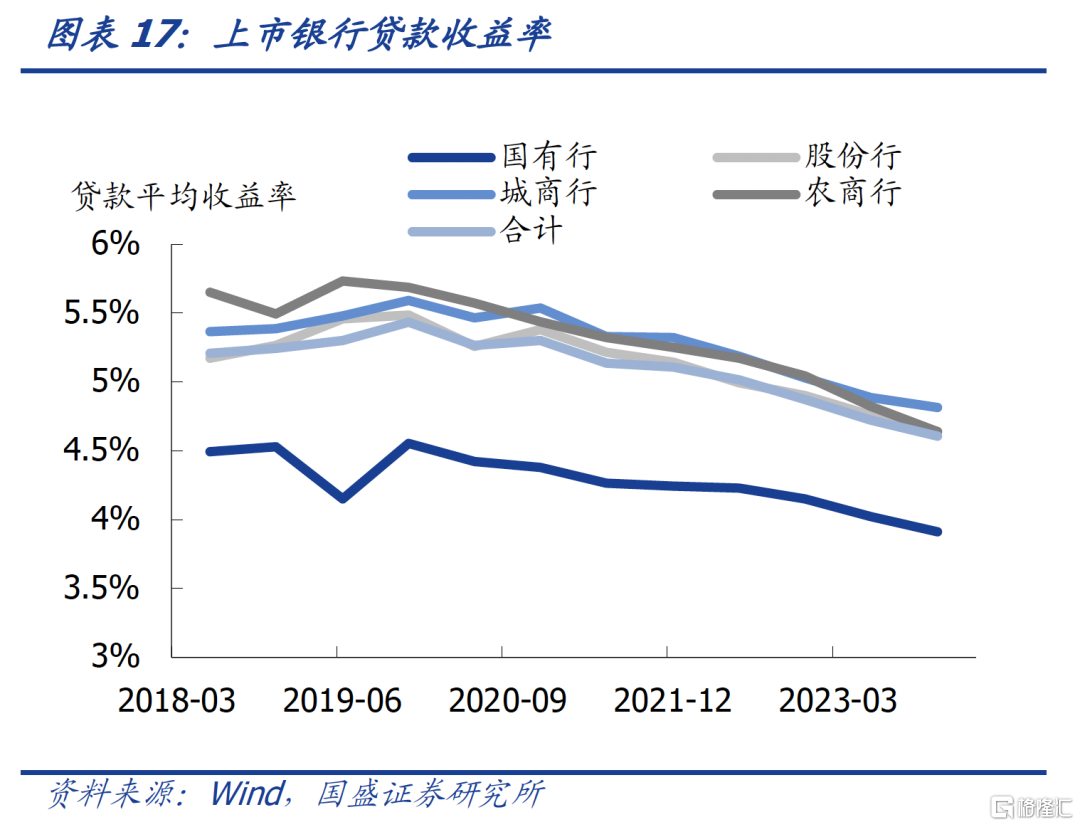

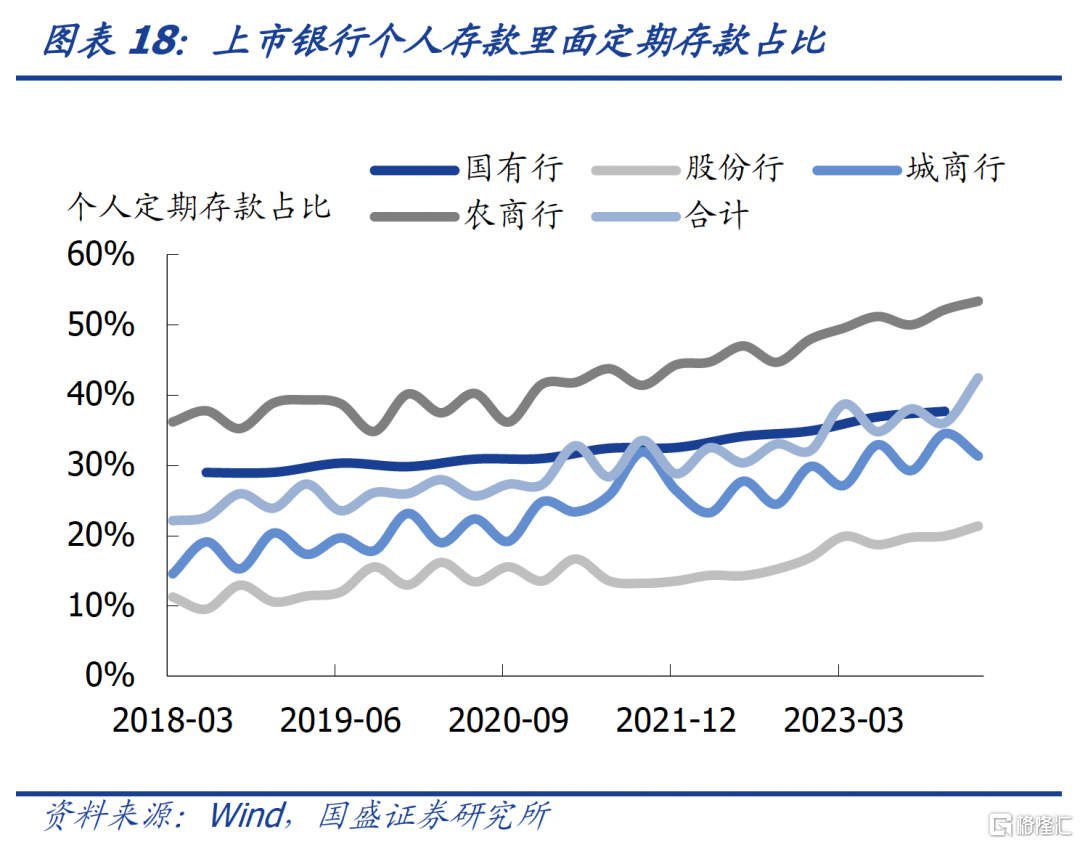

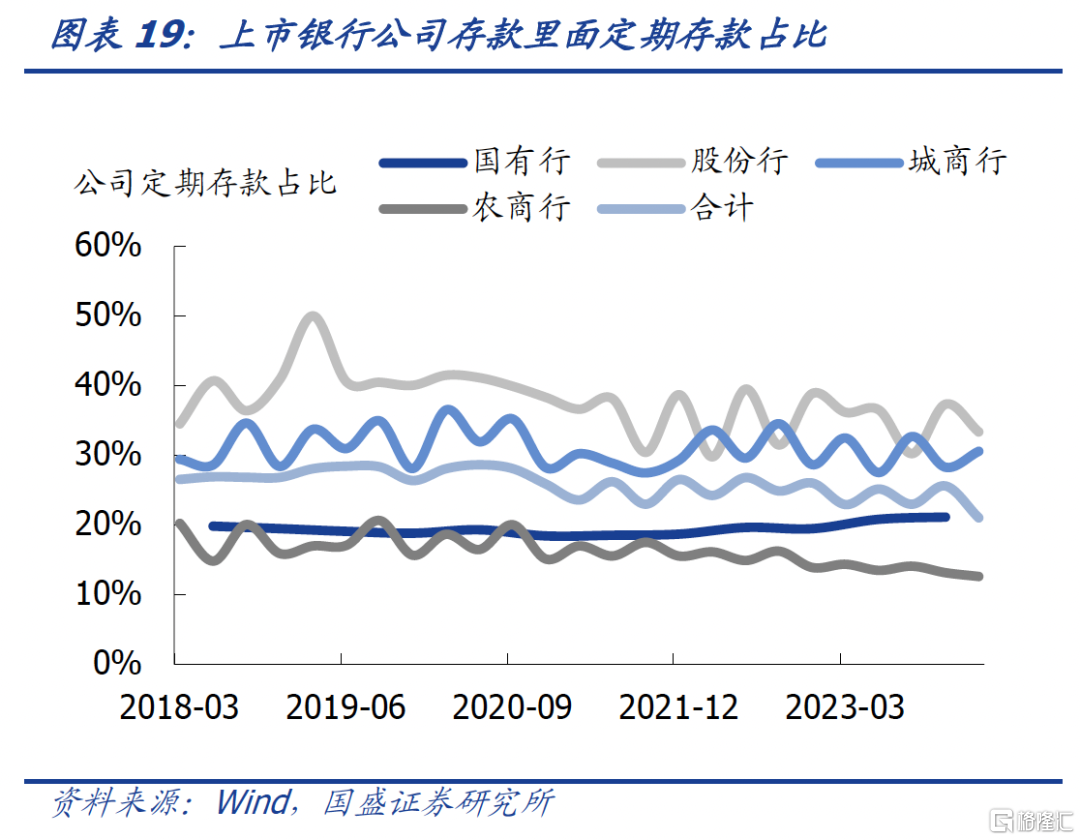

负债付息成本难降而生息资产收益率下行,净息差压力增大。2023年上市银行平均净息差为1.78%,较上一年减少0.22%,2024年一季度净息差继续下降,国有行、股份行、城商行、农商行平均净息差分别较去年底减少0.11%、0.11%、0.16%、0.17%至1.52%、1.75%、1.57%、1.71%。背后是存款平均成本率下降不明显甚至抬升,而贷款平均收益率持续下行。存款定期化和存款竞争激烈,均使得银行存款成本下降缓慢。

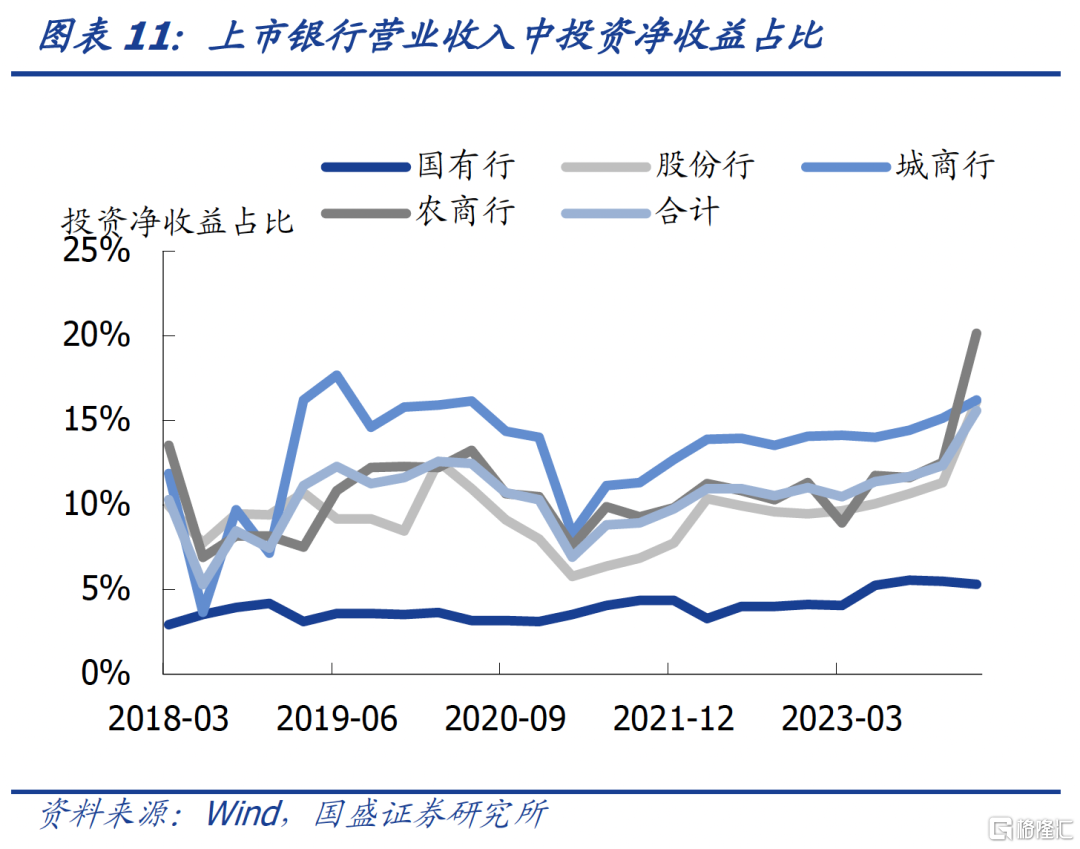

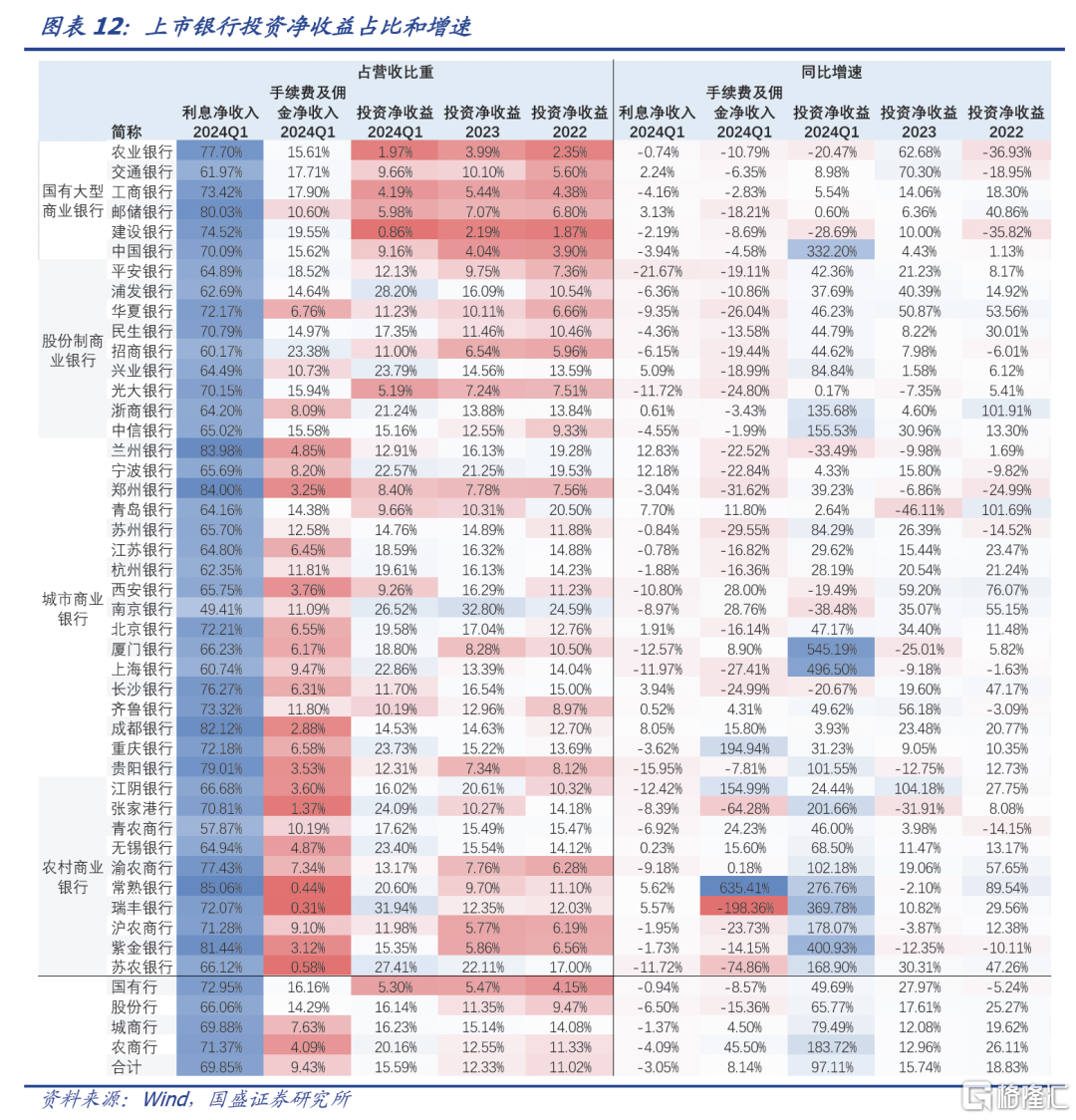

银行利润更多依赖于投资收益,为提升当期利润,金融资产投资更多转移至交易账户,农商行体现最为明显。2023年城商行投资净收益占营收比重平均为15.14%,较2022年占比增加1.05%,农商行投资净收益占比平均为12.55%,较2022年增加1.22%。2024年一季度农商行投资净收益占比进一步增加7.61%至20.16%。其中南京银行、宁波银行、苏农银行、江阴银行比较突出。就投资净收益同比增速来看,2023年上市城商行投资净收益同比增加12.08%,农商行同比增长12.96%,2024年一季度上市城商行的投资净收益同比增长79.49%,而农商行的平均增速达到了183.72%。其中厦门银行、上海银行、紫金银行今年一季度投资净收益增速非常高,分别同比增长545%、497%、401%。金融投资内部,城农商行配置账户占比下降,交易账户占比上升。农商行的FVTPL占比由2022年的14.55%上升至2023年15.73%,今年一季度又达到了18.31%。城商行也呈现类似变化。

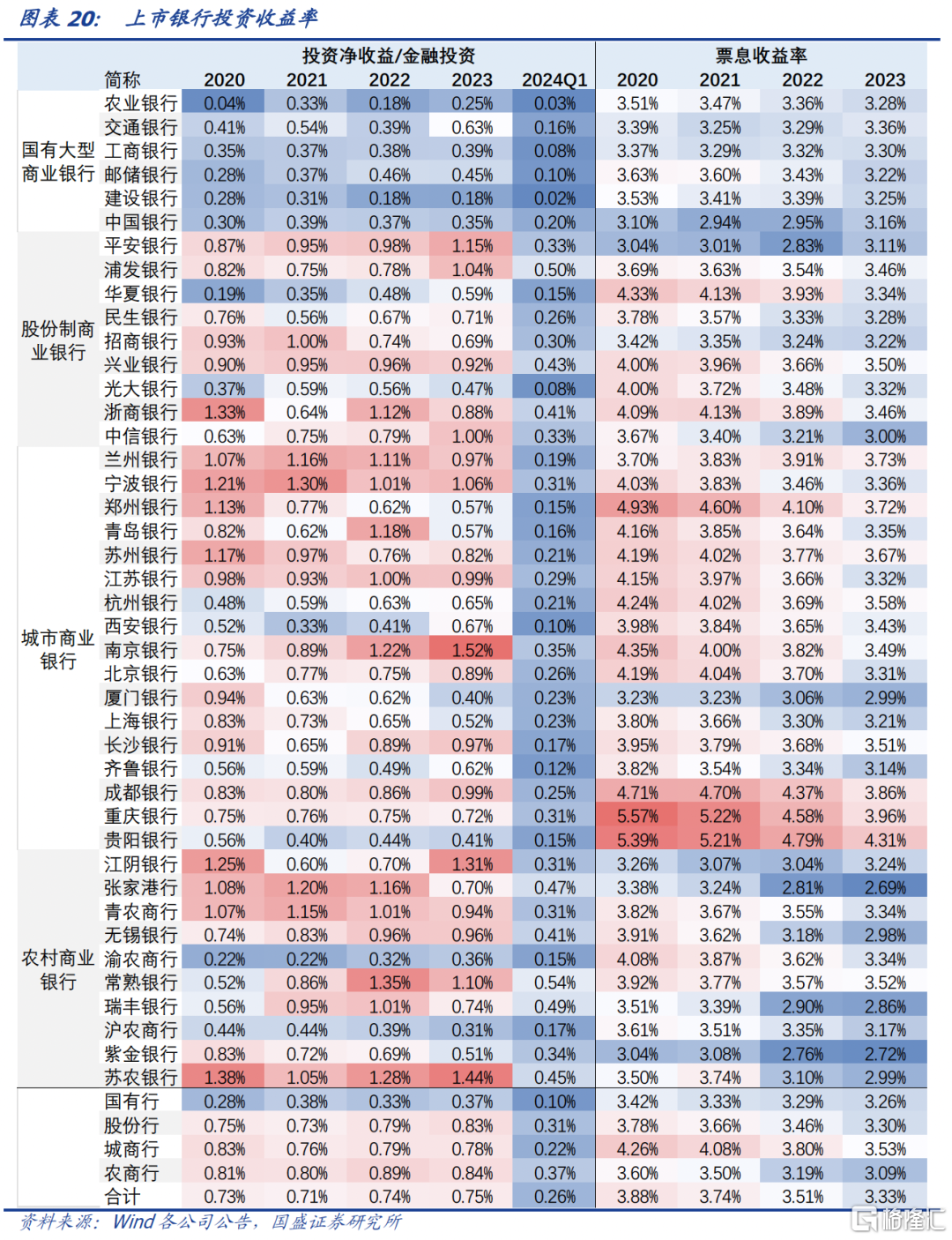

城商行的债券投资票息收益率整体更高,农商行债券投资资产利得收益相对更高。债券投资收益包括票息收益和交易获得的资本利得收益。我们用生息资产中投资资产的平均收益率近似代表票息收益率,用投资净收益/金融投资比值近似代表银行交易获得的资本利得收益。但值得说明的是,债券公允价值的变动还有一部分体现在公允价值变动净收益和其他综合收益里面。2023年上市城商行投资平均票息收益率为3.53%,票息收益率近几年是趋势性下行的。2023年上市城农商行通过交易债券获得收益更高的是南京银行、宁波银行、江阴银行、常熟银行、苏农银行等,2024年一季度继续表现突出,张家港行、无锡银行一季度表现也较好。

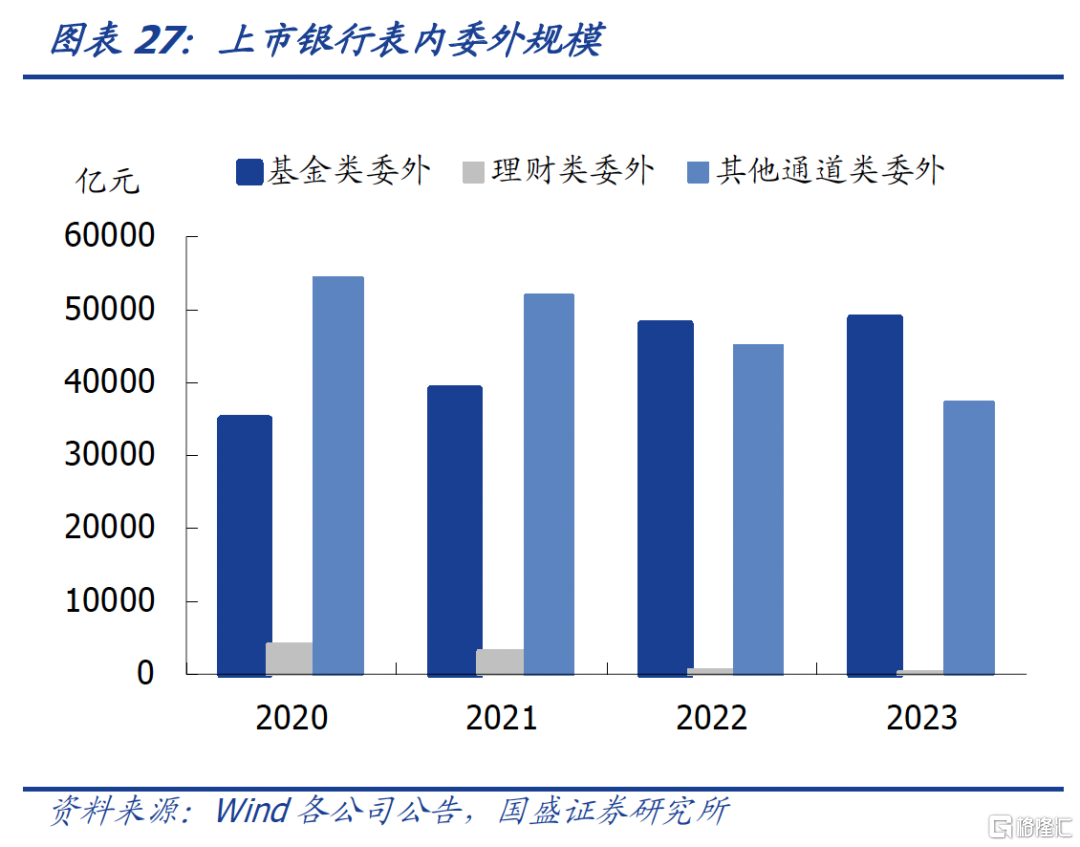

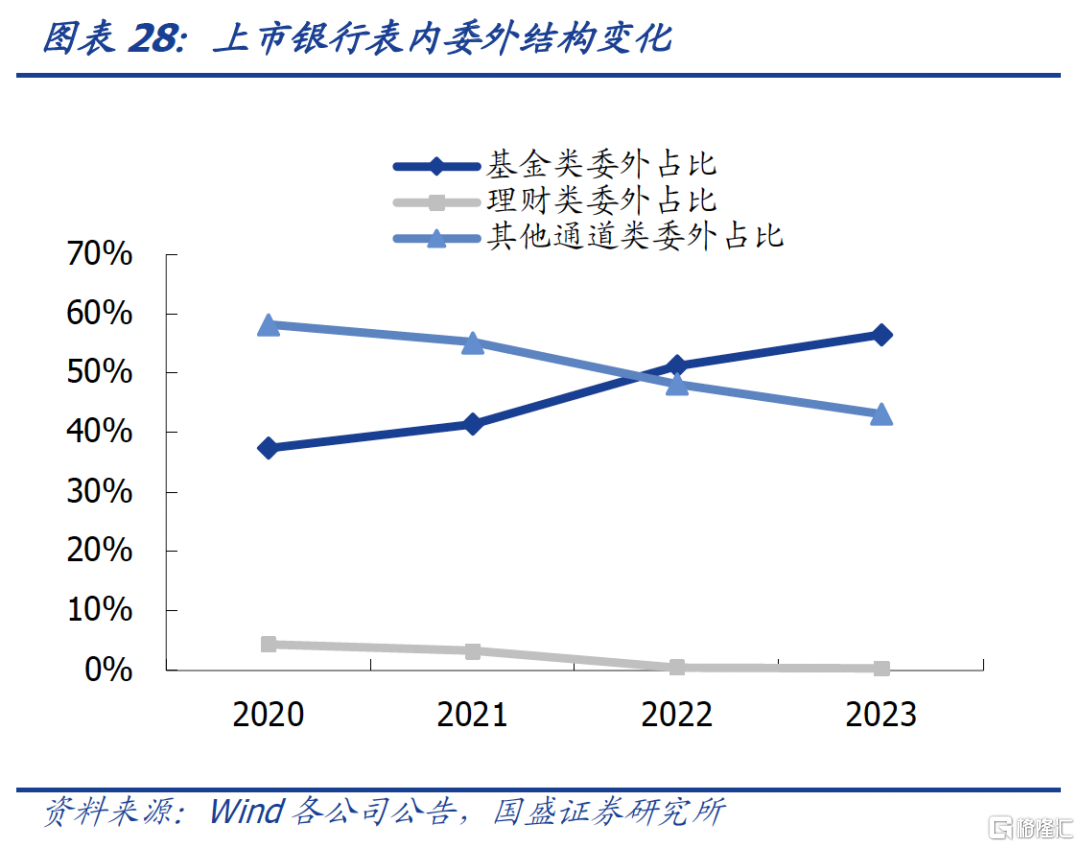

委外:基金类委外规模和占比继续增加,但增速降低。根据上市银行年报数据,共有35家银行连续四年披露相关明细数据,截至2023年,35家上市银行纳入表内的委外规模合计8.62万亿元,同比下降7.76%。其中基金委外规模4.87万亿元,同比增加1.73%。结构上基金类委外占比持续上升,目前已经成为最主要的委外方式。截至2023年末,银行表内基金类委外占比升至56.51%,信托和资管计划等通道类委外占比降至43.13%,而理财类已基本清零,占比0.36%。不过,相较于2022年基金类委外规模同比增加22.82%的增速而言,2023年增速大幅下降,这或许受到资本新规的影响。

当前银行缺负债,更缺资产,对债券配置比例将持续提升。当前银行缺负债,特别是手工补息叫停后,对同业负债的依赖度将进一步提升。同时更缺资产,在实体融资需求不足情况下,银行对金融资产,特别是债券需求将趋势性提升。一方面需要债券来弥补信贷量下降的缺口;另一方面,也需要在利率下行过程中,通过债券资本利得,来弥补净息差下降压力下的当期利润缺口。因而银行将持续提升债券配置比例。

风险提示:统计存在偏差,政策超预期,利率超预期。

近日银行的相关动态在债券市场引起较多关注,比如农商行买债行为、禁止手工补息、息差压力增大等,我们借助42家上市银行年报和一季报,对银行近期的变化进行分析。

1、资产端:同业资产和金融投资增速升,中小行交易账户占比增

贷款占比稳中有增,一季度国股行贷款增速下降。相较于2022年,2023年上市银行资产中贷款占比减少0.04%至53.22%,2024年一季度占比整体小幅抬升。而贷款增速差异较大,股份行贷款同比增速下行明显,今年一季度国有行贷款同比增速下行至11.16%,股份行贷款同比增速下行至5.4%。货币政策执行报告中央行强调信贷投放重质不重量,国股行贷款增速下降。

城农商行同业资产增速提升,农商行金融投资增速在去年达到高位。城商行的同业资产同比增速达到69%,达到近五年最高增速。而农商行对于金融投资的同比增速在去年三季度达到19.22%的高位。贷款增速下行而同业资产和金融投资资产增速明显抬升,是资产荒的体现。

金融投资内部,城农商行配置账户占比下降,交易账户占比上升。金融资产划分为以摊余成本计量的金融资产(AC)、以公允价值计量且其变动计入其他综合收益的金融资产(FVOCI)和以公允价值计量且其变动计入当期损益的金融资产(FVTPL)。上市农商行AC占比在2023年平均为41.90%,较2022年下降1.77%,而到了2024年一季度,AC占比继续下降至41.60%;而农商行的FVTPL占比由2022年的14.55%上升至2023年15.73%,今年一季度又达到了18.31%。城商行也呈现类似变化。就结构而言,城农商行以AC、FVOCI为主。

2、负债端:存款增速持续下行,国股行对同业负债依赖度上升

股份行存款占比下降明显,各类银行存款增速持续下行。上市银行负债结构中,2023年存款占比下降,2024年一季度国有行和城农商行的存款占比有所回升,而股份行负债结构中存款占比在持续下降。各类银行的存款同比增速自2023年以来连续多个季度下降。与2023年增速相比,2024年一季度国有行、股份行、城商行、农商行的存款同比增速分别减少2.88%、3.24%、2.33%、2.12%。银行存款增速下行,主要原因在于理财、货基等广义基金产品收益较优导致存款出表行为,这将增加银行负债端融资难度。

存款出表更多或许发生在国股行,进而影响着国股行对同业负债的依赖度。国股行对同业负债依赖度上升,农商行对同业负债依赖度下降。将同业存单考虑在内后,在银行的负债结构中,不同类型银行同业负债的占比发生了分化。股份行的同业负债占比最高,且持续增加,2024年一季度达到26.65%。国有行的同业负债同比增速在2023年二三季度达到接近40%的高位。而一季度农商行的同业负债占比减少,同比增速也在下行。

3、利润端

3.1 利息净收入占比降投资净收益占比升,部分城农商行投资净收益大增

营业收入中,利息净收入占比下降同时投资净收益占比明显提升,一季度农商行投资净收益占比增加最明显。相较于2022年,上市银行2023年营收中的利息净收入占比减少1.44%至75.46%,2024年一季度占比继续下降5.61%至69.85%。而与之相反的是,投资净收益对于营收的重要性提升。相较于2022年,上市银行2023年投资净收益占比增加1.31%至12.33%,其中国股城农商行的投资净收益占比分别增加1.32%、1.88%、1.05%、1.22%至5.47%、11.35%、15.14%、12.55%。2024年一季度来看,投资净收益占比继续增加3.26%至15.59%,其中农商行增加最为明显,一季度投资净收益占比增加7.61%至20.16%。

部分城农商行投资净收益占比大幅提升,且投资净收益增速很高。就上市银行来看,2023年城商行投资净收益占营收比重平均为15.14%,较2022年占比增加1.05%,农商行投资净收益占比平均为12.55%,较2022年增加1.22%。而2024年一季度农商行投资净收益占比进一步增加7.61%至20.16%。其中南京银行、宁波银行、苏农银行、江阴银行比较突出。就投资净收益同比增速来看,2023年上市城商行投资净收益同比增加12.08%,农商行同比增长12.96%,2024年一季度上市城商行的投资净收益同比增长79.49%,而农商行的平均增速达到了183.72%。其中厦门银行、上海银行、紫金银行今年一季度投资净收益增速非常高,分别同比增长545%、497%、401%。

3.2 负债付息成本难降而生息资产收益率下行,净息差压力增大

银行净息差持续走低。2023年上市银行平均净息差为1.78%,较上一年减少0.22%,其中国有行、股份行、城商行、农商行平均净息差分别减少0.25%、0.24%、0.18%、0.23%至1.63%、1.87%、1.73%、1.88%。2024年一季度净息差继续下降,国有行、股份行、城商行、农商行平均净息差分别较去年底减少0.11%、0.11%、0.16%、0.17%至1.52%、1.75%、1.57%、1.71%。

银行净息差走低原因在于计息负债成本难降而生息资产收益率却持续下降。截至2023年上市银行计息负债成本率平均为2.27%,较2022年增加0.02%,其中国有行、股份行、城商行、农商行的平均计息负债成本率分别为2.03%、2.25%、2.39%、2.20%,较上一年增加0.17%、增加0.05%、减少0.02%、减少0.04%。而生息资产收益率却在持续下降。截至2023年上市银行平均生息资产收益率为3.97%,较2022年减少0.18%,其中国有行、股份行、城商行、农商行的平均生息资产收益率分别为3.51%、4.02%、4.09%、4.01%,较上一年减少0.09%、0.18%、0.20%、0.23%。

进一步地,背后是存款平均成本率下降不明显甚至抬升,而贷款平均收益率持续下行。截至2023年上市银行存款平均成本率为2.18%,较2022年增加0.01%,其中国有行、股份行、城商行、农商行的平均存款平均成本率分别为1.90%、2.14%、2.32%、2.13%,较上一年增加0.13%、增加0.04%、减少0.02%、减少0.04%。截至2023年上市银行贷款收益率平均为4.61%,较2022年减少0.27%。贷款收益率下行幅度明显大于存款付息成本下行幅度。

存款定期化和存款竞争激烈,均使得银行存款成本下降缓慢。尽管银行多次下调存款利率,但个人存款定期化,使得存款成本下降缓慢。相较于2022年,上市银行2023年个人定期存款占比增加3.94%至36.04%。另一方面,存款竞争激烈,存款出表增加了银行负债端融资难度,这导致部分银行进行高息揽储,使得银行负债成本难以下降,最近央行禁止手工补息就是出于降低银行负债成本的考虑。

3.3 银行投资票息收益和资本利得多少

城商行的债券投资票息收益率整体更高,农商行债券投资资产利得收益相对更高。债券投资收益包括票息收益和交易获得的资本利得收益。我们用生息资产中投资资产的平均收益率近似代表票息收益率,债券的利息收入计入银行利息收入中。而投资净收益代表资本利得收益,包含了配置盘和交易盘买卖债券获得的收益,因而我们使用投资净收益/金融投资比值近似代表银行交易获得的资本利得收益。但值得说明的是,债券公允价值的变动还有一部分体现在公允价值变动净收益和其他综合收益里面。2023年上市城商行投资平均票息收益率为3.53%,票息收益率近几年是趋势性下行的。2023年上市城农商行通过交易债券获得收益更高的是南京银行、宁波银行、江阴银行、常熟银行、苏农银行等,2024年一季度继续表现突出,张家港行、无锡银行一季度表现也较好。

4、 资产质量:不良率稳中有降,但农商行逾期率大增拨备大降

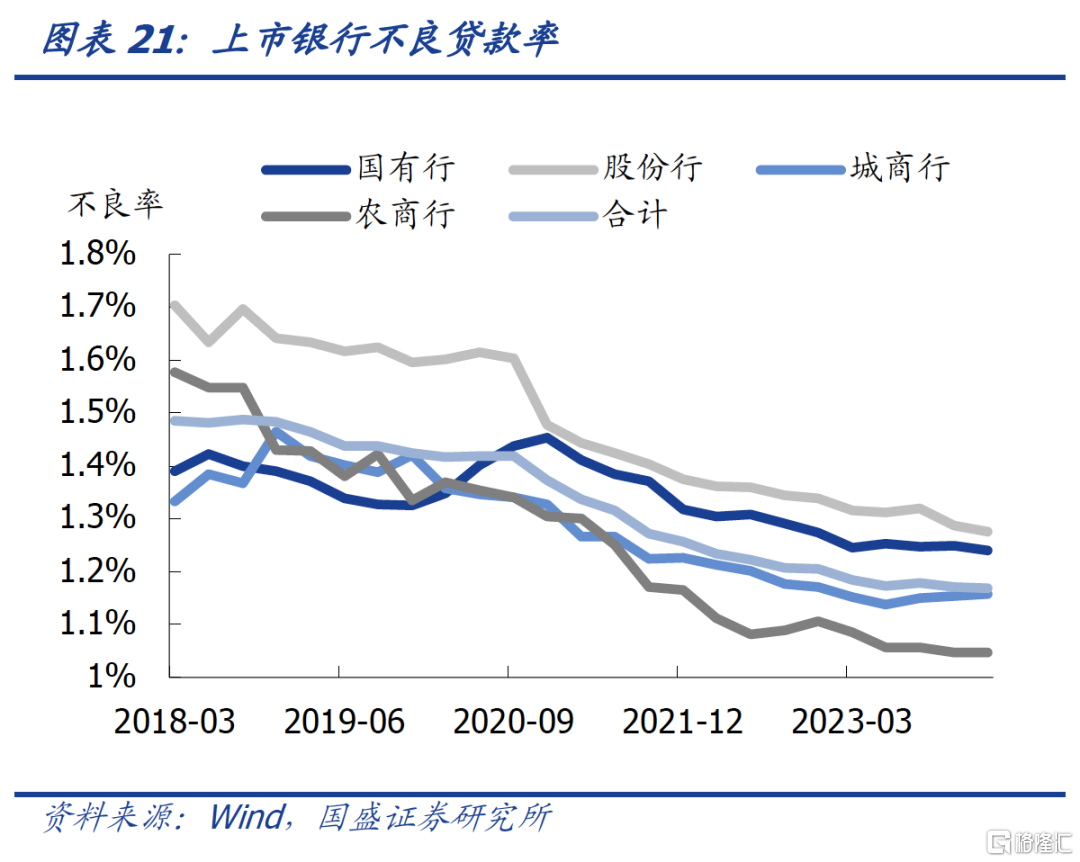

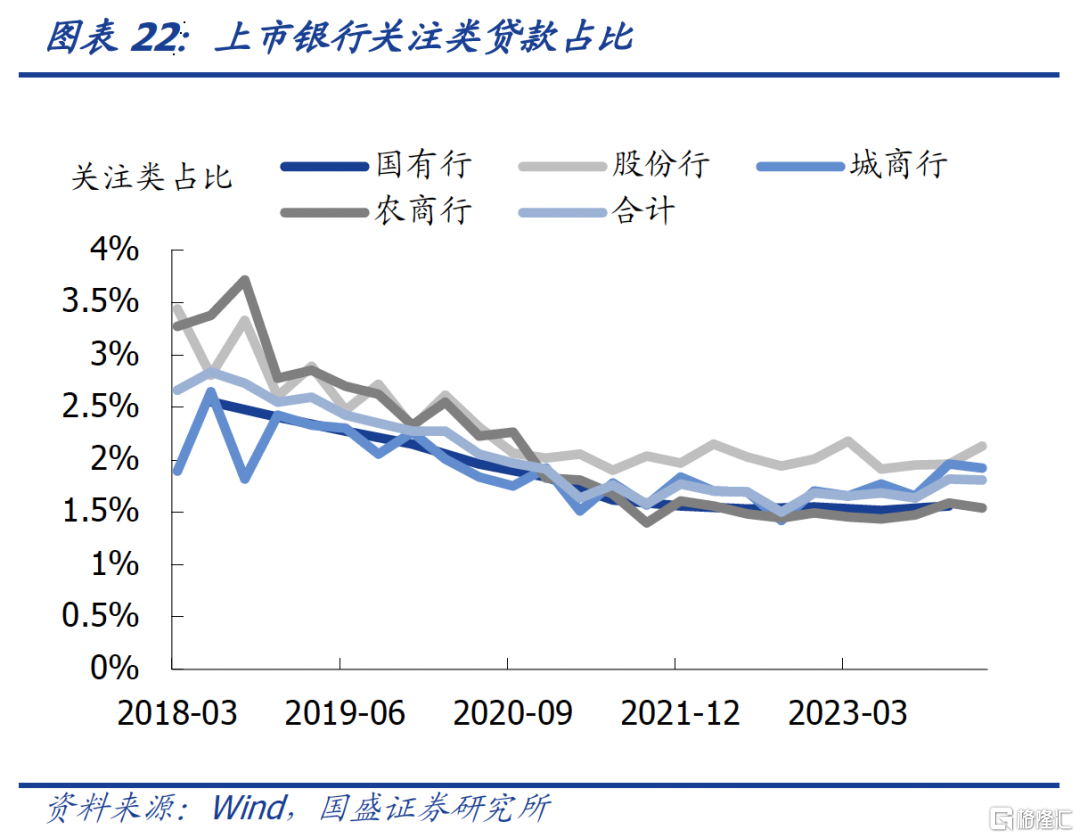

不良率稳中有降,关注类贷款占比略升,一季度股份行关注类贷款占比上升较多。2023年我国上市银行不良率平均为1.17%,较上一年减少0.04%,其中国有行、股份行、城商行、农商行平均不良率分别减少0.02%、0.05%、0.02%、0.06%至1.25%、1.29%、1.15%、1.05%。2024年一季度不良率继续稳中有降。虽然不良率在下降,但关注类贷款的占比增加了。2023年我国上市银行关注类贷款占比平均为1.81%,较上一年增加0.12%,其中国有行、股份行、城商行、农商行关注类贷款占比分别增加0.01%、减少0.05%、增加0.25%、增加0.10%至1.56%、1.96%、1.96%、1.59%。2024年一季度股份行关注类贷款占比上升0.17%至2.13%。

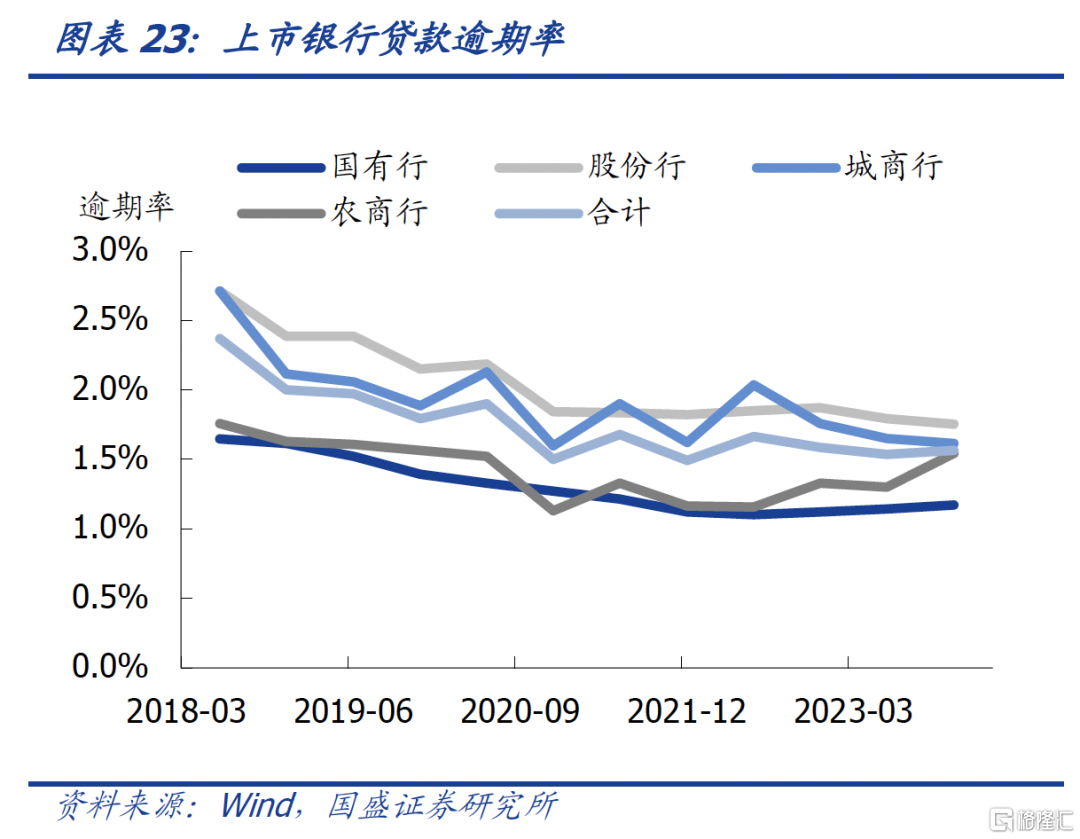

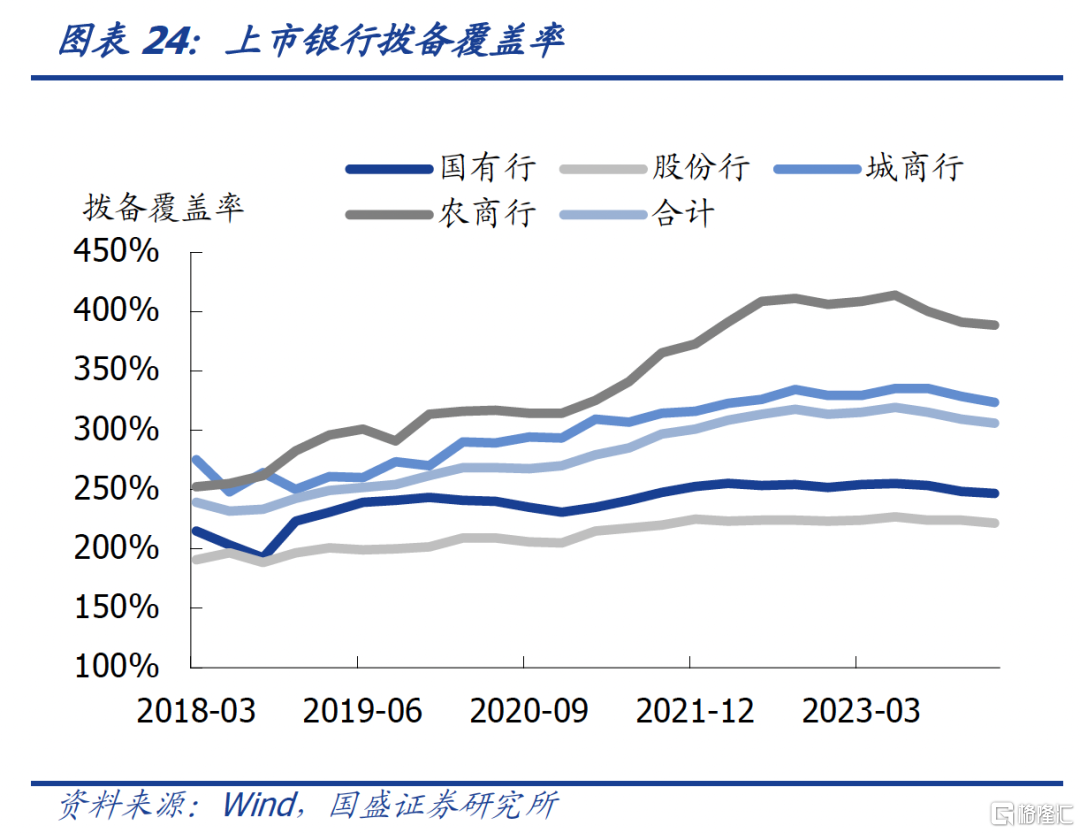

农商行逾期率明显增加,拨备覆盖率大幅下降。2023年上市银行平均逾期率为1.56%,较上一年减少0.03%,其中国有行、股份行、城商行、农商行平均逾期率分别增加0.05%、减少0.12%、减少0.14%、增加0.21%至1.17%、1.75%、1.62%、1.54%。或由于计提减值导致银行的拨备覆盖率下降。2023年上市银行平均拨备覆盖率为309.47%,较上一年减少4.27%,其中国有行、股份行、城商行、农商行平均拨备覆盖率分别减少2.73%、增加0.56%、减少0.89%、减少15.29%至248.69%、223.92%、328.38%、390.80%。2024年一季度拨备覆盖率继续下行,整体减少3.14%至306.33%。

5、资本充足率:整体上升,国有行大幅提升

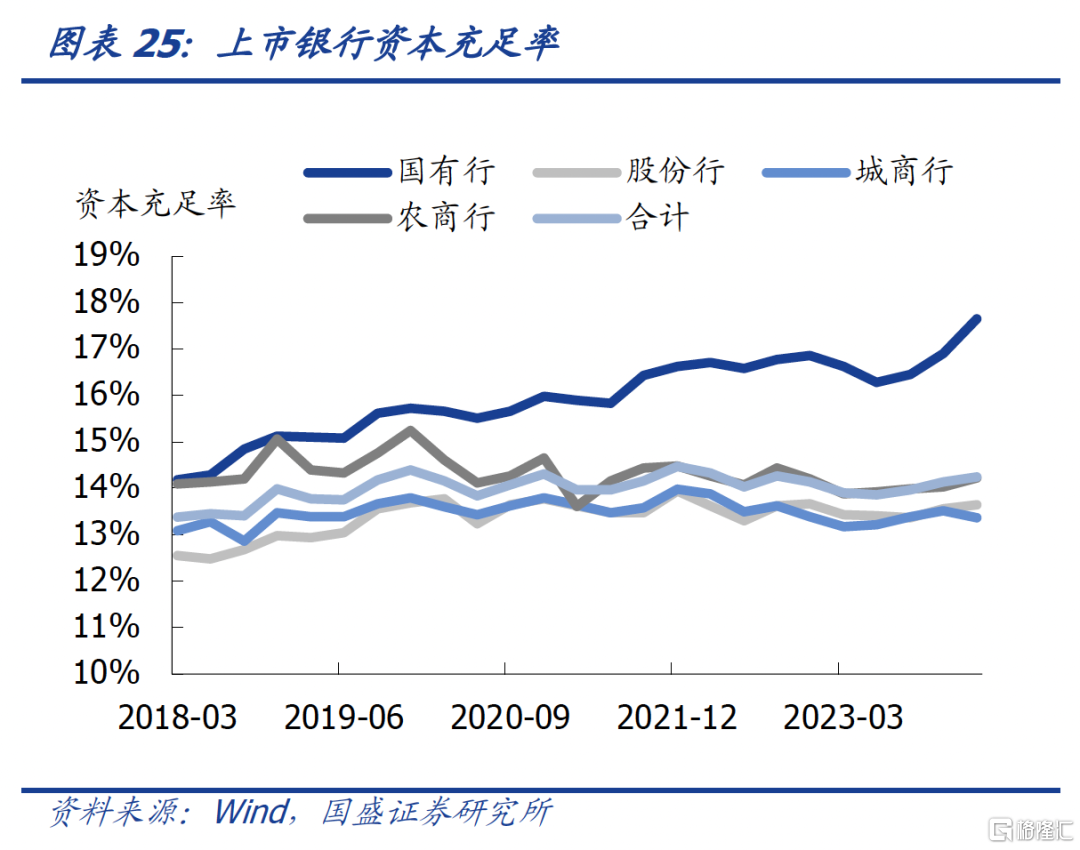

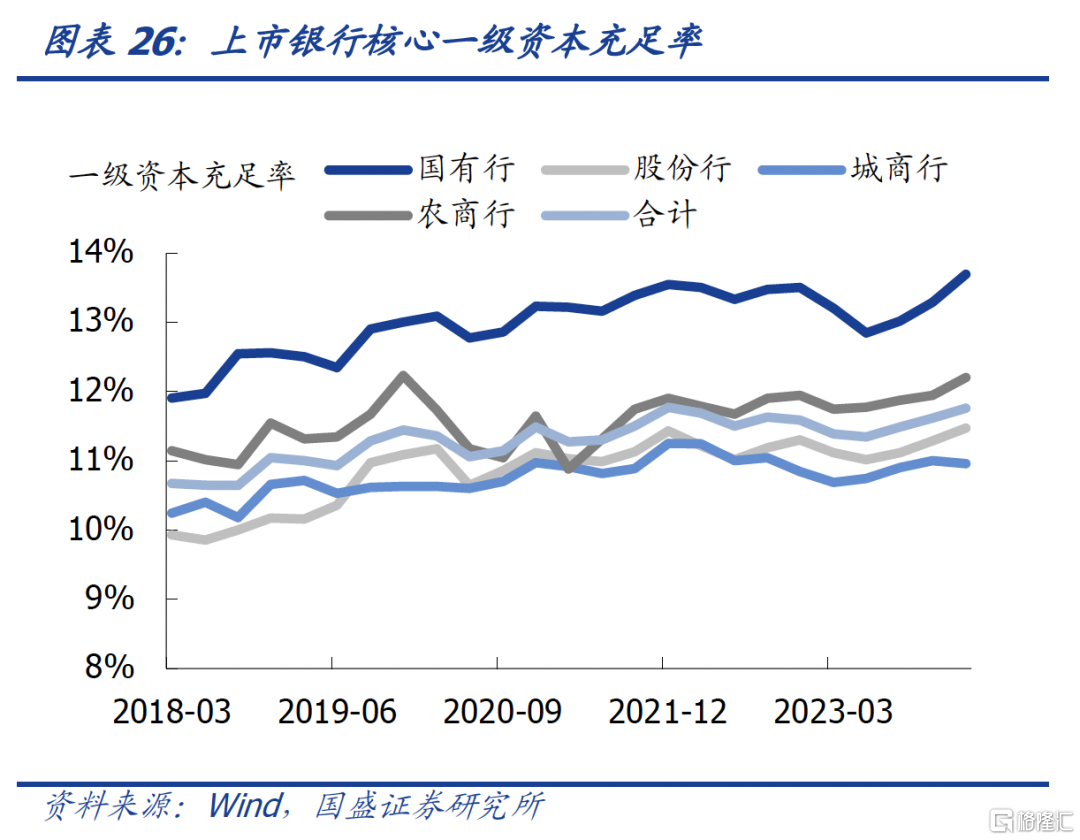

资本充足率增加,国有行受益于资本新规资本充足率大幅提升。相较于2022年,上市银行2023年资本充足率、一级资本充足率、核心一级资本充足率整体分别减少0.01%、增加0.03%、增加0.04%至14.13%、11.61%、10.25%,其中国股城农商行的资本充足率分别增加0.04%、减少0.10%、增加0.12%、减少0.17%至16.91%、13.57%、13.51%、14.03%。而2024年一季度来看,上市银行平均资本充足率环比增加0.11%至14.24%,其中国股城农商行的资本充足率分别增加0.74%、增加0.08%、减少0.13%、增加0.19%至17.65%、13.65%、13.38%、14.21%。

6、委外:基金类委外继续增加,但增速降低

基金类委外规模和占比继续增加,但增速降低。根据上市银行年报数据,共有35家银行连续四年披露相关明细数据,截至2023年,35家上市银行纳入表内的委外规模合计8.62万亿元,同比下降7.76%。其中基金委外规模4.87万亿元,同比增加1.73%,理财类委外规模307亿元,同比下降36%,信托等其他通道类委外规模约3.72万亿元,同比减少17.54%。结构上,基金类委外占比持续上升,目前已经成为最主要的委外方式。截至2023年末,银行表内基金类委外占比升至56.51%,信托和资管计划等通道类委外占比降至43.13%,而理财类已基本清零,占比0.36%。不过,相较于2022年基金类委外规模同比增加22.82%的增速而言,2023年的增速大幅下降,这或许受到资本新规的影响。

风险提示:

统计存在偏差。本文统计了上市银行的相关指标并进行了分析,统计结果可能存在偏差。

政策超预期。如果政策或基本面超预期,银行配债需求将会受到较大影响。

利率超预期。如果利率超预期上行,银行投资债券收益可能将发生较大变化。

本文节选自国盛证券研究所于2024年5月22日发布的研报《缺负债,更缺资产——从银行财报看配债选择》,分析师:

杨业伟 S0680520050001

朱美华 S0680522070002

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员