看到这个题目,想必大家心里不约而同的想到了一只指数——沪深300。

没错,连Kimi都知道。

然而,可能这么多年来我们都被骗了。

你说沪深300是“龙头企业”的代表,市场的“晴雨表”,“定海神针”般的基准指数……

都没错,但是它“市值加权”的编制方案,本身似乎并不适合长期持有不动,导致投资它其实并不容易,更别提作为“入门级的推荐”了。

——此文聊聊最为我们熟知的宽基指数。

一、沪深300自带“追涨杀跌”属性,长期持有可能不是最优解

宽基类指数,本意是broad-based,就是不限领域的“泛指数”,与“行业指数”相对应。以沪深300指数为代表,采用的是“市值加权”的方式。

加权就是给每只成分股在指数中的仓位分配,

市值加权,市值越大的公司在股票组合的仓位也越大,

当然更进一步,从可交易性和流动性角度,自由流通市值加权法更合理。

——这便是当前沪深300ETF510300等主流的宽基指数ETF的加权方式。

优点:经典加权方法,由于偏向大盘股,理论上来说波动率和风险都会比较低;且行业较为分散,无需对特定行业进行研究。

缺点: 在调仓换股时,由于市值加权意味着买入市值高的,卖出市值低的;而市值的变化往往反映其估值的变化,因此会形成“买入高估股票,卖出低估股票”的“追涨杀跌”效果。根据均值回归理论,会拖累投资组合的长期回报。

二、沪深300指数十年调仓收益概览

说完了逻辑,我们来看实际的回测。

同样的,我们与中证红利指数的十年回测做对比,

将2013年底沪深300的股票都标记为“纳入”,看看到2023年底,

这十年来所有调仓个股“调入”至“调出”间的收益情况:

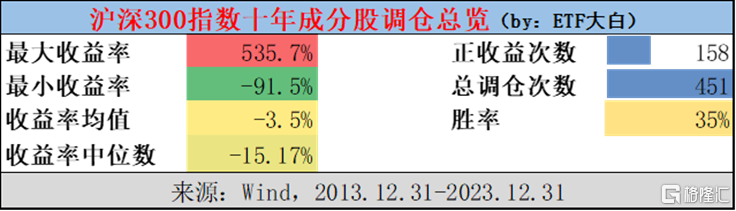

结论如下:

胜率方面,所有经历完整的“调入-调出”的个股共有451次,期间收益为正的占158次,胜率仅仅为35%,远远不及中证红利的58%。

收益率分布方面,调仓区间收益率均值、中位数均告负,分别为-3.5%、-15.17%;最大收益536%中国北车被吸收合并;最低收益率-92%退市保千于2020年退市——所有指标完败中证红利。

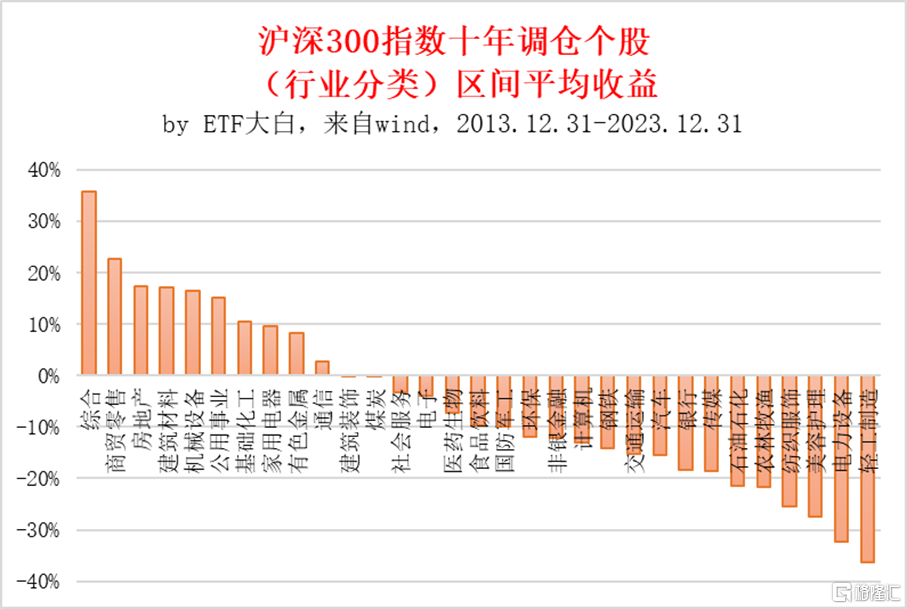

行业分布方面,综合、商贸零售、房地产等10个行业录得正收益;轻工、电力设备等21个行业录得负收益!——看图,与中证红利指数的差距就很醒目。(参考十年来,中证红利“低吸高抛”是怎样的线路图?)

三、沪深300vs中证红利

三、沪深300vs中证红利

有网友提出一个问题:

“假如10年前的成分股一直不调仓,拿到今天和现在的指数相比收益相差多少?”

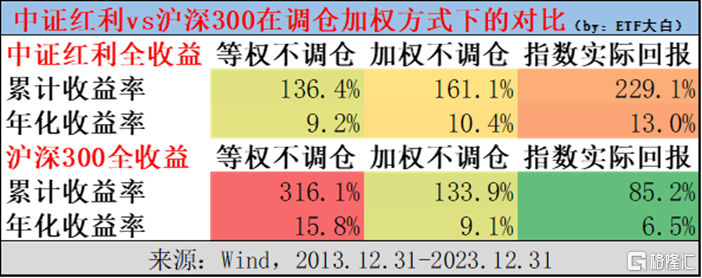

这张表便给出了答案:

这张表便给出了答案:

对中证红利而言:

以2013年末的权重持有中证红利指数的个股,十年不调仓,十年累计161%,比实际回报229%足足低了近70%(年化近2.7%)!

——这便是红利“高抛低吸”的超额;当然,如果等权重的赋予100只股票,收益会更低!

对沪深300而言,

我们也看到了一个惊人的事实:

十年前若等权持有沪深300的个股至今,收益率高达316%(年化近16%),是指数实际回报(累计85%,年化6.5%)的几倍!

四、谁才是适合小白入手的第一只指数基金?

如果说“股息率加权”背后的策略是“高抛低吸”,

那么“市值加权”背后的策略则是“追涨杀跌”。

中证红利ETF515080将“股息率加权”与“调仓换股”相结合,形成了“永动机”的效应,促成了长期收益的极大化,持有不动即可——这显然更适合小白入手;

而沪深300ETF510300在“市值加权”的基础上,每次“调仓换股”都是一次收益的削减,长期持有的收益只能更低。要想获得超额,可能需要不断跟踪指数,进行低估加仓、高估减仓等人为的操作——这当然需要一定的专业能力和判断技术,对小白来讲真的有一些难度。

事实上,Kimi推荐的第二只便是中证红利指数。

大白此刻突然有一个念想:

随着指数投资理念进一步的深入人心,

会不会有一天,

这个第二名和第一名终将调换个位子?

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。基金有风险,投资需谨慎。基金过往业绩不代表其未来表现。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员