摘要

自4月初起,锡价开始强势上行,截至目前(4.1-4.21),SHFE锡主力合约已上涨24.5%,LME锡3个月合约上涨29.4%。我们认为,本轮锡大幅上涨的主因在于缅甸禁矿时长超预期,以及印尼出口配额审批延迟导致的精锡出口大幅下行,带动LME持续去库。但从需求侧来看,半导体复苏节奏内部分化,整体仍处于弱复苏期,2024上半年锡焊料需求或难有大的增长。同时,我们也注意到目前LME多头仓单高度集中,库存处于低位,或有一定逼仓风险,短期需密切关注LME持仓及库存变化情况。

正文

缅甸禁采时长超预期,印尼出口配额落地

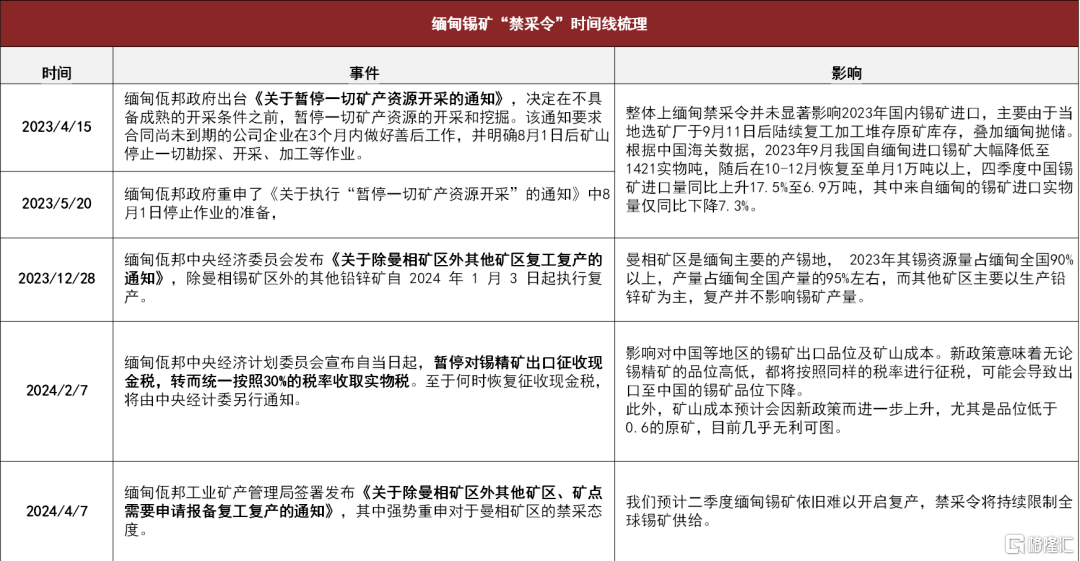

我们认为本轮锡价大幅上涨的直接原因是佤邦禁采时长超预期与印尼出口配额审批延迟带来的供给扰动。4月7日,缅甸佤邦工业矿产管理局签署发布《关于除曼相矿区外其他矿区、矿点需要申请报备复工复产的通知》[1],其中强势重申对于曼相矿区的禁采态度,超出了我们先前对于二季度缅甸锡矿开启复产的预期。但目前来看,佤邦锡矿的供给减量仍未传导到国内冶炼端。2024年1-2月,中国自缅甸进口锡矿2.59万吨,同比增长7.4%。根据SMM统计,1-3月国内精锡产量为4.24万吨,同比增长6.3%。而锡精矿加工费也保持低位平稳。我们假设佤邦禁矿令将持续至6月份,考虑到复采准备及爬产时间8月开始产出,预计2024年折损量约为15000金属吨。

图表:缅甸锡矿禁采时间线梳理

资料来源:海关总署,SMM,中金公司研究部

图表:中国锡矿进口量及其中缅甸来源占比

资料来源:海关总署,中金公司研究部

而印尼方面,受到行业反腐败调查以及总统选举的影响,本年度的锡出口配额审批大幅延缓。2024年1-2月,印尼精锡出口仅为55.4吨,同比下滑98.8%。而3月19日印尼矿业部官员表示,该国政府截至当日已经发放锡矿生产配额4.45万吨,并正在加速生产配额审批。同日,印尼最大的锡生产商PT Timah已获得精炼锡出口配额约3万吨。[2]根据印尼贸易部数据,三月精炼锡出口量为3,858吨,同比下降19.3%,但考虑到斋月因素,其出口水平已与去年同期相若。由于自2014年监管改革以来,印尼政府规定所有出口精炼锡都必须首先在JFX或ICDX上出售,3月5日雅加达交易所已经恢复了JFX的锡交易,但代表私人冶炼的ICDX市场没有回应。因此,我们预计4月起印尼大型冶炼厂的精锡出口将率先修复,中小冶炼厂出口受阻时间或更长。

图表:自印尼精锡进口自二季度起或起回升

资料来源:iFinD,中金公司研究部

年内新增精矿供给仍然有限,制约精锡供给

根据国际锡协统计,2023年全球精炼锡产量为37.01万吨,较2022年下降2.1%。在此基础上,我们预计2024年的增量仍然较为有限,主要约束仍在于锡精矿供给。目前来看,2024年确定的新增锡矿仅有Alphamin年产能0.72万吨的Mpama South项目,受交通运输状况影响投产略有延迟,选矿厂即将开始爬产,目前已堆积锡原矿5,300吨。而原定于年中投产的Massangana尾矿项目进度目前仍杳无音信。我们预计年内全球精锡供应为37.7万吨,同比增长2%。

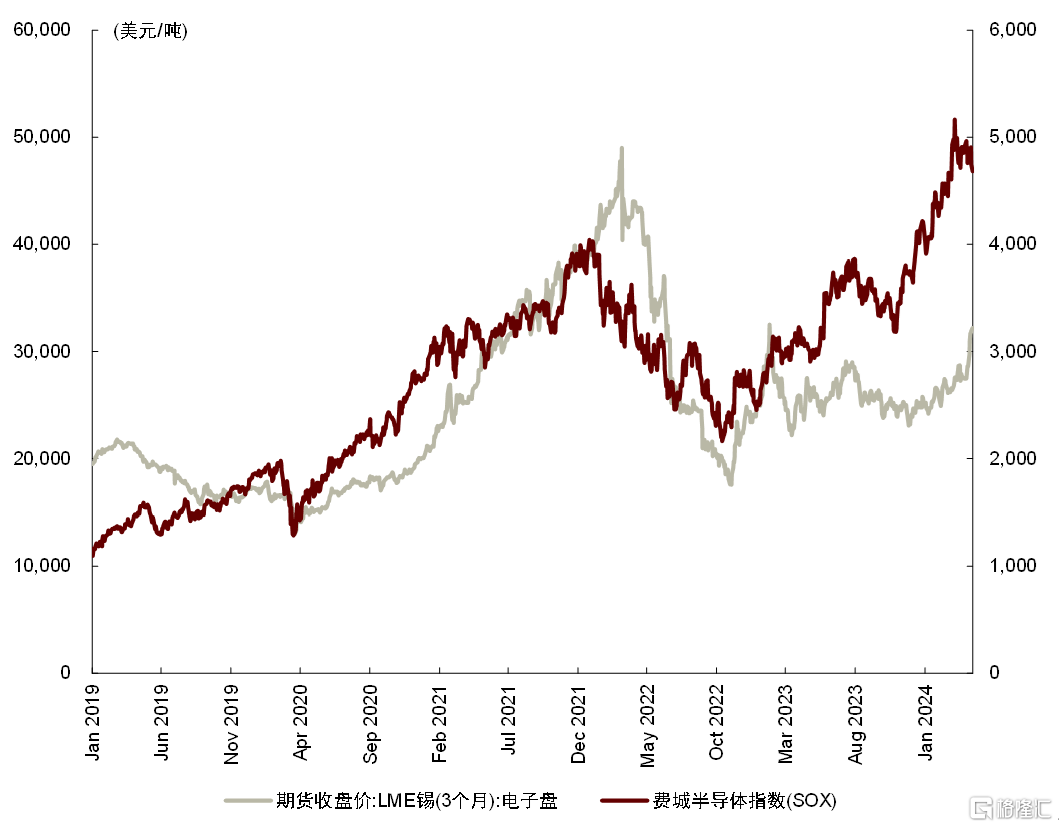

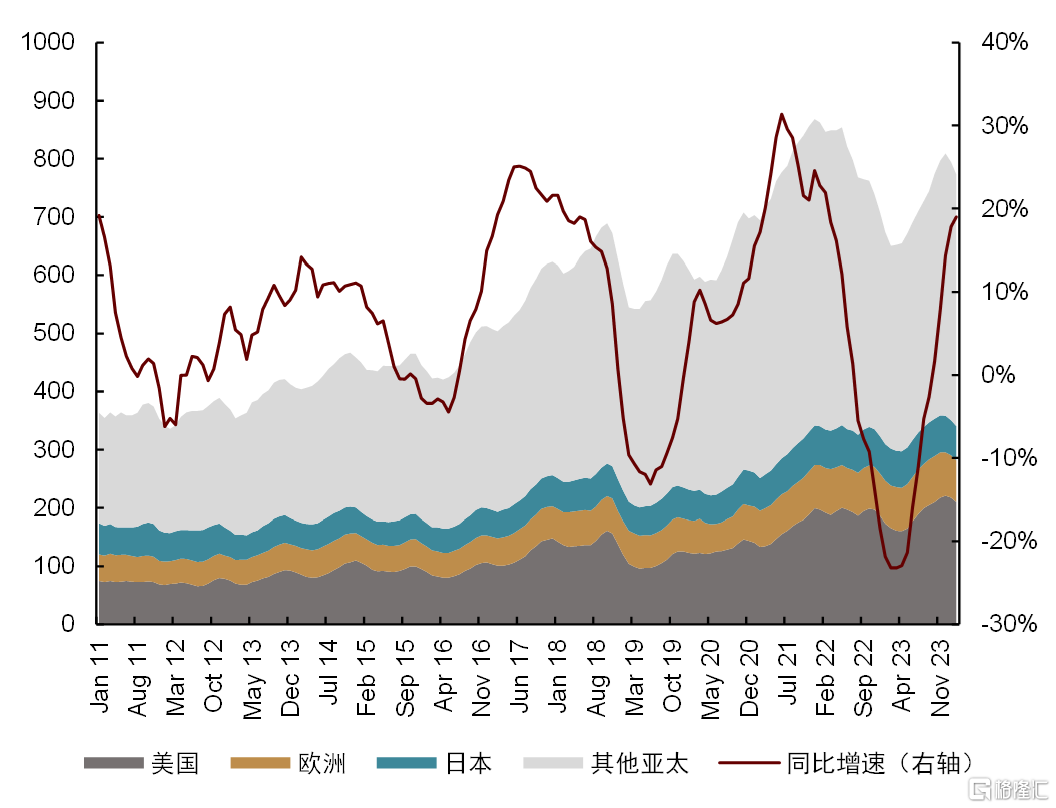

半导体复苏节奏内部分化,锡焊需求难言反转

从2024年一季度数据来看,半导体终端消费场景复苏进程冷暖不均。AI芯片需求仍然火热,根据Gartner预测,2024年,AI芯片市场规模将较上一年增长25.6%。而消费电子终端迎来温和复苏。根据IDC数据,2024年一季度个人计算设备出货量达到5,980万台,同比增长1.5%,是两年来的首次回暖。但考虑到4-5年的换机周期,本季度的增长或对应了2020年一季度疫情导致居家办公带来的购机潮,持续性有待观察。同时,2023年一季度的低基数效应也不容忽视。而智能手机市场复苏进程先行一步,一季度全球智能手机出货量为2.89亿部,同比增长7.8%,已是连续三个季度正增长。分品牌来看,在苹果、三星销售额下滑的同时,小米、传音的出货量同比增加,增幅分别为33.8%、84.9%,或指示新兴市场消费增长动能更强。但除此之外,汽车电子、工业芯片等板块的需求仍面临压力。

图表:锡价与费城半导体指数

资料来源:Mysteel,中金公司研究部

图表:全球半导体出货量(指数化)持续回暖

资料来源:WSTS,中金公司研究部

半导体行业需求的弱复苏也在各环节巨头的一季度业绩上有所体现。ASML 2024年一季度业绩显示,订单量环比下降61%。台积电于一季度法说会上,下调2024年全年不含存储器在内的半导体行业增速至10%。我们认为半导体行业弱复苏期或仍未结束,电子锡焊需求短期内难有大幅增长。

低库存与高持仓集中度下,关注伦锡逼仓风险

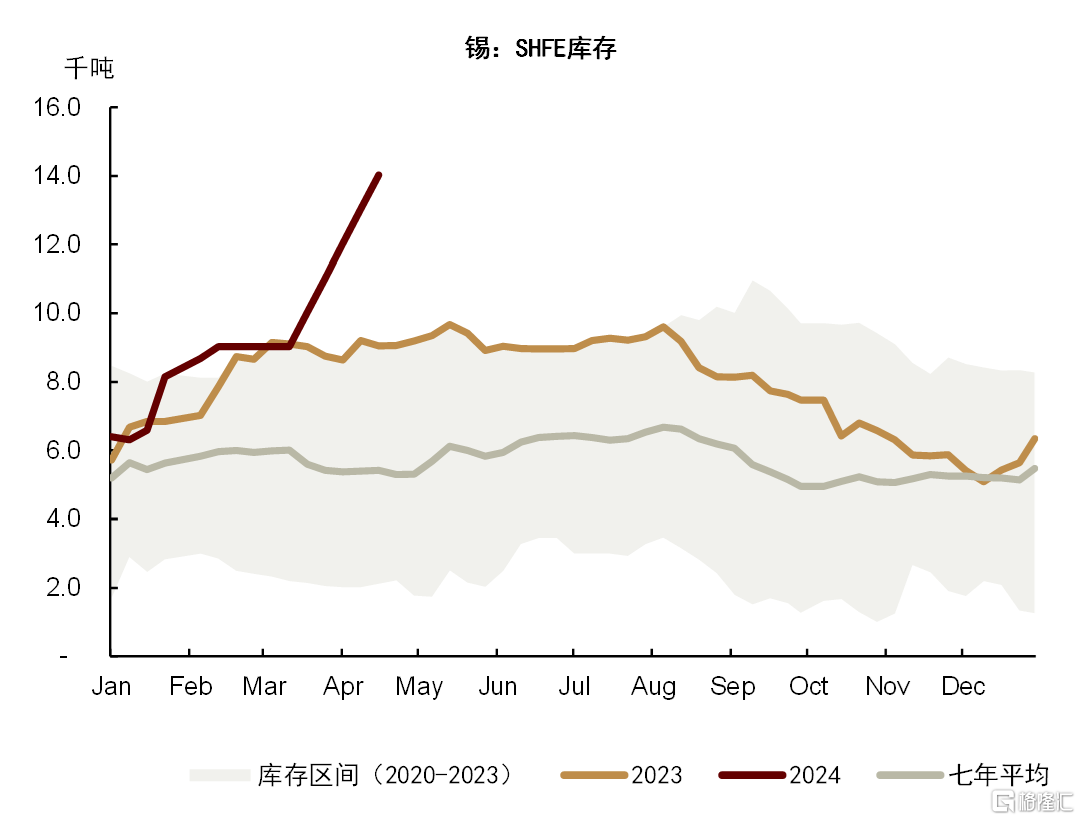

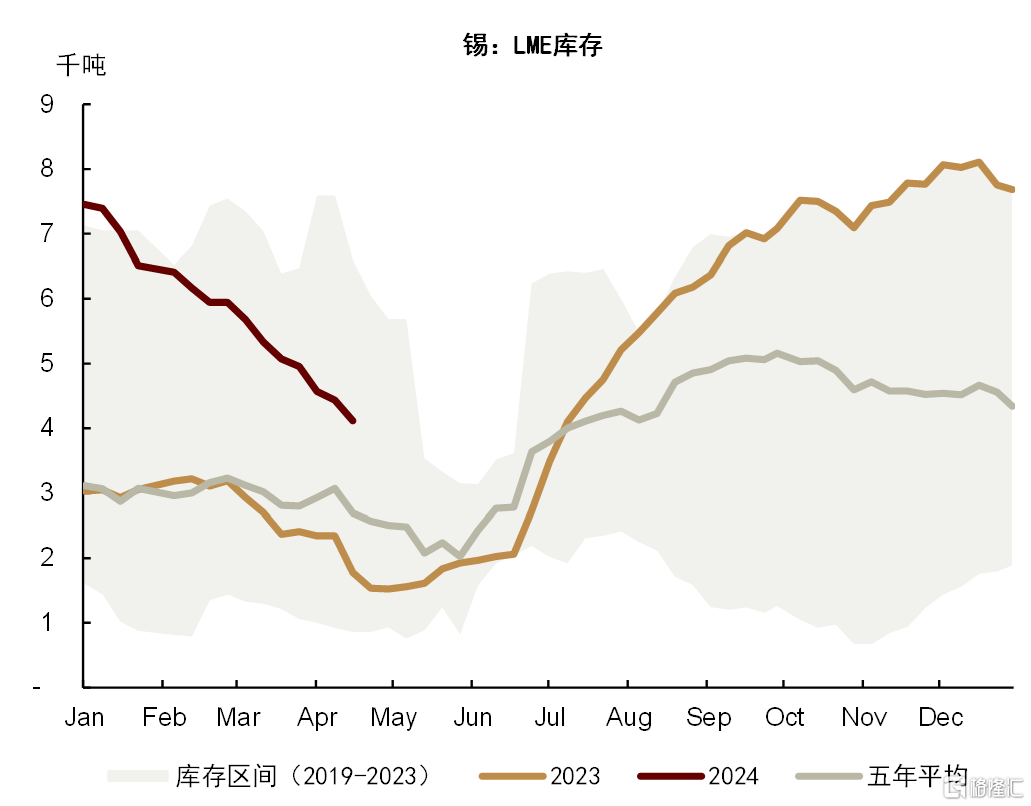

自年初以来,锡的交易所库存内外走势出现分化,我们认为国内累库反映了下游需求弱复苏的现实,而LME去库则主要反映了印尼出口减少的影响。分仓库来看,LME库存的减量主要来自巴生港与新加坡,均为印尼产精锡的主要交仓地。

图表:锡内外比价处于低位

资料来源:Wind,中金公司研究部

图表:SHFE锡持续累库

资料来源:iFinD,中金公司研究部

图表:LME锡持续去库

资料来源:iFinD,中金公司研究部

低库存以及高虚实比为逼仓创造了潜在机会,根据LME持仓报告显示,5月交割的头寸中,目前有单一多头持仓占比超40%,其表示正在密切监视市场风险。但长期来看,我们认为随着印尼出口配额审批的落地,二季度精锡出口将上升,如若下游半导体需求仍维持弱复苏,LME锡或将重回累库,带动锡价回落。

图表:锡投机净多头寸大幅上行

注:本文摘自中金公司2024年4月21日已经发布的《锡:供应干扰与海外低库存下的抢跑》;分析员 董霁旋 SAC 执业证书编号:S0080523090001、赵烜 SAC 执业证书编号:S0080123080030、郭朝辉 SAC 执业证书编号:S0080513070006 SFC CE Ref:BBU524

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员