作者 | 哥吉拉

数据支持 | 勾股大数据(www.gogudata.com)

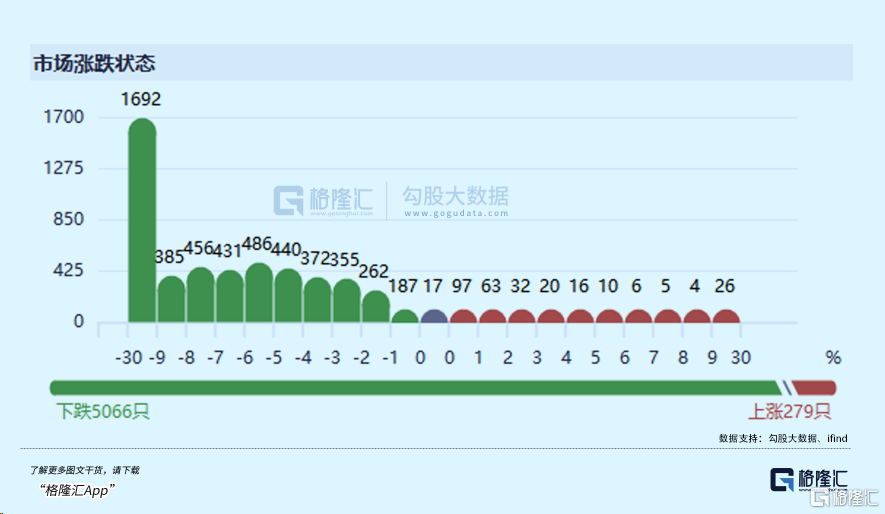

上涨279只,下跌5066只,1692只跌超9%,微盘股指数超10%,这今天A股市场的表现。

在昨天,A股三大指数虽然明显上涨,但实际盘中也有近5千只个股下跌,其中,微盘股同样也是重灾区,指数跌幅也达到了10%。

显然,这两天无疑是小市值股票的“惊魂日”,已有数百只个股累计跌幅超过20%。这其中,当然也牵连了大量实际经营和业绩表现一直不错的小市值优秀公司,但泥石俱下之下,谁也顾不了那么多。

情绪应激反应的杀伤力,恐怖如斯!

面对如此行情,有很多人开始对前不久的政策发布感到困惑,为什么一个明显利好的政策推出,结果市场反应却是如此夸张?

其实我真觉得,这一次政策改革,真是很给力的。

说实话,股民真是错怪了对象。

不要看短期的反应,你要去看长期,去思考这样的改革后,在未来对A股的更深层次影响。

01

结合市场反应看来,此次对市场最大影响的是微盘股。

为什么会是微盘大跌?

答案显然,这次政策改革,打蛇精准打到了“七寸”。

A股的小微盘股,包括百亿市值一下的小市值股,可以说有小部分的企业是行业空间不大,自身没有什么特色竞争优势,业务一眼望到头,几乎处于时常徘徊在盈亏之间,或者一直在原地踏步,难以体现类似热门赛道那样的成长性。

这样的公司,有数量,没质量。

在他们当中,有不少上市多年但市值也一直没有向上突破,它们长期待在股市里占用资源,也从不分红,甚至时常沦为游资收割散户的工具。尤其是那些经常蹭概念但没实际业务的,造假、忽悠甚至欺诈的垃圾公司。

说实话,这样的公司,是股民想要的吗?

绝对不是!

股民们想要的,是A股能像海外市场那样,指数随着国家经济发展也连续不断稳稳向上增长,有大量的优秀企业能不断做大做强而实现股票市值上的持续增长。

然后股民能从中享受到实现投资的财富跟着经济发展社会进步带来的保值增值。

他们并不是想要疯狂过山车式暴涨暴跌的妖股。

现在,强有力的改革利好出来了,通过提高IPO标准、加大分红要求、抓严退市规则,一系列强力组合拳下来,倒逼企业去认真经营发展,不搞歪心思。

尤其其中的分红和退市机制改革,表面上是很大程度加强了上市企业的考核管理。

但根本上来说,都是为了向上市企业施压,督促引导它们更加积极努力经营好业务,把公司做大做强,自然也就有了高比例分红和不怕被ST的底气。

这个出发点,完全没有问题。

因为现在A股根本不缺上市公司,只是缺乏优秀的公司。

并不是所有的公司都能来上市,也不是所有上市了的公司就能从此安然无忧,躺着赚钱。

现在金融市场,资源比以往任何时候都要珍贵得多。

这资源,是上市地位带来的各种融资便利,以及市场给予的价值溢价。

对于上市公司而言,既然给到了你上市融资发展的机会,那你就要充分利用这宝贵机会争取做大做强,而不是躺平或者变花样去做玩概念“市值管理”然后去套现走人,最后留下烂摊子给股民。

过去的监管政策,一直很少有强制督导针对上市企业在经营发展方面,如今就不一样了。

那些上市多年一直原地踏步甚至亏损不断的企业,如果再不努力经营,改善业绩能力,那么,就没有必要再呆在市场上继续占用如此宝贵的资源。

你不努力,那就别怪把你淘汰下去,把机会让给其他人。

优胜劣汰,这样的新规则,短期确实会导致市场对一些原本底子很弱且成长空间差的上市公司产生担忧,然后恐慌抛弃。

尤其是那些底子早就烂得没法救,只剩下一个乱炒概念空壳子的牛鬼蛇神,必然是第一时间被清算的。

但长期来,必然能对引导企业不断做大做强产生积极效果。

所以抛开这个集中恐慌情绪交易带来市场剧烈波动同时也伤及了一些无辜企业的负面影响外,这个政策真的是一个非常值得赞扬的治本良策。

02

在另一方面,新“国九条”的政策也对A股投资环境也带来很积极的长期改善。

A股这么多年来,炒小炒妖炒概念股,一直都是老传统。

虽然这很大程度盘活了市场活跃度,带来了“烟火气”,但这样的风气,实在有太多的顽疾,对长期来说是一种弊病。

美股十几年牛市,创造无数股市奇迹,够强大吧?够羡慕吧?

但它三大市场数千只股票中,依然有超千只股票市值不过千万,近1/5的股票市值不过亿,沦为真正的垃圾。

港股更夸张,近3千只个股中一半数量的股价不足1港元,也就是所谓仙股,超千只日交易额不足万元,沦为真正僵尸股。

其实国际上几乎所有的主要股市里,都是有相当比例的被淘汰下来名存实亡的僵尸股。

那A股呢?

现在A股,实际上在市值上分化也已经极为明显了。

现在A股5364只股票,市值小于100亿的高达4087家,占比近80%。

但是,这些小于100亿的公司却撑起来了全部A股近40%的成交额,即使是市值小于50亿的公司,成交额也占了全A的1/4。

这是放在其他任何成熟市场,都不可能出现的。

在美股,头部的前7只股票交易额占据了全市场的1/3,前10%的股票交易额就占据了全市场的90%。

港股的甚至更极端。

以今天的成交额为例,今天港股总成交857亿港元,前20只股票成交额393亿港元,占了全市场45%,前10%的股票交易额771亿,同样也占了90%。

对比之下,A股的风格显然是更喜欢炒小票。

放着业绩业务稳健的大票不炒,喜欢去炒业绩业务充满不确定性的小票妖票(注意,这里只是针对长期没有业绩的妖票)。

这是在赌,而且赌性极大。

这从另一个视角看得出。

在大A,概念炒作风气之甚,全球找不到对手。

川普大选胜利,川大智胜大涨;

名流出轨,红墙股份涨停;

谷爱凌冬奥夺金,远望谷涨停(远远望着谷爱凌夺冠);

....

东南西北中,十二生肖,明星八卦,但凡有点热度的,都能炒出概念股。

至于各种所谓风口来,每天至少十几个,不重样地轮番炒。

有些风口第一天才出现,第二天就有几十个概念股涨停封板。

你要说这样的大涨也挺好,但就是除了提前入场的主力能赚钱,绝大多数跟风进去的股民基本脱离不了被收割的下场。

这样的案例,多不胜数,罄竹难书。

活生生把一个高大上的金融市场,搞得乌烟瘴气,奇葩现象乱飞。

这是病,本就该治!

现在新政策,加速垃圾公司退出,刺激资金投资优质的上市企业,不就是很好的良方了吗?有什么不乐意的?

你不能说现在股市跌了,就赖政策不好。

要从长远去看。

其实优秀的公司并没有跌多少,只是由于这次情绪恐慌导致受影响。

即使是跟着继续跌了,优秀的公司依然会很快从中走出来,不会让人担心。

这,不就是大家想要的吗?

03

尾声

改革从来都是要经历阵痛的。

尤其是对股市这个利益关系错综复杂的超级领域,必然会冲击到一部分人的利益,或者短期对市场造成大波动。

但如果从中长期看,这个改革效果是有效且巨大的,那么 这样的代价就是值得的。

因为从某种程度上来看,这是加速A股走向成熟市场的努力。

承受代价不要紧,就要是有改革的决心和魄力。

另外,对于股民来说,A股清理垃圾公司,引导市场走向真正的价值投资,将是一个必然的的趋势。

未来大量那些有概念没实际业绩的垃圾股,将逐渐不会得到资金的关注,最终沦为美股港股市场中那样的“僵尸股”,同样将是必然趋势。所以,尽早改变自己的投资思维,少一点赌性,多一点理性,才是最重要的。(全文完)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员