基金圈传来消息,有媒体报道,昔日明星基金经理蔡嵩松涉受贿,案件近日已开庭。

据媒体报道,2024年3月27日,蔡嵩松、曲泉儒,董博雄等非国家工作人员受贿罪、对非国家工作人员行贿罪一案,在金华市中级人民法院开庭,案号为(2024)浙07刑初1号。

蔡嵩松15岁考入中科大少年班,25岁拿下芯片设计博士学位,入职天津飞腾,4年后转战金融行业,入职华泰证券,任职计算机行业研究员。

2017年,蔡嵩松从华泰跳槽诺安基金,从老本行计算机行业研究员入手。2019年2月20日,蔡嵩松成为诺安成长的基金经理,半导体为主,直言要做科技领域投资“最锋利的矛”。

2019年“初出茅庐”的蔡嵩松带领诺安成长获得全年95.44%的业绩,管理规模也急剧膨胀,从最初3.8亿到超300亿。

2022年,蔡经理管理的业绩遭遇“滑铁卢”。

2023年9月29日,诺安基金官宣称,基金经理蔡嵩松因个人原因离任诺安成长、诺安积极回报以及诺安和鑫三只基金,蔡嵩松卸任了所有在管产品。

蔡松离任诺安基金,此后并无新就职消息传出,最新消息则是媒体传来蔡嵩松涉受贿开庭的消息...

1

蓝筹股爆发,ST成为重灾区

导弹没有抵达大A上空,A股走出独立行情,日本、韩国股市大幅下挫。

上周五收盘后,“王炸”政策来袭。

先是《关于加强监管防范风险推动资本市场高质量发展的若干意见》,即资本市场第三个“国九条”正式出台。

随后,证监会正式发布《关于严格执行退市制度的意见》,被称为史上最严“退市新规”。

今日盘面上,蓝筹股爆发,中字头、高股息、大金融板块领涨。

中国石油股价创近9年新高,年内涨幅51%,市值超工商银行,最新总市值1.95万亿,仅次于中国移动、贵州茅台,位居A股第三。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

(本文内容均为客观数据信息罗列,不构成任何投资建议)

ST板块成为重灾区,小盘股上演跌停潮,万得微盘股指数跌8.88%,中证2000指数跌幅较大。

证监会发布《关于严格执行退市制度的意见》,通过严格退市标准,加大对“僵尸空壳”和“害群之马”出清力度,削减“壳”资源价值;同时,拓宽多元退出渠道,加强退市公司投资者保护。

华泰证券研报指出,新“国九条”强调加大退市监管力度,严格强制退市标准;未来资本市场优胜劣汰有望加速,推动劣质上市公司出清,提升上市公司整体质量;同时,退市过程中的投资者赔偿救济机制将进一步完善,有助于更好保护投资者权益。

值得注意的是,2004年、2014年两个“国九条”发布后,分别出现2007年沪指6124点、2015年5178点的大牛市。

中信建投认为,第三次“国九条”是对前两次的历史承继,是对当前资本市场现状的新指示,前两次“国九条”发布后A股市场均迎来大幅上涨,此次“国九条”可能助推市场走出慢牛。

2

担忧大崩盘重现?资管巨头发出预警

随着美联储降息不确定性的增加,市场开始出现分歧。

资金面上,美国股票型基金已连续二周资金出逃。据伦交所数据,美股基金净流出27.3亿美元。其中,大盘股基金抛售达52.8亿美元,是2024年1月10日以来新高。而货币市场基金更是净卖出349.8亿美元,为四周内第三周流出。

对冲基金对风险资产也变得谨慎。高盛汇总的交易数据显示,对冲基金行业连续第二周净卖出全球股票,其中对北美和欧洲市场的股票抛售力度最大,均创下年内新高。

英国资管巨头Ruffer发出危机警报,并决定保留现金资产观望。Ruffer 的基金经理Matt Smith透露,目前管理的资金中有2/3是现金类资产,创下该公司的历史纪录。

按照Ruffer管理220亿英镑的资产来算,他们目前持有的现金额已经高达148亿英镑。

Matt Smith指出:“未来三个月内,美联储的流动性支持政策将逐步退出,投资者当前普遍采取的卖出波动率的交易策略可能会突然反转,届时他们可能会转而开始大举买入波动率。”

Smith认为,当前美股市场的泡沫化走向和1987年“美股黑色星期一”的大崩盘有相似之处。

“黑色星期一”源于1987年10月19日美国股市的突发暴跌,当时道琼斯工业平均指数单日暴跌22.6%。那次大崩盘主要是市场过热、交易过度、程序化交易以及市场恐慌等因素共同作用的结果。

值得一提的是,英国资管巨头Ruffer的投资风格一向谨言慎行, 2008年金融危机时期,不少投行接连倒闭,而该资管巨头却创造了16%收益率。

尽管如此,但持有现金也并非没有风险,如果美股继续强韧反转,该资管巨头也会面临踏空的局面。

3

刷新记录!超万亿资金流入ETF市场

据独立研究和咨询机构ETFGI数据,2月全球ETF净增加1163亿美元,为连续57个月净流入。

年初至今,超万亿资金借道ETF进入市场,全球ETF的净流入额达2530.4亿美元,创出历史新高。

截至2月末,美国ETF市场规模达到创纪录的8.54万亿美元。仅在2月份,美国ETF新增金额为582.9亿美元,年初至今净流入额高达1293.8亿美元,为历史第二高纪录。

美国ETF占全球市场份额超70%,从单只ETF来看,跟踪标普500相关指数的ETF包揽了全球ETF规模前三,分别是SPDR标普500ETF信托、iShares安硕核心标普500ETF和Vanguard标普500ETF,对应管理规模达到5006.05亿美元、4425.12亿美元和4130.62亿美元。

截至2月末,欧洲ETF资产总额达到约1.9万亿美元,打破了今年一月创下的总额(1.83万亿美元),继续创出历史高点;日本ETF相比2023年末规模增长7%,从5350亿美元增至5724.9亿美元,刷新历史纪录。日本央行报告,截至2月末,该行持有ETF资产2450亿美元。

今年以来,数千亿资金借助ETF投资A股。截至1季度末,股票型ETF产品今年以来“吸金”近3300亿元。

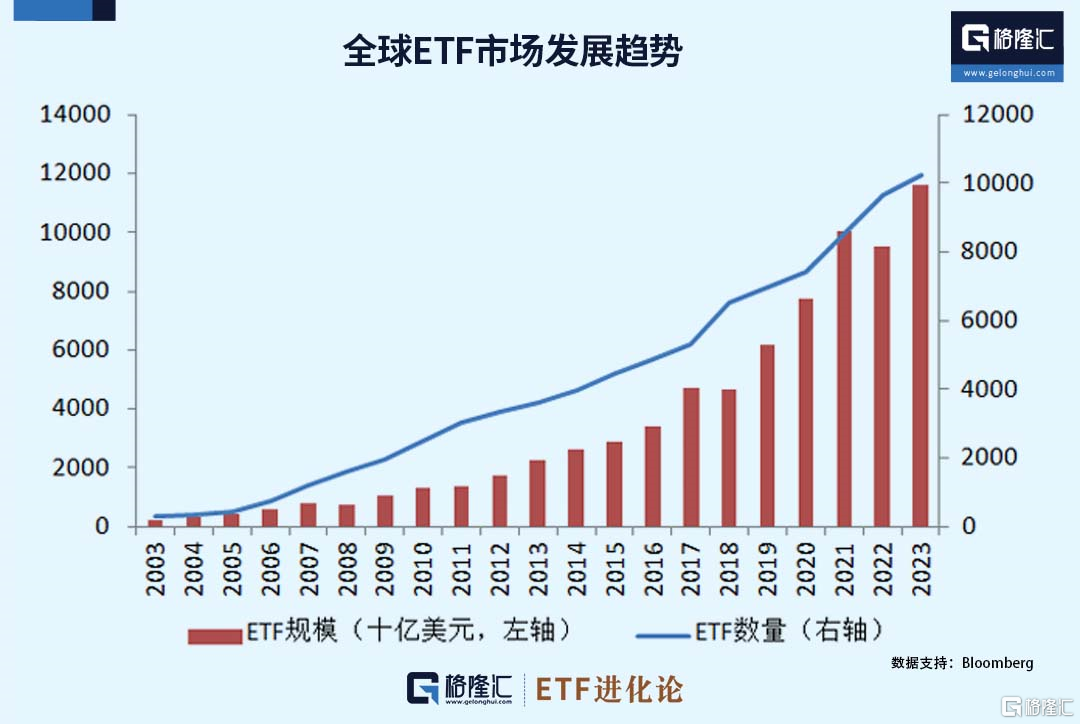

全球ETF市场近几年发展迅猛,从1993年全球第一只ETF成立到2009年ETF规模首次突破万亿美元,全球ETF市场经历了17年;2013年,全球ETF市场便达到第二个万亿美元,仅用4年时间;2016年,全球ETF资产规模突破3万亿美元,仅用3年时间;2017年便突破了4万亿美元;此后更是1年1个台阶,2019年突破6万亿美元,2020年突破7万亿美元,2021年突破10万亿美元,2022年有所下滑,2023年突破11万亿美元。

近20年来,ETF的资产规模仅在2008年全球金融危机和2022年全球资本市场波动期间出现过较大缩水,其他年份基本保持快速增长。

从资金净流入上看,2023年全球ETF行业资金大幅净流入,达到9749亿美元,相较于2022年的8562亿美元增加13.86%。

2023年境内ETF市场资金净流入也创下了历史新高,2023年全年净流入高达5009.36亿元,较2022年增长71.11%。

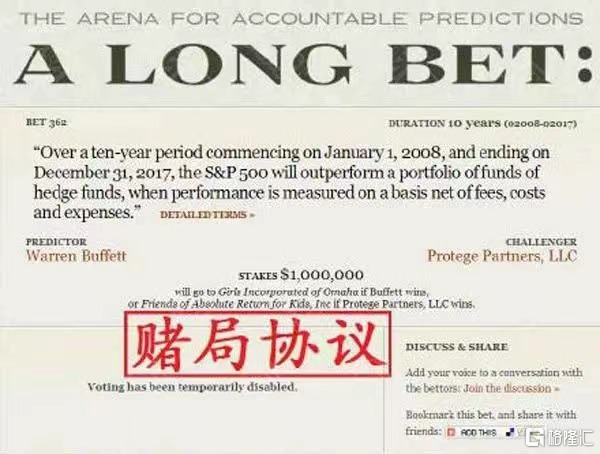

股神巴菲特一直推崇普通投资者定投ETF,为此还跟人打赌。2007年12月19日,巴菲特在Long Bets网站上发布“十年赌约”,并以50万美金作为赌注。

巴菲特主张,“在2008年1月1日-2017年12月31日的十年间,标准普尔500指数的表现将超过对冲基金的基金组合表现”。

在他提出赌约后,数千名投资经理人中仅有泰德·西德斯站出来应战,泰德选择了涵盖200只对冲基金的5只基金组合。

10年后,巴菲特选择的被动型基金实际年复合收益率7.1%,泰德选择的五只主动型基金年复合收益率2.2%。也就是说,巴菲特只是选择了指数基金,什么都没做就超越了应战的主动型基金经理,最后在这场赌约中大获全胜。

在2018年致股东的信中,巴菲特曾回忆到,多年来经常有人请求我提供投资建议,我通常给的建议是,投资低成本的指数基金。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员