中国房地产过去出现的主要还是需求泡沫化,2021年下半年以来已经在持续和快速地化解,低杠杆、低金融化程度、没有个人破产制度,是房地产风险传导的减速器。

在经历了连续两年多的调整以后,市场开始担心中国房地产可能会重演日本90年代或美国2007年的危机。尽管中、日、美房地产市场存在一定的相似之处,但也有诸多本质上的不同。

第一个不同是需求空间。

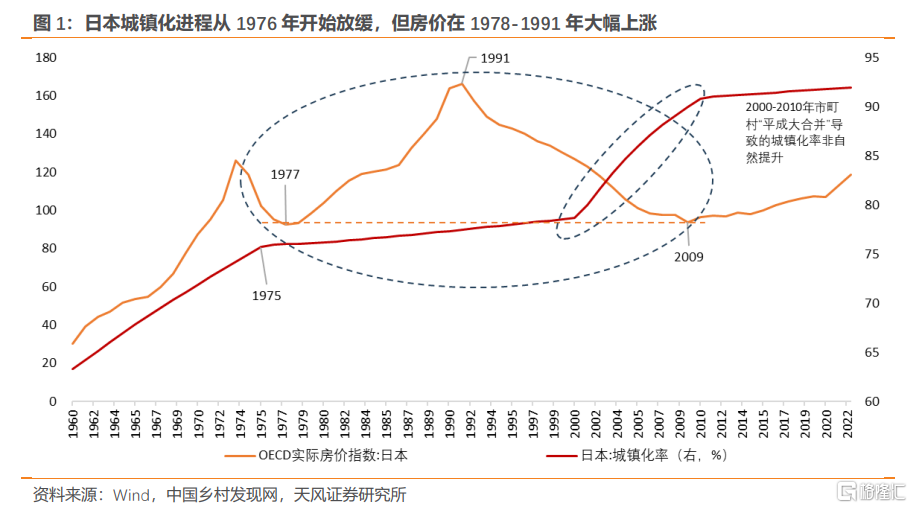

日本在1960-1975年经历了快速的城镇化发展,城镇化率在15年的时间里由63.3%提升到了75.7%,年均提升0.83个百分点。1976年则是日本城镇化的重要拐点,1976年开始日本城镇化进程显著放缓,1976-2000年城镇化率的年均提升幅度仅有0.27个百分点。

2000-2010年,日本推行了市町村“平成大合并”,使得很多“村”建制通过行政力量被撤销,导致城镇化率出现了一次统计意义上的非自然提升,并没有直接带来人口由农村向城市的快速流入。因此,从人口的角度上来看,日本真实住房需求的增长从1976年以后就出现了明显的放缓。

但日本的房价在城镇化进程放缓以后反而出现了大幅的上涨。1978-1991年,日本实际房价指数连续上涨14年,涨幅累计达到80%,而期间日本城镇化率仅提升了1.5个百分点,房价的上涨缺少真实需求的支撑,地产泡沫由此产生。

在日本地产泡沫破裂的过程中,实际房价指数下跌了18年,直到2009年才开始触底回升,期间累计下跌44%,实际房价指数基本回到了泡沫之前的水平。

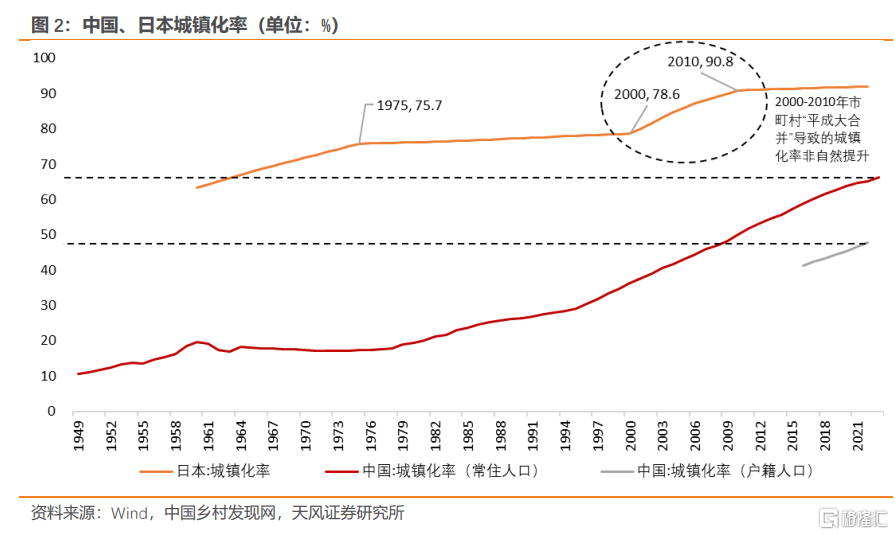

与日本当年相比,中国房地产目前仍有真实的住房需求做支撑。截至2023年,中国常住人口城镇化率约为66.2%,相当于日本1963年的水平,距离日本1975年城镇化进程由快到慢的拐点仍有10个百分点的提升空间。

更何况,截至2022年,中国户籍人口城镇化率尚不足50%,与中国常住人口城镇化率还相差17.5个百分点。只要户籍制度改革还在继续,中国户籍人口城镇化率的提升空间也将是房地产市场的潜在需求。

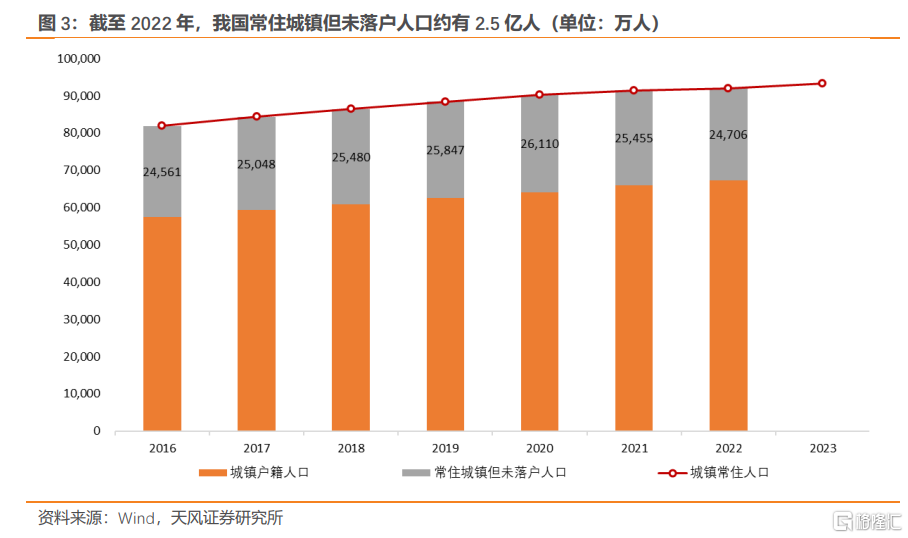

中国目前约有2.5亿人没有在户籍地工作和生活。没有户籍意味着在一些大城市可能不具备购房资格,这抑制了一部分正常的购房需求。所以中国的房地产市场供求关系的区域分化较大,有些人口净流出地区的房地产可能面临结构性的过剩,而有些人口净流入地区的房地产可能仍然存在结构性不足。

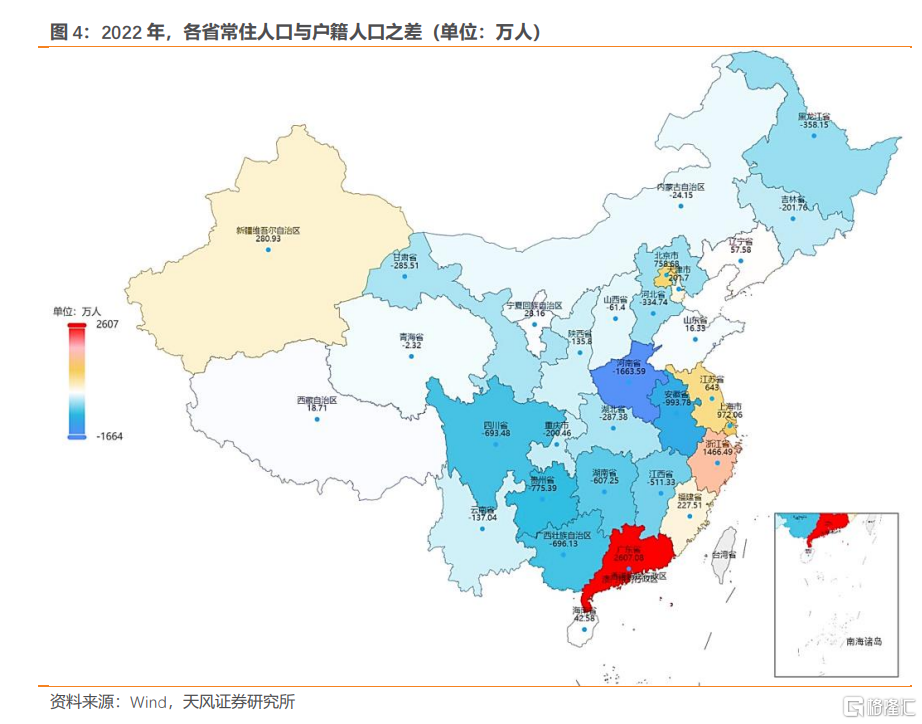

截至2022年,中国有18个省份的常住人口数量小于户籍人口,人口呈现净流出趋势,其中河南缺口较大约为1664万人;其余13个省份的常住人口数量则大于户籍人口,人口保持净流入,其中广东、浙江较为明显,常住人口分别超出户籍人口2607、1466万人。

第二个不同是杠杆。

中国居民购房的平均杠杆并不高。央行2018年《中国金融稳定报告》中曾提到中国居民购房的平均首付比例在34%以上。因此,即便是在房价最高点购房,房价也需要平均下跌三分之一以上才会使房产成为负资产。

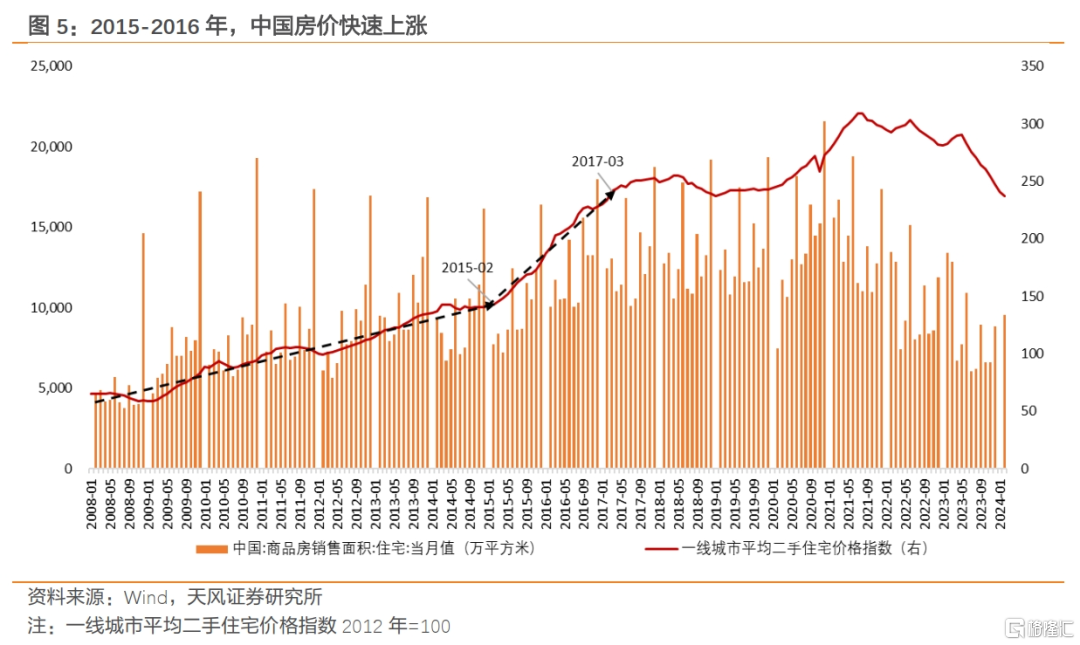

而房价快速上涨是从2015-2016年开始的,许多人并非在最高点买房,所以即使房价下跌导致财富效应缩水,但房子成为负资产的比例可能并不高。购房杠杆不高,意味着房价的下跌可能不会太快。

2008年美国次贷危机的爆发速度之所以很快,原因之一是很多低偿还能力的购房人的首付比例较低,甚至约等于零,房价稍有下跌就会使房产成为负资产。而个人破产制度的存在,又使得购房者可以宣布破产后断供,将风险转移给银行。

结果很短时间内,银行被迫得到了很多净值为负的房产,而银行又需要尽快折价转变成流动性,导致房产抛售压力加大、房价下跌得更多,又使得更多的房子成为了负资产,最后层层放大为系统性风险。

而我国目前除了深圳做过试点以外,没有个人破产制度[1]。因此,即使房子成为了负资产,断供后被银行收走法拍,银行依然可以向个人追偿剩余贷款。也就是说,风险分散在了诸多个体身上,而不会在短时间内集中到银行和金融系统上,减慢了风险的传导速度。

第三个不同是金融化程度。

虽然中国的房地产市场曾经出现了泡沫化倾向,但是推动泡沫化倾向的依然是实际需求,并非单纯的金融泡沫,中国房地产的金融属性和金融化程度并不高。中国没有类似美国的复杂的房地产衍生品市场。

美国次贷危机首先是MBS(住房抵押贷款证券化)出了问题,然后扩散到CDS(信用违约互换)和CDO(债务担保业务)。而中国没有这些衍生品,房地产虽然有下行风险,但风险加速扩散的动力受到了抑制。

当然,我们并不是认为中国房地产的调整已经可以确认结束,而是要理性看待调整过程,经济背景和体制不一样,单纯的国际比较没有意义。

从需求上看,中国房地产比日本90年代要好,不会跌那么久、那么深。从风险传导上看,也比美国次贷危机要小得多。

中国房地产过去出现的主要还是需求的泡沫化倾向,2021年下半年以来已经在持续和快速地化解,低杠杆、低金融化程度、没有个人破产制度,目前来看是中国房地产风险传导的减速器。

风险提示

房地产价格下行超预期;房地产调控政策存在不确定性。

注:本文来自天风证券发布的证券研究报告 《中国房地产不会走日本的老路》,分析师 宋雪涛 SAC执业证书编号:S1110517090003

本资料为格隆汇经天风证券股份有限公司授权发布,未经天风证券股份有限公司事先书面许可,任何人不得以任何方式或方法修改、翻版、分发、转载、复制、发表、许可或仿制本资料内容。

免责声明:市场有风险,投资需谨慎。本资料内容和意见仅供参考,不构成对任何人的投资建议(专家、嘉宾或其他天风证券股份有限公司以外的人士的演讲、交流或会议纪要等仅代表其本人或其所在机构之观点),亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。根据《证券期货投资者适当性管理办法》,若您并非专业投资者,为保证服务质量、控制投资风险,请勿订阅本资料中的信息,本资料难以设置访问权限,若给您造成不便,还请见谅。在任何情况下,作者及作者所在团队、天风证券股份有限公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。本资料授权发布旨在沟通研究信息,交流研究经验,本平台不是天风证券股份有限公司研究报告的发布平台,所发布观点不代表天风证券股份有限公司观点。任何完整的研究观点应以天风证券股份有限公司正式发布的报告为准。本资料内容仅反映作者于发出完整报告当日或发布本资料内容当日的判断,可随时更改且不予通告。本资料内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员