最近,楼市有一个颇为引人关注的热点,便是中海创造了一个楼市新纪录——其位于上海市区核心地段的中海顺昌玖里开盘实现了惊人的98.5%的去化率,单盘单日销售额更是达到了196.5亿。

这一成绩在近两年楼市持续低迷的情况下不可谓不亮眼。值得一提的是,上一次创下“开盘销冠”的还是2020年深圳华润城润玺一期项目,当时销售额达到了196亿元。而这一次,中海成功打破了这一纪录,向市场释放出了积极的复苏信号,极大地提振了行业信心。

对于房企而言,这一新纪录的诞生不仅说明了中海的项目在市场上得到了认可,也为其后续利润的兑现带来了更高预期。据悉,中海徐汇滨江项目预估6月左右入市,市场预计也将再次掀起热潮。

最近,留意到中海也公布了年度财报,公司在销售端的不俗表现相信也将引发资本市场的关注,不妨此时透过财报进一步看看公司的投资机会所在。

1、稳中求进,透视财报四大亮点

从中海的财报来看,有几个方面值得关注:

首先,是营收和净利润的双位数增长。

财报数据显示,2023年,中海实现营业收入2025.2亿元,同比增长12.3%,股东应占溢利256.1亿元,同比增长10.1%。剔除税后投资物业重估增值的本公司股东应占溢利为225.8亿元,同比上升12.1%。

不难看到公司一系列核心指标均呈现出双位数增长的趋势,如若结合整个行业大环境来看,中海逆势增长的表现还是颇为亮眼的。这不仅证明了其在行业逆境中的稳健发展能力,也展现了公司作为头部房企的领先实力。

其次,是销售规模逆势增长,市占率的持续提升。

过去一年,行业持续承压,根据市场机构克而瑞研究中心统计,2023年,百强房企累计业绩同比减少16.5%,其中,近七成房企的全年业绩同比下滑。中海是行业内少数取得正增长的房企之一。

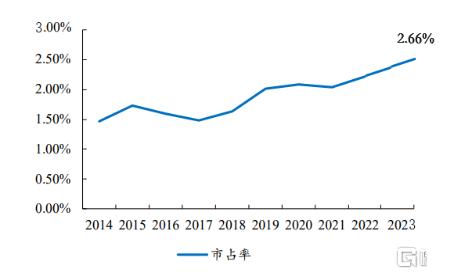

中海在2023年实现了合约销售额达3098.1亿元的成绩,在一线和核心二线城市市场表现尤为突出。这一增长趋势显示出公司在市场竞争中的活力和竞争力。此外,据克而瑞统计的数据,2023年中海的权益销售额已上升至行业第二。2023年,公司市场占有率达2.66%,提高0.29个百分点。

(数据来源:公司公告)

从过去几年来看,受困于一系列房企暴雷等危机,导致行业集中度实际上是有所下降的,不过从长远视角来看,笔者认为,随着市场的出清,稳固的行业龙头仍然具备清晰的市场份额提升机会。从这一点来说,中海未来的市占率提升也将是大概率事件。

再次,是中海在商业板块的成绩。

尽管中海坚持以地产开发为主业,但其在商业物业上的表现仍然颇为强劲。

2023年,公司商业运营实现收入63.6亿元,同比增长20.9%。年内公司新增12个商业物业投入运营。截至2023年年末,中海系列公司持有商业物业总规模达到1014万平方米,其中98%位于一二线城市核心地段,大部分均为优质资产。

公司未来商业运营收入增长也十分有前景。对于2024年,中海也定下了商业运营收入实现25%的增长目标,预计十四五末期能实现百亿的收入目标。

在笔者看来,随着商业物业规模的不断扩大,协同地产开发主业,强化品牌影响力和市场竞争力的同时,也有望给中海的持续增长注入新动力。

最后,是公司在派息方面的亮点。

过去一年,在行业内一众房企仍然面临高企的债务压力,遭遇现金流困境的背景下,中海不仅保持了稳健的经营,同时在派息上继续表现出慷慨的姿态。2023年,中海宣布每股派息80仙,股息回报率在7%左右。

笔者认为,高分红的背后不仅对外展现了中海有着良好财务状况的一面,同时也反映了公司对未来业绩持续增长具有信心。而积极回馈股东,也增强了投资者对公司的信心,有助于资本市场的稳定。

此外从另外一组数据来看,中海在股东回报上的长期表现也相当不俗。自1992年上市以来,中海持续回馈股东,年派息复合增长率超过10%,上市30余年派息合计超1000亿港元。

(数据来源:公司财报)

总的来看,中海的这份最新一期财报整体表现还是可圈可点的,展现了公司逆势增长的业绩和稳健的发展态势,不论是基本盘的稳固还是“第二曲线”的加速,都为其后续业绩增长带来了更多期待,业绩的公布也释放了此前市场可能存在的悲观预期,有助于市场信心和估值的修复。

2、安全与发展并重,中海跨周期的生长逻辑

挖掘中海能够持续在行业中保持跨周期发展的深层逻辑,笔者认为,核心在于公司始终坚持安全与发展并重的经营战略,通过夯实财务质素和市场拓展相结合,构建了可持续增长的模型,而这一点也在最新的年度财报中得到验证。

首先,在安全方面,中海展现了稳健的财务状况和良好的盈利能力,现金流持续循环畅通。

在业绩稳健增长的同时,中海保持了适度的资产负债比例和充足的现金储备,为未来的发展提供了坚实的财务基础。同时,公司在资金回笼、债务管理等方面的措施有效降低了财务风险。

财报显示,过去一年,公司实现经营性现金流净流入达352.8亿元,期内,公司还提前偿还了俱乐部贷款300亿港元,净偿还债务155.8亿元,有息负债下降127.2亿元。

截至2023年年末,中海资产负债率为57.5%,净借贷比率为38.7%,同比下降4.2个百分点。公司“三条红线”维持“绿档”,负债压力持续减轻,有力的增强了财务实力和经营稳定性。

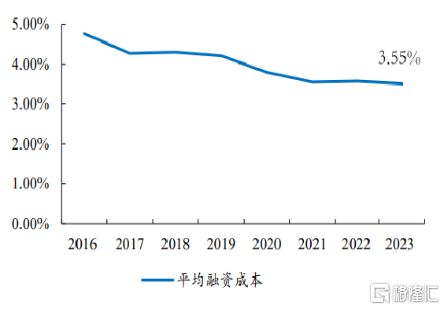

过去一年,中海多措并举降低融资成本,持续优化融资结构,人民币借贷占比提升至70.3%,提升7.7个百分点。公司融资成本保持在行业低位。2023年公司平均融资成本仅为3.55%,处于行业最低区间。

(数据来源:公司公告)

截止期末,中海在手现金充裕,达到了1056.3亿元,保持在行业领先水平,这也为公司未来的投资和运营提供了充足的资金保障。

得益于稳健的财务表现,中海也获三大国际机构给予行业最高的信用评级,为惠誉A–、穆迪Baa1、标准普尔BBB+。

其次,从市场拓展层面来,中海持续推进在行业内深耕布局,蓄力后续的增长。

过去的2023年中海购地金额在行业内保持领先。中指研究院统计数据显示,2023年中海全口径新增土地货值位居行业首位。

中海全年在23个内地城市及香港共获取了43宗地块,总购地金额达到1342.1亿元,其中权益购地金额为1226.6亿元,同比上升了42%。

在笔者看来,从整个行业大环境来说,中海此时在土储上积极扩张,持续增强投资力度,这不仅反映了公司即便是在行业深度调整中,仍然保持了充裕的现金能够支撑其逆势扩张,同时透过行业低谷阶段获取的优质低成本土储资源,这也为其未来的项目开发和销售提供了更大的利润空间。

值得注意的是,中海在一线城市的购地投资尤为突出。据数据显示,北上广深香港五个城市的新增货值占比超60%。在笔者看来,中海在这些高价值地区的投资不仅为后续的去化带来了支撑,也将有助于进一步提升公司的市场占有率和盈利能力。

此外,笔者留意到,中海在过去一年也还通过并购方式获取了广州亚运城项目剩余全部股权及苏州环秀湖花园项目股权,基于此,这也进一步丰富了公司的项目组合和资源结构,有助于提升其市场竞争力、放大未来的盈利潜力。

3、产品力、运营力、创新力持续驱动,破局行业发展困境

在当前行业发展的新周期中,企业经营所面临的挑战与以往有所不同。过去的高速增长轨道已经不复存在,行业容错率降低,利润增长放缓,这意味着企业更需要提升经营效率,确保业务发展的安全性。中海可以说,在行业中不论是利润层面还是经营安全层面都展现出不俗的表现。

深入分析来看,公司通过产品力、运营力和创新力的持续驱动,一定程度破局了行业发展困境,也为行业下半场的竞争打下了基础。

首先,中海地产在布局方面展现了出色的表现。

通过对市场的准确洞察和精准布局,其能够在一线城市和核心地段获取优质土地资源,从而确保项目的品质和竞争力。

根据此前公司总裁张智超介绍,中海的投资和销售都相对聚焦于4个一线城市和14个强二线城市,这些重点城市销售额规模将稳定在5万亿元左右水平,且稳定性比其他城市更强。同时中海还布局了十来个机会型城市,这些城市的市场容量将稳定在1万亿左右水平。

通过这种精准布局策略,不难看到中海在行业中相对清晰地成长机会,通过专注于重点城市和区域的,也使得中海能够更有效地利用资源,实现更高效的运营,并更好地把握市场趋势,持续提升公司的市场份额,增强在行业中的话语权和影响力。

其次,中海地产在产品方面注重创新与差异化。

公司不断优化产品结构,推出符合市场需求的创新产品,满足不同客户群体的多样化需求。这种差异化的产品策略有助于中海在市场竞争中脱颖而出,提升销售额和市场占有率。

得益于优异的产品力中海在行业品牌价值也持续受到了认可。根据此前由中国房地产业协会指导、上海易居房地产研究院主持开展的2023房地产企业品牌价值测评结果,中海继续位列榜首,品牌价值为810亿元。

再者,中海地产在运营方面积极探索高效的管理模式。通过引入先进的管理理念和技术手段,公司不断提升运营效率,降低成本,提高盈利能力。

在过去一年,公司持续加强销售与回款管理,2023年回款率达到99%,反映了公司在资金回笼方面的优异表现。

此外,中海不断强化成本费用管控,建安成本支出、费用支出全面实施信息化管理。通过信息化管理系统的应用,其能够更加精准地掌握项目成本情况,及时发现和解决成本波动问题,从而保障项目的盈利能力和市场竞争力。2023年,通过中海领潮供应链公司集中采购的优势发挥,其全年的材料采购成本下降13%;行政销售费用占比3.4%,费用控制在行业首屈一指。

最后,中海地产积极推动创新,围绕战略、文化、技术和产品等多方面展开创新。在战略上,公司不断调整发展战略以适应市场变化。在文化上,倡导创新文化,鼓励员工敢于创新。在技术上,引入先进的建筑技术和管理模式。在产品上,不断满足客户需求,优化产品设计和功能。通过这些举措,中海地产为行业的可持续发展不断注入新的活力和动力。

4、结语

随着行业告别至暗时刻,市场的机会也将持续聚焦在行业内那些有着稳健经营实力,具备长期成长优势、拥有安全性标签的房企当中。

中海受到市场认可也有如下逻辑支撑。

一方面,中海地产作为央企背景下的企业,已经验证了其优秀的经营实力。不论市场环境如何变化,公司已经充分验证的穿越周期能力为其提供了足够高的安全性。即便面对市场挑战公司也将拥有更多的后手和资源支持,能够稳健地应对市场波动,保持业务的持续健康发展。

另一方面,中海不断持续夯实高质量发展的基本盘,公司在提升产品力、优化运营模式、拓展市场份额方面展现出了出色的表现。这也其的未来增长提供了坚实的基础,使其在市场竞争中占据有利位置,随着行业马太效应的持续演绎,公司的龙头地位也将不断巩固。

回顾历史,自1979年成立至2024年,45年间,中海可以说取得了巨大的成就。

不论是在规模扩张、市场份额提升,还是在业务拓展等方面公司都展现出了强劲的发展势头,与此同时,公司始终秉持稳健的财务策略,坚持持续回馈股东,股息回报一直保持稳步增长,彰显着对股东利益的高度重视。

如今,随着房地产行业步入下半场,中海持续展现出新的成长潜力,这一点相信市场也将会给予新的认可和价值评估。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员