导 语

大兴安岭农商行和多家第三方平台有合作,部分平台贷款利率高达36%。

文 | 陈欣慧

出品 | Tao财经

一年一度的315国际消费者权益日到来,今年“3·15”晚会聚焦“共筑诚信 共享安全”主题,将关注消防安全、食品安全、金融安全、数据安全等领域。

金融领域的消费问题一直受到高度关注,Tao财经收到了多位用户的投诉,通过一些贷款平台贷款,背后的资方虽然是银行,却收取高额的担保费,这些费用导致原本控制在合理范围内的贷款成本大幅上升,综合借贷高达36%。尤其是,近年来,我国互联网金融迅猛发展。个别商业银行互联网贷款业务仍存在强制捆绑销售、滥用个人信息等乱象,而金融消费者在面对高息贷款难以维权申诉。

用户表示,自己从网贷平台借款,资方是大兴安岭农商行,合同约定利率为6.5%,实际放贷利率高达36%。

01大兴安岭农商行和多家网贷公司合作放贷

2023年3月,张女士从一家第三方平台借款8000元,当时合同约定的利率为6.5%,还款订单除了本金利息外,还有担保费12期还款总额达到 9764.88 元。还款列表详细显示了每期还款813.74元,其中本金600多元,利息43.87元,服务费114.74元,12期总利息287.63元,担保费却高达1377.25元。综合年化利率达到了36%。

从其借款合同得知,资金方是大兴安岭农商行,贷款利率为6.5%。担保公司深圳市中裔信息工程融资担保有限公司。

张女士认为,平台收取咨询服务费和担保服务费,是变相提高利息的手段,不合法。“我要求取消借款里的担保服务费和咨询服务费,只支付利息和本金。”

2022年7月,中国银保监会在《关于加强商业银行互联网贷款业务管理 提升金融服务质效的通知》中明确提到,商业银行、消费金融公司等应当规范与第三方机构互联网贷款合作业务、加强消费者权益保护等。

大兴安岭农商行和多家第三方平台有合作,部分平台贷款利率也高达36%。Tao财经了解到,合作放贷的平台有小赢科技、我来数科、金瀛分期、豆豆钱、小易服务、同程提钱游、易得花、小花钱包、洋钱罐等部分利率高达36%。

一位用户在黑猫投诉上表示,“大兴安岭农商行作为资金方,和洋钱罐借款平台违规放贷款,给我签订的贷款合同年化是6.5%,然而洋钱罐给我的还款方案是借款8800元,分期12月,每月还款是884.06元,年化都36%了。

此外,多位投诉人在投诉中表示,在借款过程中,“扣了所谓的会员费用,才能放款,而且很多平台不提供贷款合同”。

近两年来,相关监管部门要求各地消费金融公司、银行等金融机构要将个人贷款利率全面控制在24%以内,并设置了过渡期进行调整。而上述部分平台,明显超出法律红线,由此来看,大兴安岭农商行对第三方平台进行严格的审核和管理,保障消费者的合法权益。

02大兴安岭农商行业绩存贷比超8成

作为黑龙江首家农村商业银行,大兴安岭农村商业银行股份有限公司是在原大兴安岭地区加格达奇区农村信用合作联社基础上于2010年12月改制设立,初始注册资本1.1亿元。2012年9月和2018年3月,大兴安岭农商行两次实施定向增资募股,截至2019年末,大兴安岭农商行实收资本7亿元。

大兴安岭农商行2023年第三季度业绩显示,前三季度,该行净利润7193万元,同比上升924%。资本充足率方面,截至2023年9月末,该行的资本充足率、一级资本充足率和核心一级资本充足率依次为13.48%、11.47%、11.47%。

截至今年9月末,该行的资产总额181.8亿元较上年末下降1.1%,负债总额为169亿元,较上年末下降1.5%。

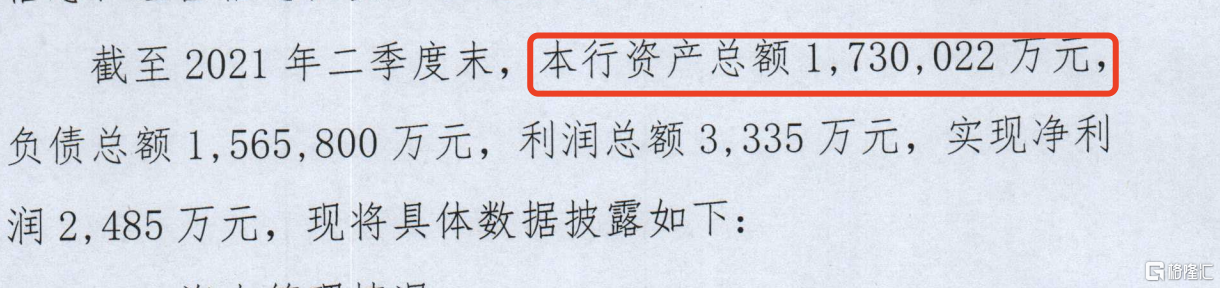

Tao财经通过中国货币网获悉,大兴安岭农商行披露的2021上半年的资产总额是173亿元,而在其披露的2021年资产总额为74.95亿元,根据其以往资产的变动规律,或是财务数据披露不准确。

如果以174亿来看,近几年该行资产规模不断扩大。2017-2021年资产总额分别为132.47亿元、144.70亿元、154.72亿元、171.29亿元、174.95亿元,增速分别为-1.1%、9.2%、6.9%、10.71%、21%。

资产质量方面,截至三季度末,该行拨备充足率142.71%,但对比以往的拨备情况,该行的拨备率近几年呈明显不断下滑趋势。贷款损失准备10.46亿元,比2022年末上升13.7%,存贷比达到85.77%。

由此看出大兴安岭农商行不良资产规模有所增幅,而利润大幅提升,这是否和其互联网贷款业务相关,截至发稿未收到大兴安岭农商行。

2023年12月1日,大兴安岭农商行发布公告称,对于该行2018年二级资本债券不行使赎回选择权,债券规模为2亿元。未赎回部分债券利率(对于浮动利率债券为未赎回部分债券利差)为6.10%。

根据商业银行资本管理相关规定,商业银行发行的二级资本工具有确定到期日,该二级资本工具在距到期日前最后5年,可计入二级资本的金额,应当按100%、80%、60%、40%、20%的比例逐年减计。由于可计入二级资本的金额逐年减少,因此不赎回对于发行银行并没有什么益处。

因此若银行不赎回二级资本债,通常有两个原因,首先是其资本充足率水平较低,行使赎回权后资本水平或将进一步恶化或者是续发困难,银行无法发新债替换赎回的旧债。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员