主要观点

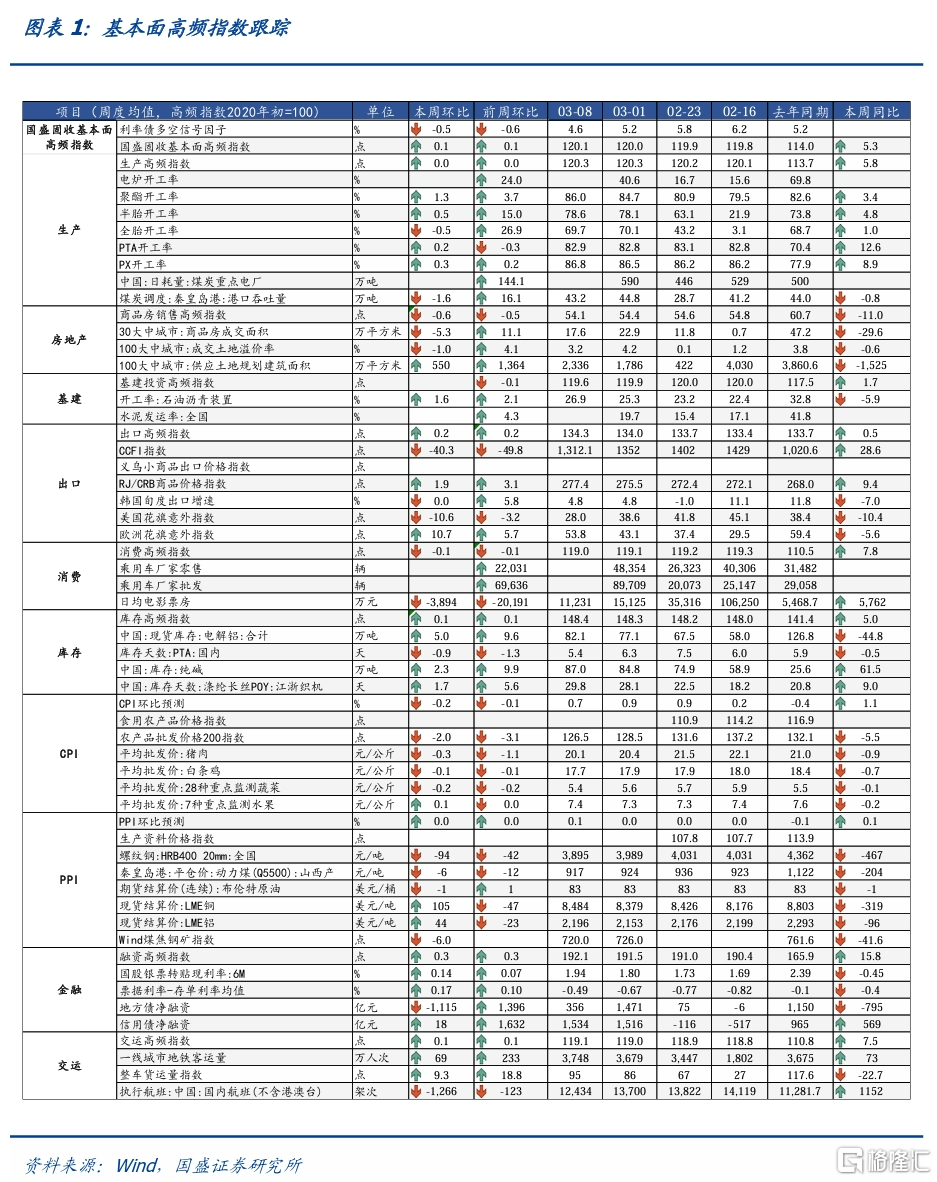

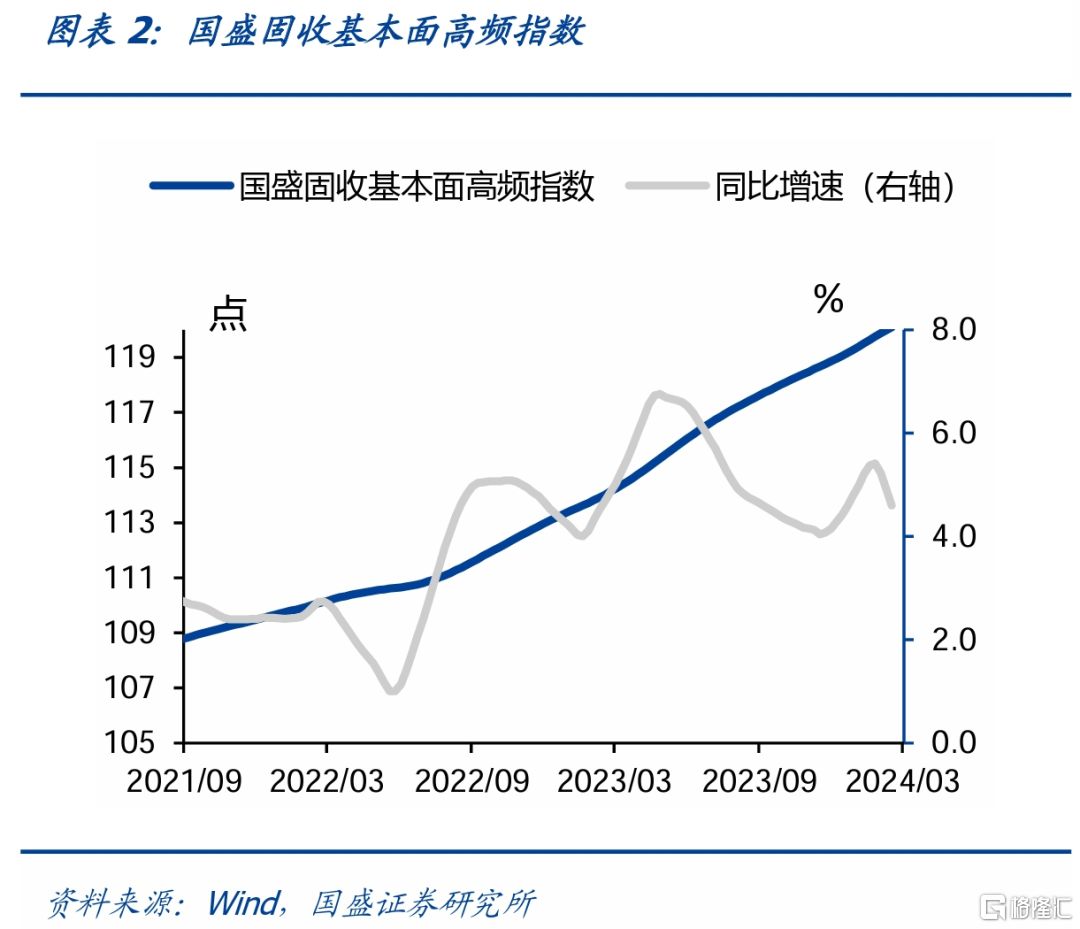

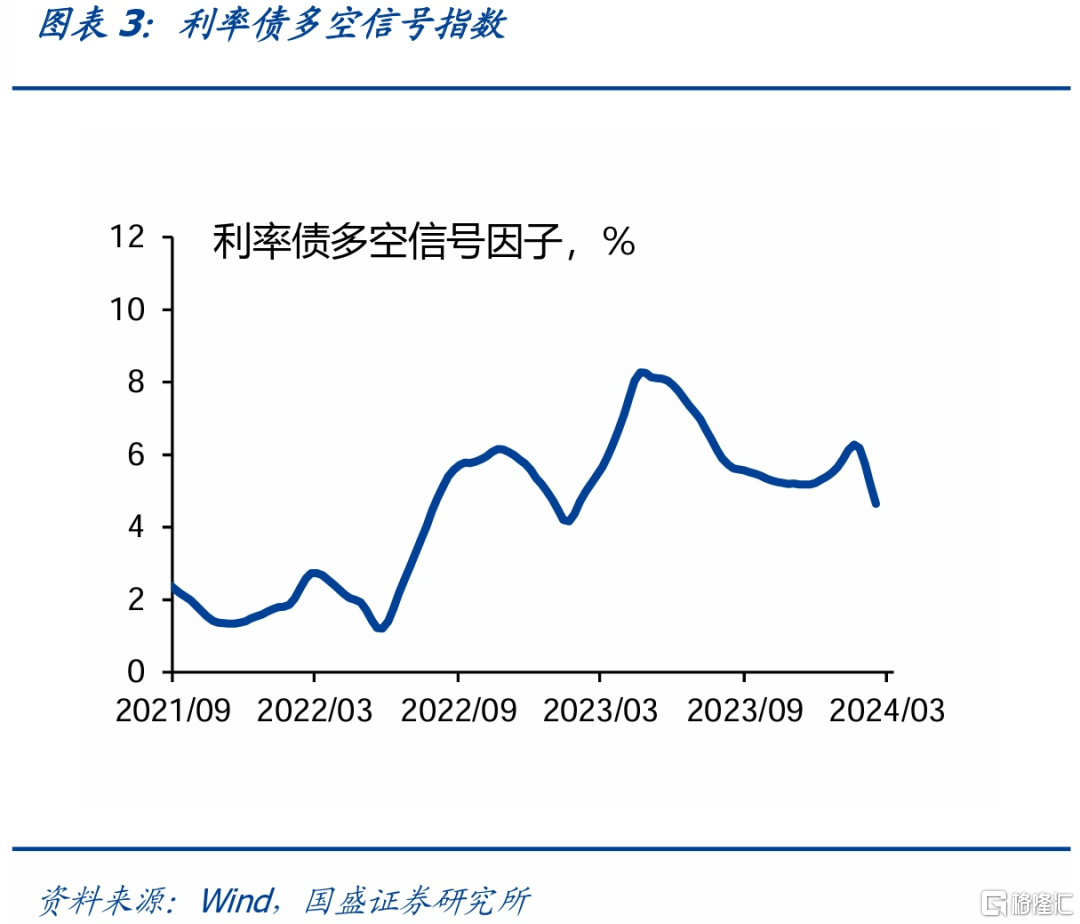

本期国盛基本面高频指数回升至120.1点(前值为120.0点),本周(3月2日-3月8日,以下简称本周)同比增长5.3%(前值为增长5.3%),同比持平。利率债多空信号仍偏多,信号因子回落至4.6%(前值为5.2%)。

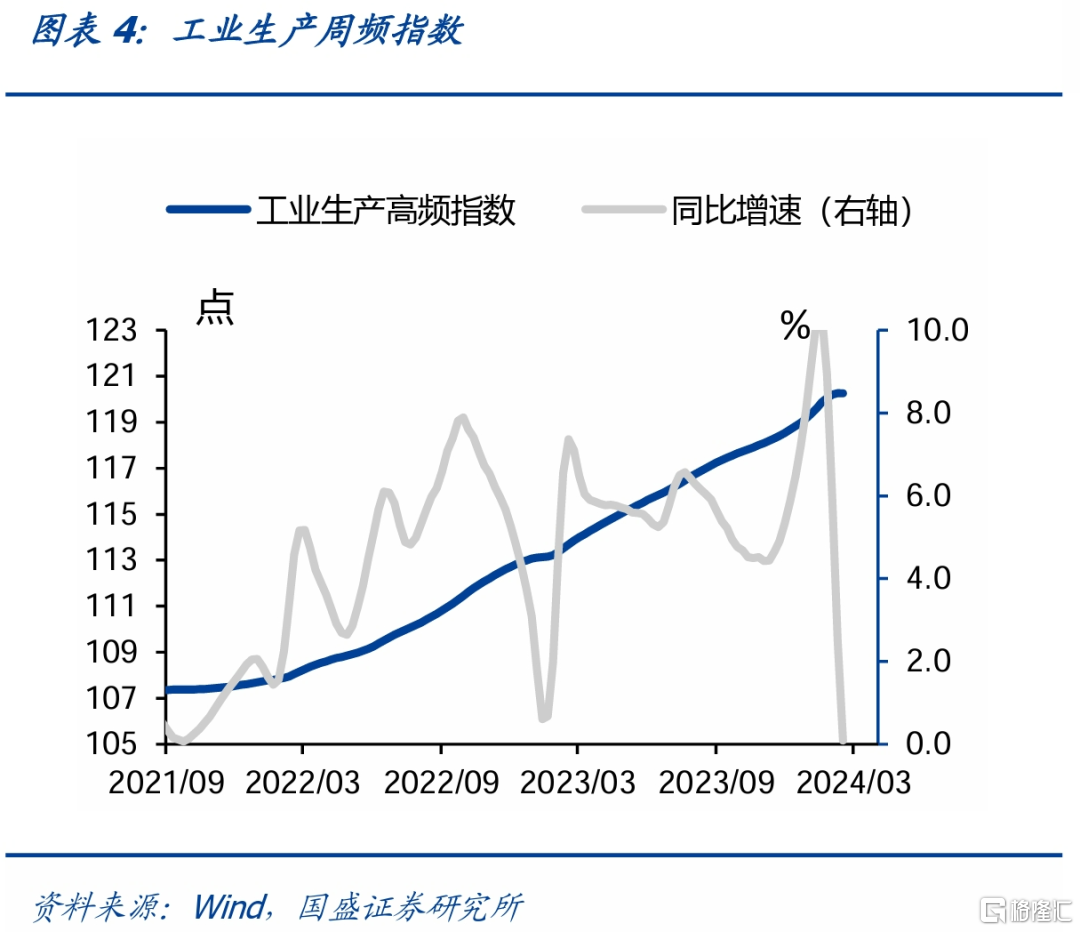

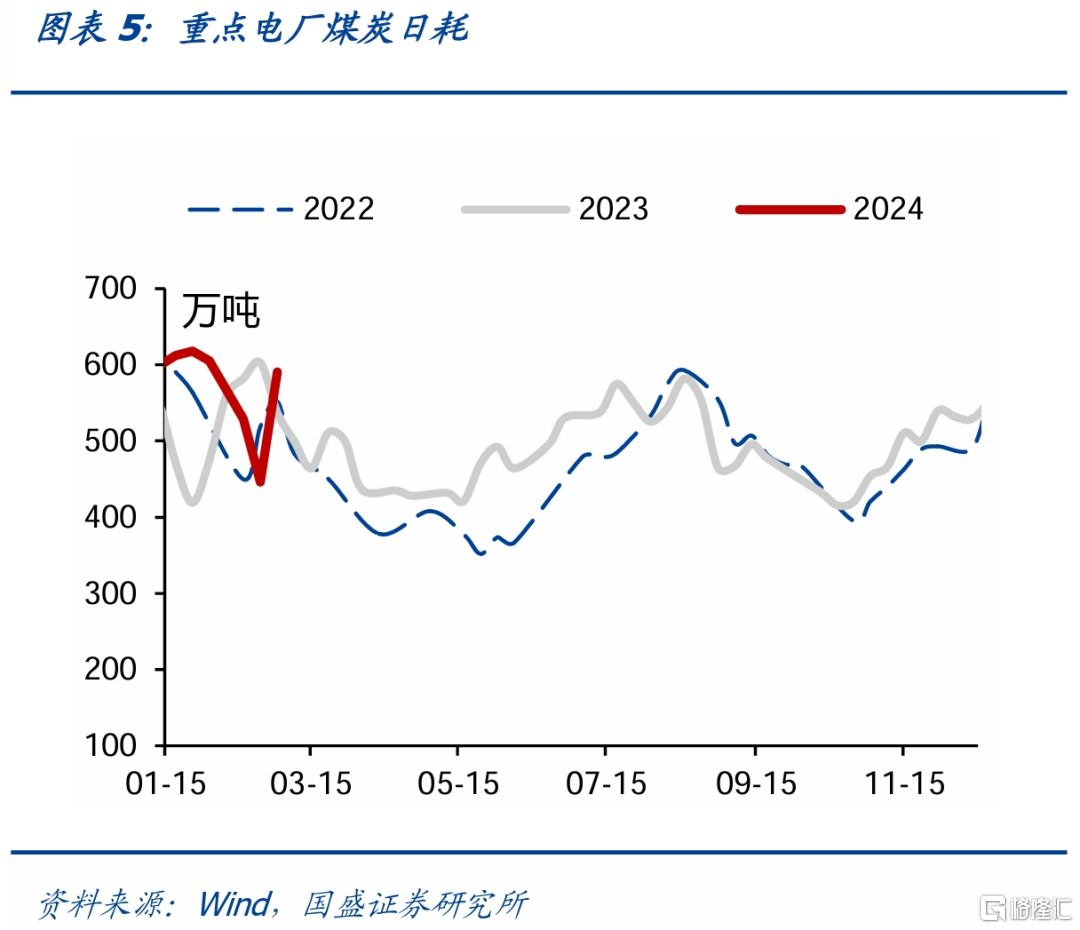

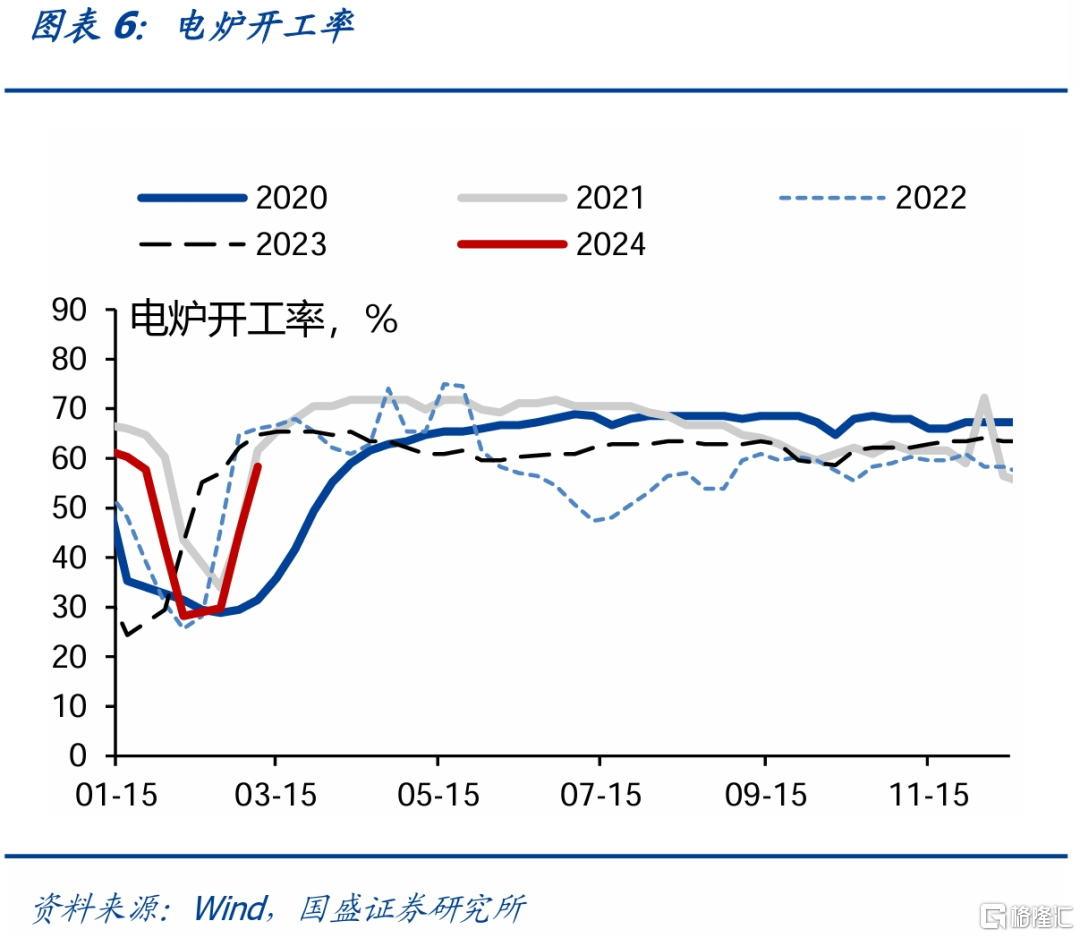

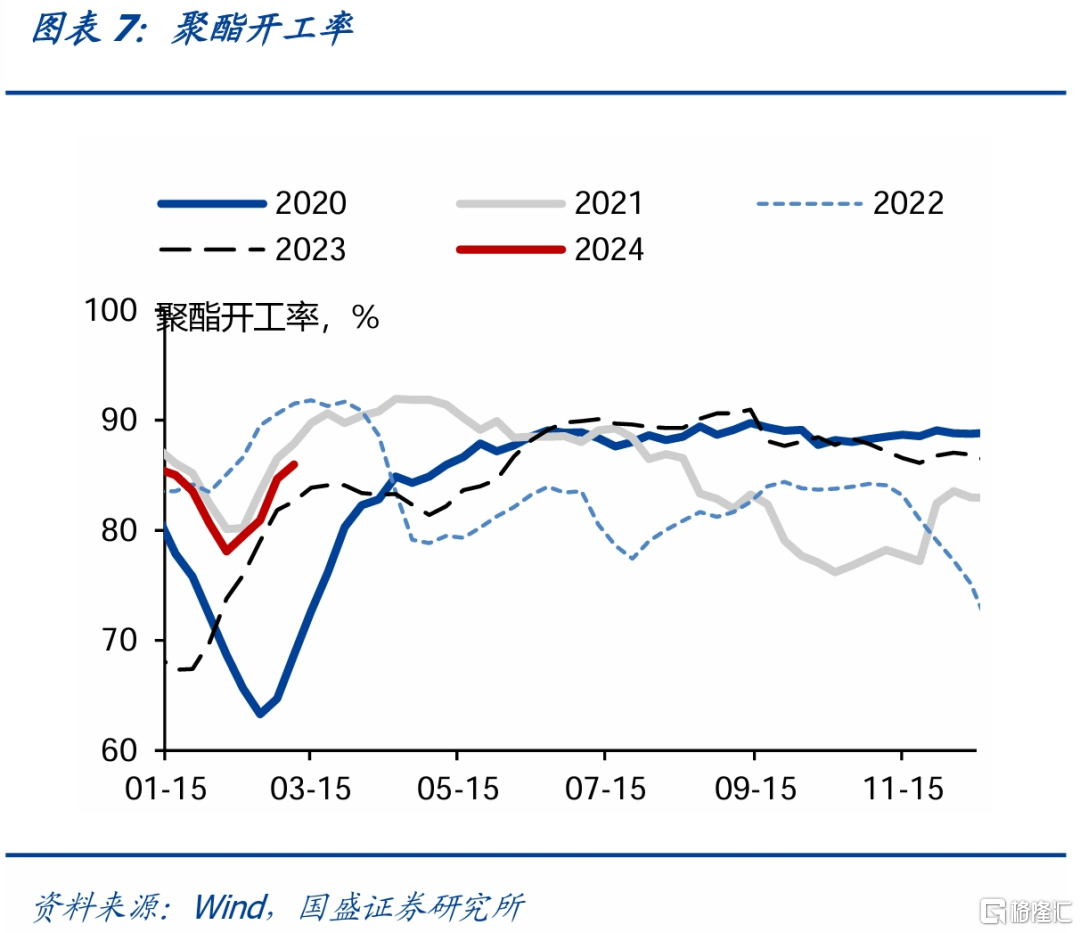

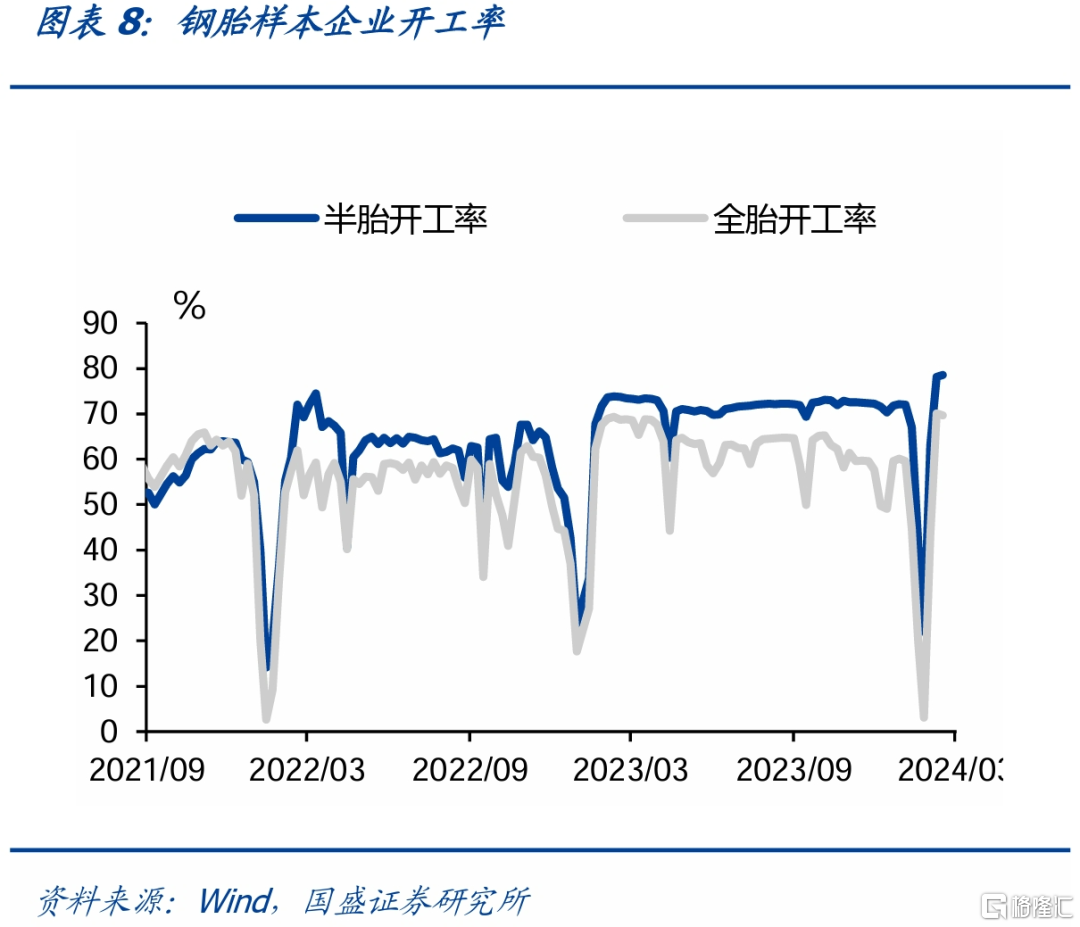

工业生产高频指数为120.3,本周同比增长5.8%(前值为增长5.9%)。本周聚酯开工率回升至86.0%,半胎开工率回升至78.6%。

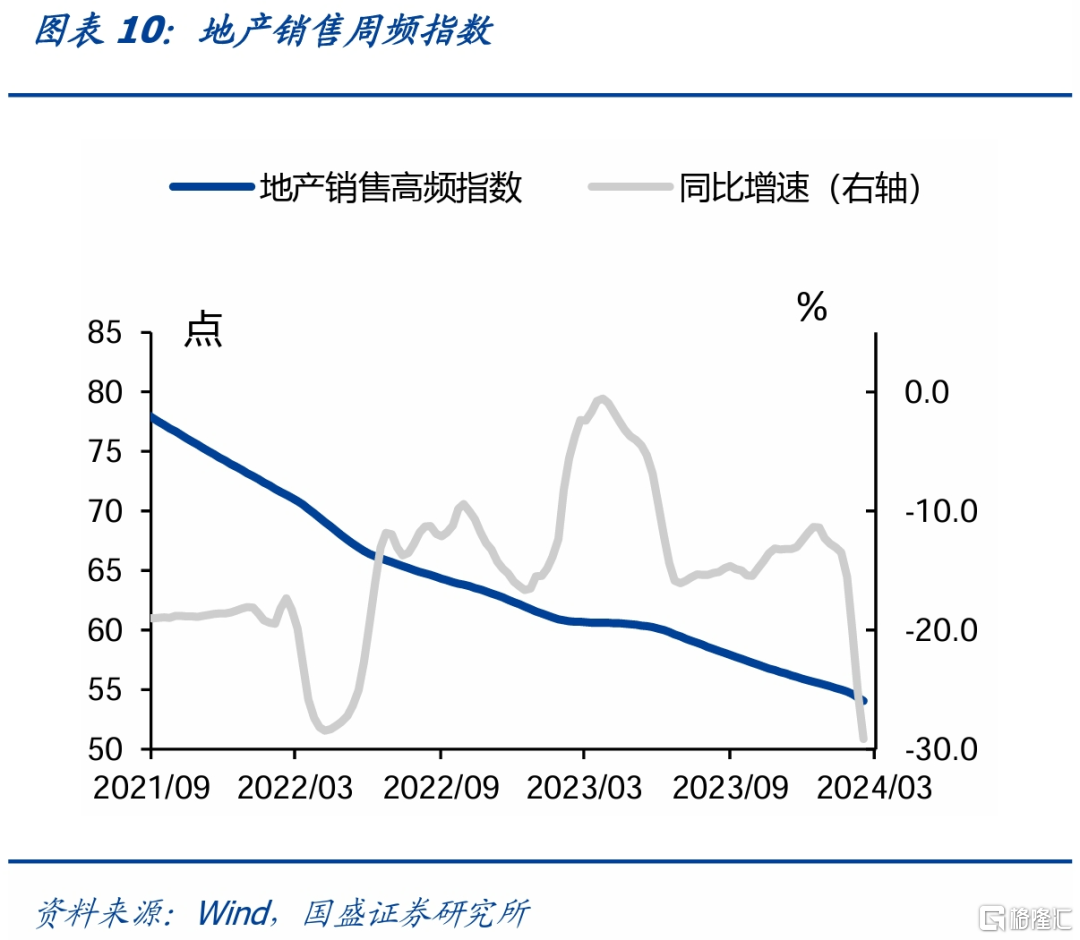

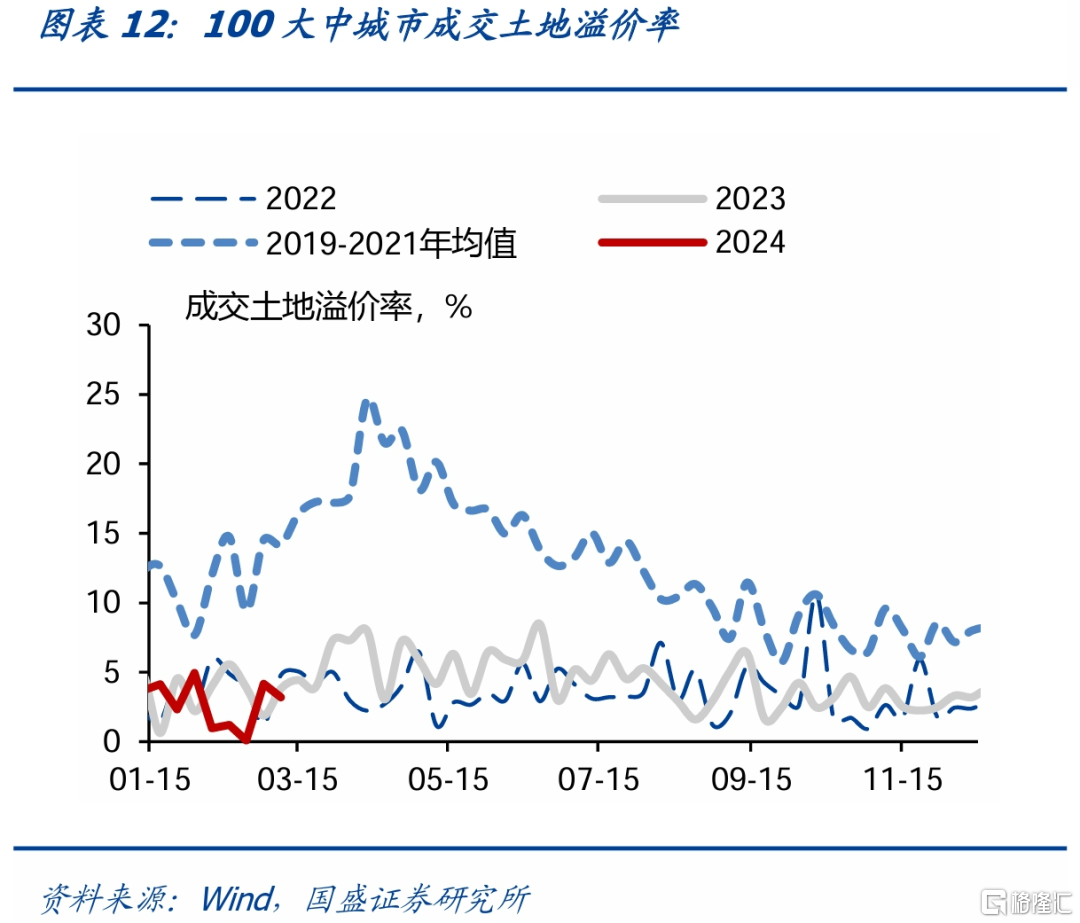

商品房销售高频指数为54.1,本周同比下降11.0%(前值为下降10.5%)。30大中城市商品房成交面积回落至17.6万平方米,100大中城市成交土地溢价率回落至3.2%。

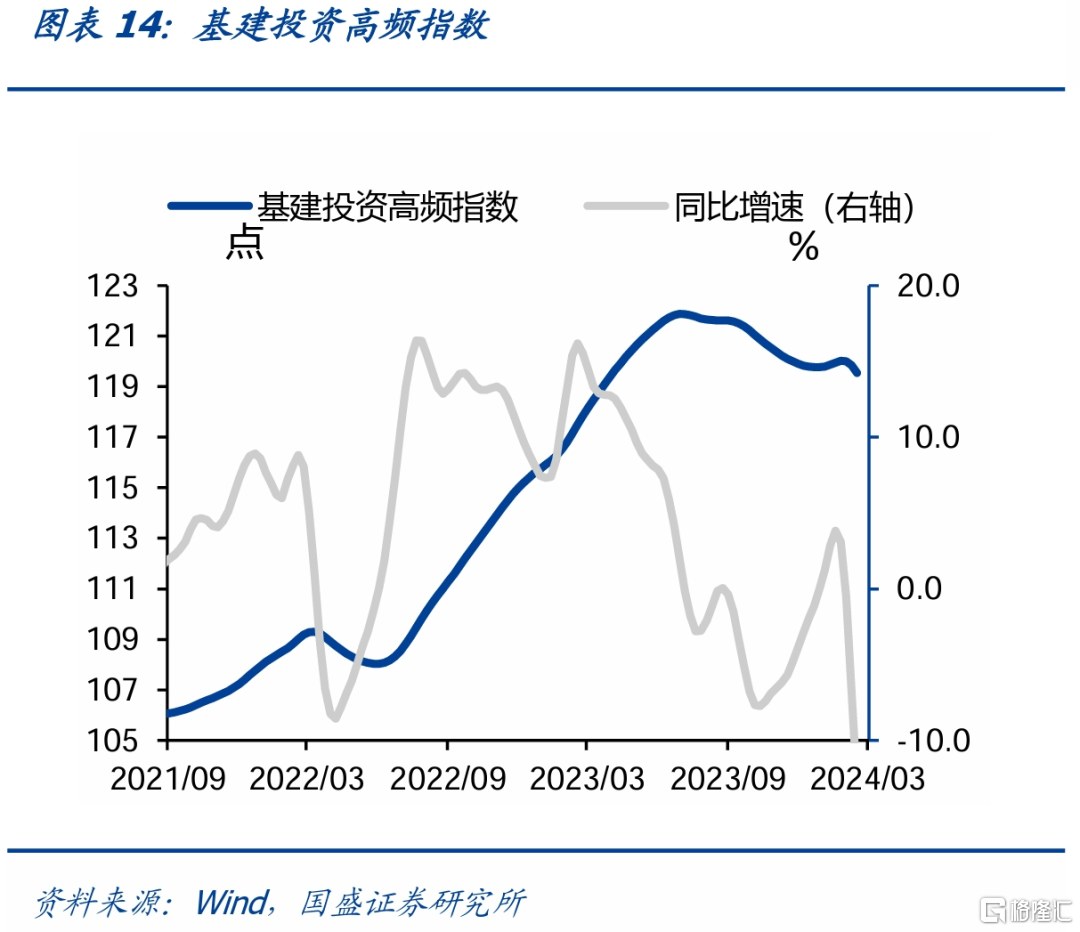

基建投资高频指数为119.6,本周同比上升1.7%(前值为上升2.3%)。石油装置开工率回升至26.9%,3月1日当周的全国水泥发运率回升至19.7%。

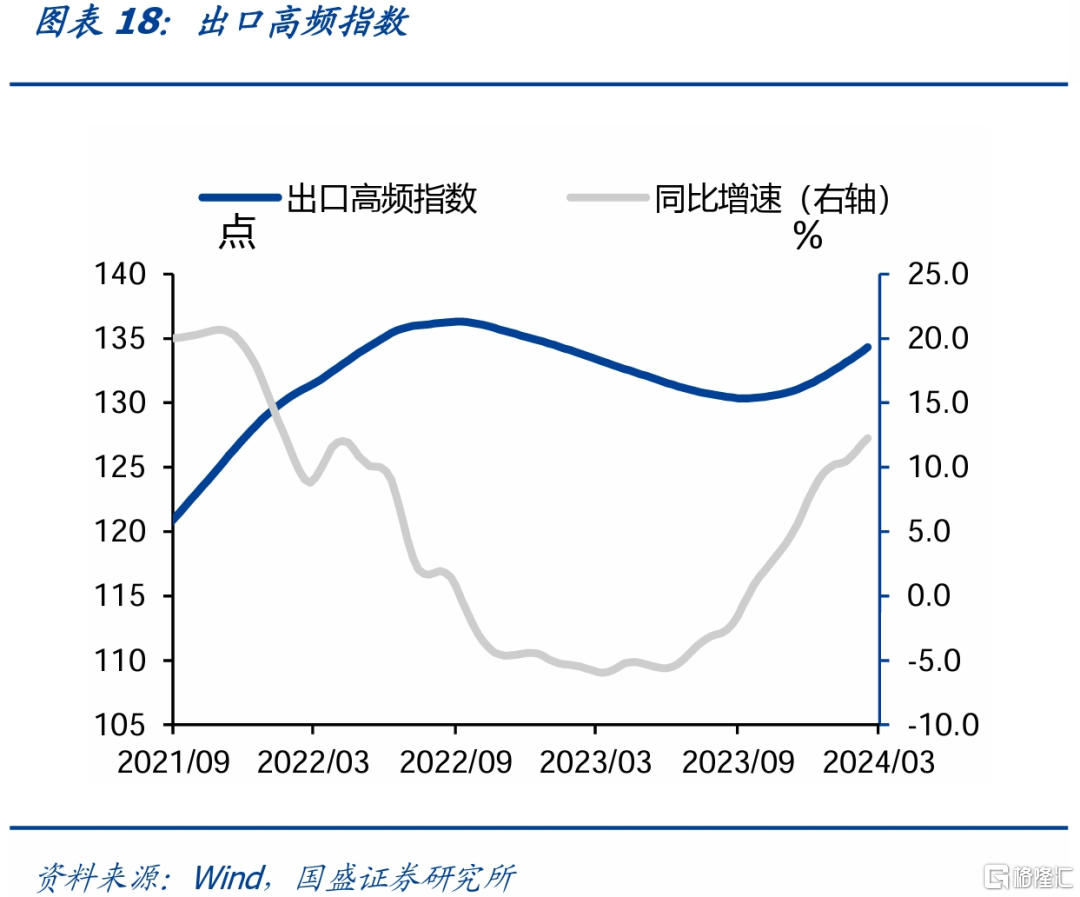

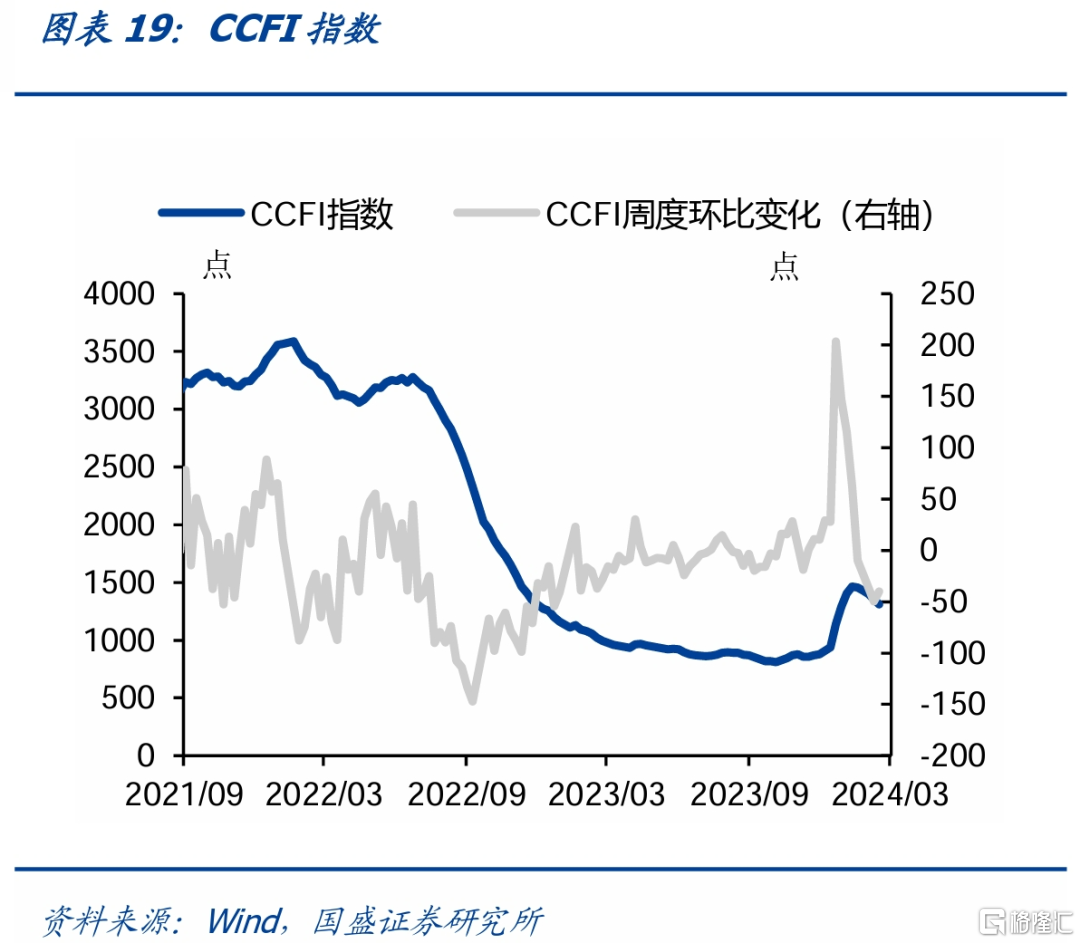

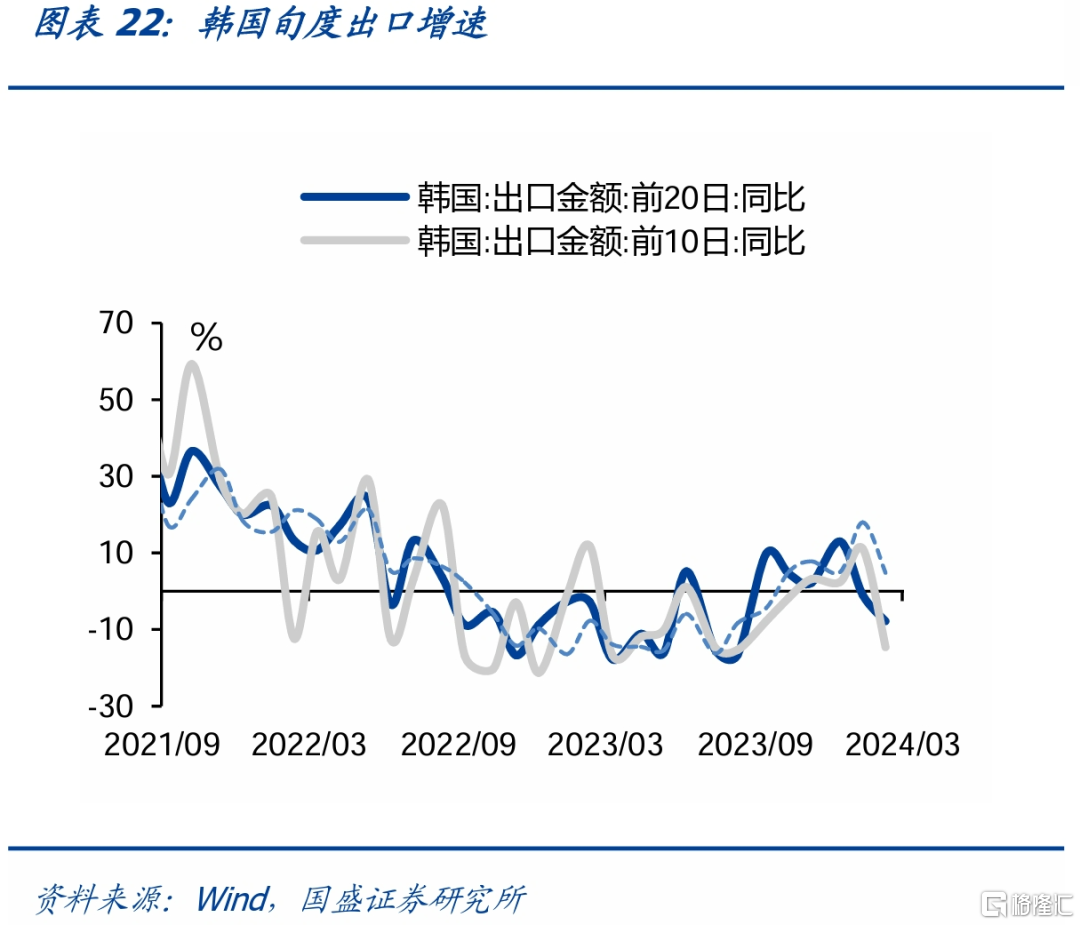

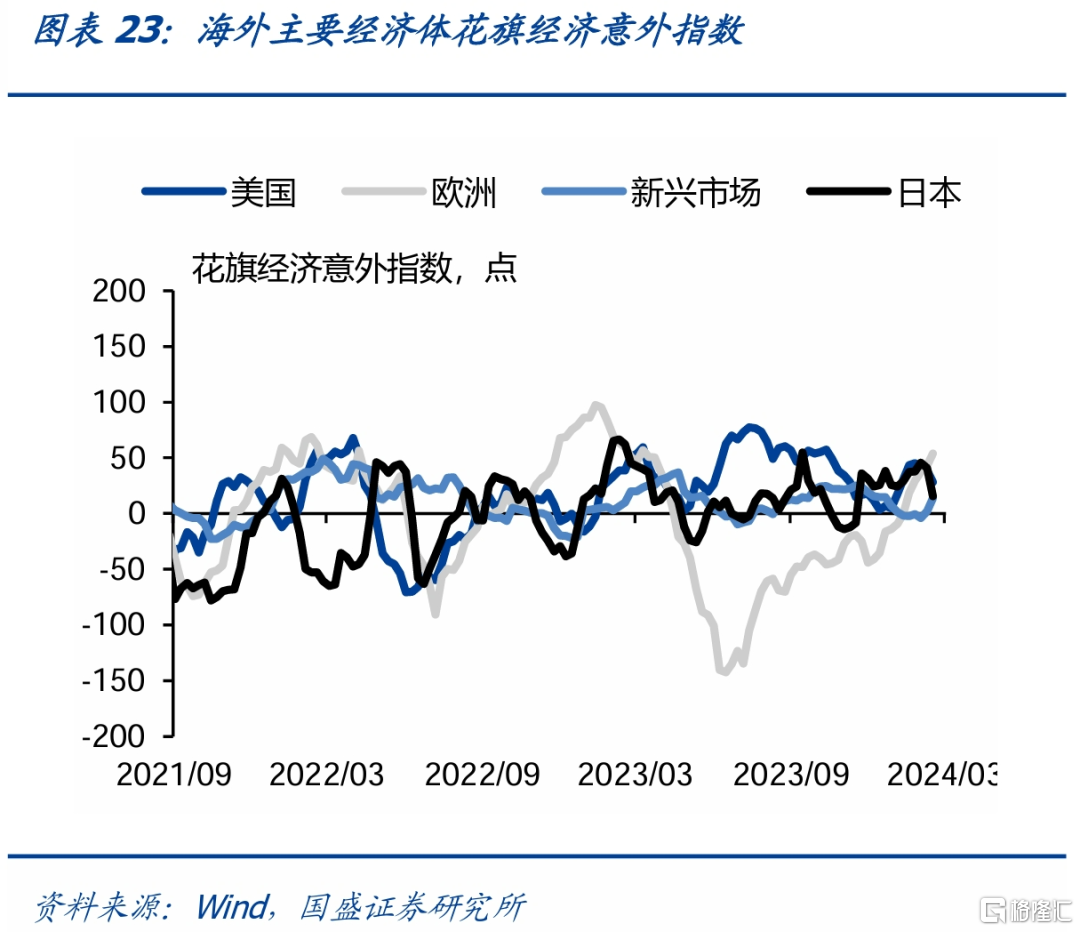

出口高频指数为134.3,本周同比回升0.5%(前值为增长0.1%)。CCFI指数本周回落至1312.1点, RJ/CRB商品价格指数回升至277.4。

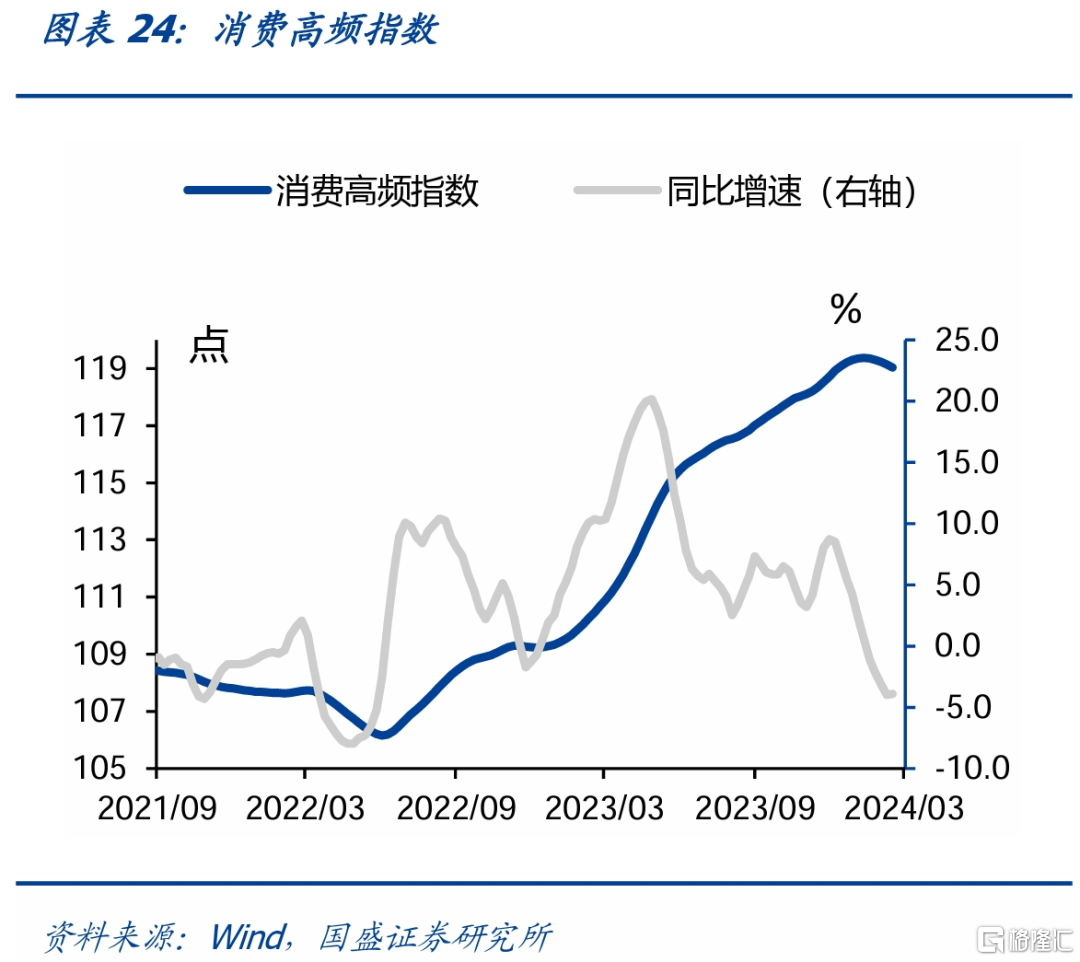

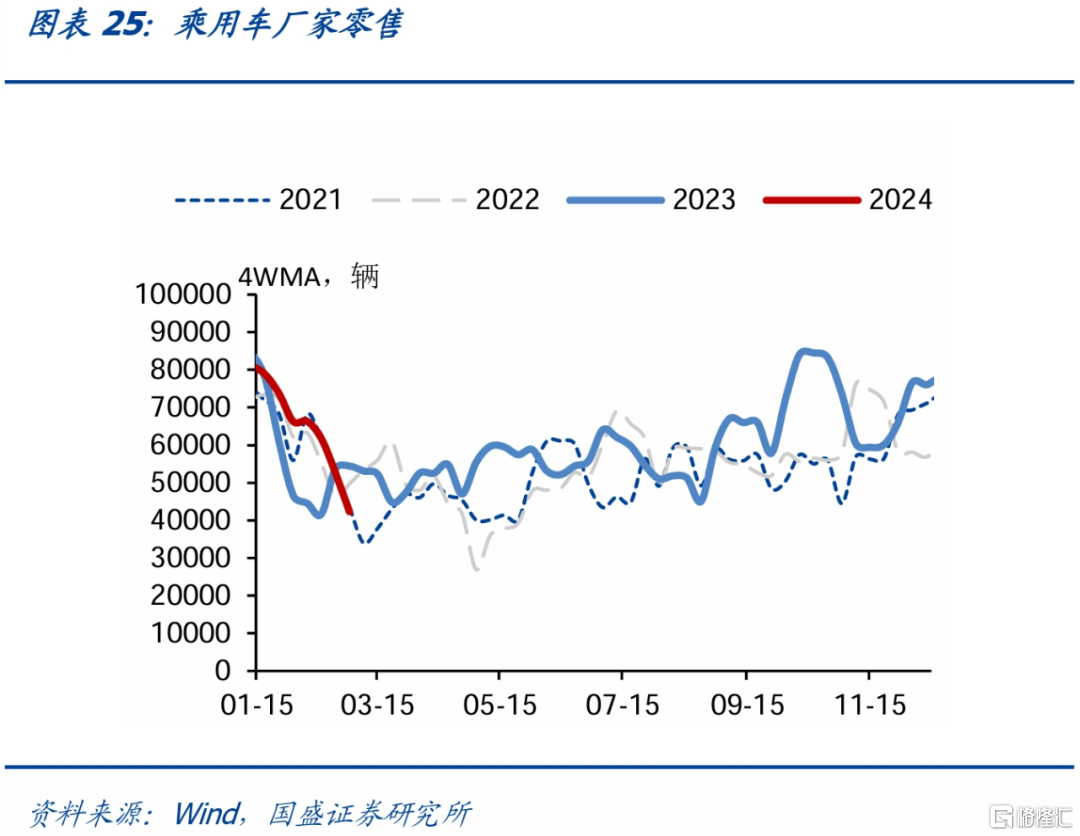

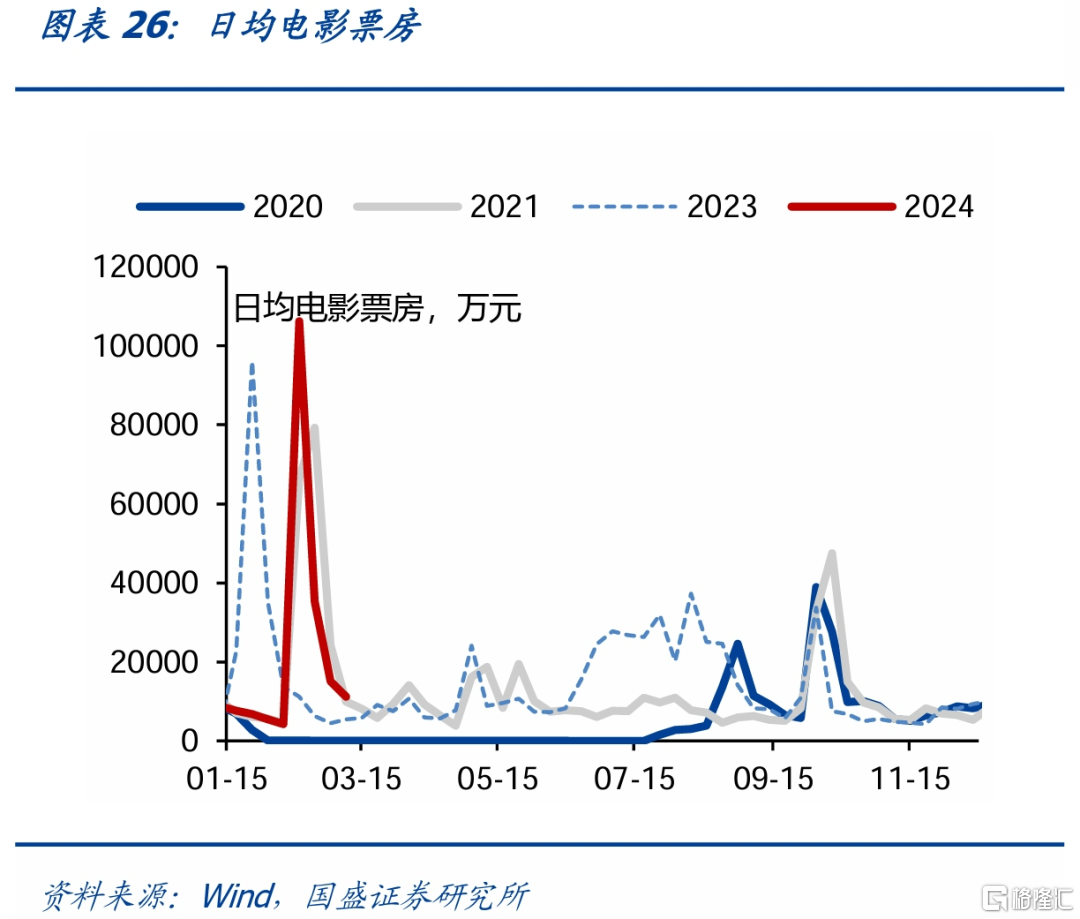

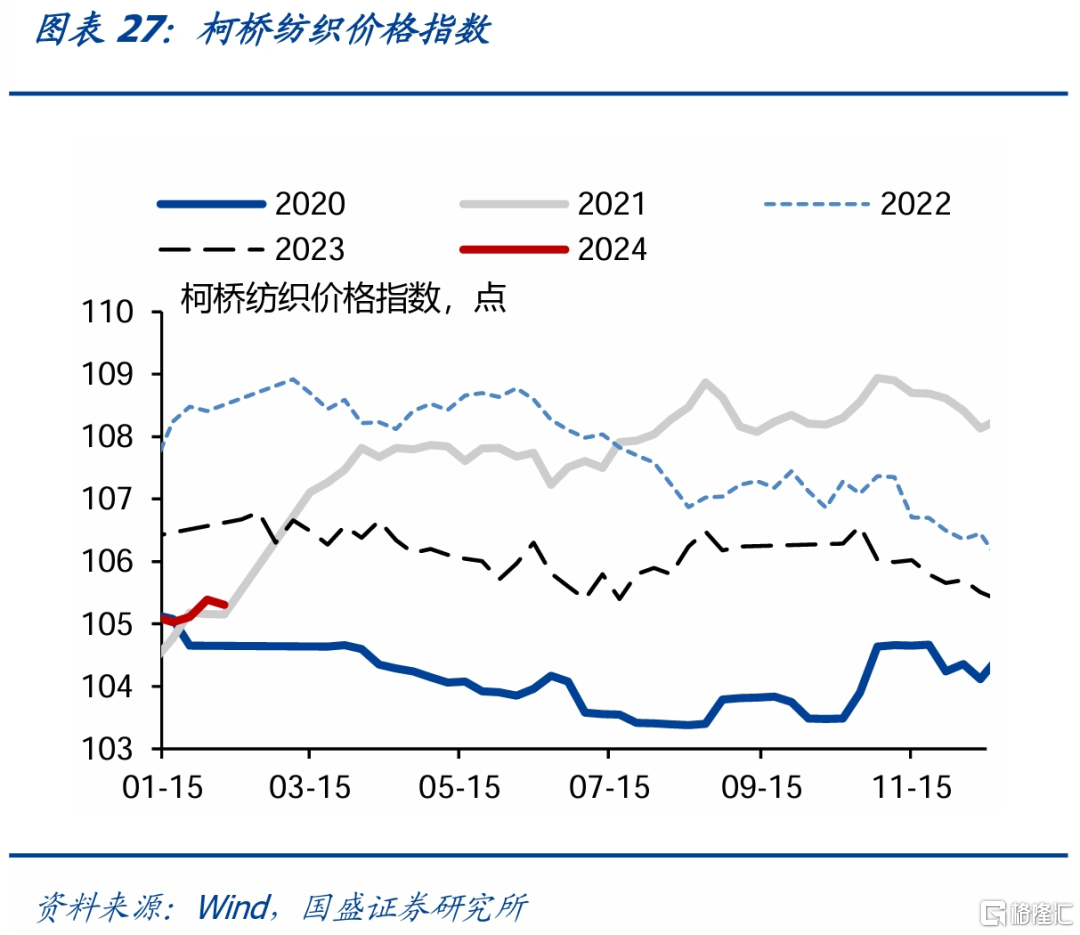

消费高频指数为119.0,本周同比增长7.8%(前值为增长8.1%)。本周日均电影票房回落至11231万元。3月1日当周的日均乘用车厂家零售为48354辆。

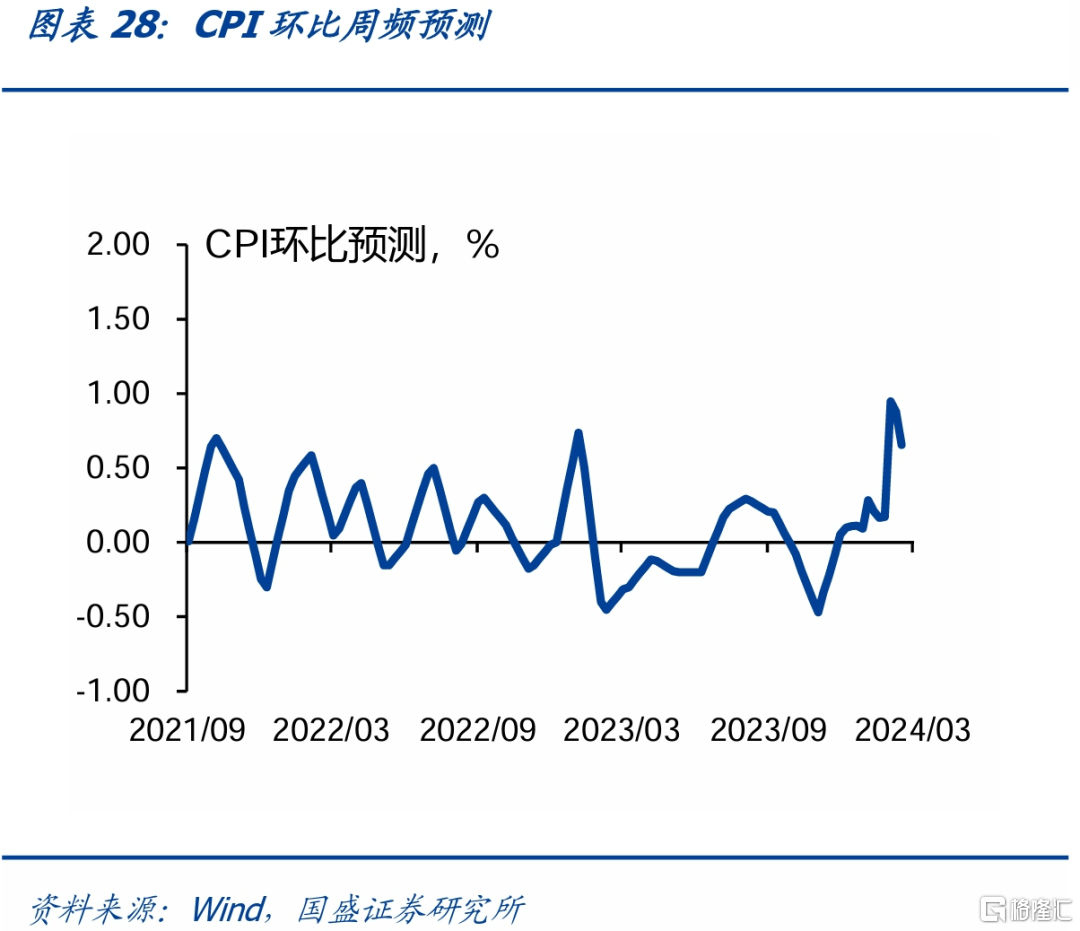

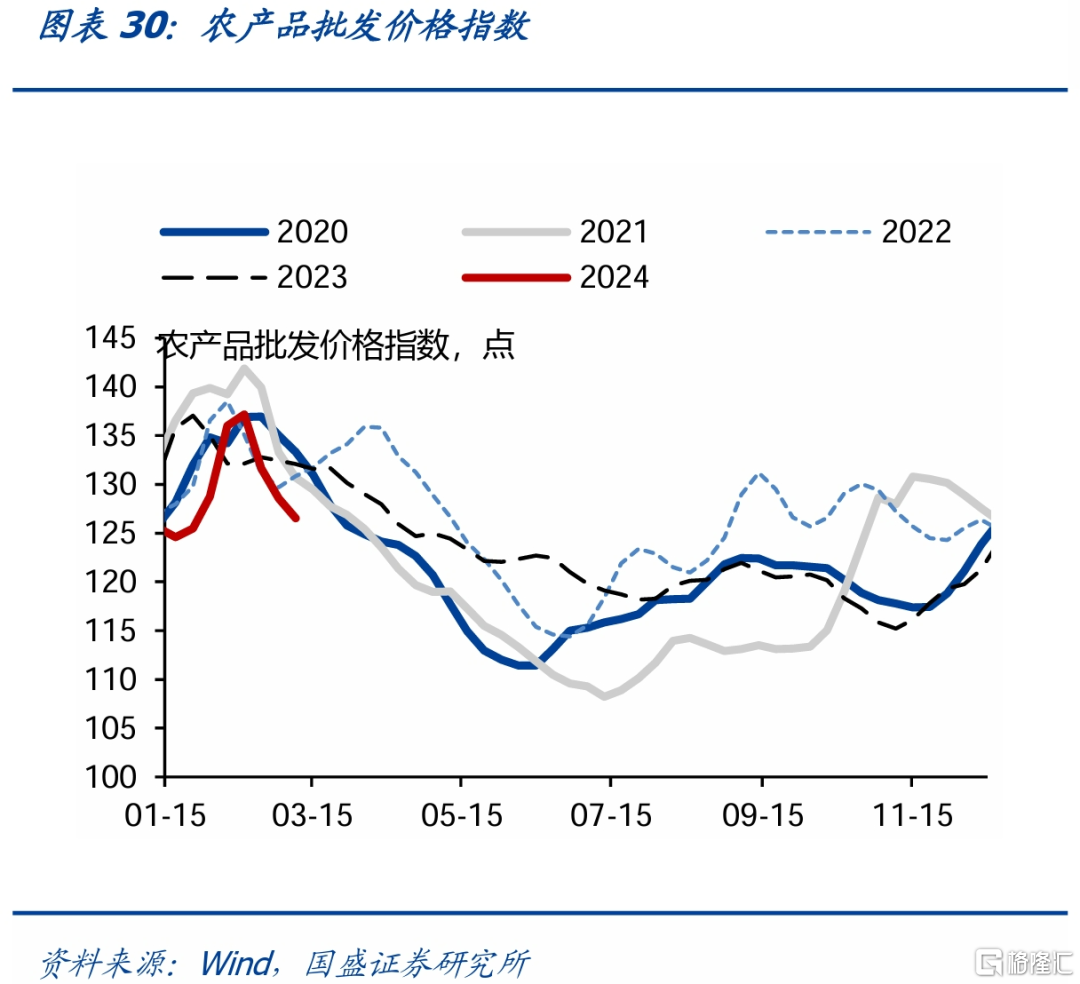

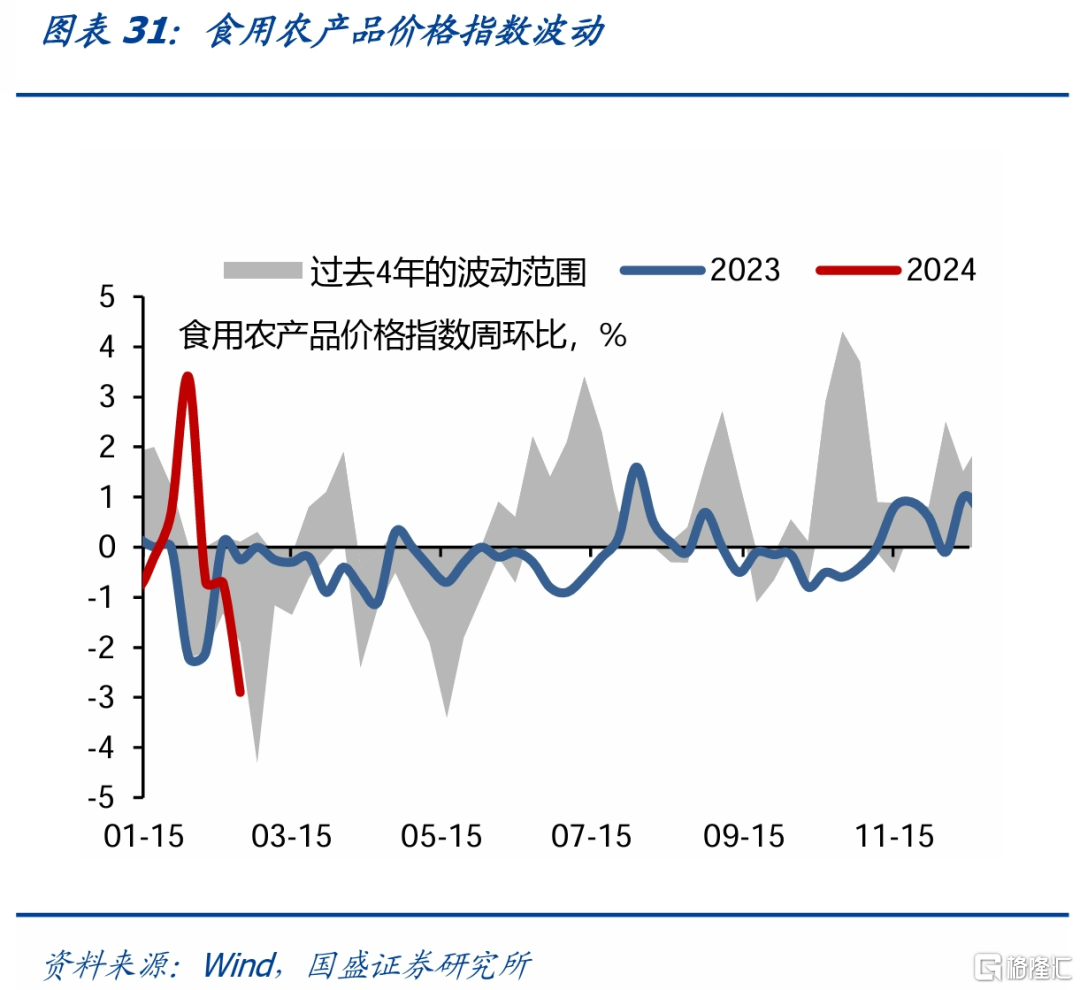

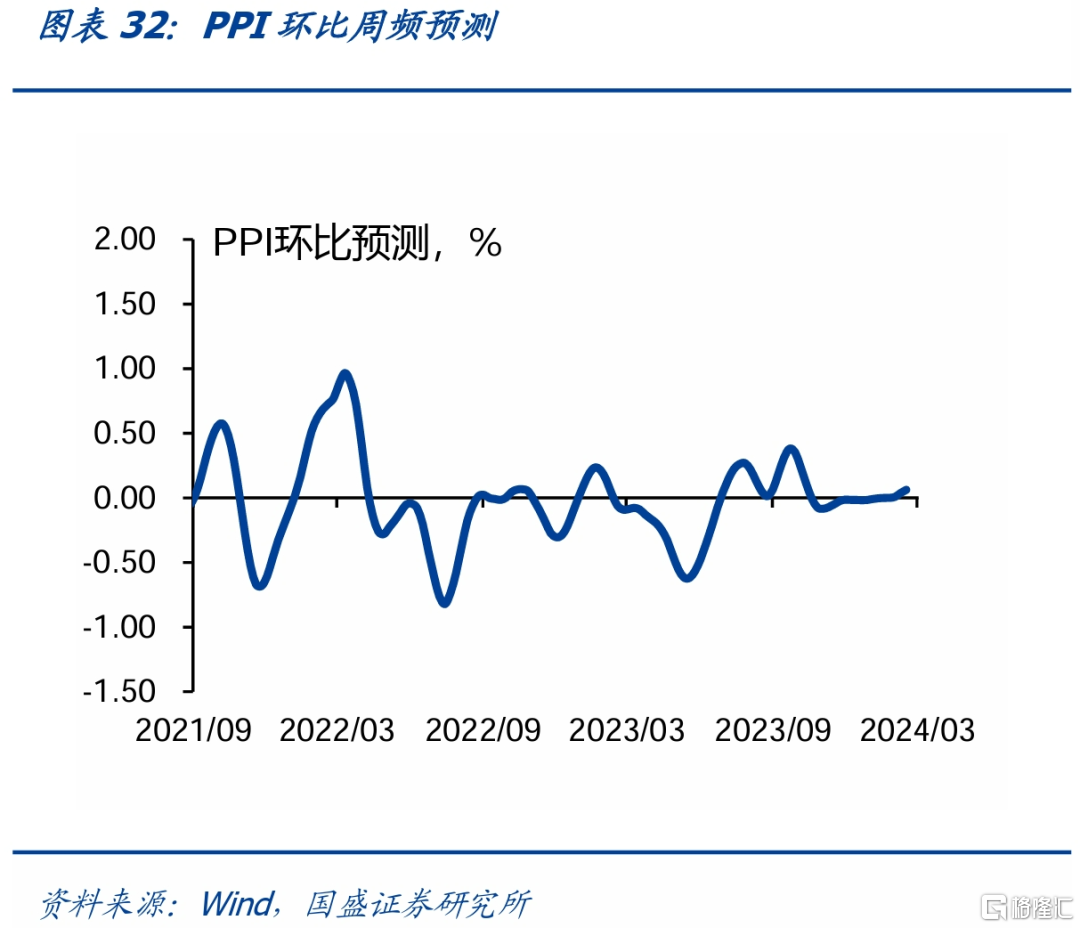

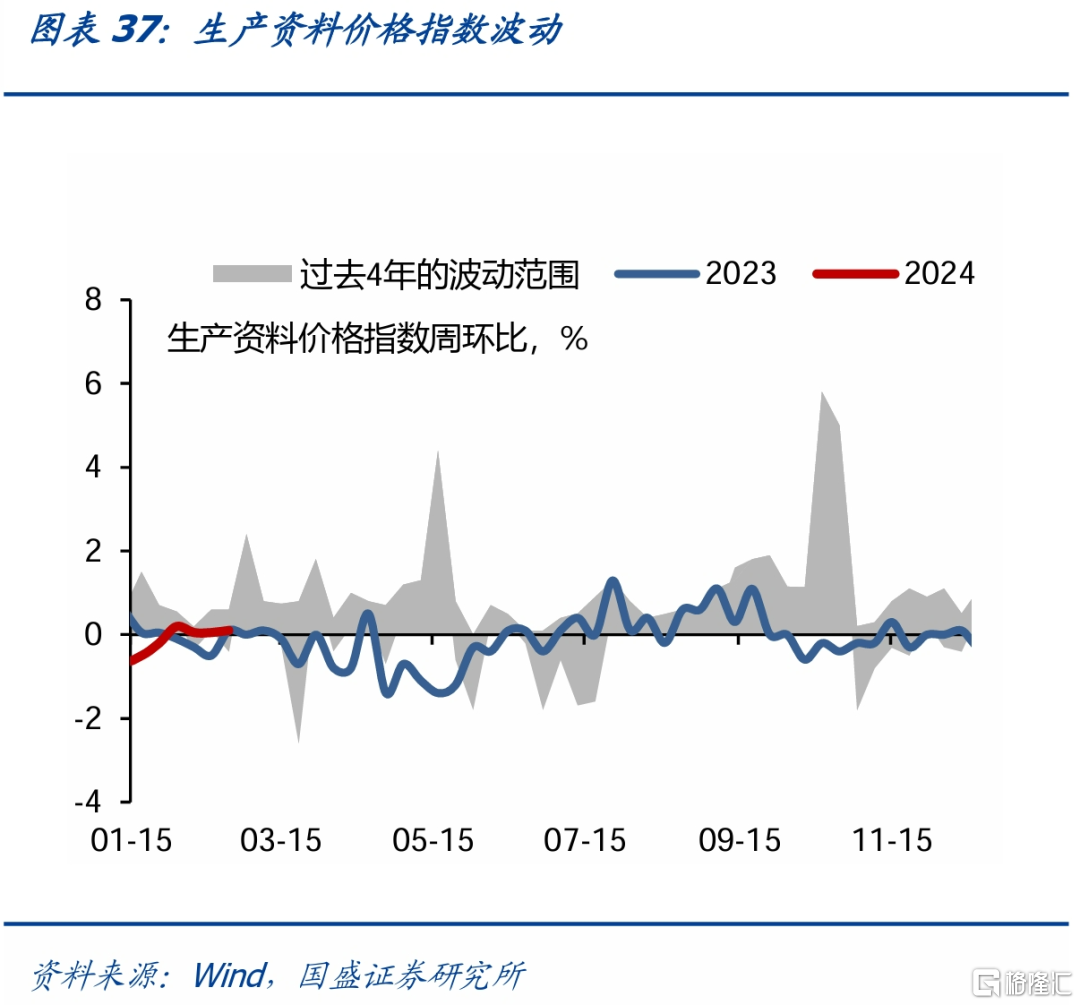

物价方面,2月23日当周食用农产品价格指数为110.9点,2月23日当周生产资料价格指数为107.8点。3月8日当周以此估算, CPI 月环比预测为0.7%(前值为0.9%);PPI 月环比预测为0.1%(前值为0.0%)。

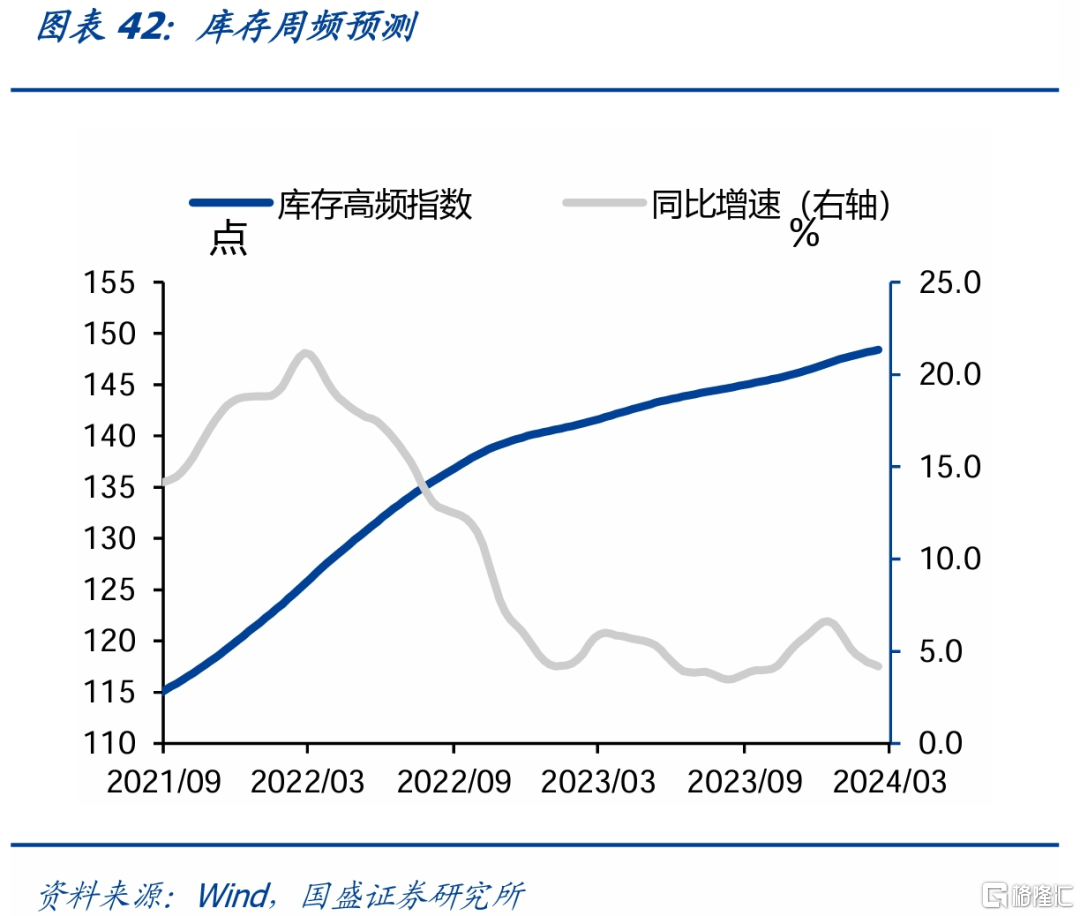

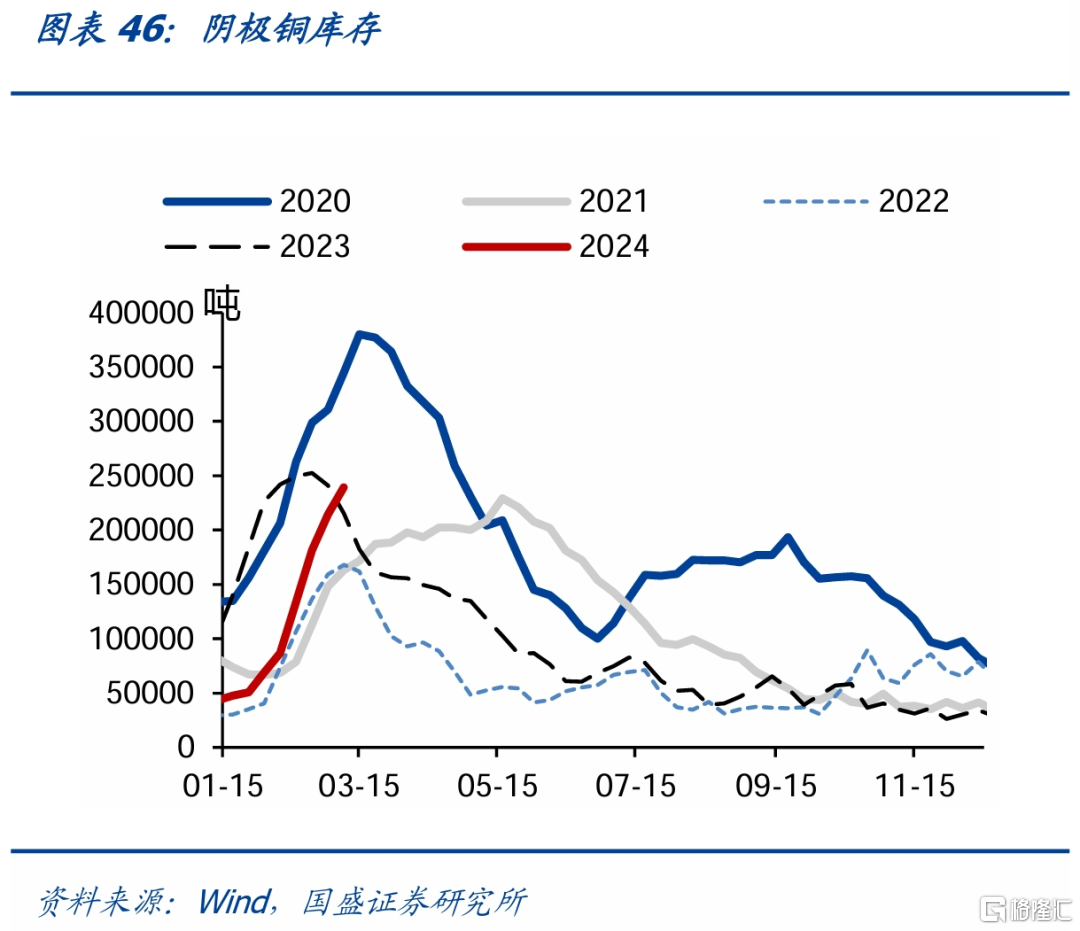

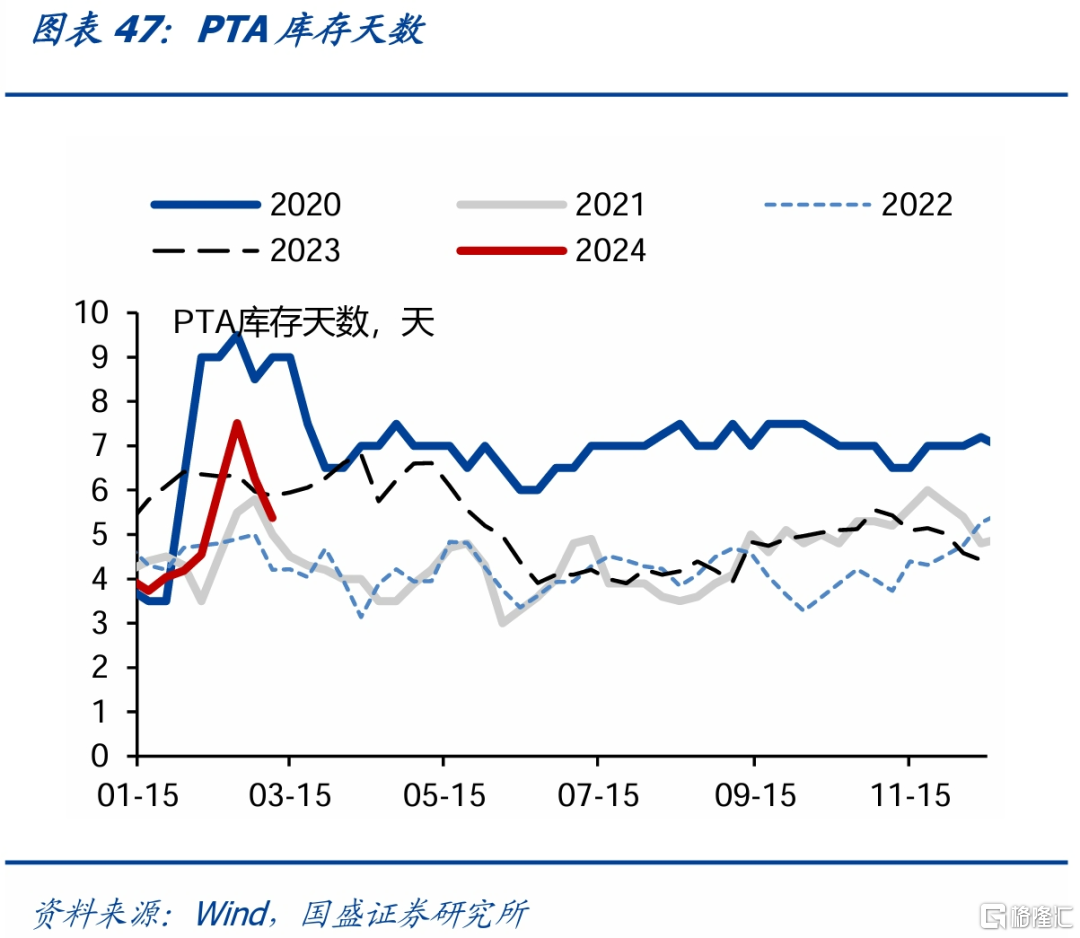

库存高频指数为148.4,本周同比回升至5.0%(前值为增长4.9%)。国内PTA库存天数回落至5.4天,纯碱总库存回升至87.0万吨。

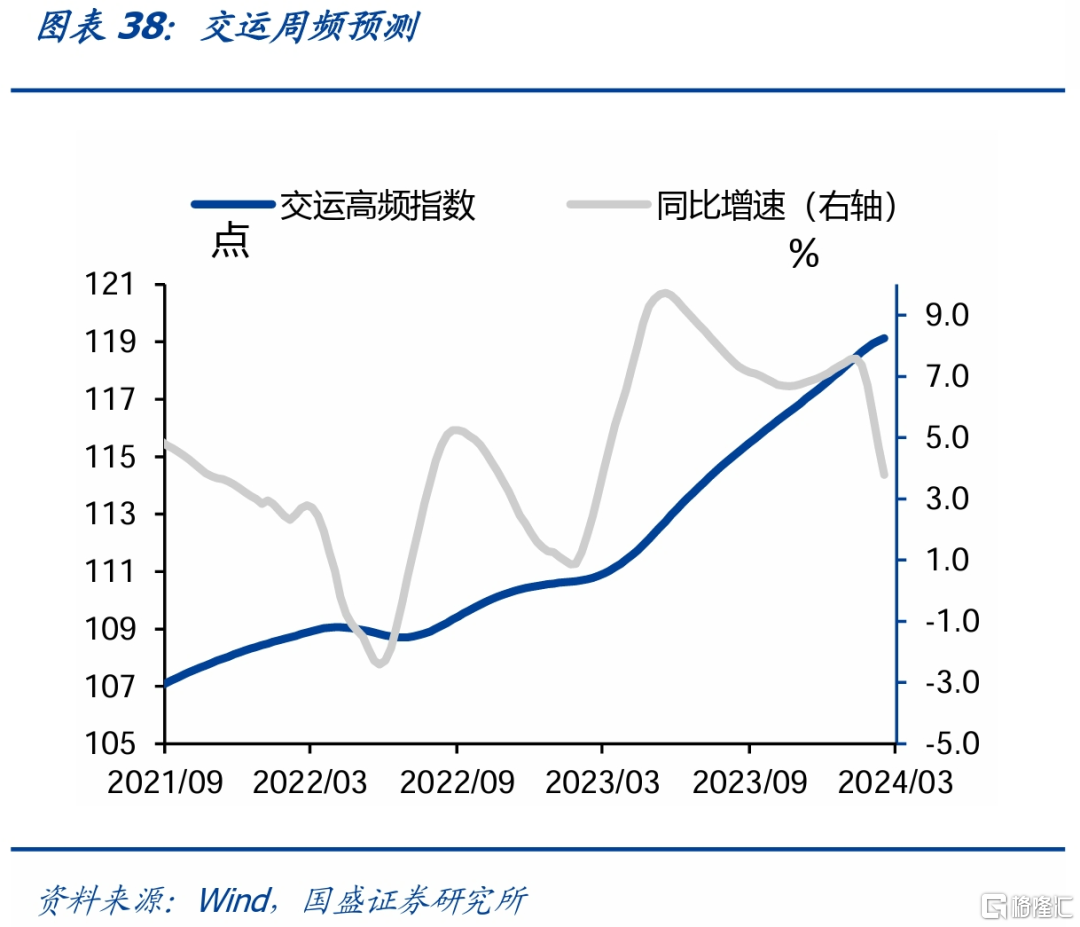

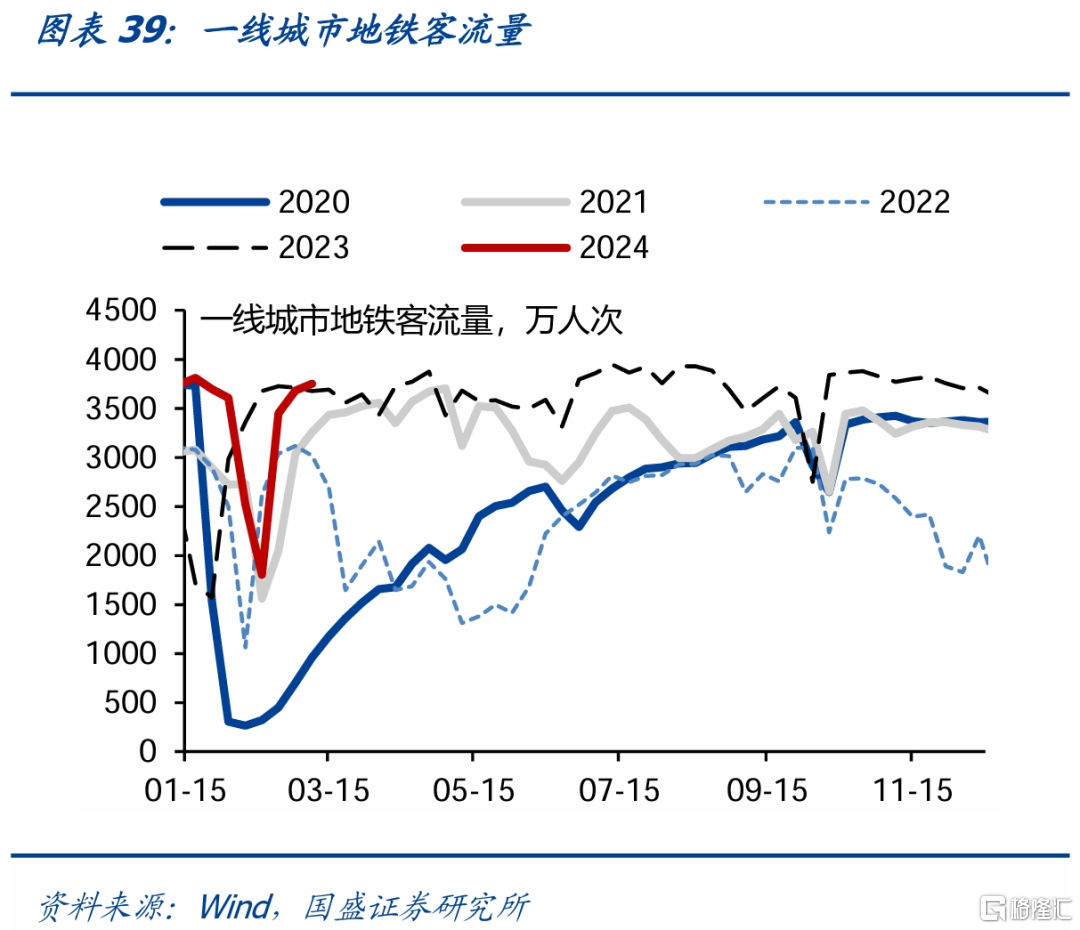

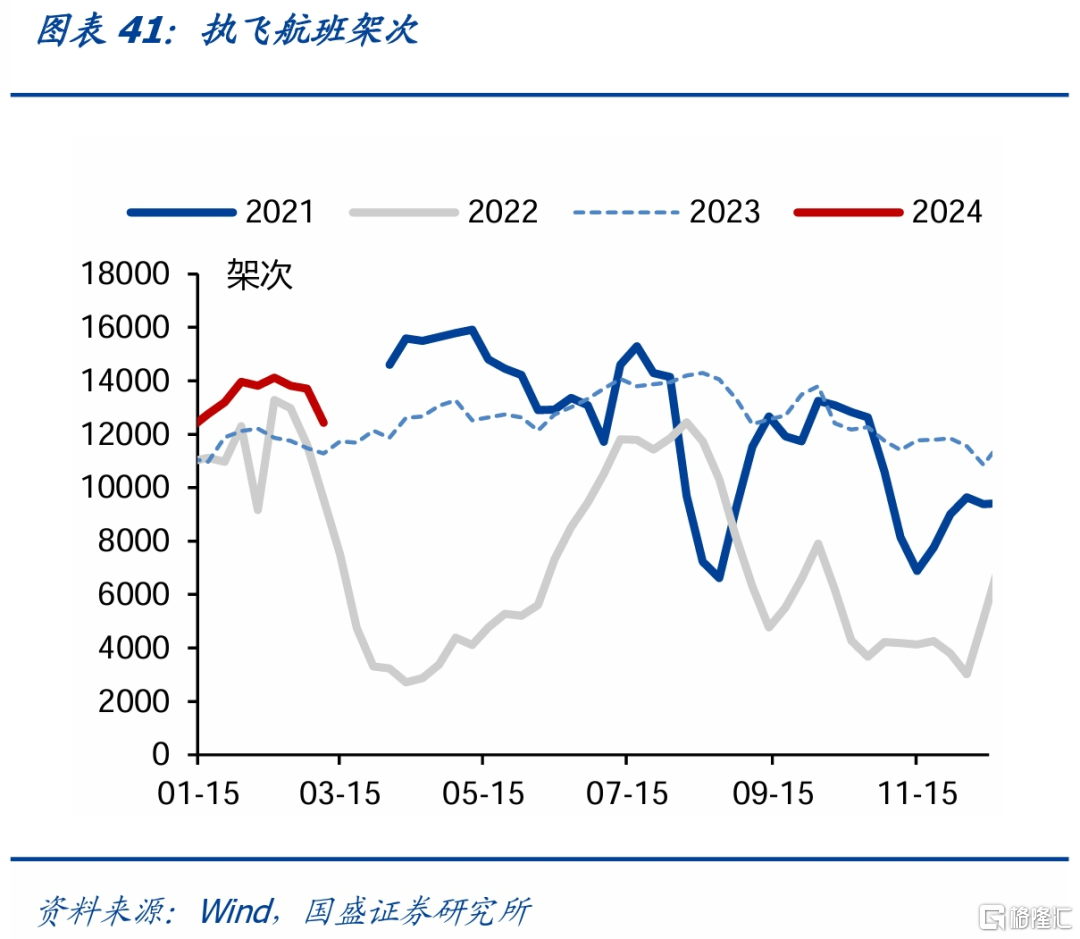

交运高频指数为119.1,本周同比回升至7.5%(前值为增长7.5%)。一线城市地铁客运量回升至3748万人次,整车货运量指数回升至95点,国内执行航班回落至12434架次。

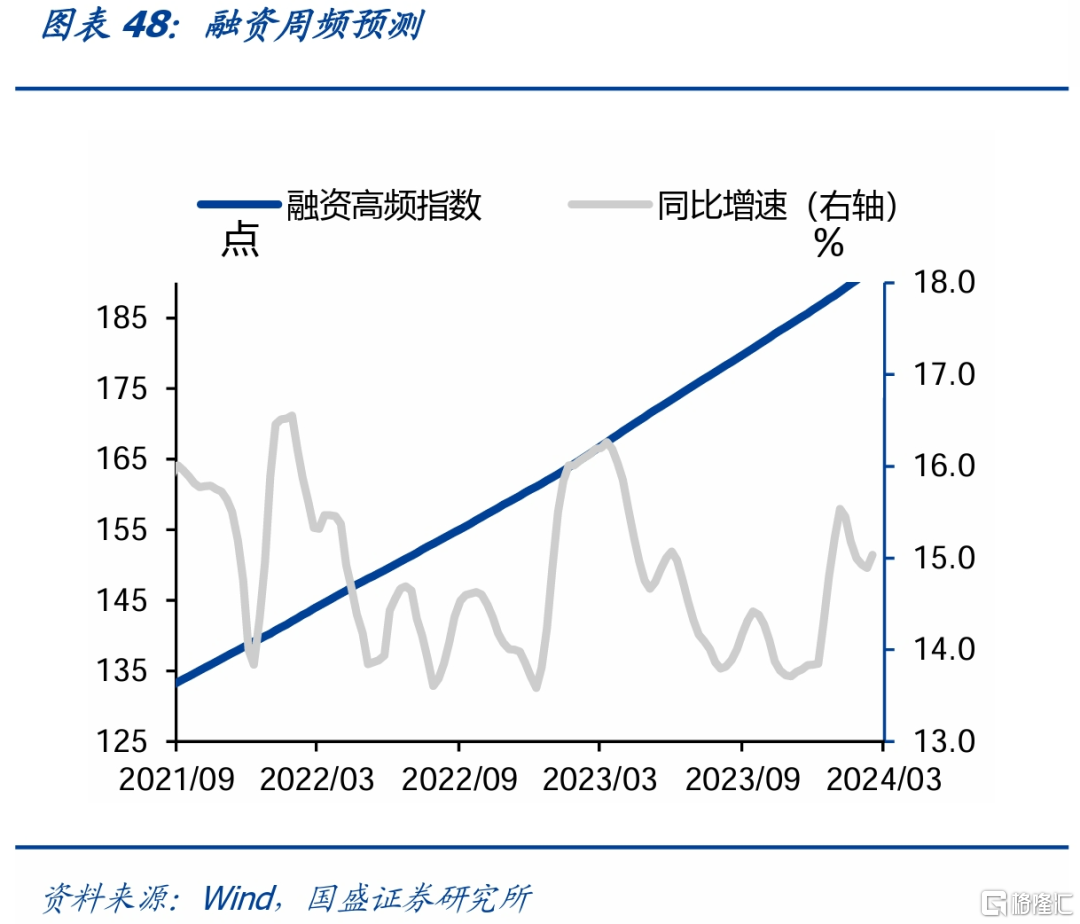

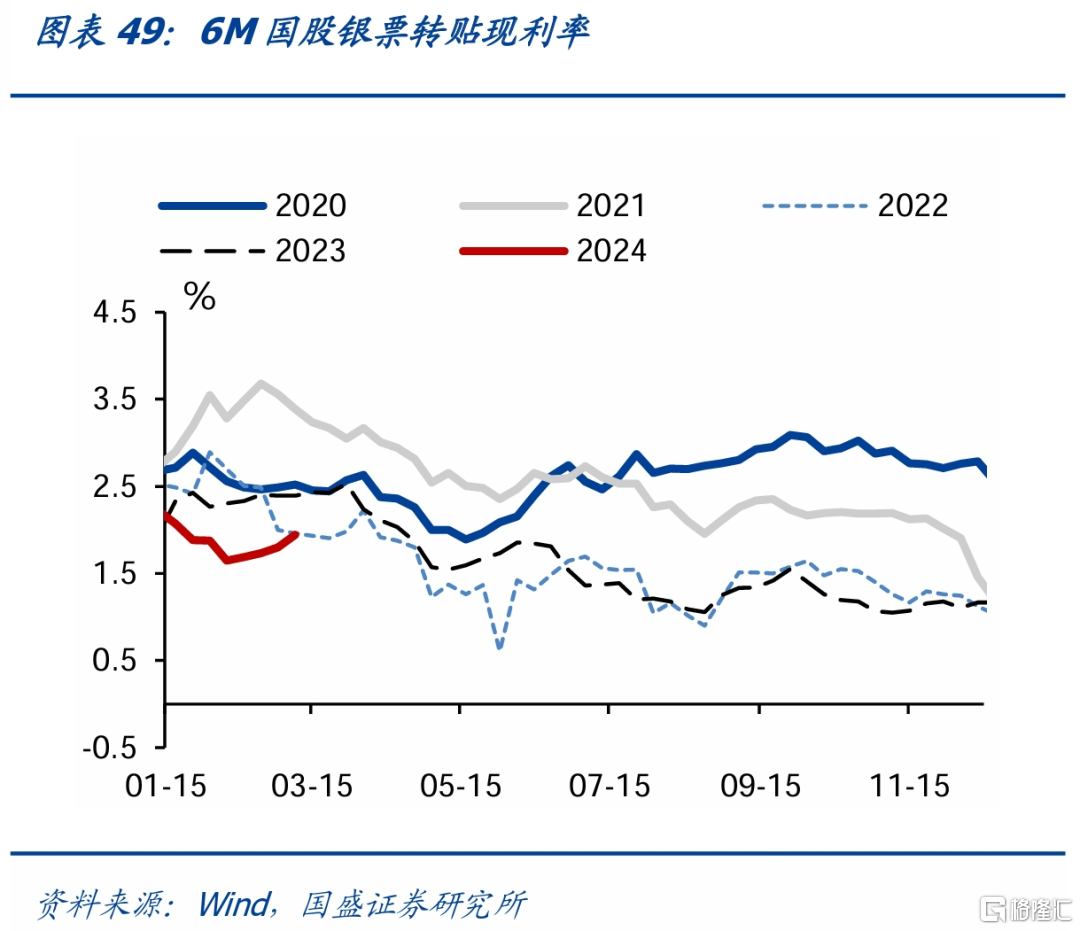

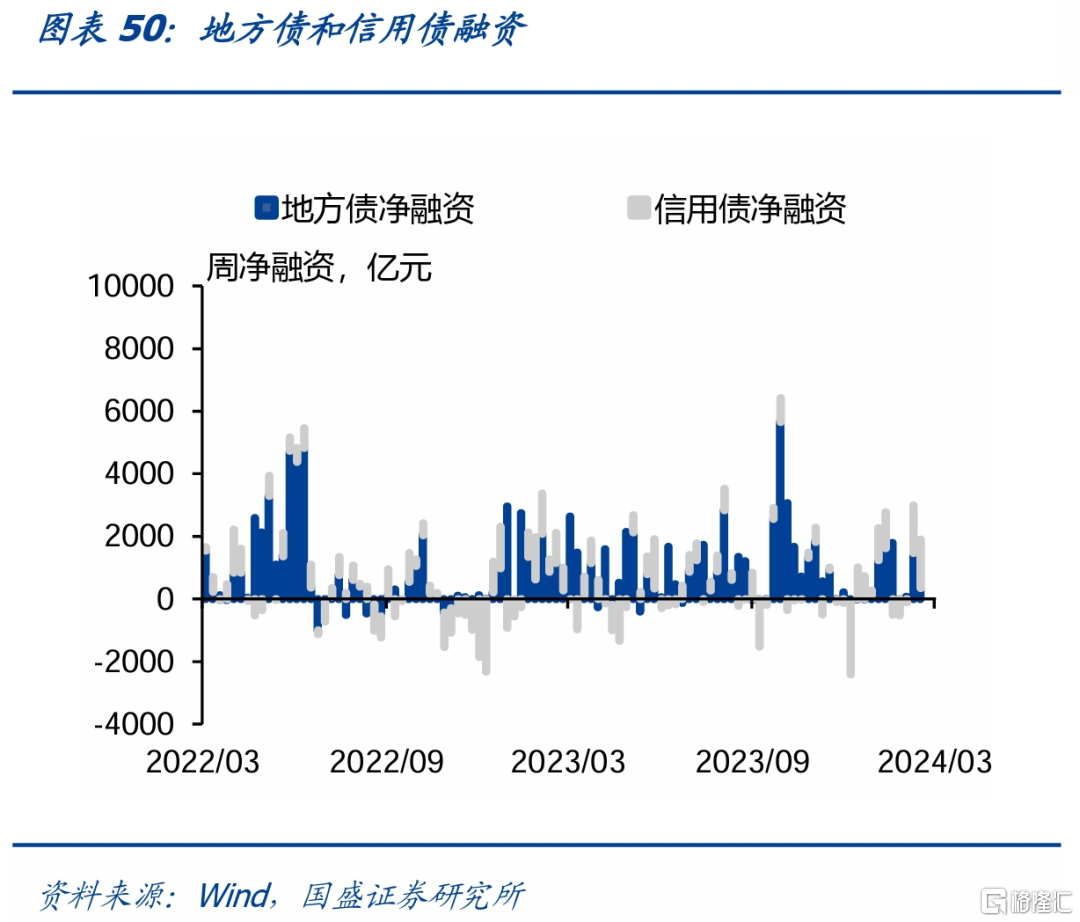

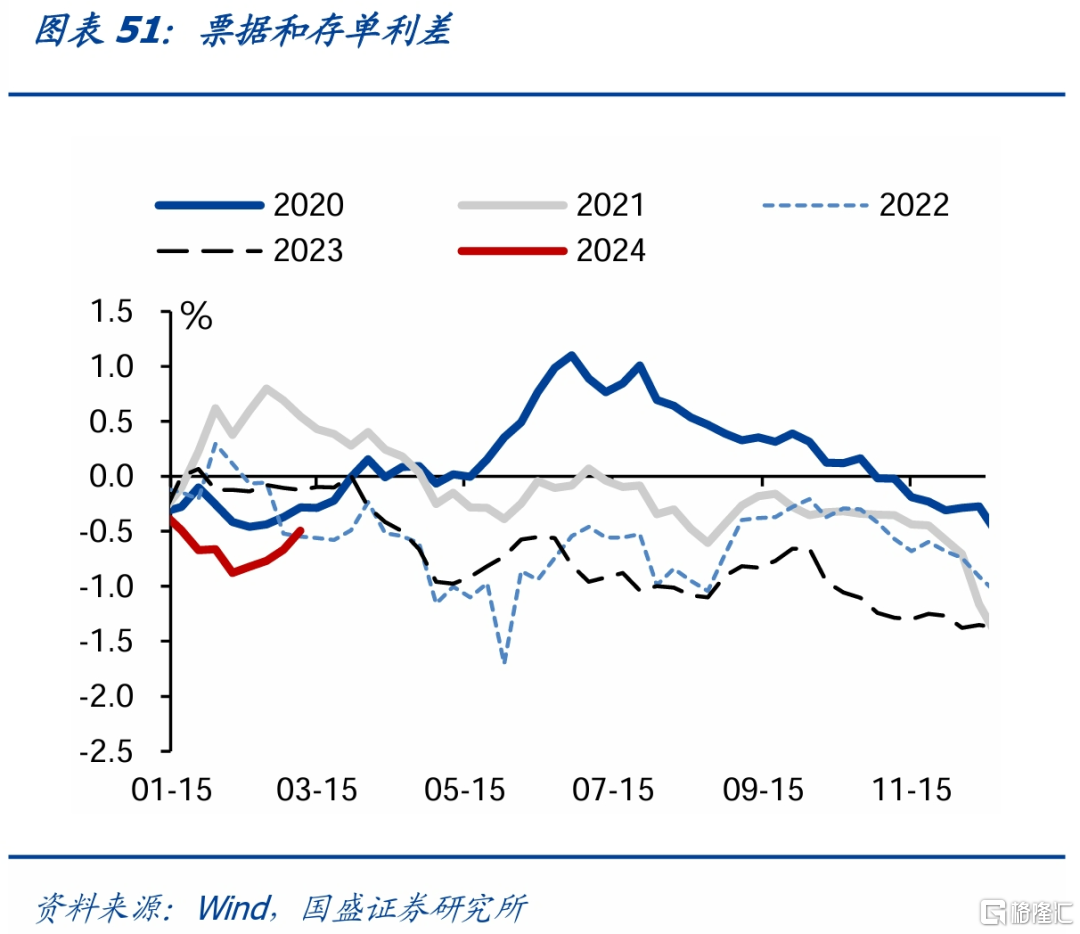

融资高频指数为192.1,本周同比回升至15.8%(前值为增长15.5%)。周内地方债累计净融资回落至356亿元,信用债累计净融资回升至1534亿元,6M国股银票转贴现利率回升至1.94%。

风险提示:地产行业不确定性;估计结果可能有偏差;经济规律可能失效。

报告正文

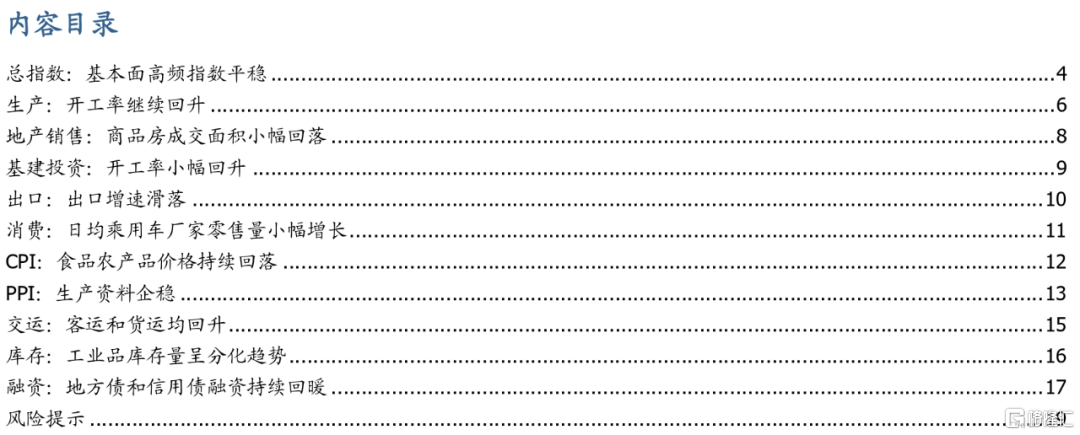

总指数:基本面高频指数平稳

根据我们在2023年9月5日发布的报告《基本面高频数据——债市投资占先手的有效工具》,我们基于统计体系构建了覆盖总体、生产、需求、物价、融资等全方位的高频数据体系,分析了高频和对应统计指标的相关性,并在此基础上构建了国盛固收基本面高频指数及分项。

本次基本面高频数据更新时间为2024年3月2日-2024年3月8日:

本期国盛基本面高频指数回升至120.1点(前值为120.0点),本周同比增长5.3%(前值为增长5.3%),同比持平。利率债多空信号仍偏多,信号因子回落至4.6%(前值为5.2%)。

生产方面,工业生产高频指数为120.3,前值为120.3,本周同比增长5.8%(前值为增长5.9%),同比涨幅回落。

总需求方面,商品房销售高频指数为54.1,前值为54.4,本周同比下降11.0%(前值为下降10.5%),同比降幅扩大;基建投资高频指数为119.6,前值为119.9,本周同比上升1.7%(前值为上升2.3%),同比涨幅回落;出口高频指数为134.3,前值为134.0,本周同比回升0.5%(前值为上升0.1%),同比回升;消费高频指数为119.0,前值为119.1,本周同比上升7.8%(前值为上升8.1%),同比涨幅回落。

物价方面,CPI月环比预测为0.7%(前值为0.9%);PPI月环比预测为0.1%(前值为0.0%)。

库存高频指数为148.4,前值为148.3,本周同比上升5.0%(前值为增长4.9%),同比上升。

交通运输方面,交运高频指数为119.1,前值为119.0,本周同比上升7.5%(前值为增长7.5%),同比持平。

融资方面,融资高频指数为192.1,前值为191.5,本周同比上升15.8%(前值为增长15.5%),同比回升。

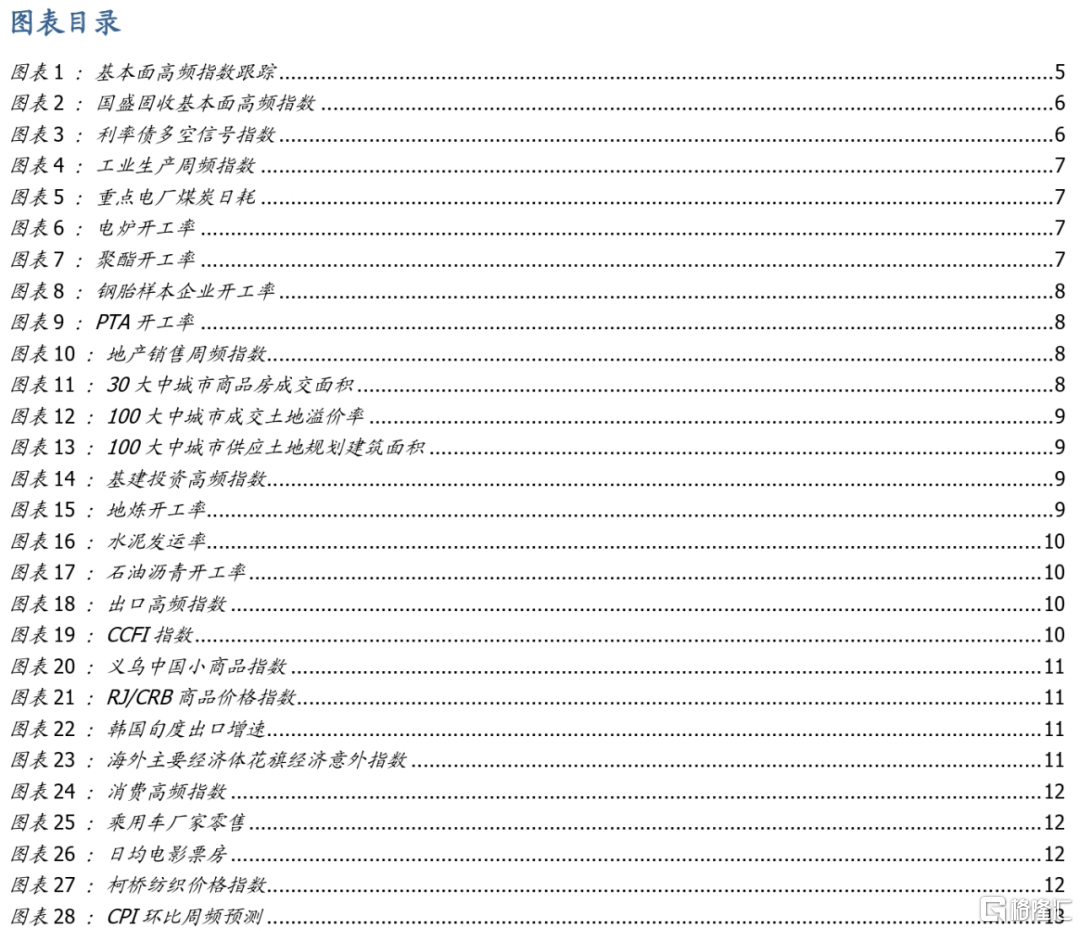

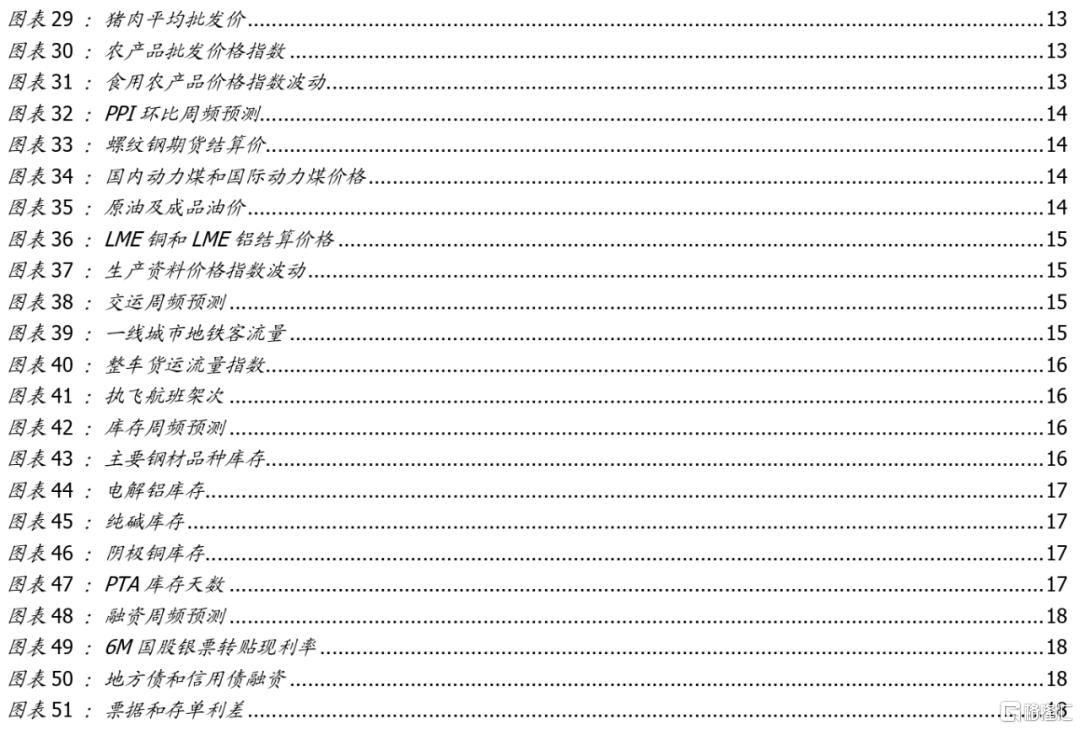

生产:开工率继续回升

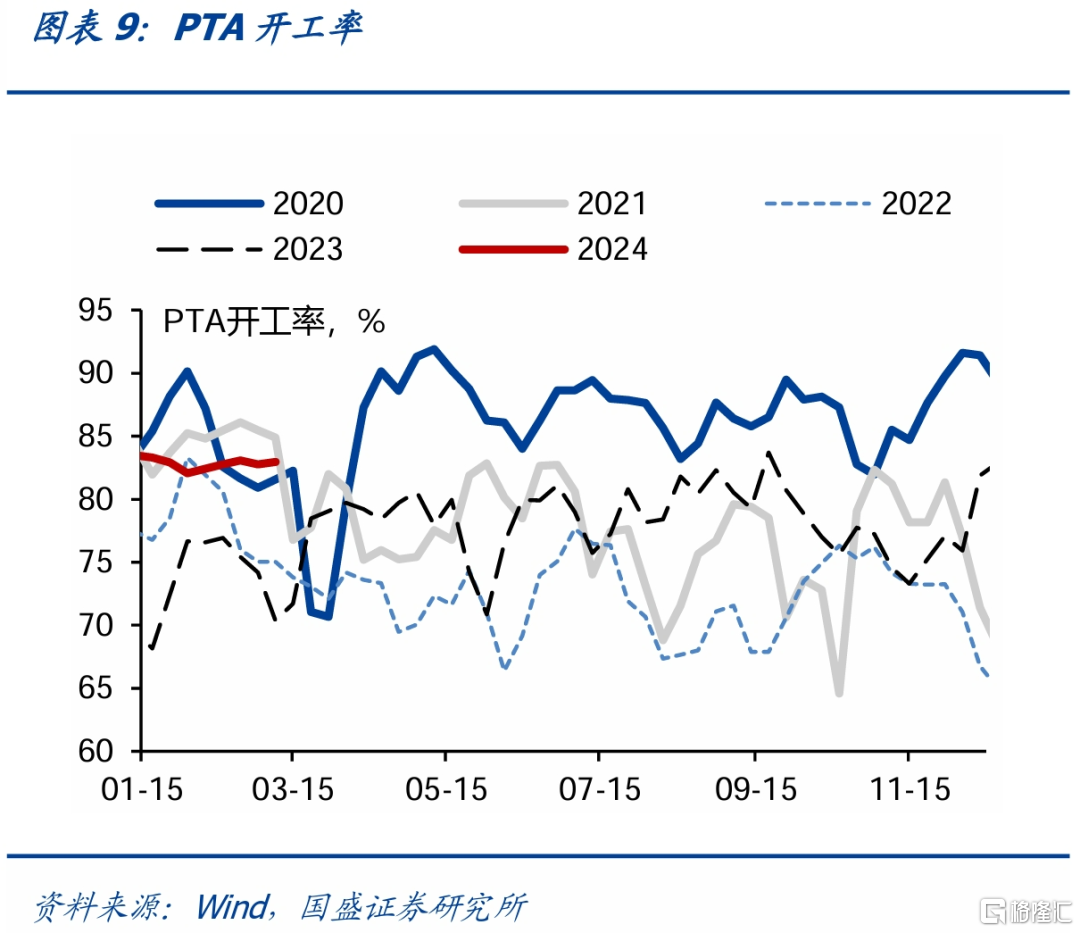

上周电炉开工率为40.6%,前值为16.7%;本周聚酯开工率为86.0%,前值为84.7%;半胎开工率为78.6%,前值为78.1%;全胎开工率为69.7%,前值为70.1%;PTA开工率为82.9%,前值为82.8%;PX开工率为86.8%,前值为86.5%。

地产销售:商品房成交面积小幅回落

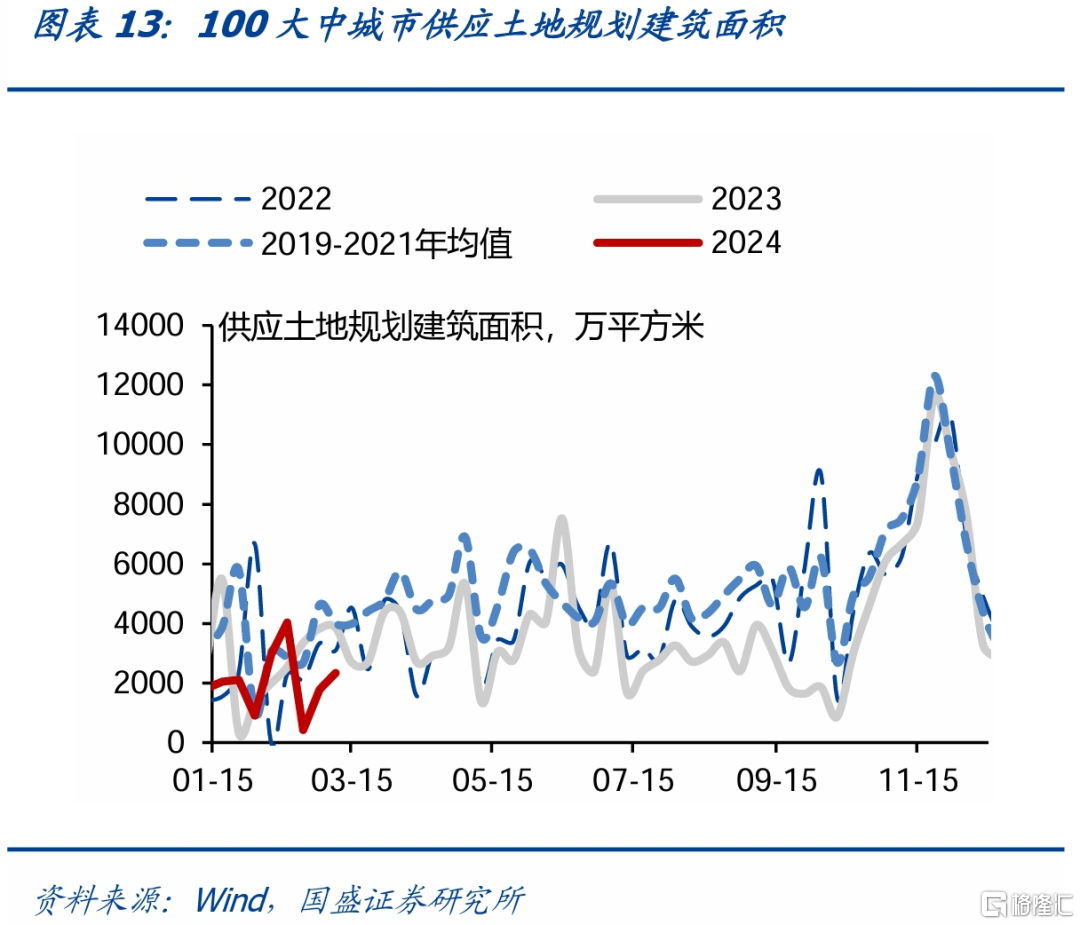

30大中城市商品房成交面积为17.6万平方米,前值为22.9万平方米;100大中城市成交土地溢价率为3.2%,前值为4.2%;100大中城市供应土地规划建筑面积为2336万平方米,前值为1786万平方米。

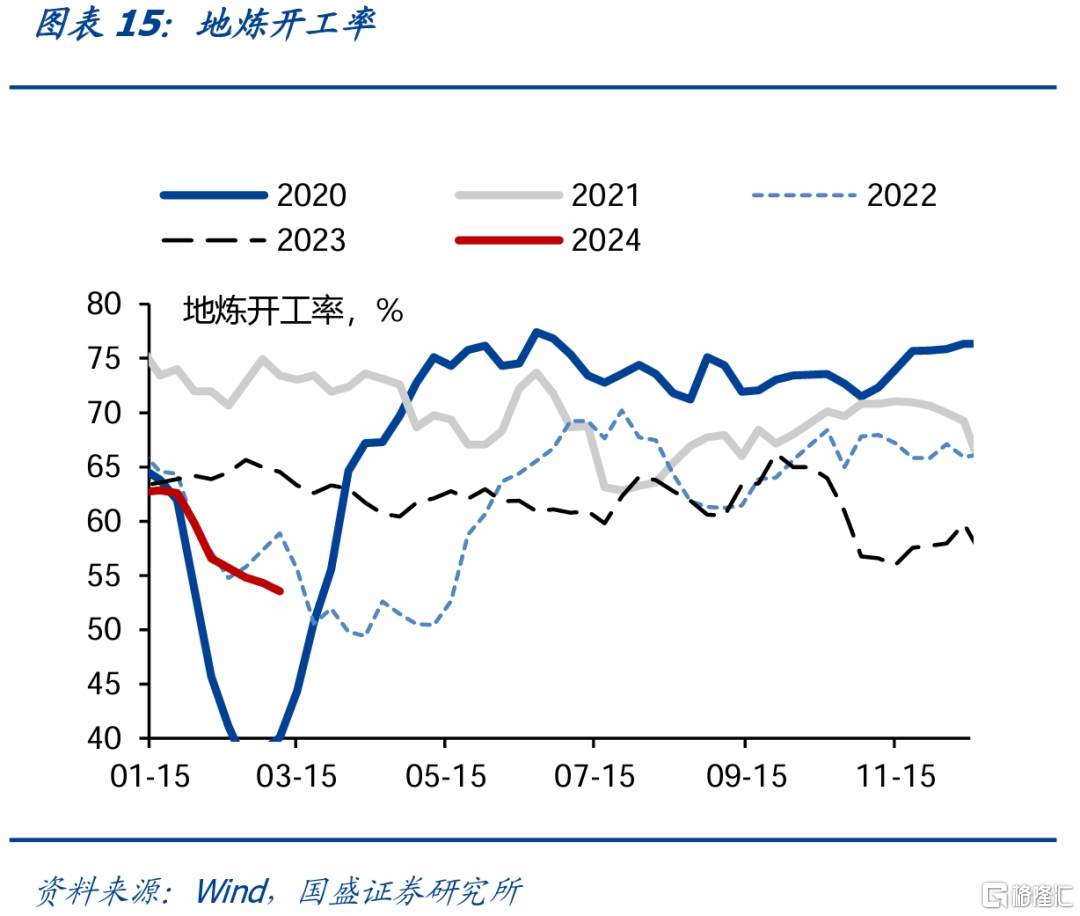

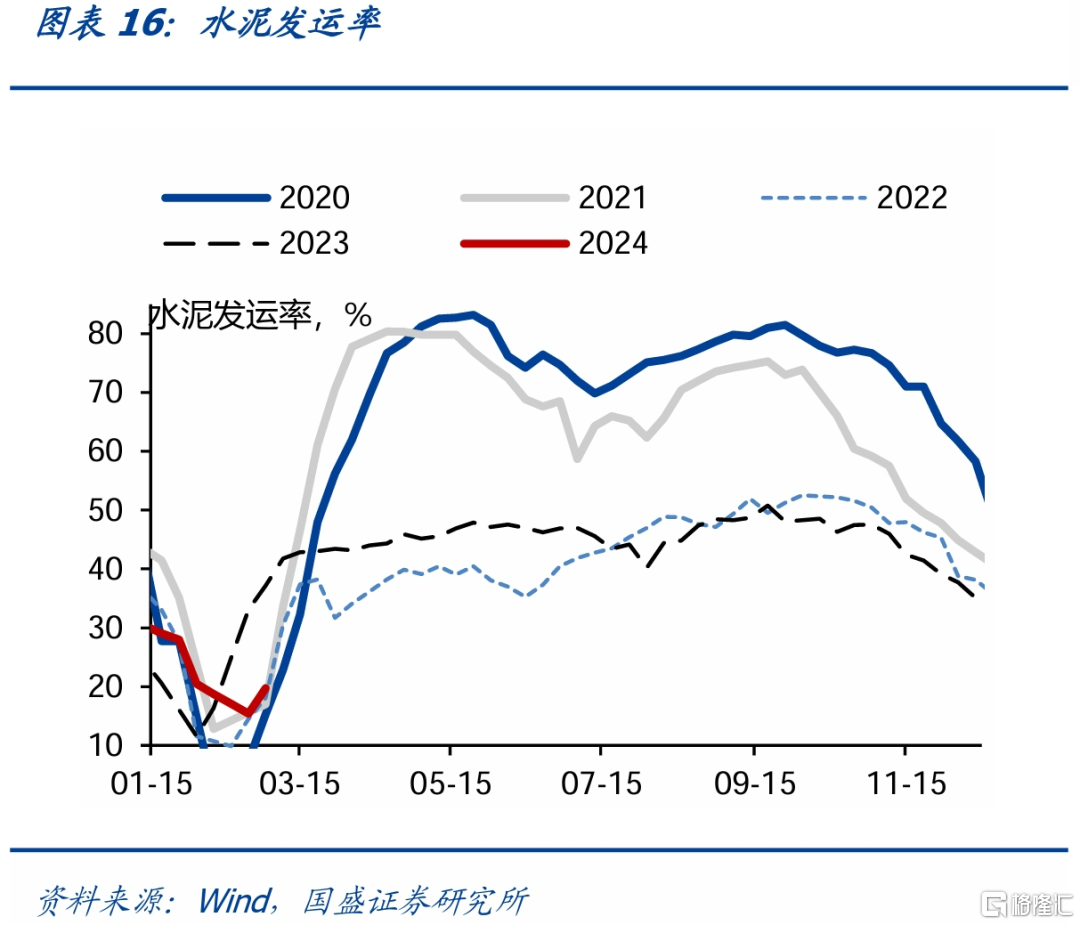

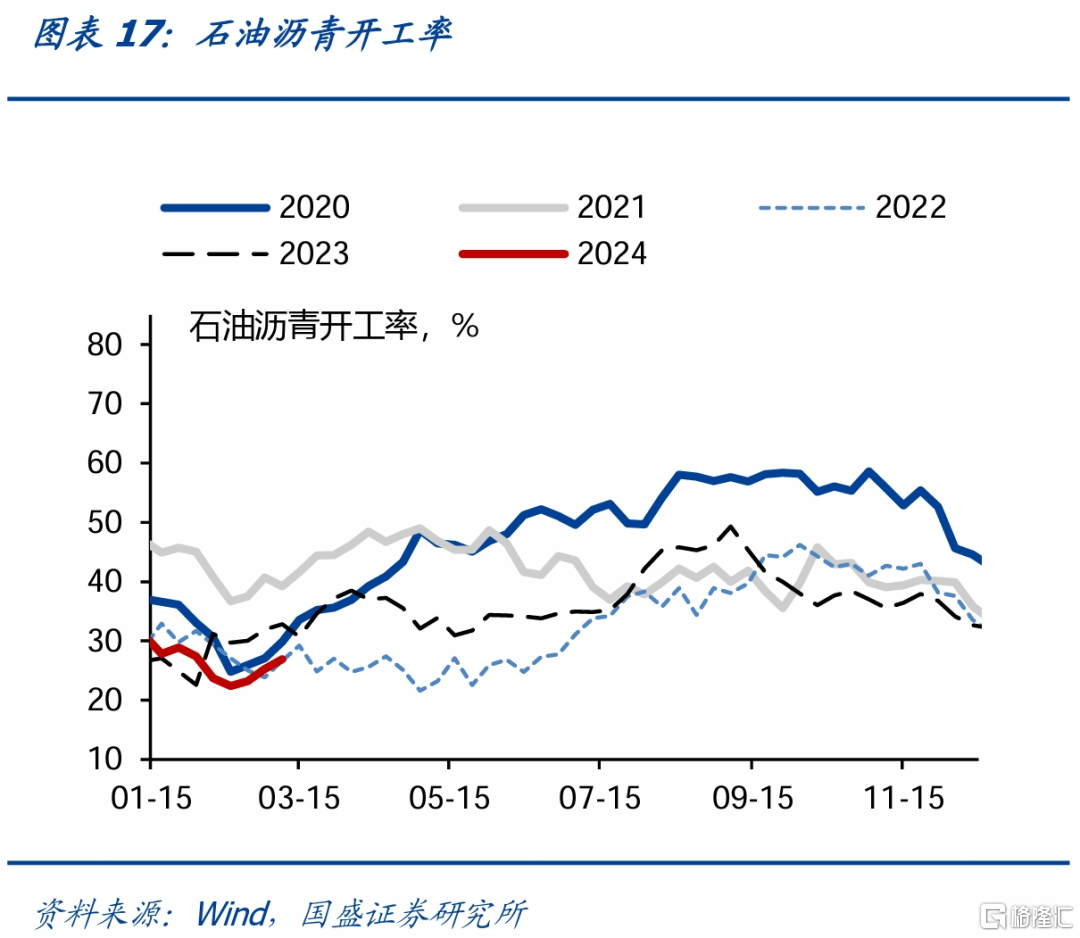

基建投资:开工率小幅回升

石油装置开工率为26.9%,前值为25.3%;3月1日当周的全国水泥发运率为19.7%,前值为15.4%。

出口:出口增速滑落

CCFI指数本周为1312.1点,前值为1352点;RJ/CRB商品价格指数为277.4点,前值为275.5点。

消费:日均乘用车厂家零售量小幅增长

最新一周(3月1日)的乘用车厂家零售日均48354辆,前值为26323辆;本周日均电影票房为11231万元,前值为15125万元。

CPI:食品农产品价格持续回落

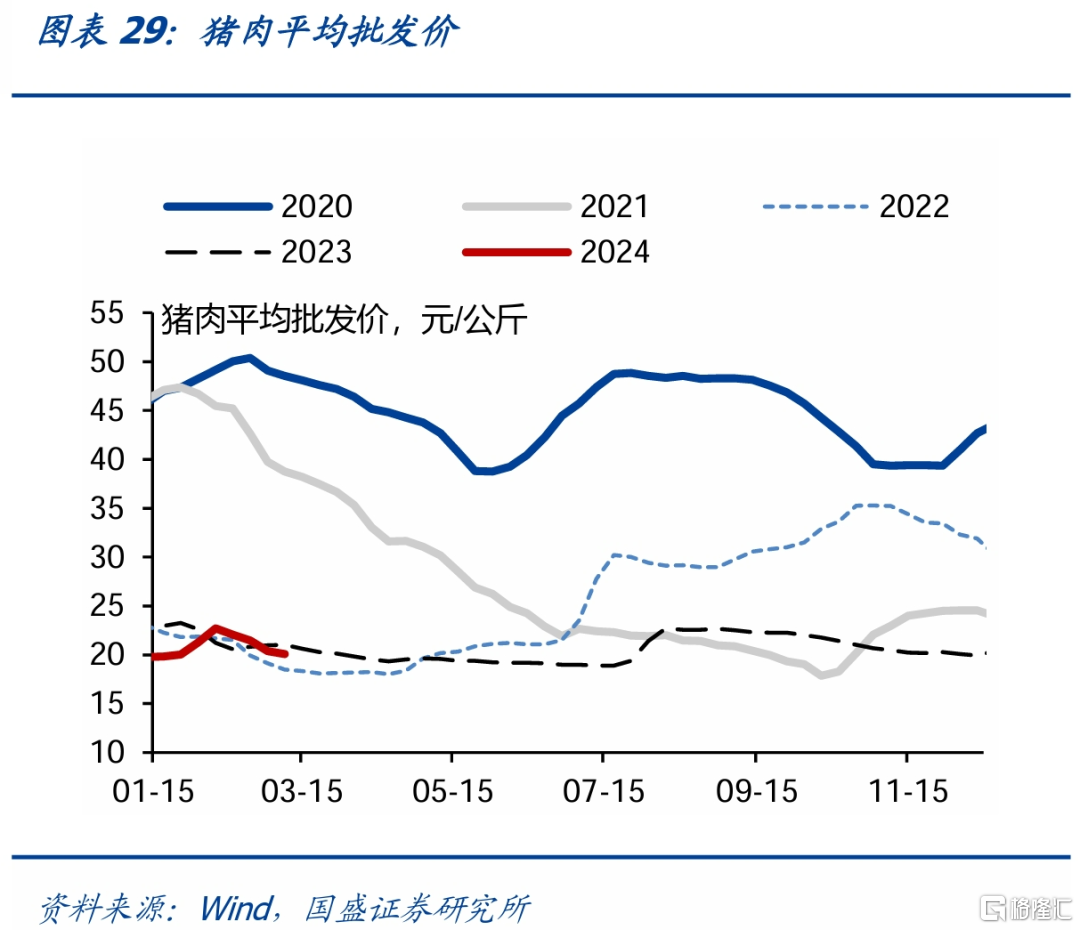

CPI方面,最新一期猪肉平均批发价为20.1元/公斤,前值为20.4元/公斤;最新一期28种重点监测蔬菜平均批发价为5.4元/公斤,前值为5.6元/公斤;最新一期7种重点监测水果平均批发价为7.4元/公斤,前值为7.3元/公斤;最新一期白条鸡平均批发价为17.7元/公斤, 前值为17.9元/公斤。

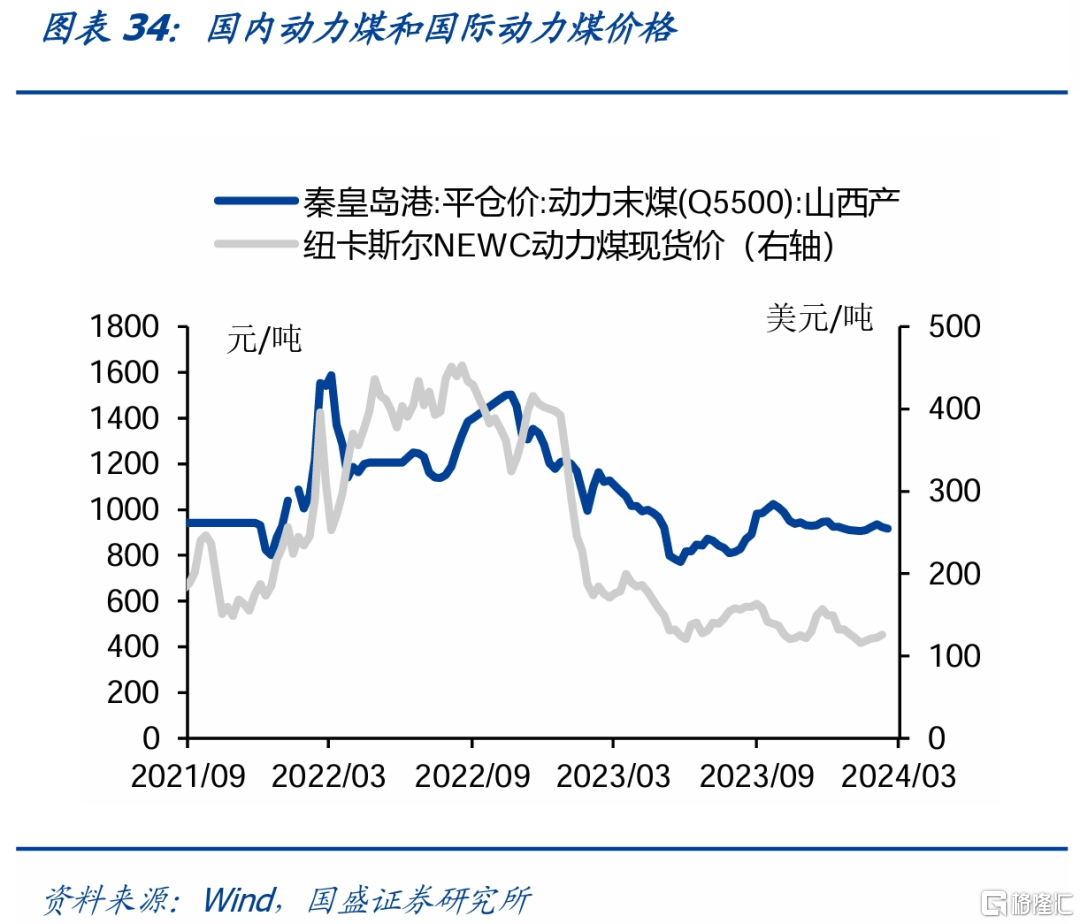

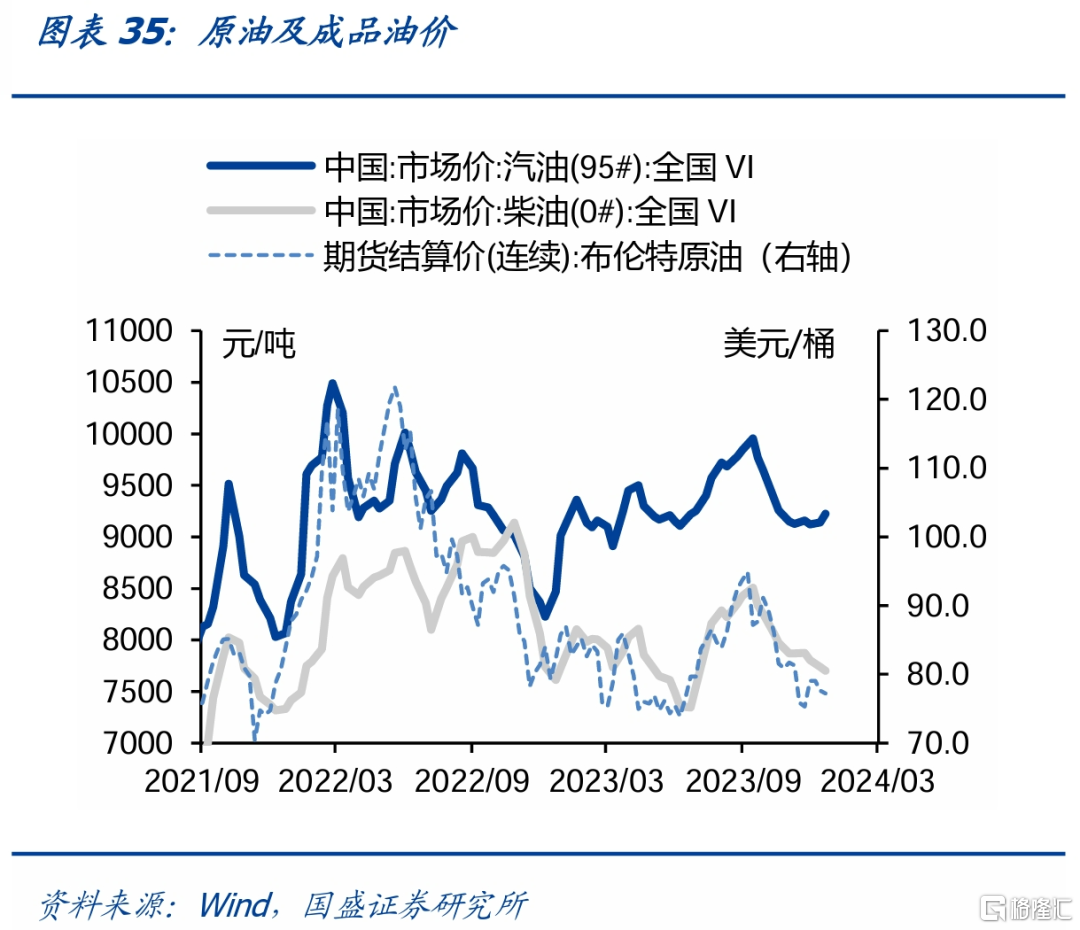

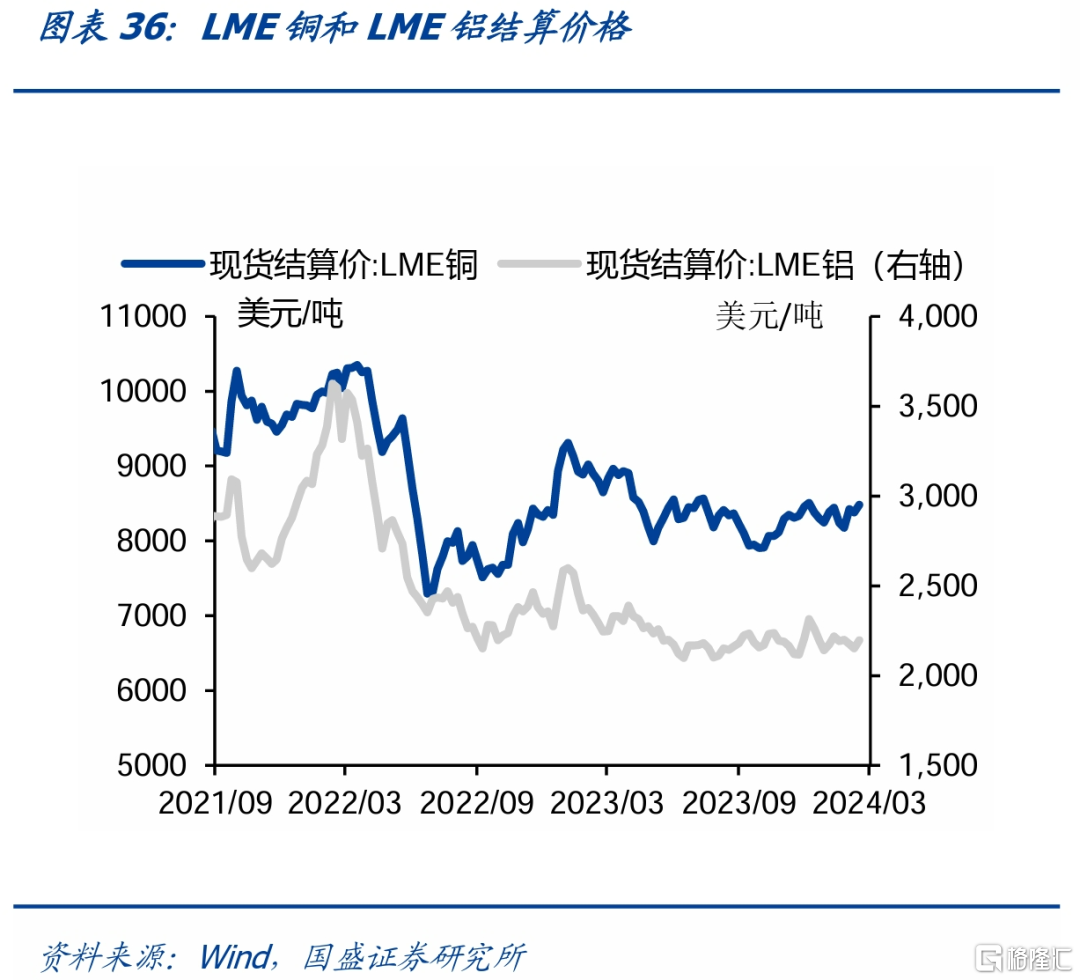

PPI:生产资料企稳

PPI方面,秦皇岛港动力煤(山西产)平仓价为917元/吨,前值为924元/吨;布伦特原油期货结算价为83美元/桶,前值为83美元/桶;LME铜现货结算价为8484美元/吨,前值为8379美元/吨。

交运:客运和货运均回升

一线城市地铁客运量为3748万人次,前值为3679万人次;整车货运量指数为95点,前值为86点;国内执行航班回落至12434架次,前值为13700架次。

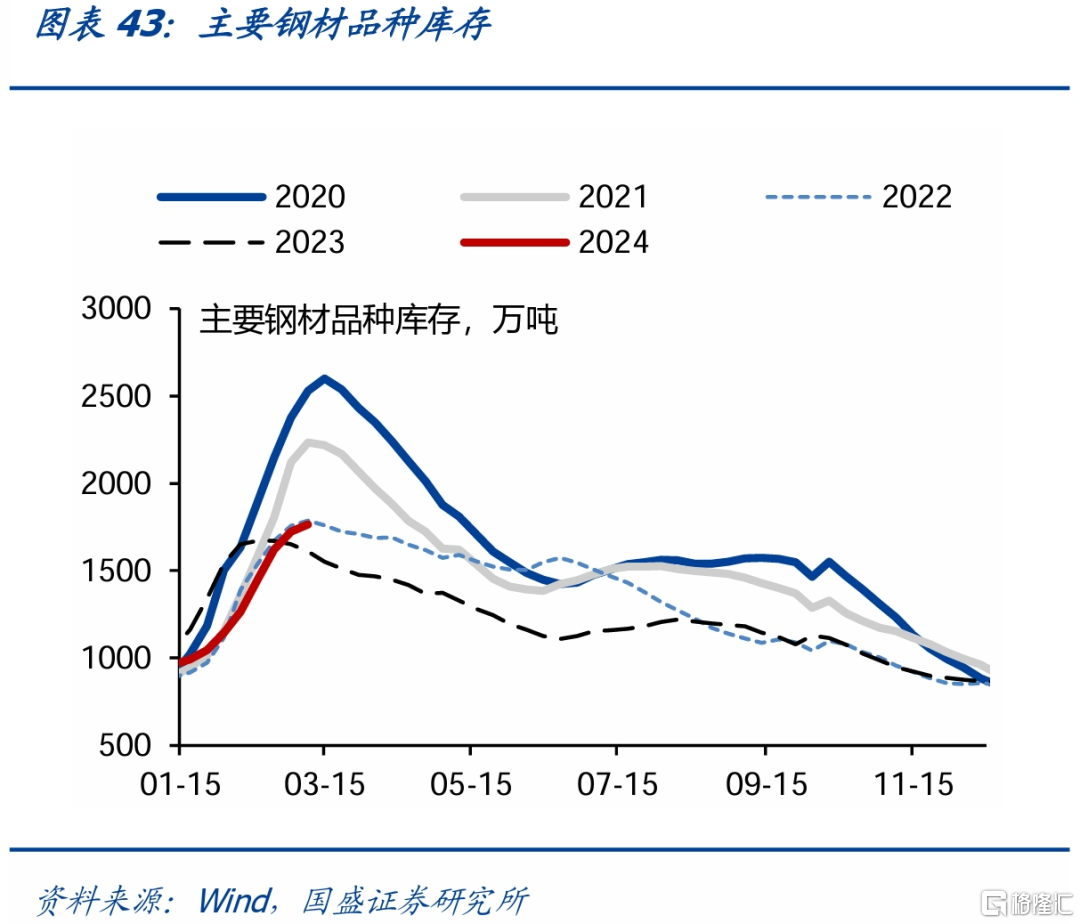

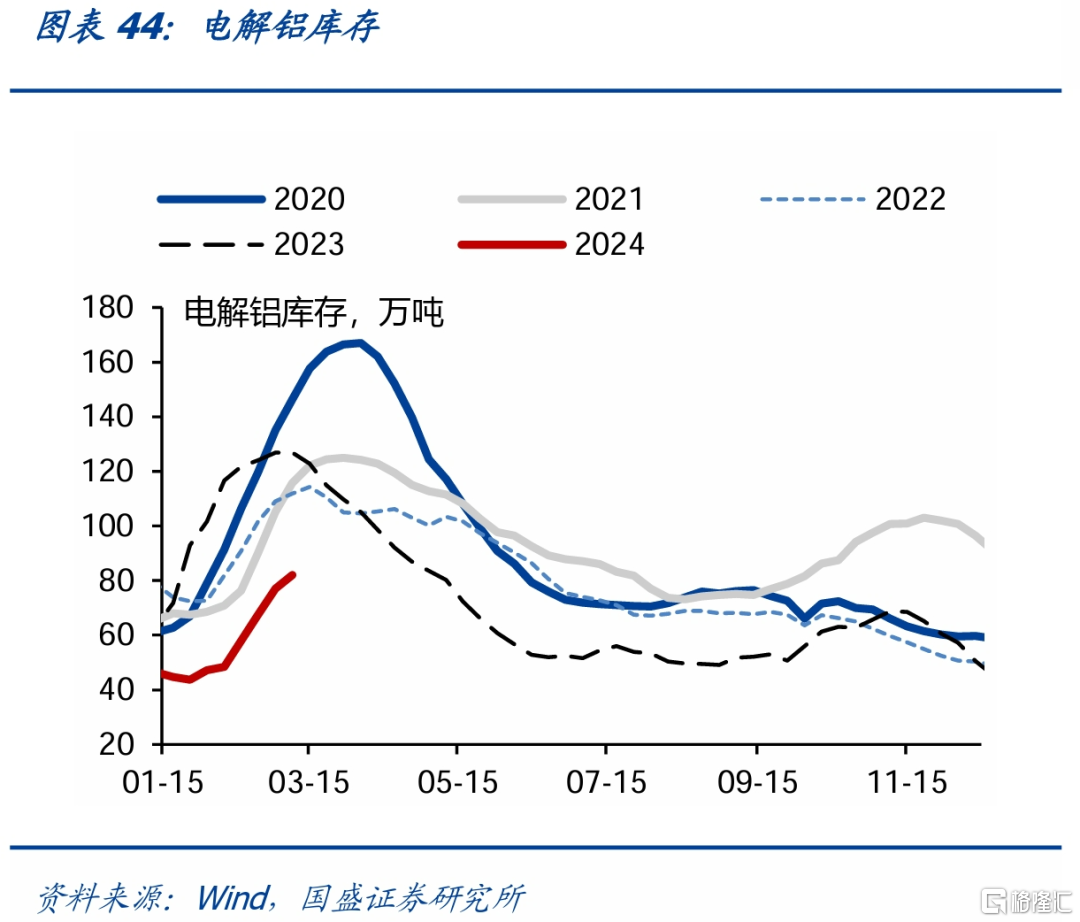

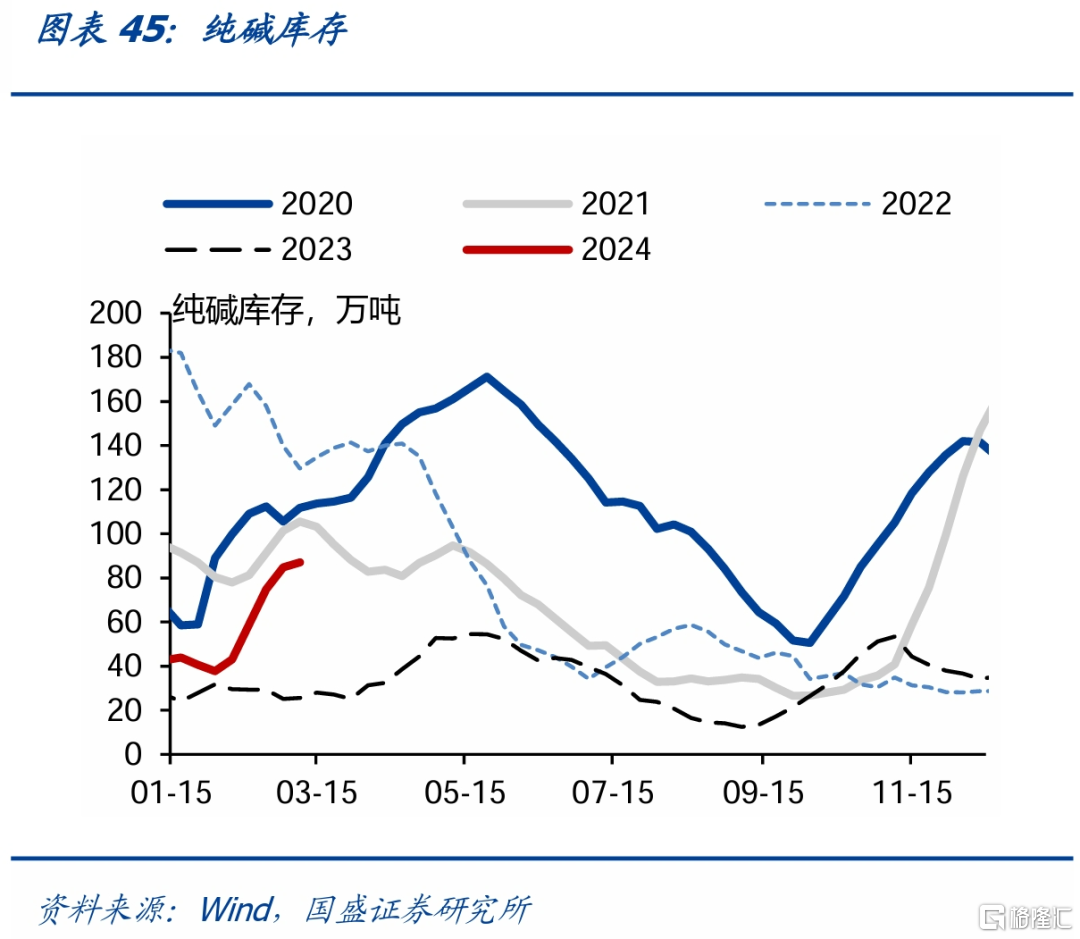

库存:工业品库存量呈分化趋势

国内PTA库存天数为5.4天,前值为6.3天;纯碱总库为87.0万吨,前值为84.8万吨;电解铝库存为82.1万吨,前值为77.1万吨。

融资:地方债和信用债融资持续回暖

周内地方债累计净融资为356亿元,前值为1471亿元;信用债累计净融资为1534亿元,前值为1516亿元;6M国股银票转贴现利率为1.94%,前值为1.80%。

风险提示:地产行业不确定性;估计结果可能有偏差;经济规律可能失效。

注:本文节选自国盛证券研究所于2024年3月12日发布的研报《耗煤回升,地产偏弱——基本面高频数据跟踪》,证券分析师:杨业伟 S0680520050001 ,yangyewei@gszq.com;朱帅 S0680123030002,zhushuai1@gszq.com

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员