一句话,一份报告,让锂电池板块展开了超预期大反攻。

截至今天A股收盘,创业板指收涨超4.6%,深成指收涨2.27%,均显著强于沪指的0.74%。可以说今天的行情是被锂电产业链一路强行带着飞。

其中,锂电之王宁德时代强势收涨14.46%,创下近3年以来最大单日涨幅。连带电池、新能源等其他个股也应声而起,电池ETF(159755)都拉升了8.92%。

这背后的催化剂,不仅有宁德时代创始人曾毓群在日前参加两会时的一番讲话,还有最近一份来自摩根士丹利对宁德时代强烈看多的报告,均引发了市场重大关注。

这还没完!

近日,美国几个科技巨头CEO马斯克、黄仁勋、奥特曼纷纷为电力需求喊话,马斯克一句“明年AI的发展将受到缺电限制”珠玉在前,黄仁勋更是直接一句“AI的尽头是储能和光伏”,彻底把新能源板块从积灰的角落里揪了出来。

他们的讲话,由此引发了今天锂电行情的强烈共振。

01

昨天,摩根士丹利发布报告,将中国电池巨头宁德时代的评级上调至“超配”,并设定目标价为210元人民币,对比之前的预测(184元)提升了14%。

报告里大摩指出,宁德时代基本面已经出现多个拐点,随着价格战接近尾声,公司准备通过新一代大规模生产线提高成本效率,这有望扩大未来潜在的利润回报空间。

去年,宁德时代取得了超过400亿的净利润,连续七次登顶全球动力电池装机量榜首,可市值却流失了约5000亿。

造成市值发生如此大波动的原因,是随着上游材料碳酸锂价格崩塌,下游车企打价格战对中游业绩带来复杂的影响。

凭借这些因素,去年大摩同样对这家巨头发布了一份50页的沽空报告,当时就是从210附近(现在的目标价)开始跌,这份报告在国内卖方炸开了圈子,很难认同大摩的看法。但9个月过去,在极度悲观的市场情绪下,宁王股价的调整幅度甚至超过了空头的预期。

这次大摩把目标价几乎换个顺序调回来,葫芦里到底卖的什么药?

根据分析师的观察,去年价格战几乎没伤到宁王。

尽管电池价格跟着原材料成本大幅调整,但公司毛利率的影响并未失控。今年1季度当二线厂商还在努力维持着利润成本平衡,宁德时代依然有可观的电池单位溢价。

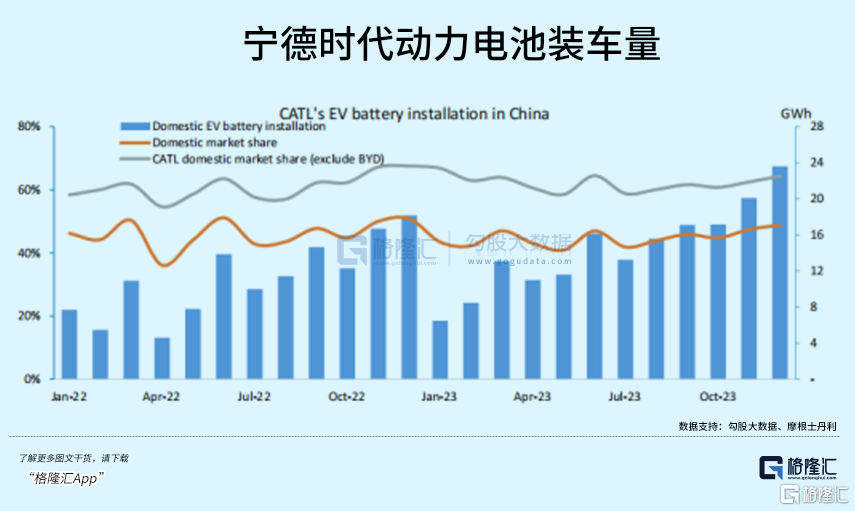

其次,据中国动力电池产业创新联盟的最新统计,去年宁德时代以167.1GWh的装车量排名第一,市占率为43.11%。刨掉比亚迪,宁德时代在国内的电池出货量维持在62%,因为比亚迪汽车销量的强势增长,计入这部分影响,也仅仅让它的市占率掉了2%。

价格战竞争容易让人产生行业同质化严重,生产成本拉不开差距的看法,这是比较先入为主的,也误导了对公司盈利能力的评估。

因为客户结构不同,而且磷酸铁锂电池的成本要低于三元电池。对于动力电池有30%-35%是海外装机,国内也有25%-30%是三元产品的宁德时代来说,与二线厂商理应存在溢价差距。

再一个是公司的规模效应,宁德时代的动力电池全球市占率达到36.8%,加上储能电池的出货量,23年规模总计已经超过320GWh了,下个目标就是400GWh。

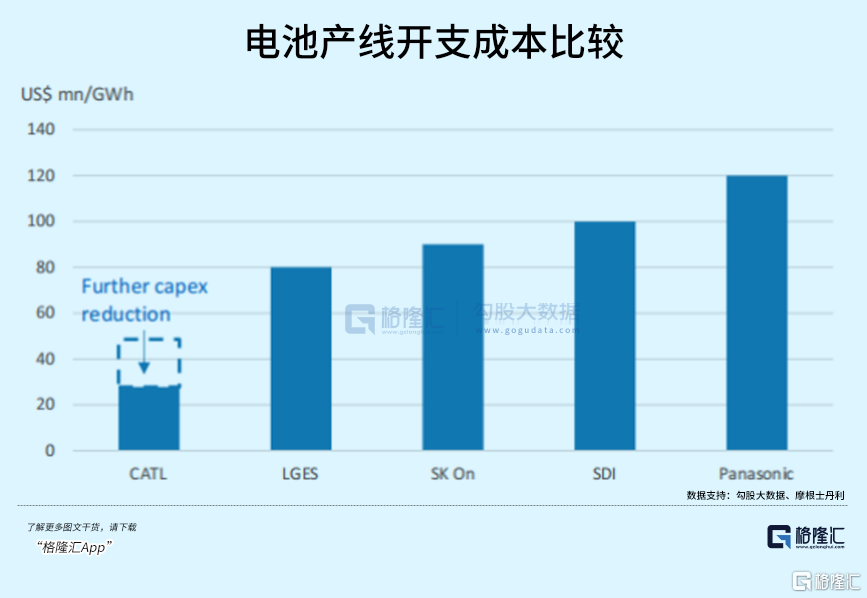

报告指出,为了支撑起未来400GWh的出货量规模,宁德时代所投资的第二代生产线将比第一代提升3-5倍的产出效率,得益于过去高研发投入的成果,每GWh的资本开支成本有望实现40%的下降。

这对于公司到海外建厂,扩大全球产能来说无疑是非常大的利好。

如此,一旦宁德时代的成本优势与二线厂商继续拉开差距,那么利润空间将能再次打开。

去年上半年,由于产业链去库影响,公司的电池产能利用率下降至60.5%,比上年同期下滑接近20pct,但随着三季度锂电池需求环比提升,公司产能利用率提升至70%左右。

今年,宁德时代将给63%的新车供应电池,包括与奇瑞、华为合作的Luxeed S7,小米的SU7,理想首款纯电Mega等等,这个比例比去年(45%)又提高了不少,也意味着竞争对手抢单的威胁削弱。

同时,大摩预计宁德时代今年可以保持中国45%,欧洲35%,以及美国3%的区域市占率。

汇总起来,公司有望取得大于30%的全球市占率,超出市场预期的25%-30%,所以大摩对宁德时代的利润预估比行业此前预期的400亿还上提了50亿,至450亿元。

02

宁德时代作为电池和储能领域的“茅”,它的经营情况较大程度也能反应行业的基本面。

其实锂电和储能行业在近两年的放量增速一直很可观。

曾毓群此前表示,2022年全球动力电池总装机量达到517.9GWh,同比增长71.8%。从行业来看,机构预测2030年动力电池市场需求将达到4.8TWh,2030年储能市场需求也将超过1TWh。

从排产来看,下游电池环节景气度好转,3月排产环比+50%,4月排产从产业链了解下来还有提升。

近俩月碳酸锂价格已维持稳定在10万左右,随着下游需求的回暖,锂价还小幅上行到了11万元,同时,上游的六氟厂商也有部分通过停厂检修来挺价,锂电材料价格整体走势呈现底部信号基本确定。

估值来看,锂电板块2024年估值普遍在10倍出头,本身就具备较扎实的估值吸引力。

其实A股从去年12月开启大反弹以来,锂电、储能这些产业链由于各种宏观和行业内因素影响导致有点缺席这波大行情,本身就具有较大的补涨诉求。

所以当行业迎来利好刺激时,报复性反弹的情绪就会很激烈。

如今这种利好不止来自行业“茅”的刺激,还有来自行业外“横空出世”的大增量。

黄仁勋在演讲中明确表示:“AI的尽头是光伏和储能!我们不能只想着算力,如果只考虑计算机,我们需要烧掉14个地球的能源。”OpenAI的创始人山姆·奥特曼也认为,未来Al技术的发展将高度依赖于能源,特别是光伏和储能技术的进步。

这些大佬们的观点都引发了市场对未来AI导致“缺电”的担忧,而锂电正是其中非常关键的一环,对于后者来说,这无疑是非常能引发想象力的增量。

而且是此前市场没有预期的增量。

从中长期看,目前新能源电池指数处于底部区间。截至3月8日,电池ETF跟踪的国证新能源电池指数最新估值为16倍PE,位于三年期2.34%的分位数,即比近三年的近98%的时间都便宜。

可以预计,随着市场情绪的回暖及机构的重新看好,锂电行业迎来估值修复新窗口的概率是越来越大了。

但同时,储能、新能源电池涉及的上下游产业链相对复杂,研究门槛较高,精选到优秀股票的难度较大。所以从投资的角度来看,配置相关的ETF或是一个较不错的选择。

比如今天涨幅显著靠前的电池ETF(159755),其最新规模30.81亿(截至2023年末),今日成交额3.57亿,换手率约12%,是同类ETF中规模最大、流动性最高的。

这个电池ETF,对标的正是国证新能源电池指数,该指数成份股有30只,动力电池龙头效应明显,更加聚焦核心资产,助力投资者把握产业龙头发展投资机会。其中宁德时代的权重达到了16.33%,是最大的权重成分股,亿纬锂能、赣锋锂业、华友钴业等上游龙头也囊括在其中了。

03

结语

从长期的投资视角来看,锂电、储能产业链的市场空间都不容质疑,在今年的两会工作报告中,也明确提出要加快建设新型能源体系,其实就可以明确看到市场对新能源存在巨大的需求。

如今AI产业的大爆发,又对能源的需求带来巨大的增量需求,锂电、储能行业同步受益,以此推测,它们的发展增速在未来几年是有望高于预期的。

所以如果看好储能、新能源电池板块又对个股研判能力不足的,不妨在这个位置考虑关注类似电池ETF(159755)。(全文完)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员