作者:@kakay

导读:自从凯利公式被巴菲特和比尔格罗斯等大佬引用了后,就火遍了整个投资圈。这个公式也顺理成章的成了投资界里最被滥用的概念之一。那么凯利公式到底对投资有什么帮助呢?这个公式又有什么致命的缺点呢?

一、赌场神器:凯利公式

简单来讲,凯利公式是一个根据赔率来计算最佳投注比例,以此来获得最高赌博收益的公式。

就是这样的一个关于赌博的公式被巴菲特,查理芒格和比尔格罗斯引用了无数回。

查理芒格曾更直白的表示过:“股市本质上就是个大赌场,不这么认为的人很天真。如果你仔细想想,就会明白赛马场分享赌金的方法就是一个股票市场系统,每个人都进去押注,机会也会随着赌注的变化而变化,这就是股市发生的情况。”

正是股市和赌场存在很强的相似性,凯利公式顺利的从一个赌徒的工具演变成了投资者的工具。

不同的是,大多数赌徒都承认自己是赌徒,而大多数投资者都不认为自己跟赌徒有一分钱关系。

这也就是为什么股市里有些投资大师也是专业的扑克玩家。比如说,巴菲特热爱桥牌,并无数次强调投资和打桥牌的相似性。

除此之外,大卫艾因霍恩,这个管理着近100亿美金并且曾因做空雷曼兄弟大赚10亿美金的投资大师还是个业余的扑克高手!在2012年的世界扑克系列赛(WOSP)的决赛桌上,大卫艾因霍恩以业务选手的身份拿下了比赛的第三名,获得奖金435万美金!

让这些大佬们如此吹捧的凯利公式到底是什么呢?

![]()

凯利公式其实很简单:

f*为现有资金应进行下次投注的比例;

b为投注可得的赔率;

p为获胜率;

q为落败率,即1- p

换句话说,你只要计算出赔率,计算出获胜的概率,那么你就能知道要拿多少仓位去下这个注。

假设你有1000美金进行一项2赔1的抛硬币游戏——如果硬币为正面,你就赢2美元;如果硬币为反面,你就输1美元。你有50%获胜率(p =0.50, q = 0.50),赢的话会获得2倍的赔率 (b= 2),那么你应该每次下注资金的25% (f* = 0.25),才能使收益最大化。

知名的数学家Edward Thorp 读了 John Kelly 的论文之后,先是自学 Fortran 用 IBM 大型机开发了一套专门用于 21 点的算法,带上 John Kelly 的导师在拉斯维加斯狂赚几百万美金。

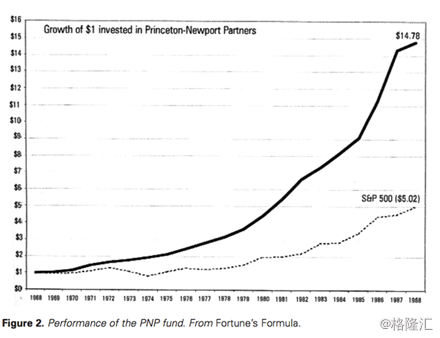

随后,这哥们又成立了一个对冲基金:PrincetonNewport Partners。从1968年到1988年,这个对冲基金净值上涨了14.5倍,同期标普500只上涨了5倍。

二、凯利公式起源

凯利公式是由物理学家John Kelly发明而来。

1955 年 6 月,美国出现了一个极其有名的电视节目,叫做 64000 dollar question. 答题者通过不断答对题来累积奖金,一时风靡全美,黄金时段收视率达到 85%,各路山寨节目不断。这样一个 quiz show 迅速吸引了场外下注来赌赢家的赌盘。这档节目的录制是在纽约,东海岸现场直播,而西海岸则有延时。当时的新闻爆出一些丑闻,有关西海岸的赌徒通过电话提前得知结果,赶在了西海岸直播前下注。

John Kelly 看了新闻之后,他想到这个如何使具备一定内幕消息 (private wire) 但是同时有一部分杂音 (noise) 的赌徒最大化长期获益的问题,可以使用他们实验室关于咨询学和噪音传递研究的公式来解决。于是,他以一个赛马的模型,推出了凯利公式的雏形。

John Kelly 的理论是这样的,对于有一定 private wire 的赛马人来说,第一个自然的想法当然是放入全部的资金,但是这样就会造成万一输掉血本无归的惨境。而在 Kelly 想要解决的这个问题中,在任何一个时刻输掉全部资金显然是不符合最大化累积收益的需求的。

真正应该关心的是长期累积的收入 (compounding return),对于累积的收益来说,最后的结果只和输赢的局数有关,而和输赢的顺序无关。所以他推出了一个最佳的投入仓位比,来最大化长期的累积收益:

bet = edge / odds = 预期获益/获益回报

这里的预期获益(edge)在赌博中可以理解为“获胜的概率*赔率 -失败的概率”,当预期获益的数字为正的时候,这就是值得下注的比赛,而预期获益为 0 或者负数的情况说明赌徒不具备任何优势, 不应该下注 (applies to most of games in casino)

专业的资金管理者,会寻求他们认为自己有优势的投资,只有在他明白自己是比竞争对手更有优势,胜率更大的时候,这些资金管理者才会重拳出击。

查理芒格曾在2013年的一个采访中解释过巴菲特为什么会在2009年大举加仓富国银行。当然从现在来看,巴菲特是确确实实抄在了大底部。

查理芒格解释说,巴菲特买入富国银行是因为他发现自己在2009年的时候有巨大的信息优势。巴菲特比别的投资者更清楚富国银行的文化,风险敞口,风控能力,他相信富国银行是整个金融危机里受损最小的银行。换句话说,如果富国银行都破产了,那么整个美国银行股不可能有一个银行得到幸存。

正是看到自己的这个优势,巴菲特选择重拳出击。这是一个典型的利用凯利公式进行投资决策的案例。

三、凯利公式如何运用在股市

那么在股市里概率和赔率是如何计算出来的呢?

市面上大多数关于凯利公式的文章都避而不谈这个问题,其实对普通投资者这才是关键。

如果没有办法大致思考出概率和赔率,那么使用凯利公式也就无从谈起了。

另外,只有少数自己非常了解的股票才能计算出来概率和赔率,大多数公司都是出于自己不了,或者模棱两可的状态。

概率的计算:

如果你调查的事件仅仅只有几种可能的结论,那么概率计算其实就是简单的加减乘除法。比如说一个筛子只有6面,出现任意一个1-6数字的概率是六分之一。

如果可能的结果数量是无限的,而你能找到大量过去的事例,你可以基于频数分布得出的概率。

这里举的例子是巴菲特投资可口可乐的例子。毫无疑问,可口可乐是巴菲特最成功的投资之一。

巴菲特经常说可口可乐的投资代表着几乎肯定100%的成功概率。因为可口可乐有着100多年的业绩数据可以查询,这些数据构成了一副频数分布图。

而可口可乐陷入困境的原因是因为当时的CEO做了一次惊人的尝试—改变可口可乐的口味。正是这次改变口味让可口可乐的股价重挫,因为消费者不买单。那么股价重挫后,可口可乐打算怎么办呢?

新上任的CEO罗伯特打算重新回答原来的口味上来。那么重回原来的口味上能让消费者满意吗?能让可口可乐重回之前的业绩吗?

这个时候,你就可以拿出可口可乐在过去100年业绩数字组成的频数分布图了。在这个问题上,巴菲特认为概率是100%。

如果可能的结果的数量是无限的,但是你没有办法拿到充足的可重复的数据建立频数分布,那你只有使用主观概率分析法,尽可能收集更多信息了。在这种情况下,你的概率数据与你对自己的分析信心水平相一致。

赔率的计算:

所谓的赔率也就是你赌对了的收益与赌输了的损失比。

很不幸的是,在多数情况下你都不知道赔率是多少。这也就是为什么在股市里长期稳定获利很难。

幸运的是,你不需要知道每个股票的赔率,你只需要知道几个你自己真正了解的公司的赔率就ok了。

比如说,生物制药公司TBPH手里有着一个处于FDA第三阶段审核的药物(2016年底就知道第三阶段的,如果这个药物通过,那么TBPH的市值应该超过25亿美金,如果没通过可能会降至6亿美金。

25亿美金是对新药市场的一个预测,这是华尔街对这药物前景的预测。

6亿美金是整个公司除去这个第三阶段药物之后剩下正在研发药物的总市值。

而现在TBPH的市值是10亿美金,也就是说,如果这款药通过FDA,那么上涨收益是200%-250%,如果没通过,大概要损失40%。这就是这个事件的赔率计算。

四、为什么需要改良凯利公式以用于投资

即使如此,凯利公式也还是有很多缺点的,如果不了解这些缺点而盲目的霸王硬上弓,那么结局很可能是个悲剧。

游戏与投资的区别:

凯利公式的运用前提是独立的有顺序的赌博。这对于赌博游戏来说也许是个好的模型,但并不一定适用于投资领域。掷骰子不会受原油价格、战争发生、金融系统崩塌的影响,但证券价格会。凯利公式要求赌注之间没有关联——这很难适用于投资组合。扑克游戏由一手发牌开始,以玩家们展示自己牌结束。然后游戏重新开局。专业投资意味着有投资组合。即使投资组合是一个整体,但里面还是有各种各样的bets。如果一次只考虑一个赌注,凯利公式认为每次要押资金的10%,意味着投资者的全部资金是有风险的。那样风险很大,尤其当赌注的报酬是有关联性的。作为投资者,如果你以这种方式增加10%的仓位,那就需要它们之间没有关联性,凯利公式才会起作用(在公式里,关联性定义为相关统计关系)。再者,投资组合一般同时拥有10个bets。因此,凯利公式的有序性更适用于赌博游戏而非投资。

赌博游戏的报酬是统计好的,而投资有异质性。基于定性原因,在运气类游戏中,猜测或在假设上的改变都只有一次机会。证券价格不仅受“市场对内在价值认同”和“外在宏观事件”的影响,还受“理性利益相关方的行为”和“非理性的无知的利益相关方行为”的影响。当投资者做出认为自己有竞争优势的决定时,大多数是定性的且基于分析师或投资组合经理的个人观点。

长远来看我们都会死亡:

凯利公式“从长远来看”是有作用的(有渐近性)。凯利公式只考虑长期财富。这是价值投资者用凯利公式衡量投资的原因之一。然而,对于我们许多人来说,短期也是很重要的。只用凯利公式衡量交易会带来高度不稳定的短期结果,不论在未来会发生什么事。

不要赌上所有资产:

将凯利公式应用于投资,其中一个最不现实的假设就是:财富既是目标,也是限制赌徒发挥的因素。

即使当高概率的事件出现时,大多数人不能押上他们的全部财产。因为大多数人都无法忍受短期的波动,以及无法忍受当自己的观点和别人不一样时忍受的压力。

凯利公式其中一个最重要的观点是:如果下赌注的数额比凯利公式算出来的多,则会提高得到差回报的可能性,同时也降低了得到好回报的可能性。既然在现实中我们很少知道精确的概率和报酬,也知道赌注过多比赌注过少还不利,那就应该要稳妥谨慎下注,且投注数额要比凯利公式算出来的少。

五、结语

凯利公式是我们用来衡量进入投资组合的仓位的有效工具。这个公式着眼于关注长期回报率和风险控制。

然而,就像上面提到的,严格来讲,凯利公式上还是有很多缺点:

l 凯利公式适用于有顺序但无关联性的赌注。在有内在赌注的投资组合中(且内在赌注被宏观因素、市场和彼此影响),专业操作资金池也会样做。他们之间存在些内在关联性。

l 赌博游戏的输赢可以统计。而投资的行为和最终价值具有特殊性。

l 决定赌博中的 “edge”是定量和精确的。决定赌博中的 “edge” 经常是定量且基于个人观点,因此很难去精确定义。

l 在寻求长期绝对回报时,专业经营投资池很少可以在不在意短期波动的情况下去押高度集中的赌注。真实世界里是存在竞争目标的。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员