投资建议

近期我们与境内外投资者沟通,投资者有几个疑虑较为一致:1)银行是顺周期行业,如何体现防御属性?2)银行股票是否属于高股息策略?3)近期银行股上涨,但品种纷扰,如何把握其中规律?

摘要

理由

Q1:银行股票当前如何体现防御属性?

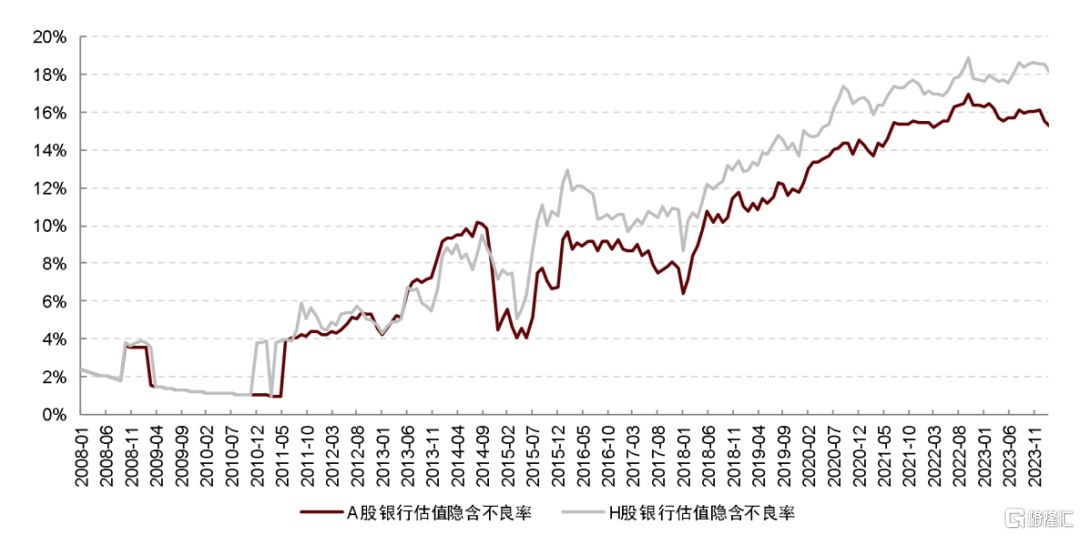

股价先于基本面超调。2021年后房地产开发贷风险暴露,银行股价先于基本面调整,后续伴随部分城投债务风险。截至2月26日,A/H主要银行股估值隐含不良率仍在15.1%/ 18.2%,我们认为当前的估值已较为充分地反映了市场对中资银行资产质量较为悲观的预期。

市场预期疲软阶段,银行业绩下修幅度及节奏更小。从商业模式来看,银行的资产端期限更长而负债端期限更短。因此当期损益表数据小部分(大约1/5-2/5)来自当期业务,更多表现为存量资产负债表所代表的历史业务。与其他行业相比,资产质量较为稳定的银行能够通过拨备等因素平滑利润波动,年度间盈利波动更小。

银行属于强监管行业。监管部门要求银行审慎计提信用风险损失准备以应对周期性冲击。同时,央行从审慎角度开展年度压力测试,保证银行体系在“重度但可能”不利冲击下的稳健经营能力。

Q2:银行股票是否属于高股息策略?

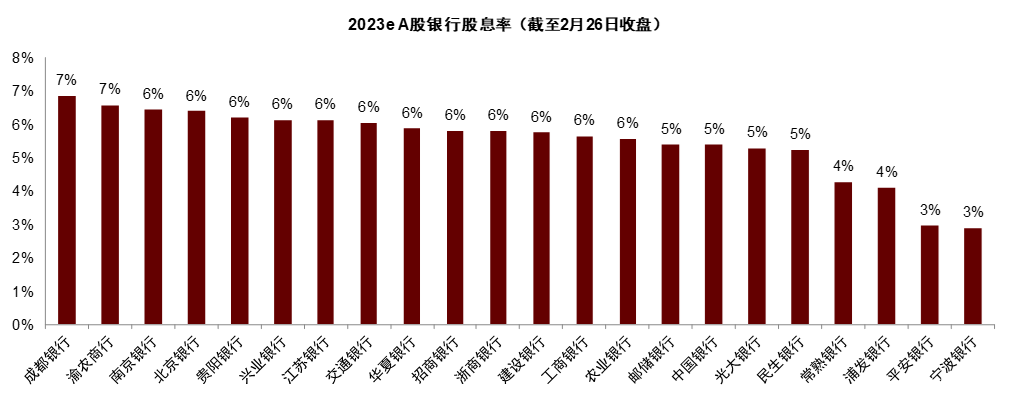

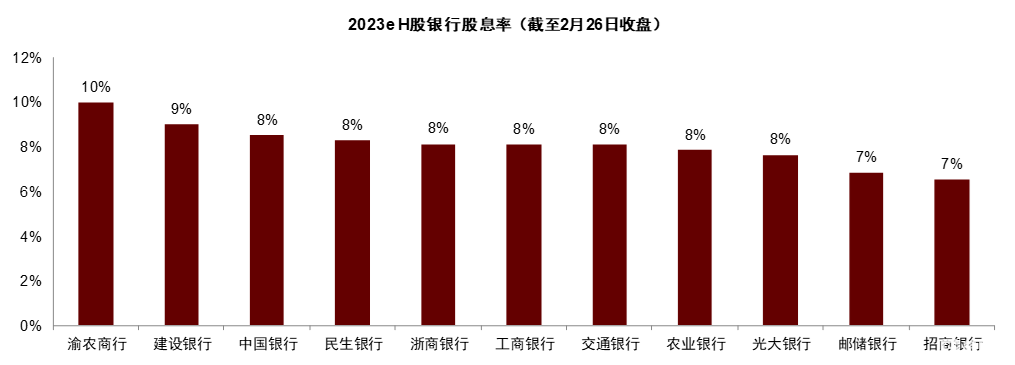

高股息标的通常指的是估值低、分红高、现金流稳定的成熟企业,我们认为大多数银行股也是高股息策略的可行选择,主要由于:1)股息率高:大多数银行股股息率在6%以上,长期回报跑赢市场;2)分红稳定:根据我们测算大多数中小银行内生资本补充能力能够满足未来5~10年以上资本充足率要求;3)盈利稳定:资产质量稳定的银行业绩下修幅度更小;4)分红意愿高:大部分银行将最低分红率要求写入章程。我们认为四大行也并非高股息策略的唯一选择,部分中小银行股息率同样已显示出吸引力(参见报告《银行高股息投资指南》)。

Q3:近期银行股上涨,但品种纷扰,如何把握其中规律?

我们认为股息率高低及其确定性是当前银行选股的主要逻辑,高股息策略的投资回报率要求下限可能不断下移,银行股票的股息回报吸引力提升。我们建议投资者可关注分红和盈利稳定性、资本补充需求、资产质量较好的银行。此外,不良生成率及信用成本边际走低、短期营收利润表现好于可比同业、公司治理层面有所期待的个股可能走出差异化独立行情。

风险

资产质量恶化超预期,营收及净利润增速下修幅度超预期。

正文

银行股票阶段性防御属性的考虑

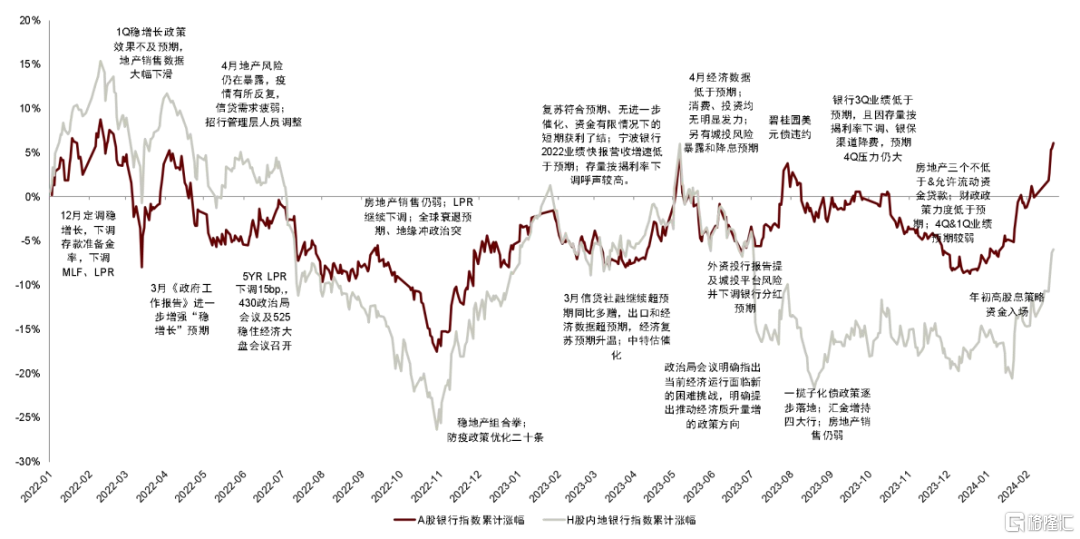

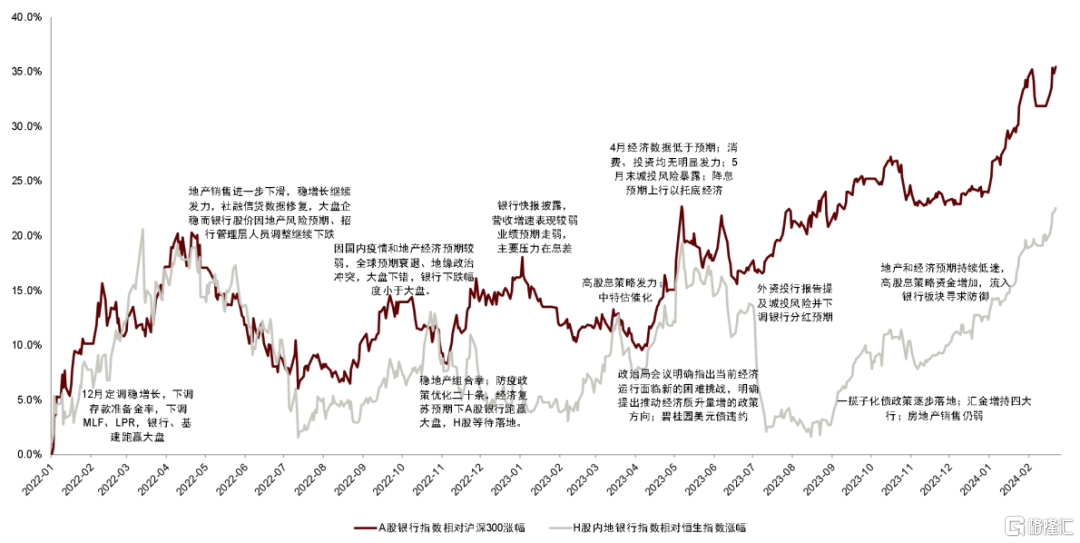

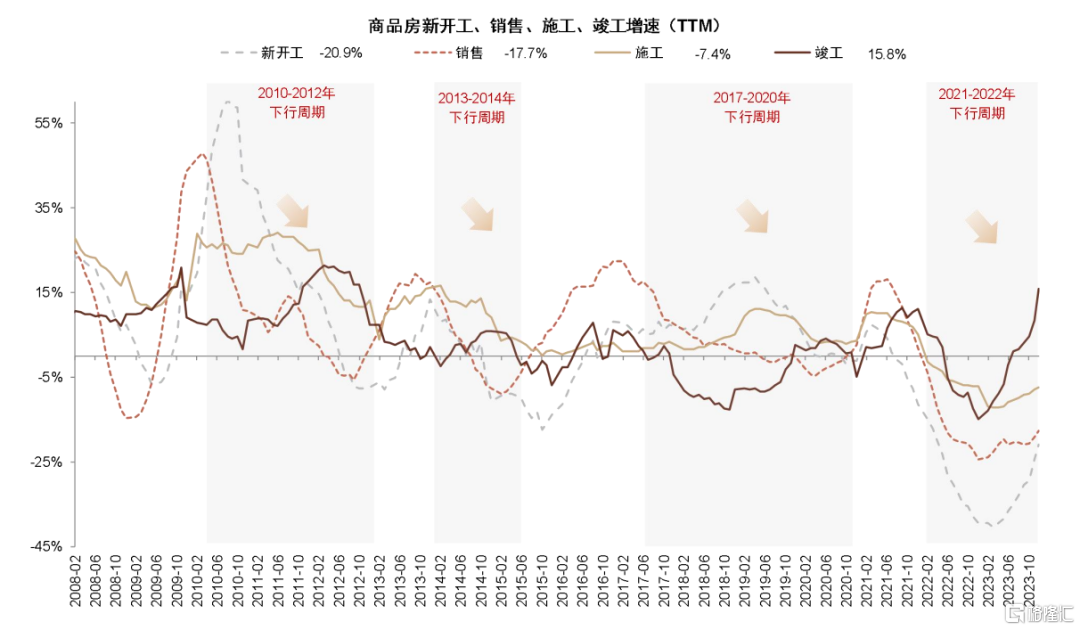

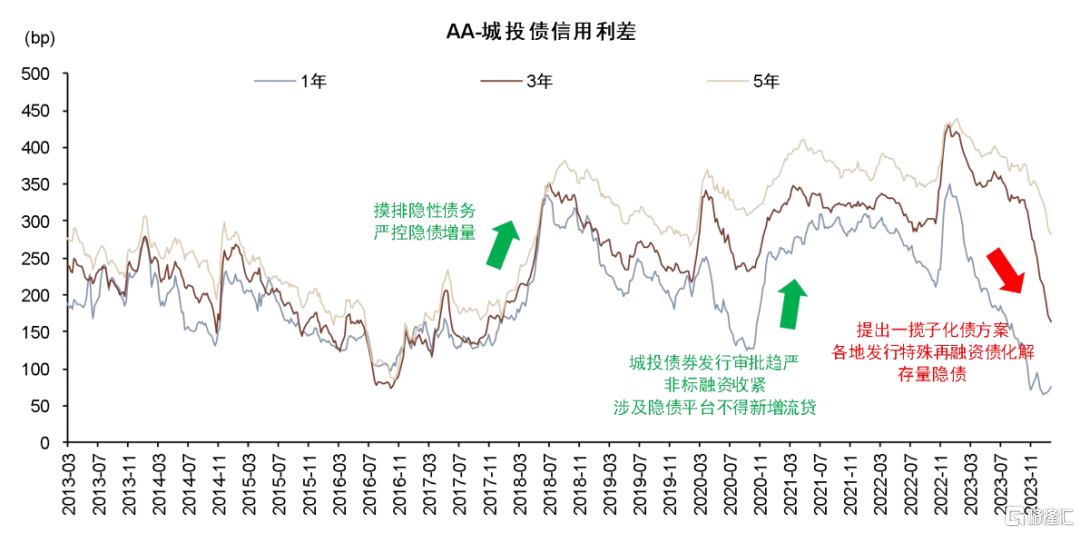

2021年后房地产开发贷风险暴露,银行股价先于基本面调整,后续伴随部分城投债务风险。2021年下半年起,商品房销售面积同比跌幅走阔,房企流动性恶化,房地产开发贷信用风险暴露。由于市场对地产风险预期的担忧,银行股价先于基本面调整,2021年下半年A股银行指数下跌11.8%,H股内地银行指数下跌12.6%,主要上市银行累计不良生成率则在2022年上半年才出现环比提升。2023年4-7月,受个别区域城投信用事件影响,市场对银行表内城投债务风险的担忧加剧,再次引发银行股价一定程度回调。

目前估值隐含不良率显著高于实际数值,我们认为股价调整已经充分。截至2024年2月26日,A/H主要银行股估值隐含不良率仍在15.1%/18.2%,高于上市银行不良率(3Q23末1.27%)和不良+关注率(1H23末2.94%)。我们认为当前的估值已较为充分地反映了市场对中资银行资产质量较为悲观的预期。

图表:2021年后A股及H股中资银行指数绝对收益

资料来源:Wind,中金公司研究部

图表:2021年后A股及H股中资银行指数相对收益

资料来源:Wind,中金公司研究部

图表:房地产行业2021年下半年进入下行周期

资料来源:Wind,中金公司研究部

图表:城投债信用利差2023年7月后持续下行

资料来源:Wind,中金公司研究部

图表:A股银行估值隐含不良率15.2%,H股银行估值隐含不良率18.1%,仍处于历史较高水平

注:截至2024年2月26日;选取样本银行进行计算,包括工商银行、建设银行、农业银行、中国银行、交通银行、招商银行、中信银行、民生银行和光大银行。

资料来源:Wind,中金公司研究部

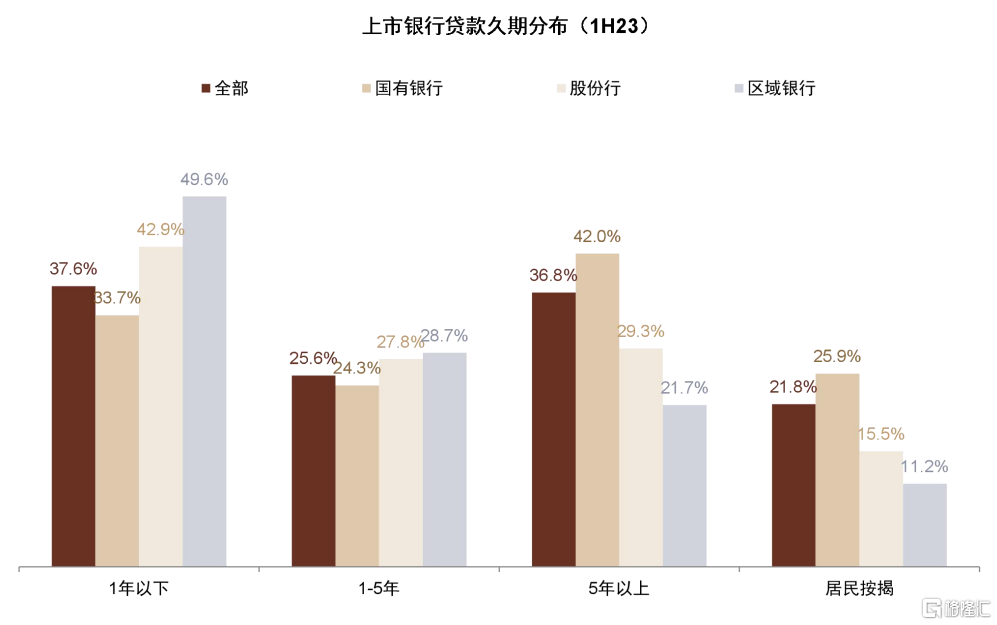

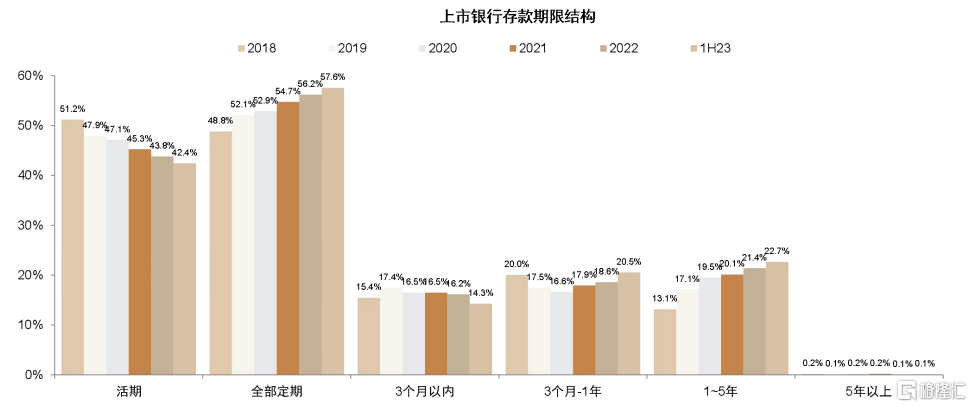

商业银行经营基于资产负债表,部分源自资产负债的期限错配。从商业模式来看,银行的资产端期限更长而负债端期限更短,即“长贷短存”。当前上市银行贷款端约37%贷款期限在5年以上,存款端5年以上存款占比不足1%。因此当期损益表数据小部分(大约1/5-2/5)来自当期业务,更多表现为存量资产负债表所代表的历史业务。

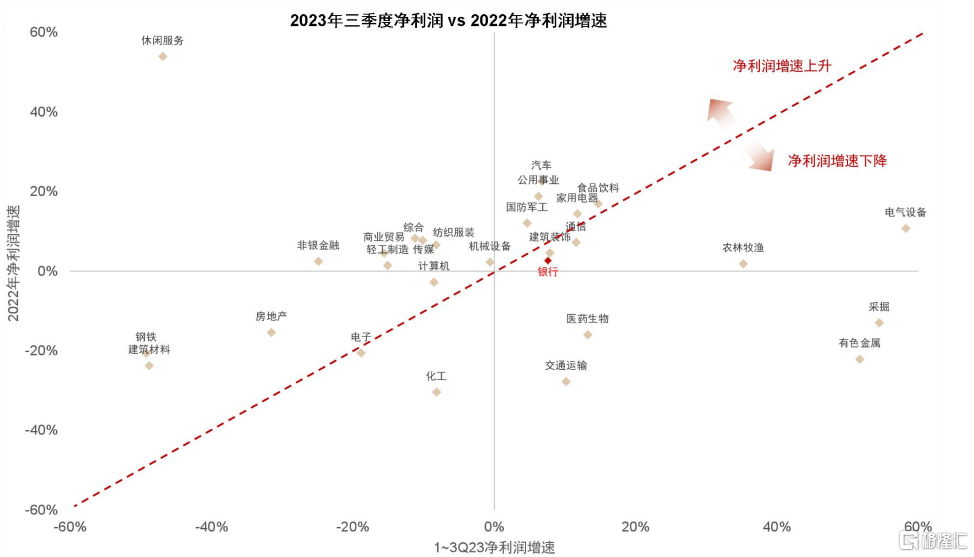

市场预期较弱阶段,银行业绩下修幅度及节奏更小。当前上市银行资产质量较稳定,仅当期业务影响损益表而存量业务影响较小,因此实体经济需求较弱时期银行盈利下降幅度小于其他行业。我们对比了A股26个行业2022年净利润增速及2023年前三季度净利润增速,2023年前三季度银行净利润同比增长2.6%,较2022年7.6%的净利润增速小幅下滑。与交运、有色、电气等盈利增速下降的行业相比,银行净利润下降幅度也相对更小。

图表:上市银行贷款期限分布

资料来源:Wind,中金公司研究部

图表:上市银行存款期限分布

资料来源:Wind,中金公司研究部

图表:A股上市企业1~3Q23净利润增速 vs2022年净利润增速:银行净利润增速下行幅度较小

资料来源:Wind,中金公司研究部

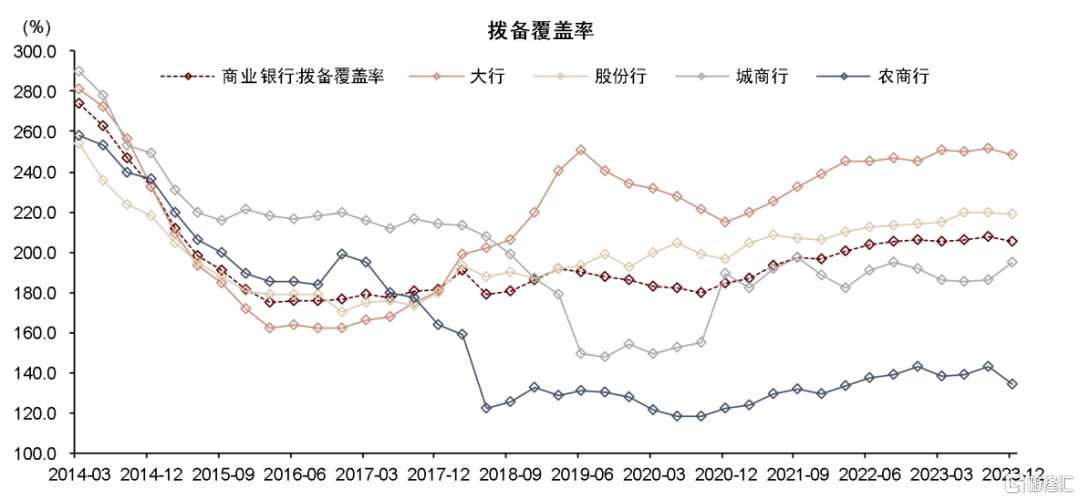

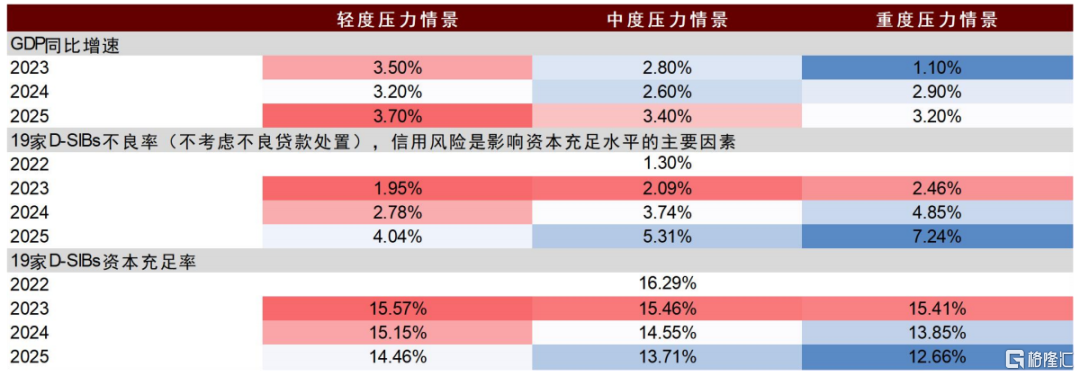

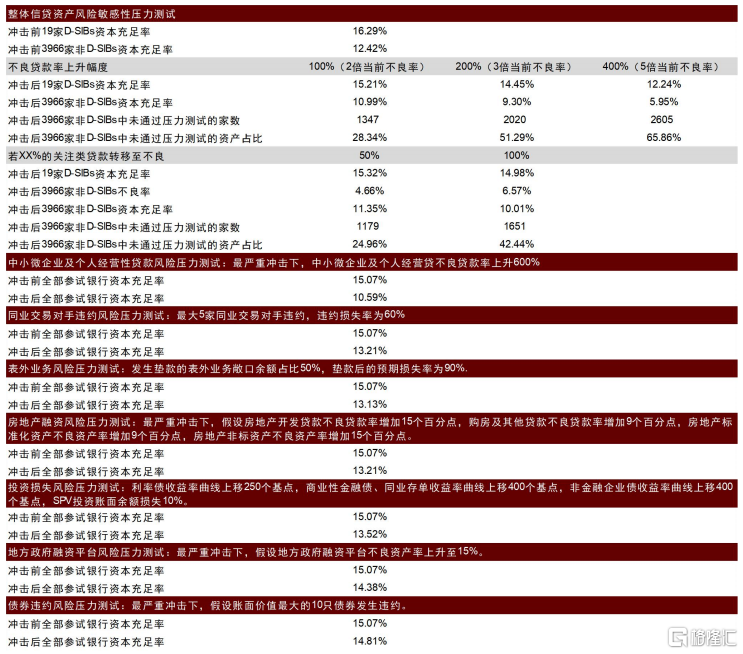

银行属于强监管行业,监管部门要求银行基于客户违约概率、前瞻宏观经济形势等量化参数审慎计提信用风险损失准备,以应对周期性冲击。截至4Q23末,商业银行拨备覆盖率205.1%,较3Q23末下降2.7ppt;贷款拨备率3.27%,较3Q23末下降8bp。同时,央行从审慎角度开展年度压力测试,保证银行体系在“重度但可能”不利冲击下的稳健经营能力。2023年银行业压力测试包括信用风险、市场风险、流动性风险、传染性风险等维度,结果显示:1)19家国内系统重要性银行整体抗冲击能力较强;2)3966家参试非系统重要性银行可承受整体信贷资产风险压力测试下的2项冲击(该压力情景共包括5项冲击);3)所有参试银行(合计3985家)流动性承压能力较强;4)60家参加传染性风险压力测试的银行均具备面对单家银行违约的抵御能力,证券业保险业金融机构违约一定程度增强银行间风险传染性。

图表:2023年末拨备覆盖率季度环比下降2.7ppt至205.1%,其中大行/股份行/城商行/农商行分别环比-2.8/-0.3/+8.9/-8.6ppt至248%、219%、195%、134%

资料来源:国家金融监管总局,中金公司研究部

图表:2023年银行业压力测试结果显示,19家D-SIBs整体能够通过重度宏观情景压力测试,其中信用风险是影响资本充足率的主要原因

资料来源:人民银行,中金公司研究部

图表:2023年银行业偿付能力敏感性压力测试结果显示,19家D-SIBs对信贷资产质量恶化具有较强的风险抵御能力,其余银行可承受整体信贷资产风险压力测试下的两项冲击

资料来源:人民银行,中金公司研究部

银行股是否属于高股息策略?

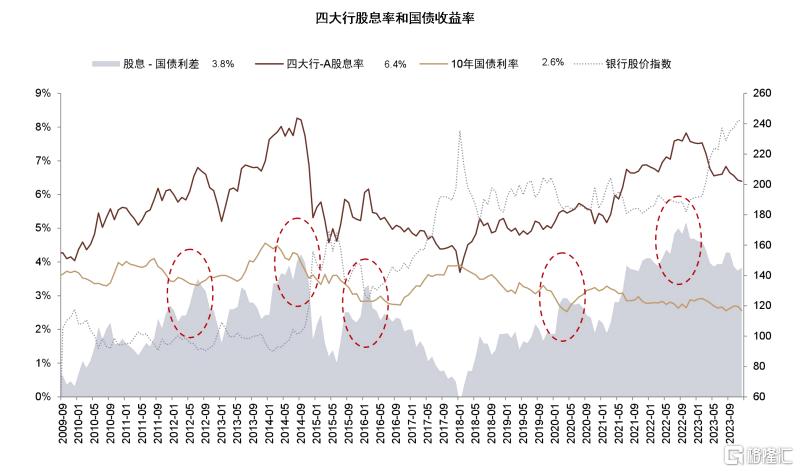

高股息标的通常指的是估值低、分红高、现金流稳定的成熟企业,当前大多数银行股股息率在6%以上,长期回报跑赢市场,是高股息策略的可行选择。除了四大行外,我们认为股息率高、分红和盈利稳定的中小银行也是高股息策略的可行选择,主要由于(参见报告《银行高股息投资指南》):

1. 股息率高:近年来大多数银行股股息率在6%以上,长期回报跑赢市场;

2. 分红稳定:对于一般行业而言,高股息标的一般具有较低的资本开支需求,因此能够将更高比例的盈利用于分红。银行盈利扣除分红的部分一般用于自身资本补充,因此资本充足率是影响银行分红率稳定性的重要因素。我们对上市银行资本补充需求进行测算,在不进行外部融资的情况下,大部分上市银行内生资本补充能力能够满足未来5-10年以上资本充足率要求,即分红率整体能够保持稳定;对于部分资本较为紧张的银行,分红比例可能受到资本压力影响。

3. 盈利稳定:盈利水平波动会影响分红水平,因此高股息标的一般为利润较为稳定的处于成熟行业的公司。相对于其他行业标的,银行DPS/BPS更加稳定,年度间波动较小,主要原因是银行业通过拨备等因素平滑利润波动,年度间盈利波动较小。银行资产质量风险是银行利润大幅波动的主要原因,因此资产质量较好、拨备水平较高的银行能够更好地熨平利润周期性波动。

4. 分红意愿高:企业分红意愿受企业自身经营战略影响,部分企业可能基于对未来经营形势的判断调整分红水平,因此高股息标的主要为分红预期较为稳定的国有企业。相对于其他行业,银行分红意愿更加稳定,大部分银行将最低分红率要求写入章程,在一定程度上保障了股东取得分红的权益。

图表:四大行股息率相对国债收益率溢价处于较高位置时,银行股绝对收益机会

资料来源:Wind,中金公司研究部

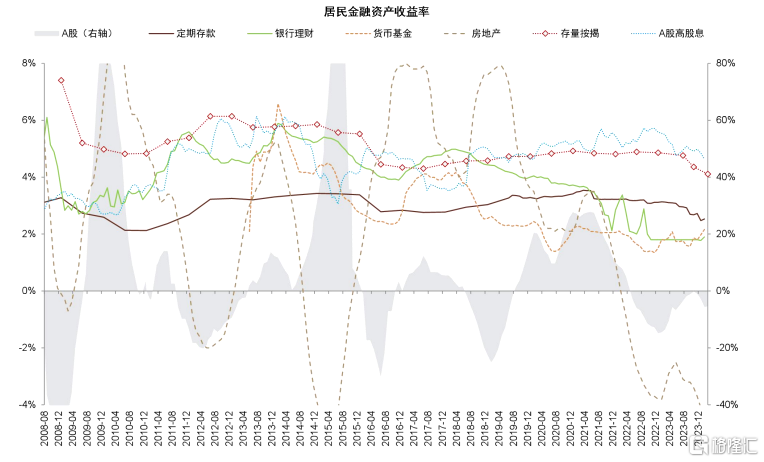

图表:主要金融产品投资回报率下降,高股息收益吸引力增加

资料来源:Wind,中金公司研究部

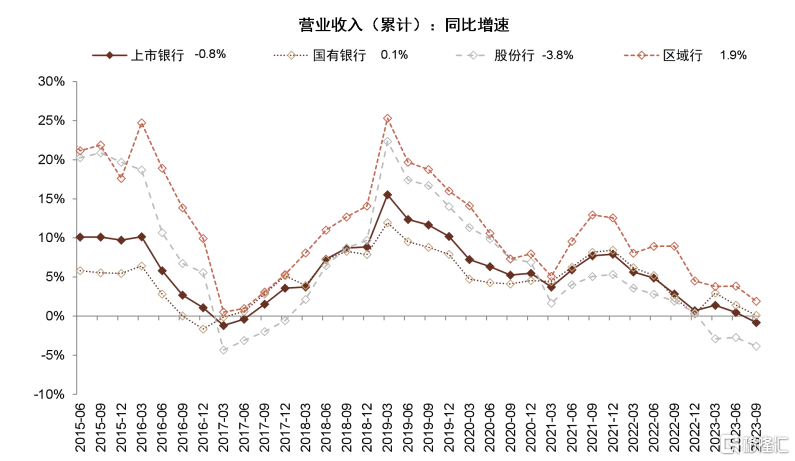

图表:1~3Q23上市银行营业收入同比下降0.8%,2018年以来首次营收转负

资料来源:Wind,中金公司研究部

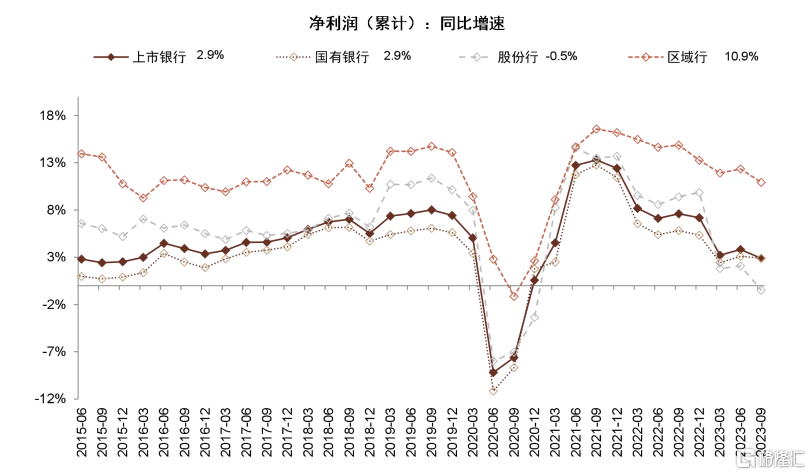

图表:1~3Q23上市银行净利润同比增长2.9%

资料来源:Wind,中金公司研究部

近期银行股上涨,但品种纷扰,如何把握其中规律?

我们认为股息率高低及其确定性是当前银行选股的主要逻辑。分红率较高、分红率稳定性更强、盈利较为稳定的标的更受市场青睐。向前看,我们预计市场利率仍然会继续下降,高股息策略的投资回报率要求下限可能不断下移,银行股票的股息回报吸引力提升。

走出差异化独立行情的选股逻辑。不良生成率及信用成本边际走低、短期营收利润表现好于可比同业、公司治理层面有所期待的个股可能走出差异化独立行情。

图表:A/H股上市银行股息率

资料来源:Wind,中金公司研究部

注:本文摘自中金公司2024年2月28日已经发布的《近期银行股票投资的几个市场疑虑》;分析员 张帅帅 SAC 执证编号:S0080516060001;SFC CE Ref:BHQ055;分析员 林英奇 SAC 执证编号:S0080521090006;SFC CE Ref:BGP853;分析员 严佳卉 SAC 执证编号:S0080518110004;SFC CE Ref:BNF177;分析员 许鸿明 SAC 执证编号:S0080523080007;分析员 陆姣阳 SAC 执证编号:S0080524010001;分析员 周基明 SAC 执证编号:S0080521090005;SFC CE Ref:BTM336;分析员 侯德凯 SAC 执证编号:S0080523110001;SFC CE Ref:BTC909;分析员 王子瑜 SAC 执证编号:S0080522070019;SFC CE Ref:BTC623;分析员 吕松涛 SAC 执证编号:S0080524010006;分析员 李少萌 SAC 执证编号:S0080122070036;分析员 李佩凤 SAC 执证编号:S0080521070004;SFC CE Ref:BTO526

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员