摘要

上周央行非对称性降息,5年期LPR调降25bp,超出市场预期。叠加监管机构最新举措以及市场期待3月初两会期间或有更多政策支持的影响,港股市场上周延续春节后的反弹行情,表现较为强劲。考虑到中国当前的实际利率、尤其是相对回报率仍然较高且高于美国,当下市场完全有理由对此次超预期降息作出积极回应。

往前看,尽管降息有其充分必要性并能起到一定作用,但仅靠当前降息幅度并不足以扭转市场颓势,主要原因包括:1)在当前经济增长环境下,融资成本甚至存款利率可能仍然需要进一步下调,但是国内掣肘(银行净息差)和国外制约因素(人民币汇率和美联储政策)都可能导致上半年前缺乏进一步空间,除非更多压力出现;2)与降息相比,大规模财政刺激更为重要。随着两会临近,经济增长目标以及更为重要的财政支持力度成为关注焦点。我们测算,如果财政刺激力度大幅超过1万亿人民币,例如达到5万亿人民币左右,可以推动财政脉冲攀升至历史高点,但是这一预期门槛确实较高。

对市场而言,降息兑现可以为反弹行情的持续提供一定动力,尤其是降息受益板块如成长股和小盘股,但是如果缺乏实质性财政政策支持,市场的上涨空间可能会受到压制。如果大幅财政政策支持得到兑现,我们认为市场或将迎来更多上行空间,轮动行情可能转向周期性板块和核心资产。否则,高分红和“哑铃”配置策略中期可能仍将行之有效。

正文

市场走势回顾

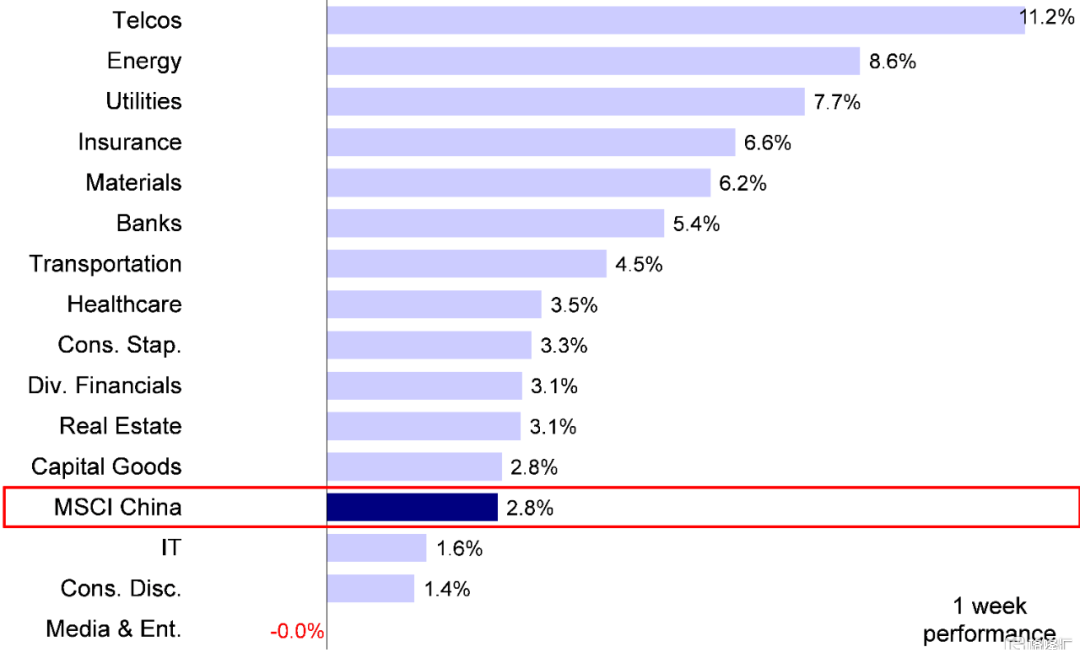

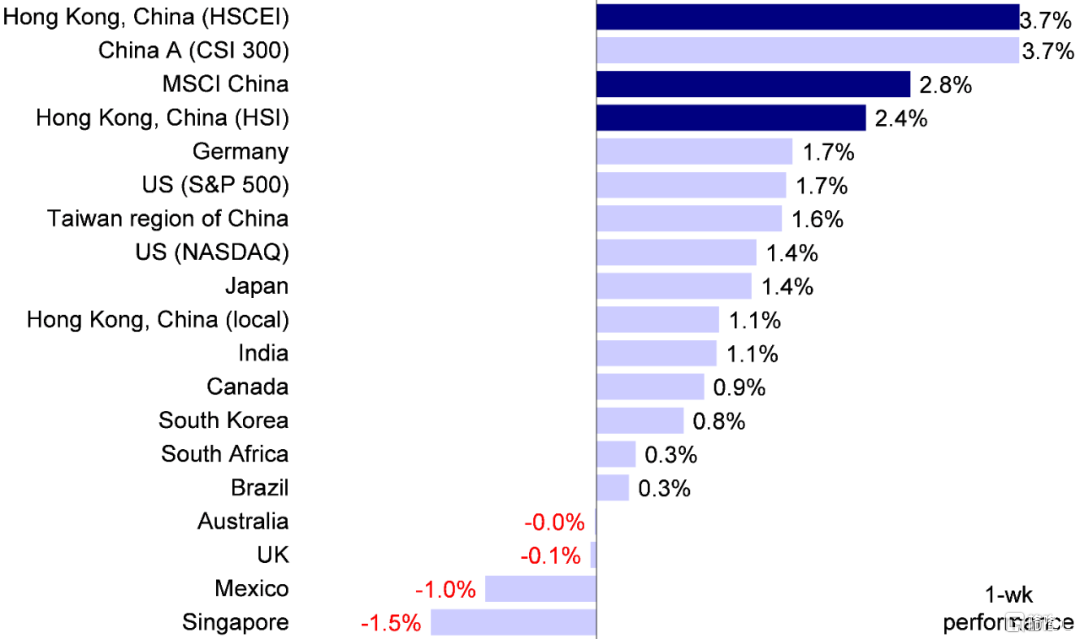

尽管上周美债利率上行依然带来扰动,但是在5年期LPR调降以及证监会最新举措等积极政策下,市场维持乐观情绪,港股得以延续“春节攻势”。主要指数中,恒生国企指数领涨,上周涨幅达到3.7%,MSCI中国指数、恒生指数和恒生科技指数分别上涨2.8%、2.4%和1.7%。板块方面,电信和能源板块领涨,涨幅分别达到11.2%和8.6%,而传媒娱乐板块表现落后。

图表:MSCI中国指数上周上涨2.8%,电信和能源板块领涨

资料来源:FactSet,中金公司研究部

市场前景展望

上周央行非对称性降息,5年期LPR调降25bp,超出市场预期。叠加监管机构最新举措以及市场期待3月初两会期间或有更多政策支持的影响,港股市场上周延续春节后的反弹行情,表现较为强劲。正如我们在上期周报《港股能否延续“春节攻势”?》中提到,虽然从表面上看,春节期间出行和消费总量上的数据亮眼,但人均消费较为疲弱,表明经济复苏结构不平衡且增长力度较弱,可能会动摇春节期间市场上涨行情的基础。因此,更多政策支持对于反弹的持续性仍然较为重要,尤其是两会前后LPR下调以及利好性财政政策的出台。春节假期过后的市场表现也的确如此,一度出现回调,直到LPR调降超出市场预期,反弹行情才得以恢复。

图表:港股跑赢全球多数资产

资料来源:Bloomberg,中金公司研究部

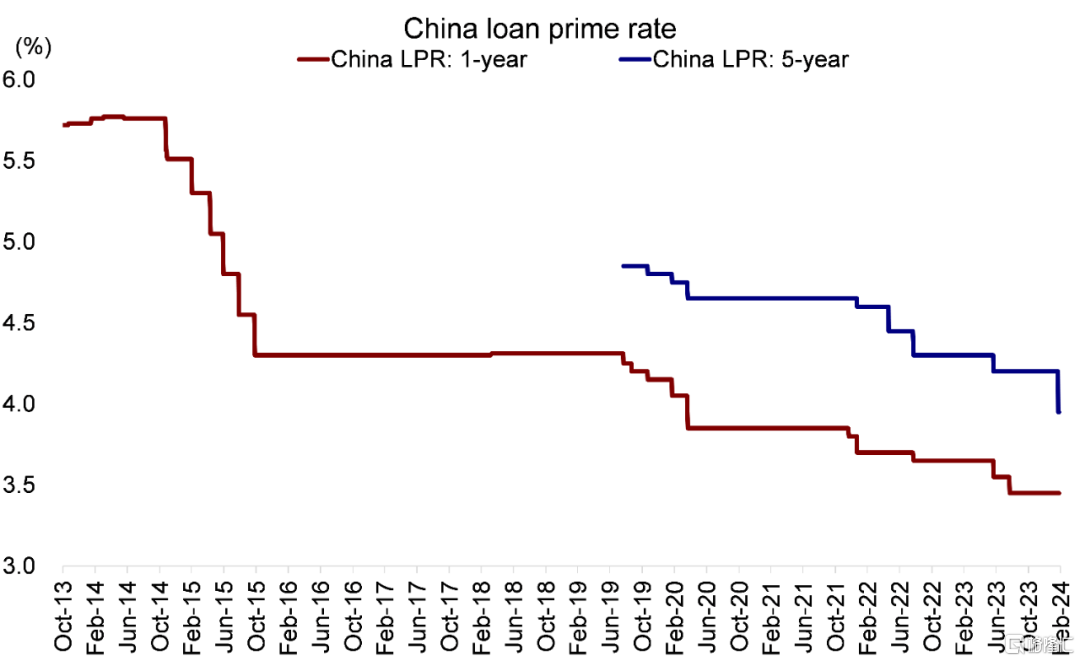

虽然2月18日MLF利率按兵不动,但是2月23日中国央行宣布非对称性降息,5年期LPR下调幅度史无前例地达到25bp,超出市场预期,创历史单次LPR最大降幅。中金宏观组预计此次5年期LPR调降或将每年节省利息负担2000至4000亿人民币。考虑到中国当前的实际利率、尤其是相对回报率仍然较高且高于美国,当下市场完全有理由对此次超预期降息作出积极回应,试想今年1月降息落空时市场的反应就可见一斑。

图表:中国5年期LPR下调25个基点,至3.95%

资料来源:Wind,中金公司研究部

往前看,我们认为,尽管降息有其充分必要性并能起到一定作用,但也需要清楚的看到,仅靠当前降息幅度并不足以扭转市场颓势,主要原因包括:1)在当前经济增长环境下,融资成本甚至存款利率可能仍然需要进一步下调,但是国内掣肘(银行净息差)和国外制约因素(人民币汇率和美联储政策)都可能导致上半年前缺乏进一步空间,除非更多压力出现;2)与降息相比,大规模财政刺激更为重要,并有其必要性。随着两会临近,经济增长目标以及更为重要的财政支持力度成为关注焦点。对于财政政策的力度,市场存在多种猜测版本。我们测算,如果财政刺激力度大幅超过1万亿人民币,例如达到5万亿人民币左右,可以推动财政脉冲攀升至历史高点,但是这一预期门槛确实较高。

因此,对市场而言,降息兑现可以为反弹行情的持续提供一定动力,尤其是降息受益板块如成长股和小盘股,但是如果缺乏实质性财政政策支持,市场的上涨空间可能会受到压制。如果大幅财政政策支持得到兑现,我们认为市场或将迎来更多上行空间,轮动行情可能转向周期性板块和核心资产。否则,高分红和“哑铃”配置策略中期可能仍将行之有效。

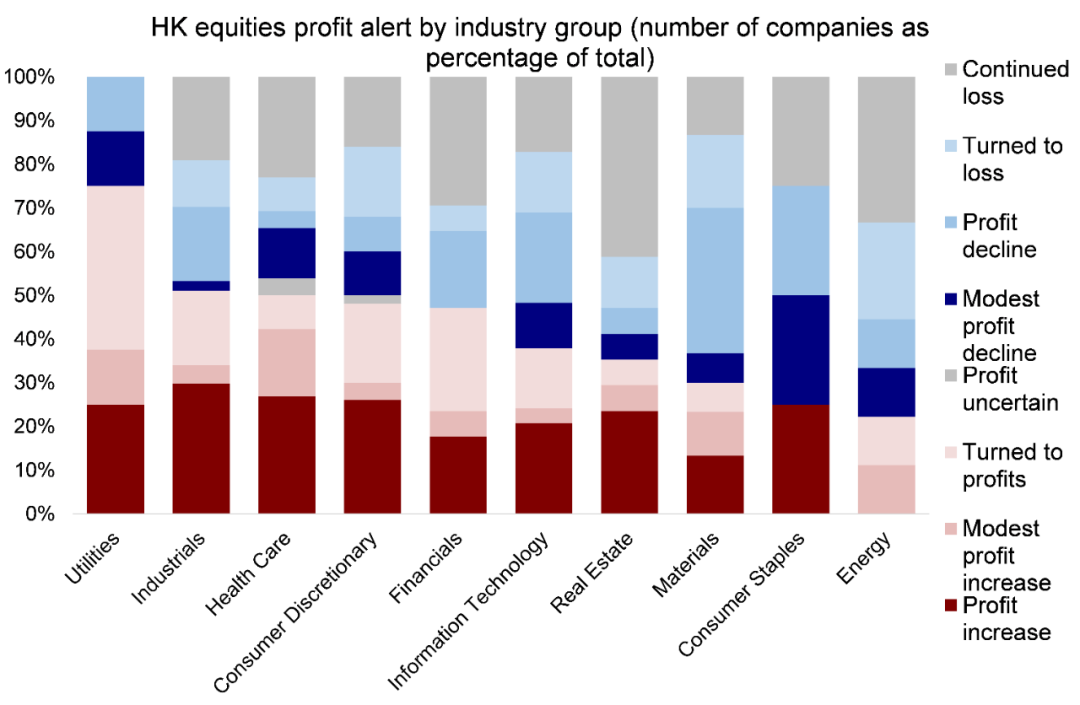

此外,海外中资股2023年年报业绩期将于3月中下旬逐渐进入高峰期。截至2024年2月23日,港股市场中已有236家上市公司发布业绩预告。从已发布的2023年下半年业绩预告来看,公用事业业绩持续向好,工业板块盈利有所改善,而能源、必需消费、原材料等板块利润则受到挤压。已经公布业绩预告的公司中,公用事业板块预告偏正面的公司比例高达75%,工业板块预告偏正面的公司占比达到51%,房地产等多数板块业绩预告则偏负面。

图表:港股市场中236家上市公司发布了业绩预告

资料来源:Wind,中金公司研究部

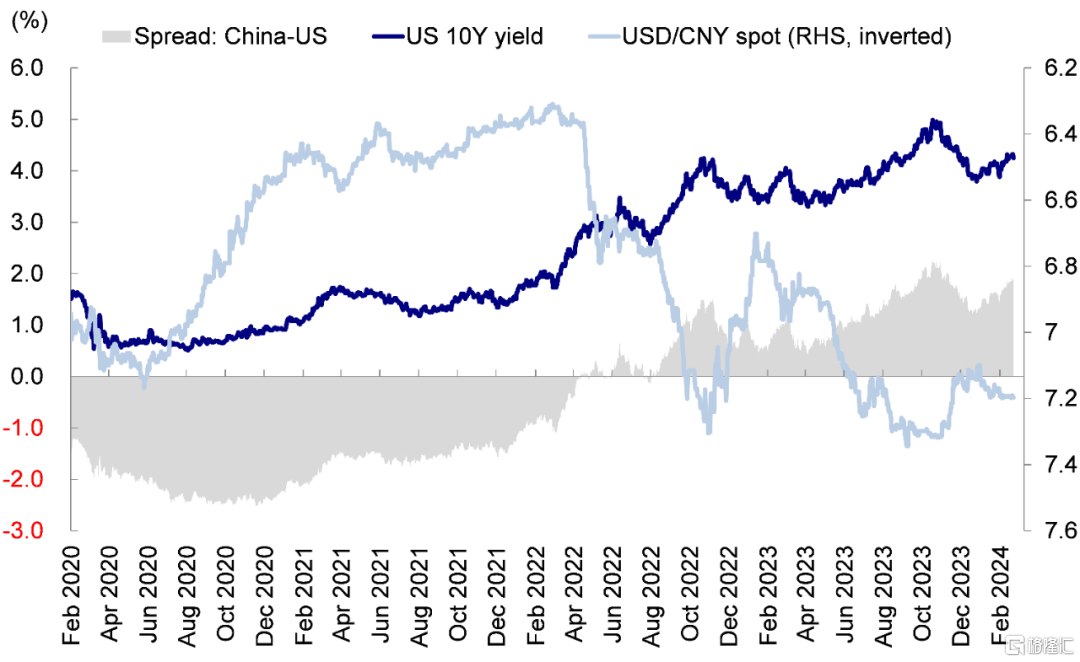

外部方面,美联储1月FOMC会议纪要压制降息预期,外部扰动犹存。具体来看,1月FOMC会议纪要显示,在利率前景方面,与会美联储官员认为政策利率可能处于本轮紧缩周期的峰值。大多数与会者指出过快放松政策立场可能带来风险,并强调认真评估未来数据以判断通胀是否在持续降至2%的重要性。多名与会者认为,适合在FOMC下次会议上开始深入讨论美联储资产负债表问题,从而对放缓缩表的最终决定做出指导[1]。1月FOMC会议纪要发布后,市场此前降息预期受到压制,10年期美债利率攀升至4.3%以上。

图表:降息路径不确定性犹存,10年期美债利率攀升至4%以上

资料来源:Bloomberg,中金公司研究部

往前看,3月初即将召开的两会是值得关注的重点政策窗口(《2月市场有何期待?》)。在当前市场环境下,我们建议投资者短期关注“政策托底预期”带来的反弹机会,但中期看除非财政和地产有实质且大规模政策兑现,高分红和“哑铃”配置策略仍将有效(《新宏观形势下的高分红投资价值》)。

具体来看,支撑我们上述观点的主要逻辑和上周需要关注的变化主要包括:

1) 中国5年期以上LPR下调25bp至3.95%。1年期LPR报价持平于3.45%,5年期以上LPR下调25个基点至3.95%,创历史最大降幅。非对称降息一方面是将5年-1年LPR息差弥合至2019年LPR改革前,另一方面贷款利率曲线平坦化有助于稳投资、稳楼市、稳预期,并减轻按揭等长期贷款利息负担。此次5年期以上LPR下调后,全国的房贷利率政策下限将调整至3.75%。北京、上海等地多家银行宣布同步调整房贷利率。当前实际贷款利率仍较高,未来贷款利率进一步下调或需伴随银行成本下降。

2) 2月美国制造业PMI初值超预期,服务业PMI初值低于预期。2月制造业PMI环比回升至51.5,处于扩张区间并续创2022年10月以来新高,高于市场预期50.5;分项看,供应交付环比明显回升,上月对供应链形成显著拖累的红海局势扰动减轻;具备前瞻性的新订单分项环比回升,同时新出口订单与在手订单均有改善,需求端走强可能形成支撑。2月服务业PMI环比回落至51.3,低于市场预期的52;分项看,新订单、存量订单及出口订单均走弱,显示服务需求在高利率环境下边际走低;就业与经营预期环比回落,服务业放缓可能逐步显现。数据公布后,美债利率和美元走低后回升、黄金走低。

3) 2月FOMC会议纪要显示多数与会者强调提前降息的风险。会议纪要显示,大多数与会者指出过快放松政策立场的风险,并强调通过仔细评估未来数据判断通胀是否可持续降至2%的重要性。多名与会官员认为,适合在FOMC下次会议上开始深入讨论资产负债表问题,以此对放慢缩表的最终决定做出指导。近期美联储官员表态偏鹰,通胀数据表现较强,市场预期美联储开启降息的时点一再推后至6月。对于资产而言,降息时点差异可能不大,尽管存在“折返跑”,但只要方向明确交易方向也就明确。

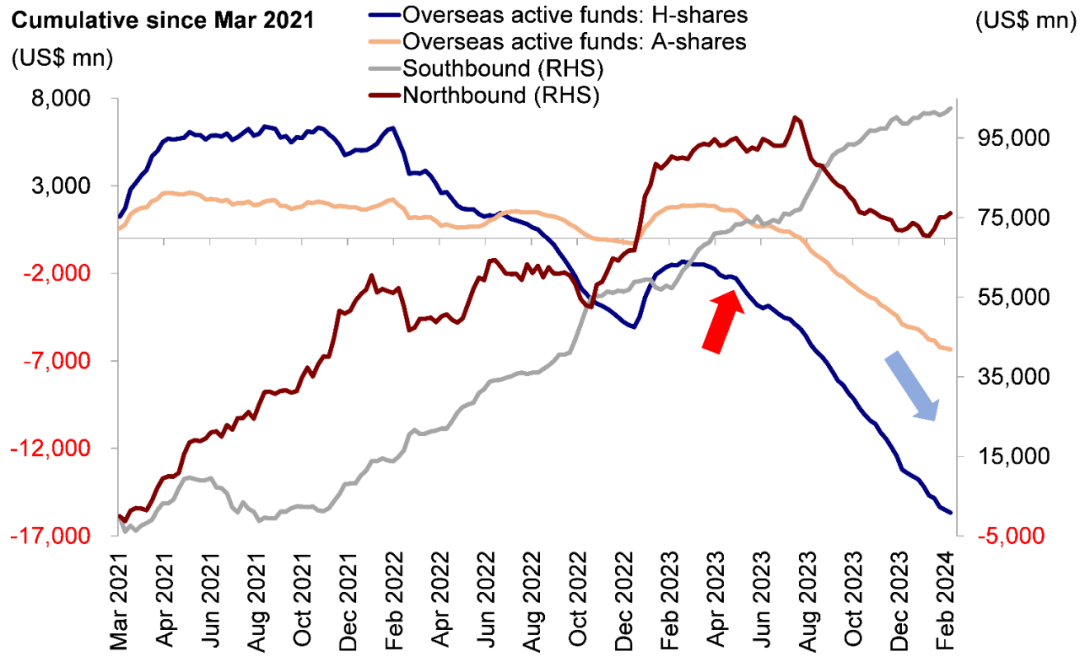

4)流动性:南向资金保持流入势头,而海外资金则持续流出。具体看,来自EPFR的数据显示,上周海外主动型基金流出海外中资股市场,流出规模共计2.208亿美元(此前一周流出总量2.197亿美元),为连续34周流出海外中资股市场。上周南向资金延续流入,中国内地投资者通过港股通买入了200亿港元的港股。

图表:海外主动型基金连续流出海外中资股市场

资料来源:EPFR,Wind,中金公司研究部

配置建议

政策托底有望推动市场短期反弹,投资者可以采取“捡便宜”策略。不过,在更多利好性政策兑现前,我们认为当前环境下整体哑铃型配置策略仍行之有效。稳定现金流板块(高分红比例,如电信、公用事业和能源)、高端科技升级板块(科技硬件、半导体)和中端优势行业出海板块(工程机械、汽车与零部件、新能源与光伏、部分品牌消费等)将是核心关注的三条主线。

重点关注事件

3月1日公布中国2月份PMI数据;3月初召开全国两会。

注:本文摘自:2024年2月25日已经发布的《降息过后看财政》

分析员 刘刚 CFA SAC 执业证书编号:S0080512030003 SFC CE Ref:AVH867

联系人 王牧遥 SAC 执业证书编号:S0080123060036

分析员 张巍瀚 SAC 执业证书编号:S0080524010002 SFC CE Ref:BSV497

联系人 吴薇 SAC 执业证书编号:S0080122060053

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员