双抗、ADC、CAR-T疗法,已成为创新药研发的热门方向。

尽管全球已获批的双抗和ADC数量相差不大,但从适应症看,双抗以获批血液瘤为主,而针对实体瘤较多的ADC,市场空间的想象力更大。

不过,近年来也有不少双抗频频公布了针对实体瘤的积极研究数据,爆发出了不弱于ADC的市场潜力,加快突破成长天花板。

01

新一代双抗“药王”,

花落强生?

这几年,双抗药物扎堆上市、硕果累累。

据民生证券研报显示,目前全球获批上市的双抗药物已有13款(其中首款上市药物catumaxomab已撤市),针对的适应症多为血液肿瘤(有7款),但也拓展至实体瘤、遗传病、自身免疫和眼科等多个疾病领域。

在血液瘤领域,双抗已获批白血病、滤泡性淋巴瘤、多发性骨髓瘤和弥漫性大B细胞淋巴瘤等适应症,且靶点选择主要以CD3为基础,组合设计包括CD20/CD3(3款)、BCMA/CD3(2款),其次为CD3/CD19(1款)和CD3/GPRC5D(1款)。

其中,销售表现较为可观的是CD3/CD19双抗Blincyto(贝林妥欧单抗),于2014年获批用于治疗前体B细胞淋巴细胞白血病,2022年销售额达5.83亿美元。

图片来源:民生证券研报

截至目前,全球仅有2款双抗获批实体瘤适应症,分别为强生c-MET/EGFR双抗Amivantamab(埃万妥单抗)、康方生物PD-1/CTLA4双抗卡度尼利单抗。

其中,埃万妥单抗于2021年5月获FDA首次批准上市,用于治疗铂类化疗后进展的EGFR外显子20插入突变的转移性非小细胞肺癌患者;卡度尼利单抗于2022年6月获NMPA批准上市,用于治疗既往接受含铂化疗治疗失败的复发或转移性宫颈癌患者。

值得一提的是,强生在2023年投资者日上表示,“埃万妥单抗在肺部疾病领域的销售峰值为50亿美元,在一线的市占率剑指50%”。如果能够实现这个目标,埃万妥单抗将成为双抗领域的“药王”。

要知道,当前EGFR突变NSCLC领域的“王者”,是阿斯利康的EGFR抑制剂奥希替尼,2023年销售额高达约58亿美元。强生之所以拥有冲击下一代肺癌创新药王者的“底气”,正是源于埃万妥单抗联合三代EGFR抑制剂拉泽替尼的临床效果头对头优于奥希替尼。

我国首款国产双抗药物卡度尼利单抗也不甘示弱,上市首年销售额即突破10亿元,且适应症覆盖广泛,已通过联合用药布局十几个适应症,涵盖胃癌、肺癌、肝癌、肾癌、食管鳞癌等多种实体瘤。其中,联合奥沙利铂和卡培他滨(XELOX)一线治疗晚期胃癌的上市申请已于2024年1月获NMPA受理。

卡度尼利单抗管线 图片来源:康方生物半年报

相比尚待实现的目标,当前双抗领域真实存在的“药王”,是罗氏开发的Hemlibra(艾美赛珠单抗),2023年实现销售额达41.47亿瑞士法郎,同比增长16%。

不仅如此,Hemlibra还是近20年来FDA批准的首个用于治疗A型血友病的新药,开辟了ADC在遗传病领域的新市场。

02

CD3双抗能否攻克实体瘤?

如前文所述,针对血液瘤的双抗药物,靶点选择主要以CD3为基础,搭配CD20、CD19、BCMA等常见血液瘤靶点。

之所以会诞生这么多以CD3为基础的双抗产品,是因为CD3的亲和力对于T细胞的激活能力起到相对关键的作用。

这种双抗类型也被称为TCE双抗,通过CD3靶向抗体结合T细胞表面的CD3亚基,可以将T细胞拉近到肿瘤细胞周围,并将T细胞激活从而实现肿瘤杀伤作用。目前,TCE双抗主要应用在血液瘤领域。

CD19、BCMA是血液瘤治疗热门靶点,全球已获批的CAR-T疗法,针对的靶点不是CD19,就是BCMA,获批的适应症主要为多发性骨髓瘤、白细胞、弥漫性大B细胞淋巴瘤等血液瘤。

当前双抗靶点选择之所以多为常见靶点,一是由于这些靶点类型比较容易成药,经过了无数次临床试验和市场的检验,有利于药企减少研发风险、控制成本、提高研发成功率,二是双抗研发尚处在“摸着石头过河”的阶段,一开始便摘取“更高处的果实”,并不现实。

当然,针对热门靶点,就会不可避免地面临同质化竞争。

以CD3/CD20双抗为例,除全球已获批3款药物外,再生元向FDA提交odronextamab治疗复发性或难治性弥漫性大B细胞淋巴瘤和滤泡性淋巴瘤的生物制品许可申请已获FDA受理并授予优先审评资格,PDUFA日期为2024年3月31日,再鼎医药拥有该药在中国的商业化权益。

此外,康诺亚/诺诚健华、嘉和生物、君实生物和正大天晴(中国生物制药子公司)等国产药企,均有CD3/CD20双抗在研发当中,适应症主要为血液瘤。

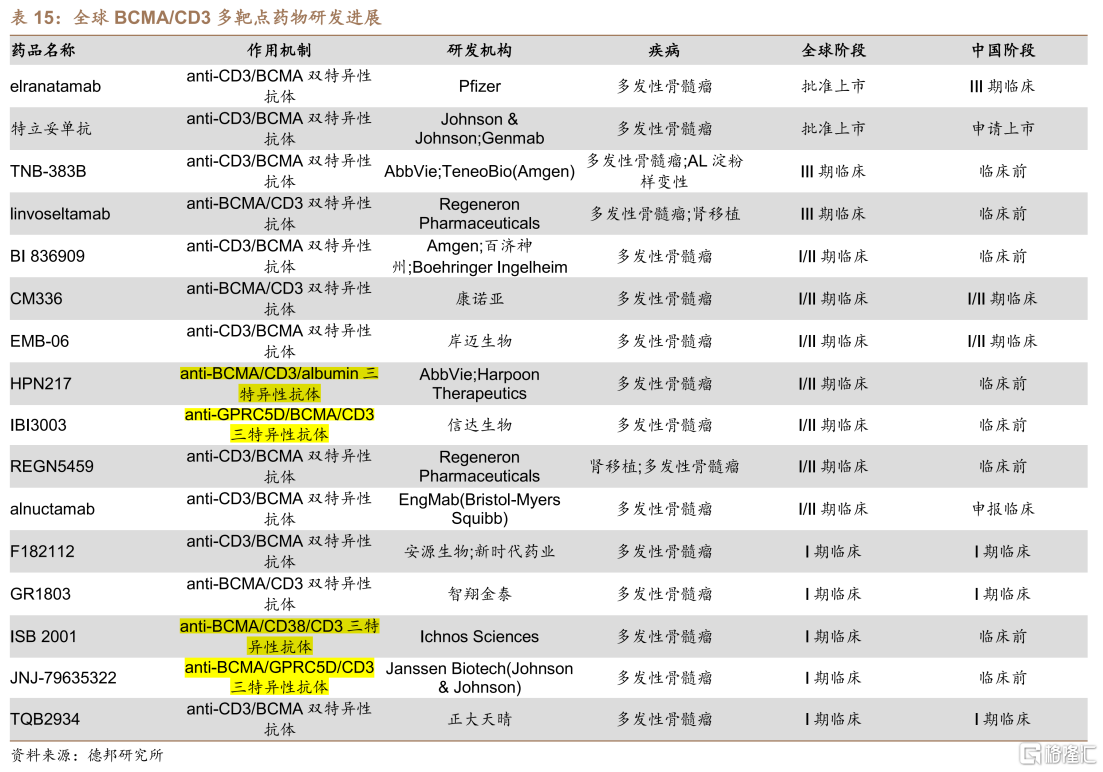

CD3/BCMA双抗竞争也较为激烈,除已获批的巨头辉瑞、强生外,全球布局的药企还有艾伯维、百济神州、康诺亚、智翔金泰等10家左右,适应症主要针对多发性骨髓瘤。

图片来源:德邦证券研报

当然,也有一些TCE双抗正在探索实体瘤,如CD3/DLL3、CD3/GPC3等。毕竟实体瘤患者数量更多,市场想象力更大,全球新发癌症中大部分也都是实体瘤。

03

新一代双抗,

在迎来曙光

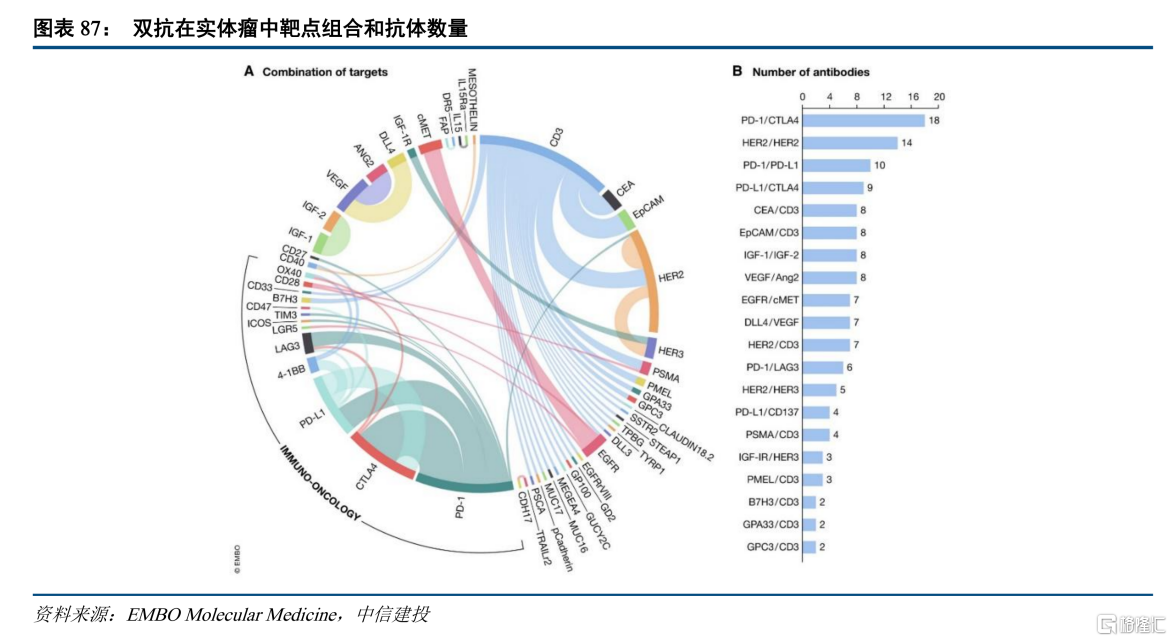

除了以CD3靶点为基础的TCE双抗外,还有许多与肿瘤免疫相关靶点为主的双抗也在探索实体瘤,包括PD-1、PD-L1、HER2等。

其中,以PD-1/PD-L1为主的双抗组合较多,包括PD-(L)1/CTLA-4、PD-(L)1/VEGF、PD-L1/CD47双抗和PD-(L)1/TGF-β双抗等;另外,也有一些HER2双表位抗体、EGFR/c-Met双抗等全新靶点组合。

PD-1/CTLA-4双抗的成药性已经得到验证,康方生物的卡度尼利单抗已于2022年6月获NMPA批准治疗宫颈癌,成为全球首款获批的PD-1/CTLA-4双抗,极具里程碑意义;阿斯利康的volrustomig也展现出有意疗效,布局了一线治疗转移性非小细胞肺癌等4项III期临床试验。

PD-L1/CTLA-4双抗方面,康宁杰瑞的KN046正在澳大利亚、美国和中国开展覆盖非小细胞肺癌、胰腺癌、肝癌、三阴乳腺癌等10余种肿瘤的近20项不同阶段临床试验,其中最快已至临床Ⅲ期;科伦博泰的SKB337正在对晚期实体瘤患者进行I期剂量递增研究。

图片来源:中信建投证券研报

全球在研的PD-(L)1/VEGF双抗也有不少,包括康方生物、华海药业、天士力、宜明昂科、君实生物和荣昌生物等均已推至临床阶段,其中康方的依沃西单抗(AK112)进度最快,不仅率先向NMPA提交了治疗非小细胞肺癌的上市申请,还达成了总交易金额高达50亿美元(其中首付款5亿美元)的对外授权合作。

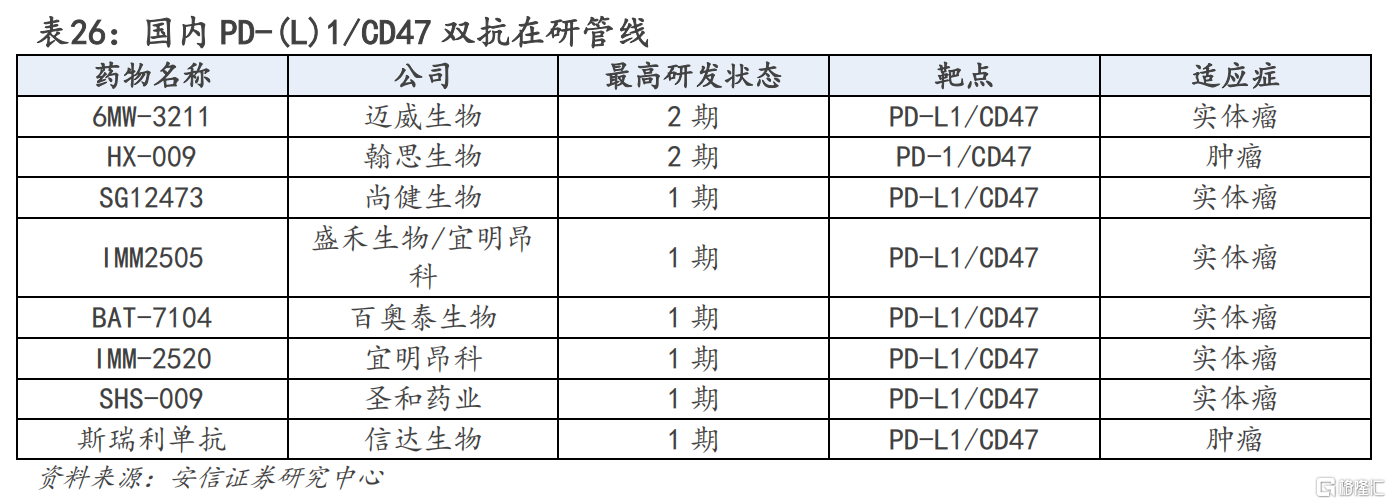

CD47靶点的市场价值很大,但诸多探索一直未见成效,许多药企都在上面折戟,不知搭配PD-L1能否擦出火花。

目前,全球已有不下于5家药企的PD-L1/CD47双抗进入临床阶段,包括迈威生物6mw3211、百奥泰BAT7104、信达生物IBI322和宜明昂科IMM2520等,但目前多处于临床早期阶段,最终能否成药尚待时间验证。

图片来源:安信证券研报

相较之下,PD-(L)1/TGF-β双抗的布局者更多,虽然领头羊默克已经折戟,但恒瑞医药正在针对SHR-1701开展多项治疗实体瘤的Ⅲ期临床试验,而且还有君实生物、创胜集团、开拓药业、乐普生物和正大天晴等10家左右国产药企布局。

HER2双抗一向备受关注,虽有不少挫折,但也正在迎来曙光。

例如,康宁杰瑞和石药集团共同研发的KN026联合化疗一线治疗乳腺癌已于2023年5月获批开展Ⅲ期临床,且针对胃癌的适应症于2023年11月获NMPA纳入突破性疗法认定。

另外,百济神州从Zymeworks公司引进的泽尼达妥单抗(zanidatamab,ZW25),治疗既往经治的HER2扩增性胆道癌,于2023年11月获NMPA纳入优先审评,此前该药还获得FDA授予治疗胃癌和卵巢癌的孤儿药资格,以及一线治疗胃食管腺癌的快速通道资格。

EGFR/c-Met双抗,被认为是肺癌领域的必争之地。市场潜力如何,从强生的埃万妥单抗剑指50亿美元销售额就可见一斑。

面对如此高额的市场蛋糕,礼来、翰森制药、岸迈生物和贝达药业等纷纷下场。另外,嘉和生物布局了EGFR/c-Met/c-Met三抗药物,阿斯利康、百奥赛图则布局了EGFR/c-Met双抗ADC。

04

结语

在探索治疗实体瘤的道路上,新一代双抗不断涌现,并展现出了令人振奋的潜力。适应症范围的不断扩大,意味着双抗市场还有很大的提升空间,或将爆发出一条不弱于ADC的赛道。

参考资料:

1.各家公司财报、公告、官网

2.《医药生物行业专题研究:TCE双抗赛道(1),创新药两年内的赛道性投资机会-230524》,国盛证券

3.民生证券、德邦证券、中信建投证券、安信证券研报

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员