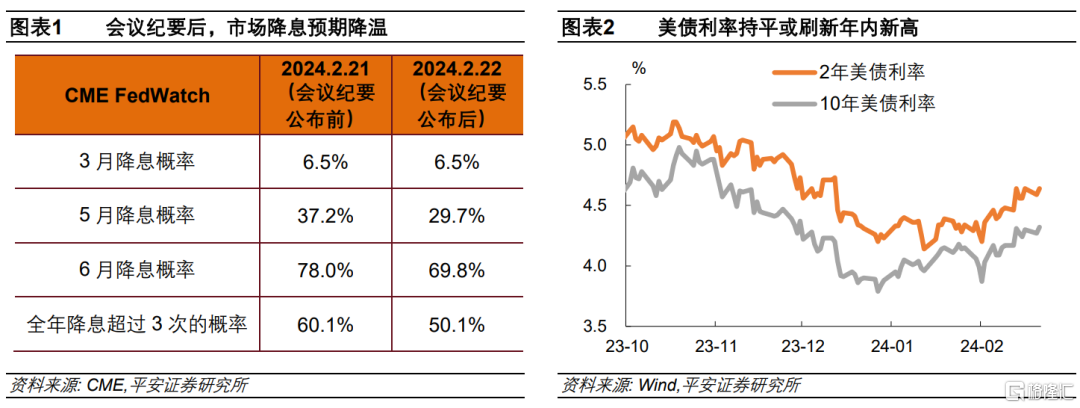

美国时间2024年2月21日,美联储公布1月议息会议纪要。市场降息预期继续降温,10年美债收益率上升5BP至4.32%,刷新年内新高;美股纳斯达克指数小幅收跌;美元指数震荡下跌,收于104下方。

会议纪要基本维持2月以来的政策基调,谨慎对待降息,仍较关注通胀风险。具体来看:1)利率方面,参会者判断政策利率可能已经达峰;参会者强调限制性货币政策利率需要维持多久具有不确定性;在对通胀持续回落到2%更有信心之前,不合适降息。2)经济方面,参会者认为实现充分就业和降低通胀两大目标的风险趋于平衡,但仍高度关注通胀风险;参会者指出,价格稳定的进展可能会停滞,过快放松政策立场有风险;也有几名参会者指出,长期维持限制性立场或带来经济下行风险。3)缩表方面,参会者指出,缩表是美联储实现目标的重要组成,适合在下一次会议上深入讨论相关问题;放慢缩表可能有助于平稳过渡到充裕的准备金水平,或者可以将缩表持续得更久;即使开始降息后,缩表也可能会持续一段时间。4)其他风险方面,参会者提到金融环境限制性不足可能导致通胀进展停滞、资产估值相比基本面偏高、地缘政治等经济金融风险。

一问:没有太多增量的纪要,为何打击降息预期?

2月21日会议纪要公布后,市场降息预期仍受打击,CME数据显示,3月降息概率仍然维持在6.5%,而5月和6月降息预期分别下降7.5和8.2个百分点,全年降息超过3次的概率由60.1%下降至50.1%。当日,2年和10年美债收益率均上升5BP,分别至4.64%和4.32%,均持平或刷新年内新高。

回顾三周前(1月31日)美联储会议声明公布后,市场的“鹰派”感受并不强烈,当日,CME显示的全年降息预期甚至小幅升温,10年美债收益率日内大跌12BP至3.92%。在降息方面,鲍威尔此前在记者会中已经明确表示3月降息非基准情形;其在2月4日的采访中进一步表示,通胀未必像前六个月那般快速回落,过早降息的风险在于通胀难以回归2%。

我们认为,在传递谨慎降息的信号上,美联储之前已经做得比较充分了,本次会议纪要并没有明显的增量信息。那么,为何市场降息预期仍在降温?我们理解,在最新通胀数据超预期后,当前市场维持“紧缩交易”惯性,投资者容易放大鹰派信号。

二问:降息预期还会调整多久?

目前,CME利率期货市场的主流预期是全年降息3-4次,已经基本接近我们的基准预期。不过,市场对利率走向的分歧也在加大。譬如,美国前财长萨默斯以及部分华尔街机构,开始评估美联储年内不降息、甚至再加息的风险。我们认为这一风险无需过忧。我们在报告《“类紧缩交易”何时休?》中指出,目前市场担忧的需求过热风险和供应链扰动,可能都不足以令通胀明显反弹,而且稳定的通胀预期也有利于通胀切实回归2%。

我们观察到,近期市场主要博弈的是年中乃至全年的降息决策,但仅仅根据单次通胀数据以及议息会议,很难保证“远眺”的准确率。往近看一些,美联储3月会议前后是比较关键的观察窗口,如果新一期的就业和通胀数据有所降温,加上美联储最新经济预测将进一步明确降息路径,市场风格有可能再度回到“宽松交易”。

三问:除降息预期波动,近期还有哪些因素或影响资产价格?

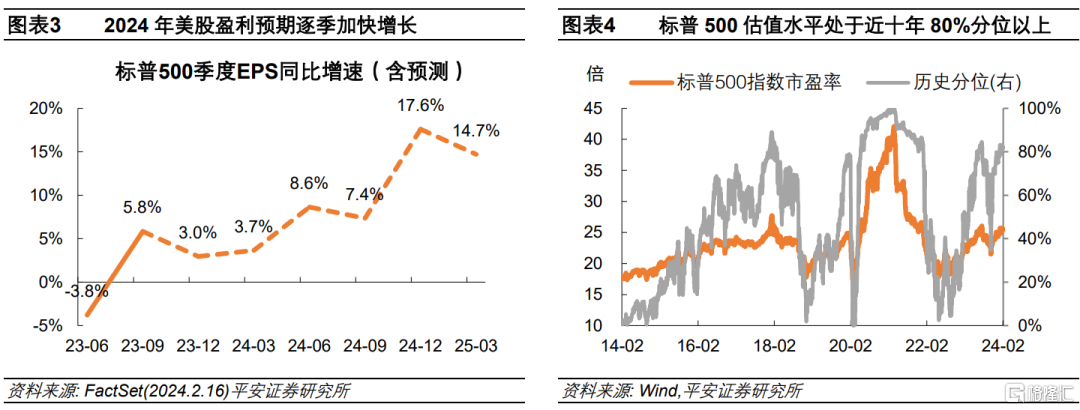

美股方面,标普500指数年内(截至2月21日)已累涨4.4%,但2月中旬开始涨势减弱、波动加大。由于美国经济增长势头更足,但降息预期也在修正,投资者更需在乐观的盈利前景与上升的估值压力中寻求平衡。盈利方面,据FactSet数据,截至2月16日,市场预计2024年标普500公司盈利增长11%,且盈利增速呈现逐季上升。估值方面,截至2月21日,标普500指数市盈率为25.5倍,历史分位水平处于近十年的82%、1928年以来的93%。

此外,随着视频生成模型Sora问世,英伟达业绩“不负众望”地大超预期等,目前“人工智能”主题投资热情仍高,这也意味着投资者在判断相关股票的“合理估值”时很可能陷入主观。然而,美股集中度过高引发市场波动的风险,在未来一段时间值得警惕。我们认为,在估值压力与“科技泡沫”风险下,美股短期或出现波动调整;待美联储确认开启降息后,或具备更好的上涨环境。

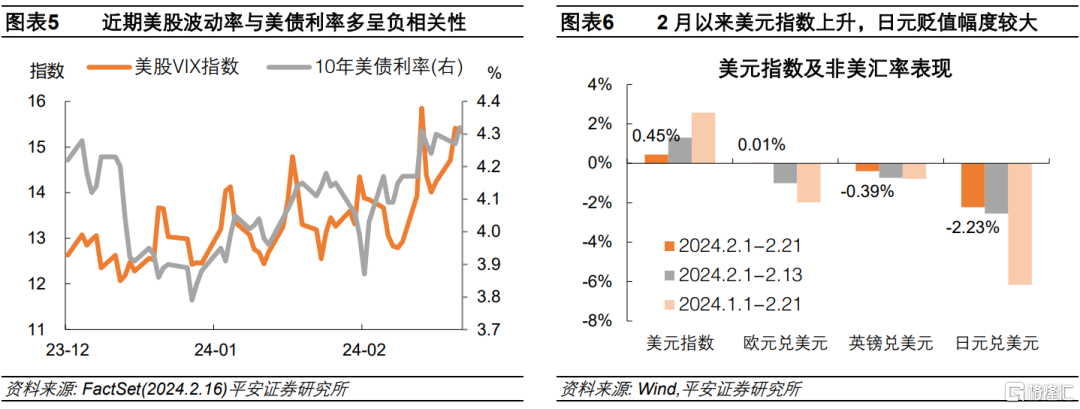

美债方面,近期美债利率较快反弹,2月以来(截至21日),10年美债利率已累涨33BP,其中实际利率贡献25BP,隐含通胀预期贡献8BP。除了降息预期的修正外,美债供需前景,以及“股债跷跷板”效应,可能也在推升美债利率。美债供需方面,1月31日公布的财政部再融资方案提高了季度长债发行规模,可能持续引发美债供给过剩担忧。2月21日,美国财政部进行的20年期美债拍卖结果“惨淡”,得标利率为4.595%,大幅高于预发行利率3.3个基点,创2020年以来最大尾部利差。此外,近期市场也在展望特朗普当选新总统的可能,这或意味着2017年减税法案延期,但或也意味着美国财政继续走在不可持续的道路上。

股债影响方面,近期美股波动加大,VIX指数(七日均值)已经处于年内最高水平,股市避险情绪的波动或引发“股债跷跷板”效应。譬如,2月20日美股在英伟达业绩公布前下跌,VIX指数走高至15.42,美债利率出现回落;一日后,积极的业绩表现令股市风险偏好上升,美债利率也随之走高。但无论如何,我们认为政策利率走向仍是今年美债的核心定价因素,美债利率有望在降息预期稳定后逐步回落。

美元方面,2月以来(截至21日),美元指数上升0.45%,但非美货币表现分化,欧元兑美元几乎不变,英镑兑美元跌0.39%,而日元兑美元大跌2.23%,美元兑日元重回150大关。欧洲方面,欧元区经济疲弱似乎已在市场预期内,而英国GDP和通胀数据均弱于预期,引发英镑走贬。

日本方面,日本2023年四季度GDP意外萎缩、陷入技术性衰退,令市场开始重新评估日银转向的节奏。此前,市场预期日银可能在4月就尝试退出负利率,但目前这一预期可能正在推迟。目前,日元汇率又处于150的阻力位,或意味着市场对未来一段时间日银的“鹰派”信号可能更加敏感。同时我们也提示,当前美联储降息路径模糊,可能也是日银不愿“轻举妄动”的考量,但在美联储开启降息后,日银转向与日元升值风险或加大。

风险提示:美国经济和通胀超预期,美联储紧缩推迟,国际金融风险上升,地缘政治局势不确定等。

注:本文来自平安证券发布的《美联储1月会议纪要后的三个问题》,报告分析师:钟正生 S1060520090001,范城恺S1060523010001

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员