近期,华茂伟业绿色科技股份有限公司(以下简称“华茂伟业”)更新了首次公开发行股票并在创业板上市招股说明书申报稿,保荐人为广发证券股份有限公司。

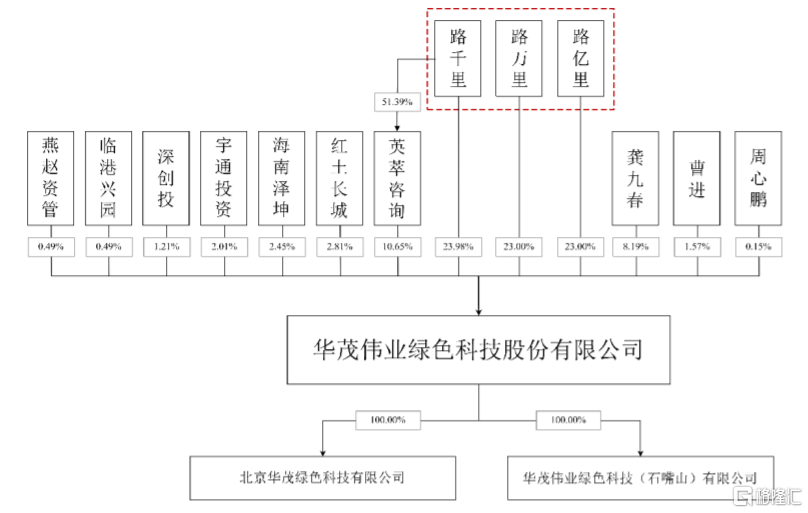

华茂伟业是一家倡导“绿色化学”理念,专注于多学科领域交叉的绿色化学合成技术创新研发的精细化工企业。招股书显示,公司的实际控制人为路千里、路万里及路亿里三兄弟,路千里直接持有公司23.98%的股份,通过英萃咨询间接控制公司10.65%的股份;路万里直接持有公司23%的股份;路亿里直接持有公司23%的股份,三人合计控制公司80.64%的股份。

股权结构图,图片来源:招股书

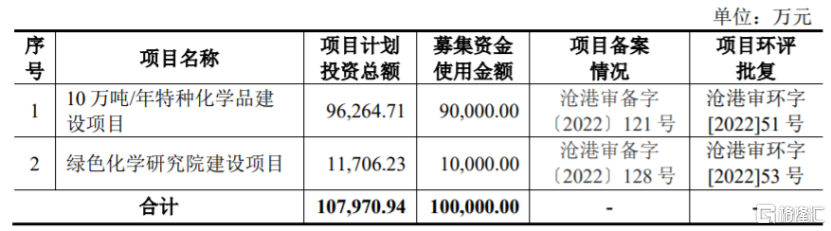

本次申请上市,华茂伟业拟募集资金10亿元,用于10万吨/年特种化学品建设项目、绿色化学研究院建设项目。

募资使用情况,图片来源:招股书

1

毛利率存在波动

华茂伟业专注于多学科领域交叉的绿色化学合成技术的创新研发,主要通过向客户销售高品质、优异性能的绿色化学品的方式获取合理的利润。

业绩方面,招股书显示,2020年至2023年1-6月,华茂伟业的营业收入分别约1.5亿元、2.85亿元、3.63亿元、1.75亿元,对应的净利润分别为3139.03万元、7084.91万元、1.22亿元、4075.8万元。

经初步测算,2023年度华茂伟业的营业收入约3.7亿元,同比增长1.97%;扣除非经常性损益后归属于母公司所有者的净利润为7350万元,同比下降38.03%,主要原因系公司聚氨酯催化剂产品受竞争对手产能恢复竞争加剧,以及国内房地产开发投资复苏进度不及预期、欧洲房地产市场持续下行影响,加上产品收入结构变动等导致。

主要财务数据及财务指标,图片来源:招股书

具体来看,报告期内,聚氨酯催化剂的营收占比呈下滑趋势,但仍在50%以上,是公司的重要收入来源;同时随着公司NMMO产品的市场开拓,NMMO的营收占比持续上升。

公司主营业务收入结构情况,图片来源:招股书

由于聚氨酯产品优越的性能以及节能环保的特性,市场需求不断增加。目前我国已成为全球最大的聚氨酯生产国和消费国,但由于目前公司的聚氨酯催化剂更多地用于生产填缝剂、密封胶、防水涂料等单组份聚氨酯配方类产品,其终端应用领域集中于建材市场,未来如果因经济环境、房地产市场等导致市场需求下降,引发聚氨酯行业景气度下滑,可能会影响公司的经营业绩。

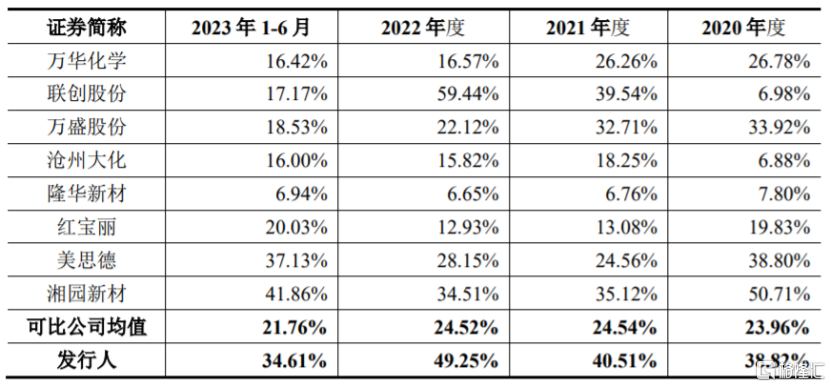

报告期内,华茂伟业的综合毛利率分别为38.82%、40.51%、49.25%和34.61%,存在一定波动,高于可比公司均值,主要由于同行业可比公司涉及的产品及结构均存在较大差异,导致毛利率差异较大。

公司综合毛利率与可比公司比较情况,图片来源:招股书

2

依赖前五大供应商

华茂伟业研发出多款化学品的绿色合成工艺,与传统合成工艺相比,展现出显著的低碳、环保及经济性优势。目前已经实现商业化的产品主要包括应用于聚氨酯领域的多款催化剂和应用于莱赛尔纤维领域的溶剂类产品NMMO,其中聚氨酯催化剂中的DMDEE全球市场占有率达到第一位,但华茂伟业仍面临着市场竞争加剧的风险。

全球范围内的叔胺聚氨酯催化剂生产企业主要集中于欧洲、美国、日本和中国,巴斯夫、亨斯迈等都是主要参与者。华茂伟业产品较高的利润率水平,可能吸引其他聚氨酯助剂厂商投入该类产品的生产;同时随着市场容量的增长,国际及国内同行业企业可能会加大对NMMO等莱赛尔纤维关键原材料的投入力度,从而加剧市场竞争。

华茂伟业面临着上游供应商集中的风险。报告期内,公司向前五大供应商的合计采购额占采购总额的比例分别为73.60%、78.02%、71.59%和68.45%,其中向第一大原材料供应商沙伯基础(上海)商贸有限公司的采购金额占总采购金额的比例在20%以上,供应商集中度较高,如果公司与主要供应商之间的合作关系发生变化,可能会影响公司的生产经营。

报告期各期末,公司的存货账面价值分别为3727.95万元、4790.65万元、6170.67万元和5865.27万元,占流动资产的比例分别为39.25%、32.51%、23.31%和18.96%,存货金额及其占流动资产的比例较大,未来如果市场环境发生变化,导致产品价格下降,华茂伟业可能发生存货跌价损失,从而影响其经营业绩。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员