有些问题转债研究员往往不易回答,比如:假设股市持续走弱,转债是否还有配置价值?近期这类问题比较密集,我们希望投资者能够先理解的是,深层次来说,这个问题真正的难点在哪里。我们认为在于,即便问题反过来,变成“假设股市持续走强,转债是否有配置价值”这个相对积极的情景,这个问题也不好回答 —— 因为在这个假设之下,买转债不如买股票。

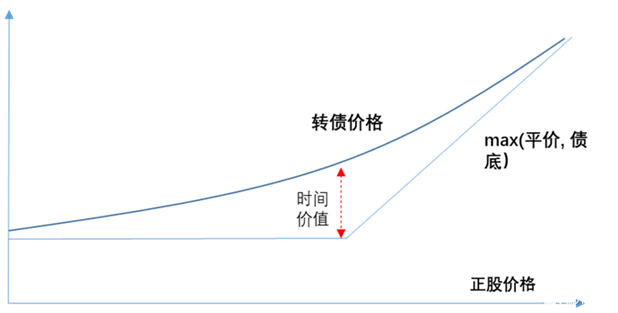

本质上,是因为转债的价值不存在于任意的假设空间下,而在于不确定性中。在既定的结果下,转债相对于债底的溢价、平价的溢价,都是无意义的,因为这层溢价又叫“时间价值”。或者说,任何的情景假设,都将消融转债的时间价值——类似物理现象里的“波粒二象”,转债在最终结果到来之前(无论是转股还是还本)都处在股债的“混合态”,存在对抗不确定性的时间价值。但这个价值,也会“观测(假设)即坍缩”。

如上例:假设股市持续走弱(或走强),转债的配置价值何在?—— 其实答案简单,但错在问题,因为只要“假设”一出现,转债就不该有溢价了。因此,在以往的报告中,无论是年度展望还是策略周报,我们都会避免进入“情景分析”这个看似合理、直观却不适合转债的分析方式。

图表1:示意图:转债的时间价值

资料来源:中金公司研究部

但分析员仍会被问到这个问题。而提问者往往需要更直观的答案,我们的建议是:化抽象为具体,同时将不确定性纳入该问题的讨论中。所谓具体,就是当下的转债对抗不确定性的能力究竟何在。就当下的数据而言,我们知道前期转债跟跌幅度也不小,更突出的是,债底溢价率已经基本回归2018年或者2020年末的低位水平了。同时,虽然弹性相比2018年估值低谷的时间存在差距,但此处我们的选择面更大、上市公司也更积极地在下修。

图表2:35%以上转股溢价率品种的债底溢价率(%)

资料来源:Wind,中金公司研究部

下一步,我们将“不确定性”带回语境,对于这个问题可以回应如:

1、 当前市场价格、债底溢价率已经较低,不少品种的下行风险敞口实际已经很小,同时可以防范市场、个券快速反弹时跟随不及、完全错过机会的可能性(这里,我们带回了不确定性)。投资者亦不妨列举一些具体的案例,以增强直观印象。下图为我们在上周十大转债组合中加入的龙大转债,彼时债底溢价率也仅7%左右。

图表3:龙大转债的表现情况

资料来源:Wind,中金公司研究部

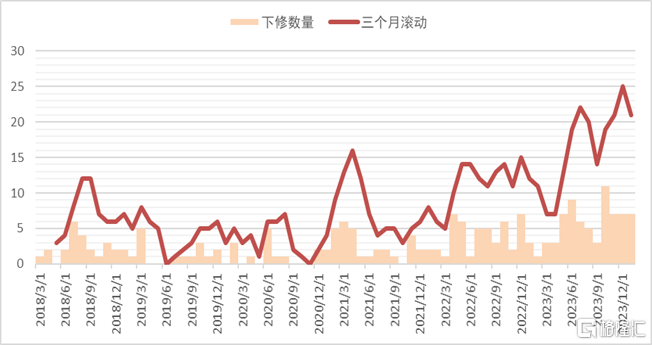

2、 个体上,我们的选择空间还很大,近期“甜点品种”数量也逐渐来到160支以上。而即便在正股这个驱动力上我们面临逆势,作为回应,近期上市公司在下修上的表现颇为积极——一月尚未过半,我们已经看到7个下修公告,事实上以三个月为单位,我们正处于历史上下修相对密集的时间段。

图表4:转债下修数量(单位:只)

资料来源:Wind,中金公司研究部

具体品种上,我们可以结合Easyball+与防御策略,详见上周发布的十大转债。

注:本文摘自中金2024年1月12日已经发布的《浅谈转债的“波粒二象”》,分析师:杨冰S0080515120002 SFC CE Ref:BOM868、罗凡 S0080522070003、陈健恒S0080511030011 SFC CE Ref:BBM220

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员