原料药作为医药行业的重要组成部分,其产业的发展状况对于整个医药行业的发展具有重要影响。近年来,随着国内医药行业的快速发展,国内原料药产业也取得了长足的进步。

药融咨询团队对原料药产业进行了深入研究,以专业的视角和深度洞察,精心编制了《原料药产业白皮书》,旨在为行业内外提供一份全面、深入的原料药产业信息分析报告,为推动行业的健康发展提供有力支持。

图片来源:药融云《原料药产业白皮书》

药融云《原料药产业白皮书》报告内容涵盖了国内原料药产业的全面概况,包括各细分市场的现状、发展趋势以及前沿技术。报告还详细分析了重点企业的运营情况、市场份额、创新能力以及面临的挑战。

此外,还深入解析了原料药产业面临的机遇,包括政策环境、市场需求、竞争态势以及技术创新等;以及对原料药产业的发展趋势进行了预测,包括市场规模、技术进步、政策变化以及国际竞争等方面的内容。报告通过深入的数据分析和案例研究,为行业内外提供了权威、前沿的行业信息分析,为决策者提供了有价值的参考。

一、国内原料药行业概况

1.原料药概况

原料药行业包括API和中间体。API(ActivePharmaceuticalIngredients)即药物活性成分,是构成药物药理作用的基础物质,而中间体是原料药工艺步骤中产生的、必须经过进一步分子变化或精制才能成为原料药的一种物料。

原料药可分为大宗原料药、特色原料药和专利原料药三类。

大宗原料药:主要是专利过期时间较久、工艺路线稳定的品种,如维生素类、抗生素类、皮质激素类和解热镇痛类等。大宗原料药产品上市时间久,产能普遍过剩,同质化竞争严重,价格周期通常是由供给端变化引起,成本优势是核心壁垒,我国企业优势明显,例如就诞生了新和成这样的维生素千亿巨头。其竞争企业还有科伦药业、浙江医药、花园生物等。

特色原料药:主要是指专利过期不久、仿制难度大、附加值高的原料药品种,如沙坦类、普利类、他汀类、肝素类、造影剂类等,主要集中在慢病(三高)、抗肿瘤、精神神经、消化道用药等治疗领域。这些慢性病用量很大,对原料药的需求也很大,有一定的技术壁垒,因此竞争格局相对较好,利润水平较高。需求量跟下游制剂生命周期息息相关,其主要竞争企业包括华海药业、天宇股份、南京健友、海普瑞等。

专利原料药:产品还在专利期内或临床阶段的药物,无特定品类,通常采用定制研发和生产的方式,往往包含CDMO业务,主要供给原研药企业,需求弹性大,与大宗原料药和特色原料药比较,需求规模较小。研发技术壁垒较高,目前国内参与者较少。其主要竞争企业包括九州药业、博腾、凯莱英、合全药业等。

2.全球/国内市场规模

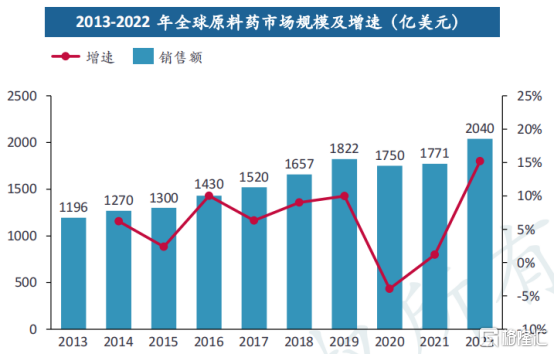

从2013年至2022年过去10年的市场变化情况看,全球原料药市场规模在2020年受新冠肺炎疫情影响与2019年相比有所下滑,从1822亿美元降至1750亿美元,下降3.95%;但很快,市场从2021年开始便恢复了增长,2022年全球原料药市场规模达到2040亿美元。

图片来源:药融云《原料药产业白皮书》

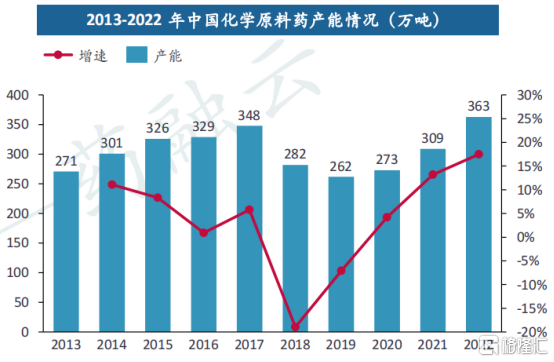

在2013-2017年间,中国原料药的产能整体呈增长趋势;但在2018-2019年受环保安全监管趋严以及供给改革不断深化的影响,一些高能耗、高污染、工艺技术落后、过剩的原料药产能被淘汰,中国原料药产能下降明显。

2020年我国原料药市场开始恢复增长,但受疫情影响,增长缓慢,增速仅约为4.2%;从2021年开始增长速度加快,相比2020年增速约为13.2%;2022年中国原料药产能已超过了2017年时最高产能,相比2021年增速约为17.5%。

图片来源:药融云《原料药产业白皮书》

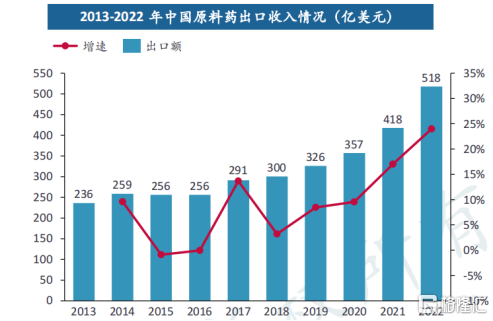

中国原料药出口收入在2013-2022年10年间除2015年、2016年两年出口收入略有降低外,基本保持增长趋势,尤其是疫情爆发后,中国原料药出口收入增长明显,2019-2022年4年出口收入增速依次为8.47%、9.53%、17.00%、23.99%。

图片来源:药融云《原料药产业白皮书》

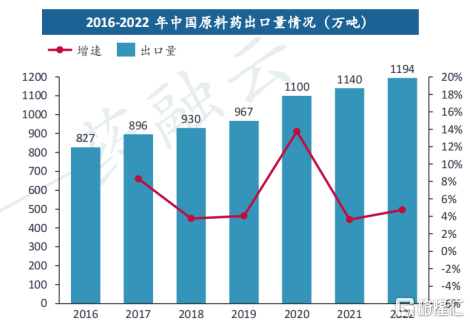

2016-2022年中国原料药出口量持续增加,出口量增速远低于出口收入增速,说明近些年原料药出口单位均价增加明显,中国原料药产业结构持续优化,逐步由低附加值的大宗原料药向特色原料药或专利原料药转型。

图片来源:药融云《原料药产业白皮书》

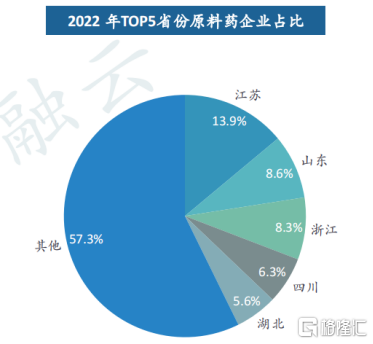

截至2022年底,全国共有1606家化学原料药生产企业,除西藏外的所有省份都有化学原料药生产企业,其中TOP3省份为江苏、山东和浙江,化学原料药企业数分别为224、138和133。

其中,企业数>100家的有4省,分别为江苏(224家)、山东(138家)、浙江(133家)、四川(101家),4省合计占全国原料药企业总数的近四成(37%)。

图片来源:药融云《原料药产业白皮书》

3.国家政策

原料药产业政策导向明确,绿色发展、高质量发展是未来方向。

(1)环保政策趋严,行业集中度进一步提高

原料药属于重污染行业,“十三五”期间国家出台了多项政策旨在促进化学原料药的绿色发展,如在2020年发布的《推动原料药产业绿色发展的指导意见》中明确提出2025年实现原料药绿色发展目标。

“十四五”期间,国家出台的一系列关于原料药行业的政策主要聚焦于再绿色发展的基础上推动原料药产业高质量发展。预计在2025年,国内原料药产业结构更加合理,采用绿色工艺生产的原料药比重进一步提高,高端特色原料药市场份额显著提高,并逐渐淘汰中小产能,提升行业集中度。

(2)“十四五”聚焦高质量发展,助力产业附加值提升

2021年11月9日,两部委发布《关于推动原料药产业高质量发展实施方案的通知》。方案提出,大力发展特色原料药和创新原料药,提高新产品、高附加值产品比重。该方案是近年来首次在发改委和工信部高度对于原料药行业整体发展的政策文件,具备非常重要的指导意义。

此外,2022年1月出台的《“十四五”医药工业发展规划》》中要求巩固原料药制造优势,加快发展一批市场潜力大、技术门槛高的特色原料药新品种以及核酸、多肽等新产品类型,大力发展专利药原料药合同生产业务,促进原料药产业向更高价值链延伸。

(3)带量采购带动原料药需求量增长

《医保药品管理改革进展与成效蓝皮书》显示,带量采购的制度设计实现了量升价降的效果,2021年一季度与2015年相比,第一批国家集采药品的用量增长了3.5倍,药品金额减少了3.6%,由此催生更多原料药需求。

(4)带量采购放大原料药企业生产与成本优势

原料药与制剂关联审评后,制剂企业与上游优质原料药供应商黏性加强,此外,带量采购促进制剂企业对原料药供应稳定性与成本可控性需求增加,由此,原料药企业在产业链中的地位得到提升。

一致性评价和集采政策出台后,不少原料药企业开始向下游制剂拓展;此外,集采背景下,企业中标的关键是低成本,因此原料药企业的生产和成本优势开始放大,以华海为例,其在历次国家/地方集采中,有多个品种中标,推动了公司国内制剂业务销售大幅增长,成绩斐然。

随着环保政策和监管的日渐趋严,提高化学原料药绿色生产水平,推动原料药行业绿色转型已是大势所趋。在国家政策扶持下,将使得原料药产业迎来高速、优质发展,老牌原料药企业优势凸显,壁垒提升,加剧行业的集中度,提升“过关”原料药企业的盈利能力,行业呈现一种“剩者为王”的态势。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员