01资金面为何收紧,又将去向何方?

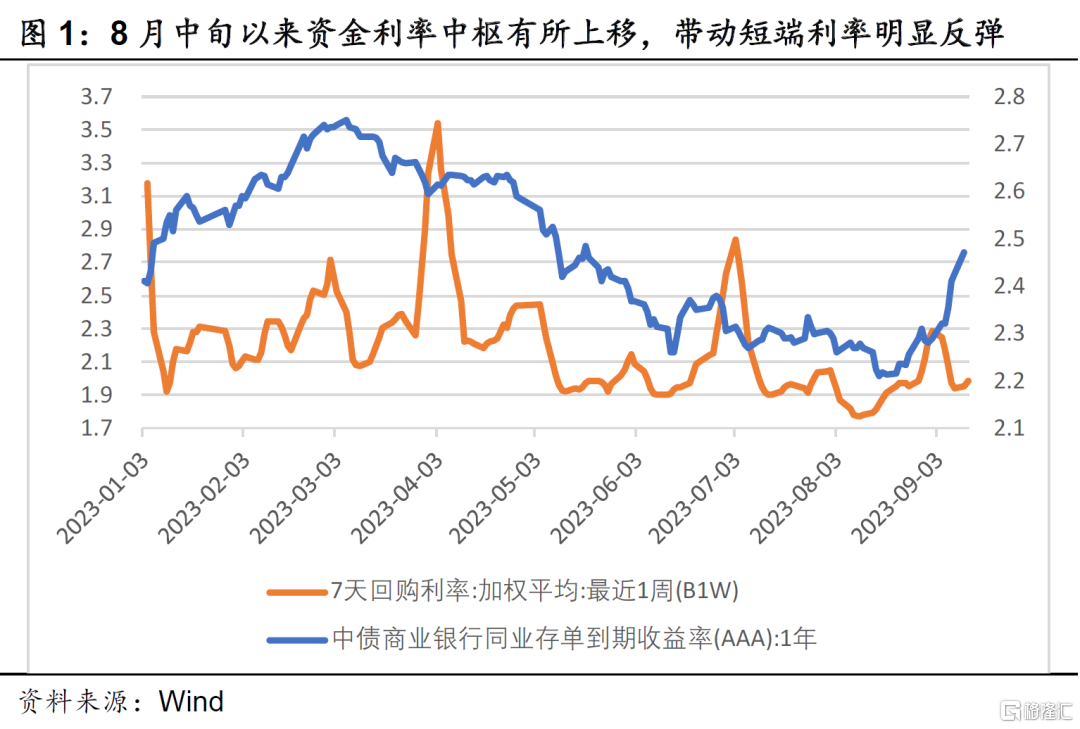

8月中旬央行超预期下调公开市场逆回购利率10bp和1年期MLF利率15bp,当时市场普遍解读为央行向市场传达更为宽松的货币政策基调,资金面宽松格局有望延续。但出人意料的是,央行超预期降息后,资金面不仅没有进一步宽松,反而逐步趋紧。8月底跨月资金面甚至颇有点“山雨欲来风满楼”的意味,跨月结束后的9月上旬资金面也并未如此前月初一般快速缓和,9月上旬资金利率的中枢水平较8月降息前明显上移,这也带动了短端利率快速反弹。为何降息后资金面不松反紧?未来资金面将如何变化?本文将试图为这两个问题寻找答案。

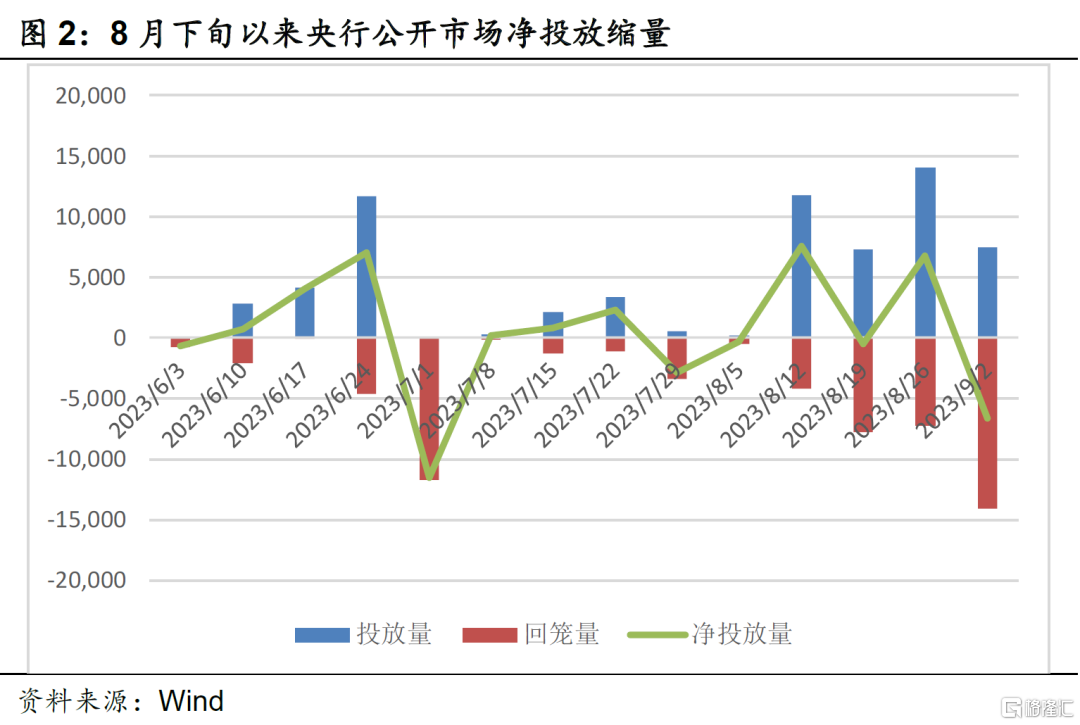

降息后为何资金面不松反紧?供给缩量、需求上升引发供需失衡。从资金供给的角度看,8月中旬以来,除8月15日公开市场降息当周央行进行了7580亿元的资金净投放外,8月21日至9月10日的三周时间,央行公开市场累计净投放为-300亿元,也就意味着央行为应对跨月资金缺口而投放的流动性在9月上旬已经被全部回笼。央行出于控制金融市场过度加杠杆行为和维稳汇率的动机,适度收紧公开市场流动性供给,是导致降息后资金面超预期收紧的原因之一。

从资金需求的角度看,8月信贷和社融数据较7月大幅反弹且好于去年同期,显示出银行体系对实体经济的融资支持力度有所强化。由于银行体系向实体经济进行流动性投放,会通过派生存款缴纳法定存款准备金的方式,消耗银行体系的基础货币,因此信贷投放明显放量无疑会使得银行体系对基础货币的需求上升,从而导致资金面的被动收紧。从票据利率走势来看,这一趋势大概率在9月上旬得到了延续,8月下旬至9月上旬资金面持续偏紧也就不足为怪了。

未来资金面怎么看?恐怕仍需保持警惕。进入9月中旬以来,随着央行持续在公开市场进行净投放,资金面出现了一定程度的缓和,资金利率下行带动中短端利率有所回落。但展望未来,资金面缺口依然存在,在央行货币政策基调不再过度宽松的背景下,不可对资金利率的进一步下行抱过高期待,反而需要警惕资金面持续扰动,资金利率波动加剧的风险。

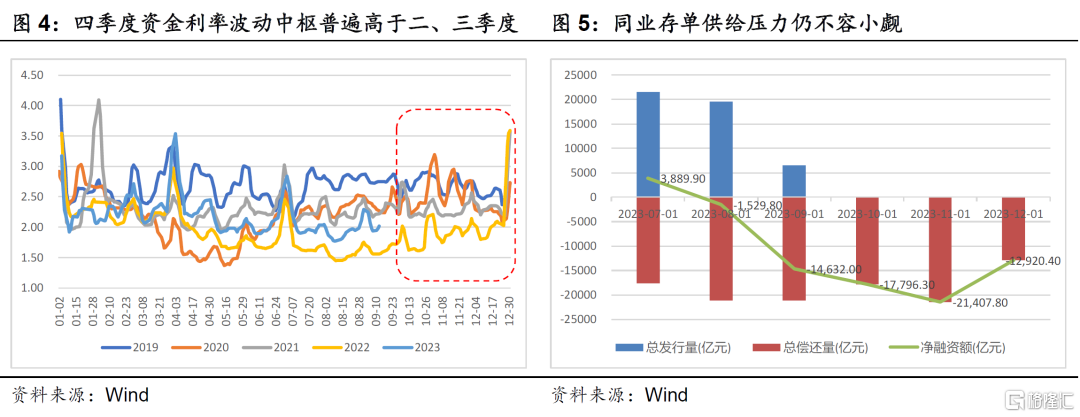

首先,资金面扰动期逐步临近。从历史数据来看,华创证券不难发现从全年资金利率波动的节奏看,四季度资金利率波动幅度和利率中枢仅次于一季度,通常明显高于二、三季度。原因在于一方面10月有国庆长假,跨节叠加季末,时点因素导致资金供需失衡,因此三季度末四季度初的资金面波动延续时间通常较长;另一方面10月又是传统的缴税大月,缴税带来的基础货币回笼,使得直至10月下旬资金面的波动也不会完全平息。因此随着9月税期、三季度跨季和国庆长假临近,资金面扰动期逐渐到来,资金利率的波动也将大概率随之加剧。

其次,债券发行节奏对资金面的扰动也将持续。一方面正如华创证券在此前的报告中曾多次分析的,从政府债券的发行节奏看,考虑到9月底前需要完成年内的地方专项债发行,前期国债的发行进度也相对缓慢,年底前政府债券的发行压力依然较大,对流动性的持续抽水效应值得警惕;另一方面近期银行同业存单的到期压力依然维持在较高水平,而资金面边际收紧后,同业存单发行难度有所上升,净发行显著下降,考虑到银行信贷投放对基础货币的刚性需求和净发行收缩后延后的再融资压力,存单供给压力对资金面的扰动和对资金利率的推升效应不容忽视。

第三,汇率波动对流动性的掣肘仍需警惕。近期随着汇率再次贬值并一度突破7.35,汇率贬值对流动性的影响也有所显现。汇率贬值压力较大的阶段,一方面会使得央行考虑汇率稳定,在货币政策宽松和公开市场投放的决策上有所掣肘,另一方面也不排除央行会在贬值压力较大的阶段直接对汇率进行干预,而干预操作本身也会使得流动性被动收紧。因此虽然短期而言汇率有企稳迹象,但仍需警惕汇率波动对流动性和资金面的影响。

第四,央行货币政策基调的细微调整值得关注。从8月中旬央行超预期降息以来,华创证券不难发现央行在公开市场操作层面逐步趋于谨慎:即使资金面偏紧的阶段,央行的公开市场净投放也较为克制;而一旦资金面转松,央行就会通过减少OMO续作金额快速回笼多余流动性,避免资金面过于宽松。除此之外,更强调通过稳地产、促消费等政策组合提振需求。由此可见,随着此前总量货币政策的持续宽松,进一步货币宽松的政策效应可能边际递减,当前央行的政策重心已经逐步转向直接的需求侧刺激措施。这一方面可能使得短期总量货币政策进一步加码的概率有所降低,另一方面也可能导致实体经济触底乃至回暖的速度有所加快。不可忽视政策持续刺激下,经济短期企稳乃至回升的可能性,以及进而可能导致的货币政策基调的持续微调。

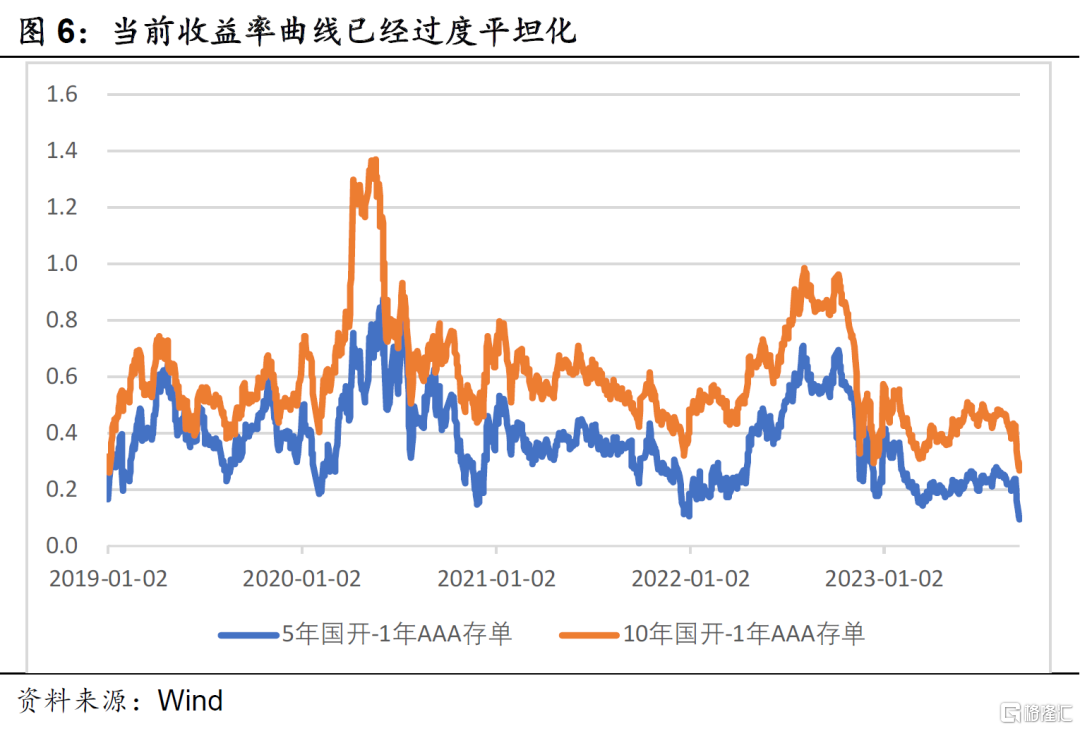

对债市而言,目前资金利率和存单利率已经出现明显反弹,10年国开、5年国开等中长端活跃品种与1年期AAA存单之间的利差已经压缩到2019年以来新低。在资金面易紧难松,资金利率易上难下的背景下,当前的中长端利率与短端利率之间的利差保护已经不足,收益率曲线过度平坦化背景下,一旦未来资金利率超预期反弹,债券收益率也将面临调整压力。因此随着近期资金面边际缓和,逐步止盈落袋为安仍是较为稳妥的投资策略。

02周三策略回顾

油价和通胀:投顾部债市早盘策略(2023-9-13)

【投顾部市场跟踪】华创证券认为短期内债券市场依然没有调整到位,需要关注:

(1)最近油价持续反弹,既有需求改善的原因,也有OPEC减产的原因。按照目前的OPEC的估计,未来原油的供需缺口仍大,那么油价可能进一步反弹。油价反弹,会导致fed加息预期提高,带来美债利率和美元指数的反弹,进而对人民币汇率形成进一步的压力,并且带来国内通胀水平的回升。这些问题,都会对国内债券市场形成压力。国内方面,商品期货也表现较强,对债券同样存在压力。

(2)汇率方面,7.3似乎是央行的临界点,这个位置不能容忍进一步的贬值。最近汇率在这个位置稳定后,市场又认为会降准。这个问题本身是不可兼顾的。汇率的稳定恰恰是牺牲了资金的宽松带来的,如果资金又过度宽松,又会带来汇率的不稳定。所以,华创证券不认为目前有降准的可能性。

(3)从市场情绪看,利率依然呈现反弹多了,有人抄底;利率下多了,有人止盈的特征。但利率的底部还是在逐步抬高,未来也要面临宏观数据改善的持续冲击,因此市场情绪并不稳定。

因此,华创证券认为债券市场调整没有结束。策略上,华创证券建议仓位高的机构继续止盈;仓位低的,等待更好的买点,不着急抄底债券。

股跌,资金松,债券继续止盈 :债市午盘策略(2023-9-13)

【债券市场跟踪】周三早盘利率下行,资金松带来短端利率下行较快,股市下跌对长端也形成小幅的利好。华创证券建议机构可以利用利率下行期继续止盈:

(1)从资金面看,前期央行逐步净投放后,资金开始宽松。但后期到期资金多,央行也开始降低投放的规模,叠加后期依然面临缴税等因素,因此资金面的宽松不太持续。

(2)当天股市弱势给了长端利率喘息的机会,午后依然需要关注股市的变化,一旦股市反弹,长债又会面临压力。但从利率下行的幅度看,并没有突破这几天的利率低点;此外,作为前期最活跃的品种30年国债表现依然偏弱,也说明目前市场还是有谨慎的心态。

此外,需要关注最近各地持续的限购放松和针对金九银十的房地产促销活动,是否会带来房地产成交量的短期改善。

策略上,如果利率再度下行,建议机构可以继续止盈;如果股市反弹导致债券利率反弹,建议机构不着急抄底。

注:本文来自华创证券2023年9月14日发布的《资金面为何收紧,又将去向何方?——华创投顾部债券日报2023-9-13》,分析师:吉灵浩 SAC:S0360623070003

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员