2023年上半年,汽车经销商对主机厂的满意度,降至近10年来“冰点”。不少公司的股价表现和上半年业绩,似乎也不乐观。8月25日,成都车展拉开帷幕,会不会给2023持续低迷大半年的中国车市,注入一剂强心剂?

“上半年已经亏了几十万,现在卖车不赚钱。”一家位于北京北五环的某高端汽车品牌店负责人告诉《汽车K线》。如果说少数经销商出现经营压力是个别现象,那么更值得注意的是,一些大型汽车经销商集团公布的2023年上半年财报显示,行业的盈利确实出现了大幅下滑,生存压力也在增加。

2023年,疫情散去,人们生活恢复正常后,中国汽车市场却似乎并没有迎来想象中的快速增长。从年初至今,汽车市场“价格战”不断,处在“旋涡”中,无论是新势力,还是传统汽车巨头,都很难独善其身,身处一线的汽车经销商,更是苦不堪言——压力猛增、亏损加剧。

8月16日,中国汽车流通协会(以下简称“流通协会”)发布2023年上半年全国汽车经销商生存状况调查报告(报告调查对象以乘用车授权经销商为主,共覆盖中国40余家汽车经销商集团及超百家单店经销商)。此次报告中,最值得关注的,是汽车主机厂与经销商之间“微妙”的关系变化。

本应是互相依存的“厂商”关系,如今却变得举步维艰,这不禁让人们回想到10多年前,中国车市从高速增长变为“个位数增长”时代,厂商关系出现第一次深刻变化的时期。

只不过今年,很多品牌连个位数增长都没有,根据中国汽车工业协会的数据显示,2023年1-7月,中国乘用车销量为负增长(-0.7%)。加上越来越多汽车品牌在造车新势力带动下,尝试直营、代理等新模式,所以厂商关系变得更加不同往日。部分经销商曾表示,或许以后的模式不再是“4S”店,而是“3S”店。

1

“处处不满意”与无法完成的任务

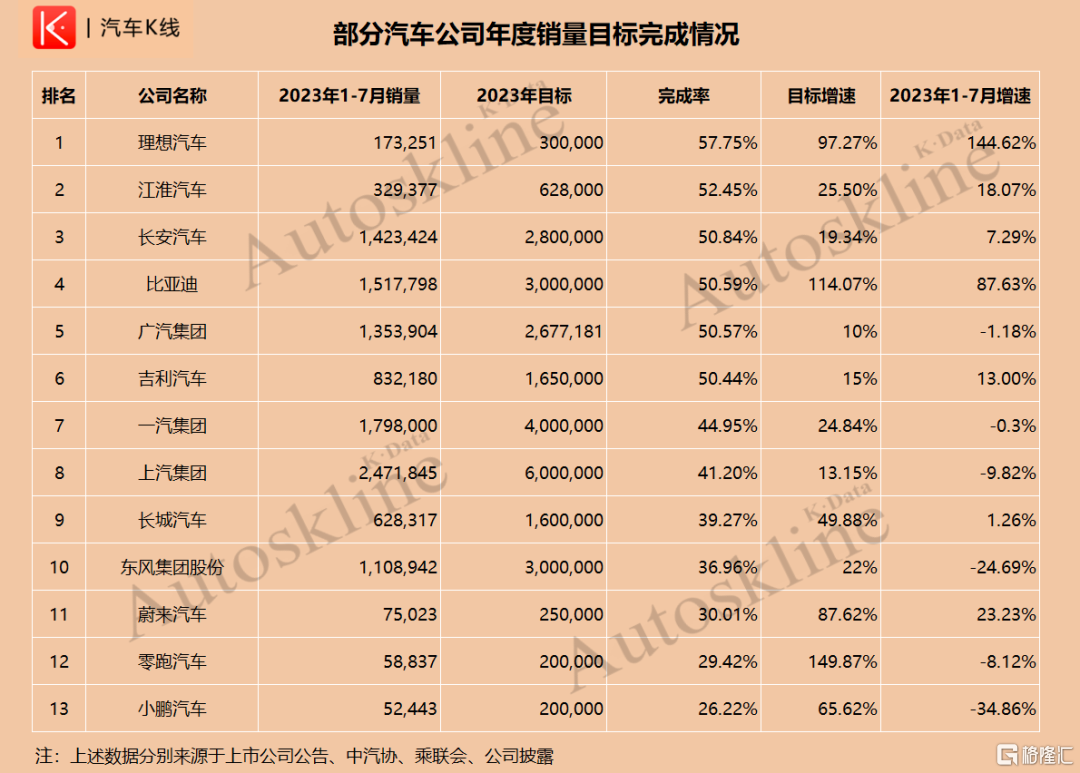

从《汽车K线》统计的各大汽车业上市公司公布的年度目标来看,前7个月能完成50%以上目标的车企寥寥,更不用说其分摊给各家经销商的任务,能不大量压库存,已属仁义之举。

根据流通协会报告结果显示,在2023年上半年,完成半年度销量目标的汽车经销商占比仅为24.9%,不足三成,这就可能意味着绝大部分经销商拿不到或拿不全汽车厂商的各种返利、补贴及奖励。

或因此,汽车经销商对厂商关系的满意度评价明显下降,据中国汽车流通协会每半年发布的“VoCAR中国汽车经销商之声2023 H2夏季版调研”来看, “伙伴关系”模块得分降幅最大,比一年前低0.6分。

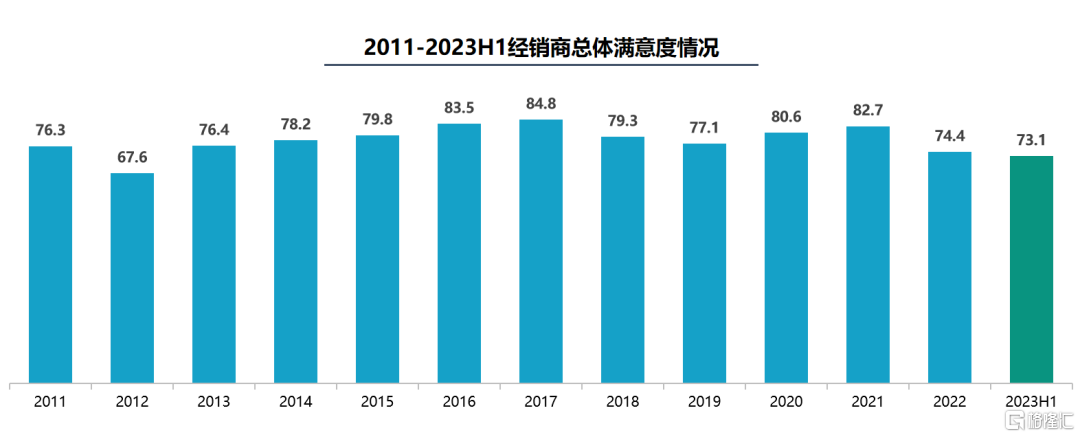

而总体满意度甚至达到十年内最低水平——73.1分,远不及疫情爆发的2020年和2021年的80.6及82.7分。

「图片来源于中国汽车流通协会」

具体到业务板块来讲,新车业务在四个主要板块中,满意度最低,为67.3分;金融保险业务满意度较高,达到80.8分。另一方面,在厂商政策和厂商管理层面,满意度也仅在70分徘徊,同去年相比均有不同程度下降。

由于今年上半年汽车价格倒挂严重,经销商对市场秩序管理呈现十分“不满意”的态度,对厂家搭售滞销车型的反应也较为强烈。

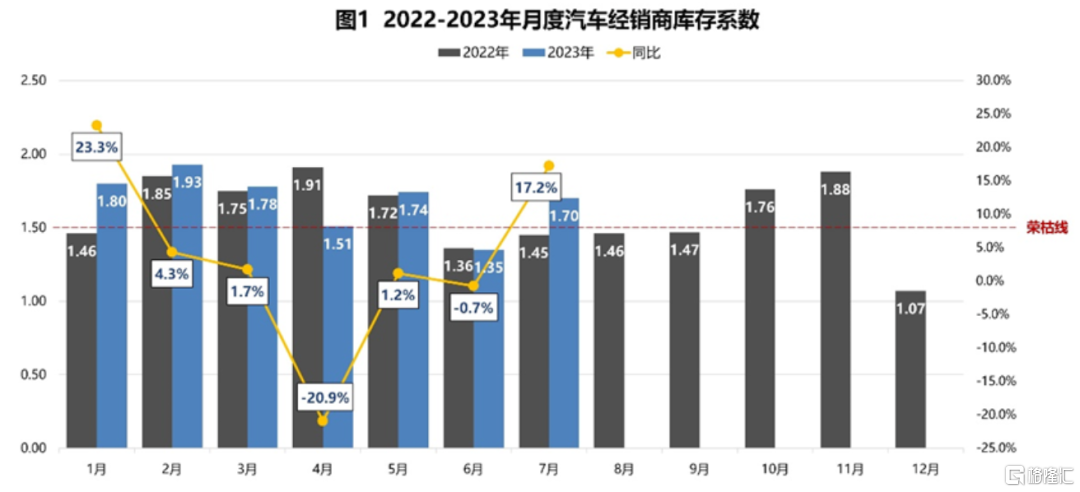

另一方面,库存积压过多,也成为压死经销商这只“瘦骆驼”的又一根稻草。

「图片来源于中国汽车流通协会」

8月10日,流通协会发布7月份“汽车经销商库存”调查结果:7月份汽车经销商综合库存系数为1.7,环比上升25.9%,同比上升17.2%,库存水平再次处在警戒线之上,经销商库存深度超过2个月的有10个品牌。北京汽车、东风日产、北京现代库存深度更是超过2.5。

具体来看,高端豪华及进口品牌库存系数为1.22,环比上升40.2%;合资品牌库存系数为1.89,环比上升26.8%;自主品牌库存系数为1.69,环比上升18.2%。

据部分经销商反应,在增量时代,经销商们几乎不会去在乎库存系数,但现如今存量市场,甚至“减量时代”,经销商们不得不时刻关注主机厂的一举一动,尽量控制自己的库存。

2

卖车不赚钱?汽车经销商板块“飘绿”

让经销商们苦不堪言的,除了疲软的市场、高压的库存外,更重要的是随之反映出的盈利压力,在持续扩大。

调查显示,2023年上半年经销商亏损的比例为50.3%,盈利比例仅为35.2%,持平比例为14.5%,亏损面处于近年高位,并且是过去5年来首次亏损比例超过半数的状况。

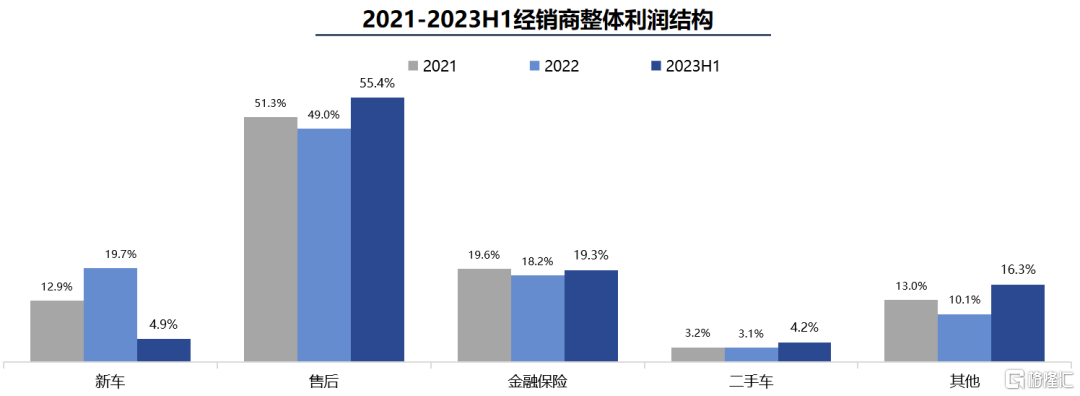

从报告中经销商利润构成来看,新车销售利润占比明显大幅下滑,由2022年底的19.7%下降至4.9%,新车销售在上半年的经营压力持续加大。

与新车利润占比明显下滑相对应的,是同比上升的售后服务、金融保险等业务,尤其售后利润占比,已从去年的49%提升至今年的55.4%,是几个板块中同比涨幅最大的。

具体到《汽车K线》统计的十大汽车经销商集团在资本市场的表现来看,除1月份迎来大面积“开门红”外,后续月度表现均很低迷;2月份,经销商以8.75%的跌幅成为五大板块中表现最差的板块;3-4月,10只经销商个股中上涨均不足一半。到了5月份,经销商板块再次以12.36%的跌幅,领跌5月汽车股。

而上半年结束时,经销商板块成为无论周度表现,还是月度表现,都是唯一一个跌幅高于涨幅的板块。且经销商板块市值在4月跌破2000亿元后,5月进一步收缩至五大板块垫底水平,即便到了政策利好、汽车股整体回暖的6月,其与商用车板块的差距仍然被不断拉大。

自2010年以来就在经销商集团百强排行榜中稳步前进,并取得“2023中国经销商集团百强排行榜”第一的中升集团,在2023上半年也“未能幸免”,1月6日开盘37.86港元/股后,中升集团股价一路下跌,截止8月24日收盘已跌至23.25港元/股。

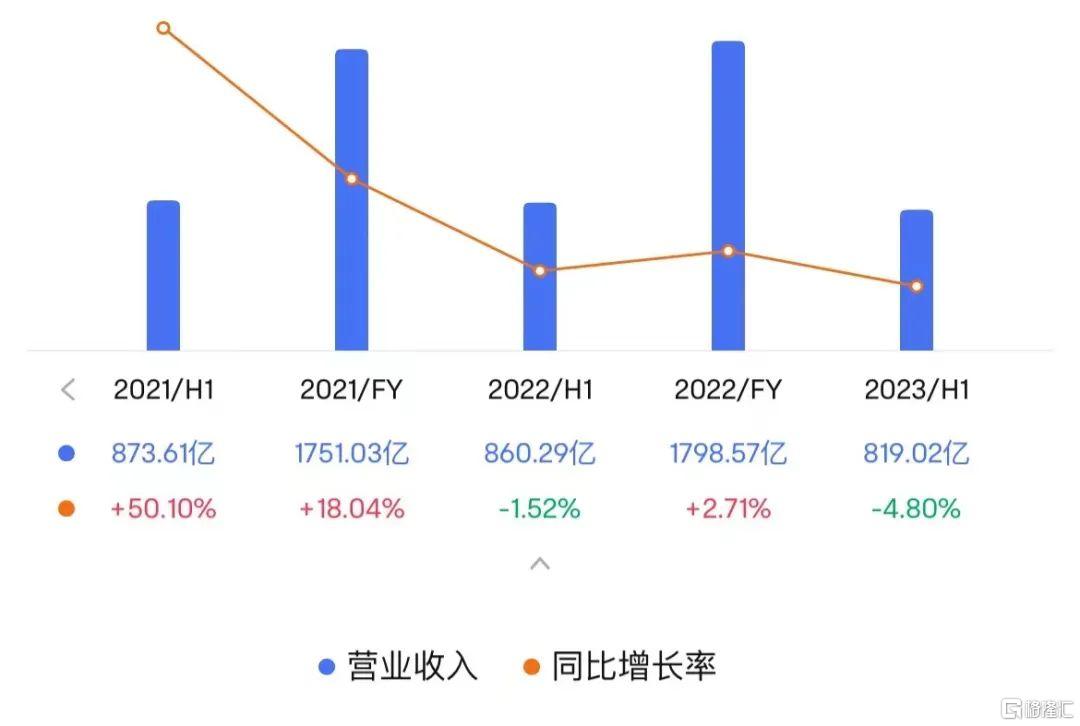

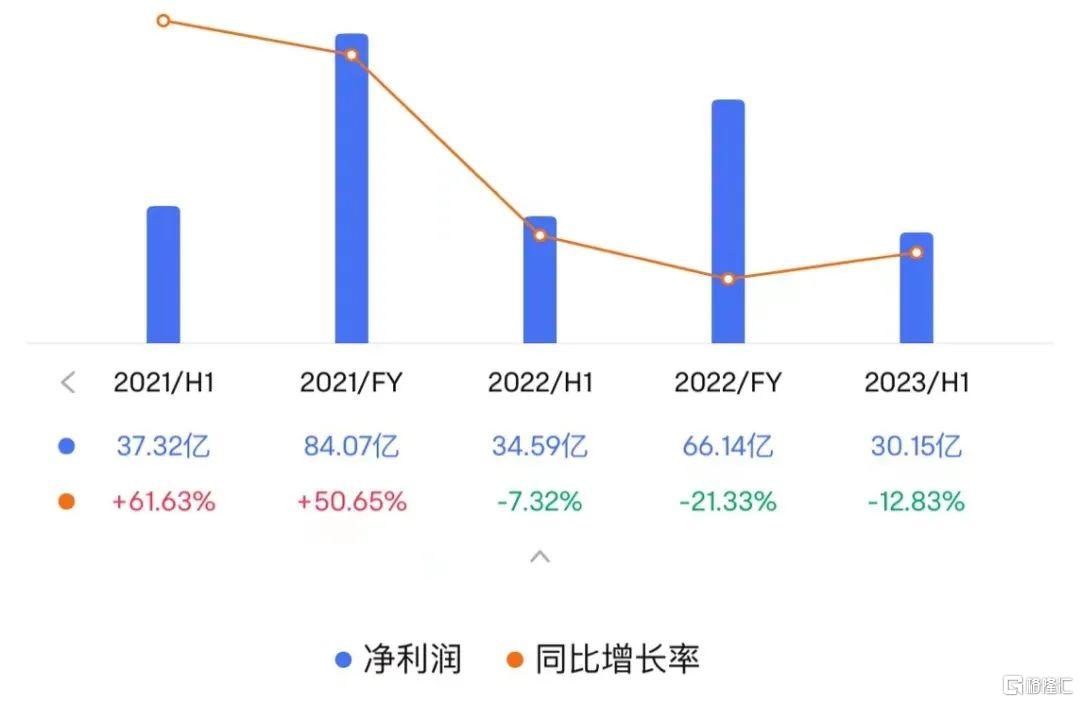

8月23日,中升集团披露了2023年中期业绩公告,公告显示,2023年上半年中升集团营业收入819.02亿元,其中新车销售收入645.69亿元,同比分别下降4.8%和6.2%,降低原因主要由于2023上半年中端品牌市场销量降低、以往优势的日系品牌销售遇到巨大挑战。

另外,中升集团在2023年上半年中,毛利为69.70亿元,同比下降17.7%,其中,汽车销售毛利为11.99亿元,同比直接腰斩,降幅高达50.5%;上半年中升集团净利润达30.15亿元,同比下滑12.8%,降幅较毛利稍缓。

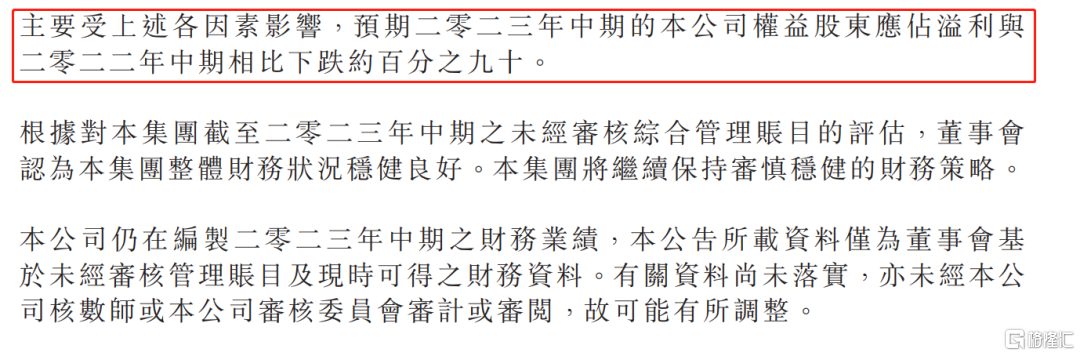

8月21日,美东汽车发布“盈利警告”,公告中显示,因受宏观经济和消费能力的复苏逊于预期的影响,美东汽车2023年中期毛利预计比2022年同期下降不超过30%,公司权益股东应占溢利更是比2022年中期下跌约90%。

「图片来源于美东汽车公告」

对于经销商来说,现在已经没有办法单纯指望销售新车赚钱,中国汽车流通协会会长沈进军也表示“期待新的、和谐共赢的新型厂商关系的出现”,但产能释放过度与需求相对不足也是未来汽车市场相当长一段时间的主要矛盾。

而厂商关系恶化背后隐藏的,是整车厂怎样的生存状态?8月底临近,大量汽车业上市公司2023半年报正在陆续披露,我们即将在财报中探寻。

今天(8月25日),2023年成都车展已经正式拉开帷幕,作为承上启下的重要节点,此次车展能否为接下来的“金九银十”预热?又能否对车市向好发挥积极作用,并改善经销商目前水深火热的生存环境呢?

文字为【汽车K线】原创,部分图片来源于网络,版权归原作者所有。本号文章,未经授权,不得转载,违者必究。同时,文章内容不构成对任何人的投资建议。股市有风险,投资需谨慎。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员