诺和诺德、礼来两家大药企近日分别发布了半年报和第二季度财报,其中两家的GLP-1相关产品的出色销售增长表现再度引发了热议。减肥药赛道市场规模可观,摩根士丹利分析师预测,全球抗肥胖药物市场的规模到2030年将达到770亿美元;巴克莱银行估计,未来10年,全球减肥市场的价值可能突破1000亿美元。

同时这个领域也在经历热火朝天的厮杀和内卷,有被看好的,亦有退出的。已上市的,具有强劲冲击实力的以及蓄势待发的新机理产品中,谁会成为最后的药王?

礼来与诺和诺德的“攻防战”

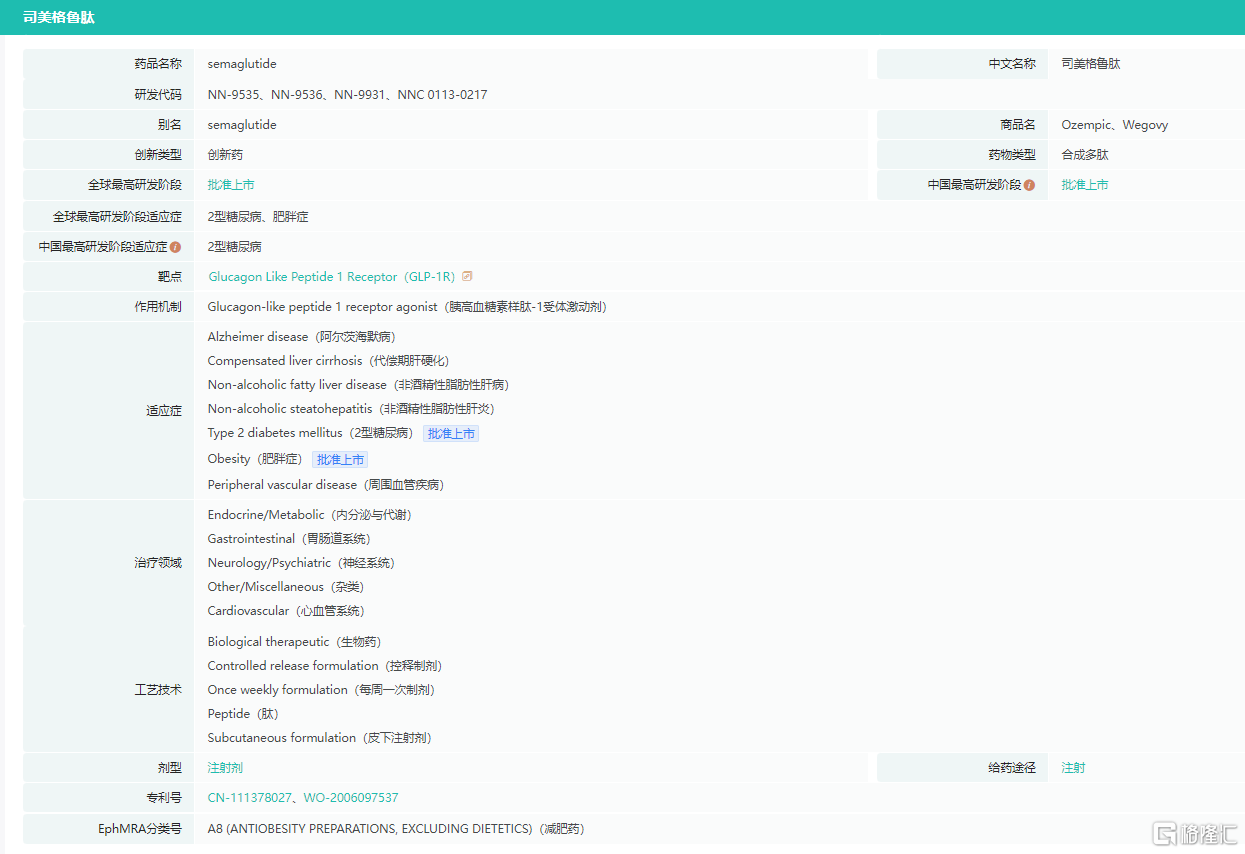

减肥药领域最受关注的就是GLP-1受体激动剂,诺和诺德和礼来是其中两大玩家,这是两家公司的竞争,也是司美格鲁肽(semaglutide)和替尔泊肽(tirzepatide)的斗法。

司美格鲁肽基本信息

截图来源:药融云全球药物研发数据库

截图来源:药融云全球药物研发数据库

目前,全球范围内,GLP-1激动剂获批减重适应症的只有两款产品,均由诺和诺德开发,利拉鲁肽2014年获FDA批准减重适应症,司美格鲁肽2021年获批。两款产品上市后都有很好的销售表现和很快的增长。最近,诺和诺德公布了2023年上半年财报,利拉鲁肽与司美格鲁肽用于减重的总销售为181.48亿丹麦克朗,约合26.8亿美元,同比增长158%。

司美格鲁肽的效果好于利拉鲁肽,销售额约是利拉鲁肽的2倍,若要在这个领域中争个“药王”,要打败的目标其实是司美格鲁肽。

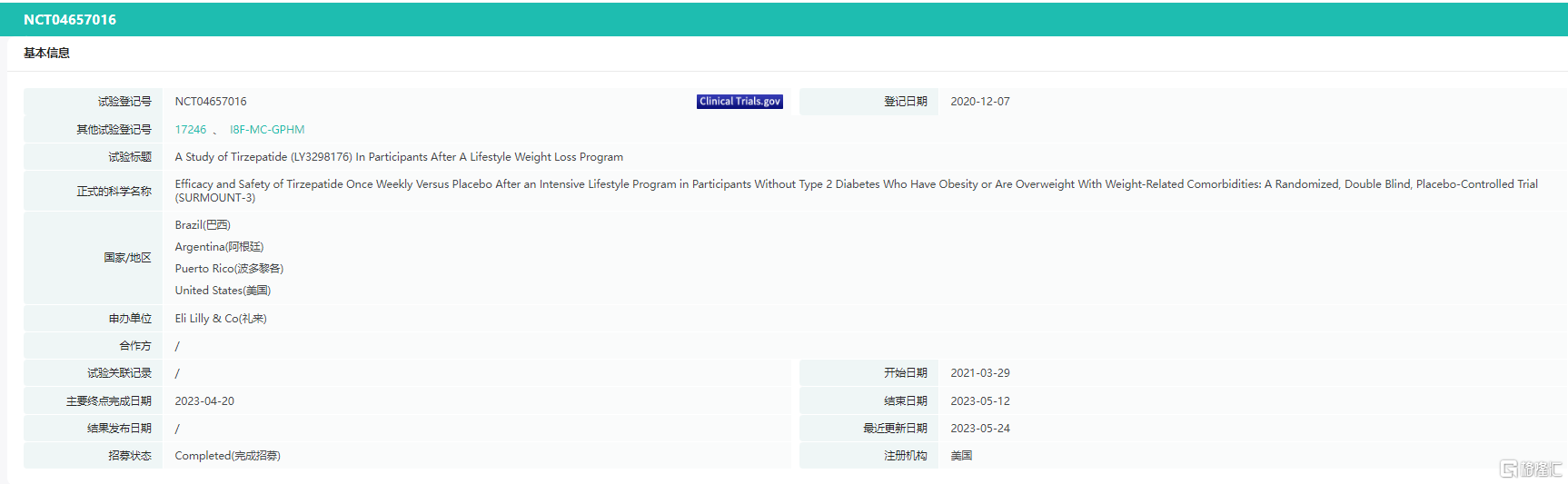

而礼来的替尔泊肽可能是最被看好的挑战者。就在今年7月,礼来公布替尔泊肽两项关键性临床Ⅲ期数据,在SURMOUNT-3研究中,72周后,与安慰剂相比,替尔泊肽平均减重可达21.1%,超过84周,减重可达26.6%;SURMOUNT-4研究中,36周平均减重21.1%,随后52周的持续治疗期继续减重6.7%,88周平均减重26.0%。两个研究均达到主要临床终点和关键次要临床终点。

截图来源:药融云全球临床试验数据库

截图来源:药融云全球临床试验数据库

相较于司美格鲁肽Ⅲ期临床中平均减重12.4%,替尔泊肽似乎显示出更好的疗效。替尔泊肽已经于2022年5月获FDA批准治疗2型糖尿病,减重的适应症尚未获批,但礼来已提交上市申请并获得FDA快速通道认定。尽管上市只有一年多时间,替尔泊肽的增长却非常可观,根据礼来发布的财报,上市首年替尔泊肽销售额为4.83亿美元,2023年第一季度销售为5.685亿美元,第二季度销售达9.797亿美元,上半年销售约合15.48亿美元。对于市值突破4000亿美元的礼来,可以想见,替尔泊肽会是其重要的业务增长点之一。

实际上,这并不单纯是单一产品的竞争。由于替尔泊肽为GIPR/GLP-R1双靶点激动剂,这代表的是一条向多靶点扩展的方向。多靶点几乎在各个药物开发领域都在成为新的趋势,减肥的赛道也是如此,围绕GLP-1的多靶点激动剂正在成为开发新热点。除了替尔泊肽,礼来还在开发GLP-1R/GIPR/GCGR三靶点激动剂retatrutide,今年5月宣布启动治疗心血管疾病和肥胖的Ⅲ期临床,成为首个进入Ⅲ期临床的三靶点激动剂。

礼来在6月公布了retatrutide的II期临床结果,数据显示,24周时retatrutide达成平均17.5%的体重下降,达主要临床终点,48周后,平均体重减轻可达24.2%。而诺和诺德虽然在多靶点方面布局更早,不过先后终止了在研的双靶点和三靶点产品,包括NN-6177、NN9709、NNC0090-2746(RG-7697)以及NN9423。诺和诺德在多靶点的布局重点已经转向开发复方制剂cagriSema,这是一款长效胰淀素(amylin)类似物cagrilintide和司美格鲁肽的双重复合制剂。2022年8月,诺和诺德公布cagriSema的II期临床积极结果,32周治疗后,cagriSema组、司美格鲁肽组和cagrilintide组的体重降幅分别达到15.6%、5.1%和8.1%。礼来以多靶点的优异表现作为进攻的“矛”。

对于占据先发优势的守擂者诺和诺德,策略依然是拓展司美格鲁肽更多应用场景。近日,诺和诺德公布了司美格鲁肽SELECT临床试验的结果:5年的随访时间内,相较安慰剂,司美格鲁肽降低了20%的主要不良心血管事件(MACE)风险,成为首个证明降低心血管事件的减重药物,诺和诺德已经向FDA和EMA递交适应症拓展的申请。诺和诺德还在开展司美格鲁肽口服剂型和应用于NASH、阿尔茨海默症等方向的临床研究。

这场“攻防战”显然会是未来几年持续的看点。

GLP-1之外的战场

在GLP-1R激动剂开发领域,一边是潜力产品的厮杀和内卷,一边在出现失利的声音。

今年,阿斯利康先后宣布放弃两款GLP-1药物的临床开发,其中GCGR/GLP-1R双重激动剂cotadutide是因为效果不佳、竞争力不强;口服GLP-1R激动剂AZD0186因为“疗效和耐受性未能优于目前正在开发或已经上市的其他药物”。辉瑞也宣布停止开发Lotiglipron,因为患者服药后转氨酶升高这一安全性问题,未来重点放在处于Ⅱ期临床中的口服GLP-1R激动剂danuglipron上。

GLP-1R激动剂面对的还有安全性的负面问题。EMA今年5月发出一份药物安全风险建议,提出了GLP-1这一大类产品存在甲状腺癌安全信号。这无疑给整个领域蒙上一层阴影。

布局减肥药的巨大市场,GLP-1不会是唯一的靶点目标。

礼来与诺和诺德这一对主要竞争对手都通过收购纳入新的靶点产品。7月,礼来宣布将以最高19.3亿美元收购Versanis。Versanis的在研管线中,最受关注的是bimagrumab单抗,bimagrumab为ActRII抑制剂(II型激活素受体),直接对脂肪细胞产生作用,能够同时减少脂肪质量并保持肌肉质量。2019年,bimagrumab在临床研究中被发现可以减轻超重和肥胖的2型糖尿病成人患者的体重,2021年,JAMA Netw Open发布其用于减重的II期研究结果:相比于安慰剂组,bimagrumab联合ActRII阻断治疗,将受试者脂肪质量减少20.5%,去脂体重增加3.6%。

由于与GLP-1R激动剂作用机制不同,并未观察到患者停药12周后体重增加或者影响食欲的副作用。目前,Versanis正在开展bimagrumab联用或不联用司美格鲁肽治疗肥胖或超重成人患者的IIb期BELIEVE研究,以评估单药或与司美格鲁肽联合治疗成人超重或肥胖的疗效。

8月,诺和诺德和Inversago Pharma宣布,如果实现某些开发和商业里程碑,诺和诺德将以10.75亿美元的现金收购Inversago。Inversago致力于开发基于CB1受体的疗法,用于治疗肥胖、糖尿病和与代谢紊乱相关的并发症。公司管线中进展最快的是一款口服CB1可逆激动剂INV-202。INV-202在Ib期试验中显示出减肥潜力,目前正在进行治疗糖尿病肾病(DKD)的II期试验,诺和诺德计划挖掘INV-202治疗肥胖和肥胖相关并发症的潜力。在糖尿病、减重等代谢疾病领域,诺和诺德今年已经官宣了四笔交易。

针对其他一些机理靶点,如胰淀素、GDF15、酪酪肽,也有一些产品已经进入临床阶段。诺和诺德、礼来均有胰淀素类似物和酪酪肽类似物产品。甚至核酸药物领域,同样很热门的siRNA,也有向减重领域的探索。2022年,Alnylam宣布开发靶向INHBE的siRNA疗法,用于治疗肥胖。

参考资料:

1.公司官网

2.药融云数据库

<END>

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员