摘要

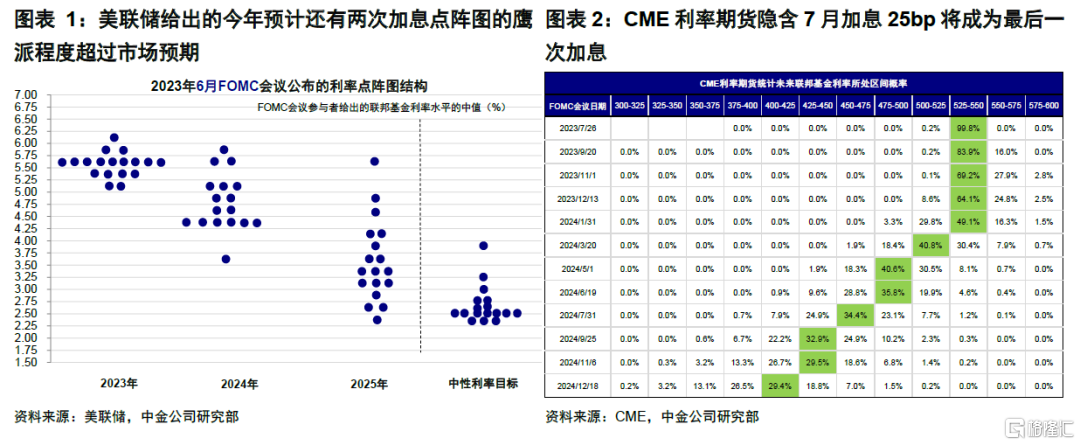

一、美联储的政策路径?7月加息25bp;9月加息概率下降但需验证通胀目标;年内和明年初降息概率不大

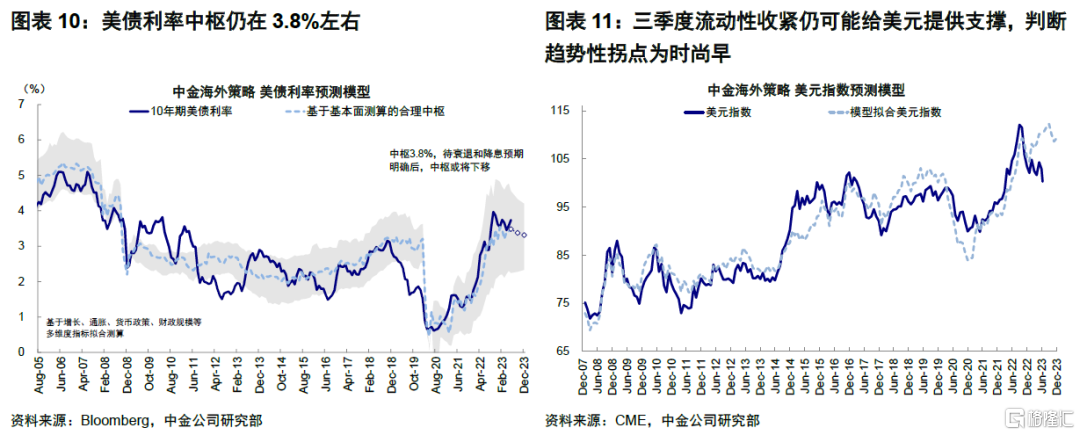

市场已充分计入7月加息,9月之后的加息概率下降但需要验证美联储是否会妥协通胀目标,潜在风险在于中国若三季度加大刺激力度,工业品价格升高或延后美国通胀回落速度。年内甚至明年初降息可能性不大,因此“超前”预期的资产都面临回吐风险。当前3.8%的 10年美债、100附近的美元都基本合理,等到四季度增长压力更大可以开始逐步预期未来降息,可能会带来更大的下行空间。

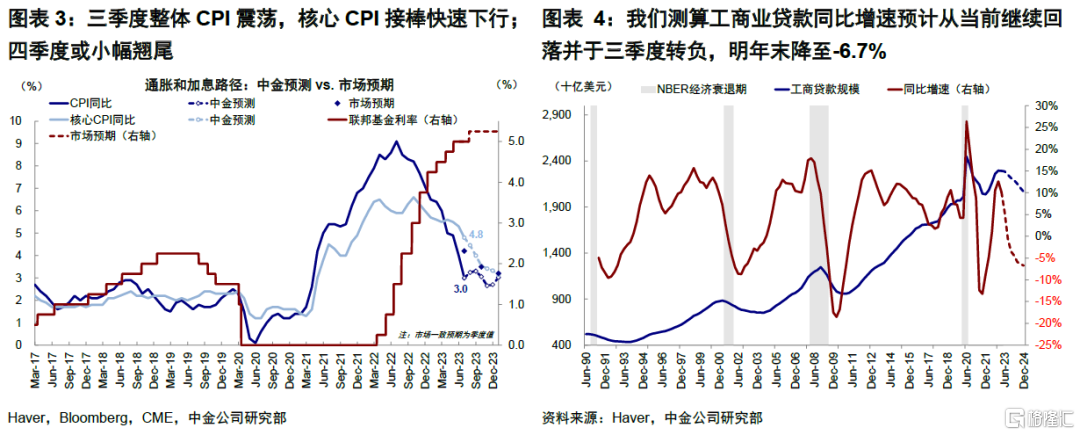

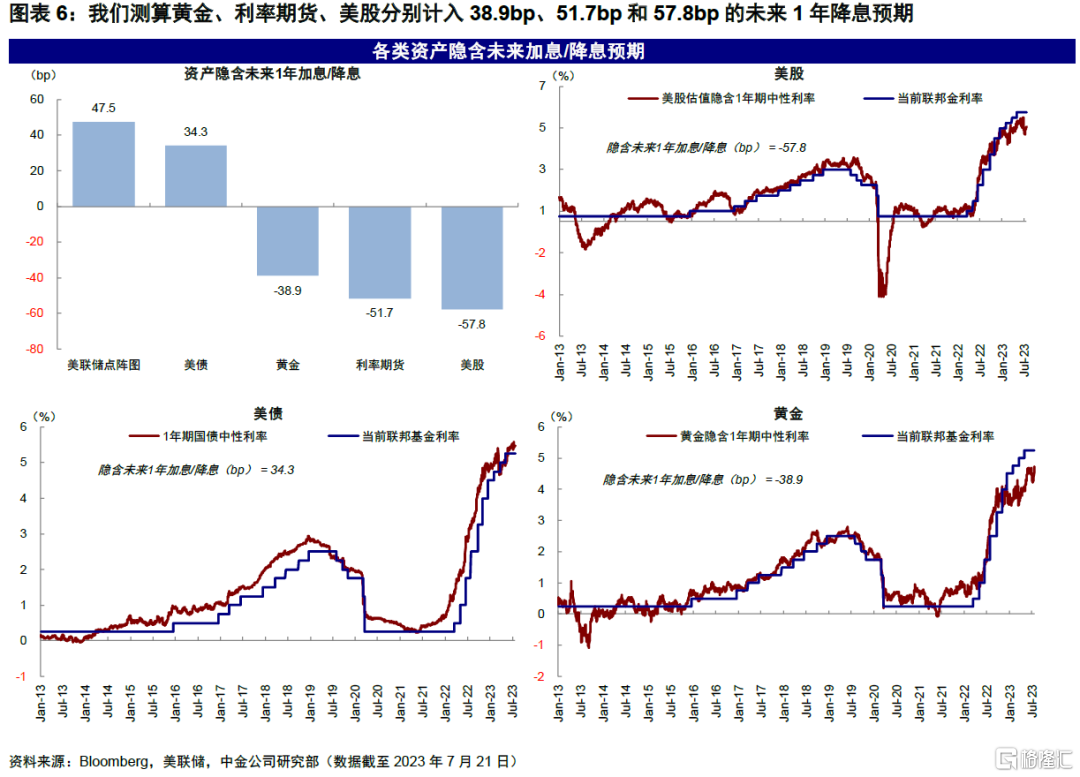

二、各类资产计入了各种预期?预期计入程度排序,美股>利率期货>黄金>长端美债

►利率期货:7月最后一次加息25bp,2024年3月转为降息,5月、7月、9月各降一次,隐含未来一年净降息2.1次;

►美债:短端美债隐含未来1年加息1.4次,长端美债已充分计入7月加息,但降息预期不强;

►美股:隐含未来1年净降息2.3次,如果加息路径不超预期的话,压力也不会很大

►黄金:隐含未来1年净降息1.6次,低于CME利率期货和美股。

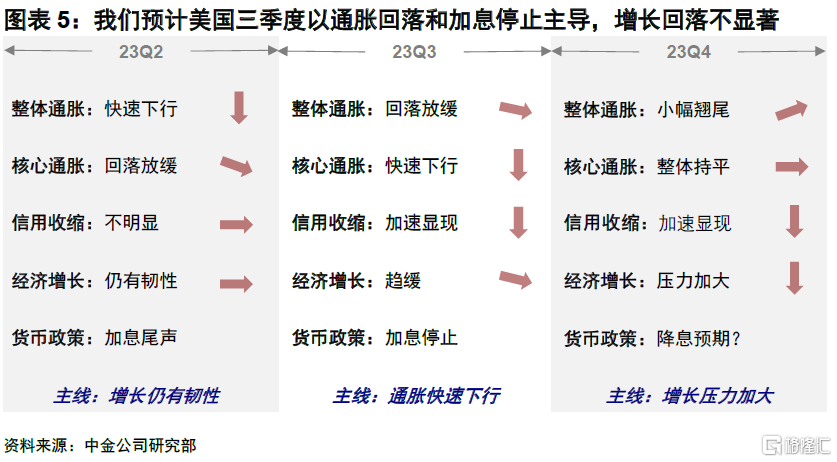

三、后续资产走势如何?除了加息路径外,金融流动性变化也值得关注;美股三季度支撑弱于二季度

►美债:短期中枢仍维持在3.8%附近,四季度可能有更快下行空间;

►美股:三季度介于二季度的“强”和去年的“弱”之间,四季度或有阶段压力,宽松预期兑现后再反弹;

►美元:支撑位 100,阻力位 105,趋势性拐点仍有待中国增长修复;

►黄金:当前可以介入,但更多涨幅或在四季度,幅度上已有所透支

一、美联储的政策路径?7月加息25bp;9月加息概率下降但需验证通胀目标;年内和明年初降息概率不大

7月加息“板上钉钉”,市场也已充分计入。一定意义上,再讨论7月加息的意义不大,因为1)市场对此已经充分计入,当前CME利率预期隐含7月加息概率接近100%,对应美债利率3.8%,基本没有任何分歧;2)虽然整体通胀已经回到3%,但核心通胀因为基数原因还处于高位,各项增长数据也都有韧性。因此,美联储再加一次息将金融条件锁在限制区域、防止市场太超前反应导致“功亏一篑”也说的过去。

关键在于9月之后的路径,概率下降、但需要验证美联储是否会妥协通胀目标。通胀的快速回落使得美联储在9月后再重启加息的必要性下降。我们测算,在高基数、信用收缩和供给改善等因素综合影响下,三季度核心通胀也会回到3.5%,也是通胀最后一段快速回落的阶段。不过,由于届时通胀毕竟还在3%而非2%,且四季度还有可能小幅翘尾,因此是否再度加息取决于美联储对2%通胀目标的妥协程度。我们认为9月后再度加息概率不大,但潜在风险在于中国若三季度加大刺激力度,工业品价格升高或延后美国通胀回落速度。

至于降息,年内甚至明年初的可能性都不大,因此“超前”预期的资产都面临回吐风险。尽管通胀快速回落大大降低了进一步加息的概率,但通胀毕竟还在3%且可预见的一个季度内,美国增长还有韧性,因此很快降息的预期同样不现实,我们预计年内甚至明年初都很难降息。6月通胀公布后,美债利率和美元急跌计入2024年一季度末大幅降息50bp显然过于线性外推了,因此近期都有回吐也属正常。我们认为,当前3.8%的 10年美债、100附近的美元都基本合理,等到四季度增长压力更大可以开始逐步预期未来降息,可能会带来更大的下行空间。

二、各类资产计入了各种预期?预期计入程度排序,美股>利率期货>黄金>长端美债

6月FOMC会议后,市场呈现对美联储鹰派前瞻指引的“不认同”,利率和美元走弱、美股反而上涨。6月通胀超预期回落强化了7月为最后一次加息的观点,主要资产在数据公布后均反应强烈,美债利率从4%的高点回落,美元跳水,美股和黄金上涨。相比上文中讨论的可能路径,目前各类资产又计入了多少预期?超前的程度如何?我们参照此前报告中的方法论测算,具体来看,

►利率期货:隐含未来1年净降息2.1次。当前利率期货隐含2023年加息终点为5.4%、2024年7月利率水平4.6%,未来一年较当前联邦基金利率水平还需净降息2次。CME利率期货隐含的具体路径为,7月最后一次加息25bp,2024年3月转为降息,5月、7月、9月各降一次。

►美债:短端美债隐含未来1年加息1.4次,长端美债已充分计入7月加息,但降息预期不强。当前1年期美债计入未来1年加息34bp,较通胀数据公布前回落11bp,对应7月后进一步加息的必要性下降。长端美债再度回落至6月FOMC后美债利率维持的3.8%附近,已经充分计入了7月还有一次加息,但降息路径还没有太强预期。

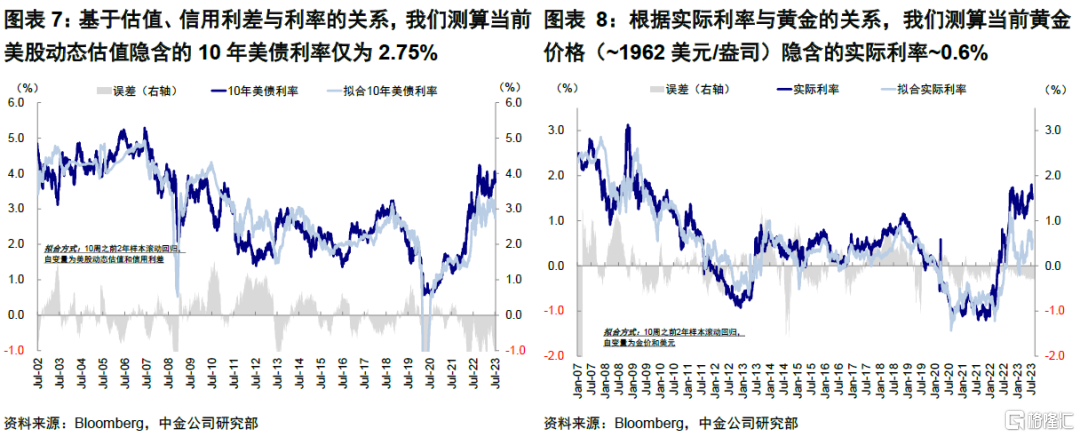

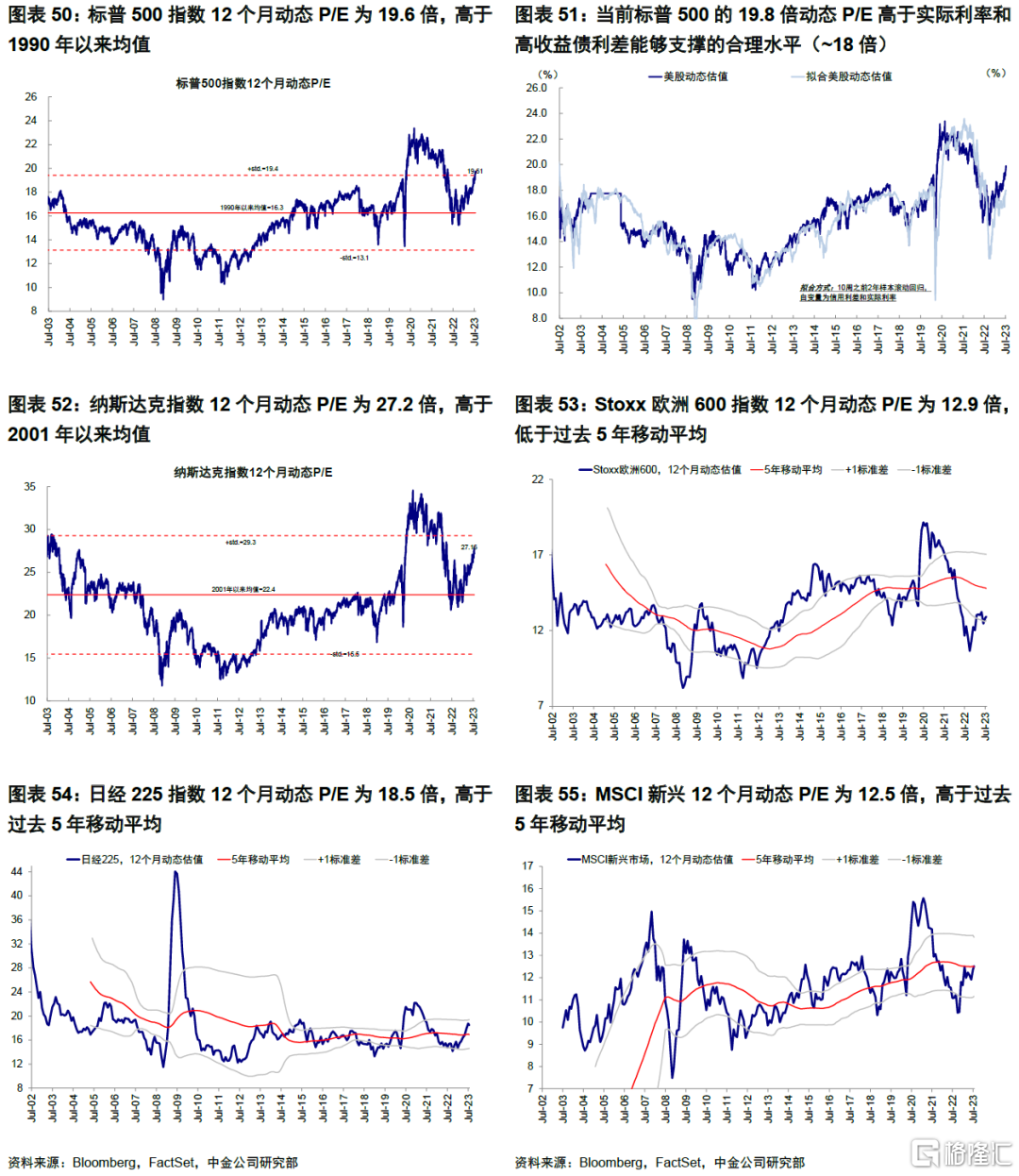

►美股:隐含未来1年净降息2.3次。根据美债利率、信用利差及美股动态估值的关系,我们测算当前标普500指数19.7倍的动态估值隐含的10年美债利率为2.75%,对应未来1年净降息57.8bp,略高于当前CME利率期货隐含的预期。换言之,如果加息路径不超预期的话,压力也不会很大。

►黄金:隐含未来1年净降息1.6次,低于CME利率期货和美股。根据实际利率、美元与黄金的关系,我们测算当前黄金价格(~1962美元/盎司)隐含的实际利率为0.6%,显著低于当前1.48%的实际水平,仍计入较多降息预期,对应未来1年降息39bp。

三、后续资产走势如何?除了加息路径外,金融流动性变化也值得关注;美股三季度支撑弱于二季度

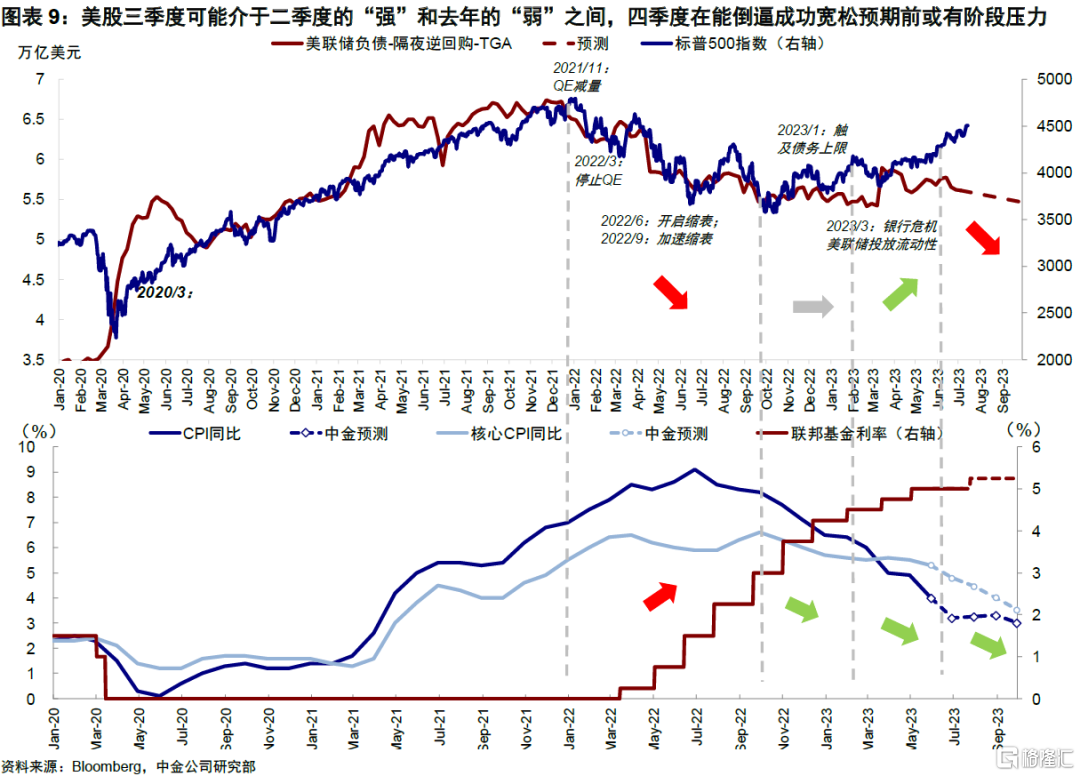

展望三季度,除了上述分析的加息路径之外,金融流动性“量”的变化也同样值得关注,可能会对资产走势带来影响。我们分析,金融流动性指标(美联储资产负债表-TGA账户-逆回购ONRRP规模)从去年以来对美股和美元的中期走势都有比较好的解释力。

二季度,市场之所以能有较强表现,其中一个原因就是因为银行危机后,美联储通过短期贷款形式投放了大量流动性部分转化为银行准备金,同时通胀还在回落。展望三季度,美联储借款逐步到期、继续缩表,以及新发国债都会使得金融流动性重新收缩,但比去年好的是,通胀还会继续下行。因此三季度美股面临的流动性支撑会弱于二季度,通胀环境好于去年,其表现可能介于两者之间。流动性的收缩对于美元也会有一定支撑,因此在增长没有大幅逆转前判断趋势拐点为时尚早。具体来看,

►美债:短期中枢仍维持在3.8%附近,四季度可能有更快下行空间。结合3m10s利差倒挂程度(60年代以来3m10s利差平均倒挂150bp),7月再加息对应的10年美债利率合理水平即为3.8%附近。再度加息概率下降会约束利率上行空间(如果冲高会提供更好的介入机会),但增长短期还有韧性降息预期难以打开,也会使得快速下行还需等待时日,形成“下有底上有顶”的局面,我们判断可能在四季度。

►美股:三季度介于二季度的“强”和去年的“弱”之间,四季度或有阶段压力,宽松预期兑现后再反弹。金融流动性支撑减少将使得美股的表现强度弱于二季度,但跌幅多少要看市场是否会找个借口(如盈利等)而回调,我们判断大体呈现震荡格局,如果大幅回调则提供再介入机会。四季度增长压力升温和通胀小幅翘尾可能会带来一定调整压力,直到倒逼成为宽松预期推动美债利率下行,来实现对金融流动性量上收紧的对冲。

►美元:趋势拐点要待中国增长修复。6月通胀数据公布以来,美元指数快速回落,期间一度跌破100,创近一年以来的新低。从交易层面上看,美元指数超卖(RSI指数点位一度降至25),同时CFTC投机性净多头头寸持续回落。往后看,基准情形下虽无大涨空间,但可能维持高位一段时间。根据我们美元指数预测模型测算,美元指数支撑位 100,阻力位 105,趋势性拐点仍有待中国增长修复。

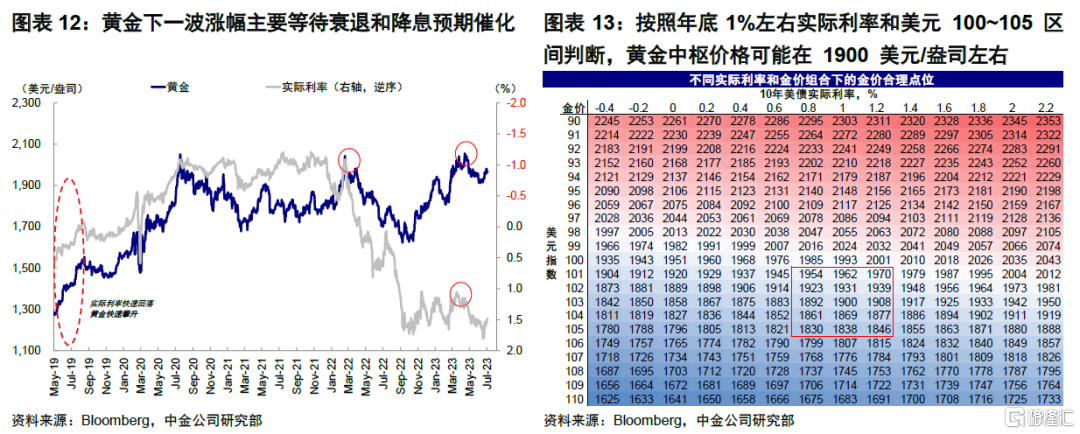

►黄金:当前可以介入,但更多涨幅或在四季度,幅度上已有所透支。我们测算,按照1%左右实际利率和美元 100~105 区间判断,黄金中枢价格可能在 1900 美元/盎司左右,因此可以择机再介入。但是,下一波涨幅主要等待衰退和降息预期催化,这一时点可能在四季度。此外,从幅度上,黄金与实际利率年初以来差距进一步扩大,可能已经提前透支了部分未来回落的预期。

市场动态:6月核心零售超预期抬升,美股业绩期开启;A/H股领跌,美元指数反弹

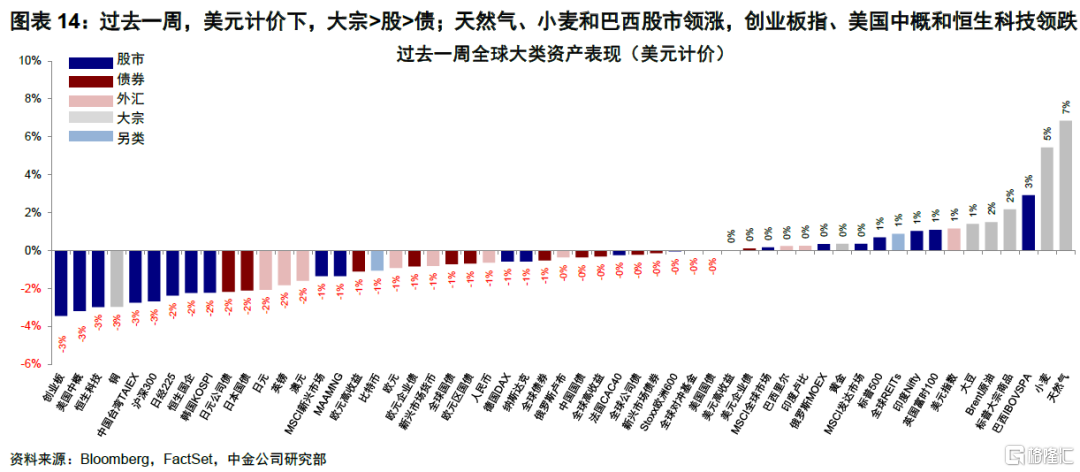

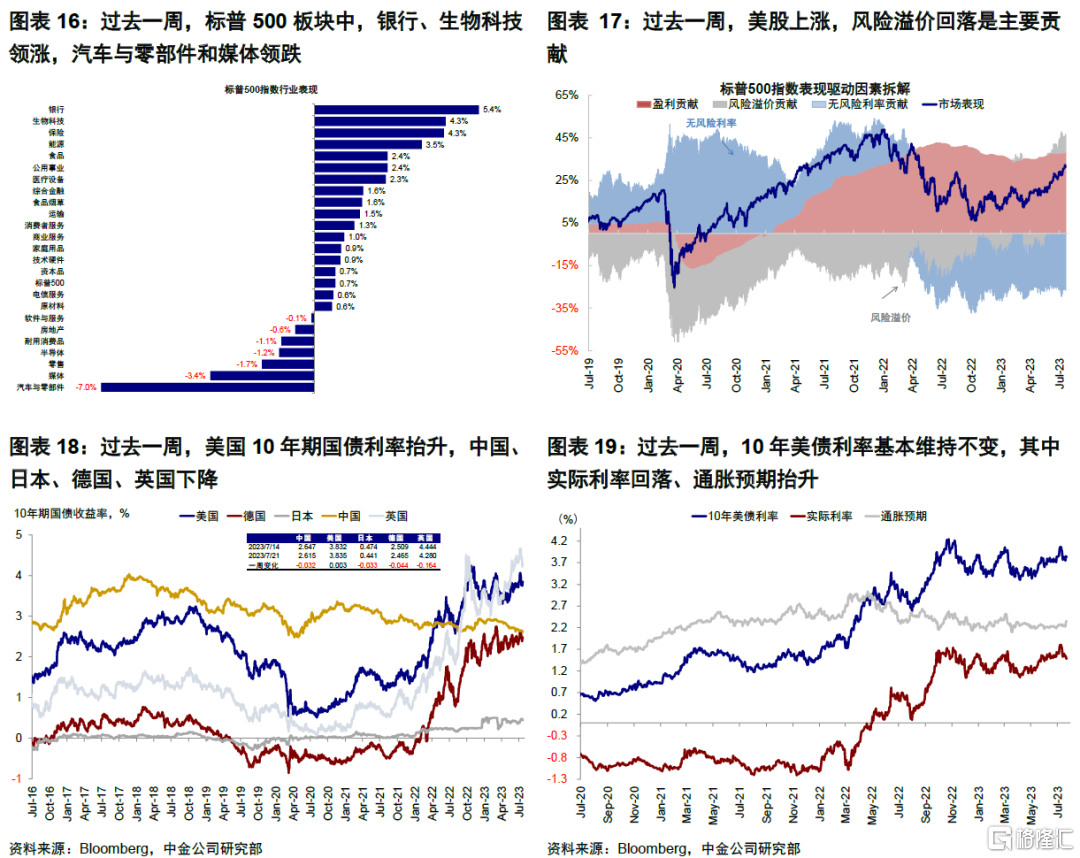

►资产表现:大宗>股>债;A/H股领跌,美元反弹。周初,纽约联储制造业指数降至1.1%,表明美国制造业面临较大下行压力,美元指数小幅回落。周中公布的美国6月零售环比增长0.2%,不及预期的0.5%,但核心销售仍然坚挺,美元指数再度走强。与此同时,奈飞公布的二季度营收和三季度指引均低于预期、特斯拉预计三季度产量或因工厂升级略有下降并不排除进一步降价;台积电下调全年营收指引,美股芯片股表现同样承压下行。周四公布的上周美国首次申请失业救济人数不增反降,创两个月新低,体现劳动力市场仍然存在韧性;数据公布后,美债利率加速回升,美元延续反弹势头。

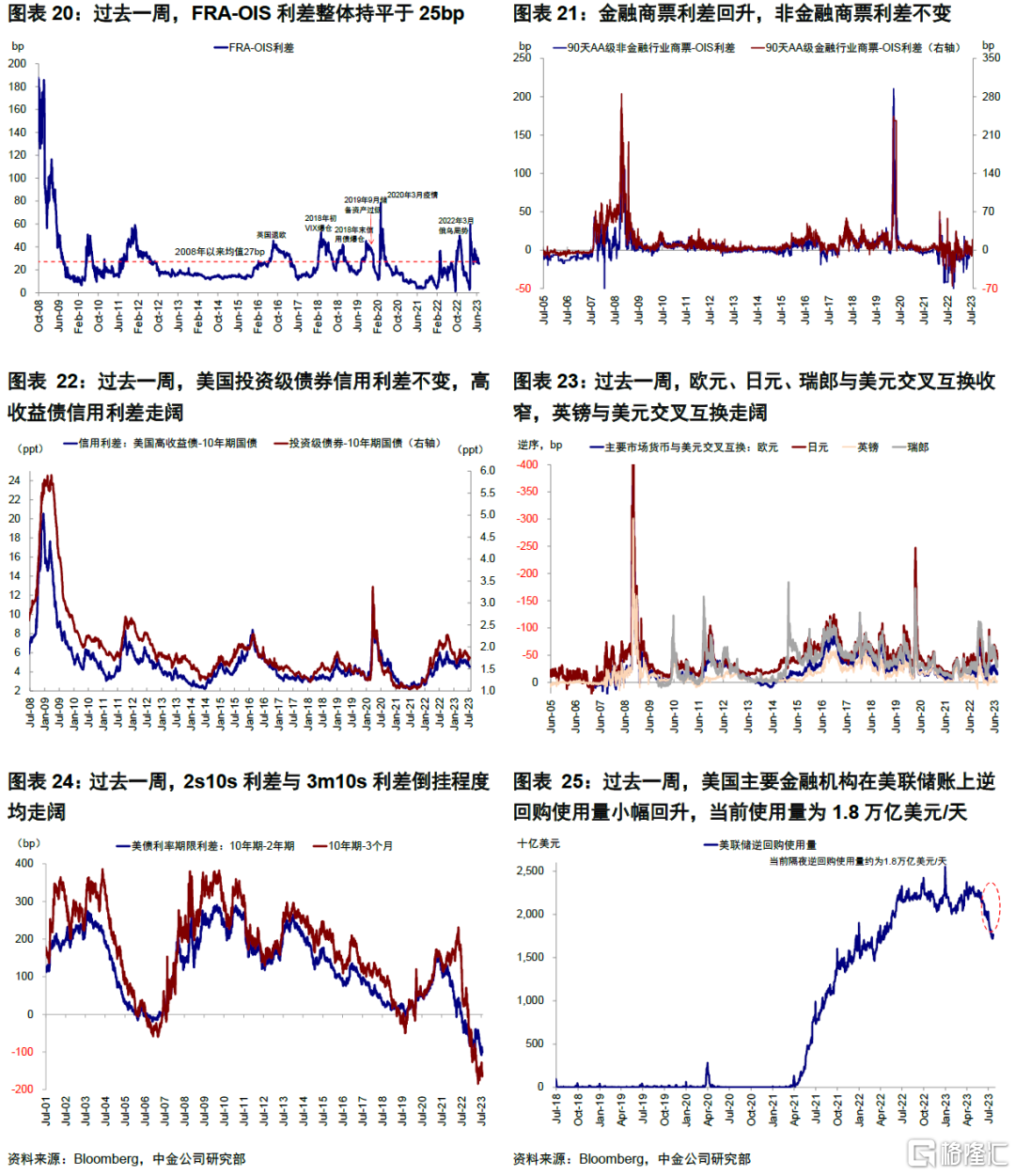

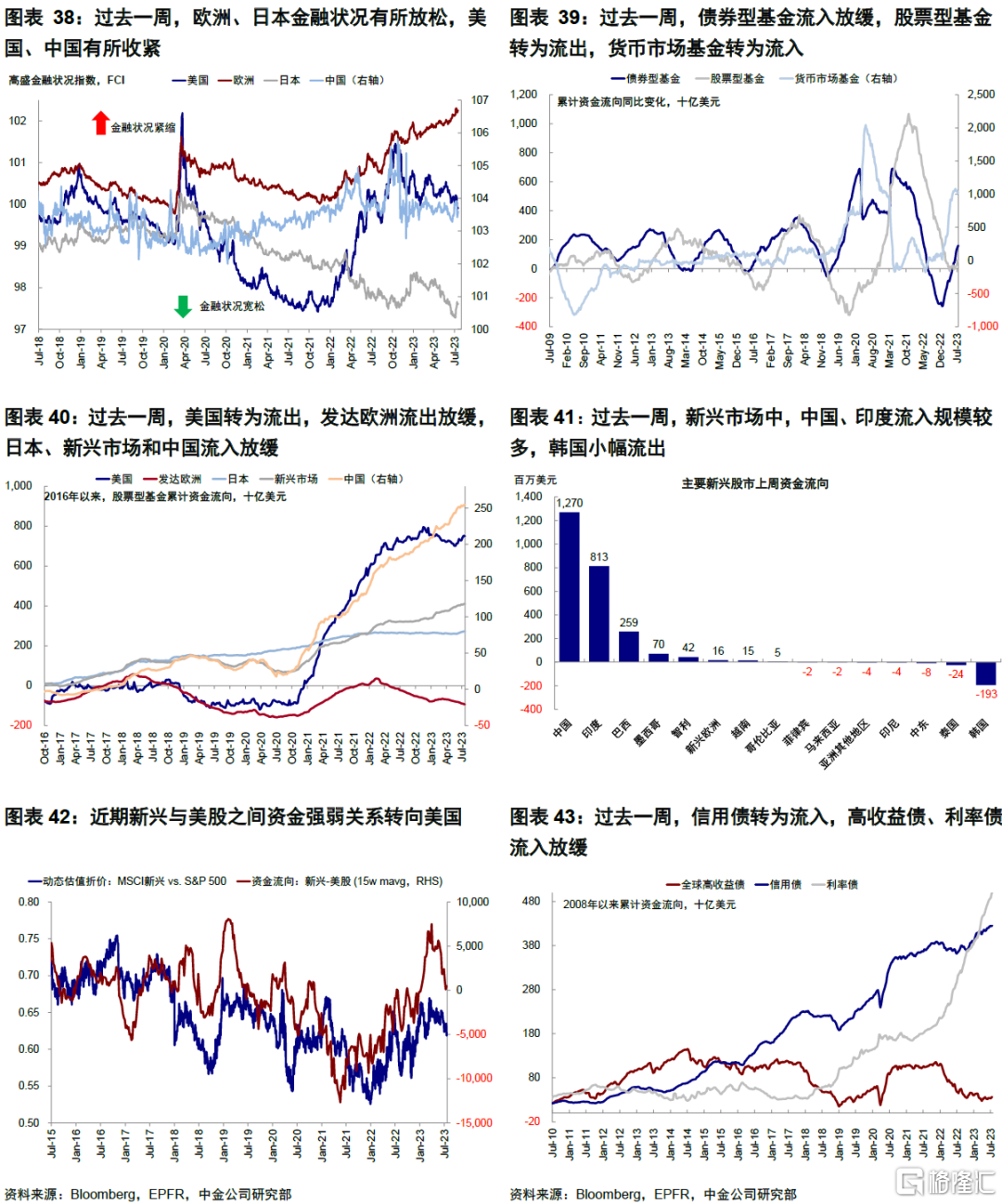

►流动性:在岸美元流动性有所收紧。过去一周,FRA-OIS利差整体持平于25bp左右,投资级债券信用利差不变,高收益债信用利差走阔;衡量离岸美元流动性的指标上,欧元、日元、瑞郎与美元交叉互换收窄,英镑与美元交叉互换走阔。美国主要金融机构在美联储账上逆回购使用量小幅回升,当前使用量为1.8万亿美元/天。

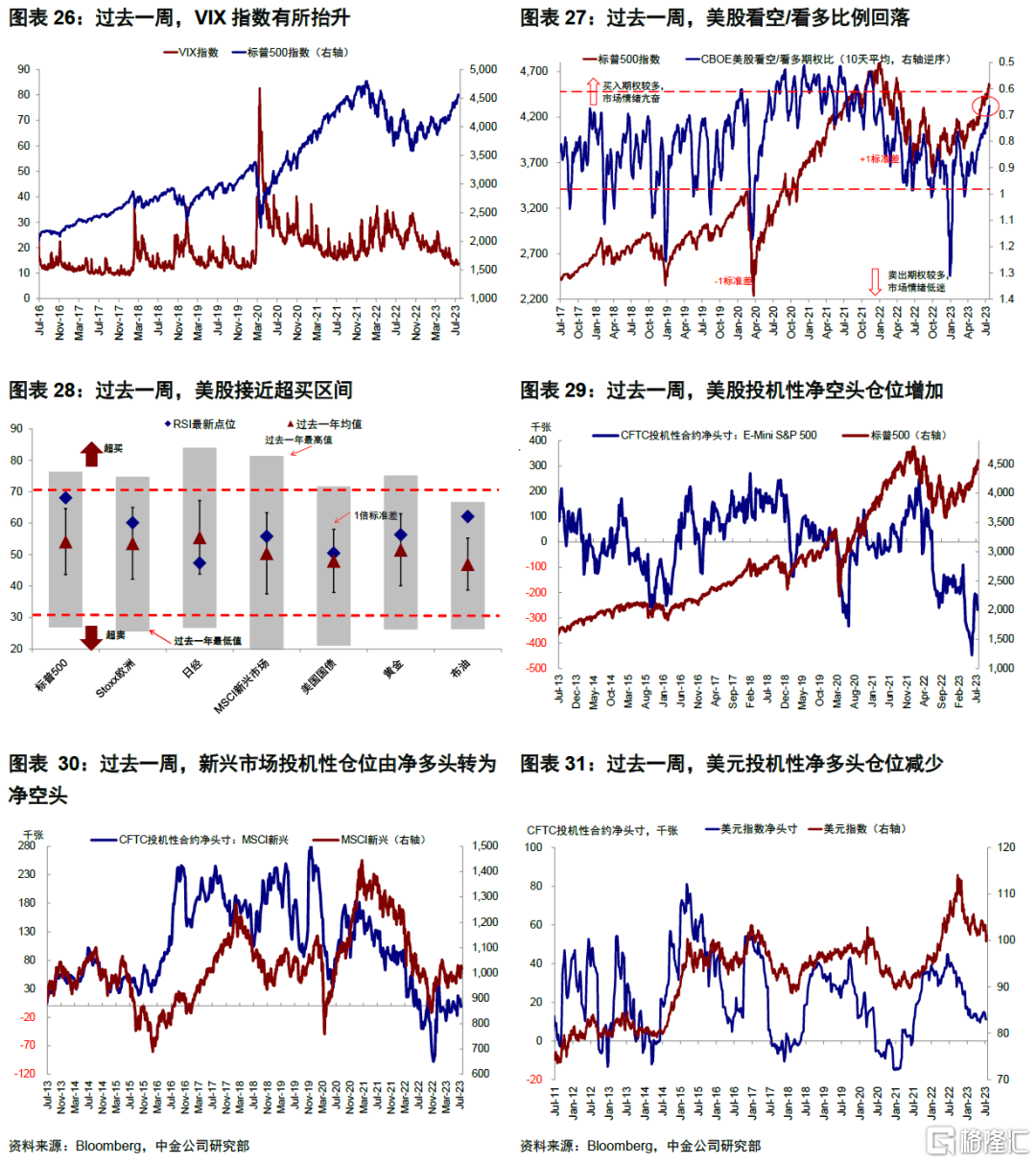

►情绪仓位:美股仍然接近超买,短端美债净空头继续增加。过去一周,美股看空/看多比例(10天平均)下降。仓位方面,美股投机性净空头仓位增加,新兴市场投机性仓位由净头转为净空头,美元投机性净多头仓位减少,铜期货投机性净空头仓位减少。

►资金流向:股票型基金转为流出,货币市场基金转为流入。过去一周,债券型基金流入放缓,股票型基金转为流出,货币市场基金转为流入。分市场看,美国转为流出,发达欧洲流出放缓,日本、新兴市场和中国流入放缓。近期新兴与美股之间资金强弱关系转向美国。

► 基本面与政策:核心零售超预期抬升,工业产出超预期回落。美国6月零售环比增长0.2%,低于市场预期的0.5%;除机动车与加油站外的零售销售环比0.3%,与预期持平;而除食品服务、建筑材料、机动车与加油站等的核心零售超预期抬升0.6%(vs.预期0.3%)。分项看,加油站(-1.4%)、建筑材料和园林设备(-1.2%)等零售环比回落明显,杂货店(2%)、线上销售(1.9%)等环比抬升。6月美国工业产出环比超预期回落、产能利用率下降。美国6月工业产出连续第二个月回落,环比下滑0.5%,低于预期的0%;产能利用率进一步降至78.9%,低于预期的79.5%。分项来看,制造业产出环比回落0.3%,汽车及零部件、纺织品等环比回落超3%;采掘业环比回落0.2%,公用事业环比继续回落2.5%。

►市场估值:高于增长和流动性合理水平。当前标普500的19.8倍动态P/E高于实际利率和高收益债利差能够支撑的合理水平(~18倍)。

注:本文摘自中金公司2023年7月23日已经发布的《市场与美联储“分歧”有多大》

刘刚,CFA 分析员 SAC 执证编号:S0080512030003 SFC CE Ref:AVH867

杨萱庭 联系人 SAC 执证编号:S0080122080405

李赫民 分析员 SAC 执业证书编号:S0080522070008 SFC CE Ref:BQG067

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员