文 | 对冲研投研究院

编辑 | 杨兰

摘要:

沪铜在下跌过程中明显更加抗跌,主要还是低库存+高基差对铜价形成支撑。6月国内PMI表现中性,市场仍在期待7月会有一些政策会出台。预计短期内贵金属价格或将有所盘整,中期等待美国7月及8月的CPI读数公布,观察市场是否已经转向,长期关注核心通胀及劳动力市场确认放缓、交易者对更高更长的利率终点已充分定价后,贵金属价格的上行动力。

核心观点

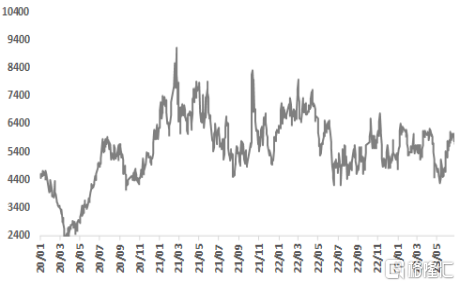

1、本周贵金属价格震荡走低,铜价持续回落。

贵金属方面,本周COMEX黄金下跌0.13%,白银上涨1.46%;沪金2308合约下跌0.28%,沪银下跌0.80%。主要工业金属价格中,COMEX铜、沪铜分别变动-1.45%、-1.88%。

2、衰退交易深化,沪铜更加抗跌。

沪铜在下跌过程中明显更加抗跌,主要还是低库存+高基差对铜价形成支撑。6月国内PMI表现中性,市场仍在期待7月会有一些政策会出台。上周社会库存虽然有所增加,但主要是进口货源流入,交割库存仍然紧张且坚挺,因此这也不会是趋势性累库的开始,预计沪铜仍将维持坚挺。

3、贵金属价格盘整,通胀转向需经数据确认。

上周美国公布的一季度GDP年化季率远超市场预期,因其分项占比最高的个人消费支出环比大幅上调,结合美国近期公布的地产、就业数据均体现出美国经济的韧性仍存,通胀或依然存在较高的粘性。

由此,因劳动力市场的紧俏且通胀远高于目标水平,结合美国大型银行全部通过了联储的压力测试,鲍威尔提出应进一步收紧货币政策,预计到年底前仍有两次甚至两次以上的加息,而近期贵金属价格的下跌基本已交易了目前这一预期。往后来看,美国核心PCE物价指数同环比增速持续下降,核心通胀转向是否能得以确认需要关注未来两个月的cpi及非农数据,若出现明显下滑,则联储或将调整加息的节奏及利率的终点,黄金由此将获得上行动力。

基本金属市场复盘

(一)COMEX/沪铜市场观察

上周COMEX铜价先抑后扬,周初及周中连续回落,周五显著反弹。回落的主要原因是衰退交易的延续。本周美国新屋开工及销售数据、耐用品订单数据等表现强劲,鲍威尔在讲话中再次明确提出至少两次加息,市场从之前的不相信有两次加息逐渐开始对两次加息进行定价,对应到铜上仍然是对高利率对衰退的担忧进行定价,周五衰退交易暂告段落,价格有所反弹。

沪铜同样呈现先抑后扬的格局,在下跌过程中明显更加抗跌,主要还是低库存+高基差对铜价形成支撑。6月国内PMI表现中性,市场仍在期待7月会有一些政策会出台。上周社会库存虽然有所增加,但主要是进口货源流入,交割库存仍然紧张且坚挺,因此这也不会是趋势性累库的开始,预计沪铜仍将维持坚挺。

期限结构方面,COMEX铜价格曲线较此前向下位移,价格曲线近端基本维持contango结构。最近北美库存维持低位但整体库存有所回升。这种情况下,虽然价格曲线近端有所走平,但是短期再做borrow不太合适。

如果认为后续会迎来比较严重的衰退,还是可以适当布局一些lending;

沪铜价格曲线向下位移,价格曲线维持back结构,并且back结构变得更为陡峭。本周将进入7月,传言中非洲的铜就要到港,目前据说第一批铜的量级并不大,7月还是会维持低库存,月差有进一步走阔的空间。前期有borrow头寸的可以继续持有,如果没有的话此时再进去做borrow可能性价比一般,可以等进口落地了之后再做观察;

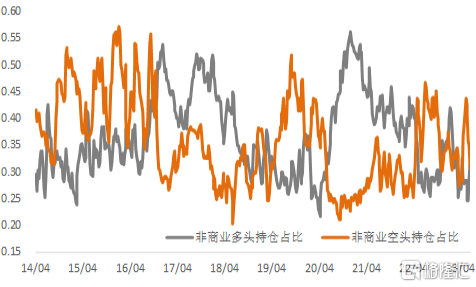

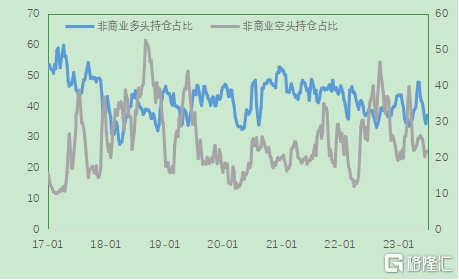

持仓方面,从CFTC持仓来看,上周非商业多头持仓占比环比继续增加,空头持仓占比继续下降。根据我们了解,确实有一些海外基金在平掉空头头寸,空头占比可能会进一步下降。

图1:CFTC基金净持仓

数据来源:Wind

(二)产业聚焦

干净铜精矿TC指数91.0-91.8美元/干吨,周均91.2美元/干吨,较上周增加1.0美元/干吨。矿供应稳定,发运卸港也较顺利。冶炼厂原料库存处于常规水平,买货积极性低,询盘在90美元中位以上,与卖方报盘尚有一定差距,市场主流交易8/9月的船期货物。市场仍然对TC上涨存在乐观预期。

2:铜精矿加工费

数据来源:Wind

数据来源:Wind

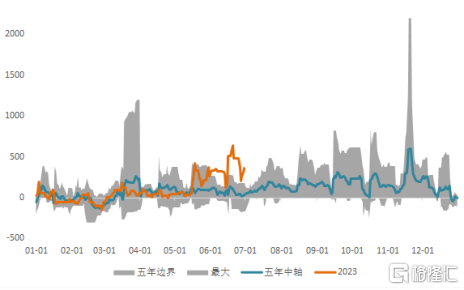

现货方面,本周进口铜陆续清关流入市场,LME仓库注销货源表现回流,例如国产品牌JCC以及韩国、日本等现货增多,加之因半年度部分货商资金结算压力,部分炼厂品牌有所到货,库存因此继续增加。现货升水持续回落,市场采买情绪略有增强,拿货情绪有所谨慎。但由于临近月底,部分下游企业采购资金压力较大,逢低按需接货为主,整体下游市场消费仍表现较为一般。但现货流通依旧偏紧,货商在资金压力缓解后表现挺价惜售情绪,料进入七月份后,市场交易活跃度回升,现货升水仍有上涨空间。

图3:沪铜升贴水

数据来源:Wind

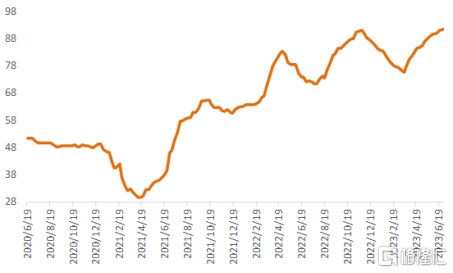

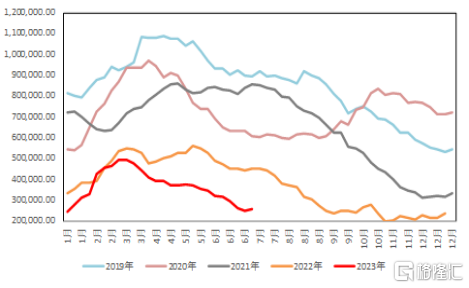

本周国内市场电解铜现货库存9.68万吨,较21日增1.19万吨,较26日降0.91万吨;本周上海市场电解铜现货库存继续增加。主因本周进口铜陆续清关流入,加之月底下游消费不佳,库存表现回升。广东市场电解铜现货库存止跌回升。部分提单到港货源流入市场,仓库因此增加。本周上海、广东两地保税区电解铜现货库存累计8.45万吨,较21日降0.05万吨,较26日增0.05万吨;本周LME仓库注销货源有所到港,但陆续清关流进国内,保税区仓库入库有限,库存小幅增长。

图4:全球精炼铜显性库存(含保税区)

数据来源:Wind

国内各主流市场8mm精铜杆加工费继续下跌,华南市场再度领跌市场;精铜杆订单表现平淡,个别企业进入月度常规检修;再生铜杆企业生产仍不稳定,低价货源交易为主;精废铜杆价差、再生铜杆对期铜贴水有所所收窄,但再生铜杆消费属性仍处高位;后市来看,下周进入7月后市场需求有望得到提升,市场有望随着终端订单的释放,精铜杆企业产出进入稳步提升的状态,但预计并不会达到前期高位水平,高月差、高升水的影响依然存在;再生铜杆端问题依然明显,原料以及下游消费增长均有隐患,因此再生铜杆端预计成交提升相对困难一些,不过由于前期投机商存货较多,后续步伐再生铜杆企业或面临一定的交付压力。

图5:精铜-废铜价差

数据来源:Wind

贵金属市场复盘

(一) 贵金属市场观察

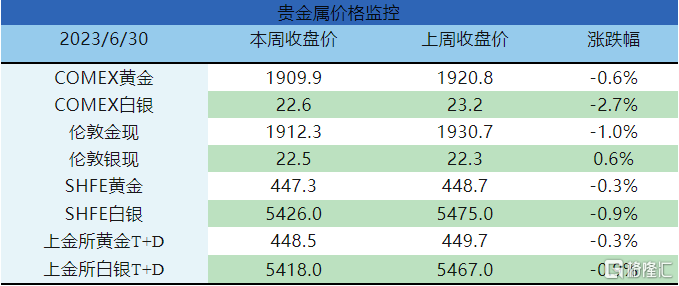

上周金价震荡走低,周五跌势有所收复,银价于低位窄幅震荡,主要受到美国地产、劳动力市场、GDP、PCE等数据及鲍威尔鹰派立场的影响。COMEX金银整体分別于 1900-1944美元/盎司、22.4-23.4美元/盎司区间内运行。

本周公布的4月FHFA房价指数及新屋销售量均高于前值并超出市场预期,当周初请失业金人数环比明显下滑,而一季度GDP进一步上修至2%,远超于此前的1.3%,同时鲍威尔重申今年有必要再加息两次,在更高的利率终点维持更长的时间,联储的压力测试显示,大银行能够承担经济衰退和房地产价格下跌的损失,其结果将支撑进一步加息的可能。由此,COMEX金银持续承压,下跌至最低1900.6美元/盎司、22.49美元/盎司,沪金沪银跟跌至445.84元/克、5395元/千克。此后,美国一季度核心PCE物价指数公布,环比折年率意外有所下调,金银价格随之小幅反弹。

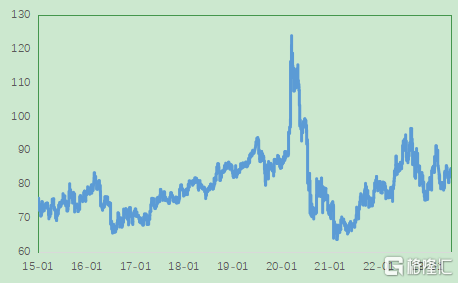

(二) 比价与波动率

上周,白银跌幅强于黄金,金银比有所上行;金价延续下跌而铜价周内先抑后扬整体跌幅更加显著,使得金铜比小幅上行;原油与黄金价格背道而驰,使得金油比继续下行。

图6:COMEX金/COMEX银

数据来源:Wind

图7:COMEX金/LME铜

数据来源:Wind

图8:COMEX金/WTI原油

数据来源:Wind

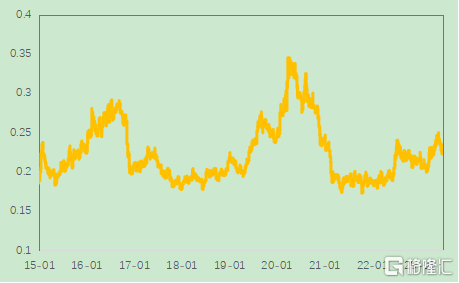

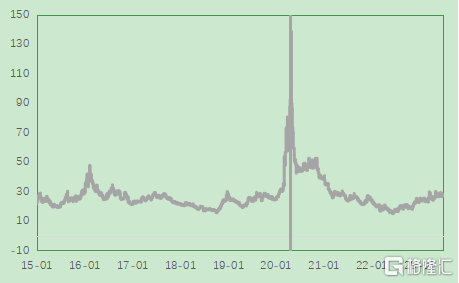

黄金VIX持续下滑,整体回落至相对低位,在这种较低水平容易出现较大波动,不排除后期VIX还会出现脉冲式回升的可能。

图9:黄金波动率

数据来源:Wind

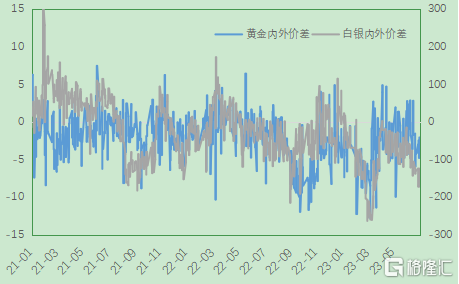

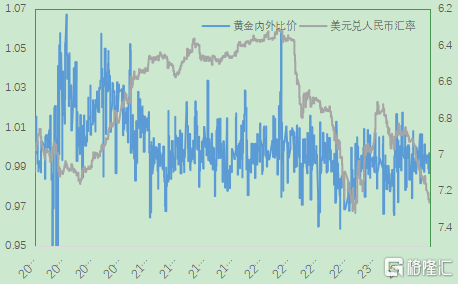

上周黄金与白银内外价差环比震荡回落,内外比价同样震荡回落,近期人民币汇率对贵金属内外比价的影响较前期有所增强。

图10:贵金属内外价差

数据来源:Wind

图11:黄金内外比价

数据来源:Wind

(三) 库存与持仓

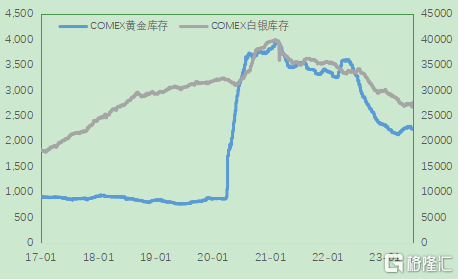

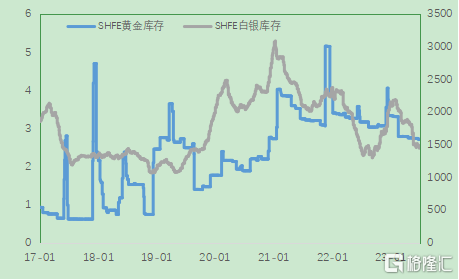

库存方面,上周COMEX黄金库存为2259万盎司,环比减少约19万盎司,COMEX白银库存下降至26753万盎司,环比减少约425万盎司;上周SHFE黄金库存约为2.72吨,环比减少0.02吨,SHFE白银库存回落至1501吨,环比增加约25吨。

图12:COMEX贵金属库存

数据来源:Wind

图13:SHFE贵金属库存

数据来源:Wind

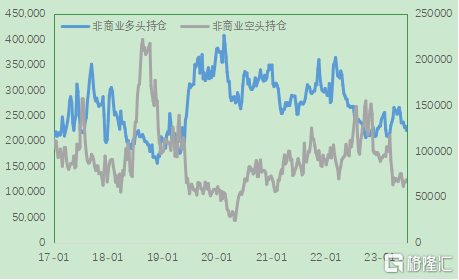

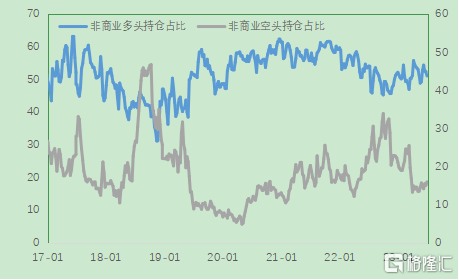

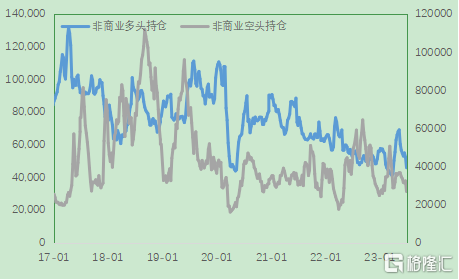

持仓方面,SPDR黄金ETF持仓环比持平为930吨,SLV白银ETF持仓环比增加191吨至14612吨;上周COMEX黄金非商业总持仓上升至29.56万手,其中非商业净多持仓增加1991手至22.93万手,空头持仓减少775手至6.63万手;非商业多头持仓仍然占优,比例回落至52.3%附近,非商业空头持仓占比回落至15.1%左右。

图14:COMEX黄金持仓

数据来源:Wind

图15:COMEX黄金持仓占比

数据来源:Wind

图16:COMEX白银持仓

数据来源:Wind

图17:COMEX白银持仓占比

数据来源:Wind

市场前瞻

沪铜仍将维持低库存+高基差的格局,6月国内PMI表现中性,市场仍在期待7月会有一些政策会出台。上周社会库存虽然有所增加,但主要是进口货源流入,交割库存仍然紧张且坚挺,因此这也不会是趋势性累库的开始,预计沪铜仍将维持坚挺。

预计短期内贵金属价格或将有所盘整,中期等待美国7月及8月的CPI读数公布,观察市场是否已经转向,长期关注核心通胀及劳动力市场确认放缓、交易者对更高更长的利率终点已充分定价后,贵金属价格的上行动力。建议投资者等待调整完成后的做多机会,可轻仓尝试黄金于1900美元/盎司、白银于22美元/盎司下方逢低做多主力合约。

关注及风险提示

美国PMI、ADP就业人数、职位空缺数、失业率、非农数据;突发地缘政治变化等。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员