投资要点

·当前,站在“一带一路”十周年的全新节点上,“中特估”与“一带一路”有望迎来主题投资的共振,而相关的投资方向也将使得“中特估”的现实可能性进一步丰满。

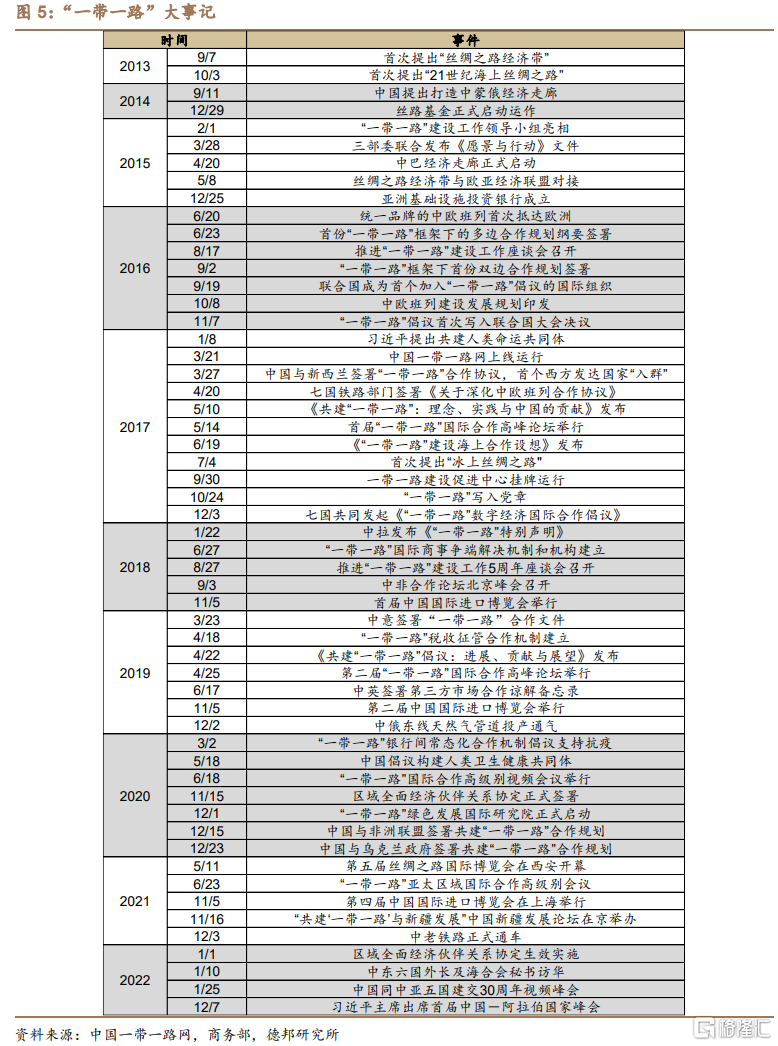

·就“一带一路”倡议的发展历程而言,其经历了一个相当长的演变过程,从概念到形成具体框架到合作不断落地。整个过程可以大致划分为三大阶段:① 2013-2015:“一带一路”概念的实质化及其相关功能机构的组建和初步运转。② 2016-2017:“一带一路”从倡议到具体落地,并上升为国家大政方针。③ 2018-至今:随着经济发展和地缘政治格局的变化,“一带一路”进入巩固和深化阶段。

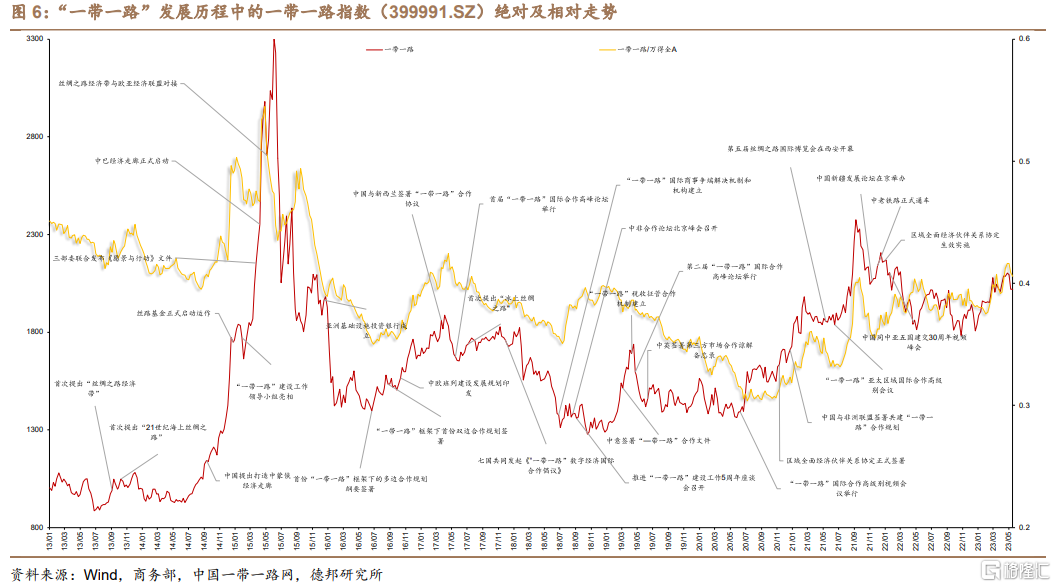

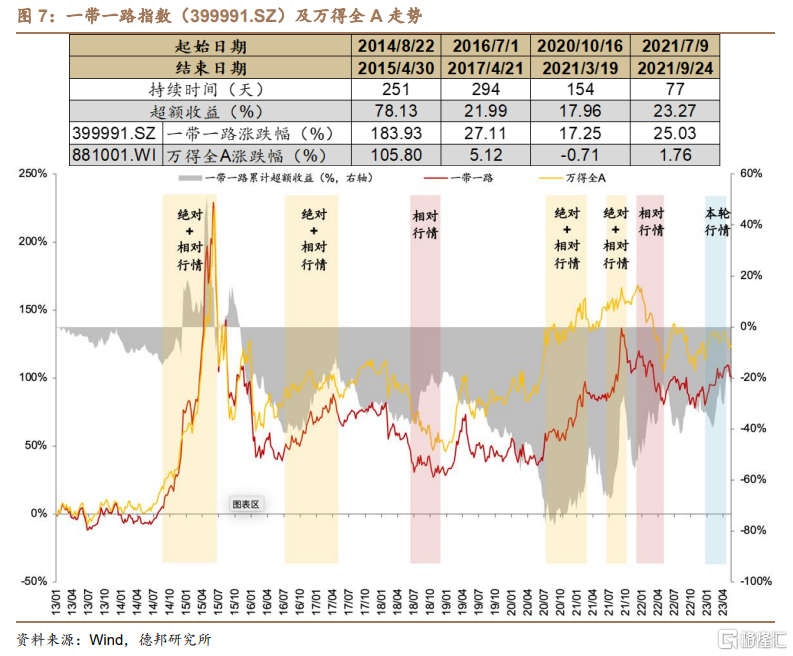

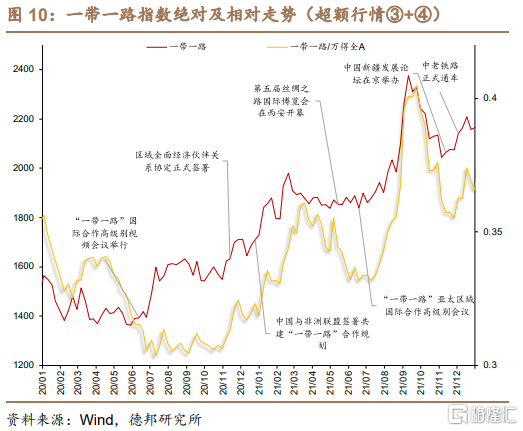

·相对万得全A,一带一路指数(399991.SZ)共经历过6轮超额行情,如不考虑两段市场下行期一带一路指数所展现出的防御性表现,历史上“一带一路”主题共有4轮大级别的绝对+相对超额行情。

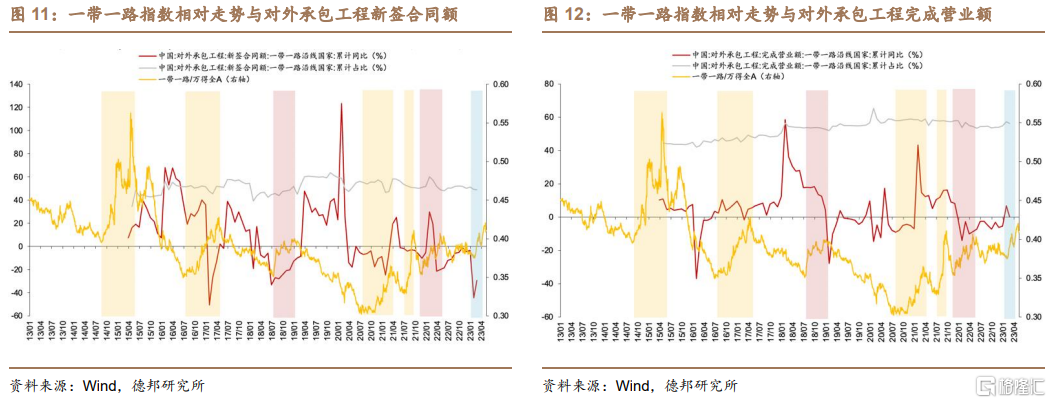

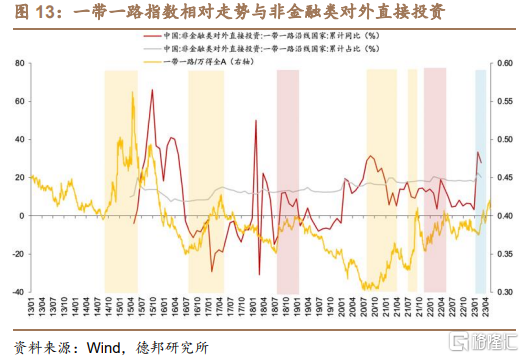

·虽然“一带一路”相关会议、事件以及政策端的催化密集使得“一带一路”主题行情有着明显的事件驱动特征,但是历轮超额行情同样离不开基本面的支撑,对外承包工程的新签合同额以及非金融类对外直接投资在历轮行情中的变化可以很好体现这一点,历轮行情中均出现对外承包工程新签合同额/完成营业额或者OFDI量的提升或反弹。第一轮行情由于处在“一带一路”概念提出和顶层设计的初级阶段,整体以板块拔估值为主。

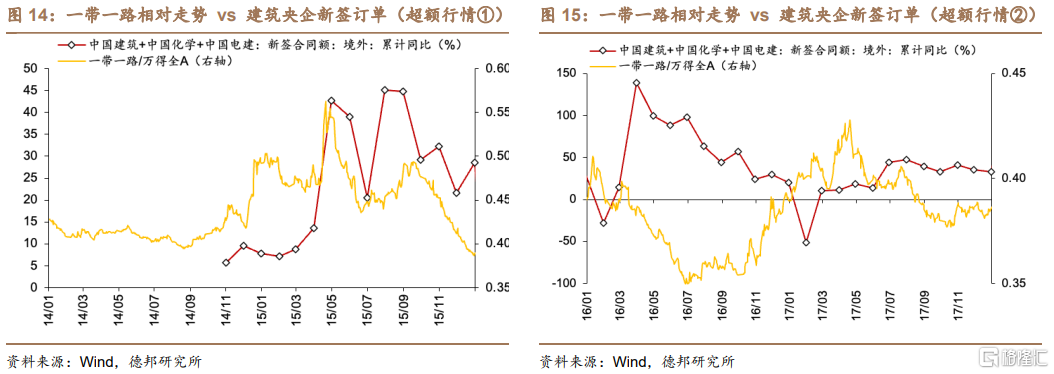

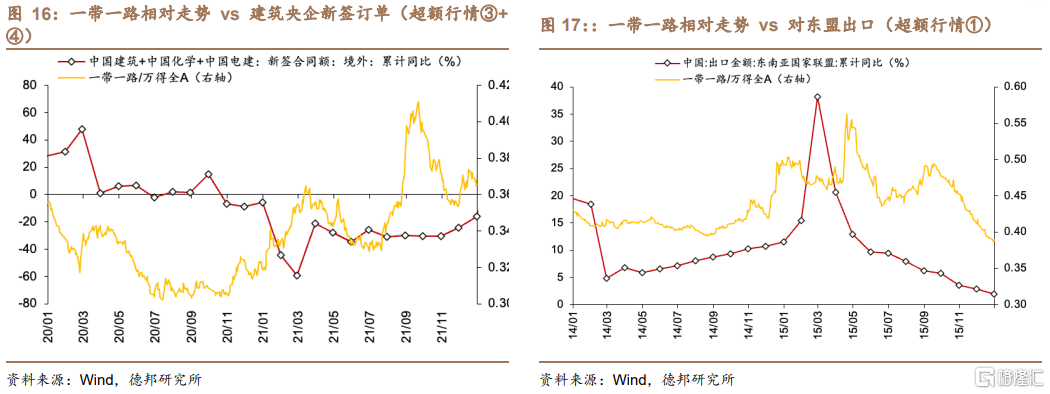

·上市公司角度看,一带一路第一轮超额行情的后半段与部分建筑央企境外新签合同额相关度较高,而前半段多受消息面催化。而第二轮和第三轮行情与建筑央企境外新签合同额相关度较弱,显示其基本面支撑并不仅仅来自于建筑业。

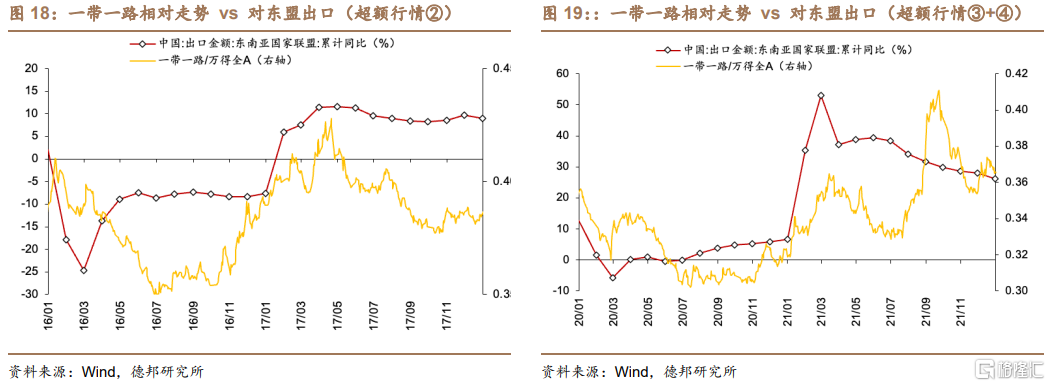

· 而对一带一路国家的出口方面则与超额行情显示出更强的相关性,除了第一轮行情的前半段,每一轮行情均对应着相应时间窗口内出口量的大增或维持高增长,叠加对应时期的事件性催化,往往形成超额行情。

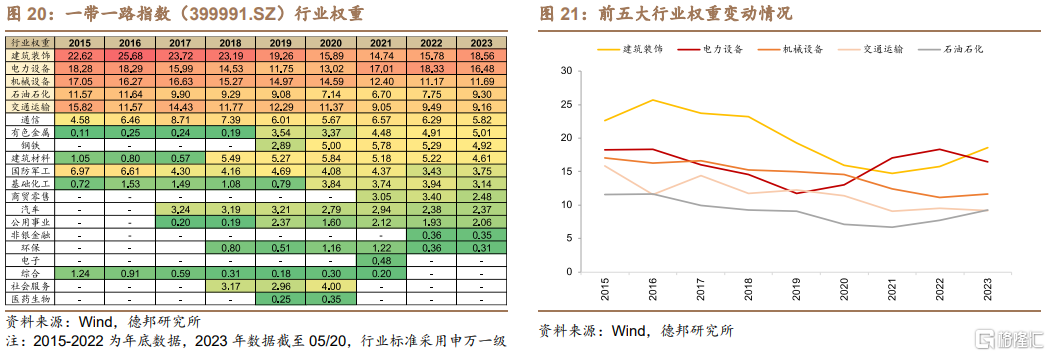

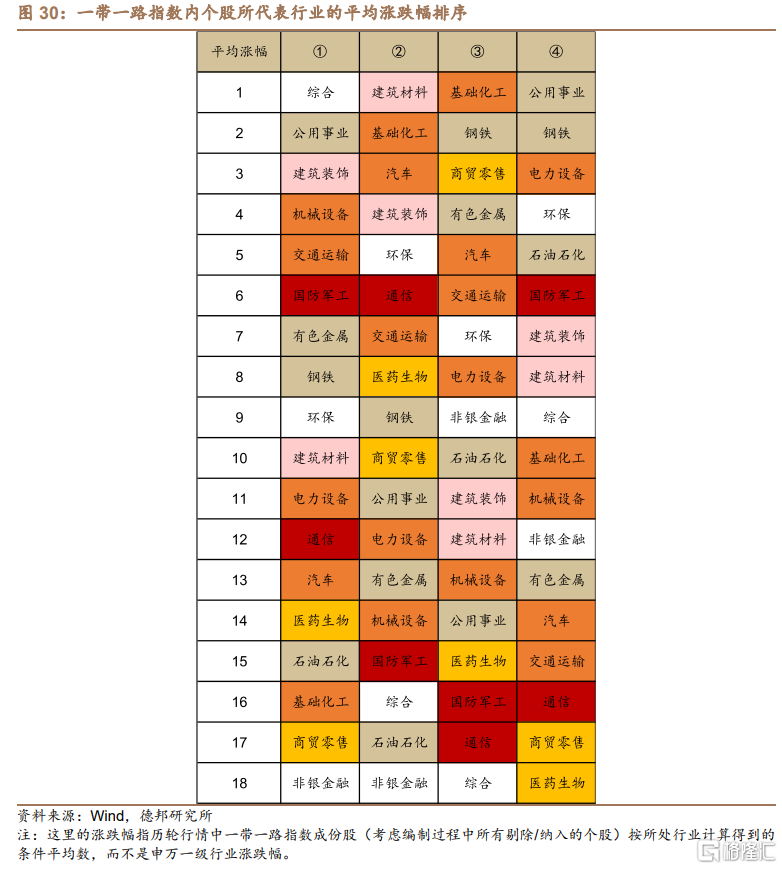

·行业层面看,中证一带一路主题指数(399991.SZ)行业权重分布较为集中,自指数成立以来,建筑装饰、电力设备、机械设备、石油石化以及交通运输五大行业历年均为前五大权重行业。

· 个股层面看,幅居前个股的行业多元度在四轮行情中有所提升,第一轮行情侧重于传统的基建和制造业,配合上游重要周期资源品有色金属和钢铁;②第二轮行情中汽车、通信相关个股异军突起,本轮行情不再局限于传统基建和制造;③第三轮行情中的资源股相关个股表现亮眼;④第四轮行情中电力设备涨幅靠前,一带一路为电网建设投资带来新机遇。

· 当前一带一路面临新形势,一是中东外交破局促进“一带一路”合作深化;二是外贸结构调整;三是“一带一路”主题相关标的同时也是国企改革、中特估的重要构成;四是正逢“一带一路”十周年,外交事件和高级别会议催化密集。新形势下,建议重点关注能源合作、港口物流、商贸零售以及国防军工四方面的机遇。

· 风险提示: 政策不确定性,地缘政治扰动超预期,海外需求不及预期,政策推进不及预期,经济复苏不及预期,新兴经济体基本面风险。

正 文

在前两篇中特估报告中,我们回顾了2013年-2022年国企改革历史,并分析了资本市场中国央企的现状和特点,同时我们结合国资委对企业考核要求的变化,以及企业所属行业资产合并的可能性探讨了国企改革过程中可能将会面临较大变化的行业,从行业考核指标提升的角度探讨了构建“中特估”的可能性。在本篇报告中,我们将视角聚焦于“一带一路”这一国家顶层合作倡议,自2013年以来,“一带一路”塑造着中国的全球化新愿景,同时也是中国试图建立一个从亚洲走向世界的经济合作新机制的重要举措。而对于建立中国特色估值体系而言,必然离不开与国际资本市场的接轨与共生,也离不开国有企业“走出去”以更好加强内功的助力与支撑。当前,站在“一带一路”十周年的全新节点上,“中特估”与“一带一路”有望迎来主题投资的共振,而相关的投资方向也将使得“中特估”的现实可能性进一步丰满。

1. “一带一路”十年征程

1.1. “一带一路”概况

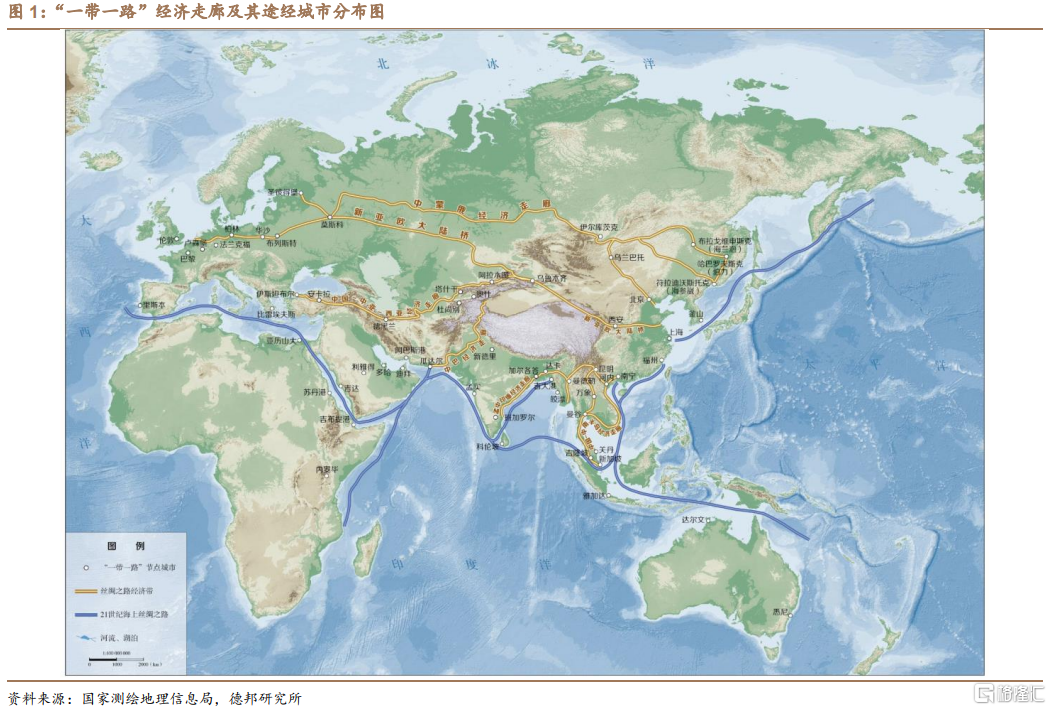

“一带一路”(The Belt and Road,B&R)是“丝绸之路经济带”和“21世纪海上丝绸之路”的简称,2013年9月和10月中国国家主席习近平分别提出建设“新丝绸之路经济带”和“21世纪海上丝绸之路”的合作倡议。依靠中国与有关国家既有的双多边机制,借助既有的、行之有效的区域合作平台,一带一路旨在借用古代丝绸之路的历史符号,高举和平发展的旗帜,积极发展与沿线国家的经济合作伙伴关系,共同打造政治互信、经济融合、文化包容的利益共同体、命运共同体和责任共同体。

“一带一路”贯穿亚欧非大陆,一头是活跃的东亚经济圈,一头是发达的欧洲经济圈,中间广大腹地国家经济发展潜力巨大。丝绸之路经济带重点畅通中国经中亚、俄罗斯至欧洲(波罗的海);中国经中亚、西亚至波斯湾、地中海;中国至东南亚、南亚、印度洋。21世纪海上丝绸之路重点方向是从中国沿海港口过南海到印度洋,延伸至欧洲;从中国沿海港口过南海到南太平洋。

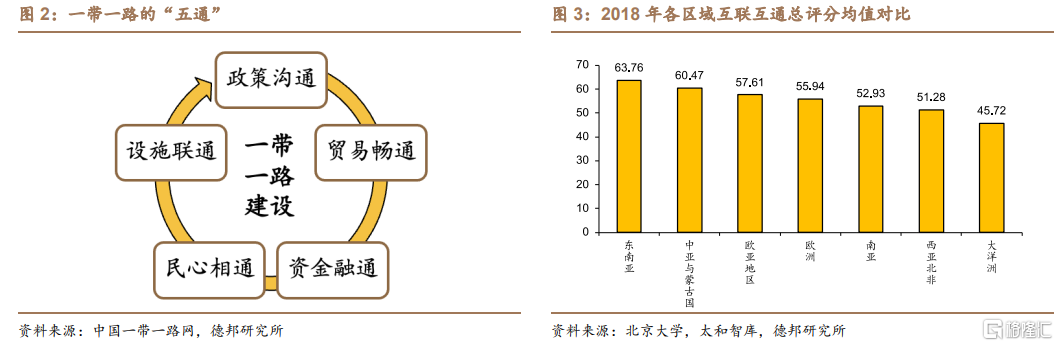

“一带一路”建设是沿线各国开放合作的宏大经济愿景,需各国携手努力,朝着互利互惠、共同安全的目标相向而行。沿线各国资源禀赋各异,经济互补性较强,彼此合作潜力和空间很大。以政策沟通、设施联通、贸易畅通、资金融通、民心相通为主要内容。其中,加强政策沟通是“一带一路”建设的重要保障;基础设施互联互通是“一带一路”建设的优先领域;贸易畅通是“一带一路”建设的重点内容;资金融通是“一带一路”建设的重要支撑;民心相通是“一带一路”建设的社会根基。北京大学和太和智库联合发布的“一带一路”五通指数研究报告(2018)显示,总体来看,我国与各区域互联互通程度差异仍十分显著,各区域互联互通总分的均值显示,东南亚地区得分最高(63.76),中亚与蒙古(60.47)、欧亚地区(57.61)和欧洲(55.94)分列第二至四位。

1.2.从“大写意”到“工笔画”的转变

就“一带一路”倡议的发展历程而言,其经历了一个相当长的演变过程,从概念到形成具体框架到合作不断落地。整个过程可以大致划分为三大阶段:① 2013-2015:“一带一路”概念的实质化及其相关功能机构的组建和初步运转。② 2016-2017:“一带一路”从倡议到具体落地,并上升为国家大政方针。③ 2018-至今:随着经济发展和地缘政治格局的变化,“一带一路”进入巩固和深化阶段。

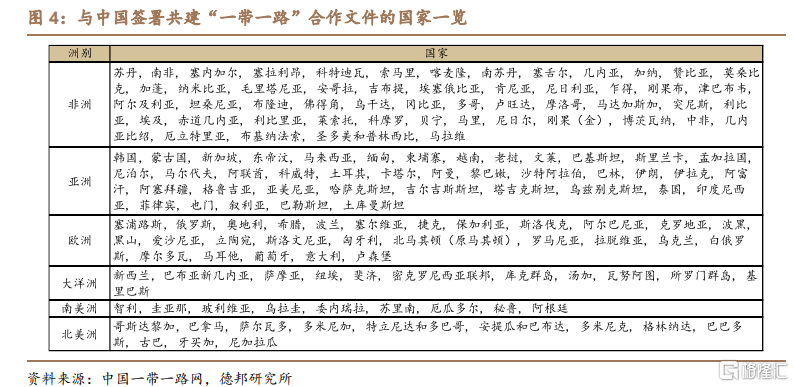

截至2023年1月6日,我国已经同世界151个国家和32个国际组织签署了二百多份共建“一带一路”合作文件,一系列部门间合作协议覆盖“五通”各领域。在此基础上,我国与哈萨克斯坦、埃及、埃塞俄比亚、巴西等40多个国家签署了产能合作文件,与东盟、非盟、拉美和加勒比国家共同体等区域组织积极对接,借助多边舞台推动产能合作,已发布《中国—东盟产能合作联合声明》《澜沧江—湄公河国家产能合作联合声明》等文件。除此之外,我国还与法国、韩国等10多个国家建立了第三方市场合作机制,有效对接我国优势产能、发达国家的先进技术以及广大发展中国家的发展需求;与多国及多个国际组织在数字经济、标准化建设、知识产权保护等领域开展务实合作。

具体而言,“一带一路”发展经历了如下三阶段:

阶段①:先后成立丝路基金和亚投行,相关部委发布《推动共建丝绸之路经济带和21世纪海上丝绸之路的愿景与行动》。“以基础设施投资为引领,以企业合作和贸易融通为驱动,逐渐催化内生的经济发展动力”的运作思路基本明确。

阶段②:出现了三大标志性事件:一是2016年中国与联合国签署共建“一带一路”谅解备忘录;二是2017年5月首届“一带一路”峰会举行;三是2017年10月推动“一带一路”建设写入党章。

阶段③:签署了更多的国际合作,更多的“一带一路”重点项目竣工。更重要的是,2020年,东盟超越美国和欧盟,成为中国第一大贸易伙伴,并在随后两年保持这一地位。

可以说,“一带一路”倡议落地的十年,同时也是中国参与国际经贸往来发生重心和结构改变的十年。

2. “一带一路”主题行情复盘

2.1. “一带一路”主题走过的超额行情

复盘来看,相对万得全A,一带一路指数(399991.SZ)共经历过6轮超额行情,如不考虑两段市场下行期一带一路指数所展现出的防御性表现,历史上“一带一路”主题共有4轮大级别的绝对+相对超额行情:

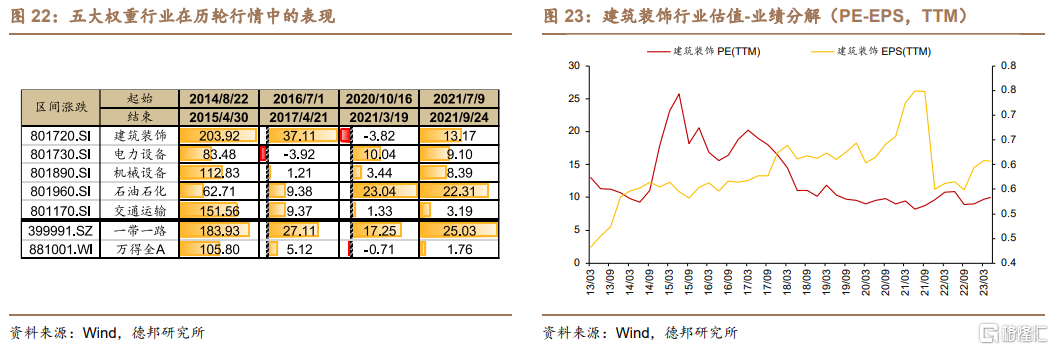

①2014/08/22-2015/04/30:本轮行情持续251天,一带一路涨183.93%,相对万得全A超额收益78.13%。

②2016/07/01-2017/04/21:本轮行情持续294天,一带一路涨27.11%,相对万得全A超额收益21.99%。

③2020/10/16-2021/03/19:本轮行情持续154天,一带一路涨17.25%,相对万得全A超额收益17.96%。

④2021/07/09-2021/09/24:本轮行情持续77天,一带一路涨25.03%,相对万得全A超额收益23.27%。

此外,在两段全A下跌但一带一路指数却取得超额收益的行情中,一带一路主题表现出良好的抗跌特性。经过了两段绝对+相对行情,以及一段逆势的相对行情,20年中以来,一带一路指数呈现一路震荡上行的大趋势。

2.2.“一带一路”主题行情具有明显的事件驱动特征

历史复盘来看,“一带一路”主题的表现在很大程度上受事件驱动,对于每一轮大级别行情,我们将其中的重要事件性节点梳理如下:

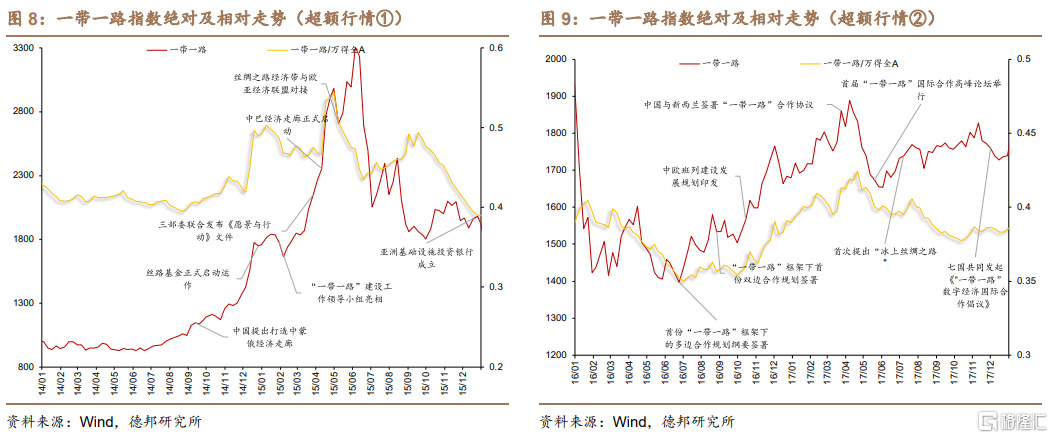

①2014/08/22-2015/04/30:2013年9月和10月,国家主席习近平在出访中亚和东南亚国家期间,先后提出共建“丝绸之路经济带”和“21世纪海上丝绸之路”的重大倡议,“一带一路”主题应运而生,一带一路指数也在概念阶段蓄势待发。2014年10月27日,中国南车和中国北车拟筹划重大事项而停牌,高铁板块迅速异动,12月30日晚间南北车相继发布公告称,将合并成立“中国中车股份有限公司”,12月31日南北车双双涨停,中国高端装备制造开始走向世界,高铁成为中国推广“一带一路”战略的核心产业。2015年3月28日,国家发展改革委、外交部、商务部联合发布《推动共建丝绸之路经济带和21世纪海上丝绸之路的愿景与行动》,提出“一带一路”建设是开放的、包容的,欢迎世界各国和国际、地区组织积极参与,得到了国际社会的广泛认同与积极响应,本轮主题行情也乘势走向最高潮。

②2016/07/01-2017/04/21:2016年6月,《建设中蒙俄经济走廊规划纲要》签署,成为共建“一带一路”框架下的首个多边合作规划纲要。同年9月,共建“一带一路”倡议框架下的首个双边合作规划《“丝绸之路经济带”建设与“光明之路”新经济政策对接合作规划》也正式签署,“一带一路”的巨大潜力和广阔前景开始逐步转为现实。2016年8月习近平主席在“一带一路”座谈会上表示“一带一路”建设成果超预期,行情开始发酵。2016年10月8日,推进“一带一路”建设工作领导小组办公室印发《中欧班列建设发展规划(2016-2020年)》全面部署今后5年中欧班列建设发展任务。这是中欧班列建设发展的首个顶层设计。2017年1月,习近平主席在达沃斯世界经济论坛年会上宣布将在北京主办“一带一路”国际合作高峰论坛,对峰会上深化具体项目合作的预期进一步推升行情。

③2020/10/16-2021/03/19:疫情之下,“一带一路”国际合作高级别视频会议于2020年6月举行,其主题为“加强‘一带一路’国际合作、携手抗击新冠肺炎疫情”,一带一路指数的绝对行情率先开始启动,10月中旬开始转为相对行情,并随着2020年11月15日《区域全面经济伙伴关系协定》(RCEP)的签订以及12月底中国与非洲联盟签署共建“一带一路”合作规划进一步走强,这不仅标志着与东盟和非洲的合作进一步加深,也意味着区域间合作的扩大化和纵深化。

④2021/07/09-2021/09/24:2021年是建党100周年,是“十四五”开局之年,也是开启全面建设现代化国家新征程之年,在疫情防控常态化条件下,第五届丝绸之路国际博览会暨中国东西部合作与投资贸易洽谈会于2021年5月在陕西西安如期举办,6月中亚五国外长集体出席“一带一路”亚太区域国际合作高级别会议,一带一路相对收益在经历了一轮大幅回调后,经重要会议催化后重新启动拉升。

2.3. 历轮超额行情同样离不开基本面支撑

虽然“一带一路”相关会议、事件以及政策端的催化密集使得“一带一路”主题行情有着明显的事件驱动特征,但是历轮超额行情同样离不开基本面的支撑,对外承包工程的新签合同额以及非金融类对外直接投资在历轮行情中的变化可以很好体现这一点,历轮行情中均出现对外承包工程新签合同额/完成营业额或者OFDI量的提升或反弹。

但第一轮行情由于处在“一带一路”概念提出和顶层设计的初级阶段,整体以板块拔估值为主。同时,除了“一带一路”战略构想打开市场预期,2014年的货币边际转松以及基建投资持续加码等因素共同推动了指数攀升。不过,后续商务部公布的数据显示,2015年3/4/5月的一带一路沿线国家新签合同额以及非金融类对外直接投资均获得了提升,这在累计同比增速和国别累计占比上均有体现。

进一步看,基于微观视角下上市公司的角度,选取代表性建筑央企的境外新签合同额作为对外承包工程的代理。考虑到数据可能性和完整性,我们选取了中国建筑、中国化学、中国电建三家大建筑央企作为样本。可以发现,一带一路第一轮超额行情的后半段与部分建筑央企境外新签合同额相关度较高,早期多受消息面催化。而第二轮和第三轮行情与建筑央企境外新签合同额相关度较弱,显示其基本面支撑并不仅仅来自于建筑业。

而对一带一路国家的出口方面则与超额行情显示出更强的相关性,选取对东盟国家出口作为对一带一路沿线国家出口的代理。可以发现,除了第一轮行情的前半段,每一轮行情均对应着相应时间窗口内出口量的大增或维持高增长,叠加对应时期的事件性催化,往往形成超额行情。

3. “一带一路”行情中的行业与个股特征

3.1. 行业层面:“一带一路”指数中的行业权重

从行业层面看,中证一带一路主题指数(399991.SZ)行业权重分布较为集中,自指数成立以来,建筑装饰、电力设备、机械设备、石油石化以及交通运输五大行业历年均为前五大权重行业,这五大行业也是一带一路建设和发展过程中的主体出海行业。但近年来行业分布呈现出多样化的趋势,通信、有色、钢铁以及建材等行业的权重逐步提升,头部五大行业的权重和整体趋于下降,“走出去”的中资企业不在局限于传统的基建和能源板块。

然而,尽管经过十年左右的共建和发展,一带一路所包含的行业种类逐渐增多,但前五大行业仍是决定一带一路主题大行情的关键,因此,我们对行业层面的考察仍然主要集中于建筑装饰、电力设备、机械设备、石油石化以及交通运输五大一级行业。

3.2. 估值驱动 vs 业绩驱动

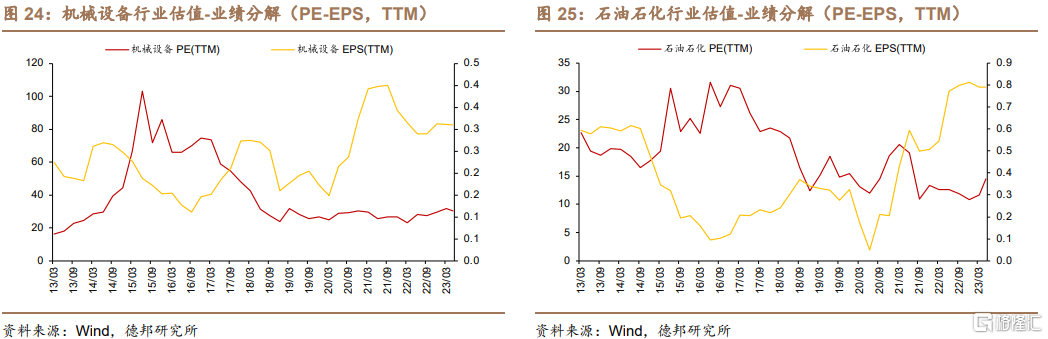

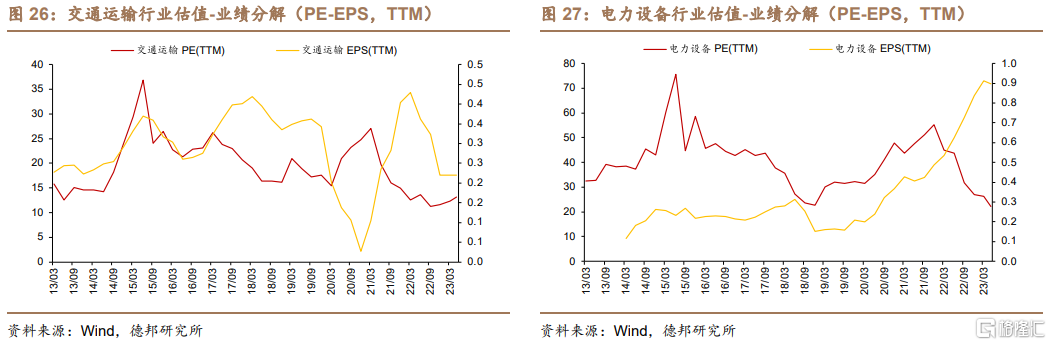

从驱动因素上看,以反映估值-盈利的PE-EPS(TTM)视角来观察,可以发现历轮行情中行业层面的如下规律:

对于超额行情①(2014/08/22-2015/04/30):涨跌幅上建筑装饰>交通运输>机械设备>电力设备>石油石化,其中建筑装饰、机械和设备、石油石化的行情主要由估值驱动,而电力设备、交通运输的行情受估值和业绩共同驱动。

对于超额行情②(2016/07/01-2017/04/21):涨跌幅上建筑装饰>石油石化>交通运输>机械设备>电力设备,其中建筑装饰的行情主要由估值驱动,石油石化的行情主要由业绩驱动,而交通运输、机械设备的行情受估值和业绩共同驱动,电力设备则未取得正收益。

对于超额行情③(2020/10/16-2021/03/19):涨跌幅上石油石化>电力设备>机械设备>交通运输>建筑装饰,交通运输、机械设备的行情主要由业绩驱动,而电力设备、石油石化的行情受估值和业绩共同驱动,这段时间建筑装饰虽然业绩改善,但由于估值回落,并未取得正收益。

对于超额行情④(2021/07/09-2021/09/24):涨跌幅上石油石化>建筑装饰>电力设备>机械设备>交通运输,石油石化、建筑装饰的行情主要由估值驱动,交通运输的行情主要由业绩驱动,而电力设备、机械设备的行情受估值和业绩共同驱动。

3.3. 个股层面:历轮行情中的代表性个股

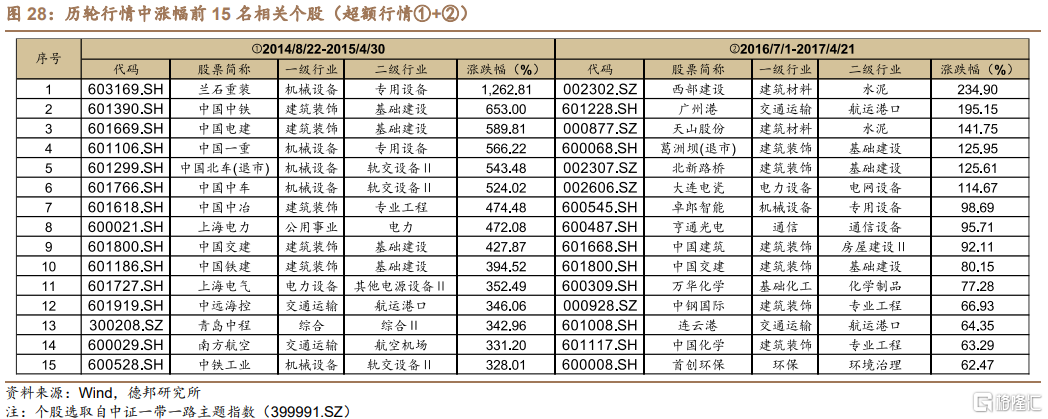

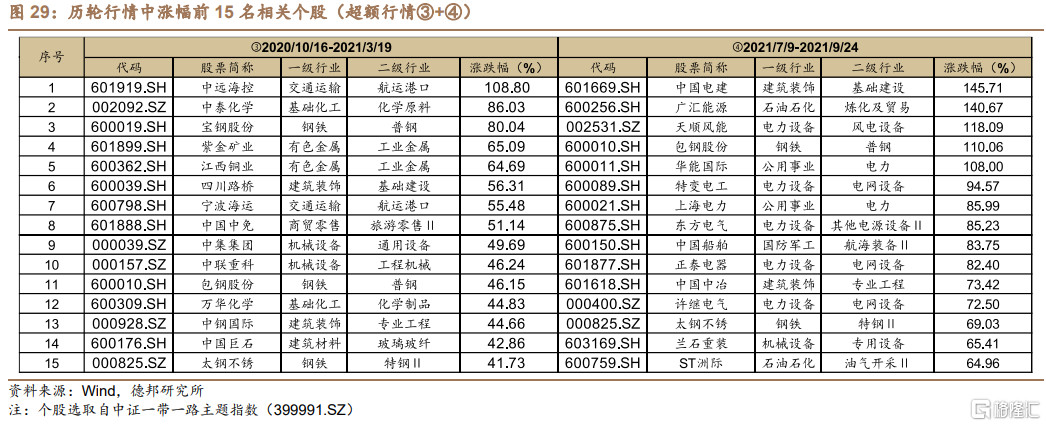

选取中证一带一路主题指数(399991.SZ)的成分股进行观察,同时考虑所有历史剔除/纳入的个股,共计130只(含退市)个股。涨幅居前个股的行业多元度在四轮行情中有所提升,具体而言:

① 第一轮涨幅前15个股涵盖专用设备、基础建设、轨交设备、专业工程、电力、其他电源和设备、航运港口、综合、航空机场9个二级行业;②第二轮涨幅前15个股涵盖水泥、航运港口、基础建设、电网设备、专用设备、通信设备、房屋建设、基础建设、化学制品、专业工程、环境治理11个二级行业;③第三轮涨幅前15个股涵盖航运港口、化学原料、普钢、工业金属、基础建设、航运港口、旅游零售、通用设备、工程机械、化学制品、专业工程、玻璃玻纤、特钢12个二级行业;④第四轮涨幅前15个股涵盖基础建设、炼化及贸易、风电设备、普钢、电力、电网设备、其他电源设备、航海装备、专业工程、特钢、专用设备、油气开采11个二级行业。

总体上看,在“一带一路”建设初期,基础设施建设最引人瞩目,而经过近十年的发展,一带一路沿线国家基础设施建设取得了很大进展,但从总体上看,“一带一路”国家基础设施建设任务还远未完成,基础设施建设仍然“一带一路”建设的长期重点。从个股所处行业看:

①第一轮行情侧重于传统的基建和制造业,如公用事业、建筑装饰、交通运输以及机械设备,配合上游重要周期资源品有色金属和钢铁。综合中仅包含青岛中程一只个股,而其参与的海外园区开发建设满足的同样是欠发达地区的基础建设需要;②第二轮行情中汽车、通信相关个股异军突起,一方面,传统基建基础逐步形成后,一带一路沿线国家的信息通信基础设施开始加强,另一方面,汽车中仅包含潍柴动力一只个股,主要路径为发动机海外销售以及在外建厂进行技术输出。本轮行情不再局限于传统基建和制造;③第三轮行情中的资源股相关个股表现亮眼,随着国内制造业加速回暖,20年10月开启的一轮资源股行情造就了钢铁和有色金属相关个股的高涨幅,一带一路国家亦有拉动;④第四轮行情中电力设备涨幅靠前,发电设备供应和电站工程承包以及新能源出海均体现出老基建向新基建转变的趋势,一带一路为电网建设投资带来新机遇。

第一轮行情侧重于传统的基建和制造业,如公用事业、建筑装饰、交通运输以及机械设备,配合上游重要周期资源品有色金属和钢铁。综合中仅包含青岛中程一只个股,而其参与的海外园区开发建设满足的同样是欠发达地区的基础建设需要;②第二轮行情中汽车、通信相关个股异军突起,一方面,传统基建基础逐步形成后,一带一路沿线国家的信息通信基础设施开始加强,另一方面,汽车中仅包含潍柴动力一只个股,主要路径为发动机海外销售以及在外建厂进行技术输出。本轮行情不再局限于传统基建和制造;③第三轮行情中的资源股相关个股表现亮眼,随着国内制造业加速回暖,20年10月开启的一轮资源股行情造就了钢铁和有色金属相关个股的高涨幅,一带一路国家亦有拉动;④第四轮行情中电力设备涨幅靠前,发电设备供应和电站工程承包以及新能源出海均体现出老基建向新基建转变的趋势,一带一路为电网建设投资带来新机遇。

4. “一带一路”当前面临的新形势与新机遇

2023年是“一带一路”这一国家级顶层合作倡议提出10周年,10年来中国与沿线国家经济深度融合,取得了斐然的经济和外交成就。站在当前时点,在“一带一路”十周年之际,全球治理格局和经贸关系已经发生了重大变化,世界经济复苏前景持续低迷,全球化遭遇波折,“一带一路”对于中国经济以及全球经济的重要性不言而喻,如何处理好和利用好“一带一路”当前面临的新形势是实现经济高质量发展和实现“双循环”必须要面对的问题,“一带一路”主题则有望在这一过程中,在新形势和“中特估”的加持下走出新一轮大级别行情,建议重点关注以下四点:

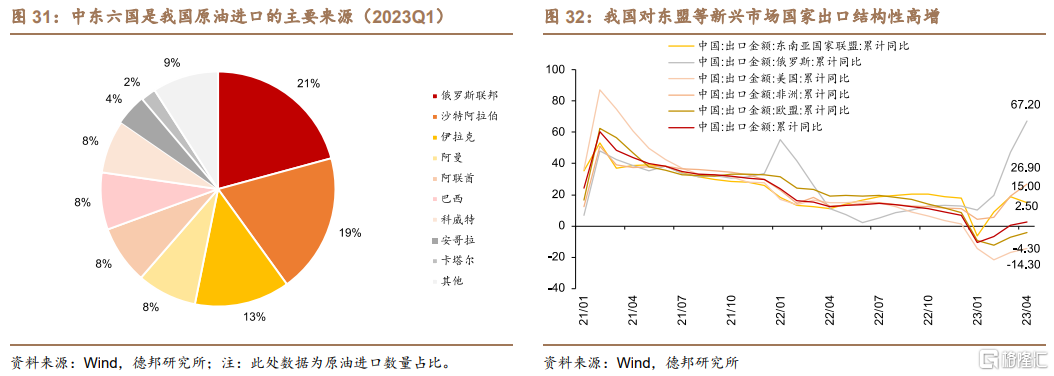

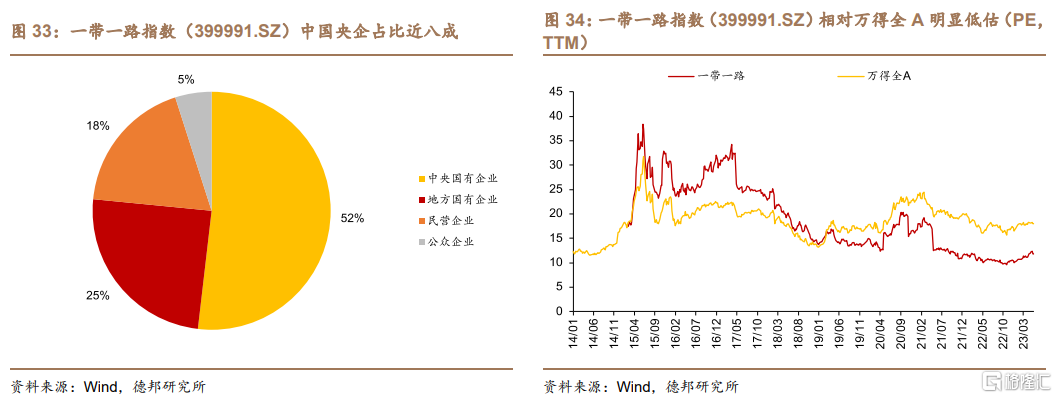

一是中东外交破局促进“一带一路”合作深化,而中东方向则关乎我国能源安全,石油石化相关合作有望扩大,国内油服产业链公司合作空间较大;二是外贸结构调整,中国与一带一路国家贸易合作不断加深,对“一带一路”沿线国家出口或将持续成为我国内需不振下外贸亮点;三是“一带一路”主题相关标的同时也是国企改革、中特估的重要构成,低估值、高股息的优质国央企有望被市场挖掘并重新定价;四是正逢“一带一路”十周年,外交事件和高级别会议催化密集,同样支撑相应的主题投资。

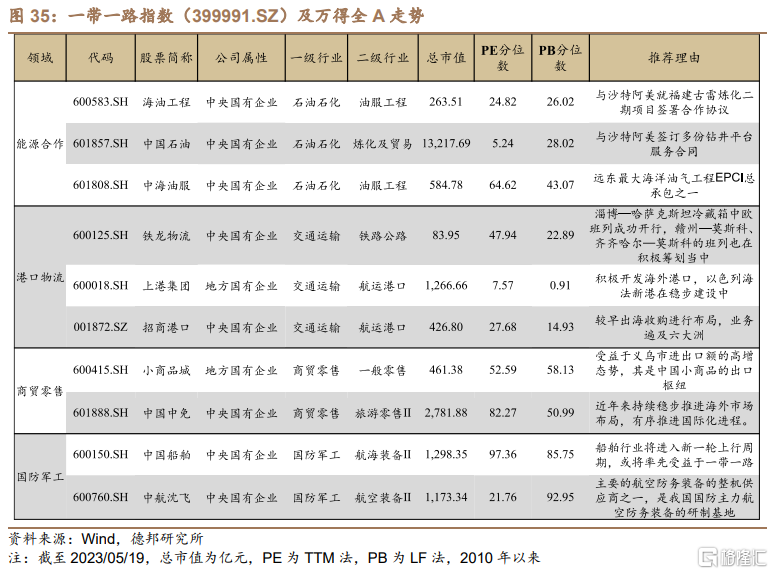

新形势下,建议重点关注能源合作、港口物流、商贸零售以及国防军工四方面的机遇,其中重点标的如下:

①能源合作方面,近期中石化与沙特阿美就福建古雷炼化二期项目签署了合作协议,而中海油服今年和沙特阿美签订了多份钻井平台服务合同,海油工程则是远东最大海洋油气工程EPCI总承包之一;②港口物流方面,一带一路扭转悲观出口预期,带动港口板块,同时关注陆上一带一路,中欧班列、中老铁路及铁路出海;③商贸零售方面,小商品城受益于义乌市进出口额的高增态势,其是中国小商品的出口枢纽,而中国中免近年来持续稳步推进海外市场布局,有序推进国际化进程;④国防军工方面,船舶行业将进入新一轮上行周期,中国船舶将率先受益于一带一路,同时沿线国家形势使得我国必须加快提升自身军事尤其是海军军事实力。此外,一带一路沿线国家是全球最大的军贸市场,中航沈飞作为我国主要的航空防务装备的整机供应商之一,是我国国防主力航空防务装备的研制基地。

风险提示

政策不确定性,地缘政治扰动超预期,海外需求不及预期,政策推进不及预期,经济复苏不及预期,新兴经济体基本面风险。

注:本文来自德邦证券2023年5月28日发布的《【芦哲&潘京】“一带一路”主题行情复盘——中国特色估值体系的实现路径(三)》;报告分析师:芦哲(S0120521070001,首席宏观经济学家),潘京(S0120521080004,宏观分析师)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员