摘要

美联储加息预期升温,6月可能继续加息25bp。美国一季度GDP年率从1.1%上修至1.3%,当季美联储关注的通胀指标PCE物价指数增速超预期上修至5%。美国至5月20日当周初请失业金人数录得22.9万人,远低于预期,创2023年4月22日当周以来新低。数据公布后,互换市场完全定价美联储到七月会议前加息25个基点,6月加息25个基点的可能性已经超过50%。美国两党就解决债务上限问题达成“原则性协议”,但协议还需得到美国国会的快速通过,警报远未解除。耶伦将违约时间推迟至6月5日。

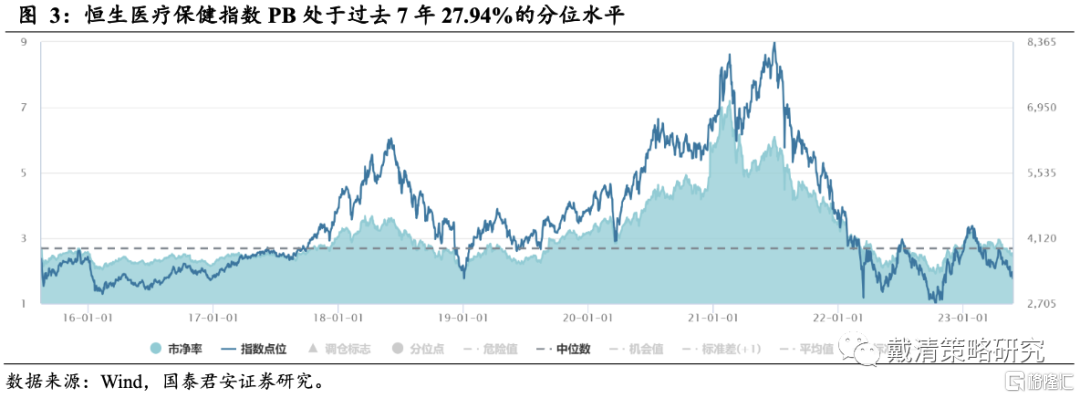

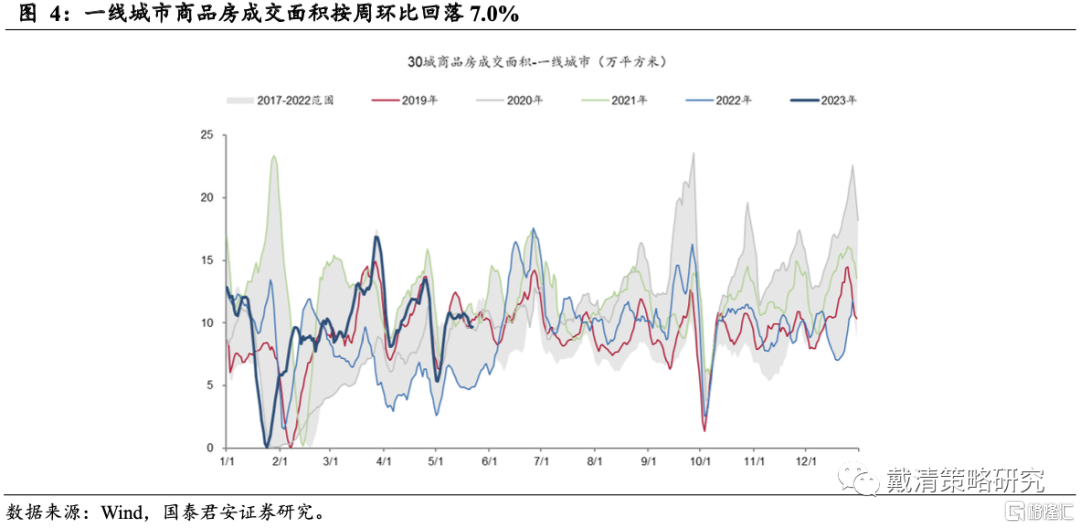

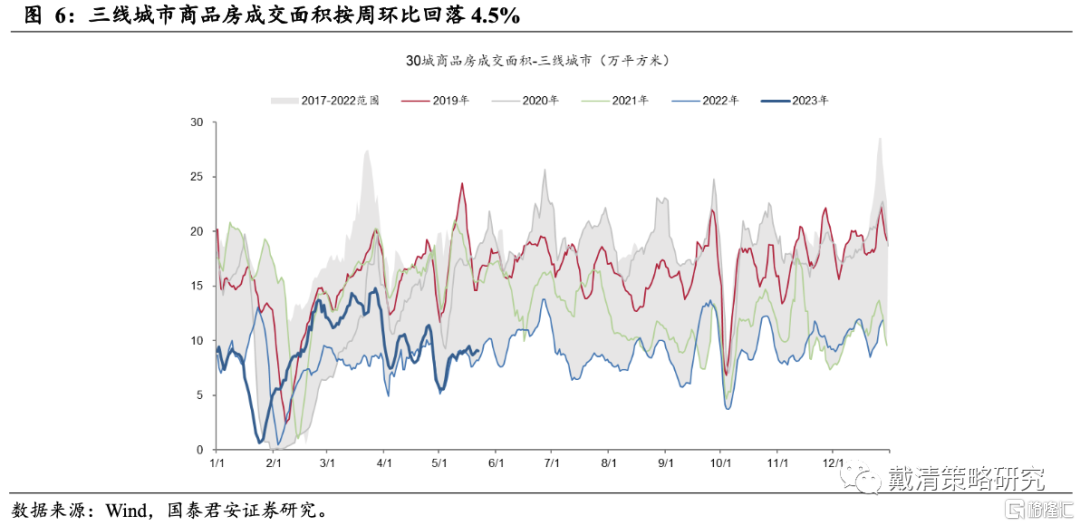

上周港股延续下行,经济敏感的原材料板块领跌。由于加息预期升温和债务上限协议未取得实质性进展,恒生指数上周累计大幅下跌3.6%,恒生国企指数同期下跌3.9%,恒生科技指数跌3.4%。有色金属需求疲软,原材料板块跌幅最大。5月24日,LME铜也创下近六个月以来的新低。地产持续下行,商品房成交面积一二三线城市均环比回落。医药股跌幅有所收窄,因前期持续回调,板块进入估值底部区域,下行空间较小。

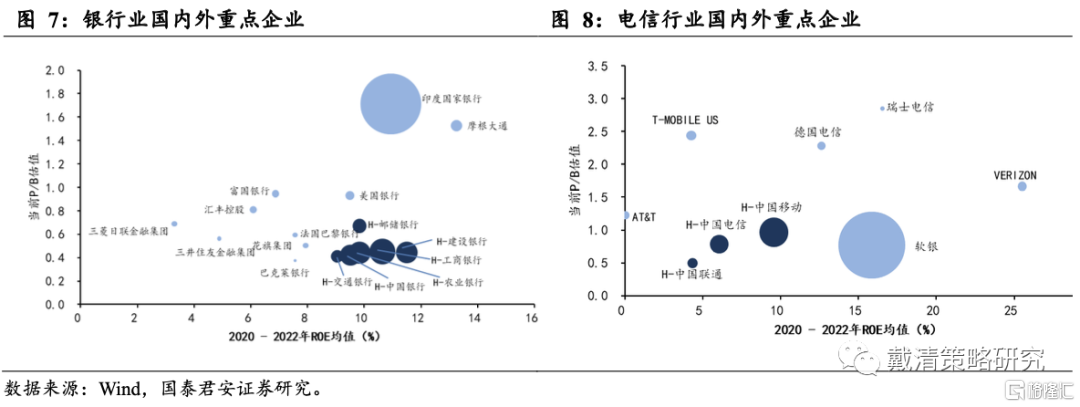

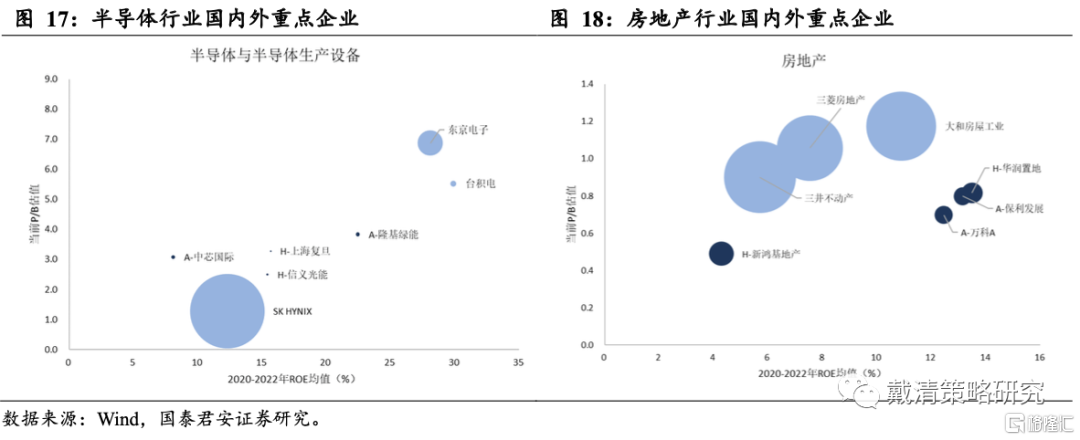

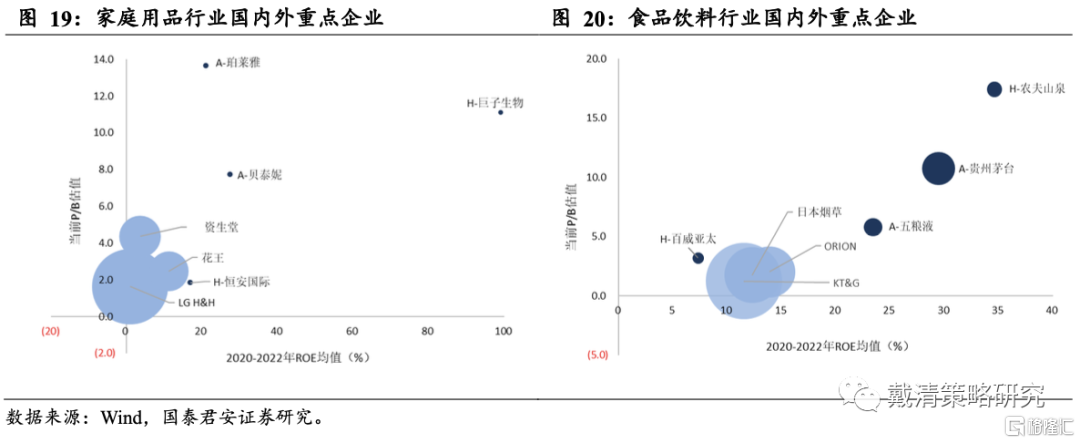

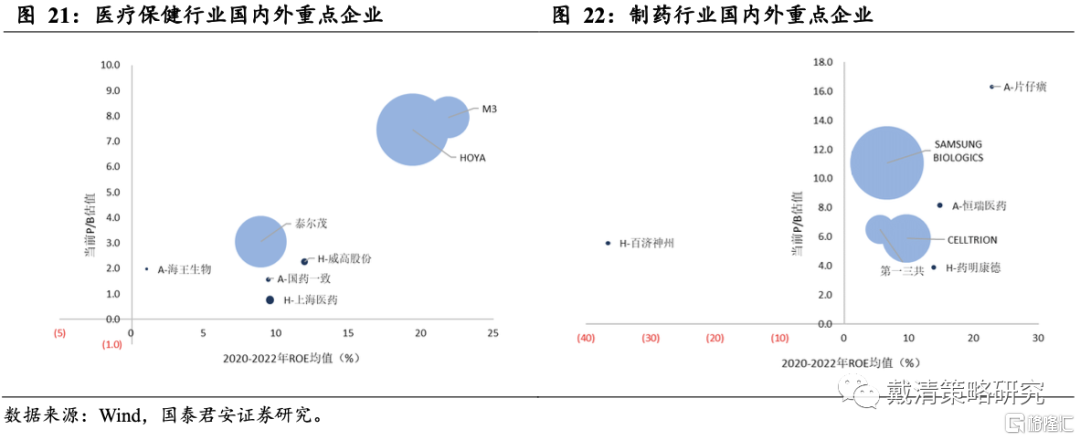

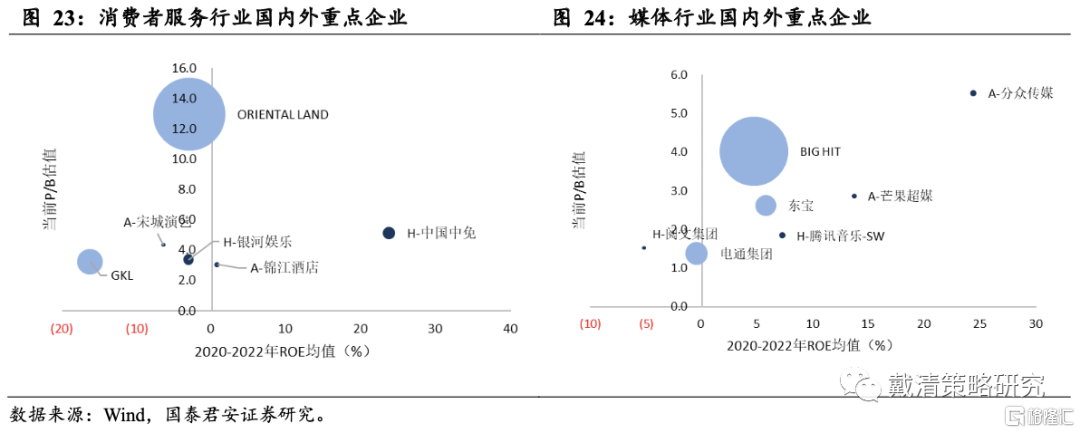

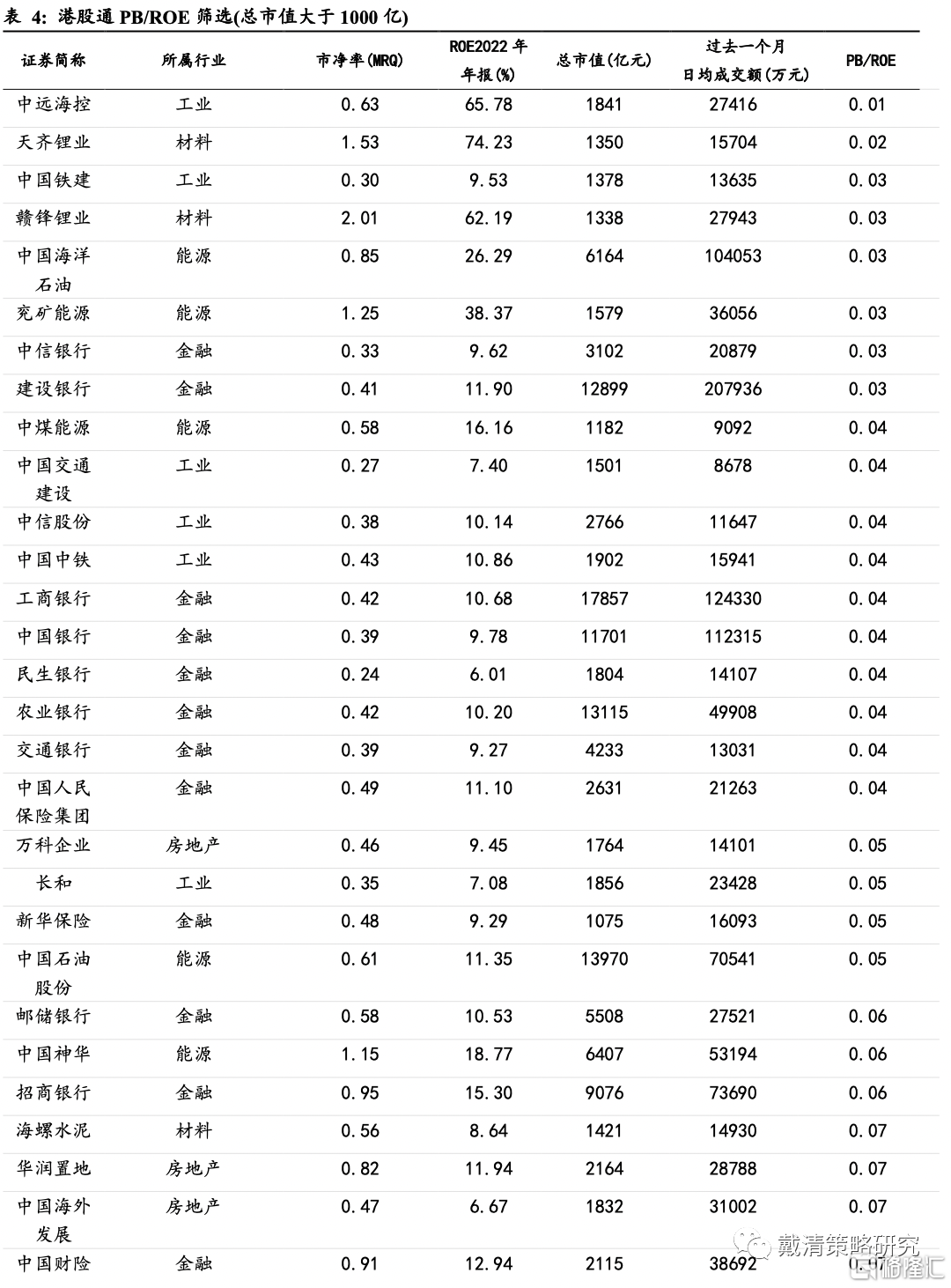

从PB/ROE和PE/G两个角度来分析港股市场探底过程中的机会。港股PB/ROE比值明显低于A股和海外的行业及个股包括:银行业(建行、工行、中国银行、农业银行比值均为0.04);建筑行业(中国铁建0.03、中国中铁0.05);电力行业(中广核电力0.15);保险行业(中国平安0.08);技术硬件与设备行业(联想集团0.06);家庭用品行业(恒安国际、巨子生物比值均为0.11);医疗保健行业(上海医药0.08);制药行业(药明康德0.28);消费者服务行业(中国中免0.22);零售业(阿里巴巴0.15);材料行业(海螺水泥0.03);资本货物行业(中信股份0.04);商业服务行业(海螺创业0.02、光大环境0.03)。

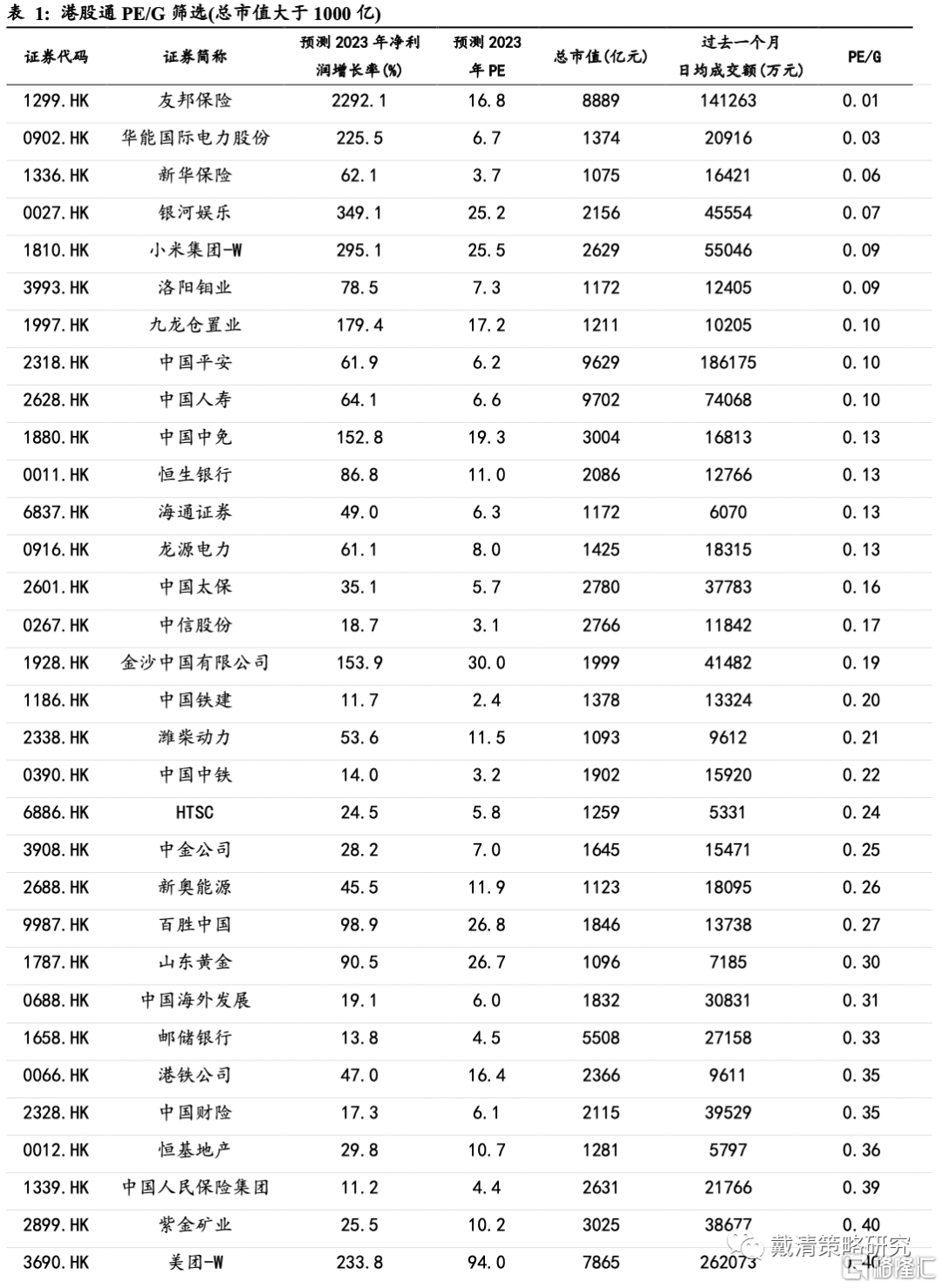

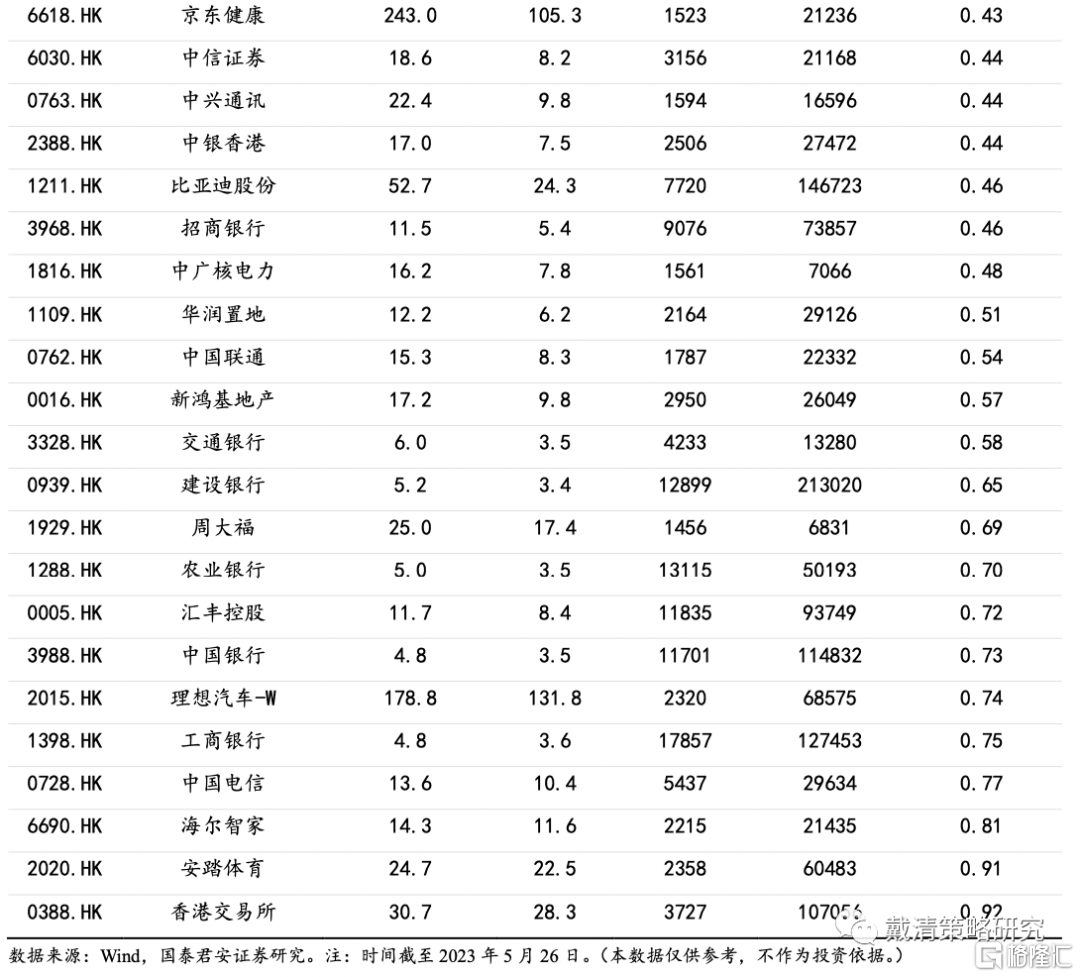

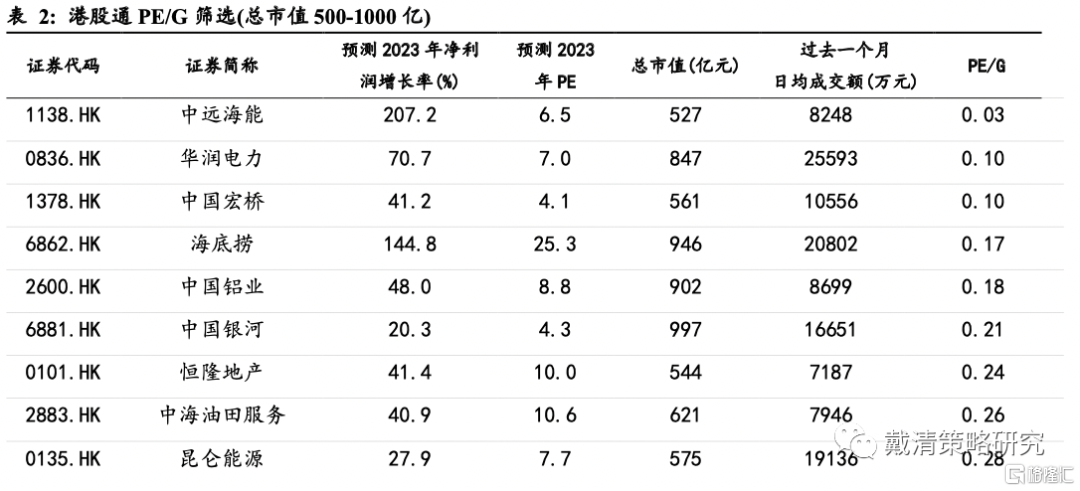

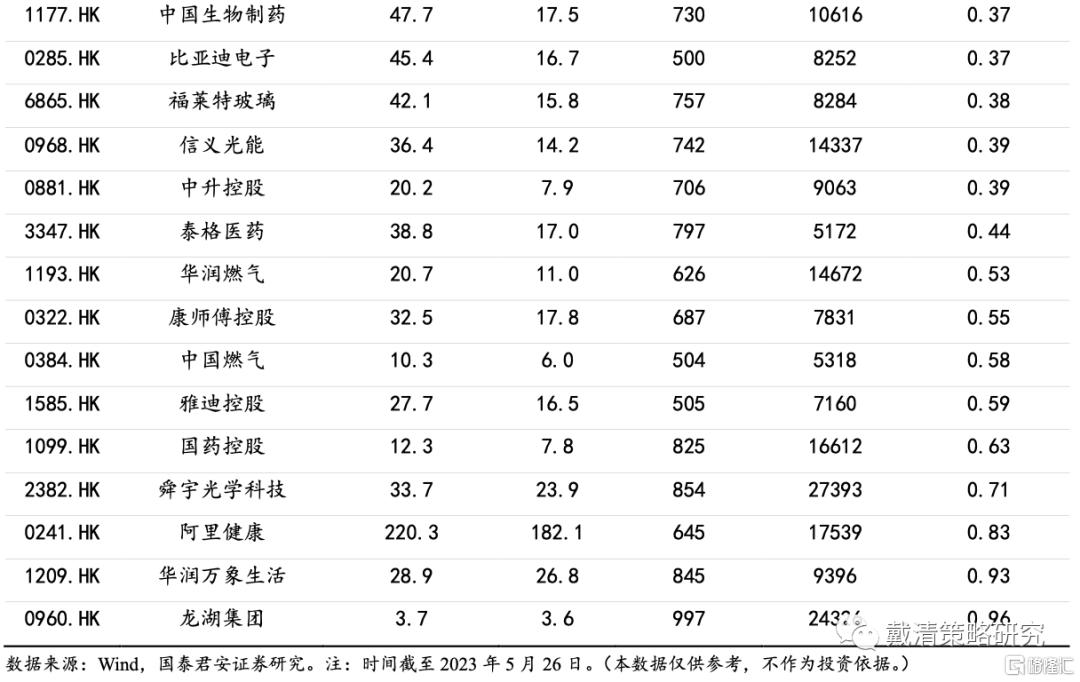

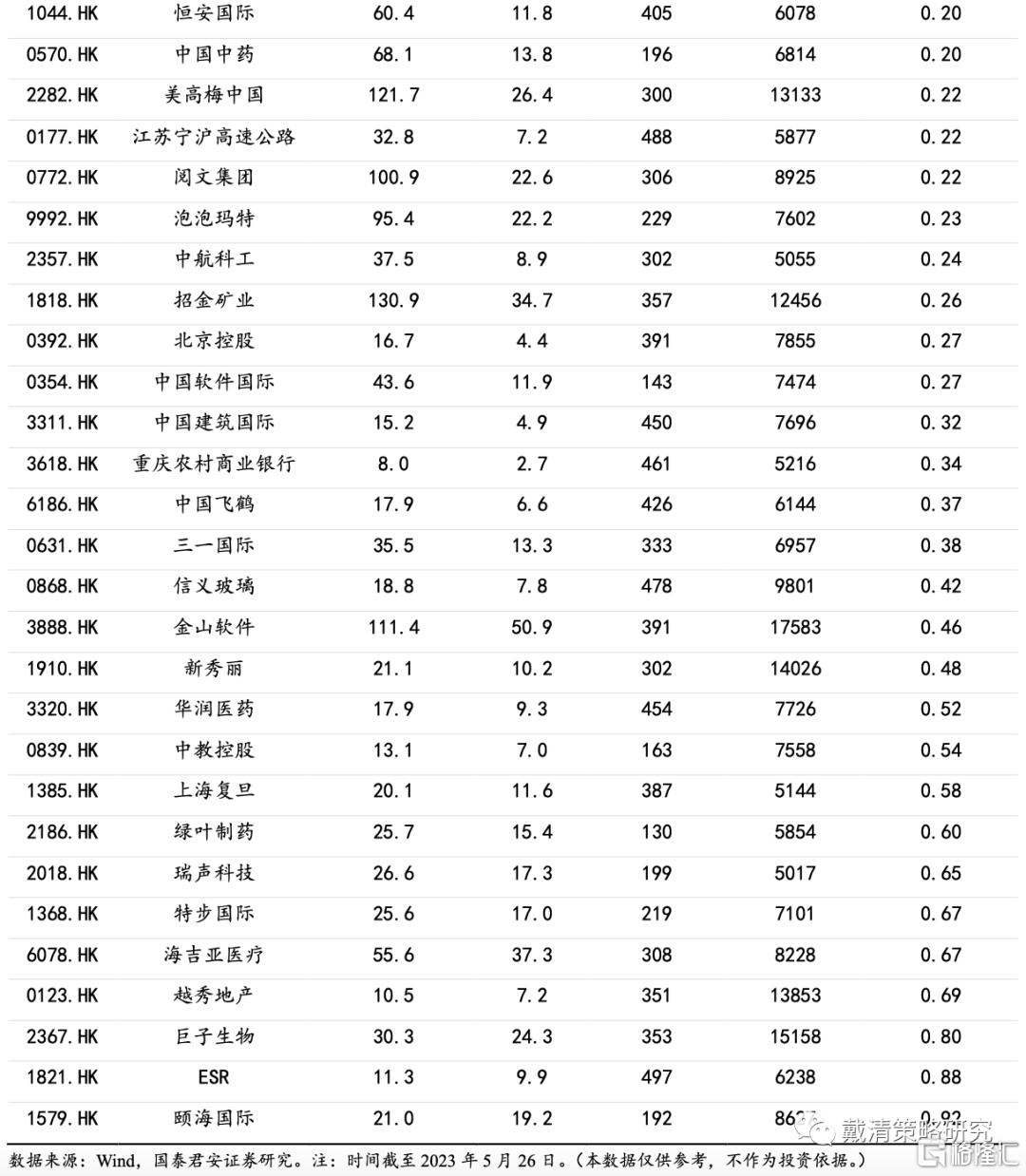

叠加低PEG策略再进一步进行筛选。针对港股通共561只个股,我们通过PE/G和PB/ROE两个维度筛选出性价比高,可能有景气好转机会的公司。满足PE/G筛选条件的个股共122只,其中市值大于1000亿的共54只,市值在500-1000亿之间的共24只,市值在100-500亿之间的共44只。满足PB/ROE筛选条件的个股共74只,其中市值大于1000亿的共43只,市值在500-1000亿之间的共10只,市值在100-500亿之间的共21只。详细个股列表见正文。

投资建议:短期应对国内外不确定性,关注高股息+“中特估”策略。中期布局建议继续关注弹性品种,从空间角度来看,目前位置最值得关注是半导体,其次是创新药、黄金板块,若国内经济预期能再次修复,关注恒生科技指数。风险因素:1)国内经济复苏进度不及预期;2)美联储超预期收紧。

正文

1.上周港股延续震荡下行

上周美联储加息预期升温,6月可能继续加息25bp,美元和美债利率明显反弹,外部流动性收紧。美国一季度GDP年率从1.1%上修至1.3%,当季美联储关注的通胀指标PCE物价指数增速超预期上修至5%。同时,美国至5月20日当周初请失业金人数录得22.9万人,远低于预期,创2023年4月22日当周以来新低。数据公布后,互换市场完全定价美联储到七月会议前加息25个基点,6月加息25个基点的可能性已经超过50%。美国两党就解决债务上限问题达成“原则性协议”,但协议还需得到美国国会的快速通过,警报还未解除。耶伦在一封信中列出了最新的“X日”,将违约时间推迟至6月5日。

上周港股延续下行,经济敏感的原材料板块领跌。由于海外流动性收紧以及国内宏观数据显示动能不足、部分区域城投债问题导致港股的投资风险偏好大幅下降,截至周四收盘,恒生指数上周累计大幅下跌3.6%,恒生国企指数同期下跌3.9%,恒生科技指数跌3.4%。有色金属需求疲软,原材料板块跌幅最大(-5.3%)。5月24日,LME铜也创下近六个月以来的新低。地产持续下行,商品房成交面积一二三线城市均环比回落。医药股跌幅有所收窄,因前期持续回调,板块进入估值底部区域,下行空间较小。

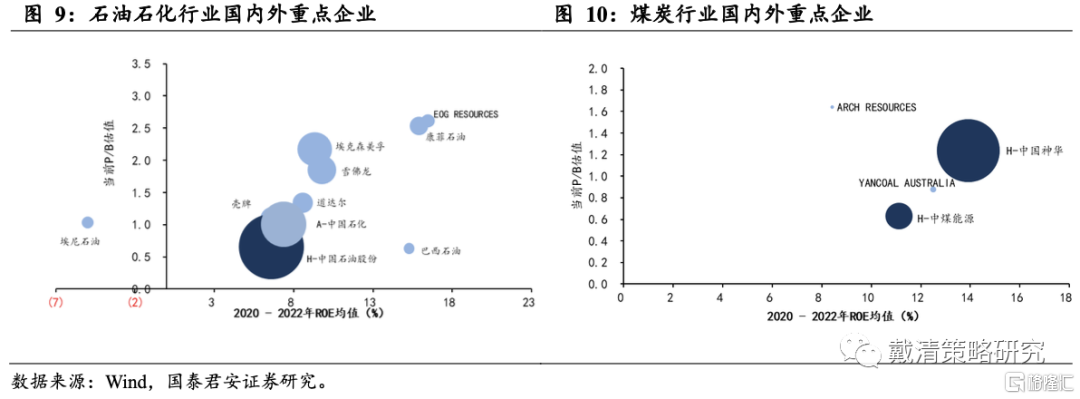

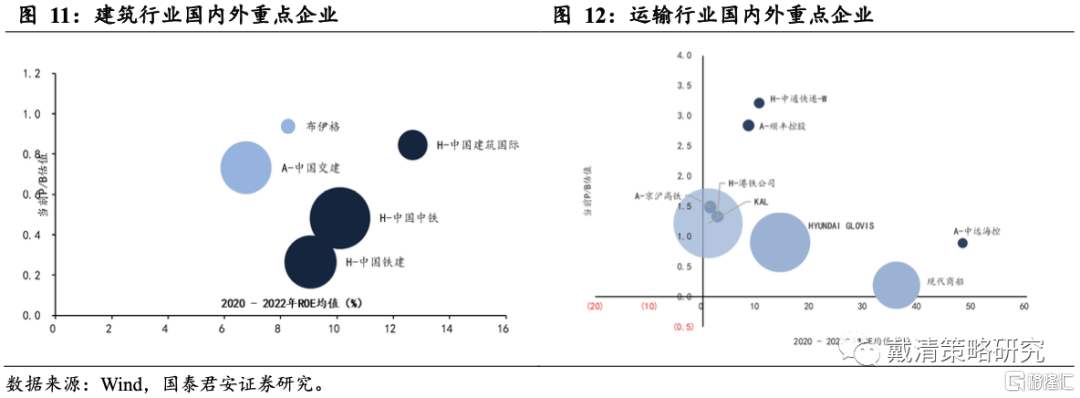

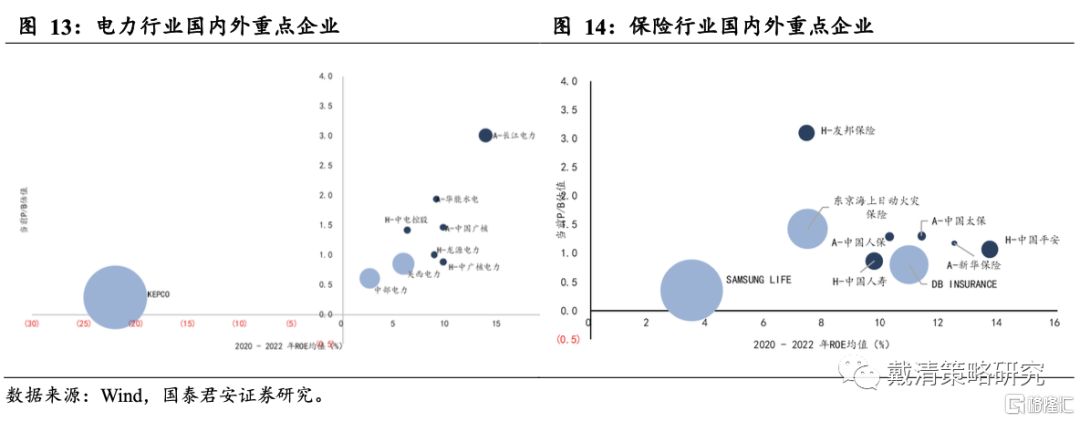

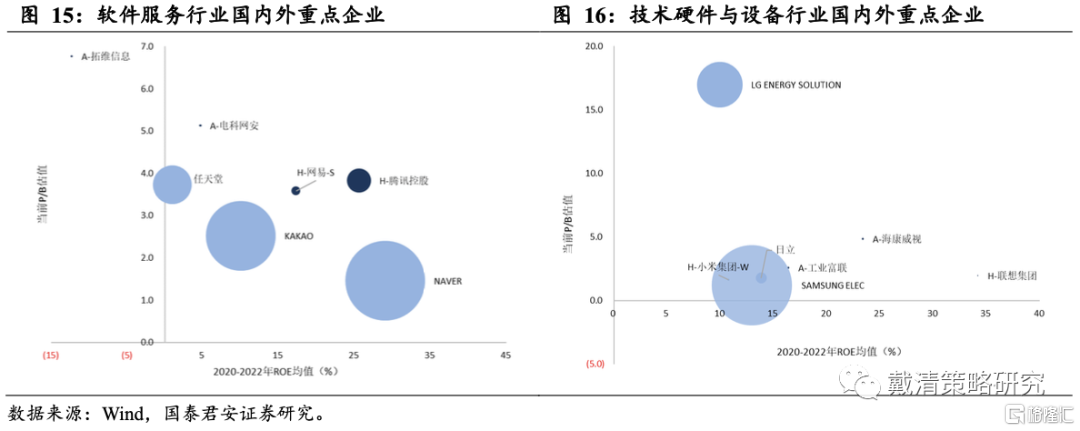

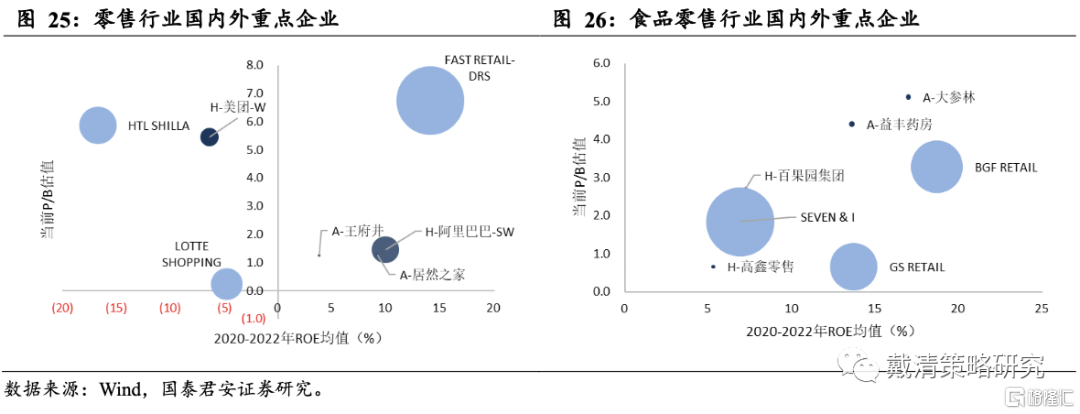

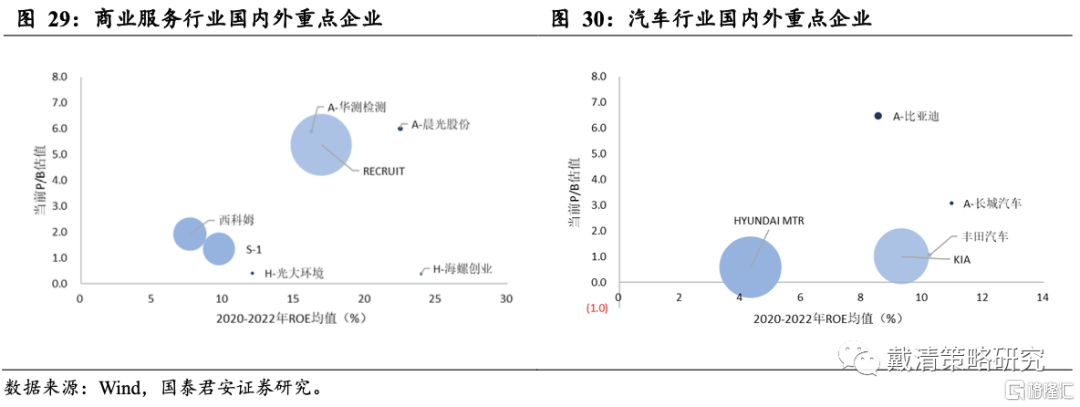

2.港股、A股、海外行业龙头PB/ROE对比

全球市场行业龙头对比,港股性价比高的行业包括银行、建筑、电力、保险等共13个行业。我们通过对比港股、A股和海外行业龙头的PB/ROE,尝试寻找当下性价比高,行业景气度可能变化的公司。以Wind二级行业分类,港股PB/ROE比值明显低于A股和海外的行业及个股包括:银行业(建行、工行、中国银行、农业银行比值均为0.04);建筑行业(中国铁建0.03、中国中铁0.05);电力行业(中广核电力0.15);保险行业(中国平安0.08);技术硬件与设备行业(联想集团0.06);家庭用品行业(恒安国际、巨子生物比值均为0.11);医疗保健行业(上海医药0.08);制药行业(药明康德0.28);消费者服务行业(中国中免0.22);零售业(阿里巴巴0.15);材料行业(海螺水泥0.03);资本货物行业(中信股份0.04);商业服务行业(海螺创业0.02、光大环境0.03)。

3.港股通PE/G及PB/ROE筛选

3.1港股通PE/G筛选

港股通所有标的中满足PE/G筛选条件的个股共122只。针对港股通共561只个股,我们通过以下条件筛选出性价比高,可能有景气好转机会的公司。1)高市值:总市值大于1000亿、500-1000亿和100-500亿;2)性价比高:PE/G比值小于1;3)高流动性:过去一个月日均成交额大于5000万。满足筛选条件的个股共122只,其中市值大于1000亿的共54只,市值在500-1000亿之间的共24只,市值在100-500亿之间的共44只。

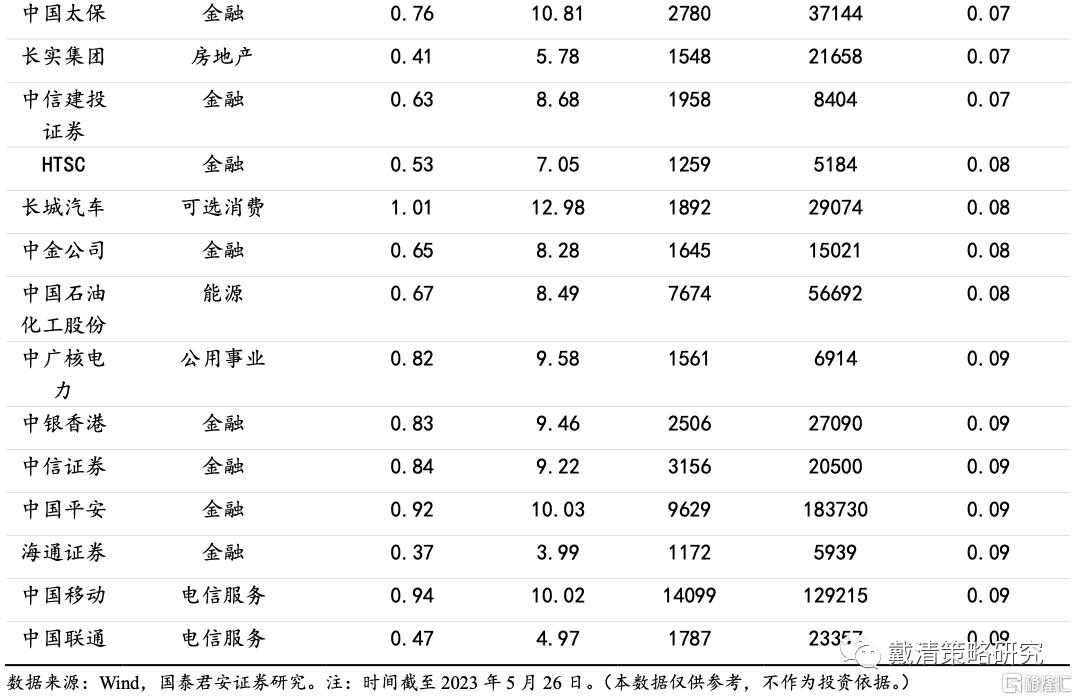

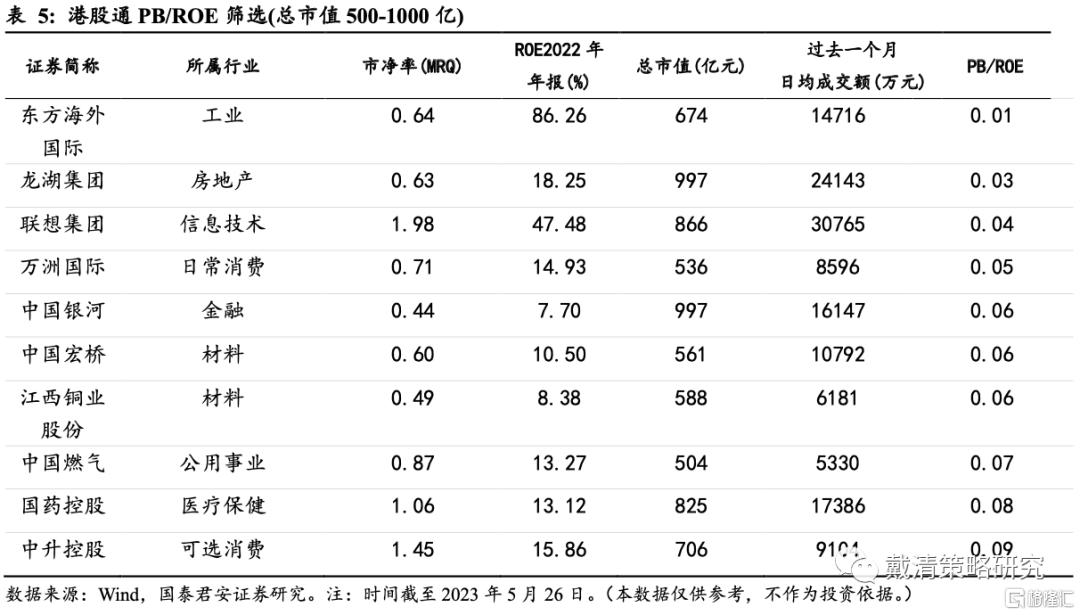

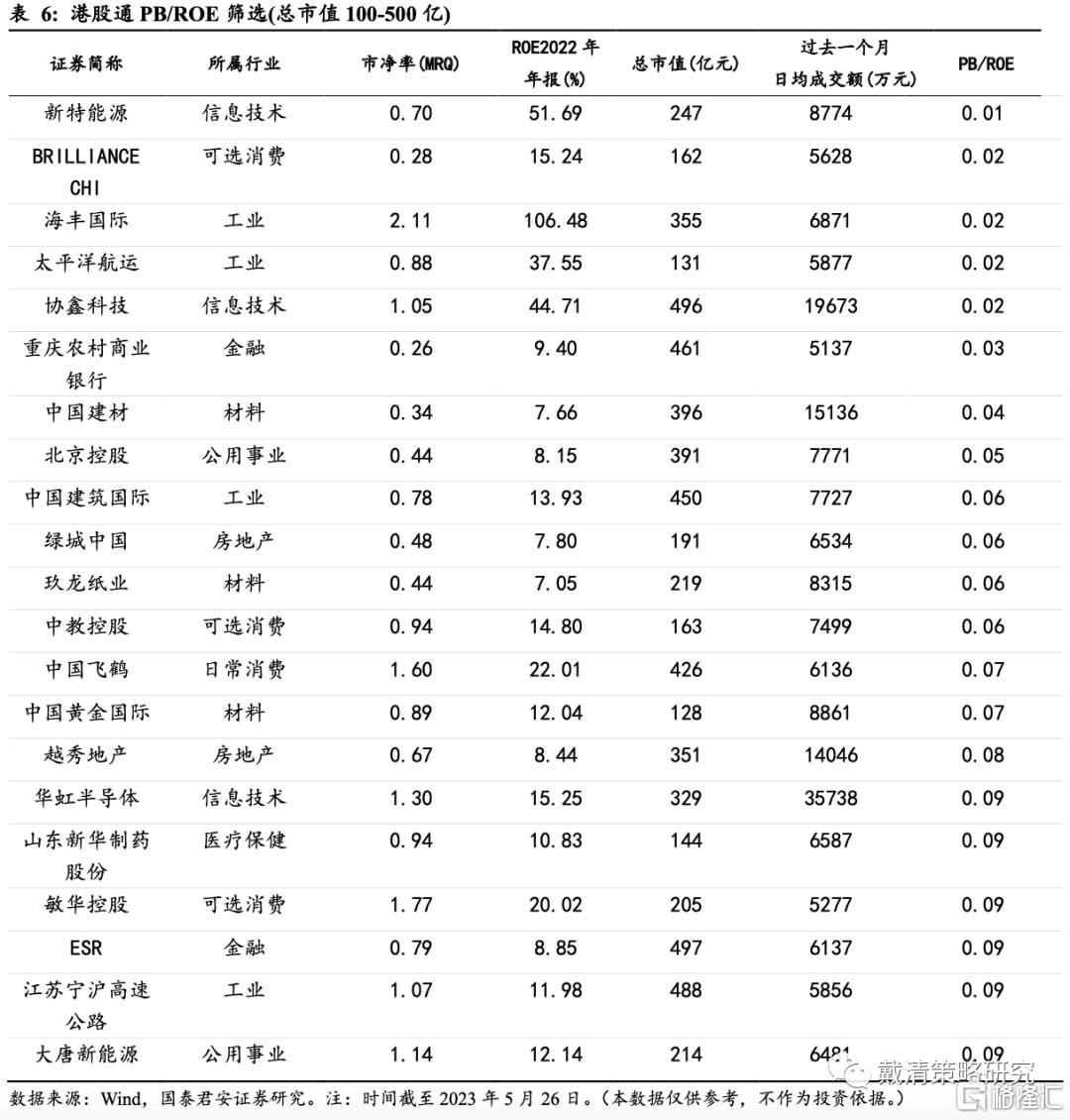

3.2港股通PB/ROE筛选

港股通所有标的中满足PB/ROE筛选条件的个股共74只。针对港股通共561只个股,我们通过以下条件筛选出性价比高,可能有景气好转机会的公司。1)高市值:总市值大于1000亿、500-1000亿和100-500亿;2)性价比高:PB/ROE比值小于0.1;3)高流动性:过去一个月日均成交额大于5000万。满足筛选条件的个股共74只,其中市值大于1000亿的共43只,市值在500-1000亿之间的共10只,市值在100-500亿之间的共21只。

4.短期关注“中特估”+高股息,中期布局弹性品种

策略上,我们认为短期应对国内外不确定性,关注高股息+“中特估”,并在港股寻底过程中挖掘性价比高的品种,中期布局建议继续关注弹性品种:

短期而言,为了应对来自国内外的不确定性,建议关注高股息+“中特估”相关的央国企。在港股表现不佳或市场偏波动的时期,价值股通常表现更佳。中期来看,目前港股位置处于历史底部区域,若“东升西落”的逻辑再度演绎,我们仍看好港股做多机会。中期布局建议继续关注弹性品种,从空间角度来看,目前位置最值得关注是半导体,其次是创新药、黄金板块,若国内经济预期能再次修复,关注恒生科技指数。

5. 风险因素

1) 国内经济复苏进度不及预期;2)美联储超预期收紧。

注:本文选自国泰君安证券于2023年5月29日发布的《【国君戴清|港股】在港股探底中,寻找价值洼地》,证券分析师:戴清:首席海外策略

负责领域:港股大势研判/港股行业比较策略/海外大类资产策略

执业编号:S0880522090007

汪昌江:策略分析师

负责领域:港股大势研判

执业编号:BHV534

黄凯鸿:策略分析师

负责领域:港股行业比较策略

执业编号:BNJ746

李少金:策略分析师负责领域:海外大类资产配置策略

执业编号:BRJ336

王一凡:策略分析师

负责领域:港股行业比较策略

执业编号:S0880123030019

本公众订阅号(ID: 624692)为国泰君安证券研究所海外策略研究团队依法设立并运营的自媒体公众订阅号。本团队负责人 戴清 具备证券投资咨询(分析师)执业资格,资格证书编号为S0880522090007。

本订阅号不是国泰君安证券研究报告发布平台。本订阅号所载内容均来自于国泰君安证券研究所已正式发布的研究报告,如需了解详细的证券研究信息,请具体参见国泰君安证券研究所发布的完整报告。本订阅号推送的信息仅限完整报告发布当日有效,发布日后推送的信息受限于相关因素的更新而不再准确或者失效的,本订阅号不承担更新推送信息或另行通知义务,后续更新信息以国泰君安证券研究所正式发布的研究报告为准。

本订阅号所载内容仅面向国泰君安证券研究服务签约客户。因本资料暂时无法设置访问限制,根据《证券期货投资者适当性管理办法》的要求,若您并非国泰君安证券研究服务签约客户,为控制投资风险,还请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。如有不便,敬请谅解。

市场有风险,投资需谨慎。在任何情况下,本订阅号中信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。国泰君安证券及本订阅号运营团队不对任何人因使用本订阅号所载任何内容所引致的任何损失负任何责任。

本订阅号所载内容版权仅为国泰君安证券所有。任何机构和个人未经书面许可不得以任何形式翻版、复制、转载、刊登、发表、篡改或者引用,如因侵权行为给国泰君安证券研究所造成任何直接或间接的损失,国泰君安证券研究所保留追究一切法律责任的权利。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员