个人投资者如果看好港美股市场机会,直接购买港股市场的股票门槛较高、难度较大。QDII基金因此诞生,QDII英文全称为QualifiedDomesticInstitutionalInvestors,中文代表“合格境内机构投资者”,QDII基金代表合格的境内基金投资机构发行的投资海外的基金。该类基金是在境内设立,但是投资于境外证券市场的金融产品。

它的出现让我们境内投资者可以参与全球资产的配置,并且方便又门槛较低,所以,如果有想投资于港股、美股或者美债等的小伙伴,可以通过QDII基金进行投资。

QDII基金共分为三级:一级标签界定资产属性,从资产类型(股票、债券、大宗商品等)和交易市场的角度(美国、中国香港、大中华、全球、新兴市场、发达市场等)分为了12类标签。

二级标签细分投资范围,从“全市场投资”,“行业主题投资”,以及“单一经济体”和“跨市场”的角度进行细分。

三级标签体现主题风格,对行业主题基金制定行业标签,对单一国家主题基金标注国家。

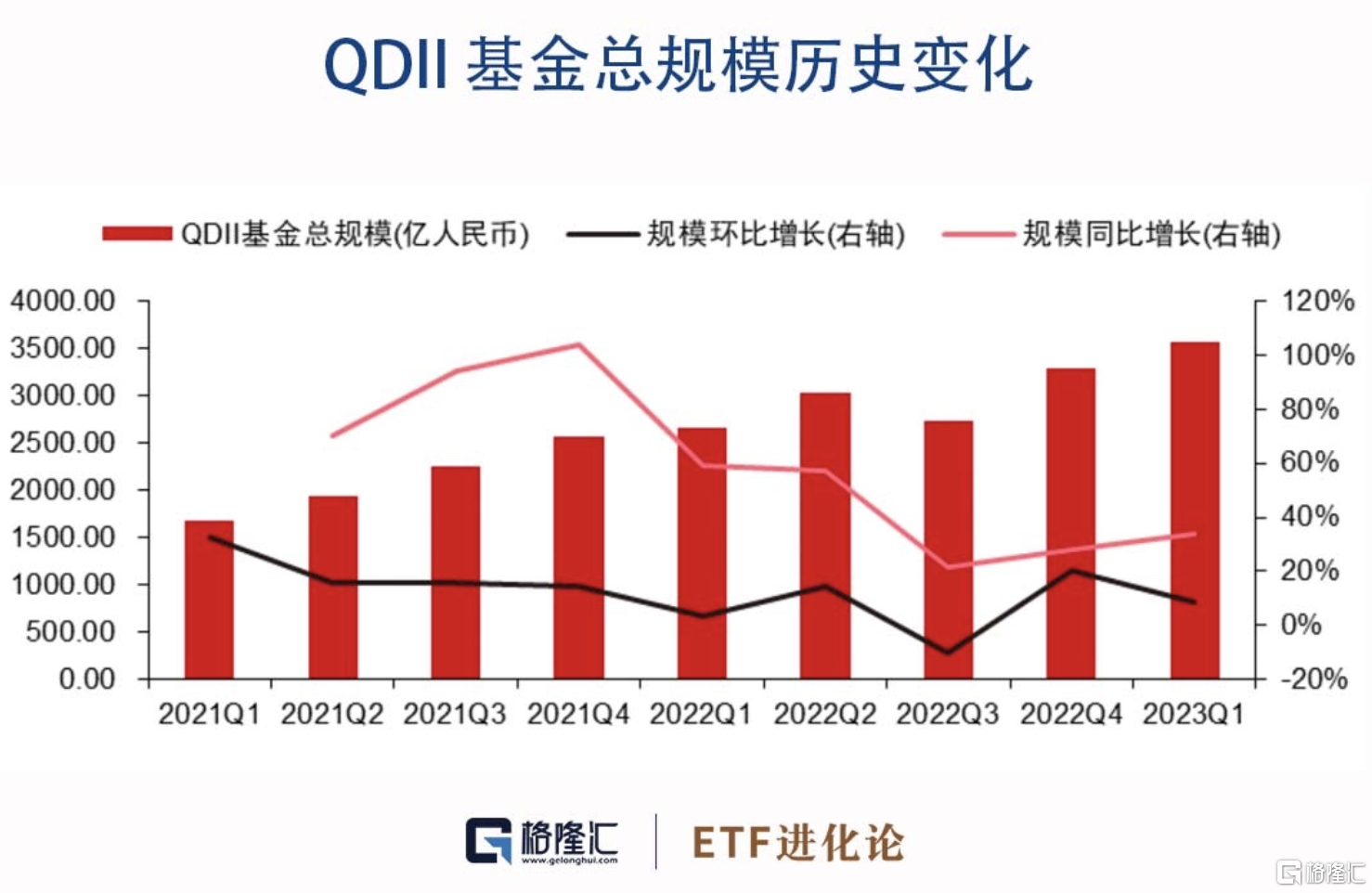

截至2023年一季度末,QDII基金总规模为3562亿元,环比增长8.36%,创历史新高。其中股票型基金规模增长10%,中国香港股票(恒生科技)、美国股票(纳斯达克100等)的QDII基金规模涨幅居前。

管理人方面,QDII基金市场呈现明显的头部效应,易方达基金、广发基金、华夏基金稳居头部管理人。具体来看,市场上共有38家QDII基金管理人,QDII基金的基金管理人分布呈现明显的头部效应,前五家基金公司的管理规模占全部QDII基金规模的68.87%,前十家基金公司的管理规模达84.54%。以易方达基金、华夏基金、广发基金公司为主的基金管理人在市场中占据主要份额。

持有人方面,QDII基金以个人投资者持有为主,个人投资者持有比例历史平均值在75%左右。对于不同标签下的基金,持有人结构有所不同。另类投资基金个人持有比例最高,规模加权的历史平均值为97%,其次是混合型基金,历史平均值为83%,股票型基金的历史平均值为70%,债券型基金的历史平均值为66%。

业绩方面,2023年一季度全球权益市场整体复苏反弹,权益市场业绩显著优于其他资产,“美国股票”“发达市场股票”标签QDII基金业绩靠前。投资黄金的QDII基金业绩也表现优异。除了以石油天然气为主要投资资产的“商品能源”类基金之外,大部分标签下的QDII基金在一季度获取了正收益。

新发与备案基金方面,2023年一季度新发基金共有11只,以股票型基金为主,主要投资于美股市场和全球市场,以科技、制造等主题类的权益型基金为主。

QDII基金未来布局整体呈现产业主题化投资的特点,对全球市场挖掘包括新能源汽车、芯片半导体、数字经济等细分赛道的投资机会,部分头部管理人致力于主动优选全球资产。

在QDII基金中有一类QDII-ETF,QDII-ETF是指以境外资本市场证券构成的境外市场指数为跟踪标的交易型开放式指数基金产品,也常称为跨境ETF。跨境ETF是境内投资者投资境外市场的可选途径,能够帮助投资者高效实现全球化资产配置。

QDII-ETF优势也很明显:

(1) T+0交易,更为灵活可以当天买入,当天卖出,让投资者更灵活地把握市场机遇,也使得资金的利用率放大。

(2) 现金申赎,更为便利传统ETF的申购用一篮子成份股来申购,赎回时拿到的也是一篮子的成份股再自行卖掉拿到现金。而QDII-ETF由于申赎涉及境外股市,在国内开市时可能无法进行成份股的实时购买,因此申购用现金,赎回也拿到现金,交易更为便利。但QDII-ETF在“现金替代标志”中,大多会显示为“退补”。相当于投资者在申购ETF之后,基金公司再拿钱去购买成份股,由于成份股收盘价的不确定,就会产生多退少补。

目前A股市场有49只QDII-ETF,主要集中投资在港美股市场,也涉及欧洲德国、法国,亚洲日本等市场。今年以来,纳斯达克ETF、法国CAC40ETF、德国ETF、中韩半导体ETF、港股通红利ETF涨幅超10%。

2023年,恒生互联网ETF、恒生医疗ETF、恒生科技指数ETF、恒生科技ETF、港股创新药ETF、恒生ETF、恒生科技ETF华安、恒生科技ETF指数、恒生科技ETF、恒生科技30ETF、纳指ETF份额增长超10亿。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员