近日,宁波中淳高科股份有限公司(以下简称“中淳高科”)回复了首次公开发行股票并在沪市主板上市申请文件的审核问询函,保荐人为东方证券。

中淳高科主要从事混凝土预制桩和管片的研发、生产和销售,以及混凝土预制桩相关的技术服务等,主要产品包括混凝土预制桩、管片等。

根据中国混凝土与水泥制品协会数据,全行业在产企业数量超过400家,但市场竞争围绕少数大规模企业厂商之间展开,其中建华建材(中国)有限公司、广东三和管桩股份有限公司、宁波中淳高科股份有限公司三家公司排名分别位列第一至第三名。根据中国混凝土与水泥制品协会数据,2021年混凝土预制桩累计产量48,628万米,同比增长2.3%。

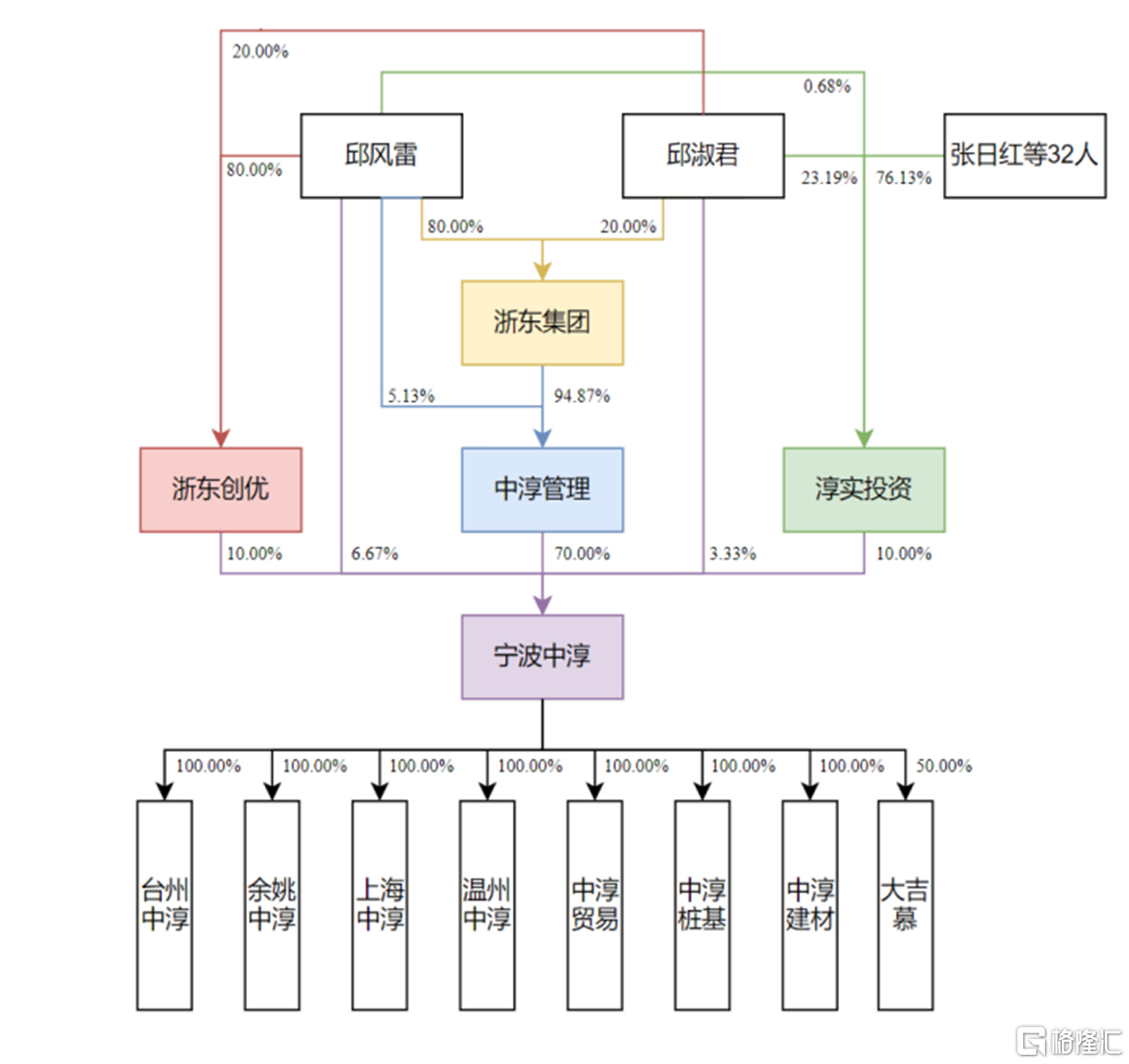

根据招股书,中淳管理持有公司70%的股份,为公司的控股股东。邱风雷和邱淑君为夫妻关系,二人直接或间接持有公司92.39%股份,为公司的实际控制人。

股权结构图,图片来源:招股书

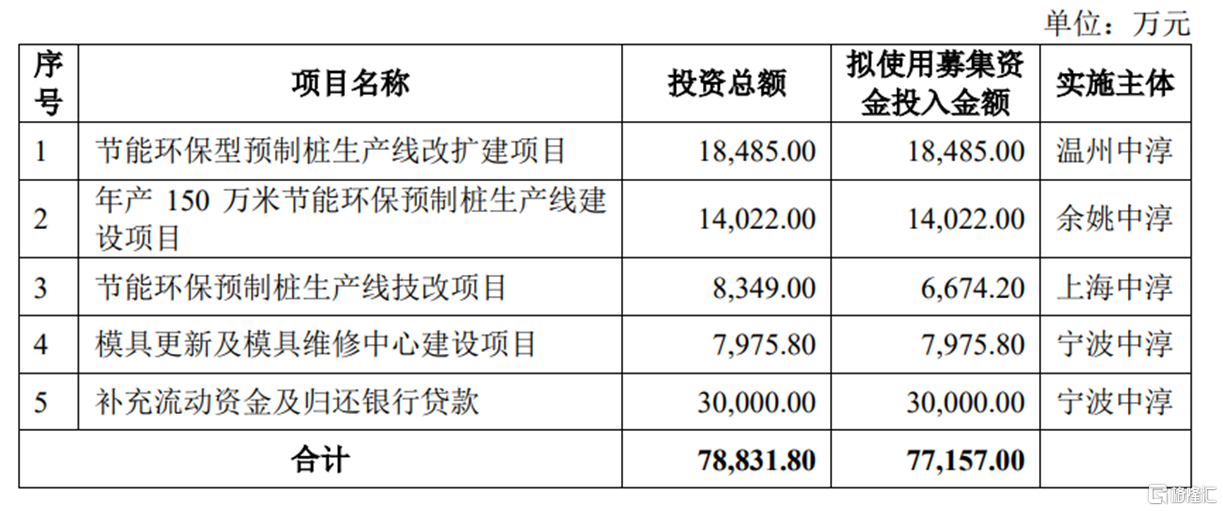

本次IPO拟募集的资金主要用于节能环保型预制桩生产线改扩建项目、年产150万米节能环保预制桩生产线建设项目、节能环保预制桩生产线技改项目、模具更新及模具维修中心建设项目、补充流动资金及归还银行贷款。

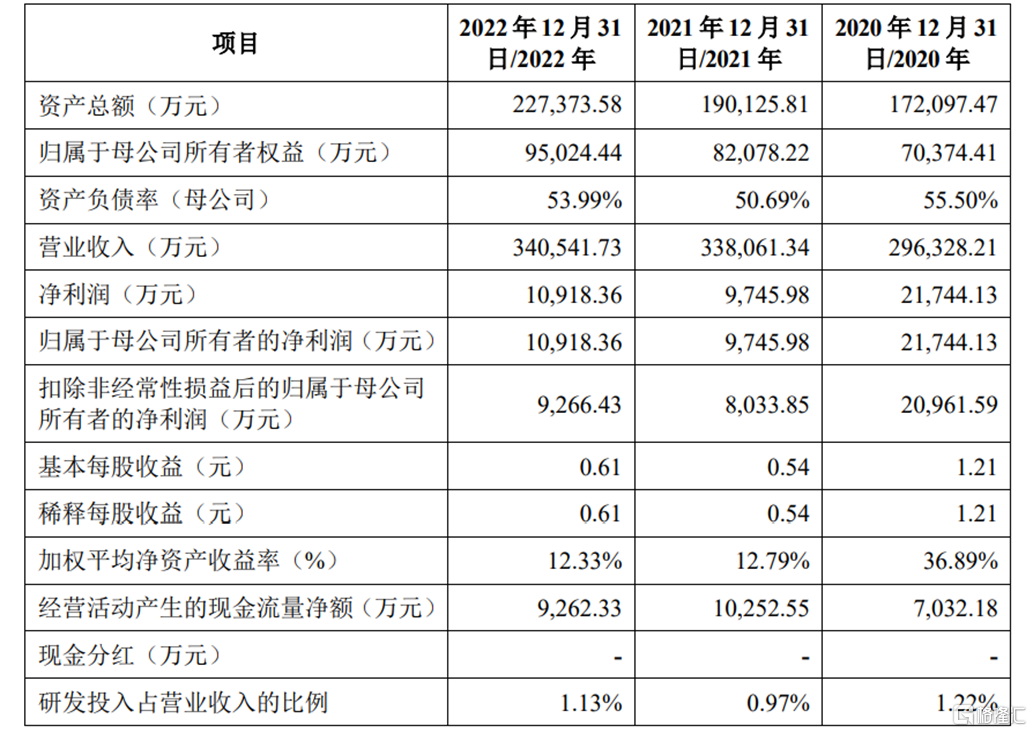

基本面情况,图片来源:招股书

主营业务毛利率存波动

报告期内,中淳高科实现营业收入分别为29.63亿元、33.81亿元、34.05亿元,归属于母公司所有者的净利润分别为2.17亿元、9745.98万元、1.09亿元。

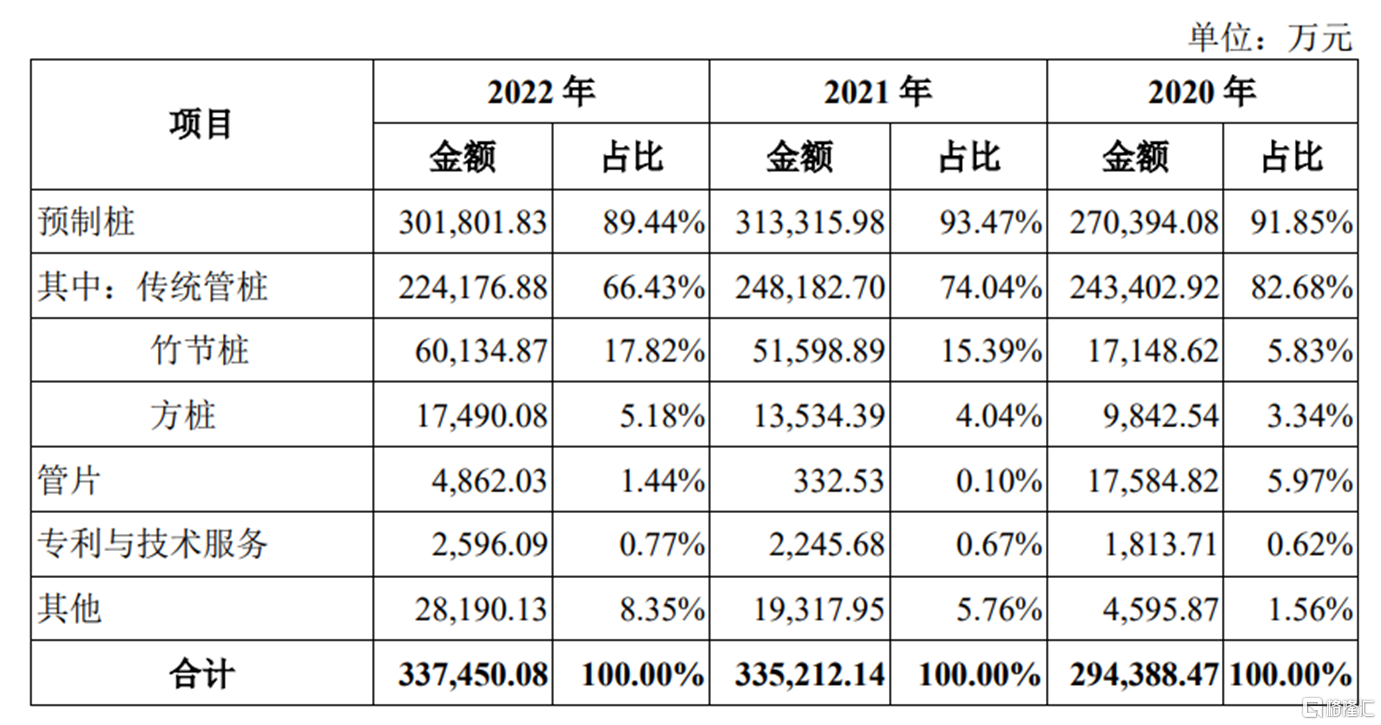

基本面情况,图片来源:招股书

其中,2020年,受益于疫情后国家加大基础设施建设力度、社保减免政策以及主要原材料价格下滑等因素影响,公司净利润较高。2021年,主要受到钢材、水泥等原材料价格上涨的影响,公司利润有所下降。2022年,随着原材料市场价格的回落以及公司产品结构的不断优化,公司利润有所回升。

中淳高科主要的收入来源为预制桩销售,报告期内预制桩销售收入占比分别为91.85%、93.47%、89.44%,报告期内,公司主营业务收入整体呈现增长趋势。

公司主营业务收入按产品类别分类,图片来源:招股书

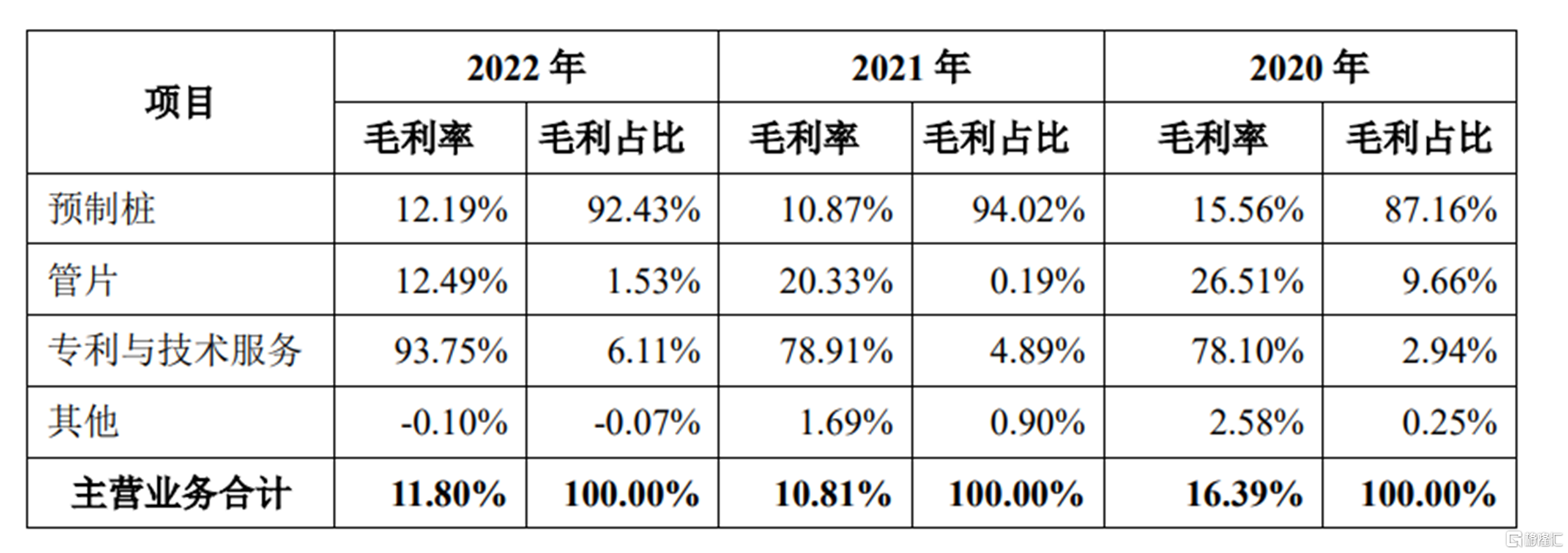

2020年、2021年和2022年,公司主营业务毛利率分别为16.39%、10.81%、11.80%,存在一定的波动。

公司各项主营业务毛利率及毛利占比情况,图片来源:招股书

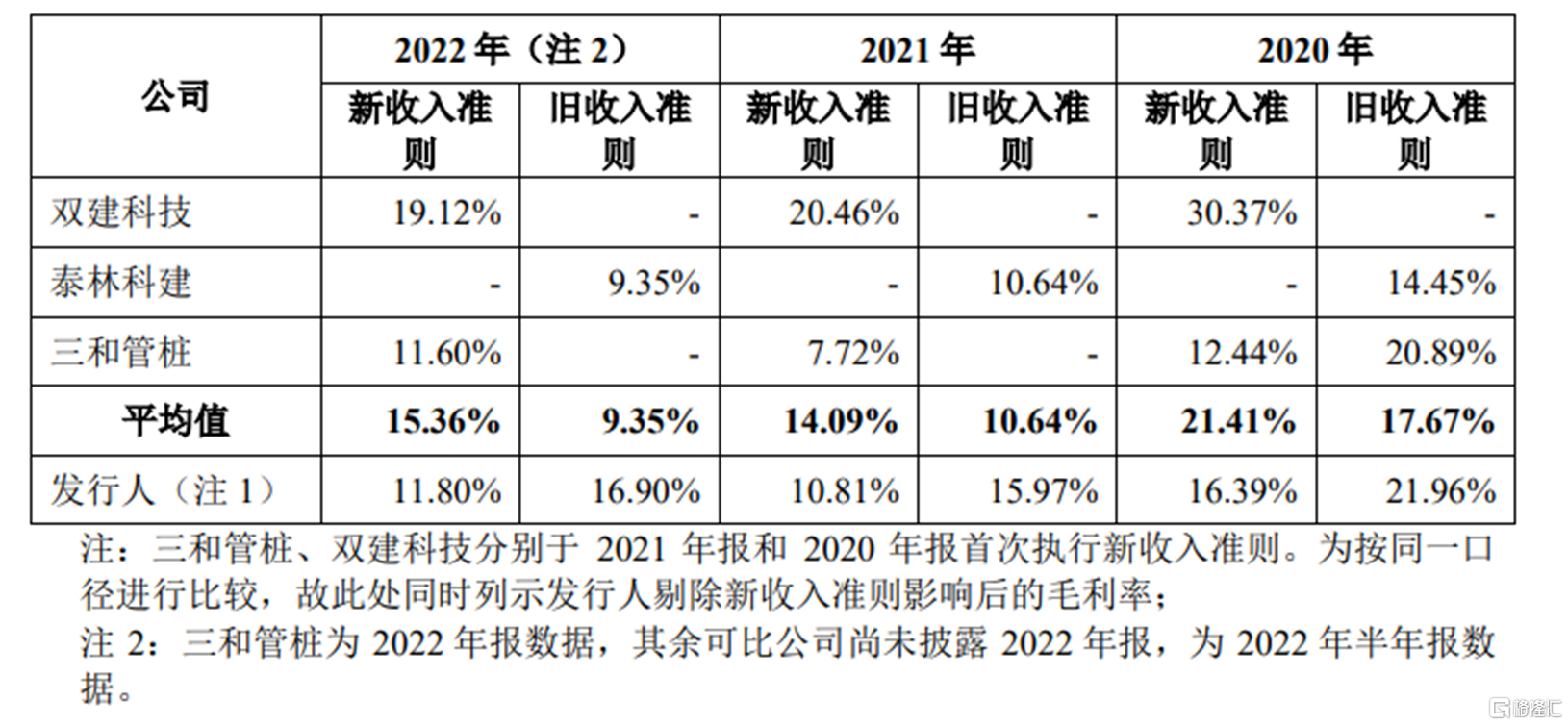

根据中淳高科对审核问询函的回复,报告期内,公司主营业务毛利率变动趋势与可比公司基本一致,公司与三和管桩主营业务毛利率均先降后升。

公司主营业务毛利率与可比公司存在差异,主要是以下原因:例如,可比公司的主营业务构成与公司存在差异。其中,双建科技主营业务中预制桩销售占65%至80%左右,管桩施工占20%左右;泰林科建约半数营业收入为混凝土销售。上述业务与预制桩销售的毛利率存在较大差异,导致各可比公司之间主营业务毛利率差异较大。

发行人与可比公司主营业务毛利率对比,图片来源:招股书

存货账面价值较大

中淳高科的产品的原材料主要为PC钢棒、水泥、石子、端板、黄砂等,报告期内,原材料成本占主营业务成本比重约80%,因此原材料价格变动对毛利率影响相对较为明显。

受节能降耗、供给侧改革、环境保护等政策的影响,近年来公司主要原材料价格存在一定的波动。通常情况下,公司混凝土预制桩产品价格随原材料价格的波动而调整,但具有一定的滞后性。

报告期各期末,公司存货净额分别为1.03亿元、1.56亿元、2.50亿元,占总资产的比例分别为6.01%、8.19%、11.01%,公司存货账面价值较大。报告期内,公司存货周转率分别为20.43、23.12、14.68,其中,2022年年末,公司管片产品库存金额上升,导致存货周转率有所下降。

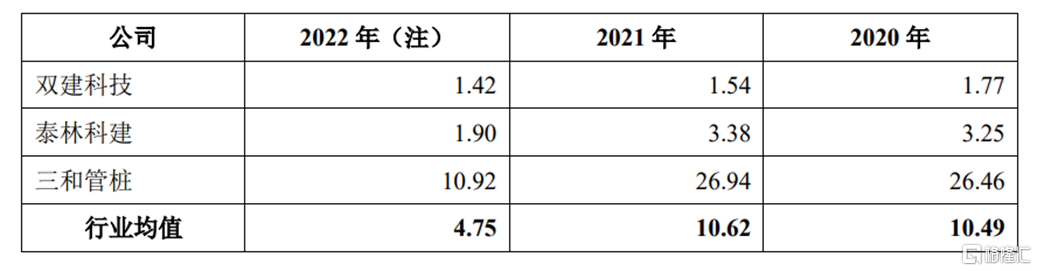

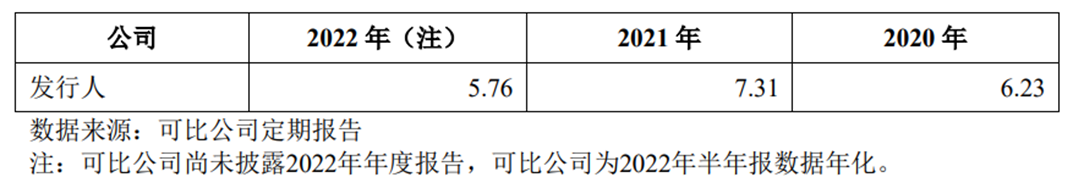

报告期各期末,中淳高科应收账款的账面价值分别为4.47亿元、4.78亿元、7.04亿元,占当期末总资产的比例分别为25.98%、25.16%、30.94%。报告期内,公司应收账款周转率分别为6.23、7.31、5.76。公司应收账款账面价值较大,主要原因是公司销售规模较大,针对部分客户给予一定信用期。随着公司销售规模的持续扩大,应收账款的管理难度将会相应增加,若催收不力或下游客户财务状况出现恶化,公司可能面临一定的坏账风险。

应收账款周转率与同行业可比公司的比较分析,图片来源:招股书

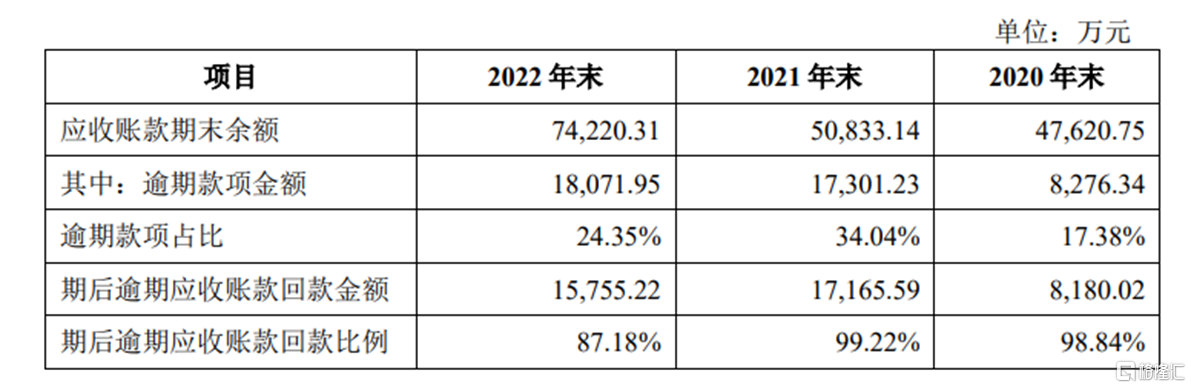

根据中淳高科对审核问询函的回复,公司应收账款回款期限大部分与合同约定一致,报告期各期末,存在少部分应收账款逾期的情况,截至2023年4月10日,报告期各期末的逾期应收账款回款比例均超过85%。

发行人应收账款余额中逾期款项情况及相关逾期款项截至2023年4月10日的期后回款情况,图片来源:招股书

结语

目前来说,中淳高科需要继续以混凝土预制桩的核心技术为基础,不断加大对混凝土预制桩核心领域的研发投入,提升公司创新研发实力,为客户提供行业领先的优质产品和服务。 同时,公司也要积极开拓市场,进一步巩固和扩大在上海、宁波、温州、台州等地的市场份额,精耕长三角地区并辐射全国。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员