5月16日,迈富时管理有限公司(以下简称“迈富时”)在港交所上市,中金公司、建银国际为其联席保荐人。迈富时(02556.HK)每股定价43.6港元,截止到发稿时间,其股价涨超17%,最新市值约120亿港元。

格隆汇了解到,迈富时通过软件即服务(SaaS)向中国企业客户提供营销及销售软件解决方案,及提供精准营销服务,帮助广告客户在头部媒体平台投放广告,有效触达目标受众。

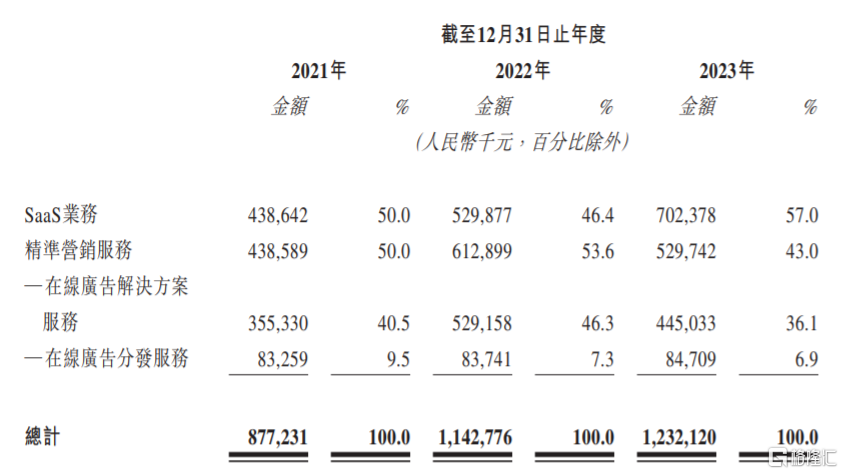

具体来看,2021年至2023年,迈富时的收入来自SaaS业务、精准营销服务。公司提供SaaS产品以满足每个用户对营销及销售活动的多样化需求,有助于各行业公司以较低的成本获取销售线索,提高转化率,促进销售增长。同时迈富时还提供在线广告解决方案服务、在线广告分发服务两种在线营销服务。

按业务分部划分的收入明细,图片来源:招股书

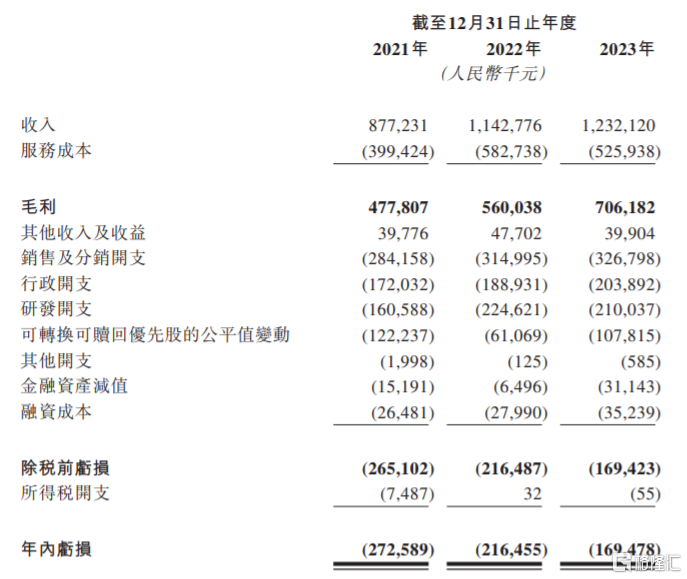

业绩方面,招股书显示,2021年、2022年、2023年,迈富时实现营业收入分别约8.77亿元、11.43亿元、12.32亿元,对应的净亏损分别约2.73亿元、2.16亿元、1.69亿元,尽管亏损幅度有所收窄,但公司三年累计亏损超6亿元;其经调整净亏损分别约1.3亿元、1.32亿元、0.28亿元。

公司在招股书中表示,录得净亏损主要由于在SaaS产品的研发和销售与营销中投入大量资金、行政开支增加、优先股的利息开支导致,未来亏损可能仍会持续。

公司综合全面收益表概要,图片来源:招股书

2021年、2022年、2023年,迈富时的毛利率分别为54.5%、49%、57.3%,存在一定波动。

于往绩记录期,迈富时主要在大型内容分发平台上购买用户流量及投放广告,其中供应商A是公司的最大媒体平台,2021年、2022年及2023年,分别占公司总销售成本的59.5%、87.3%及83.2%,占比较大。公司与供应商A订立年度框架协议,协议每年续新,如果公司未能维持与主要媒体平台的业务关系,可能会影响公司的经营业绩。

目前,我国营销及销售SaaS解决方案市场处于增长阶段,并且高度分散,2022年中国约有200家市场参与者参与营销及销售SaaS市场。据弗若斯特沙利文的资料,以2022年的收入来算,迈富时是中国最大的营销及销售SaaS解决方案提供商,市场份额为2.6%。

从募集用途来看,本次IPO所募集的资金,约20.0%用于未来三年提升公司的Marketingforce平台及基于云的产品组合及服务;约30.0%将用于改进人工智能、大数据分析及云计算等相关技术;约30.0%用于扩大销售网络、提升客户成功体系及提高品牌影响力;约15.0%用于未来三年达成战略投资及收购;约5.0%将分配至营运资金及一般公司用途。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员