核心结论

过去1个月,指数表现较强,板块普涨。市场风格再次回归均衡,主要表现为成长风格的补涨。从历史经验来看,在熊转牛初期,政策变化带来的经济Beta逻辑较产业Alpha逻辑更重要,领涨主线往往集中在价值和超跌板块的估值修复。但我们也强调,在熊转牛初期,市场驱动力主要是估值和逻辑,板块风格差异度并不会很极端。季度配置方面,消费、金融、成长可能有轮流表现的机会。考虑到Q1的季节性,月度配置中可以适当关注成长补涨。金融股在熊市末段到牛市初段持有,接近经济回升期减仓。我们认为目前仍在经济回升期左侧阶段,金融股还可以继续持有。消费股由于过去2年存在超跌,过去1个季度估值修复的速度很快。我们认为这一次消费股的上涨主要受益于经济Beta带来的超跌修复,可以持有到经济回升初期(房地产销售数据改善前)。周期股配置时间则可能需更接近经济回升期,现阶段可以关注一些超跌的地产链上游周期板块的提前表现。

月度配置中影响行业配置的主要变化点:(1)统计上,历年Q1&春季躁动期,成长风格大概率领涨。(2)Q1经济数据和业绩披露均处于真空期,流动性环境相对宽松,经济和产业政策预期乐观,均有利于成长风格表现。(3)过去1个季度价值风格涨幅较多,估值修复窗口期进入后段。

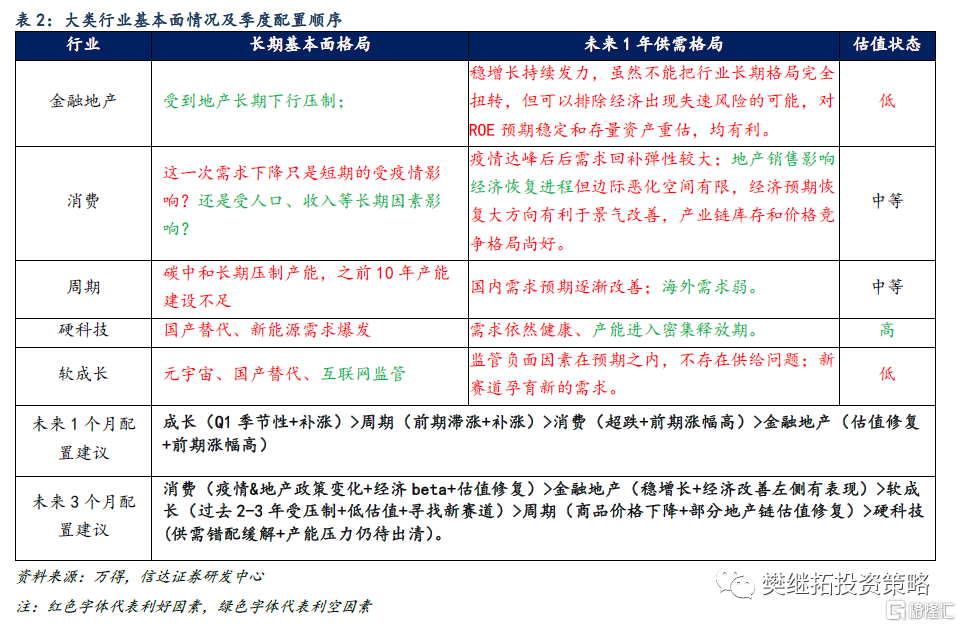

未来1个月配置建议:成长(Q1季节性+补涨)>周期(前期滞涨+补涨)>消费(超跌+前期涨幅高)>金融地产(估值修复+前期涨幅高)。

未来3个月配置建议:消费(疫情&地产政策变化+经济beta+估值修复)>金融地产(稳增长+经济改善左侧有表现)>软成长(过去2-3年受压制+低估值+寻找新赛道)>周期(商品价格下降+部分地产链估值修复)>硬科技(供需错配缓解+产能压力仍待出清)。

金融地产:从长期的角度,市场风格已经偏向价值,金融地产等低估值板块已经进入年度配置区间,至少可以超配半年。节奏上,金融地产在经济改善左侧更容易有表现,本轮金融地产的上涨可能比过去1年更长更持久。

消费:近期疫情和地产政策变化驱动的是年度逻辑的修复,不只是短期博弈性逻辑,因此预计估值修复弹性更大。这一次的消费股上涨,经济Beta的逻辑比产业Alpha的逻辑更强,本质上是前期超跌的估值修复,建议更早参与。如果等到消费数据改善后再参与,可能会面临2021年年初的估值天花板的限制。

成长:硬科技长期需求逻辑较好,但年度供需错配仍需消化。计算机、港股互联网、机械设备等板块受宏观经济下行、行业监管政策等因素影响,过去2年表现偏弱。估值低,基金仓位也较低。在市场风格转变的第一阶段,更受益于投资者的补仓,先有估值修复机会,2023年如果有业绩验证可能成为成长板块中新的赛道。

周期:2023年全年,海外经济衰退的影响仍存,但国内经济修复的逻辑变得更强。受全球经济衰退的影响,大宗商品价格下行压力仍未消退。指数反转期间,资源股弹性可能会减弱。地产政策变化较大,季度内可以关注估值较低,前期超跌的地产链,如建材、机械和有色等周期股。

一级行业具体配置方向:(1)周期:建议关注稳增长下地产链的估值修复:建材、机械设备、有色金属。(2)成长:关注低估值、低仓位的计算机、港股互联网。(3)消费:家电&轻工(稳增长+估值修复),酒店&航空&旅游(疫情受损反弹)。(4)金融地产的配置顺序:证券(熊转牛第一波弹性大)>地产(稳地产政策+熊转牛第一波上涨中后期逐渐变强)>银行(信贷企稳)。

正 文

1

市场主线风格探讨

1.1 大类板块配置建议

过去1个月,指数表现较强,板块普涨。市场风格再次回归均衡,主要表现为成长风格的补涨。过去1个季度,随着疫情防控措施的优化、房地产支持政策的相继出台、市场预期美联储加息步伐放缓、人民币汇率贬值压力缓解,影响经济预期的主要变量均出现了方向性变化。从历史经验来看,在熊转牛初期,政策变化带来的经济Beta逻辑较产业Alpha逻辑更重要,领涨主线往往集中在价值和超跌板块的估值修复。但我们也强调,在熊转牛初期,市场驱动力主要是估值和逻辑,板块风格差异度并不会很极端。

季度配置方面,消费、金融、成长可能有轮流表现的机会。考虑到Q1的季节性,月度配置中可以适当关注成长补涨。金融股在熊市末段到牛市初段持有,接近经济回升期减仓。我们认为目前仍在经济回升期左侧阶段,金融股还可以继续持有。消费股由于过去2年存在超跌,过去1个季度估值修复的速度很快。我们认为这一次消费股的上涨主要受益于经济Beta带来的估值修复,可以持有到经济回升初期(房地产销售数据改善前)。周期股配置时间则可能需更接近经济回升期,现阶段可以关注一些超跌的地产链上游周期板块的提前表现。

我们认为在月度配置中,影响风格配置的主要变化点可能会有:

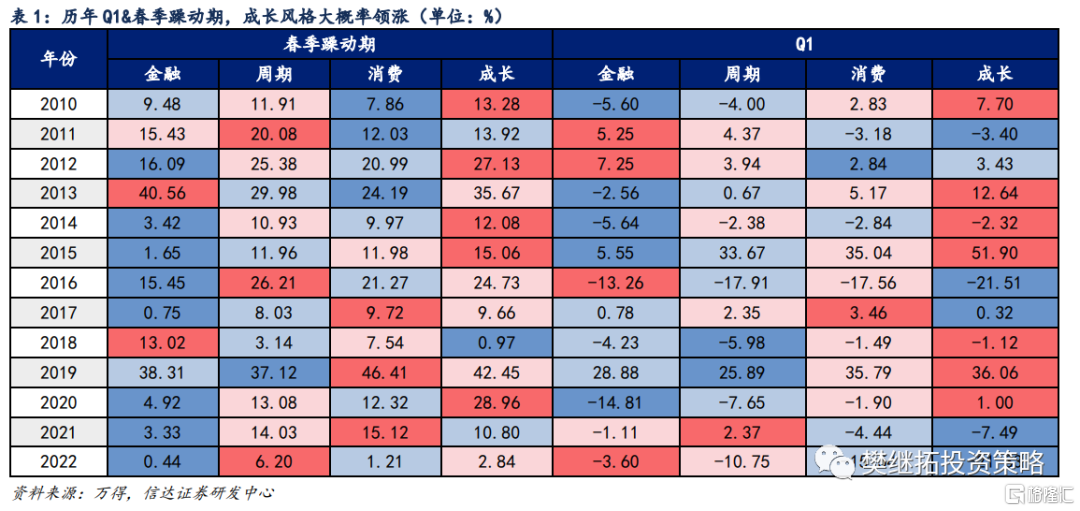

(1)统计上,历年Q1&春季躁动期,成长风格大概率领涨。从统计上来看,2010年以来每年一季度的大类风格表现,成长和消费领涨的概率较大。如果看历史上春季行情,成长板块往往不会缺席。尤其是TMT板块大部分时间都表现较好。消费板块2016年之后在产业转型和高ROE支撑下,大多有不错的绝对收益。周期板块只有经济企稳信号明显的情况下才可能有较好表现,金融板块在春季行情中一般表现较弱。

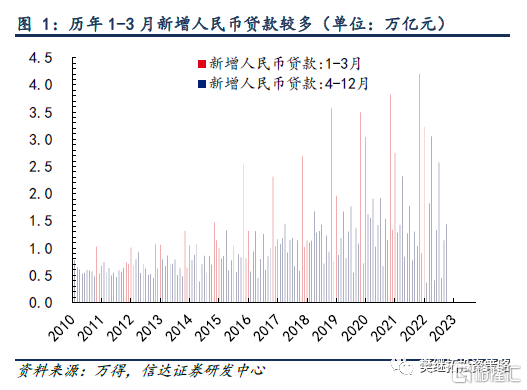

(2)Q1经济数据和业绩披露均处于真空期,流动性环境相对宽松,经济和产业政策预期乐观,均有利于成长风格表现。为消除春节因素的影响,1月工业生产、固定资产投资、房地产投资和销售、社会消费品零售总额等重要经济高频指标均没有公布数据。宏观经济恢复进度出现了短暂的真空期。同时,1月下半月业绩预告披露完成后,业绩披露也进入了较长的真空状态。短期经济和业绩证伪风险较小,市场对基本面的关注度弱化。同时,Q1由于有春节的影响,流动性需求量较大,年初信贷投放通常较多。加上两会之前积极的政策预期较强,在资金驱动和风险偏好提振下更有利于成长风格表现。

(3)过去1个季度价值风格涨幅较多,估值修复窗口期进入后段。2022年Q4价值风格持续走强,2022年11-12月,食品饮料、商业贸易、休闲服务、房地产、银行等板块的涨幅均达到15%-30%。虽然超跌板块估值修复仍有空间,但经过前期经济Beta逻辑逐步兑现,市场将逐渐过渡到利润验证阶段,价值股修复窗口期也逐渐进入后段。

未来1个月配置建议:成长(Q1季节性+补涨)>周期(前期滞涨+补涨)>消费(超跌+前期涨幅高)>金融地产(估值修复+前期涨幅高)。

未来3个月配置建议:消费(疫情&地产政策变化+经济beta+估值修复)>金融地产(稳增长+经济改善左侧有表现)>软成长(过去2-3年受压制+低估值+寻找新赛道)>周期(商品价格下降+部分地产链估值修复)>硬科技(供需错配缓解+产能压力仍待出清)。

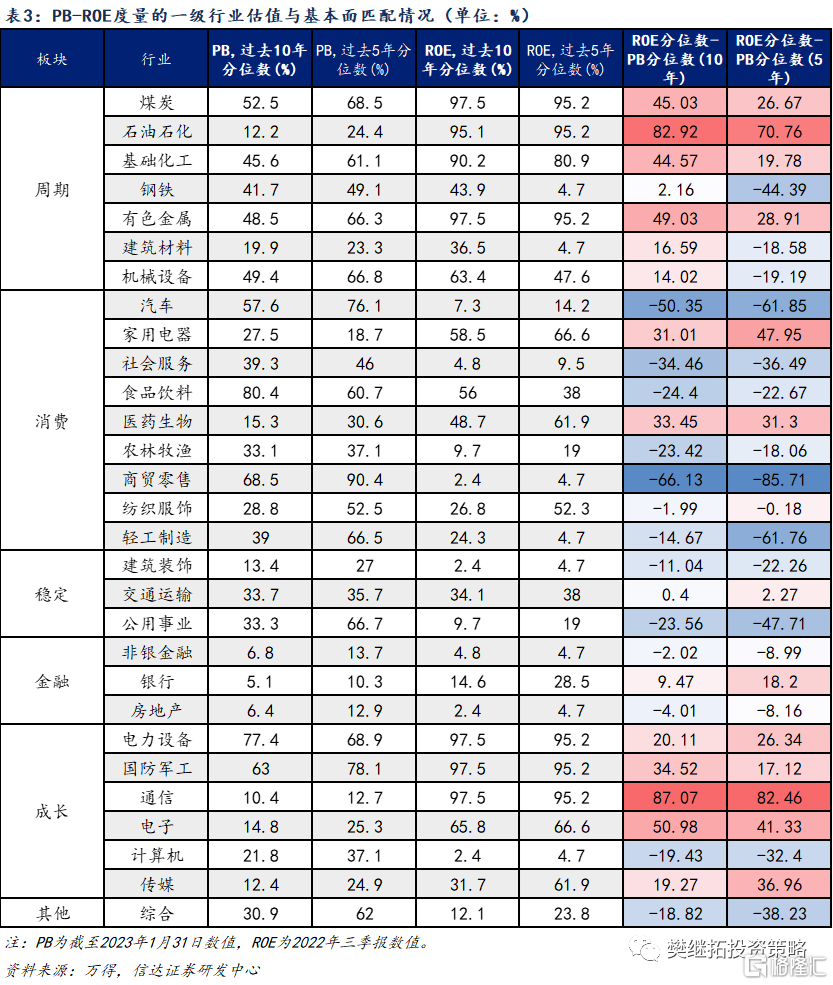

1.2 PB-ROE模型度量行业估值性价比

我们用PB-ROE模型度量行业在可比盈利水平下基于长期盈利能力低估或高估的程度。我们采用5年期和10年期PB和ROE历史分位数,剔除不同行业的盈利和估值绝对水平差异的影响。ROE分位数-PB分位数越高,说明相对于历史上较高的盈利水平,该行业当前被低估程度较高。反之,ROE分位数-PB分位数越低,说明相对于历史上较低的盈利水平,该行业当前被高估的程度较高。

(1)周期板块低估情况均有所减弱,有色金属低估情况比较明显。截至2023年1月31日,周期板块整体低估情况均有所减弱。地产链上游板块中,有色金属、建筑材料仍明显低估。钢铁由于盈利较弱,没有明显的低估情况。

(2)成长板块中,通信、传媒、电子保持低估。截至2023年1月31日,通信、电子、传媒仍然保持明显低估。计算机尚未看到盈利改善,仅有估值修复。电力设备、军工虽然盈利基本面仍较强,但估值仍处于历史偏高水平。

(3)消费板块高估情况有所提高,家用电器保持低估,社会服务、食品饮料、商贸零售估值仍然偏高。截至2023年1月31日,消费板块中家电行业仍保持明显低估。社会服务、食品饮料、商贸零售在过去1个季度估值修复后,高估情况有所提高。

(4)金融地产继续估值修复,低估值板块中交通运输行业低估情况明显减弱。截至2023年1月31日,金融地产板块估值继续小幅修复,截至2022年三季度非银、房地产盈利基本面仍然较弱,但后续随着稳增长的推进、市场情绪的好转,地产市场的企稳,有业绩修复的可能。低估值稳定板块中,前期受疫情压制最大交通运输行业低估情况明显减弱。

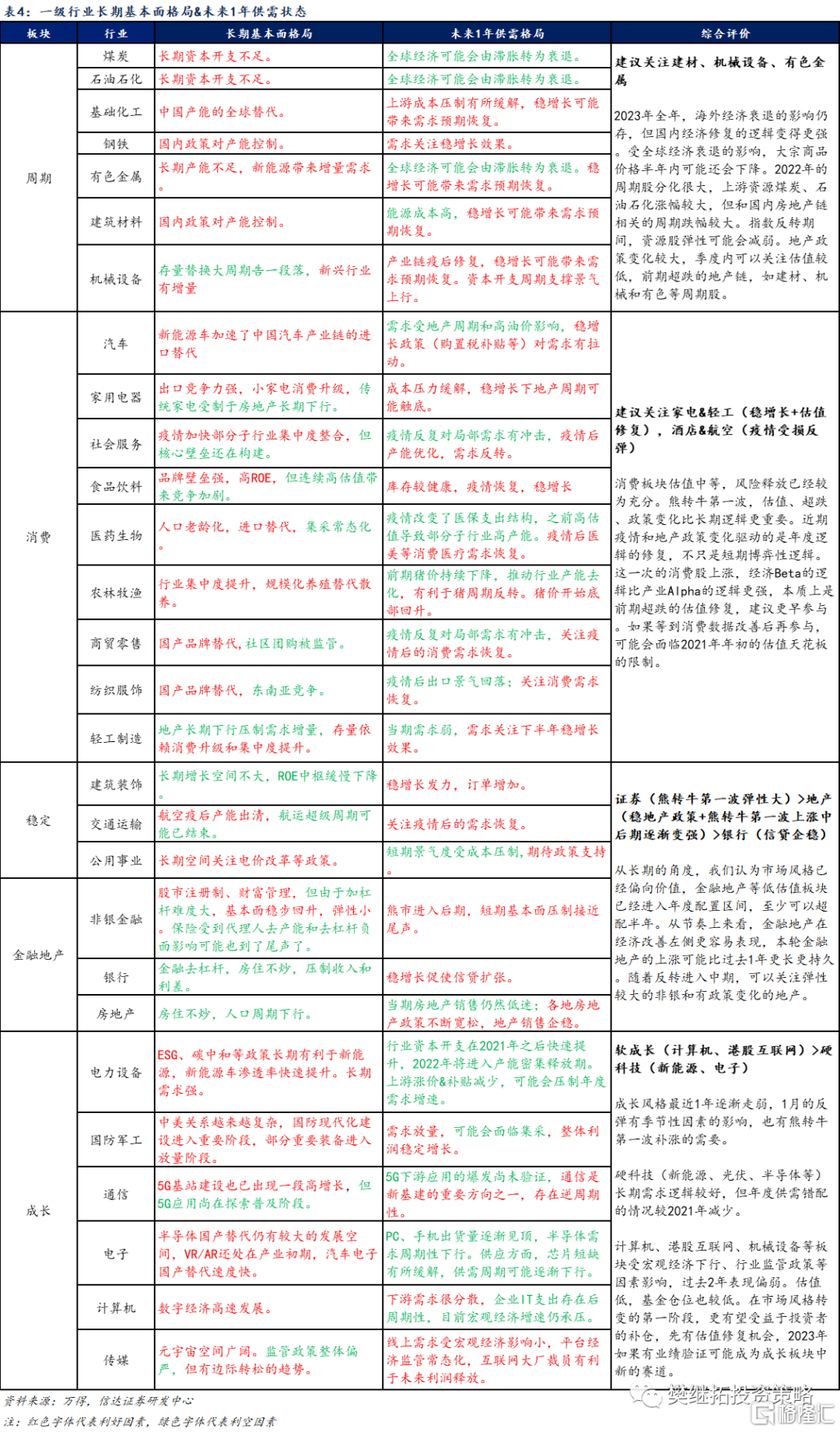

1.3 一级行业长期&短期供需格局分析及配置建议

1.3.1 金融地产:经济改善左侧更易有表现,本轮行情持久性预计更强

从长期的角度,我们认为市场风格已经偏向价值,金融地产等低估值板块已经进入年度配置区间,至少可以超配半年。从经济周期来看,银行地产的超额收益大多出现在经济下降后期到经济回升早期,在经济确定改善之前,反而更容易产生超额收益,我们认为,2022到2023年上半年均处在这一阶段。

从节奏上来看,本轮金融地产的上涨可能比过去1年更长更持久。过去1年,伴随着稳增长预期回升,金融地产先会带来稳增长板块一波估值修复式的上涨。但是行情持续性需要宏观基本面数据改善验证。如果宏观基本面数据(如基建、房地产销售、社融)持续低预期或者有较大波动,那么后续还会出现一波不小的调整,把前期的涨幅抹平。2021年底开始的稳增长,虽然宏观背景是经济下行压力增大,但在稳增长的初期仍有一些局部经济数据处于高位,比如商品价格、制造业利润、工业企业库存、出口等等。经济内在下降周期还没走完,稳增长强预期和弱现实仍在博弈阶段。但2022年11月以来的稳增长行情,与过去1年的相比,有一些积极的变化。经济下行已经接近尾声,PPI下降到负值,工业产成品库存开始下降,制造业利润走弱,出口数据也持续下降。这一次稳增长发力的时间可能会更长,效果更好。随着反转进入中期,可以关注弹性较大的非银和有政策变化的地产。

1.3.2 消费:政策变化&经济恢复带来年度逻辑修复,提前参与经济Beta机会

消费板块估值中等,风险释放已经较为充分。过去1年,受经济下行、疫情和房地产景气度下降的影响,消费板块整体调整较多,整体风险释放较为充分。过去1个季度,部分消费板块涨幅较高,估值水平有所提升。1月部分消费板块的调整,存在过去1个季度预期兑现后获利了结的情况。但从估值来看,截至2023年1月31日,家电/食品饮料/休闲服务/商贸零售/汽车/医药生物2010年以来PB估值历史分位分别为33%/77%/39%/59%/56%/13%,接近2022年7月阶段性高点的估值水平。但考虑到本轮消费板块存在经济企稳年度逻辑的修复,比2022年Q2疫情达峰后需求修复的博弈性逻辑更强,因此预计本轮消费板块估值修复弹性可能更大。

消费年度逻辑修复驱动超跌反弹,建议提前参与。这一次的消费股上涨,经济Beta的逻辑比产业Alpha的逻辑更强,本质上是前期超跌的估值修复,建议更早参与。如果等到消费数据改善后再参与,可能会面临2021年年初的估值天花板的限制。

季度配置可以关注两条主线,一是前期表现始终偏弱,低估明显的家电。随着稳增长预期的修复,估值修复弹性大。二是疫情受损板块的反弹:酒店、旅游、航空。

1.3.3 成长:关注低估值+低持仓板块,逐渐验证新赛道机会

成长风格最近1年逐渐走弱,1月的反弹有季节性因素的影响,也有熊转牛第一波补涨的需要。往后看,硬科技(新能源、光伏、半导体等)长期需求逻辑较好,但年度供需错配的情况仍需消化。硬科技板块虽然长期产业逻辑通顺,但年度供需错配仍需消化,产能压力仍然需要出清,短期供需基本面逻辑不是很强。军工行业的供需格局相较于宏观经济比较独立,盈利稳定性强,估值目前处于历史中等水平,相对合理。

成长中关注新赛道机会(供给收缩,需求从0到1成长性强)。过去2-3年表现相对较弱的成长,比如计算机、港股互联网、机械设备等板块受宏观经济下行、行业监管政策等因素影响,供给端出清较为充分。需求端天然具备国产替代属性,存在长期成长性。估值低,基金仓位也较低。在市场风格转变的第一阶段,更受益于投资者的补仓,先有估值修复机会,2023年如果有业绩验证可能成为成长板块中新的赛道。

1.3.4 周期:商品价格下降影响仍存,季度关注地产链的估值修复

2023年全年,海外经济衰退的影响仍存,但国内经济修复的逻辑变得更强。美国加息逐渐进入下半场,美国通胀缓和,CRB商品价格指数连续下行8个月,国内PPI持续下行到负值。受全球经济衰退的影响,大宗商品价格下行压力仍未消退。美股1970-1980年长期高通胀的环境中,即使周期股长期超额收益较高,但在商品价格进入年度休整、美股熊市结束的阶段,周期股都会有一定的回撤。

季度内可以关注地产链,边际变化更大。2022年的周期股分化很大,上游资源煤炭、石油石化涨幅较大,但和国内房地产链相关的周期跌幅较大。指数反转期间,资源股弹性可能会减弱。地产政策变化较大,可以关注估值较低,前期超跌的地产链,如建材、机械和有色等周期股。

2

市场表现跟踪

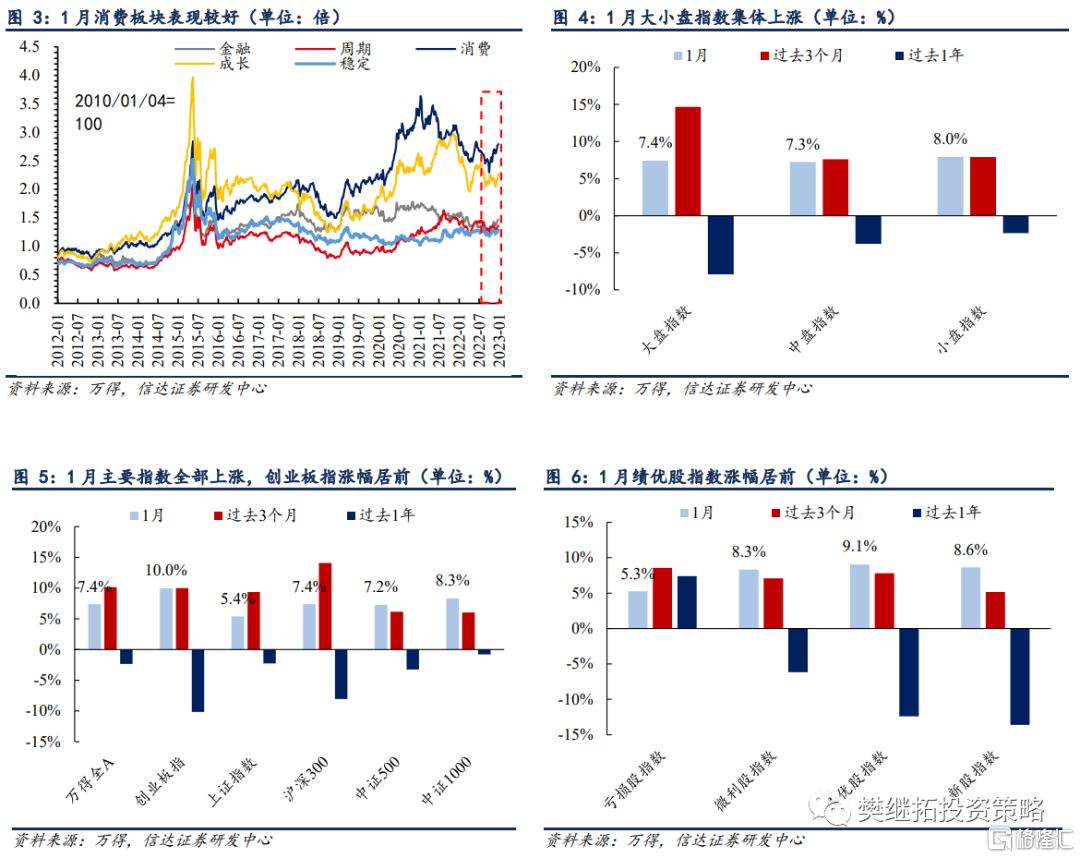

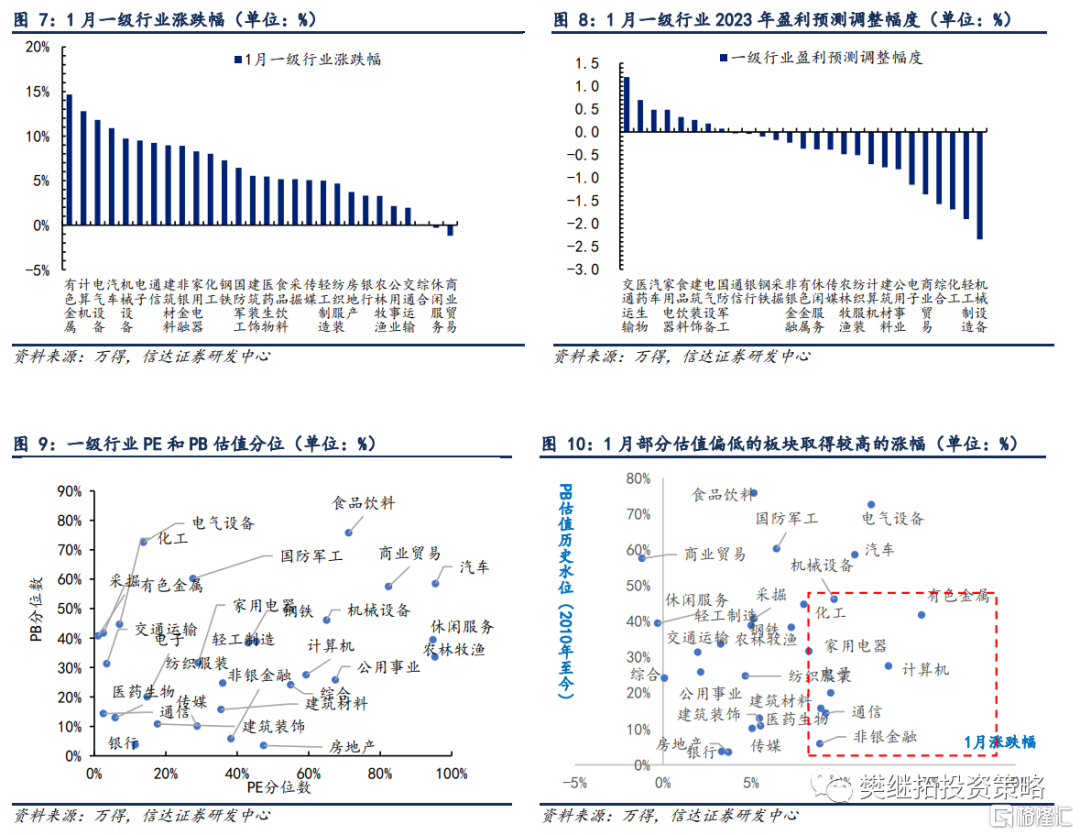

2.1 市场表现回顾:成长和周期表现较强,稳定偏弱

从市场风格来看,1月成长和周期表现更强,稳定表现偏弱。主要风格板块中,成长和周期涨幅居前,分别为9.35%和8.64%,稳定涨幅3.56%,表现偏弱。从大小盘风格来看,1月大小盘指数集体上涨,小盘指数上涨8.0%,涨幅领先。1月主要指数全部上涨,其中创业板指涨幅10.0%,表现最好。绩优股指数涨幅居前,亏损股指数涨幅较弱。

行业表现方面,1月一级行业中,有色金属、计算机、电气设备、汽车和机械设备领涨。商业贸易和休闲服务涨幅靠后。截至1月末,交通运输和医药生物行业2023年盈利预测上调明显,机械设备和轻工制造2023年盈利一致性预期下调幅度居首。

2.2 市场交易情绪跟踪:行业间涨跌分化有所加大,成长和周期板块热度回升

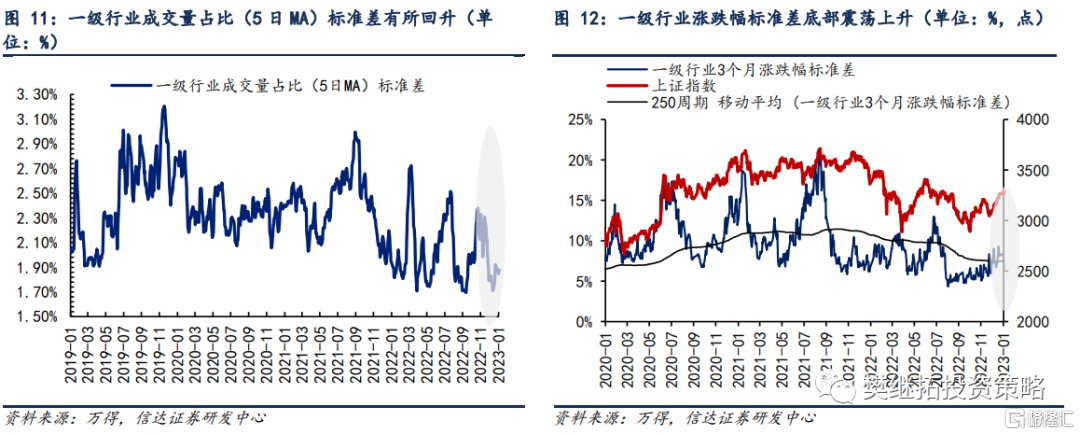

1月一级行业成交量标准差有所回升,涨跌幅差异度震荡上升。1月行业间整体涨跌分化继续加大。一级行业成交量占比标准差有所回升,一级行业涨跌幅标准差从底部震荡上升。

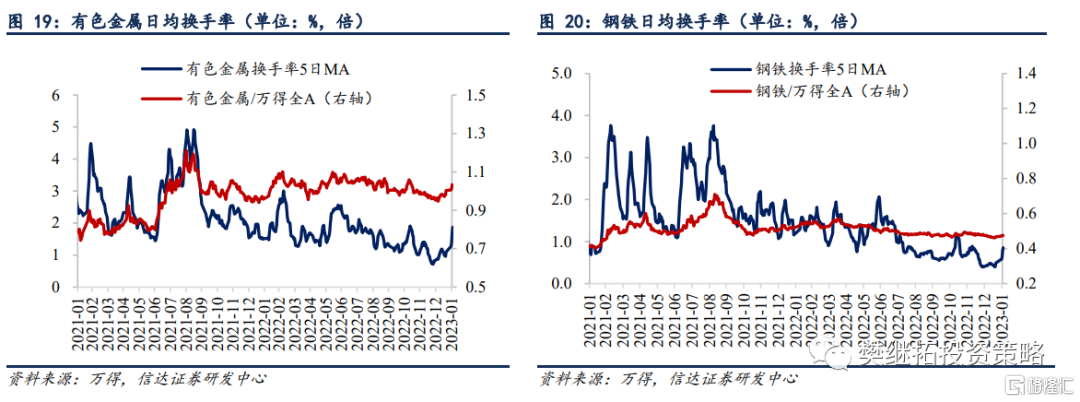

从换手率来看,成长和周期赛道拥挤度回升,消费板块热度有所下降。(1)成长板块热门赛道拥挤度1月回升,但仍处于历史低位。截至1月31日,新能源车换手率上升至1.45%,处于2010年以来57.90%的历史分位。光伏换手率上升到1.58%,处于2010年以来39.90%的历史分位。半导体换手率上升至1.57%,处于2010年以来27.00%的历史分位。(2)消费板块交易拥挤度下降。截至1月31日,食品饮料日均换手率下降至1.40%,处在2010年以来56.20%的历史分位。医药生物换手率回落到1.29%,处在2010年以来40.90%的历史分位。(3)周期板块交易热度出现回升。截至1月31日,采掘行业日均换手率回升至0.92%,处于2010年以来54.20%的历史分位。有色金属换手率上升到1.42%,处于2010年以来46.20%的历史分位。钢铁日均换手率上升到0.64%,处于2010年以来39.70%的历史分位。

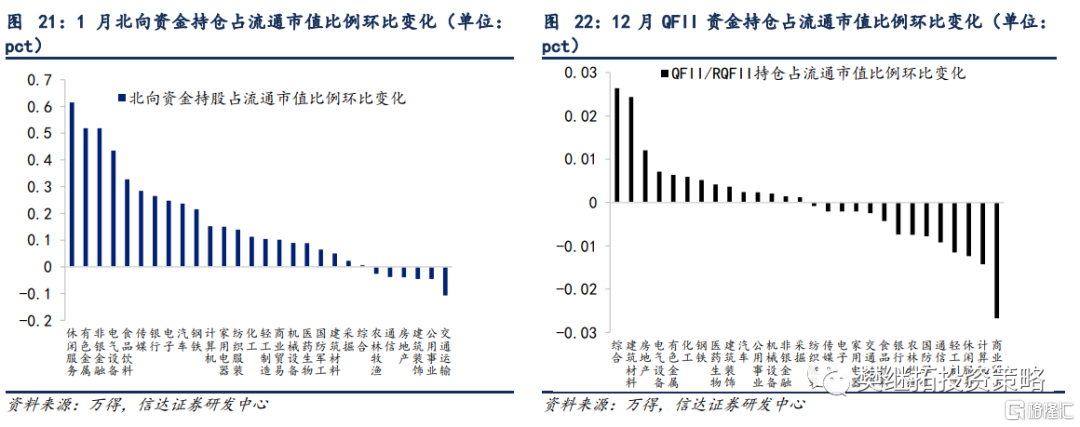

北向资金主要加仓休闲服务、有色金属、非银金融、电气设备和食品饮料板块。1月北向资金持仓占流通市值比例增加较多的行业主要为与1月春节假期相关的休闲服务和食品饮料,以及政策利好下的非银金融;受美国加息进程放缓影响,有色金属也取得较多加仓;新能源利好政策频出,电气设备加仓靠前。12月QFII/RQFII的持仓变动中,综合、建筑材料、房地产、电气设备和有色金属持仓占流通市值比例环比变化增幅居前,商业贸易、计算机和休闲服务降幅居前。

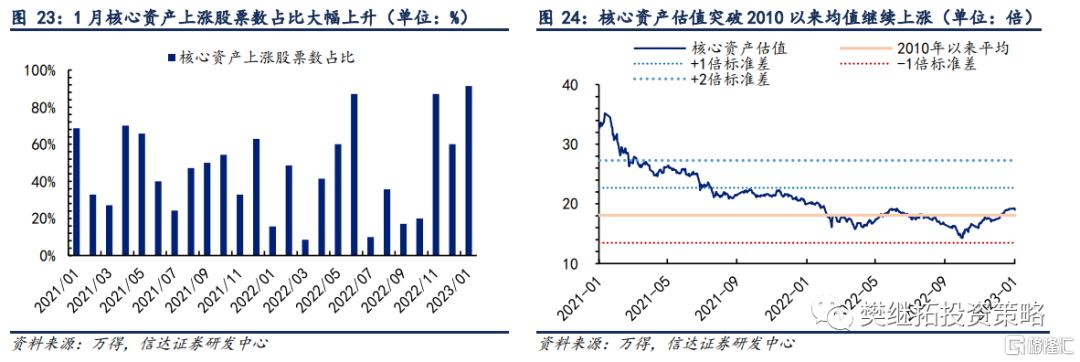

核心资产估值突破2010年以来均值后继续上涨,上涨股票数占比大幅上升。1月核心资产上涨股票数占比为91.4%,较12月大幅上升。核心资产估值突破2010年以来均值后继续上涨。

3

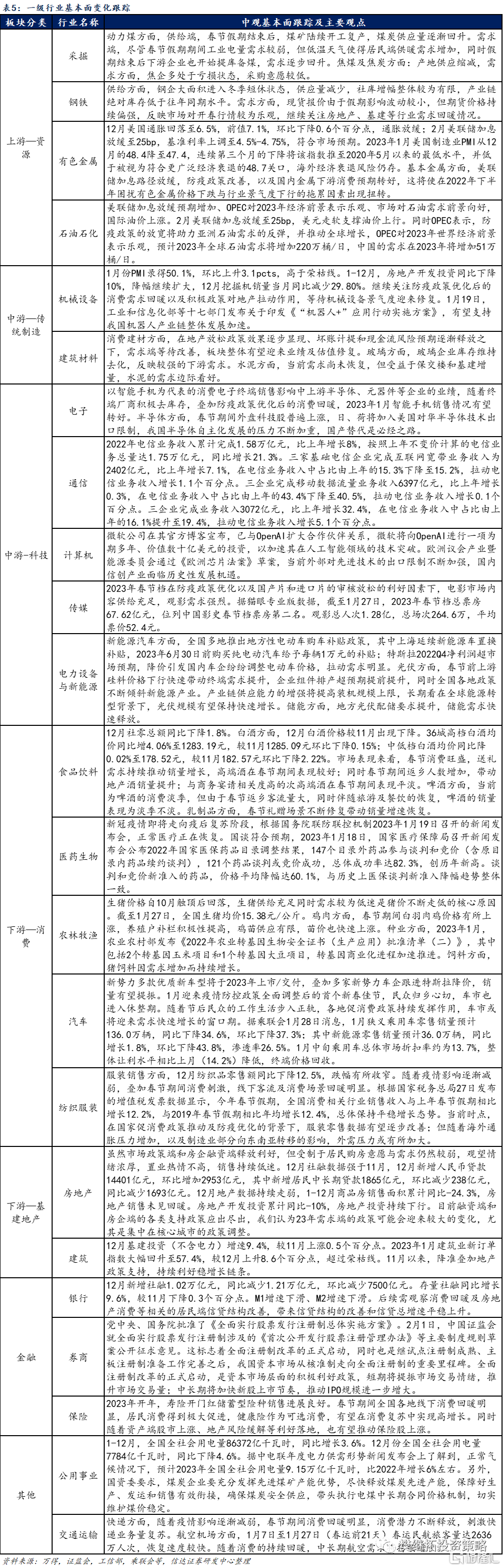

行业基本面跟踪

风险因素:经济下行超预期,稳增长政策不及预期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员