【策划制作| 黑鹰光伏 王亮 江南】

“双碳”风潮下,光伏赛道火热,过往三年中,产业链不同环节强劲扩张。

黑鹰光伏统计发现,从2020年至2023年初,从多晶硅、硅片、电池、组件等核心具体环节,以及光伏玻璃、胶膜、金钢线等辅材环节,累计可查的投资总额(公告)超过20000亿元。如果加上其他未具体明确投资环节的巨量产能投资,总投资规模将超过23000亿元。

狂热之下,未来光伏出现阶段性产能的绝对的、严重的过剩成为必然。“过剩”通常是竞争市场的常态,但“绝对的过剩”或巨量的过剩,必将引起惨烈竞争和强烈的洗牌。

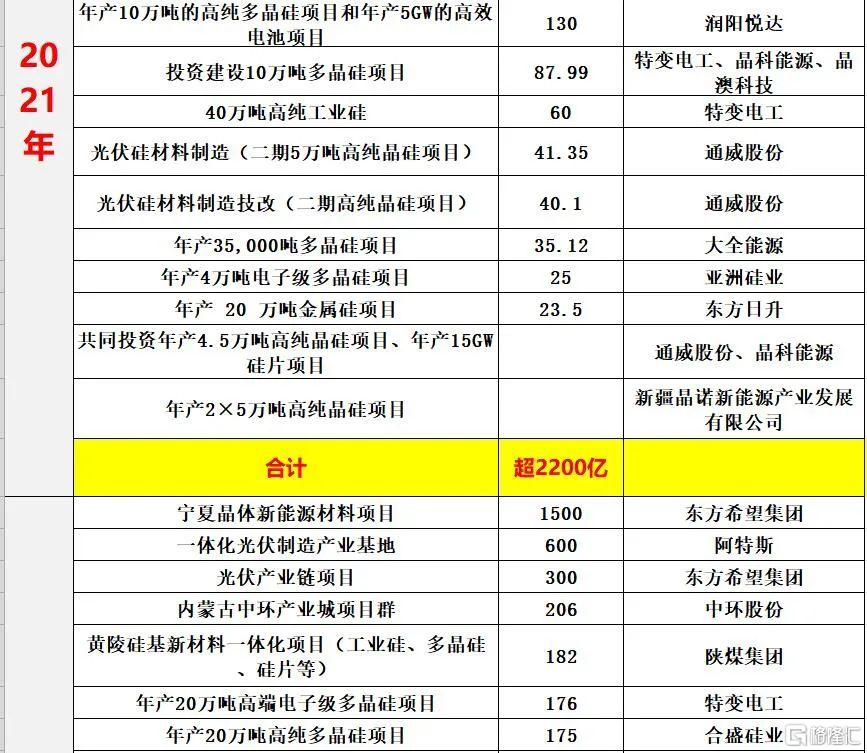

一,多晶硅环节,过往三年累计投资分别为207亿、2200亿和4500亿,明显加速度。

从2020-2022年,多晶硅领域累计投资额度超过6907亿元,成为各路资本蜂拥而入的关键环节之一。除了通威股份、协鑫科技、特变、大全和东方希望等老牌多晶硅企业,这一赛道还涌入了宝丰、丽豪、吉利等各路新竞争者。最新消息是,吉利科技集团正积极构建光伏上下游布局,规划2025年多晶硅年产能达到20万吨,2030年达到50万吨,成为行业龙头企业之一。

产能预期方面,多晶硅环节,以2024年底452万吨的多晶硅料产能,以对应产能的测算逻辑,2024年分别对应:1678.8GW的硅片年产能;1626.8GW的电池片年产能;1577.1GW的组件年产能。

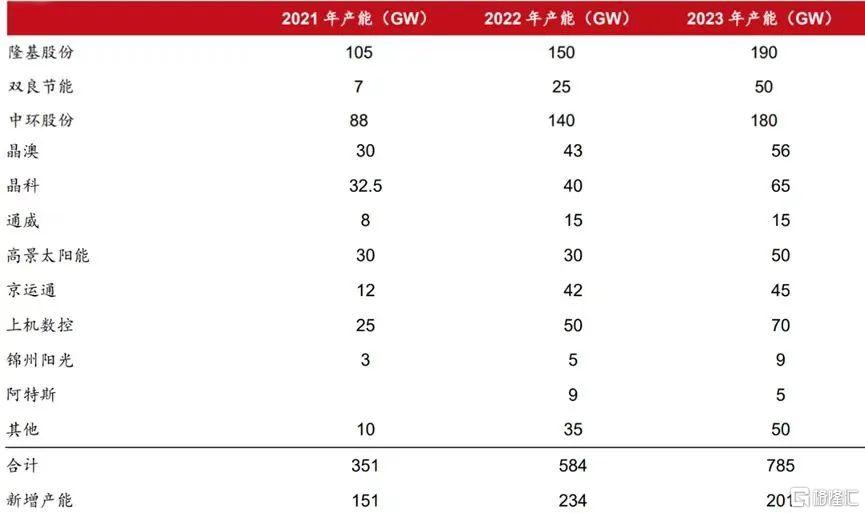

2,过往三年中,硅棒/硅片的投资总额分别为超600亿、800亿和1572亿,总计超2900亿。

硅片环节原本是“双龙头”引领局面,隆基和中环的先发优势非常明显,二线梯队虎视眈眈,更多竞局者跃跃欲试。过往三年中,硅片环节涌入大量新的投资者,比如阜新新能源、金阳新能源、和邦生物、双良节能、江苏新潮、三一集团等等。

3,过往三年,电池与组件环节投资总额分别为3106亿、2200亿和超3000亿,累计超8300亿元。

过往三年中,隆基、晶科、晶澳、天合、阿特斯、东方日升等老牌组件企业均加大扩张力度,此外,正泰新能、锦州阳光、中环股份以及海泰新能、中利腾晖等多家重点企业也同样快速上量。

众所周知,光伏供应链激烈博弈下,组件环节承受了巨大压力。不过,从整体的竞争格局看,并没有明显改变,未来最大的变量之一,是通威杀入这一环节。

从最新出货排名看,隆基绿能、天合光能、晶科能源、晶澳科技和阿特斯依然占据了前5位置。特别值得注意的是,前10位置中,通威太阳能强势登榜;此外,一道新能从去年前三季度处于第10的出货排名提升到第9。同比过往,赛拉弗、阳光能源和安徽大恒能源均有强劲发展表现。

4,过往三年,光伏玻璃产能投资分别达到216亿、709亿和129亿,2021年成为扩张最激进的一年。

伴随火热的产业预期,从2020-2022年,信义光能、福莱特、旗滨集团、南玻、新福兴等各路新老玩家均加速扩大光伏玻璃产能。据统计,2021年有29家企业参与光伏玻璃的生产,到2025年预计总计会有64家新公司介入该产业。其中2022年后介入的企业占比高达54.7%。

截至2021年底,国内光伏玻璃总产能合计4.68万吨/天,而2022年、2023年听证会在建与规划落地产能分别6.18万吨/天、11.28万吨/天,如果这些在建和规划项目都如期点火,行业供需或将立刻转入供给过剩阶段。

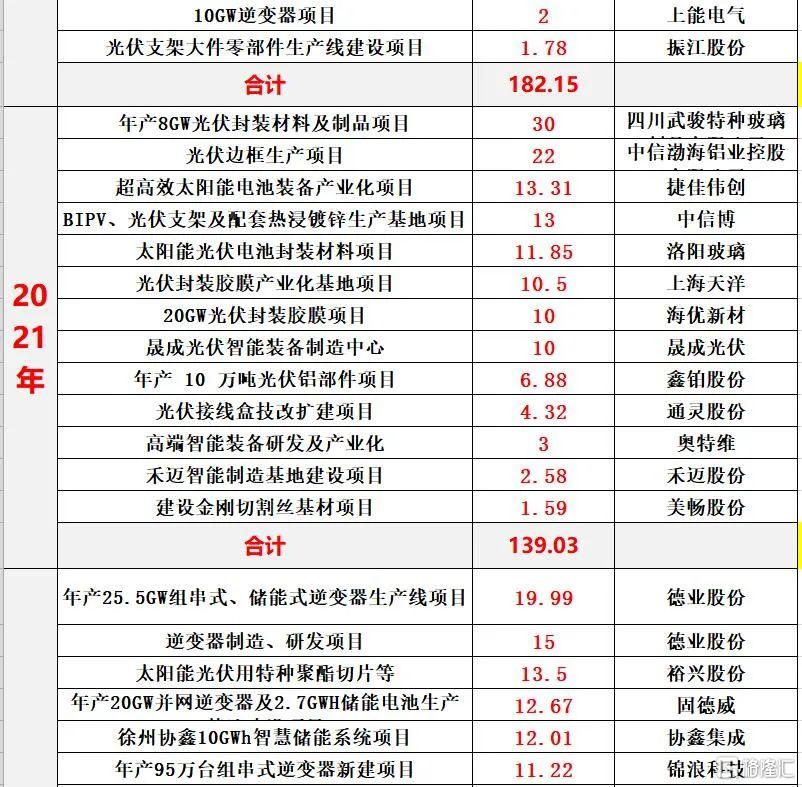

5,三年中,胶膜、金刚线、背板等核心辅材环节的投资额度分别达到182亿、139亿和190亿。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员