2022年Q4公募基金转债配置分析

公募基金转债配置:逆势加仓

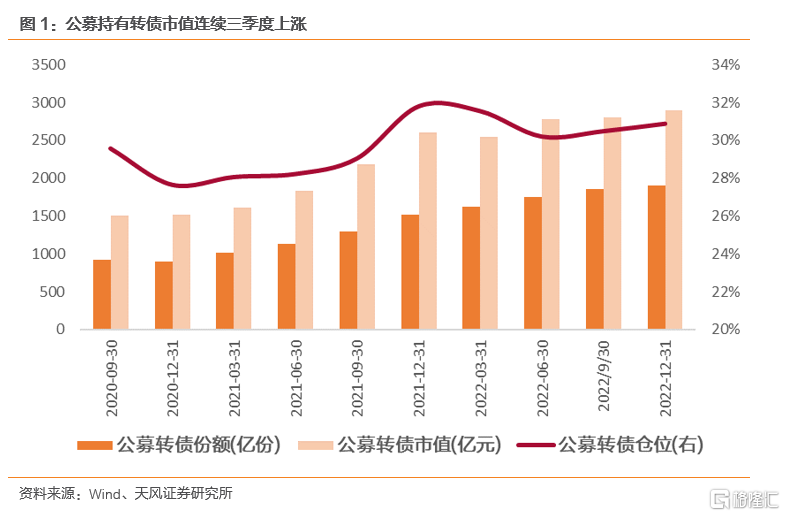

2022年末公募基金持有转债市值由2022年Q3的2804.09亿元上升至2898.74亿元,环比增加3.38%;持有转债份额合计1900.38亿份,环比增长2.66%;持有转债占已发行转债市值的30.86%,比2022年Q3增加0.40 pct。公募持有转债市值已连续三季度上升,年末较一季度涨幅14.02%。

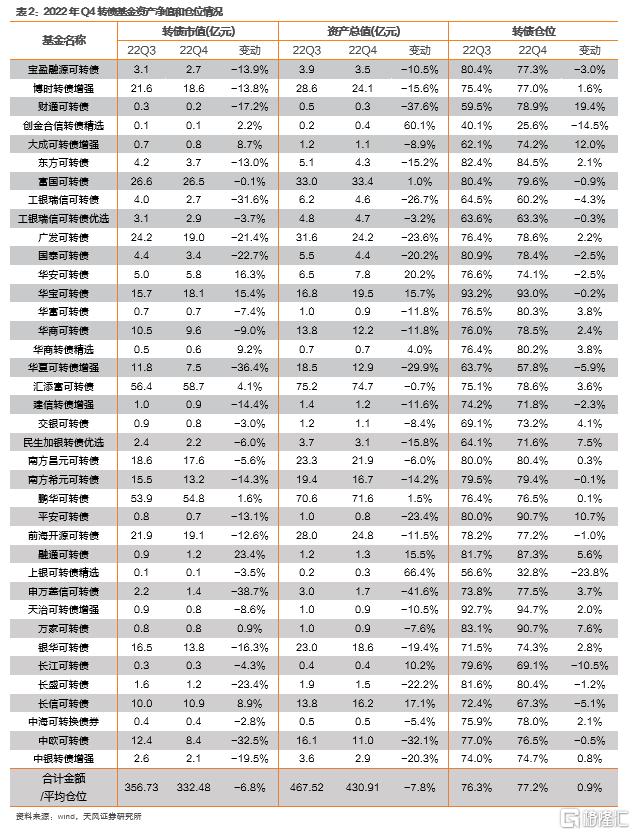

转债基金转债配置:持有转债市值被动回落 ,但仓位有所抬升

截至2022年Q4末,未清盘或者未解散转债基金合计38只,合计持有转债市值为332.48亿元,比Q3末环比减少6.8%;资产总值为430.91亿元,环比减少7.8%;仓位(转债市值/资产总值)为77.2%,环比增加0.9pct,转债基金转债仓位超过2021年转债市场大热时的高点,创两年以来新高,表现出转债基金对2023年国内风险资产的信心。此外,转债基金风险偏好上升,更偏好股性强个券,偏债型转债有所减配。

公募基金个券配置:增配稳增长、信创,减配消费、银行

从公募基金所持转债的行业分布看,2022年Q4末公募持有转债市值环比增长超过20%的行业包括采掘(23.71亿元→39.88亿元,后同)、钢铁(32.24→43.88)、建筑装饰(48.07→61.73)、通信(15.09→18.94)、建筑材料(22.29→27.48)、传媒(3.60→4.43)和计算机(31.41→38.29) ,对开年经济复苏有强烈预期,以及对信创板块开年行情的看好,使得机构对稳增长、信创相关行业均有增配;食品饮料、家电、商贸等消费板块行业持有规模下降源于年前消费板块估值较高,性价比有所下降;债性整体较强的银行板块减持额近60亿。

1.公募基金转债配置:逆势加仓

公募持有转债市值连续三季度上涨,主力持仓机构逆势加仓转债

2022年末公募基金持有转债市值由2022年Q3的2804.09亿元上升至2898.74亿元,环比增加3.38%;持有转债份额合计1900.38亿份,环比增长2.66%;持有转债占已发行转债市值的30.86%,比2022年Q3增加0.40 pct。公募持有转债市值已连续三季度上升,年末较一季度末涨幅14.02%。

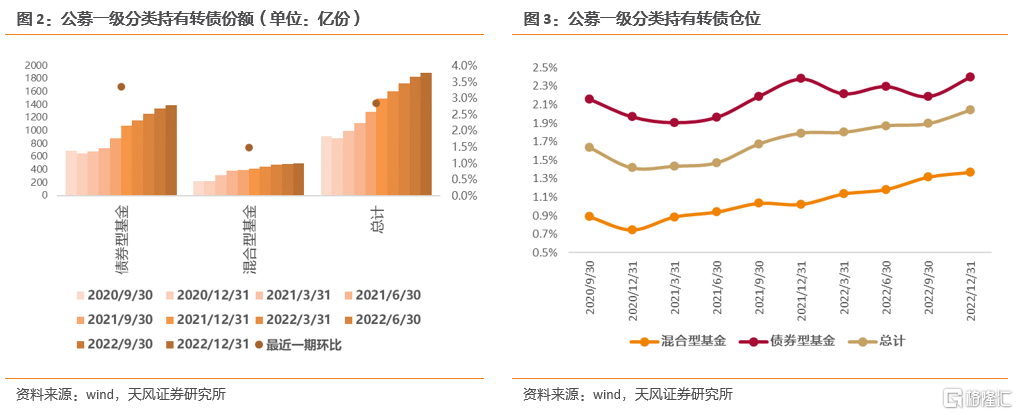

一级分类看,混基、债基的转债持有份额延续涨势。2022年末债基持有转债1389.57亿份,环比增3.4%;混基持有转债498.31亿份,环比增长1.5%。从转债仓位(持有转债金额/基金总值)看,混基延续上行,债基仓位回升。从一级分类看,2022年Q4混基转债仓位环比提升0.05个百分点至1.37%;债基转债仓位环比上升0.21个百分点至2.40%。在四季度转债市场震荡下行的大环境下,债基、混基均逆势加仓。原因可能有两方面:①转债估值已经压缩到一个合理的水平,性价比显现,2022年Q4末百元平价拟合转股溢价率25.49%,处于近三年55.2%分位水平;②2022年Q4防疫优化及地产政策解绑虽推动转债与理财赎回形成负反馈,给转债估值形成压力,但12月中下旬利率企稳,理财赎回影响边际减弱,且权益市场对疫后复苏以及2023年整体经济修复的预期得到强化,信心重回转债市场。

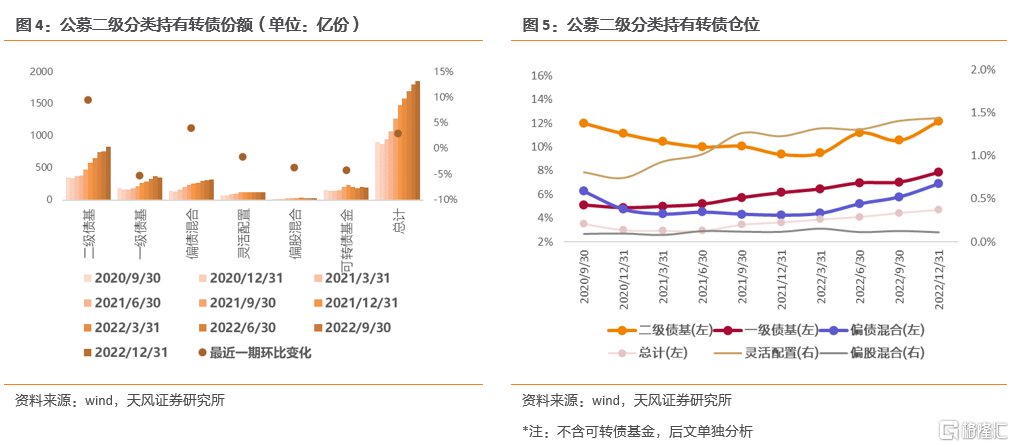

具体从二级分类看,二级债基、偏债混合基金是本轮加仓主力。转债份额方面,2022年Q4二级债基持有转债份额835.27亿份,较Q3增加72.46亿份,环比9.5%。偏债混合持有转债份额324.2亿份,环比4.0%。一级债基、可转债基金以及灵活配置基金转债份额均有所回落,环比分别-5.2%、-4.2%、-1.5%、至354.06、197.76、119.05亿份。从转债仓位看,仅偏股混合基金仓位略有回落,其余种类仓位均抬升。二级债基、偏债混合基金分别环比增长1.61、1.12个百分点至11.65%、6.40%,环比增长均超过1个百分点;一级债基、偏股混合基金、灵活配置基金及可转债基金分别环比0.81、-0.02、0.03及0.86个百分点至7.32%、0.11%、1.44%及77.16%。

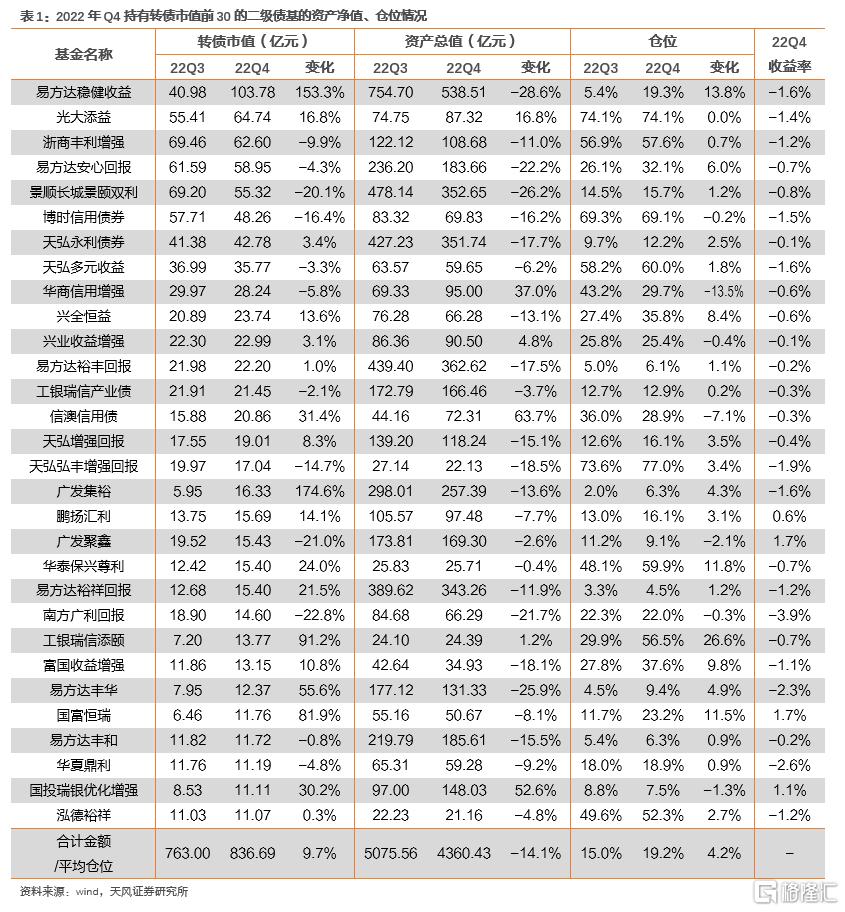

机构整体收益较Q3回暖,部分录得正收益

从持有转债市值排名前30的二级债基看,其持有转债规模合计由2022年Q3的763.00亿元增长9.70%至836.69亿元,有18只基金持有转债规模增加;资产总值由5075.56亿元减少14.1%至4360.43亿元;平均仓位环比上升4.2个百分点至19.2%,其中23只基金仓位提升。持有转债市值第一的二级债基为易方达稳健收益,2022年Q4转债持有规模环比增长153.3%至103.78亿元,仓位环比提升13.8 pct至19.3%。多数头部二级债基跌幅收窄,小部分二级债基收益率转正,过半二级债基增持转债势头不减。整体来看,二级债基对2023年经济复苏前景较为乐观,对人民币风险资产有较强的信心。

上述基金中2022年Q4录得正收益的共4只,收益小于-1%的共13只,其他收益均在-1%~0%之间。其中正收益二级债基2022年Q4平均持有转债市值13.50亿元,环比增加11.8%,资产总值116.37亿元,环比增加7.9%,转债仓位11.60%,环比增加0.4pct;收益率小于-1%的二级债基2022年Q4平均持有转债市值32.79亿元,环比增加18.2%,资产总值138.44亿元,环比减少18.4%,转债仓位23.69%,环比增加7.3pct。总结来说,2022年Q4机构收益率跌幅普遍有所收敛,正收益基金普遍转债仓位偏低,但相比Q3其转债仓位均有所抬升。

2.转债基金转债配置:持有转债市值被动回落,但仓位有所抬升

转债基金持有转债市值回落,仓位创两年以来新高

截至2022年Q4末,未清盘或者未解散转债基金合计38只,合计持有转债市值为332.48亿元,比Q3末环比减少6.8%;资产总值为430.91亿元,环比减少7.8%;仓位(转债市值/资产总值)为77.2%,环比增加0.9pct,转债基金转债仓位超过2021年转债市场大热时的高点,创两年以来新高,表现出转债基金对2023年国内风险资产的信心。

具体看持有转债市值变化,38只转债基金所持转债市值变动的中位数为-7.95%,其中10只基金所持转债市值有所增长。高转债持仓转债基金的转债持仓分化延续,转债规模超过10亿元的14只转债基金中,4只持有转债市值有所增加,其中华宝可转债持有转债市值环增15.43%, 10只持有转债市值降低,其中华夏可转债增强持有转债市值环减36.38%,上季度环增最高的银华可转债本季度环减16.27%。对于转债仓位,38只转债基金当中21只仓位增长,仓位变动的中位数为0.55 pct。转债持有超过10亿元的14只头部转债基金有7只增加了转债仓位,其中增加比例较高的主要为汇添富可转债(3.58%)、银华可转债(2.78%)及华商可转债(2.41%)。总体来看,转债基金普遍对2023年市场行情较为乐观。

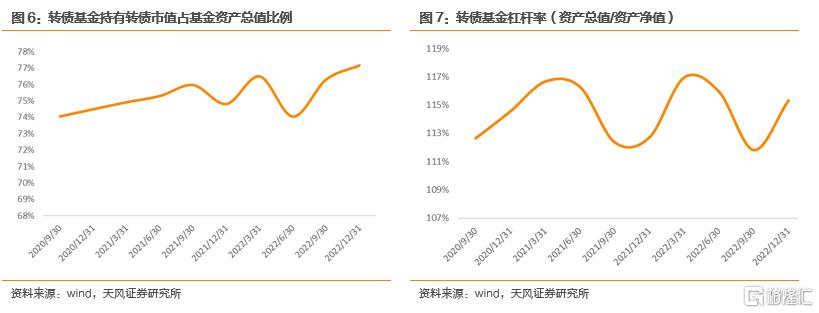

整体纵向来看,截至2022年Q4末转债基金持有的转债市值占资产总值比例抬升0.86个百分点至77.16%;转债基金总体杠杆率(资产总值/资产净值)回升至115.34%,环比增加3.50个百分点。总体而言,转债基金对未来转债市场行情相对乐观,持仓和杠杆率均有所抬升。

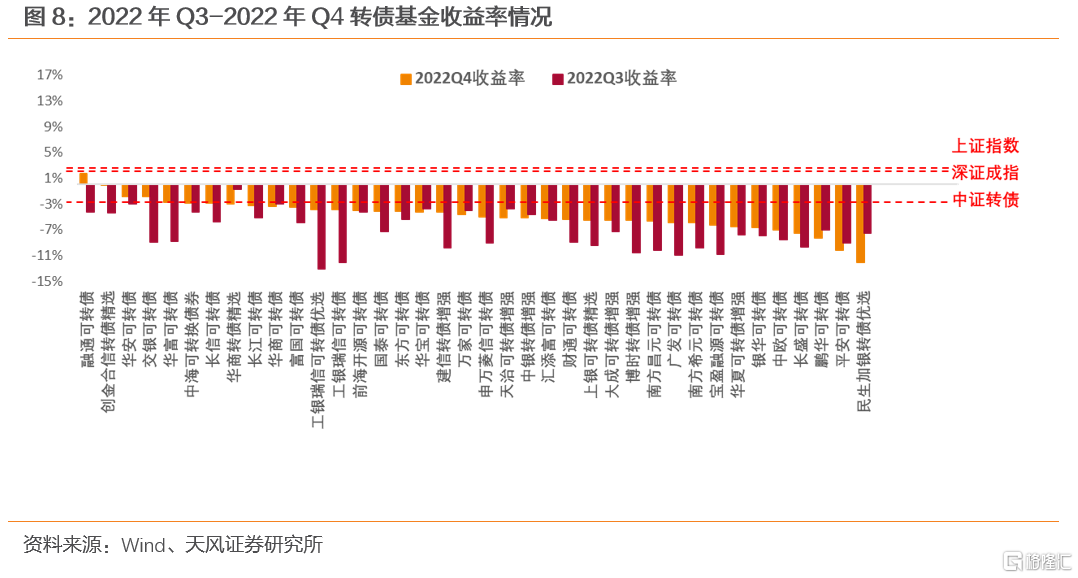

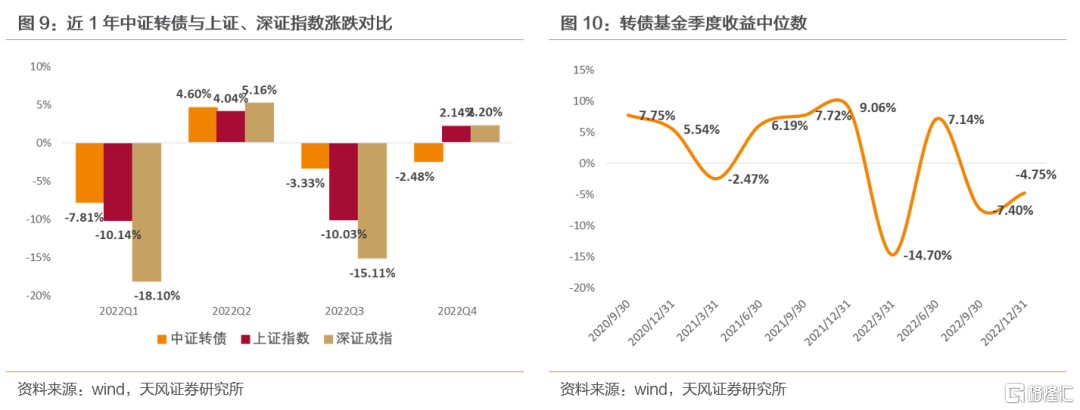

转债基金表现偏弱,多数跑输指数,

2022年Q4转债基金绝对与相对收益表现延续Q3弱势。整体横向对比相对表现,2022年Q4深证成指涨2.20%、上证指数涨2.14%、中证转债跌-2.48%,转债基金跑赢上述三大指数的比例约为0%(0/38)、0%(0/38)和11%(4/38),由于Q4转债行情落后正股缘故,没有转债基金跑赢主流股指。少数跑赢中证转债指数,融通可转债是唯一Q4末录得正收益的转债基金;纵向来看,2022年Q4转债基金收益率中位数为-4.75%,环比上升2.65pct,跌幅较Q3有所收敛。

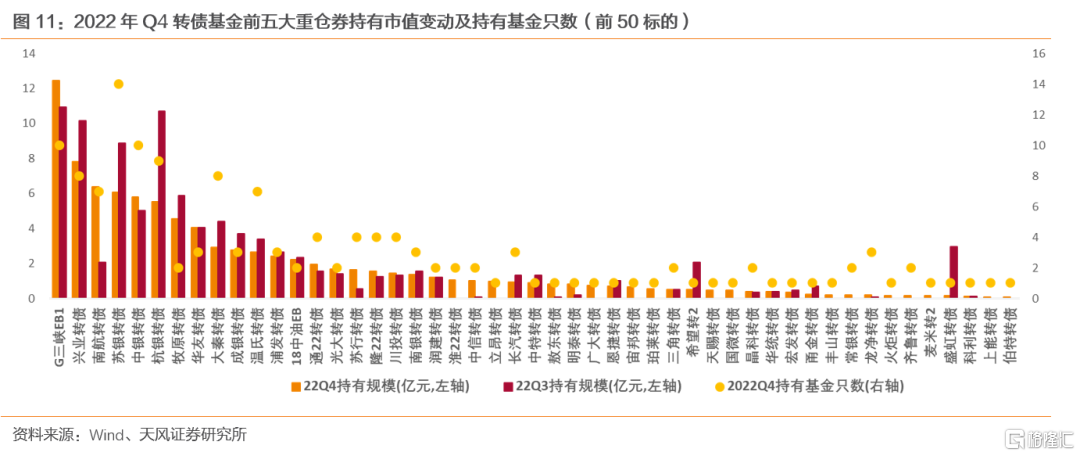

2022年Q4新能源、猪肉、银行等板块遭集中减持

2022年Q4转债基金前五大重仓券中共有69只转债/交债出现,其中46只转债也出现在2022年Q3前五持仓内,另外23只未曾出现在Q3前五重仓券的标的中。与Q3相比,猪肉转债持有幅度大幅下降,包括牧原、温氏、希望2等;新能源品种如华友、通22、隆22等仍有较大持有量;南航、苏行、中信较Q3大幅增持,持有规模环比增长208.2%、197.5%、1463.3%。

46只旧标的中,有14只转债基金持有规模增长,遭减持的有32个标的。多数偏债型转债在Q4末遭到减持,包括华友、18中油EB、浦发、国投、兴业、宏发等。底仓券方面,多数底仓券遭减持,如 18中油EB、18中化EB、大秦、G三峡EB2等。上述行为主要源于转债基金对2023年权益市场预期向好,积极持有股性更强的转债以获得更高收益。

从G三峡EB2、G三峡EB1的增减持差异也能看出这一点,Q4末G三峡EB2机构减持94.6%,G三峡EB1则增持14%。股性高低是上述异象来源:Q4末G三峡EB1平价131.91,EB2平价84.75,前者股性明显高于后者。在机构风险偏好上升的情况下,更倾向于持有前者作为底仓。

在转债基金2022年Q4重仓转债当中,共22只个券的转债基金持有规模超过1亿元,其中银行类标的共9只,底仓券包括G三峡EB1、大秦、18中油EB、中银等。仅淮22、润健、川投、中银、苏行、18中油EB共6只标的录得上涨,其中淮2022年 Q4上涨17.10%涨幅最高;隆22(-7.43%)、华友(-7.04%)、通22(-6.85%)等新能源为主的标的表现不佳,牧原(-7.15%)、温氏(-5.12%)等猪肉转债跌幅靠前。银行转债如浦发、南银、苏银、兴业、成银等Q4也有下跌。整体来看,转债基金在减持方面行业属性明显,在增持方面则行业属性不明朗,或主因22年底市场轮动迅速,未有清晰且持续的主线行情,机构增配方向较分散。

2022年Q4收益在-5%以上的转债基金前五大持仓包括52只转债。持有规模高于1亿元的标的有18只,合计64.67亿元,占比94.2%,其中2022年Q4录得正数涨幅的有22只,宙邦(24.0%)、立昂(22.8%)、天赐(21.7%)涨幅居前;跌幅超过8%的有火炬(-10.3%)、18中化EB(-16.3%)、盛虹(-17.5%)。从持仓板块看,收益相对稳健的转债基金Q4大量减持银行、农林渔牧、交运等板块转债,公用事业、电气设备等行业有所增持。

3.公募基金个券配置:增配稳增长、信创,减配消费、银行

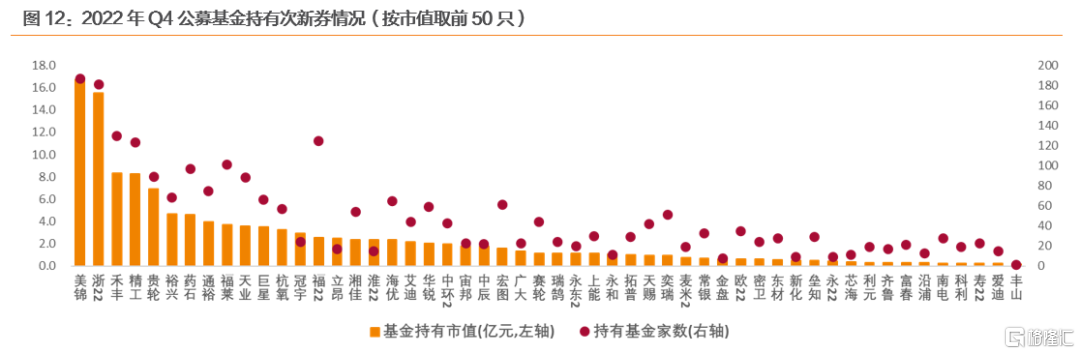

近三季度内发行的次新券配置方面,美锦、浙22、禾丰、福22、精工、福莱持有基金家数超百家,其中美锦持有家数187最高,基金持有占比43.81%;仅有美锦、浙22持有市值超过10亿元,数量较Q3大幅下降;裕兴、禾丰、美锦、精工、华锐、药石、湘佳、贵轮的基金持有占比超过30%。

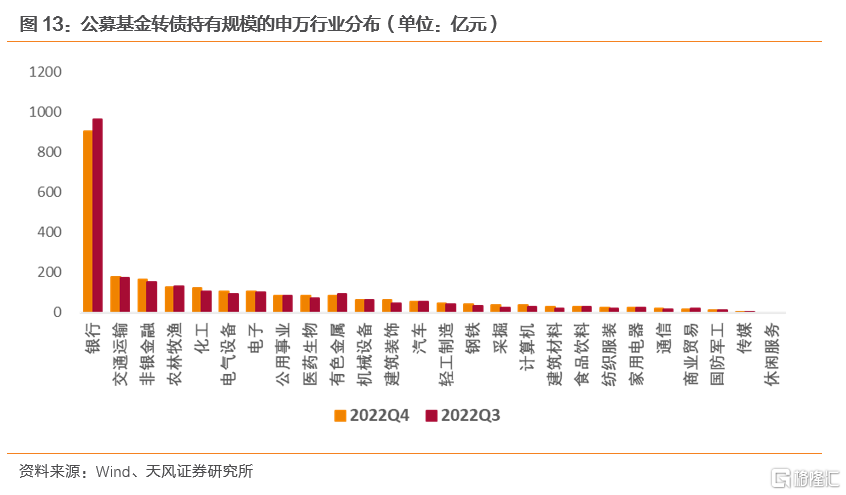

从公募基金所持转债的行业分布看,2022年Q4末公募持有转债市值环比增长超过20%的行业包括采掘(23.71亿元→39.88亿元,后同)、钢铁(32.24→43.88)、建筑装饰(48.07→61.73)、通信(15.09→18.94)、建筑材料(22.29→27.48)、传媒(3.60→4.43)和计算机(31.41→38.29),对开年经济复苏有强烈预期,以及对信创板块开年行情的看好,使得机构对稳增长、信创相关行业均有增配。有色金属(92.80→83.19)减配10.36%,中矿、华友贡献了主要减配额:中矿减持主要源于价格过高影响性价比,华友则主要源于电新整体估值下降。下游家电(25.79→23.50)、食品饮料(29.21→23.50)、商贸(19.08→18.35)持有规模分别环比减少8.89%、6.28%、3.83%源于年前消费板块估值较高,性价比有所下降。此外,债性整体较强的银行(964.03-904.34)有较大的减持幅度,减持金额近60亿。

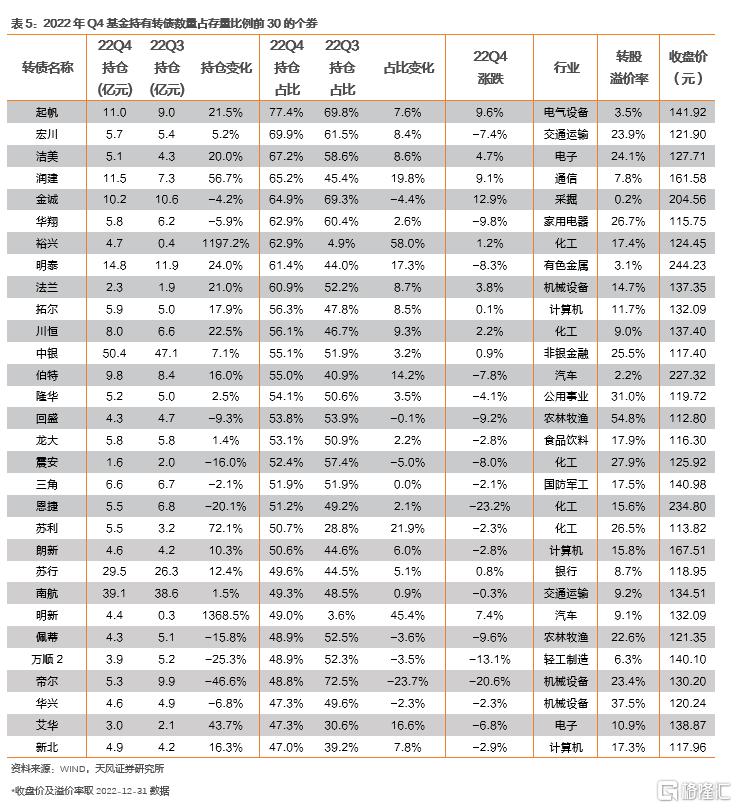

从公募基金持仓占比看,机构增减持风格明显。2022年Q4公募基金持有比例超过30%的转债共141只,高于Q3的132只。Q4持比增幅超过30 pct的标的包括裕兴(4.9%→62.9%)、禾丰(0.2%→45.9%)、明新(3.6%→49.0%)、美锦(0.5%→43.8%)、精工(0.7%→38.0%)、华锐(4.4%→36.5%)、湘佳(0.3%-31.7%)、阿拉(3.6%-34.3%)。展现出机构对开年白羽鸡、机械、能源、盐湖提锂等方向较强预期;部分非退市转债减持比例较大,如帝尔(72.5%-48.8%)、泉峰(47.3%→31.4%)公募基金持有比例环比减少逾15 pct。在2022年Q3持有规模大于2亿元且2022年Q4未退市标的中,持仓比例环比提升超过15 pct的个券有苏利、太极、润健、明泰、艾华,涵盖精细化工、信创、有色等板块,其中信创相关的太极、润建在2022年Q4录得正数涨幅。

4.投资建议

2022年Q4公募基金转债持仓特征可以概括为以下几点:市场探底而持仓逆势上行、多数机构跌幅有所收窄,杠杆率有所回升;从个券配置情况看,公募基金在稳增长相关行业、计算机及软件行业有明显增配,在猪肉、消费等行业减配。此外,公募基金对高债性转债偏好降低,银行、非银等板块有明显减持。增配白鸡、机械、信创等概念相关个券。

从行业风格看,我们认为权益与转债市场所面对的宏观图景已发生变化,今年春季权益、债市均有所支撑,转债或迎来较好的交易窗口,大盘及价值股表现或更优。在2022年市场深度调整后,光伏、风电、汽车等阶段性交易机会或现,安全、硬科技、高端制造等政策、业绩或产业趋势相对确定的板块或表现更优。

风险提示:稳增长效果不及预期;流动性超预期收紧;中美关系负面影响;部分行业景气度修复不及预期。

报告来源:天风证券股份有限公司

报告发布时间:2023年2月3日

本资料为格隆汇经天风证券股份有限公司授权发布,未经天风证券股份有限公司事先书面许可,任何人不得以任何方式或方法修改、翻版、分发、转载、复制、发表、许可或仿制本资料内容。

免责声明:市场有风险,投资需谨慎。本资料内容和意见仅供参考,不构成对任何人的投资建议(专家、嘉宾或其他天风证券股份有限公司以外的人士的演讲、交流或会议纪要等仅代表其本人或其所在机构之观点),亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。根据《证券期货投资者适当性管理办法》,若您并非专业投资者,为保证服务质量、控制投资风险,请勿订阅本资料中的信息,本资料难以设置访问权限,若给您造成不便,还请见谅。在任何情况下,作者及作者所在团队、天风证券股份有限公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。本资料授权发布旨在沟通研究信息,交流研究经验,本平台不是天风证券股份有限公司研究报告的发布平台,所发布观点不代表天风证券股份有限公司观点。任何完整的研究观点应以天风证券股份有限公司正式发布的报告为准。本资料内容仅反映作者于发出完整报告当日或发布本资料内容当日的判断,可随时更改且不予通告。本资料内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员