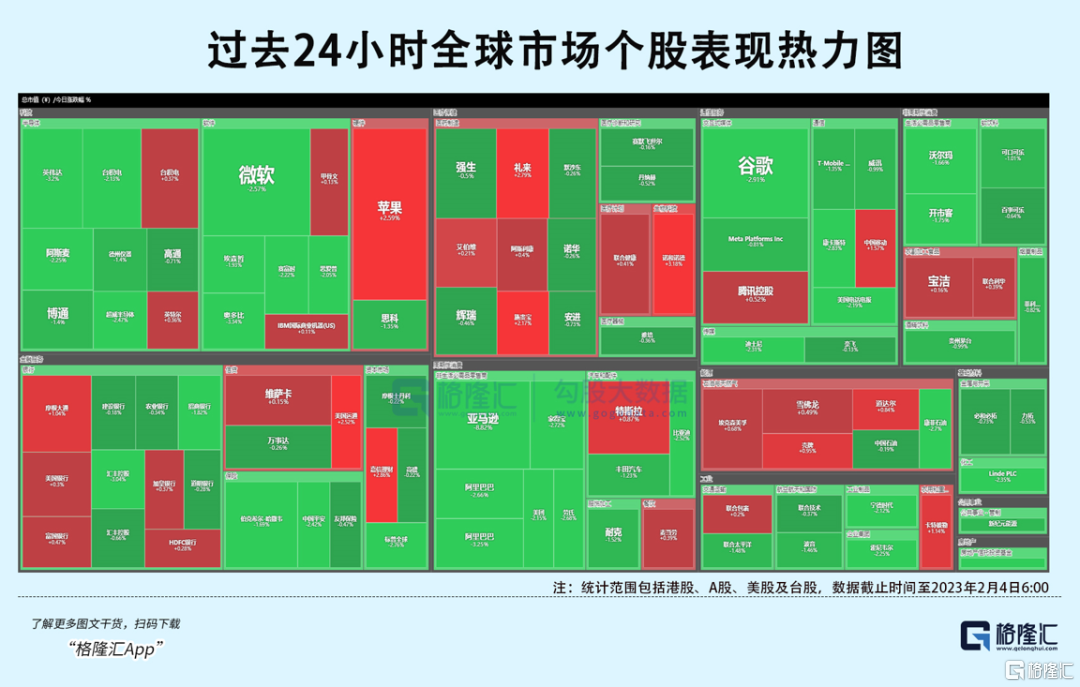

各位早上好呀~早报君先带大家过去24小时全球股市热点。

美股方面,美国1月非农就业人数大超预期加剧美联储维持加息政策的担忧,同时苹果、谷歌和亚马逊等公司业绩不及预期令市场近期的反弹受到质疑,美股全线收跌,道指跌超百点收报33926点,纳指跌1.59%报12006点,标普500跌1.04%报4136点。本周道指下跌0.16%,标普500指数上涨1.62%,纳指上涨3.31%。

大型科技股多数收跌。苹果收涨2.44%,韩国金融监管机构周五表示,国内信用卡公司已经遵循相关程序,可以引入苹果的移动支付服务Apple Pay。微软收跌2.36%,谷歌收跌2.75%,22Q4营收同比微增1%,逊于预期,净利润同比减少34%,为连续第三个季度盈利下滑且加速下滑。亚马逊跌8.43%,22Q4营收同比增长9%,净利润同比大幅下滑98%;AWS营收同比增加20%,较上季27.5%的增速大幅放缓。特斯拉涨0.91%,据乘联会初步数据,特斯拉1月份中国产汽车销量为66051辆,环比增长约18%;美国财政部将特斯拉、通用、大众和福特汽车的电动汽车税收抵免上限提高到8万美元。

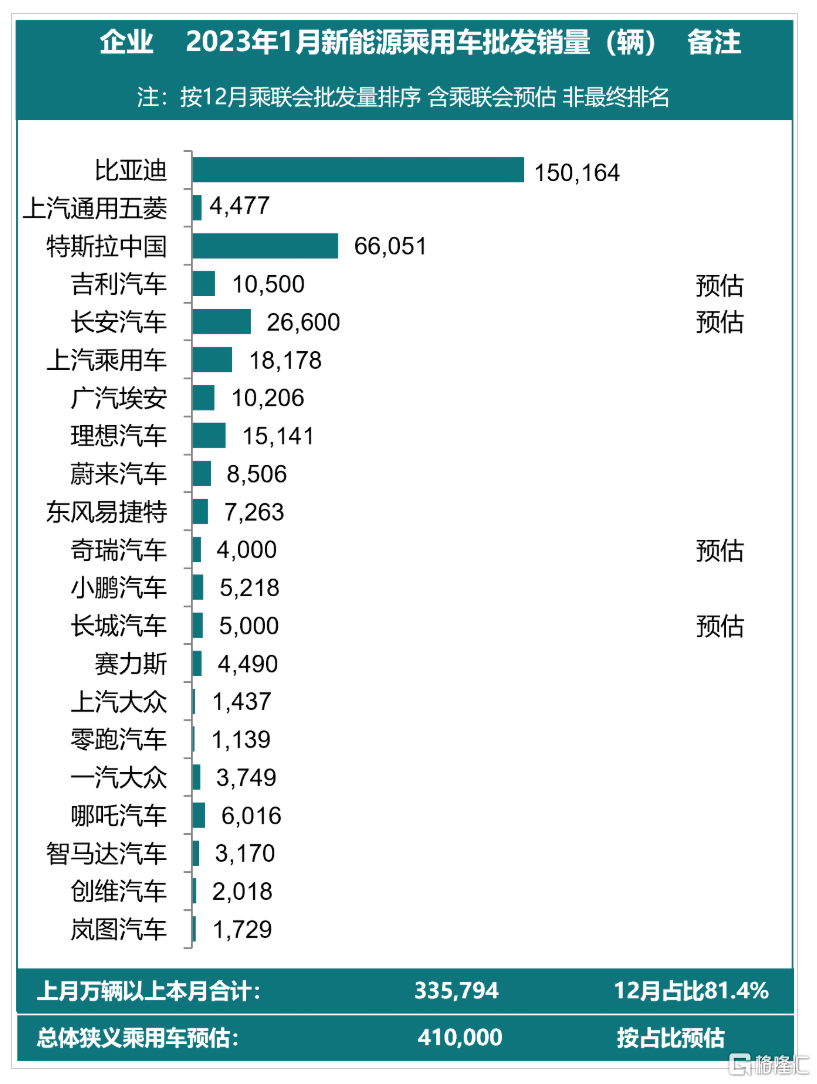

中概股多数收跌,纳斯达克金龙指数跌3.9%。台积电跌2.06%,官宣向学界开放业界最成功的 16nm FinFET 技术使用。阿里跌3.14%,拼多多跌3.98%,京东跌2.83%。乘联会预估1月新能源乘用车厂商批发销量41万辆,环比12月约下降45%,同比去年1月基本持平。理想跌5.96%,蔚来跌6.44%,蔚来官方社区发布2月限时优惠购车方案:月内锁单兜底国补,部分长库龄展车最高降2.4万。小鹏跌4.98%,新款G9电动SUV和P7运动型轿车目前已经在丹麦、挪威、瑞典和荷兰接受预订。华住跌1.75%,亚朵跌6.01%,据文旅部,2023年2月6日起,恢复旅行社及在线旅游企业经营内地与香港、澳门入出境团队旅游和“机票+酒店”业务。(更多美股资讯与分析可移步美股研习社,ID:glh-live)

A股方面,两市缩量调整,沪指盘中一度跌1.5%,午后在科技、军工股带动下震荡回升,最终收跌0.68%报3263点,深成指、创业板指分别跌0.6%、0.85%。行业板块多数下跌,汽车、新能源、地产等板块跌幅靠前,隆基跌超3%。科技股表现突出,ChatGPT概念暴涨,数据确权、元宇宙、信创等题材大涨靠前,汉王科技强势5连板,金山办公续涨5%;航空航天板块午后走强,航发动力涨超3%。

A股方面,两市缩量调整,沪指盘中一度跌1.5%,午后在科技、军工股带动下震荡回升,最终收跌0.68%报3263点,深成指、创业板指分别跌0.6%、0.85%。行业板块多数下跌,汽车、新能源、地产等板块跌幅靠前,隆基跌超3%。科技股表现突出,ChatGPT概念暴涨,数据确权、元宇宙、信创等题材大涨靠前,汉王科技强势5连板,金山办公续涨5%;航空航天板块午后走强,航发动力涨超3%。

港股方面,三大指数全天呈下跌行情,午后跌幅小幅收窄,恒指最终下跌1.36%,国指跌1.58%,恒生科技指数跌1.33%,本周三大指数全线回撤,恒指累跌4.5%。科技股多数下跌,百度跌4.4%,阿里巴巴、快手、京东、美团均跌超2%;铜、铝、黄金股等有色金属股全天领跌,教育股、内险股、石油股、中资券商股、汽车股、内房股与物管股等热门股纷纷下跌。2022年我国软件业务收入超10万亿元,互联网软件股上涨明显,百融云涨超11%表现最为抢眼,中医药股、手游股、电信股表现活跃。

全球资产方面 ,油价周五在震荡交投中触及逾三周最低,此前强劲的美国就业数据引发了对利率上升的担忧,且投资者寻求有关欧盟即将对俄罗斯成品油实施禁运的更多信息。WTI 原油期货收跌3.3%,报73.39美元/桶,本周累计下跌7.89%;布伦特原油期货收跌2.71%,报79.94美元/桶,本周累计下跌7.47%。

周五纽约尾盘,ICE美元指数涨1.22%,报102.992点,日内交投区间为101.546-103.006点,本周累涨1.04%,美联储加息次日(2月2日)曾跌至100.820点。彭博美元指数涨1.23%,报1233.70点,日内交投区间为1218.08-1233.71点,本周累涨0.94%,美联储加息次日也曾跌至1210.29点。

昨晚至今早又有哪些值得关注的事情呢?一起来看看吧

1. 证监会:交易所债券市场正式启动债券做市业务

证监会公告,债券做市业务各项准备工作已全部就绪,将于2月6日正式启动。债券做市业务已成为国际市场普遍采用的交易机制。推出债券做市业务,一方面有利于降低流动性溢价和债券发行成本,完善交易所债券市场功能,进一步发挥债券市场对实体经济的支持作用;另一方面有利于提高定价效率,形成能更加准确反映市场供求关系的债券收益率曲线,为市场定价提供基准参考。

上交所表示,目前已完成各项准备工作,债券做市交易业务将于2月6日正式上线。首批做市商包括安信证券、东方证券、国泰君安、国信证券、华泰证券、申万宏源、银河证券、招商证券、中信建投、中信证券、财通证券和国金证券12家证券公司。

2. 国务院联防联控机制综合组:2月6日起全面恢复内地与港澳人员往来

国务院联防联控机制综合组发布《关于全面恢复内地与港澳人员往来的通知》,自2023年2月6日零时起实施。通知明确,全面恢复内地与港澳人员往来,取消经粤港陆路口岸出入境预约通关安排,不设通关人员限额。恢复内地居民与香港、澳门团队旅游经营活动。自香港、澳门入境人员,如7天内无外国或其他境外地区旅居史,无需凭行前新冠病毒感染核酸检测阴性结果入境。

3. 成品油禁令生效在即 欧盟支持对俄罗斯柴油实施100美元的价格上限

据市场消息,欧盟成员国同意对俄罗斯向第三国销售的柴油实施每桶100美元的价格上限,此举是限制莫斯科收入计划的一部分。价格上限机制与欧盟将于周日生效的对俄罗斯海运成品油的进口禁令相关。欧盟同意对包括柴油在内的存在溢价的石油产品设定100美元的价格上限。对于燃料油和某些种类的石脑油等存在折价的产品,欧盟支持的价格上限为45美元。

4. 银保监会:将深入整顿地方中小银行互联网存款和异地存款业务

经前期监管排查,目前地方中小银行存款业务以本地为主,异地存款占各项存款比例很低,负债稳定性增强,机构本地化经营趋势更加明显。地方中小银行应坚守服务当地、服务“三农”、服务小微企业的定位,坚持资金源于当地、用于当地的原则,严格按照监管要求规范互联网存款业务,严禁吸收异地大额个人存款。

银保监会将继续深入整顿地方中小银行互联网存款和异地存款业务,严肃查处高息揽存、违法违规吸收异地存款等行为(包括互联网渠道),高度关注辖内中小银行存款业务变化,加大监管检查力度,采取强有力监管措施,坚决纠正地方中小银行存款业务中的违规行为,保护金融消费者合法权益。

5. 文旅部:2月6日起恢复旅行社经营内地与港澳入出境团队旅游业务

2023年2月6日起,恢复旅行社及在线旅游企业经营内地与香港、澳门入出境团队旅游和“机票+酒店”业务。即日起,旅行社及在线旅游企业可开展产品发布、宣传推广等准备工作。

6. 八部门:组织开展公共领域车辆全面电动化先行区试点工作

工信部等八部门印发通知,在全国范围内启动公共领域车辆全面电动化先行区试点工作,试点工作期限为2023—2025年。主要目标为,车辆电动化水平大幅提高。试点领域新增及更新车辆中新能源汽车比例显著提高,其中城市公交、出租、环卫、邮政快递、城市物流配送领域力争达到80%;充换电服务体系保障有力。建成适度超前、布局均衡、智能高效的充换电基础设施体系,服务保障能力显著提升,新增公共充电桩(标准桩)与公共领域新能源汽车推广数量(标准车)比例力争达到1:1。

7. 十三部委印发《支持国有企业办医疗机构高质量发展工作方案》

国务院国资委、国家卫生健康委、中央编办、国家发展改革委、教育部、科技部、民政部、财政部、人力资源社会保障部、自然资源部、商务部、国家医保局、国家中医药局联合印发《支持国有企业办医疗机构高质量发展工作方案》。

方案内容包括:一、明确国有企业办医疗机构的定位和功能;二、加强国有企业办医疗机构的统筹规划;三、提升国有企业办医疗机构学科建设能力;四、落实投入政策;五、解决主体资格及产权归属问题;六、鼓励国有企业创新办医模式;七、完善现代医院管理制度;八、健全保障措施。

8. 证监会核准摩根士丹利成为摩根士丹利华鑫基金管理有限公司实际控制人

证监会核准摩根士丹利(Morgan Stanley)成为摩根士丹利华鑫基金管理有限公司实际控制人;对摩根士丹利国际控股公司(Morgan Stanley International Holdings Inc.)依法受让该公司12,750万元出资(占注册资本比例51%)无异议。

9. ChatGPT打破TikTok最快突破1亿月活产品记录 仅用时不到3个月达成

据瑞银集团一份报告显示,在ChatGPT推出仅两个月后,它在2023年1月末的月活用户已经突破了1亿,成为史上用户增长速度最快的消费级应用程序。根据Sensor Tower的数据,TikTok达到1亿用户用了9个月,Instagram则花了2年半的时间。该报告援引分析公司Similarweb的数据表明,1月期间,ChatGPT平均每天大约有1300万独立访客,这一数据是2022年12月的两倍之多。

10. 郭明錤称歌尔将恢复AirPods Pro2生产,公司回应:目前公司还未接到消息

歌尔股份2月3日午后盘中触及涨停。天风国际分析师郭明錤最新表示,预计歌尔将恢复AirPods Pro2生产。他并表示AirPods2、AirPods3与其他零部件订单已确定不受影响。第一财经记者以投资者身份致电歌尔股份,工作人员表示,已关注到这一消息,但目前公司还未接到客户恢复订单的消息。

11. 小鹏汽车在丹麦、挪威、瑞典、荷兰推出G9和P7车型

小鹏汽车发布声明称,新款G9电动SUV和P7运动型轿车目前已经在丹麦、挪威、瑞典和荷兰接受预订。P7将于6月开始交付,G9从9月开始交付。

12. 马斯克在2018年的推文引发的官司中胜诉

据市场消息,马斯克在2018年的推文引发的官司中战胜特斯拉股东,陪审团裁定,马斯克在2018年发布的有关特斯拉私有化的推文中没有误导公众。特斯拉股东们在指控马斯克推文欺诈案中要求赔偿数十亿美元的损失。

13. LV将于2月18日进行今年首次全球调价

据时尚商业援引消息人士透露,LV将于2月18日进行今年首次全球调价,幅度在8%至20%之间,部分鞋履产品已完成价格调整。受该消息影响,国内多家LV专卖店门口大排长龙,许多消费者表示想在涨价前购买心仪的产品。值得关注的是,此次调价距离LV去年12月的涨价仅过去两个月,去年LV收入首次突破200亿欧元。

14. 君实生物新冠口服药民得维首发定价795元

四川省医保局发布信息,按照《新冠治疗药品价格形成指引(试行)》(医保办发〔2023〕2号)要求,现将上海旺实生物医药科技有限公司自主申报的氢溴酸氘瑞米德韦片(商品名:民得维)首发价格予以公示。公示信息显示,氢溴酸氘瑞米德韦片(商品名:民得维)首发报价795.00元(36片/瓶,1瓶/盒)。

15. 许家印召开营销会议 恒大集团对全国458个楼盘优惠促销

2月2日,恒大集团董事局主席许家印主持召开了恒大集团营销会议,要求要做好项目推广工作,恢复公司项目销售。据恒大集团方面发布消息,2月3日,恒大集团将对全国458个楼盘推行优惠促销活动,其中包括大量现房,这458个楼盘涵盖包括住宅、商铺和车位等。2022年,恒大集团累计交楼超过30万套。

16. 温氏股份:初步设定2023年全年肉猪养殖综合成本努力降至8元/斤以下

温氏股份日前在电话会议上表示,2022年,公司全年肉猪养殖综合成本约8.6元/斤。在假设饲料成本保持不变的基础上,公司初步设定2023年全年肉猪养殖综合成本努力降至8元/斤以下。市场环境变化太快,饲料原料价格波动对成本影响较大,公司暂未有明确的2024年的养殖成本目标。

17. 中国中免:2022年净利润同比下降47.95%

中国中免发布业绩快报,2022年,公司实现营业总收入544.63亿元,同比下降19.52%;实现营业利润76.05亿元,同比下降48.63%;实现归属于上市公司股东的净利润50.25亿元,同比下降47.95%。

18. 华海药业:正配合辉瑞加速推进Paxlovid地产化项目的各项工作

华海药业在互动平台表示,公司正一如既往地配合辉瑞加速推进Paxlovid地产化项目的各项工作,以保障Paxlovid在中国市场的充足供应,持续满足中国患者的新冠治疗需求。

19. 明牌珠宝:拟100亿元投建日月光伏电池片“超级工厂”项目

明牌珠宝公告,拟在柯桥经开区管委会管理区域内投资建设日月光伏电池片“超级工厂”项目,该项目分两期实施,一期建设10GW产能的TOPCon技术电池片,二期建设6GW产能的TOPCon技术电池片及4GW产能的HJT技术电池片,项目计划总投资约100亿元。

20. 以岭药业:拟不超30亿元购买短期理财产品

以岭药业公告,为提高资金使用效率、实现公司资金保值增值,公司拟使用暂时闲置自有资金不超过30亿元购买中低风险、安全性高、流动性高的短期理财产品。在上述额度内,资金可循环滚动使用。

1. 李克强:当前经济运行正在回升

国务院总理李克强主持召开国务院全体会议,讨论《政府工作报告(征求意见稿)》。李克强指出,随着稳经济一揽子政策措施持续发挥效应和优化调整疫情防控措施的落实,当前经济运行正在回升。各部门要贯彻党中央、国务院部署,继续抓好当前经济社会发展工作,巩固和拓展经济运行回升态势。

2. 央行:房地产贷款增速回落 房地产开发贷款增速提升

央行发布2022年四季度金融机构贷款投向统计报告。2022年末,人民币房地产贷款余额53.16万亿元,同比增长1.5%,比上年末增速低6.5个百分点;全年增加7213亿元,占同期各项贷款增量的3.4%。2022年末,房地产开发贷款余额12.69万亿元,同比增长3.7%,增速比三季度末高1.5个百分点,比上年末高2.8个百分点。个人住房贷款余额38.8万亿元,同比增长1.2%,增速比上年末低10个百分点。

3. 央行、外汇局:扎实做好经济金融工作

央行、外汇局召开2023年全面从严治党暨纪检监察工作电视会议。郭树清强调,坚持不懈推进全面从严治党各项工作;慎终如始做好中央巡视整改,持续巩固整改成果;深化管党治党“四责协同”机制,一体推进不敢腐不能腐不想腐。潘功胜指出,围绕外汇市场监管和外汇储备经营管理,完善监管制度、规范权力运行,强化廉政风险和道德风险防控。

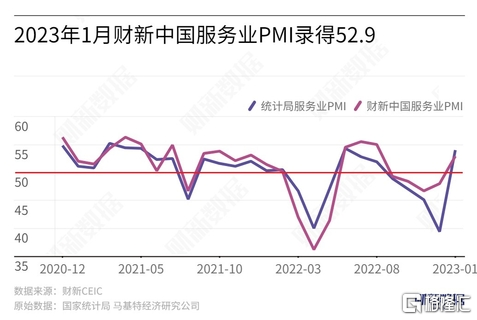

4. 1月财新中国服务业PMI录得52.9 五个月来首次扩张

1月财新中国服务业PMI升至52.9,为2022年9月来首次呈扩张态势,且高于2022年12月4.9个百分点。此前公布的1月财新中国制造业PMI上升0.2个百分点至49.2,连续第六个月处于收缩区间。两大行业景气度抬升,拉动1月财新中国综合PMI上升2.8个百分点至51.1,同样为2022年9月来首次高于荣枯线。

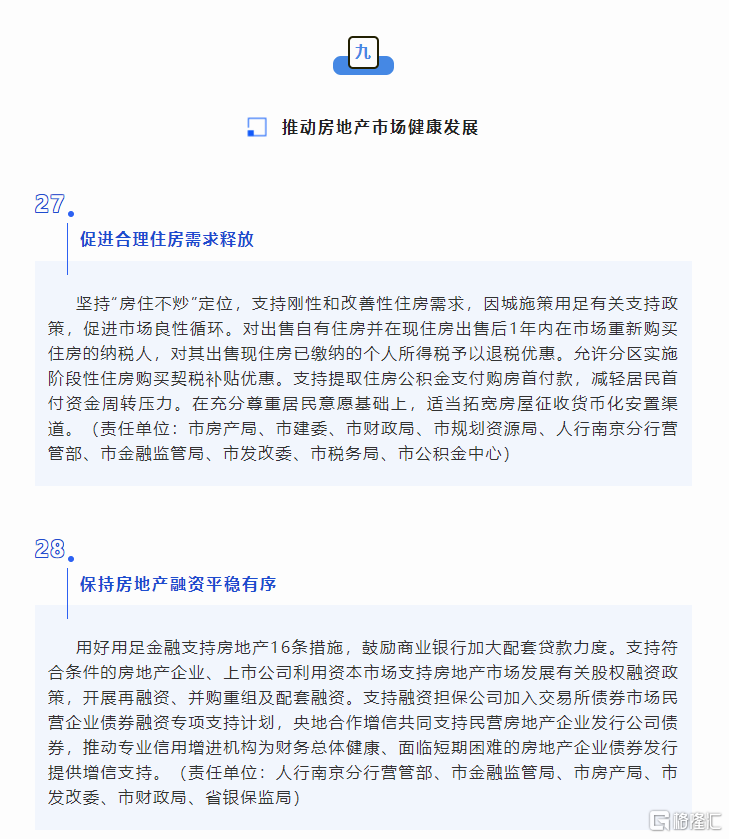

5. 南京出台多项政策助力楼市

南京发布《关于推动经济运行率先整体好转的若干政策措施》,提出十方面共33项重磅措施,其中包括支持提取住房公积金支付购房首付款,减轻居民首付资金周转压力;支持小规模纳税主体稳定经营,全面落实对增值税小规模纳税人减免增值税等政策;对增值税小规模纳税人、小型微利企业和个体工商户,按照税额的50%减征资源税、房产税等;延续实施新能源汽车免征车辆购置税政策,推动公共领域车辆电动化进程,完善充换电基础设施建设布局。

6. 美国1月非农就业人数新增51.7万

美国1月季调后非农就业人口增51.7万人,创去年7月来最大增幅,显著强于市场预期的18.5万人,为2022年3月以来的最高水平。失业率为3.4%,触及53年低点,预期3.6%,前值3.5%;平均每小时工资同比升4.4%,预期升4.3%,前值升4.6%;环比升0.3%,预期升0.3%,前值自升0.3%修正至升0.4%;就业参与率为62.4%,预期62.3%,前值62.3%。

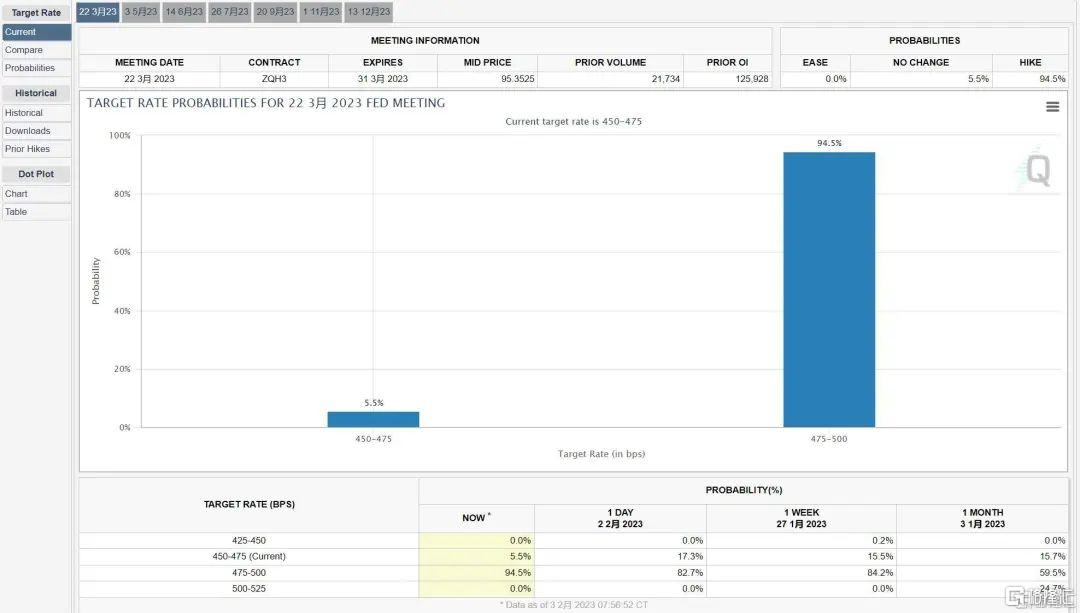

7. 非农公布后:美联储3月加息25个基点的概率升至94.5%

美国1月非农就业数据远高于预期。据CME“美联储观察”:美联储3月加息25个基点至4.75%-5.00%区间的概率为94.5%(数据公布前为82.7%),维持利率不变的概率为5.5%;到5月维持利率不变的概率为2.6%,累计加息25个基点的概率为47.4%,累计加息50个基点的概率为50.1%。

8. 美联储戴利:美联储12月的点阵图依然是利率路径的良好指标

旧金山联储主席戴利表示,美联储官员去年12月时对利率的预测依然是利率走向的良好指标。去年12月份时美联储的预测显示,对到2023年底利率的预期中值约为5.1%。眼下需要传达给听众的最重要的事情是,政策的方向是进一步紧缩,之后在一段时间内维持这种限制性的立场。

9. 香港二手楼价指数创9周以来新高 近6周累计上升1.52%

中原地产发布报告称,反映香港二手楼价走势的中原城市领先指数(CCL)最新报158.75点,创9周新高,环比上周升0.56%。CCL见底后近6周累计上升1.52%,反映新春前有买家提早入市,二手成交活跃,楼价明显转势。其中大型屋苑指数升0.63%,中小型单位指数升0.71%,两者齐创10周以来新高;大型单位指数跌0.13%,新春前豪宅价格反复偏软。本周香港四区楼价齐升,香港岛升0.51%,连续6周上涨。九龙升1.19%,升幅创7周以来最大。

1. 杭州:鼓励各类经营主体开展跨境电子商务业务

杭州市发布关于加快推进跨境电子商务高质量发展的实施意见提出,鼓励各类经营主体开展跨境电子商务业务。对跨境电子商务交易平台每年给予不超过100万元的资金扶持。对通过应用独立站开展跨境电商出口业务的企业,给予不超过200万元的一次性资金扶持。

2. 乘联会:预计2月新能源车市会出现开门红

乘联会数据显示,预估1月乘联会新能源乘用车厂商批发销量41万辆,环比12月约下降45%,同比去年1月基本持平。随着近期碳酸锂降价趋势明显,部分厂商1月产销主动减速,实现春节前的顺势休整,待2月的开门红。预计2月新能源车市会出现开门红,实现同比和环比较大幅度增长。

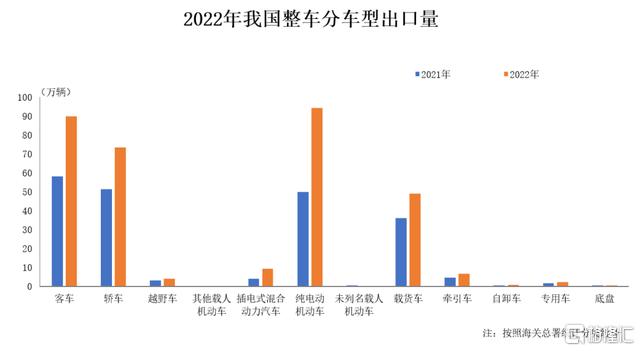

3. 中汽协:2022年汽车整车出口金额同比增长74.8%

据中国汽车工业协会整理的海关总署数据显示,2022年12月,我国汽车整车出口表现略低于上月,整车出口量环比下降,同比依旧保持快速增长。2022年12月,整车出口环比下降8.8%,同比增长77.4%;整车出口金额环比下降23.3%,同比增长90.7%。2022年,汽车整车出口量同比增长56.9%;整车出口金额同比增长74.8%。

4. 国内成品油价迎年内第二涨 加满一箱油多花8元

国家发改委公告,自3日24时起,国内汽油价格上调210元/吨,柴油价格上调200元/吨。折合升价,92号汽油价格上调0.16元/升,95号汽油、0号柴油均上调0.17元/升。私家车主和物流企业的用油成本因此增加。以油箱容量50L的普通私家车计算,车主们加满一箱油将多花8元左右;对满载50吨的大型物流运输车辆而言,平均每行驶一百公里,燃油费用增加6.8元左右。

5. 硅业分会:节后需求尚未回暖 本周国内工业硅价格承压下行

据硅业分会,本周国内工业硅价格承压下行。其中,冶金级下跌400-600元/吨,主流价格在17200-18300元/吨;化学级下跌100-300元/吨,主流价格在18800-19100元/吨。同时,铝合金ADC12价格上涨400元/吨,主流报价19300元/吨;有机硅DMC价格上涨100元/吨,主流报价16900元/吨。本周是春节收假第一周,工业硅下游需求暂未回暖,市场成交偏少,硅价承压下行。

6. IDC:中国政务云市场预计2023年实现增速反弹

IDC最新发布的《中国智慧城市半年度数据跟踪报告:政务云部分》对2022年上半年政务专属云基础设施、政务公有云基础设施,以及政务云服务运营在内的政务云整体市场进行跟踪并提供了未来五年预测。数据显示,2022上半年的政务云基础设施市场规模达239.43亿元人民币。在预测部分,IDC下调了2022年全年市场增速预期,并预计在2023年实现增速反弹。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员