人民银行发布《2022年第二季度货币政策执行报告》(下称《报告》)。

评论

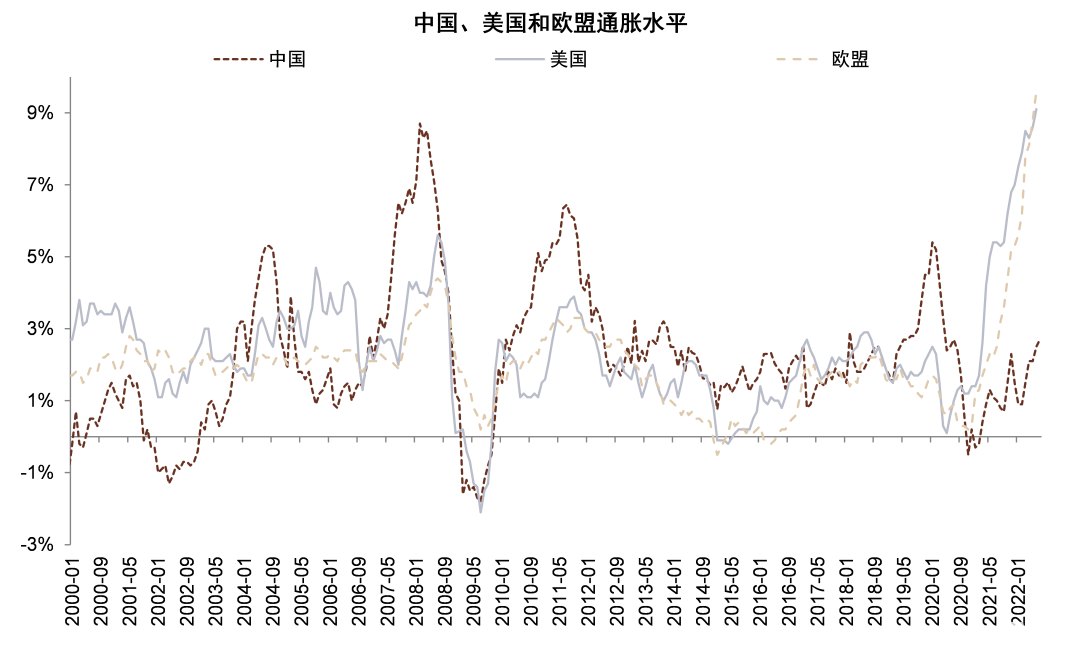

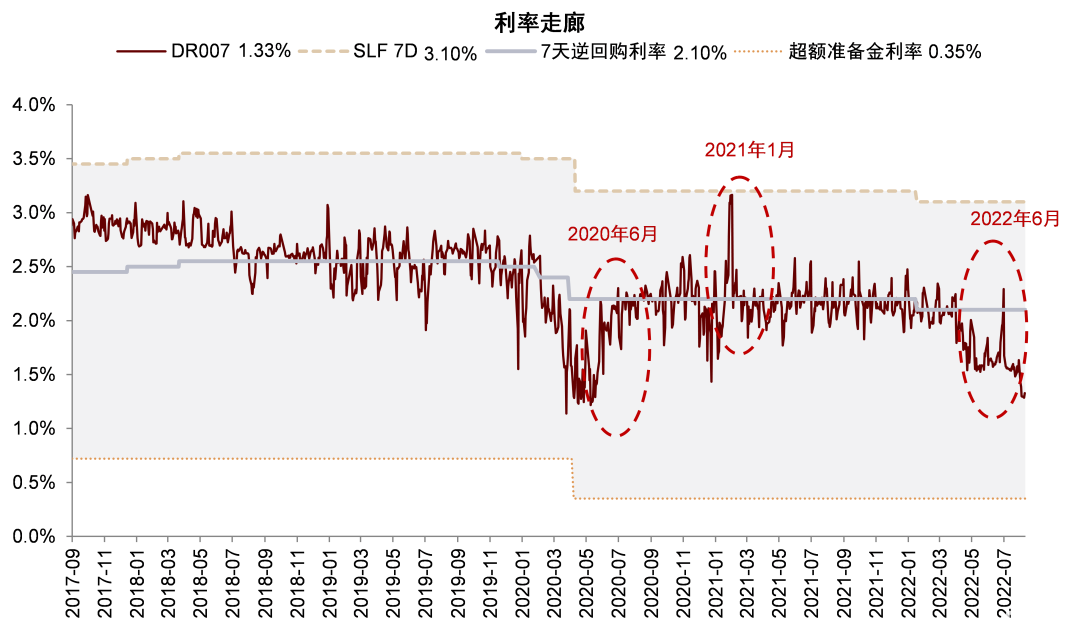

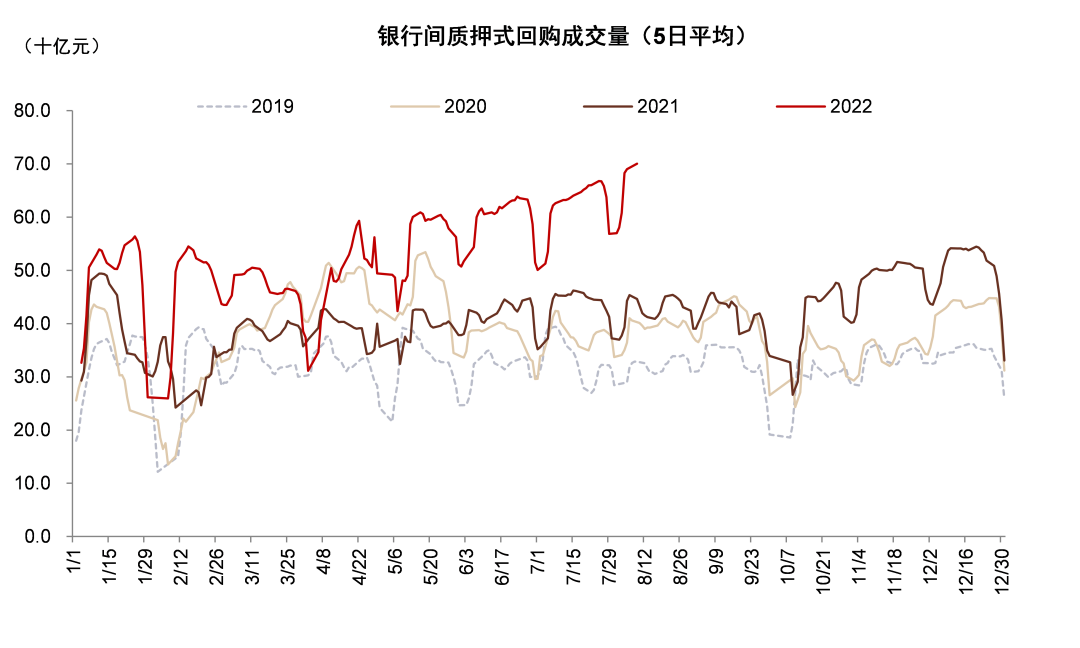

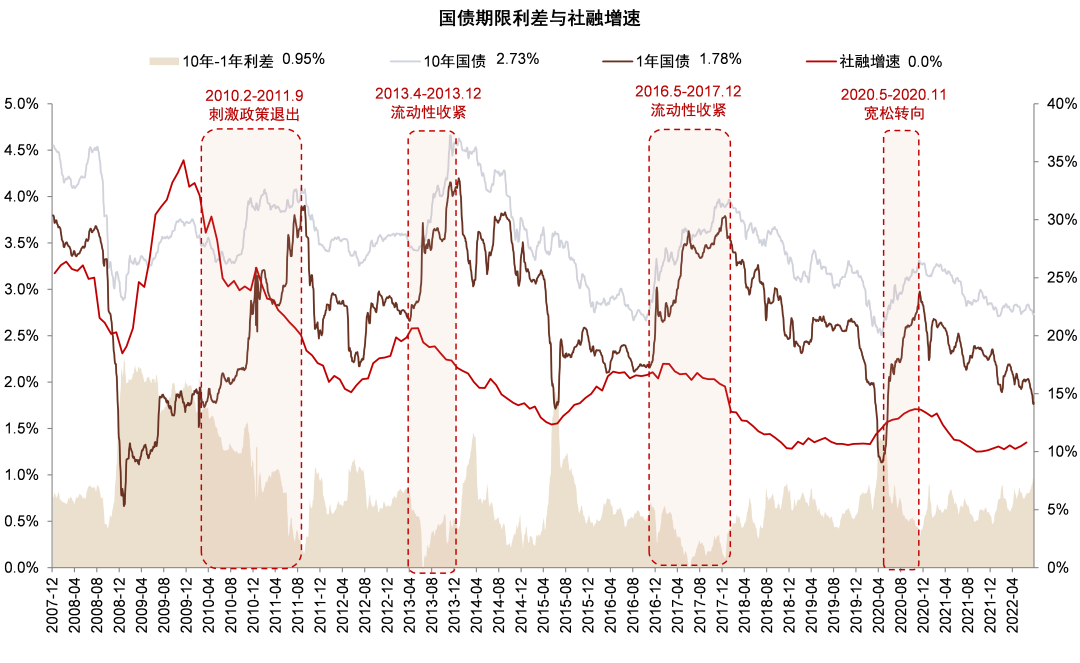

货币政策兼顾增长和物价,关注流动性拐点。《报告》指出“经济恢复基础尚需稳固”“加大稳健货币政策执行力度”“保持货币信贷平稳适度增长”,但需 “警惕结构性通胀压力”,总体上继续维持稳增长基调,但边际上更加重视物价对宽松的制约。参考历史经验,短端利率上升所代表的流动性拐点通常出现在社融增速已经处于高位或上升趋势明显的阶段,而我们认为当前经济复苏并不稳固,社融增速回升主要由政府部门加杠杆推动、居民和非国有企业加杠杆意愿较低[1],下半年社融增速可能基本持平于10.6%左右,并非脉冲式上升,因此流动性拐点可能未到。尽管如此,仍需密切关注通胀可能超预期以及海外加息对国内货币政策的影响。

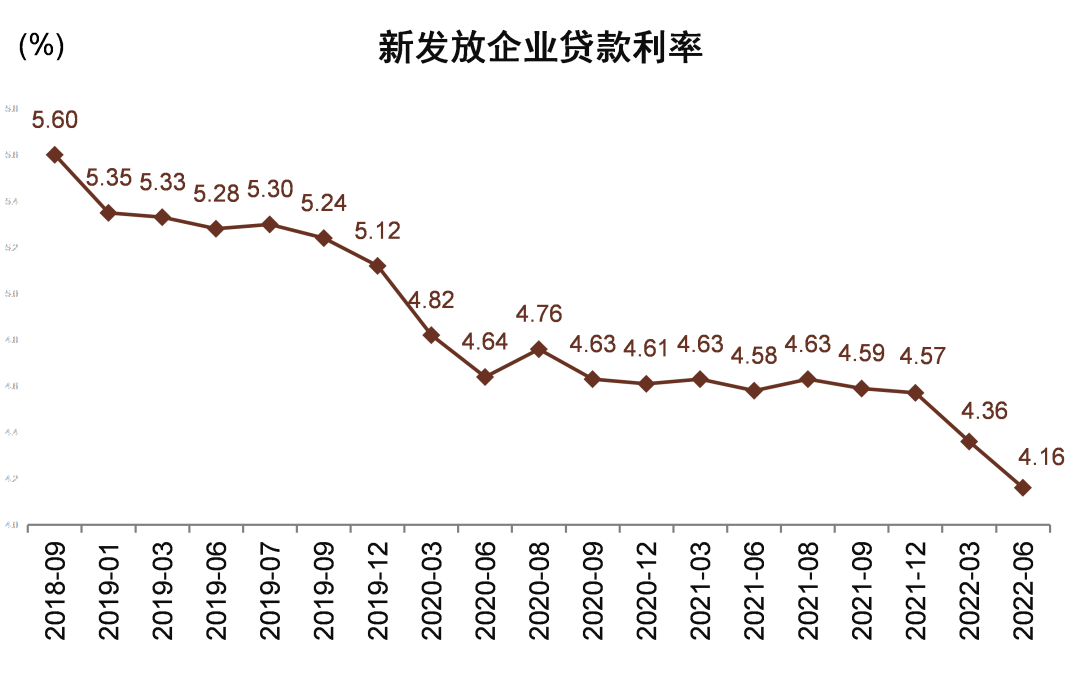

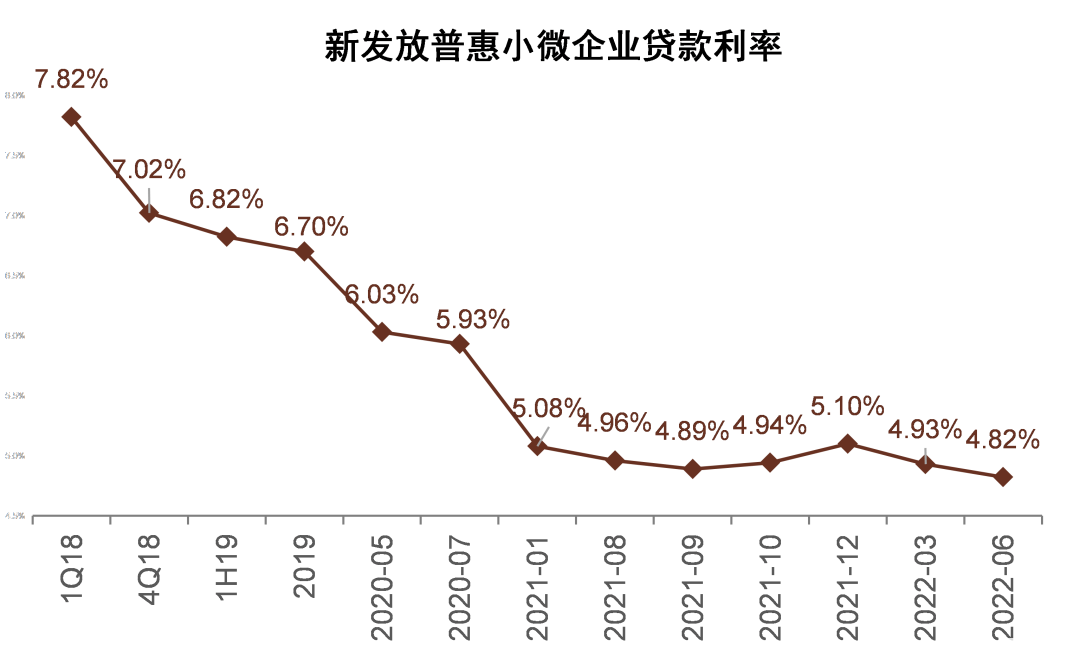

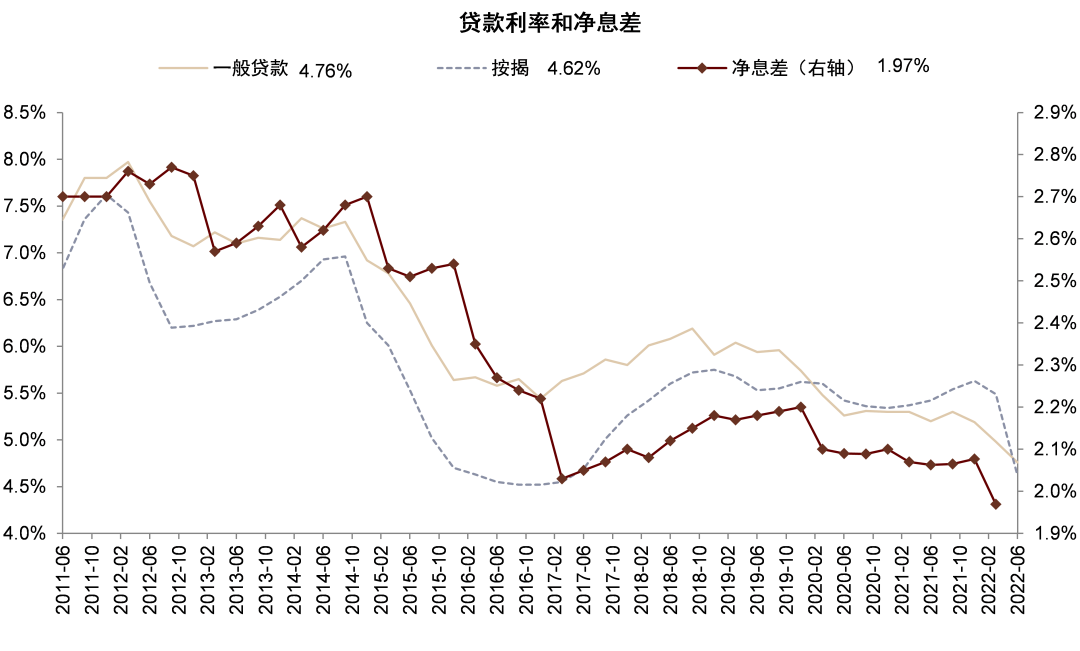

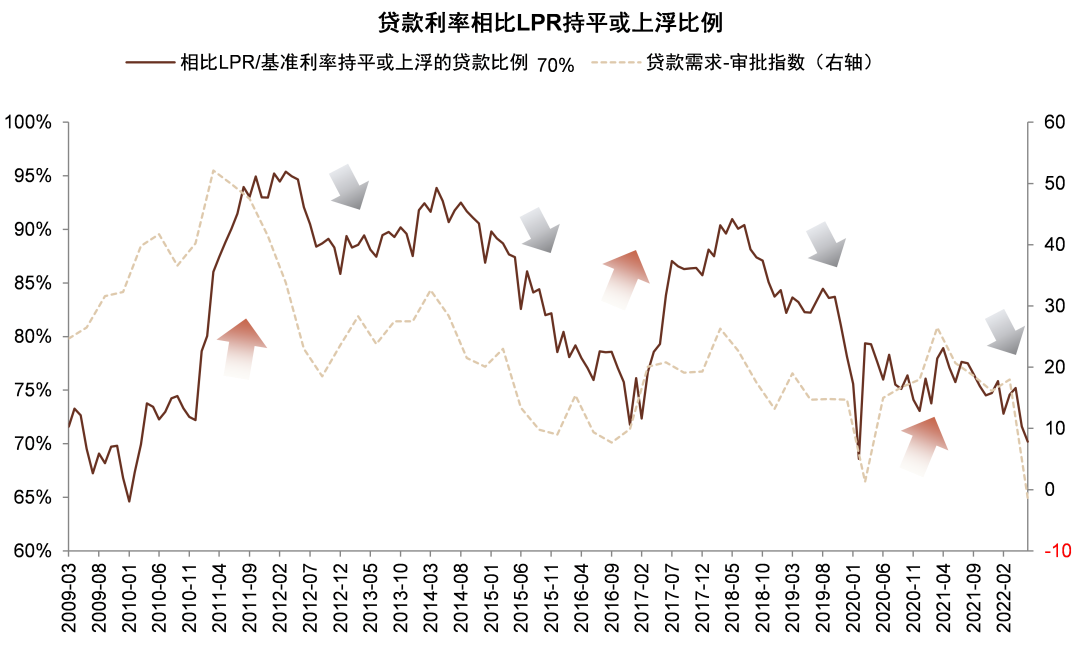

贷款利率创2H20以来最快降幅。2022年6月企业贷款/普惠小微贷款/一般贷款/按揭贷款相比3月下降20/11/22/87bps,相比2021年12月下降41/28/43/ 101bps,降幅为2020年下半年以来最快,主要由于LPR下调,以及贷款需求下滑导致溢价下调;6月相比LPR下浮的贷款比例相比3月上升4.4ppt,体现出疫情冲击下贷款需求走弱。存款利率方面,报告提出“发挥存款利率市场化调整机制重要作用”,预计银行负债成本可能保持稳定。总体而言,我们预计贷款利率下调可能对银行净息差形成压力,全年行业净息差可能下降约10bps,但三季度-四季度环比可能略有回升。

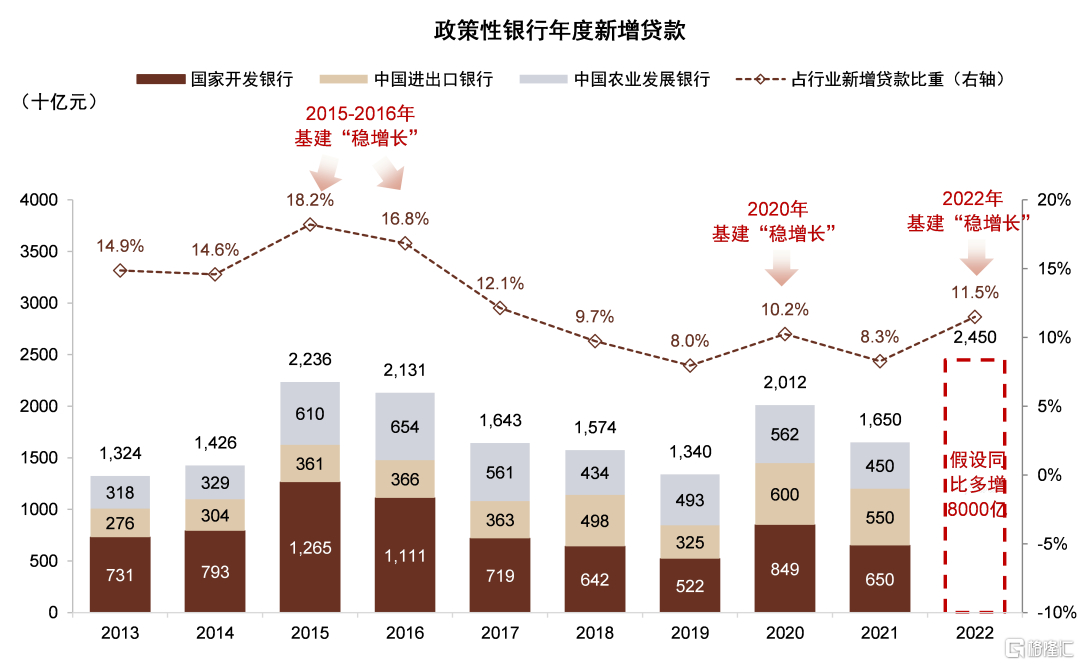

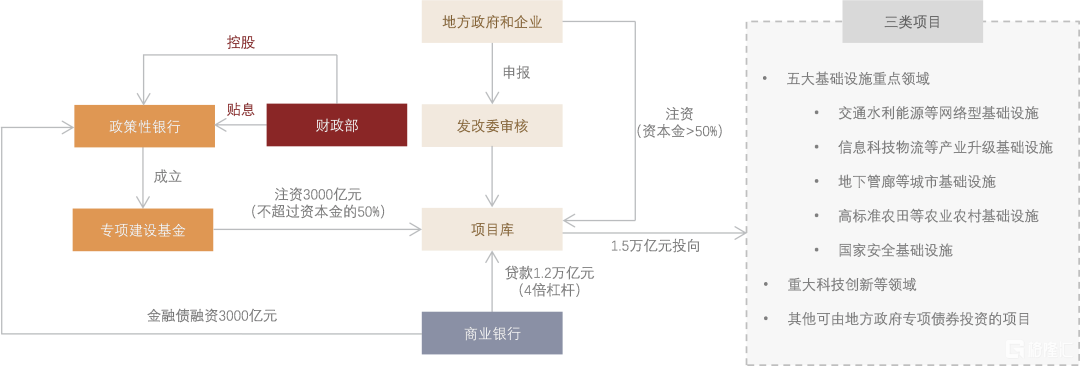

下半年基建贷款继续托底。《报告》强调“用好政策性开发性金融工具,重点发力支持基础设施领域建设”,我们预计下半年基建将继续推动对公中长期贷款增速回升,主要由于调增政策行8000亿元信贷额度以及3000亿元基建项目资本金补充[2]。全年来看,我们预计政策行2022年贷款增量达2.5万亿元,约占全年银行业新增贷款11.5%,相比2021年的6.8%明显提升,起到逆周期调节作用。

展望长周期信贷“新常态”。我们在最近的报告中分析了房地产去杠杆周期的信贷结构调整趋势[3],认为普惠小微、绿色和高技术制造业贷款可能保持较高增速,而基建贷款起到“稳大盘”的作用。人民银行在《报告》专栏中首次对长期信贷的增速和结构进行了展望,主要观点包括:1)随着城镇化进程和房地产周期趋缓,传统基建和房地产等资金密集型领域信贷需求可能转弱;2)绿色投资、普惠小微、新基建、新型城镇化建设,重大工程建设等在一定程度上可为信贷增长提供支撑,绿色和新基建投资可能每年贡献投资额约5万亿元(我们估算约占每年固定资产投资10%);3)信贷增速长期可能有所回落,但货币供应量和社会融资规模增速同名义经济增速仍将保持基本匹配。总体而言,人民银行将信贷“新常态”概括为“总量稳、结构优”的特征,对于银行而言,可能体现为长期贷款增速稳中略降且波动性降低、净息差略有收窄但信用成本节约、盈利总体稳健。

信贷投放“新常态”下的银行投资。我们曾在报告《加杠杆有多少空间?》中对宏观杠杆率的趋势和影响进行分析。今年信贷增速分化呈现“对公反超个贷”“新经济高增,房地产去杠杆,基建稳大盘”“长三角高于全国”三大“新常态”,信贷需求也相应呈现龙头区域行>国有大行>股份行的特征。我们认为,在信贷需求较好的区域敞口较大、具有较强专业定价能力和客户综合服务能力的银行能够更好应对“新常态”。当前银行股估值和仓位接近历史底部,显示出长期配置价值。近期银行股下跌,主要由于房地产相关贷款资产质量担忧。我们预计随着稳增长政策继续发力、房地产政策协调加强,银行股估值有望修复。

风险

物价上行超预期,疫情反复。

图表1:全球主要经济体通胀压力上升

资料来源:Wind,中金公司研究部

图表2:近期货币市场流动性较为宽松

资料来源:Wind,中金公司研究部

图表3:债市杠杆上升较快

资料来源:Wind,中金公司研究部

图表4:国债期限利差和社融增速仍处于低位,流动性拐点可能言之尚早

资料来源:Wind,中金公司研究部

图表5:相较于2021年年末,2022年6月新发放企业贷款利率下降41bps

资料来源:Wind,中金公司研究部

图表6:相较于2021年年末,2022年6月新发放普惠小微贷款利率下降28bps

资料来源:Wind,中金公司研究部

图表7:2季度一般贷款利率和按揭贷款利率分别下降22/87bps,息差有下降压力

资料来源:Wind,中金公司研究部

图表8:贷款需求走弱,2季度相比LPR持平或上浮的贷款比例相比1季度下降4.4ppt

资料来源:Wind,中金公司研究部

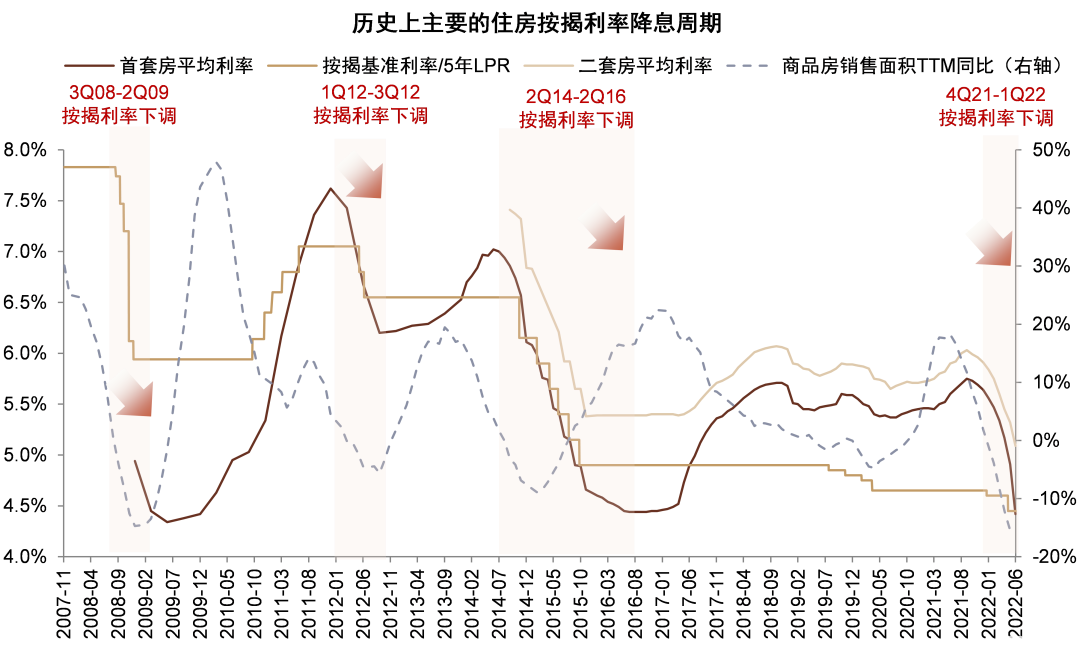

图表9:按揭利率已经降至历史底部

资料来源:贝壳研究院,Wind,中金公司研究部

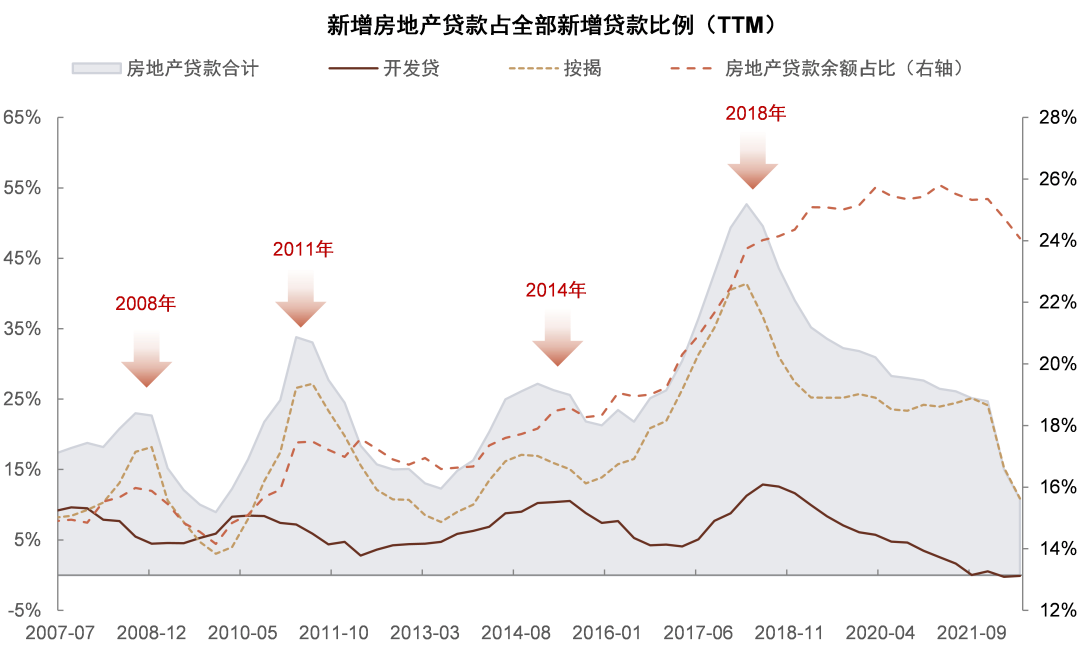

图表10:房地产贷款对新增贷款的贡献下降到11%,降至2009年以来最低水平

资料来源:Wind,中金公司研究部

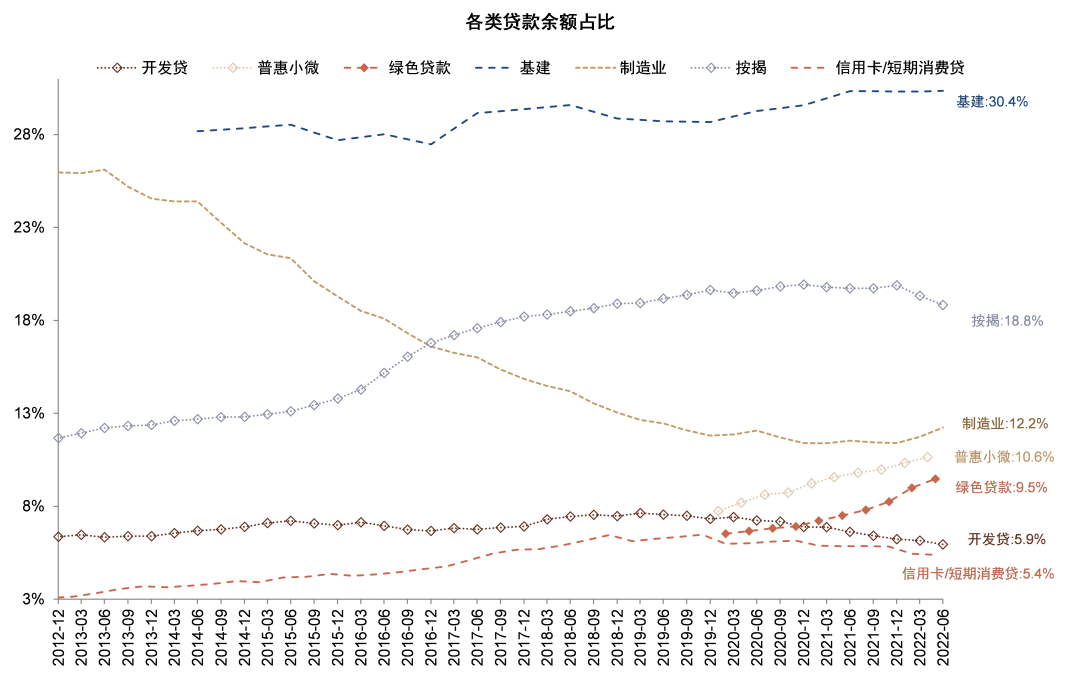

图表11:各类贷款余额占比:2020年以来绿色贷款、普惠小微、制造业贷款占比上升,开发贷款占比下降

注:基建、制造业贷款数据根据上市银行数据估算。基建贷款包括交通运输、电力、水利环境、建筑业、租赁和商务服务业等行业。

资料来源:Wind,中金公司研究部

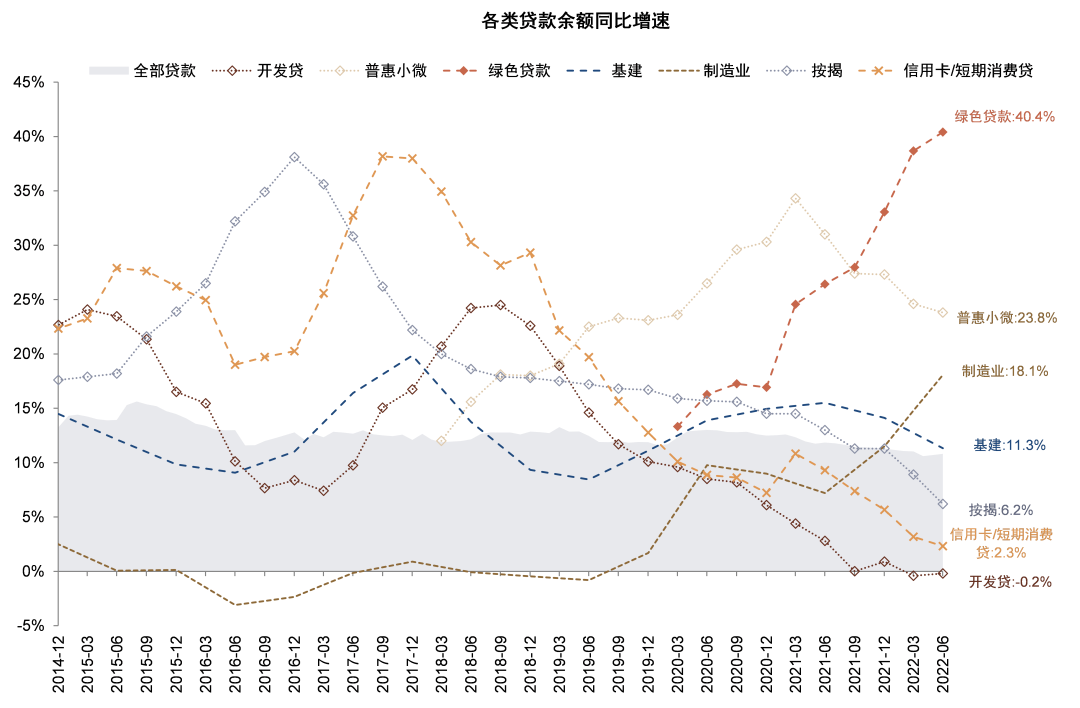

图表12:各类贷款余额增速同比:绿色贷款、普惠小微、制造业贷款增速较快

注:基建、制造业贷款数据根据上市银行数据估算。基建贷款包括交通运输、电力、水利环境、建筑业、租赁和商务服务业等行业。

资料来源:Wind,中金公司研究部

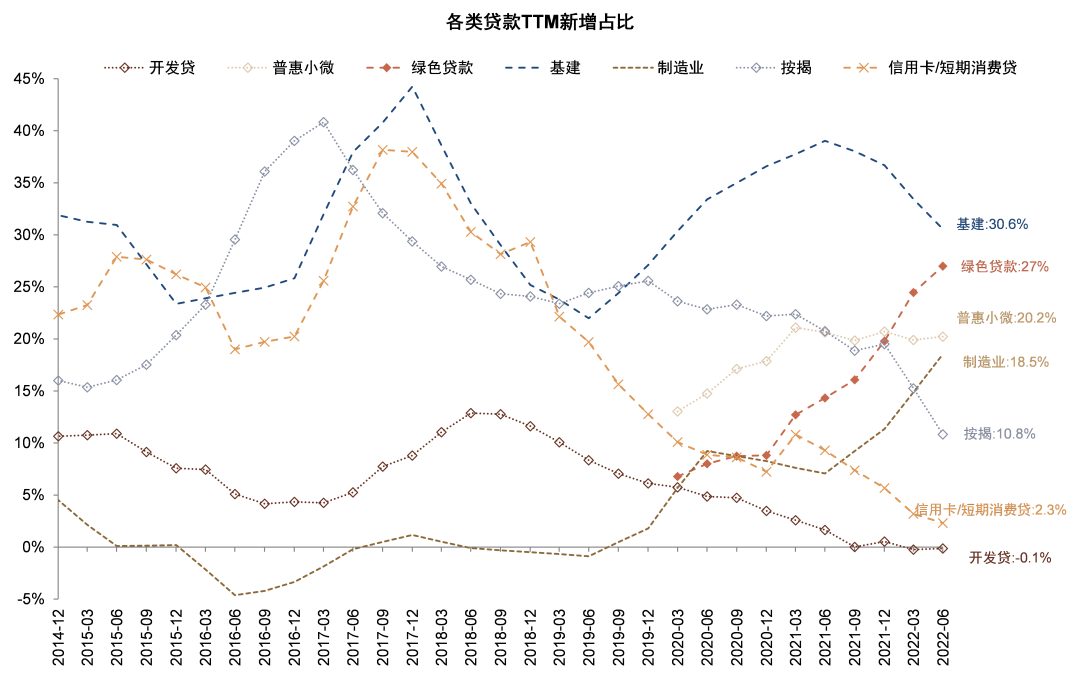

图表13:各类贷款新增规模占比:基建、绿色贷款、普惠小微和制造业贷款贡献较多

注:基建、制造业贷款数据根据上市银行数据估算。基建贷款包括交通运输、电力、水利环境、建筑业、租赁和商务服务业等行业。

资料来源:Wind,中金公司研究部

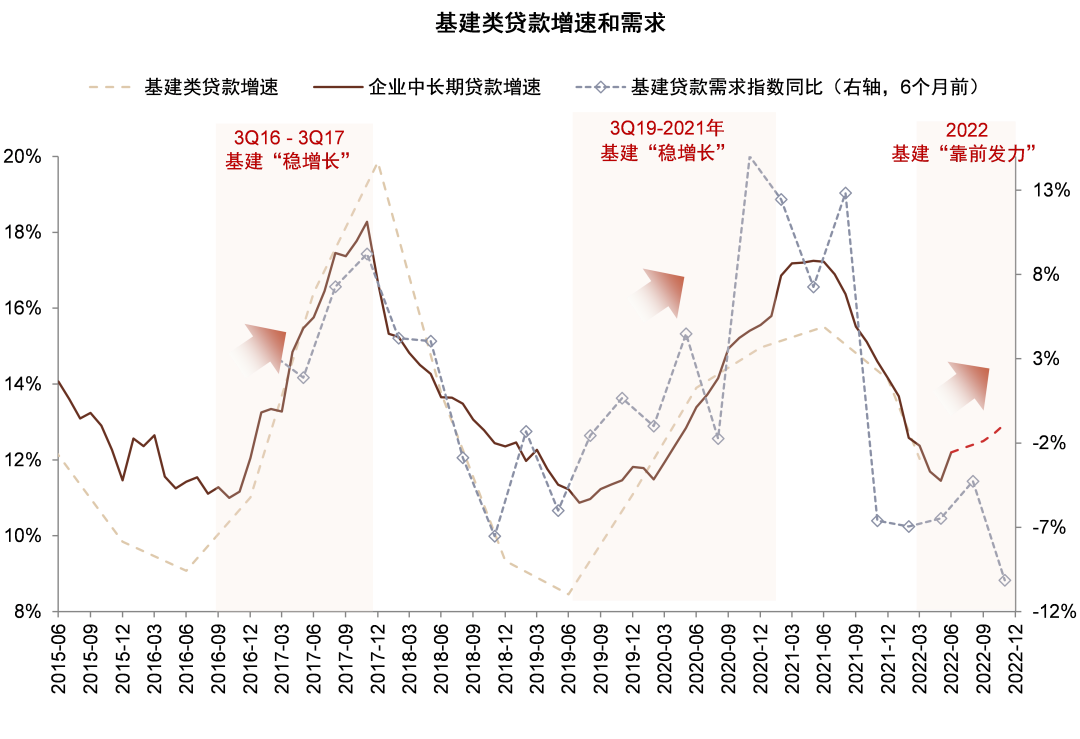

图表14:基建贷款增速拐点可能已经出现

资料来源:Wind,中金公司研究部

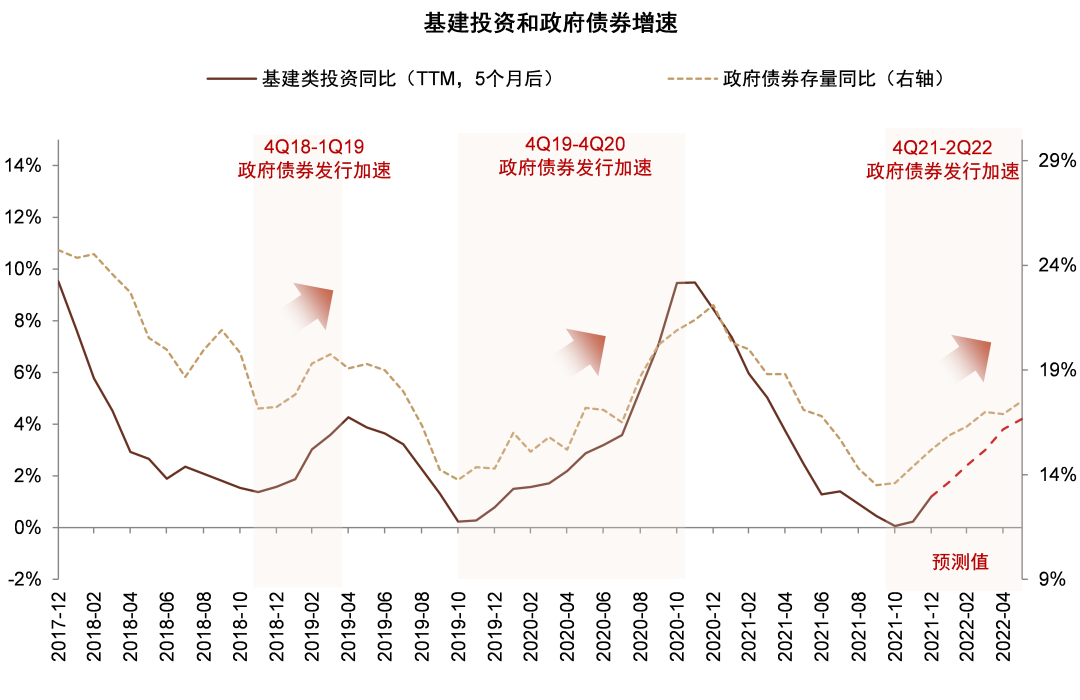

图表15:基建投资增速已经见底

资料来源:Wind,中金公司研究部

图表16:政策性银行贷款投放今年可能大幅多增

资料来源:Wind,中金公司研究部

图表17:政策行发行3000亿元金融债注资基建项目可能撬动约1.5万亿元基建投资

资料来源:公司公告,中金公司研究部

[1]参见2022年6月26日发表的报告《加杠杆有多少空间?》

[2]参见2022年7月4日发表的报告《又见政策行注资基建,影响几何?》

[3]参见2022年8月4日发表的报告《地产去杠杆周期中的信贷结构调整》

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员