近期,获国家电投集团优质清洁能源资产注入,以及股权激励计划的出炉,被市场视为利好中国电力长期发展的积极信号,公司股价亦迎来强势上涨表现。考虑到中国电力正在步入发展快车道,对上述利好事件和公司未来成长路径进行解读,有助于投资者深入理解并客观评估公司的长期价值。

收购优质清洁能源资产,

助推中国电力清洁能源装机占比加速提升

根据公告披露,中国电力于2022年6月30日分别与中电新能源、中电国际新能源签订收购协议,拟每股约4.4港元向中电新能源增发股份,交易作价57.8亿人民币,标的资产为中电新能源旗下附属资产;拟通过现金收购中电国际新能源旗下资产,交易作价16.7亿元。总标的资产共约2.15GW清洁能源资产(光伏、风电为主,还有少量环保发电)。

从支付对价来看,本次收购对于中国电力的股东十分有利。估值方面,根据申万宏源估算,74.5亿元的交易总价,相对收购资产2021年账面价值的PE为14倍,PB为1.2,相较行业平均定价水平公允,并充分考虑了股东权益,考虑到收购资产中有不少电站2021年底才刚投产,在账面上尚未完全显示出实际价值,因此上述资产估值倍数仍然处于低估水平,预计收购资产将对中国电力2022年EPS有确定性的增厚。

支付方式上,股份支付占大头、现金支付占小头也不会给中国电力的现金流能力造成压力,2.15GW的清洁能源资产实际现金流出仅16.7亿元,对应收购资产年盈利能力不到3倍。股份支付方面,增发股份的价格为4.4港元/股,反映了大股东的积极态度,以及对中国电力的长期价值增值形成良好预期。

综上,无论从支付对价还是支付方式,本次收购对于中国电力的股东都十分有利,收购完成后将直接增强股东收益能力。

长期来看,收购完成后中国电力的业务种类和业务覆盖地域均将得到进一步扩张,为公司未来业务的持续壮大奠定了基础。

首先,由于中国电力与中电新能源、中电国际新能源最终实控人皆为国家电投集团,故此次清洁能源资产交易也被视为母公司对于中国电力清洁能源转型的大力支持,根据公告,本次收购事项交割后,中国电力的清洁能源装机容量比例将直接提高约3.32%,加快实现公司2023年底,清洁能源装机容量占比超70%,清洁能源收入占比超50%的战略转型目标。

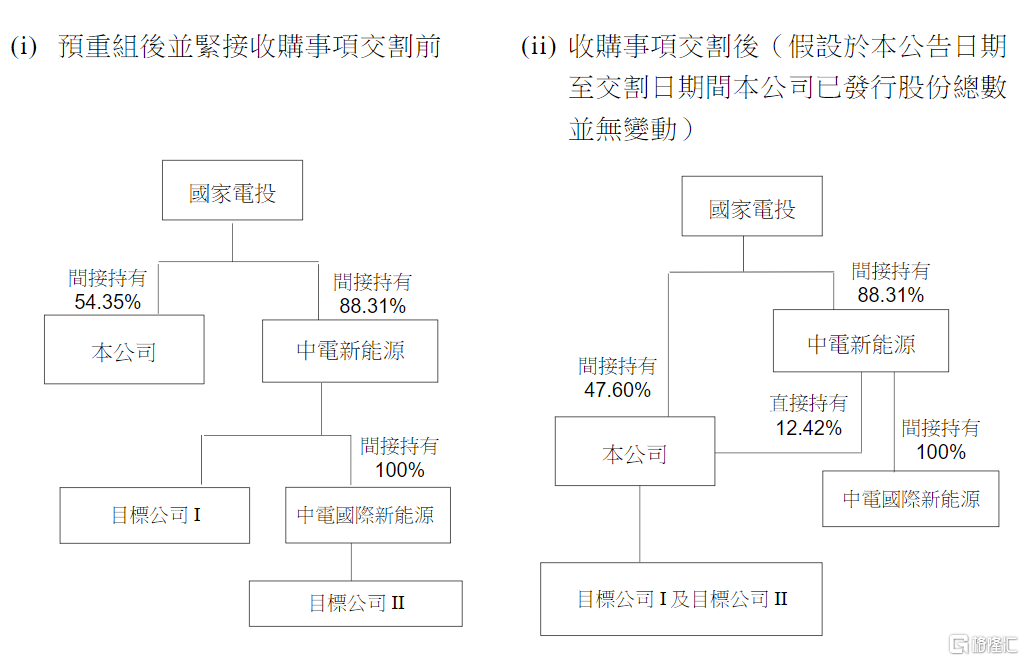

收购前后公司股权变化

来源:公司公告

其次,本次收购资产中包括8家环保发电企业,覆盖海南、京津冀等地区。一方面,这是中国电力首次进入环保发电领域,拓展了公司的业务种类,同时环保发电也是稳定的现金流项目,丰富了公司的创收渠道;另一方面,环保发电属于政策鼓励方向,经由环保发电项目首次进军海南等地域,有助于中国电力未来进行海南海上风电的布局。

此外,西北地区风、光资源禀赋优秀,甘肃大型风电、光伏项目的收购可增强中国电力在西北能源基地的产业影响力。

笔者认为,短期利好上,本次新能源资产收购可以以合理对价立即增强中国电力的清洁能源装机占比和盈利能力;长期利好上,中国电力清洁能源经营规模扩大、业务种类和业务地域开拓,将增强中国电力作为国内向清洁能源转型电力企业的持续成长性。

中国电力股权激励计划出炉,核心团队与公司前景深度绑定

根据公告,此次股权激励数目合计为8,459万股,其中中国电力两位执行董事各获授权110万股,占比仅2.6%,这意味着此次股权激励授权的人员范围将是极其广泛的,据悉中国电力的核心团队(包括管理、技术等)均在此次股权激励授权之列,在行权条件上,中国电力也设定了包括净利润复合增长率,清洁能源装机容量占比,净资产收益率等指标在内的综合性目标,因此可以相信此次股权激励能够最大限度地将中国电力核心团队与公司发展进行利益绑定。

4.82港元/股的行权价格显著高于中国电力过去几个月的平均股价,也彰显了公司管理层对于中国电力价值长期稳健向好的信心。

行业高景气度带来确定性增长逻辑,

中国电力有望享受估值中枢上移

过去两个多月中,A股中的光伏、风电、锂电、储能等板块扛起了市场反弹的大旗,而这些板块共同拥有的典型特征是整体市值大、日成交额大,例如目前光伏和锂电两个板块的合计日成交额近4,000亿,如此大体量的交投活跃决定了其中的核心参与者必定是机构投资者,而非普通的游资与散户。众所周知,机构投资者的底层投资逻辑来源于对企业价值、业绩增长的确定性,因此A股市场中新能源板块的火爆也明示了新能源领域未来向好前景的确定性。

宏观逻辑上,国家双碳目标指明了全社会清洁能源占比提升的方向,电力消费需求端的自然增长和新能源车等领域带来的结构性电力需求增量,为清洁能源发电企业打开了长期发展空间。

参考国家能源局的目标指引,2021年全国风电、光伏发电量占全社会用电量比重要达到11%,到2025年要达到16.5%。同时叠加随着经济发展,全社会用电量6%—7%的自然增长率,以及社会能源结构改变带来对于电力能源的增量需求(比如新能源车,电能对石油的置换),有资料显示,风电、光伏装机未来几年的年复合增速将超过20%。

根据近期国家能源局组织召开6月份全国可再生能源开发建设形势分析会,2022年1-5月,全国可再生能源新增装机42.81GW,占全国新增发电装机的81%;全国可再生能源发电在建项目超2亿千瓦。

新能源装机的快速起量预示着能够拥抱新能源的电力企业将享有广阔的增量空间,毕竟一般而言,电力企业的盈利能力与旗下能源装机规模成正比,当新火电项目不再被大规模批准,光伏、风电等清洁能源成为核心增量,清洁能源装机规模决定了电力企业的盈利实力,因此也就不难理解,前面提到的中国电力之所以设立到2023年底,清洁能源装机容量占比超70%,清洁能源收入占比超50%战略目标的意义,以及此次收购清洁能源资产受到投资者瞩目背后的原因。

值得关注的是,与传统火电发电能力与消耗煤炭成正比的模式不同,光伏和风电的年发电能力除了固定的运维成本外,不需要可变成本的持续投入,即如果光伏、风电项目所处地区资源禀赋好,电力企业管理水平高,光伏、风电的有效发电时长便可更长,盈利能力便可更高。鉴于清洁能源与火电盈利模式的差异,市场普遍认为清洁能源电力企业不会受到煤炭成本周期性变化影响,盈利稳定性更好,估值中枢较火电企业会更高。

事实上,中国电力的清洁能源运营能力十分出色,叠加清洁能源装机规模的持续扩张,看好中国电力清洁能源发电板块盈利能力的稳步增长。2021年,中国电力风电机组平均利用小时数2,355小时,高于全国平均的2,232小时,同比提升245小时;光伏机组平均利用小时数1,547小时,高于全国平均的1,281小时,同比提升114小时。

此外,中国电力在储能、绿电交通等领域的布局也有望帮助公司由传统电力企业向综合清洁能源服务商转变,形成多元增长极,贡献增量业绩。

例如,根据中国电力2021年业绩公告,仅成立半年的子公司新源智储的储能业务规模便达到66.8万千瓦时,为中国电力贡献4,209.3万净利润。但这仅仅是中国电力储能业务高速发展的开始,根据规划,新源智储2022年业务规模将达300万千瓦时以上。未来随着储能业务规模的扩大,新源智储还能够为客户提供包含更多经济附加值的储能解决方案和能量管理等效率提升服务,拓展营收渠道。

绿电交通领域,中国电力作为第一大股东参股的启源芯动力已累计管理充换电站近百座,在钢厂、矿山、港口等特定业务场景为工业车辆提供电池充换基础设施服务。

总结

中国电力目前处于企业发展的高速成长期,在新能源产业增长的确定性背景下,通过收购清洁能源资产、实行股权激励进一步催化公司清洁能源转型进程,叠加储能、绿电交通等多元业务布局丰富公司未来业绩想象空间,预计中国电力估值中枢将逐步上行。申万宏源、华泰证券等券商均积极看好中国电力的长期价值兑现,认为中国电力是行业中最具Alpha属性的电力转型标的。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员