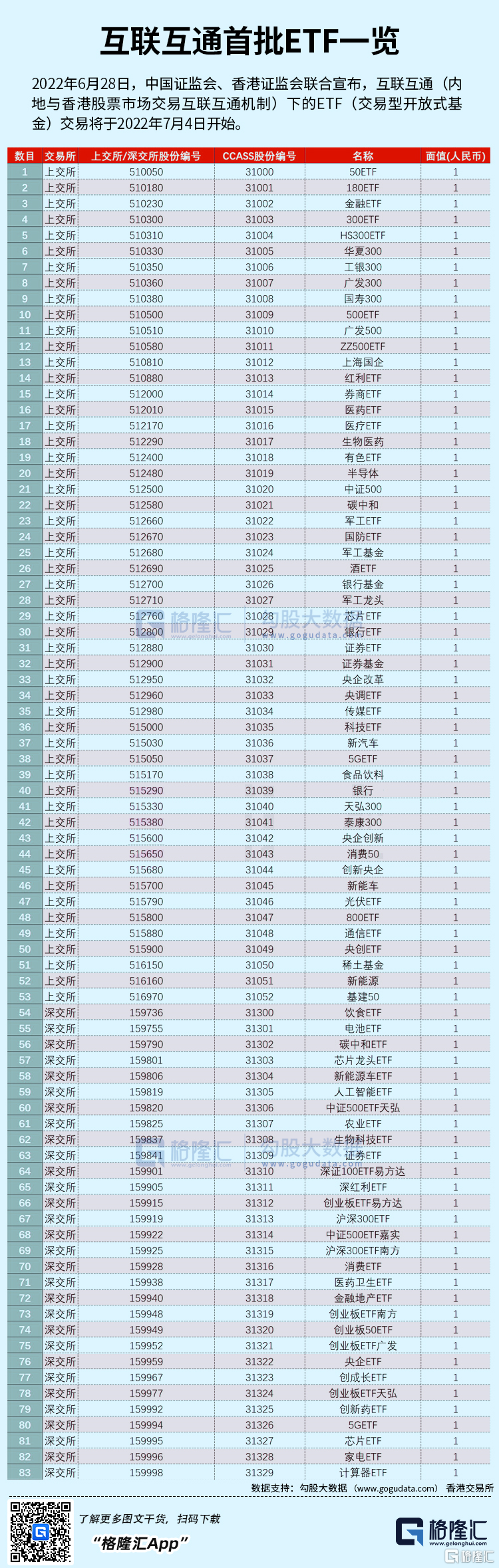

6月28日晚,香港交易所官网发布北向合资格ETF初始名单,首批纳入标的沪股通ETF共53只,深股通ETF共30只。沪深交易所首批纳入港股通ETF有4只。

1

互联互通定了:首批87只ETF入选

沪股通ETF覆盖50ETF、180ETF、300ETF等核心宽基产品,以及生物医药、半导体、新能源等代表性行业主题产品。

深股通ETF覆盖创业板ETF、沪深300ETF等核心宽基产品,以及生物科技ETF、芯片ETF、碳中和ETF等代表性行业主题产品。

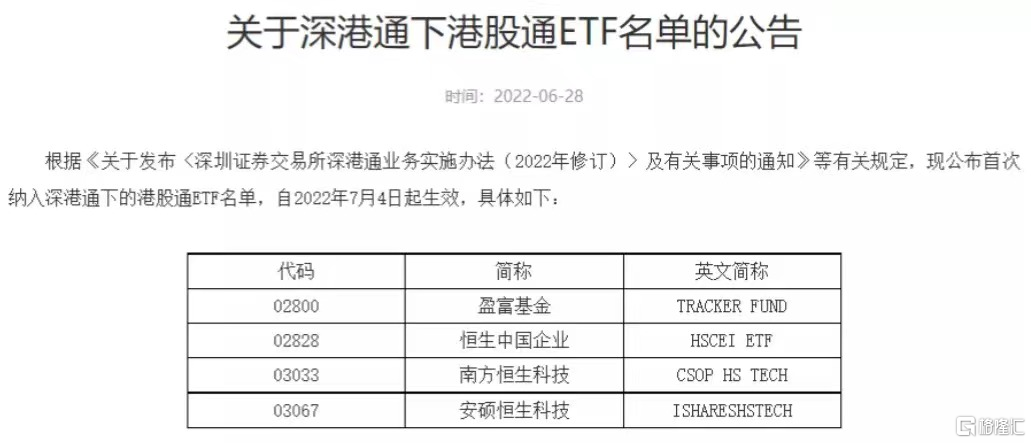

沪深交易所发布公告,首批纳入港股通的ETF共4只。

互联互通下的ETF交易将于2022年7月4日(下周一)开始。

此次互联互通ETF标的纳入了许多新兴产业,从行业层面上说,相关产业也是国家非常重视的方向,从投资层面上说,相关投资品种当下正如烈日骄阳。

昨天,多家基金公司两个月前上报的碳中和ETF正式获批。

2

火爆的新兴产业,8只“碳中和”ETF获批

6月28日,易方达基金、广发基金、富国基金、南方基金、招商基金、汇添富基金、工银瑞信基金、大成基金8家基金公司旗下的中证上海环交所碳中和ETF正式获批。

和市场上已有的“碳中和”概念基金相比,这批产品的上报时间是在4月21日,其跟踪的SEEE碳中和指数,是首只以“碳中和”命名的主题指数。

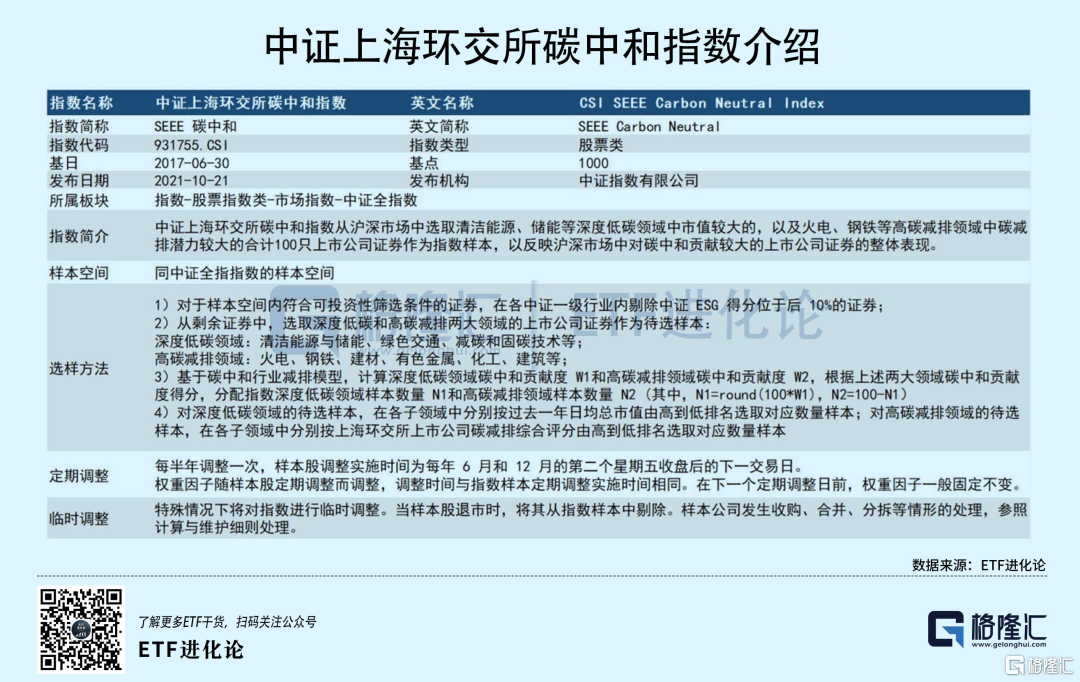

2022年1月,由上海环境能源交易所、上海证券交易所和中证指数公司共同研究编制的“中证上海环交所碳中和指数”,指数简称SEEE碳中和,代码:931755。

SEEE碳中和指数发布于2021年10月21日,从沪深市场中选取清洁能源、储能等深度低碳领域中市值较大的,以及火电、钢铁等高碳减排领域中碳减排潜力较大的100只上市公司作为指数样本,以反映沪深市场中对碳中和贡献较大的上市公司整体表现。

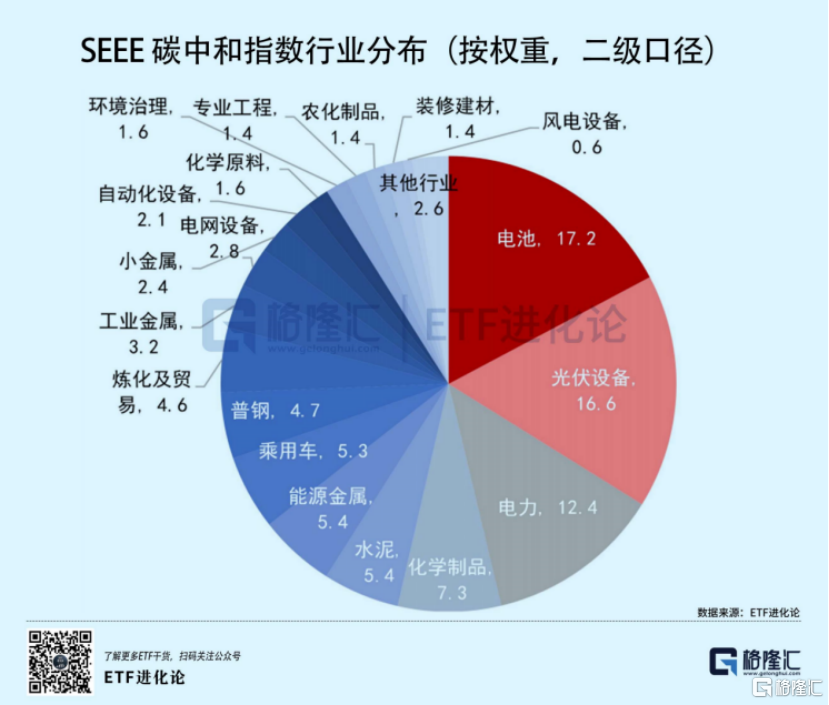

按行业分布来看,SEEE碳中和指数前三大行业分别为电池(权重17.2%)、光伏设备(权重16.6%)、电力(权重12.4%)。

SEEE碳中和指数前十大重仓股分别为宁德时代、隆基绿能、长江电力、比亚迪、海螺水泥、宝钢股份、恒力石化、通威股份、荣盛石化和恩捷股份。

(本文内容均为客观数据和信息罗列,不构成任何投资建议)

“碳中和”的产业链分布,大致包括前、中、后端三个端口、四个维度:

前端的能源替代(包含光伏发电、风力发电、水力发电和核能发电),通过新旧能源的切换助力远景目标的实现;

中端的节能减排(涉及钢铁、建材、化工、有色、造纸、交运等传统高耗能行业),旨在通过产业升级、结构转型促成低碳化;

后端的碳吸收和碳交易则分别面向林业、全国碳交易市场,以碳捕获、碳排放权为架构,凭借市场化手段实现“碳中和”政策的落地。

整体来看,碳中和产业链遍布上、中、下游产业,既涉及新兴能源领域的扶持和快速发展,也涵盖传统高耗能产业的转型,朝向低碳化发展,还通过碳交易等方法,实现碳排放权在不同行业、主体间的传递与让渡,涉及公司比较多。

国信研究所表示,从碳中和产业架构出发,前端能源替代下的氢能产业链+新能源车链值得关注,节能减排视角下关注公共建筑零碳化衍生的BIPV板块主题机遇。国信列出了三大主线:

主线一:氢能

中国作为世界第一大产氢国,氢能产业发展迅速且中长期政策明确。从“碳中和”产业框架出发,能源替代逻辑下,氢能作为跨部门跨行业的二次能源具有变革作用。传统行业脱碳需求催化下,绿氢发展远景清晰,电解水制氢相关产业链存在高确定性获益逻辑。

主线二:新能源车

新能源车相较传统燃油车优势明显,是能源替代在下游可选消费端的重要体现。

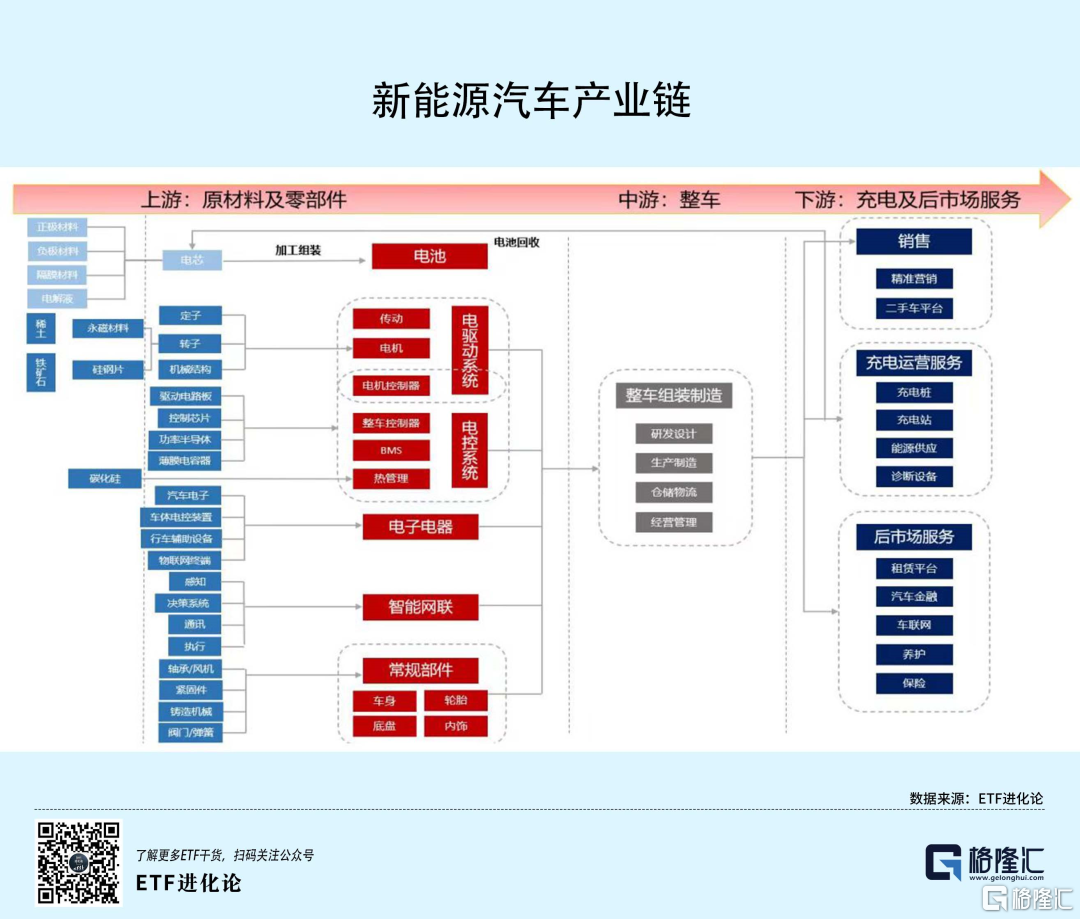

从产业链看,新能源汽车产业链主要由三大部分构成,上游原材料及零部件、中游整车、下游充电配套及后市场服务。相较传统汽车,新能源车产业链参与主体更丰富多元,网状生态的特点更为突出,上中下游的各环节都可能成为影响整个新能源车产业链的阶段性关键变量。

主线三:BIPV

建筑行业减碳压力叠加下游政策持续加码,BIPV行业呈爆发式增长。

BIPV产业链上游是光伏组件,包括晶硅、薄膜、逆变器、支架等,中游主要是BIPV集成商,下游则包括公共建筑、商业建筑、居民住宅及市政领域。从产业链上和指数成分股角度出发,国内BIPV各环节领军企业大部分隶属于碳中和指数成分,碳中和主题催化下BIPV产业直接受益。

于企业而言,碳中和不是把猪都能吹上天的大风口,而是一次技术和产业的革命。有些企业在转型中崛起,有些企业可能被冲垮。

3

四季有更替,投资有周期

毫无疑问,中国人均GDP正从发展中国家往发达国家的征程中迈进,相关产业也承载着产业结构转型的使命,但投资还要考虑估值、当下性价比等因素。

任何企业的终极形态,是建立在行业规模产值以及企业所能获得的市场占有率,同时还有足够深的护城河保证企业得以实现利润目标,最终企业获得利润是支撑企业市值的基础。

遥想2007年大牛市,煤飞色舞,资源股承载着中国经济高速发展的底层基础,是当时不可或缺的重要角色,但市场终归有四季更替,而后也放慢脚步,等待企业的估值消化。

市值和企业利润之间,是“遛狗理论”中狗和主人的关系。当市值远超利润时,往往会放缓脚步消化估值,当市值远远低估于企业的利润时,价值回归也会出现。

市场永恒不变的真理在于,人的认识能力也是随着真理的变化而变化,事物的发展也是动态均衡的,没有一劳永逸的投资,更没有永恒不变的逻辑。

四季有更替,投资有周期。任何行业都是周期的轮回,理性、独立思考,对历史、规律的认识,是投资中重要的事。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员