核心观点

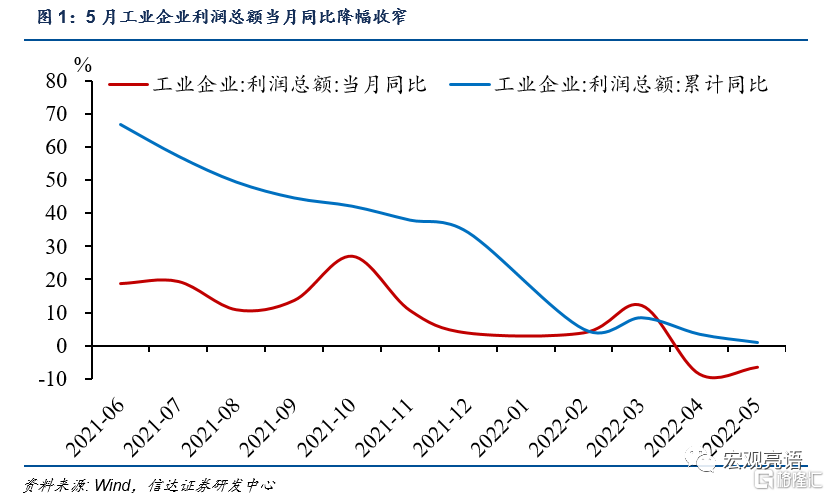

从整体看企业盈利,5月工业企业利润相比4月的低谷有所改善,但仍在低位徘徊。5月工业企业利润总额当月同比下降6.5%,较4月降幅收窄2个百分点,边际上有所改善。但1-5月工业企业利润的累计同比从1-4月的3.5%下滑至1%,整体仍在低位,修复空间还比较大。随着6月底各疫情区已逐步恢复正常的生产生活,叠加增量政策的效应逐渐释放,企业盈利有望在下半年迎来回暖。

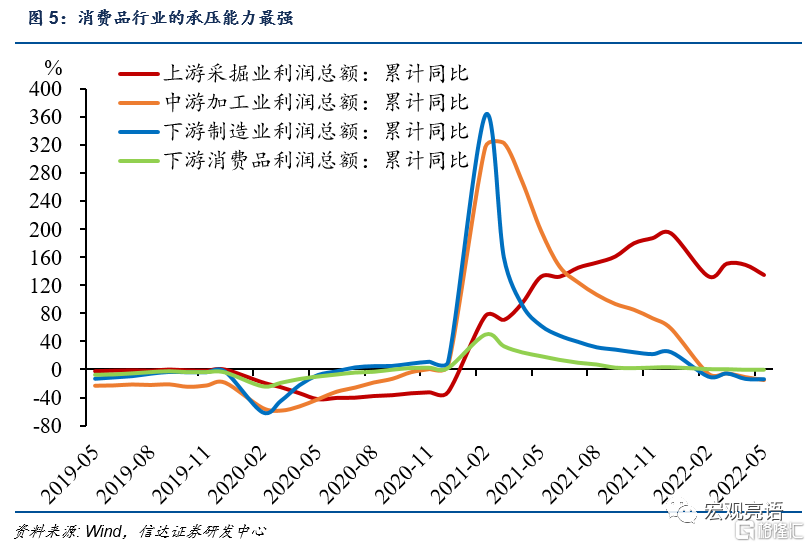

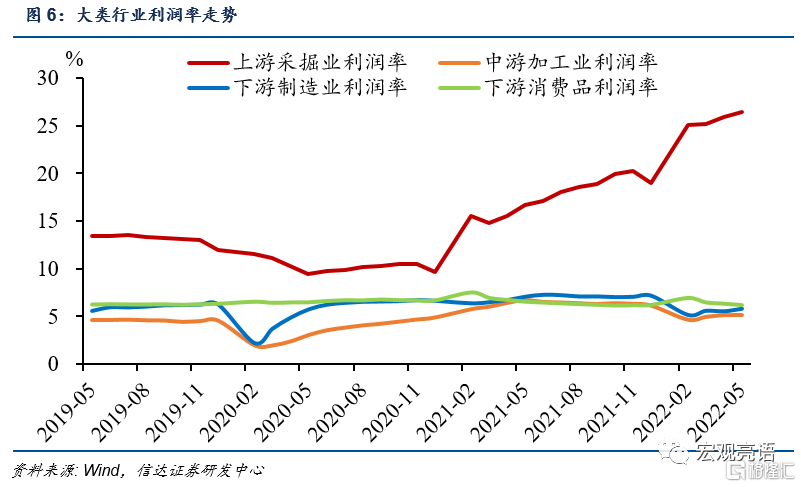

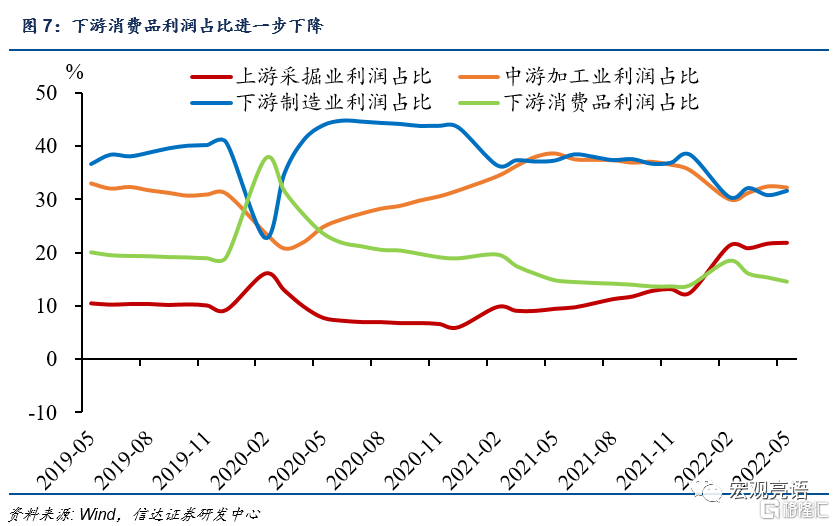

从大类行业看企业盈利,行业间的利润分配还未回到疫情前的正常格局。1-5月加工业和制造业的利润增速都较1-4月出现了明显下降,而消费品行业却迎来了小幅回升。利润率方面,和去年同期相比,消费品行业的降幅也明显小于加工业和制造业。所以无论是长期还是短期,消费品行业都表现出了较强的承压能力。但即便如此,1-5月消费品行业的利润占比仍被上游采掘业严重侵蚀,大类行业的利润分配格局还处于畸形状态,未恢复到疫情前的正常格局。

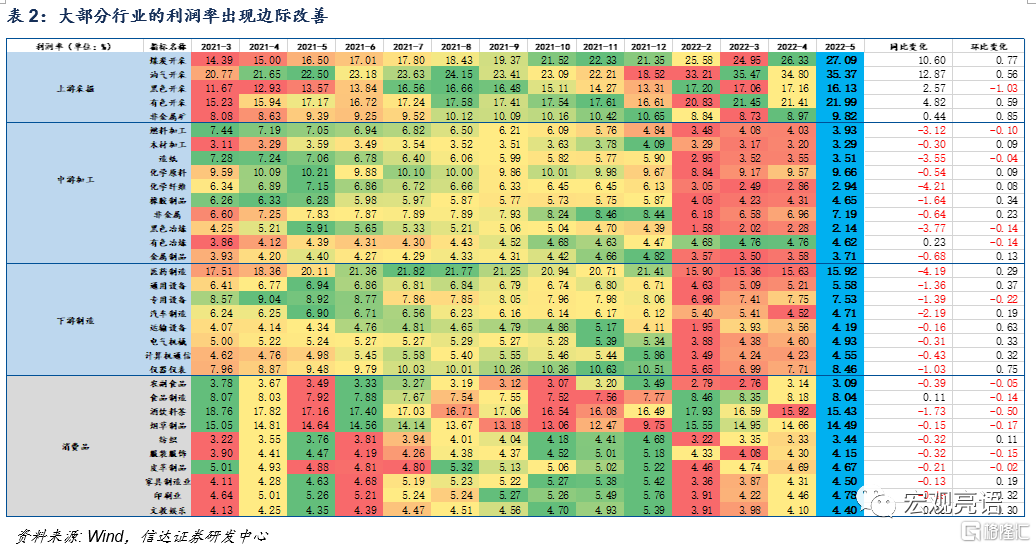

从细分行业看企业盈利,制造业中8个行业中有7个行业的利润率在边际上有所改善,表现最为亮眼,但和去年同期比较,大部分细分行业的利润率仍是显著下滑的。和1-4月相比,1-5月制造业细分行业利润率改善最明显,8个细分行业中除了专用设备行业外其余7个行业均上升;加工业的10个细分行业有6个的利润率出现上升;消费品行业的10个细分行业有4个的利润率出现上升。和去年同期比较,中下游28个细分行业仅有3个行业的利润率没有出现下降,所以大部分行业利润率还有待恢复。

风险因素:疫情反复持续,增量政策力度不够。

正文

一、工业企业利润迎来边际改善但整体依然处于低位

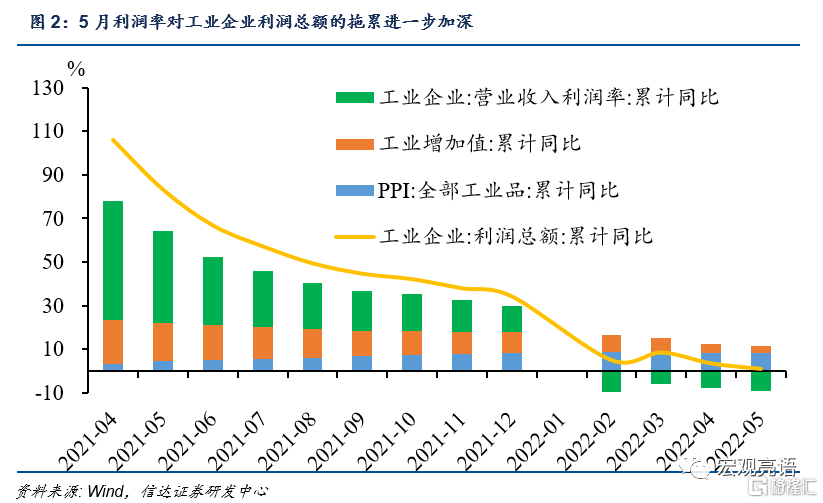

1.1 利润率对盈利的拖累进一步加深

5月工业企业利润总额较4月有所改善,但仍延续下降趋势,利润率对企业盈利的拖累进一步加深。5月工业企业利润总额同比下降6.5%,降幅较4月收窄2个百分点,环比出现改善。但1-5月该项的累计同比较1-4月进一步下滑,从3.5%到1%的降幅表明今年疫情对企业盈利的负向冲击是逐月加剧的,由于6月的防疫举措依然严格,故我们预计整个上半年工业企业利润总额同比大概率会是负值。从影响利润增速的三因素框架看,1-5月代表价格因素的PPI和产量因素的工业增加值累计同比较1-4月都出现回落,分别从8.5%和4%下降到8.1%和3.3%,而造成利润总额增速明显下滑的关键因素还是利润率,累计同比从1-4月的-7.57%下降到5月的-9%。正向因素推动不给力,负向因素拖累加剧,是利润总额累计同比持续下滑的直接原因。背后包括疫情区企业停工停产影响工业增加值的增长,也包括需求端的低迷和企业成本上升的压力对利润率的制约。后续随着复工复产的有序推进,企业的盈利有望在下半年迎来回暖。

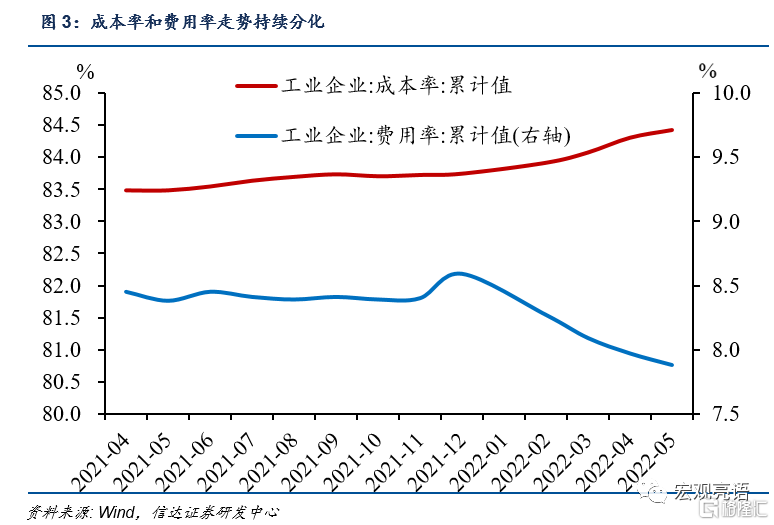

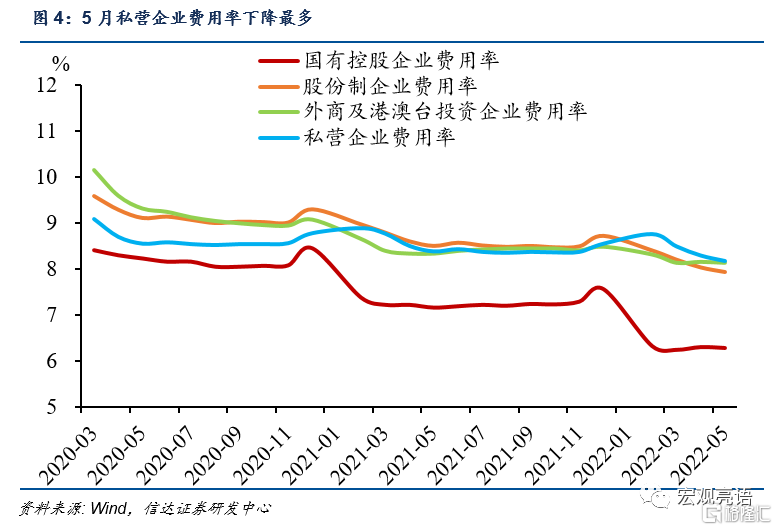

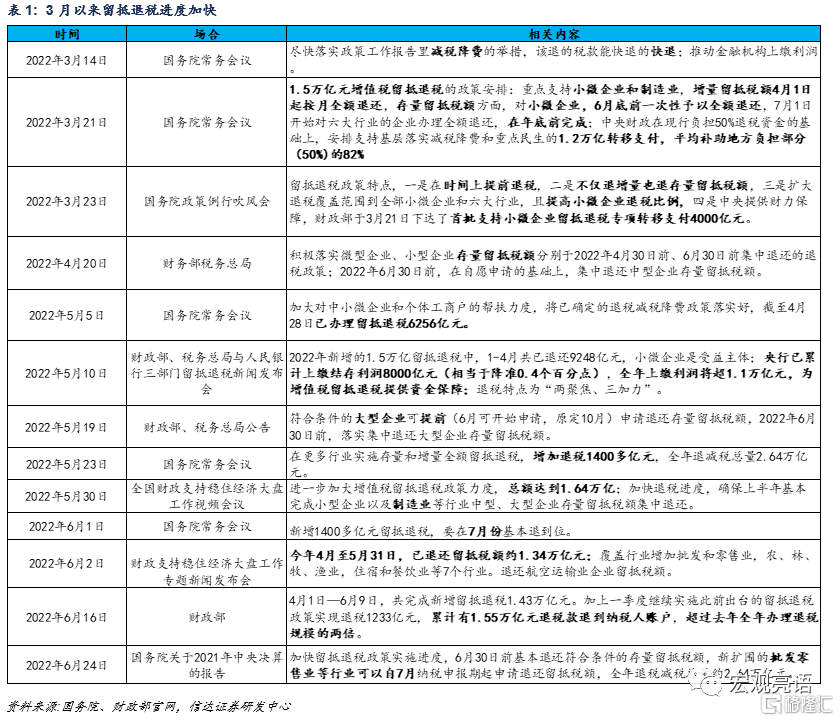

1.2 工业企业费用率虽持续下降但成本压力仍然巨大

减税降费的效应持续释放,费用率和成本率进一步分化。留抵退税作为今年减税降费的主要组成部分,6月1号国常会宣布将全年额度从1.5万亿扩大到1.64万亿,随后的财政支持稳住经济大盘工作专题新闻发布会上指出要“加快退税进度,确保上半年基本完成小微企业以及制造业等行业中型企业、大型企业存量留抵税额集中退还”。税务部门公布的数据显示今年累计有1.55万亿元退税款退到纳税人账户,超过去年全年办理退税规模的两倍。随着减税降费政策加快落地,5月规模以上工业企业的费用率已降至7.56%,环比和同比分别减少0.07个百分点和0.56个百分点。1-5月的累计费用率也较1-4月下降了0.09个百分点,其中私营企业下降最多。然而今年在俄乌冲突背景下大宗原材料价格持续处于高位,推动工业企业的成本率处于持续上升的趋势。1-5月累计成本率已升至84.42%。两项指标持续分化。我们预计这样的情况还将延续到下半年。

二、从大类看行业利润格局仍待修复

2.1 消费品行业盈利逐渐恢复

1-5月只有消费品行业的利润增速较1-4月出现回升。1-5月上游采掘业、中游加工业、下游制造业和消费品行业利润总额累计同比分别为135.12%、-14.86%、-13.62%和0.29%,这其中只有消费品行业的利润增速较1-4月的0.21%上升了0.08个百分点,其他行业都出现了明显下降。这其中上游采掘业在大宗原材料商品价格高企的背景下处于利润增速的高位震荡中,而加工业和制造业受疫情冲击,自3月后利润总额持续下降,降幅逐渐增大。从更长的时间跨度看,疫情对加工制造业的利润影响最大,消费品行业的盈利从疫情爆发到好转再到反复都表现出较强的韧性。后续我们预计消费将大概率回暖(参考《消费复苏,可选消费的弹性更大》),进而有利于消费品行业利润的增长。而加工制造业随着复产复工,供应链逐渐得到修复,利润有望在三季度迎来降幅收窄,并逐渐向正增速靠拢。至于真正在什么时间由负转正,还要看下半年有无疫情反复以及增量政策的力度如何。

利润率方面,上游采掘业与中下游行业的分化加剧。1-5月采掘业、加工业、制造业和消费品行业的利润率分别为26.49%、5.16%、5.8%和6.22%。与去年同期相比,利润率分别变化了9.76、-1.56、-1.26和-0.35个百分点,加工业与制造业利润下滑更为显著。这与前文利润总额反映出的情况是匹配的,即疫情对加工制造业的盈利冲击最大,消费品行业的承压能力最强。这与我国扩内需、促消费的政策效应有关,但更为关键的是广大人口形成的消费刚需的支撑。还可以明显观察到的是,上游采掘业一枝独秀,行业盈利格局极不均衡。后续随着能源保供政策效应的释放,上游采掘业的利润率可能会向之前的常态有所收敛。

2.2 行业利润分配格局仍处于畸形状态

加工制造业利润占比迫近,上下游利润分配持续分化。1-5月大类行业利润占比数据表明,上游行业利润占比持续增加,而中游加工业利润占比虽下降但仍位居四行业之首,制造业利润占比上升,消费品行业利润占比仍呈下滑之势。具体来看,1-5月采掘业、制造业、加工业以及消费品行业累计利润的占比分别为21.79%、32.16%、31.56%和14.49%,其中加工业和制造业的利润占比极为接近,而上游采掘业和下游消费品行业的利润占比持续分化。前文提到,消费品行业的承压能力比较强,但从利润占比上看,仍被上游采掘业严重侵蚀,这样的分配格局并不好,因为正常情况下四个大类行业的利润占比应该犹如疫情之前的那样,上游采掘业占比低于消费品行业。因此今年的行业利润分配格局一直处于畸形状态,后续我们预计随着能源保供的落实以及内需的修复,这样的状态将逐渐向加工制造业>消费品行业>采掘业的格局靠拢,但完全形成这样的格局我们认为能源价格的回落将起关键性作用。

三、大部分细分行业的盈利能力环比改善但同比下滑严重

和1-4月相比,1-5月33个细分行业中有21个的利润率出现回升。和1-4月相比,制造业的利润率改善最明显,8个细分行业中除了专用设备行业的利润率出现下降,其余7个行业均上升,提升最多的是运输设备和仪器仪表;加工业的10个细分行业有6个的利润率出现上升,橡胶制品行业的增长最多;消费品行业的10个细分行业有4个的利润率出现上升。消费品行业盈利的环比表现之所以不如加工制造业,与疫情形势边际改善后,加工制造业复产复工的推进速度要快于内需的修复速度有关,而从长期看来,消费品行业的盈利是有望全面回升的。和去年同期比较,前文已经提到过除上游采掘业外全面回落,具体看细分行业,中下游28个中只有有色冶炼、食品制造和文教娱乐的利润率同比没有下降。综上所述,疫情对中下游行业的盈利冲击是普遍且显著的,各个行业在后疫情时代还有比较长的盈利恢复期要走。

风险因素:疫情反复持续,增量政策力度不够

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员