出品|公司研究室IPO组

文|曲奇

中国的广告史上,仅凭一句广告语就能让品牌形象深入人心、产品销向大江南北的案例不算多。

“今年过节不收礼,收礼就收脑白金。”“农夫山泉,有点甜。”这两个都是非常成功的案例,能与它们起到相同效果的,要数冷酸灵的“冷热酸甜,想吃就吃。”

冷酸灵的这句广告词红极一时,不仅让冷酸灵和抗敏在消费者心中划上了等号,也帮助冷酸灵在抗敏牙膏市场建立起了不可动摇的优势地位。

近期,冷酸灵母公司登康口腔向深交所递交的招股书却显示,公司被“抗敏”束缚住了手脚,面对行业天花板,找不到新增长点。

01毫不性感的故事

从1987年推出第一支抗敏感牙膏“冷酸灵”,再到1996年一条传遍大街小巷到的广告语“冷热酸甜,想吃就吃。”,此后二十多年的时间,冷酸灵牙膏一直占据国内抗敏牙膏线下市场的半壁江山,颠峰时的市占率更是高达80%。

登康口腔成立三十多年,时至今日公司依旧专注于口腔护理赛道。

目前,登康口腔的主要产品包括牙膏、牙刷、漱口水、电动牙刷、冲牙器、牙齿脱敏剂等,形成了成人基础口腔护理、儿童基础口腔护理、电动口腔护理、口腔医疗与美容护理四大产品矩阵。

2019年至2021年,登康口腔收入分别为9.42亿、10.28亿和11.40亿,年复合增长率10.01%。

其中,成人基础口腔护理是收入主力。2021年,成人牙膏收入9.00亿,占比79%;成人牙刷收入1.27亿,占比11%,两者合计占比90%。

利润方面,2019年至2021年,公司毛利率平稳,分别为42.26%、41.71%和42.10%;净利润分别为0.63亿、0.95亿和1.19亿,年复合增长率37.44%。

登康口腔利润还能维持一个较高的增速,收入增长则较为平缓。目前,公司面临的更大挑战是国内口腔清洁护理市场已经陷入了增长瓶颈。

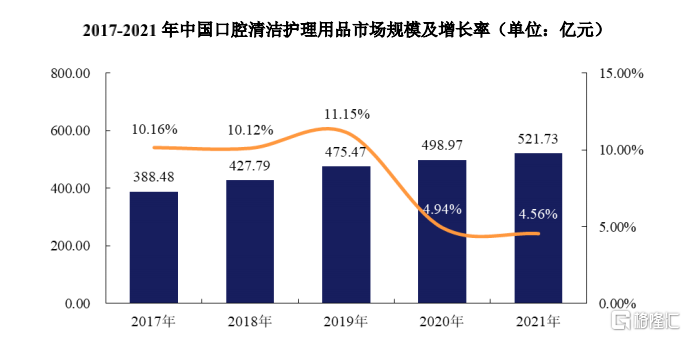

2017年到2021年,我国口腔清洁护理用品行业市场规模从388亿增长至522亿,年复合增长率7.65%,但2020年和2021年,行业增速分别只有4.94%和4.56%。

具体到抗敏牙膏市场,2017年到2021年,抗敏感牙膏线下渠道的市场规模从24.81亿增长至27.48亿,年复合增长率只有2.59%;线下渠道市场规模由9.58%提升至10.65%,是牙膏品类第三大线下细分市场。

尽管近3年登康口腔的收入保持10%以上增速,但想在一个2%增速的市场中保持稳增长,或者想实现高增长,可能如登天一样难。

就招股书呈现的数据,年增速不到5%的口腔护理市场,对资本而言毫无想象空间。冷酸灵又十分专注于主业发展,公司的数据和故事毫不性感。

平淡,或许是冷酸灵最大的敌人。

02盲目多元化不可取

牙膏市场触及行业天花板,不光是冷酸灵一家面对的困境,牙膏公司想找到新的增长点或者转型,也不是一件容易的事。

上世纪80年代是国产牙膏的高光时刻,那时黑妹、中华、两面针、冷酸灵等国产品牌占据了大部分市场份额。

但随着日化行业率先开放,90年代初期,高露洁、联合利华、好来化工、宝洁、LG等外资品牌先后进入大陆市场。

这些跨国公司利用强大的营销攻势,旗下的牙膏品牌短时间内抢占了中国的高端牙膏市场,一步步挤压国产品牌的市场份额,曾经与冷酸灵齐名的两面针、田七等国产品牌日渐衰落。

以两面针为例,它的衰落自然有受到外资品牌冲击的因素,但作为国内第一家上市的牙膏公司,盲目采取多元化策略,忽视了主业发展,也是其淡出消费者视线的主要因素。

2004年在A股上市的两面针,自上市以后,就在资本运作的路上渐行渐远,先后注入1.5亿元用于申购新股、投资证券和基金;投资2亿元参股南宁市商业银行,出资1000万元参股柳州市商业银行等。

当时,两面针提出“无产品经营不稳,无资本运作不富”的路线,2008年,马朝梅上任董事长后,两面针的多元化更加纵深,形成口腔护理用品、洗涤用品、旅游用品、生活纸品、医药、精细化工、制浆造纸和房地产八大产业。

早在两面针多元化之初,就有投资者质疑这些与公司主业没有强关联的副业,但两面针管理层却表示,“两面针多元化经营不会拖累日化主业,相反,两面针即将迎来反击国际日化巨头的最好时机。”

但从两面针的市场份额来看,2004年两面针中药牙膏年销量突破5亿支。鼎盛时,两面针的销量仅次于佳洁士、高露洁,位列第三,在国内同类产品中保持第一位。

根据AC尼尔森的数据,2008年,两面针的市场占有率仅为1.7%,甚至低于新兴的雕牌牙膏。到了2011年,两面针的市占率已不足1%。

至于两面针的多元化业务,房地产开发板块和纸业板块长期处于亏损态势。2017年到2019年,旗下纸业公司分别实现归母净利润-1.18亿元、-0.46亿元、-0.9亿元。

2019年,两面针剥离地产、造纸业务,重新聚焦主业,但牙膏主流市场已经几乎没有两面针的立足之地。

当下,冷酸灵的处境要比两面针好得多,不过当面对行业瓶颈之际,即便冷酸灵想要转型,也应该以两面针为鉴,避免盲目多元化,以免让路越走越窄。

03品牌高端化或可突围

在外资品牌围攻下,国内牙膏品牌也不是没有突围成功的案例,百年中药老字号品牌云南白药就凭借攻占中高端牙膏市场,成为了国内市场的“牙膏一哥”。

2004年才推出第一款牙膏的云南白药,比冷酸灵足足晚了17年。复盘云南白药的成功,当然与它的背景有很大关系,云南白药和片仔癀是国内唯二拥有国家级保密级配方的企业,这个特殊的身份就给云南白药带来了一定程度的品牌溢价。

在国产牙膏普遍定位中低端的情况下,云南白药凭借自己国家级保密级秘方的优势,锁定中高端市场,一管210克的牙膏单件约为30元,与国内品牌拉开了价差,直接与外资品牌竞争。

在功效上,冷酸灵针对抗敏,佳洁士主打美白,高露洁主打防蛀牙,云南白药则切入了止血、止痛、消炎的市场,形成差异化。

随后,云南白药又将销售渠道扩张到网上,成为国内最早入驻电商平台的牙膏品牌。

2019年开始,云南白药牙膏已经连续3年稳居市场份额第一,2021年线下市场份额达到23.86%。

对比冷酸灵和云南白药,2021年,云南白药口腔子公司收入为59.10亿,登康口腔收入为11.40亿,约是云南白药的19%。

2021年,云南白药口腔子公司净利润为22.61亿,登康口腔为1.12亿,只有云南白药5%的水平。

这组数据的对比,不难看出定位高端市场的云南白药和在中低端市场撕杀的登康口腔,两家公司盈利能力的差距。

登康口腔也在寻求转型,推出了高端专业口腔护理品牌 “医研”和高端婴童口腔护理品牌“萌芽”,但销量和市占率并未掀起太大涟漪。

此外,登康口腔这家成立三十多年的公司,也在试图让品牌年轻化,比如聘请吴磊担任代言人,剑指年轻人市场。

登康口腔表示,以“Z 世代”为目标消费人群,以兴趣电商为主渠道,打造爆品为底层逻辑,借势电动牙刷、冲牙器、漱口水等新品类细分赛道,发展年轻互联网新品牌“灵宇宙”为增长新动力。

高端化和年轻化,是登康口腔可以尝试转型升级的两条道路,但在牙膏市场增速趋缓的背景下,登康口腔想找到新的增长点并不容易。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员