主要观点:

一、驱动增长因素的拆解:ROIC和再投资率

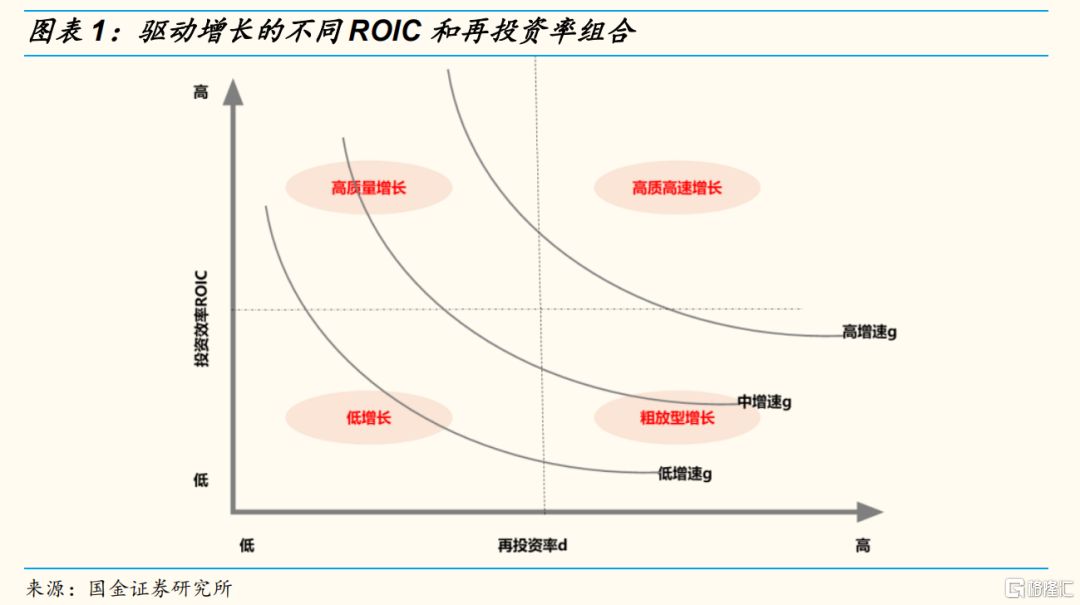

驱动增长g 的因素分解:再投资率和投资效率ROIC是驱动增长的两大核心因素。从恒等式来看,g=d×ROIC,其中是利g润增速,d是再投资率。也就是说:再投资率越高可以创造更高的增长;投资效率ROIC越高也可以创造更高的增长。无论是宏观还是微观层面,不同的再投资和投资效率的组合对应的是不同的增长模式。具体来说:1)再投资率和ROIC都很高意味着高质高速增长;2)ROIC较高,但再投资率较低,这意味着高质量增长;3)再投资率较高,但ROIC较低,这意味着投资驱动的粗放型增长;4)再投资率和ROIC都很低则意味着增长较低。

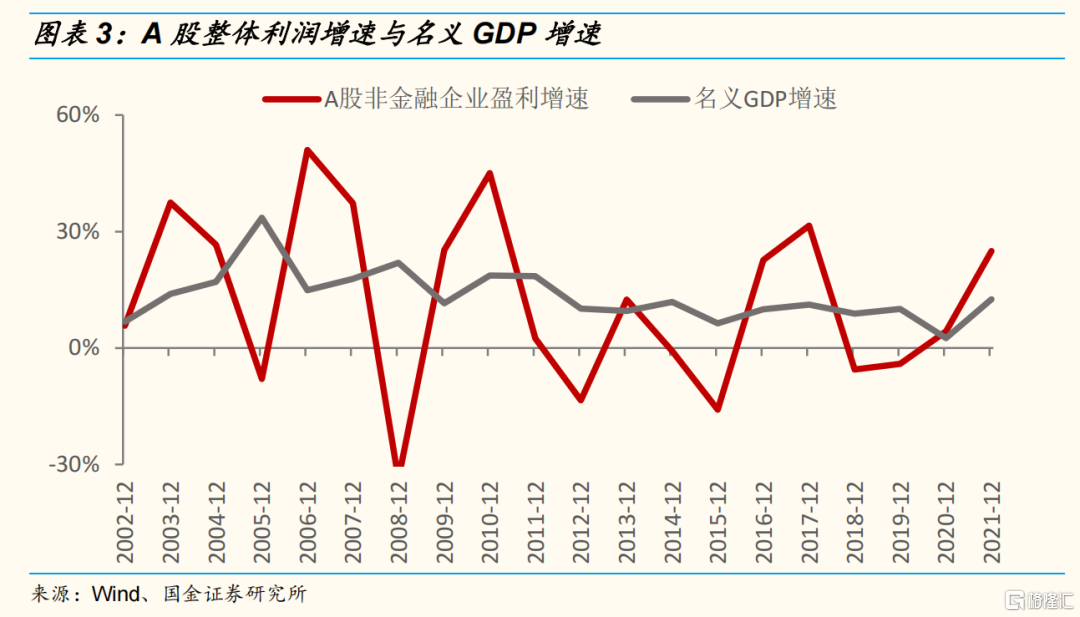

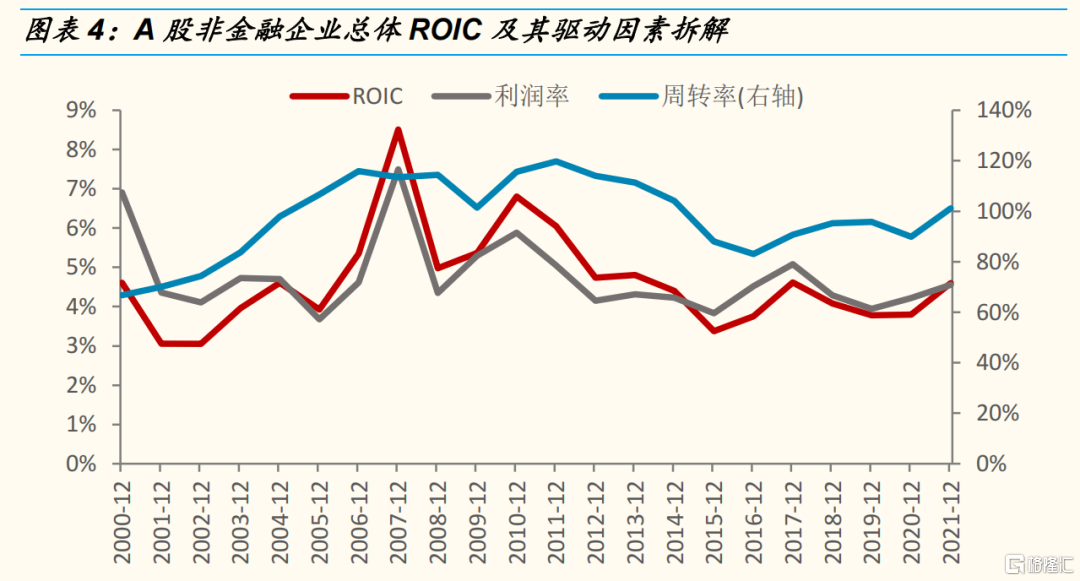

1)长期企业利润增速的中枢是名义GDP增速。长期利润增速一般围绕名义GDP增速这一中枢波动,过去20年A股非金融利润增速平均值为12%左右,而同期名义GDP增速平均为13%左右;2)ROIC取决于净利润率和投入资本周转率。ROIC可以拆解为利润率和资本周转率,相比于ROE,这个指标减少了企业杠杆对盈利能力的影响。其中,利润率波动较大,周转率波动相对较小;3)所处产业周期不同,行业再投资率有所区别。整体再投资比例的高低与资本开支周期息息相关,自身产业周期对行业再投资率有明显影响。

二、当我们谈论P/E时,我们在谈论什么?增长和ROIC如何驱动P/E估值

DCF(现金流贴现)是一种思维方式,任何一种估值方式,无论是绝对估值还是P/E等相对估值,背后的核心逻辑都来自DCF。决定股票价格的核心因素来自三个方面,一是分配给股东的现金流,二是现金流(利润)增速,三是贴现率即预期回报率(也就是资本成本WACC)。实际上,保持未来高增长往往要牺牲近期股东现金流,通过再投资实现增长。而其中关键的问题是再投资是否有效?再投资是增加股东价值还是毁灭股东价值,这取决于ROIC相对WACC的高低。

在给定预期回报率的情况下,股票P/E估值取决于ROIC和利润增速。其中驱动估值的逻辑链条是:1)留存利润再投资能够创造未来利润增长,但是牺牲的是股东现金流;2)利润增长能创造股东价值的前提条件是ROIC大于预期回报率,即资本成本WACC;3)ROIC越高,投资效率越高,估值越高;4)ROIC大于预期回报率时,利润增速越高,估值越高。

P/E会均值回归吗?1)P/E的倒数是可以看作是盈利收益率,P/E是否会均值回归这个问题可以换成另外一个问题:收益率会均值回归吗?短期的收益率大概率是围绕长期均值波动,也就是说收益率是存在均值回归效应的;2)均值稳定吗?估值中枢会随着时间的变化而变化吗?从中美股市的数据来看,估值中枢是在变化的。估值中枢的变化受利率水平和风险偏好等因素影响;3)均值回归的时间要多久?均值回归的时间很难界定,甚至不存在明显的规律。什么时候估值的均值回归会发生,实际上还是要回到基本面研究。

三、行业估值比较:打破“唯增长论”

行业之间估值差异:增长和ROIC的视角。“为什么这个行业增速更高,但估值却比那个低增速的行业要低?”不少投资者都会有这样的疑惑。除了增长之外,ROIC也是决定估值的重要因素。如果唯增长论去看估值,当ROIC较低的时候,甚至低于资本成本时,增长并不会明显增加股东价值。因此要从ROIC和增长两个维度去看估值差异。

以谷歌和达美乐为例,两家公司都是历史上投资回报率较高的股票,此外,2010年以来两家公司的P/E估值估值中枢都在28倍左右。尽管谷歌的过去十年利润复合增速相对更高,但达美乐相对明显的优势是高ROIC。两家公司在增长和ROIC方面各有所处,因此估值差别不大。

风险提示:行业估值中枢变化;经济复苏不及预期;海外黑天鹅事件。

正文:

一、驱动增长因素的拆解:ROIC和再投资率

1.1 驱动增长因素的拆解:ROIC和再投资率

驱动增长 g的因素分解:再投资率和投资效率ROIC是驱动增长的两大核心因素。从恒等式来看,,其中是利润增速,是再投资率。也就是说:再投资率越高可以创造更高的增长;投资效率ROIC越高也可以创造更高的增长。无论是宏观还是微观层面,不同的再投资和投资效率的组合对应的是不同的增长模式。具体来说:1)再投资率和ROIC都很高意味着高质高速增长;2)ROIC较高,但再投资率较低,这意味着高质量增长;3)再投资率较高,但ROIC较低,这意味着投资驱动的粗放型增长;4)再投资率和ROIC都很低则意味着增长较低。

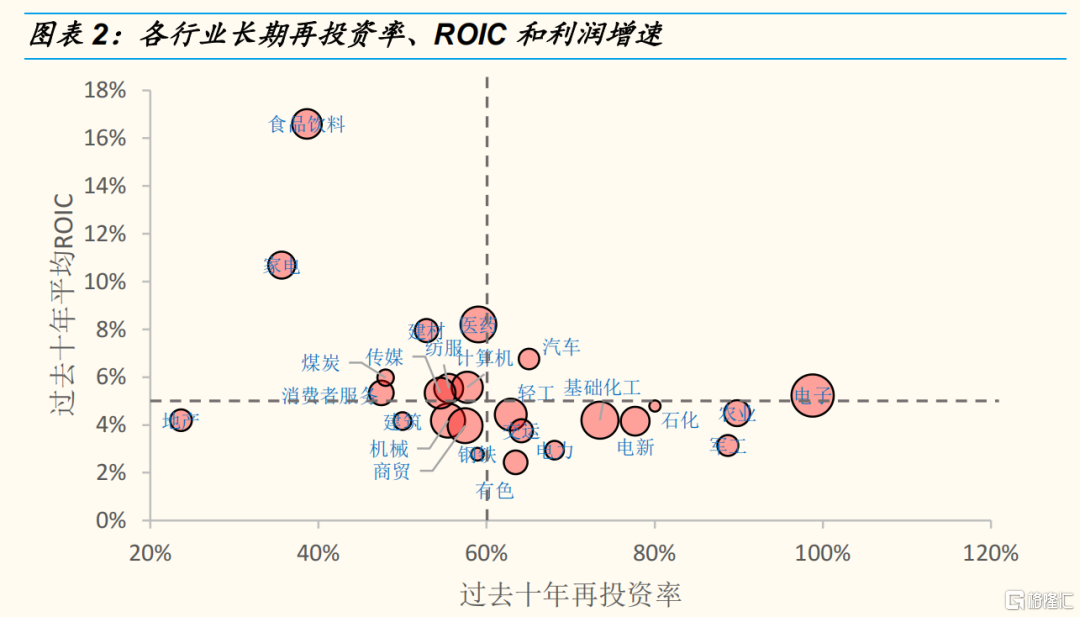

把各大行业历史平均ROIC和再投资率对应到利润复合增速上,其中再投资率用“累计资本开支/累计资本开支前股权自由现金流”来刻画,利润增速采用的是息税折旧摊销前利润(EBITDA)增速。

从A股过去十年的历史数据来看:食品饮料是典型的高ROIC驱动高增长的行业;电子是典型的高再投资率驱动高增长的行业;地产行业的低增长主要由低ROIC和低再投资率导致;医药行业高增长主要由中高水平的ROIC和再投资率双重驱动;此外,基本上没有行业呈现高ROIC和高再投资率驱动的高质高速增长的特征。

来源:Wind、国金证券研究所;再投资率为累计资本开支/累计资本开支前股权自由现金流;气泡大小代表过去十年EBITDA复合增速高低;通信行业EBITDA增速为负,未在图中显示

1.2 名义GDP增速视角看企业利润增长

长期企业利润增速的中枢是名义GDP增速。长期利润增速一般围绕名义GDP增速这一中枢波动,过去20年A股非金融利润增速平均值为12%左右,而同期名义GDP增速平均为13%左右。名义增速可以拆解为通胀和实际增速,长期来看,如果实际利润不降低,也就是实际增速不小于0,那么通胀水平一般就是名义利润增速的下限。而长期企业增速一般不会持续超过GDP增速,因为如果那样的话,理论上单个企业规模最终会超过整个经济体。

1.3 什么因素驱动ROIC?

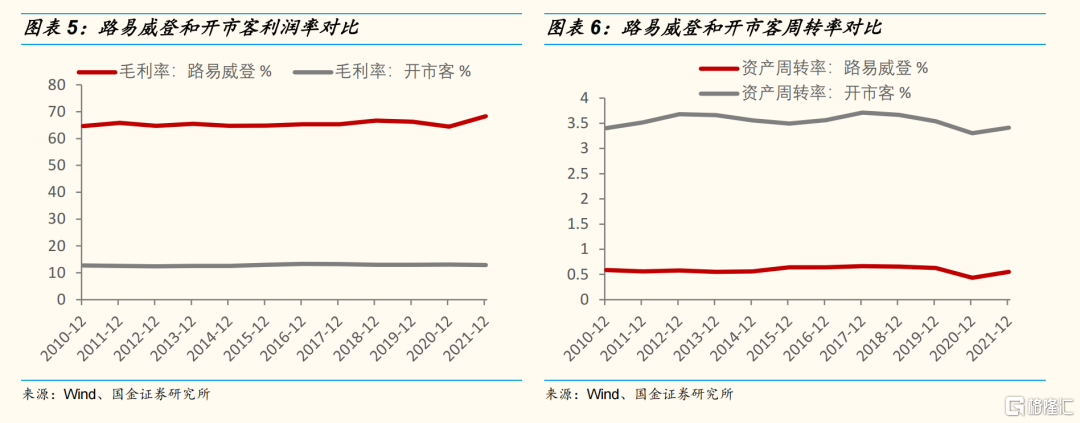

ROIC取决于净利润率和投入资本周转率。ROIC可以拆解为利润率和资本周转率,相比于ROE,这个指标减少了企业杠杆对盈利能力的影响。其中,利润率波动较大,周转率波动相对较小。提高公司ROIC的方式有两种:一是提高利润率,这一类公司往往提价能力较强,比如具有定价权的奢侈品公司等;二是提高周转率,这一类公司往往采取薄利多销策略,通过高周转提高经营效率,比如大型连锁零售企业。

以路易威登(LV)和开市客(Costco)为例,两者2010年以来ROIC平均都在13%-14%水平,但两家驱动ROIC的核心因素明显有所区别,其中奢侈品公司路易威登的毛利率明显高于零售公司开市客,但开市客的周转率明显高于路易威登。

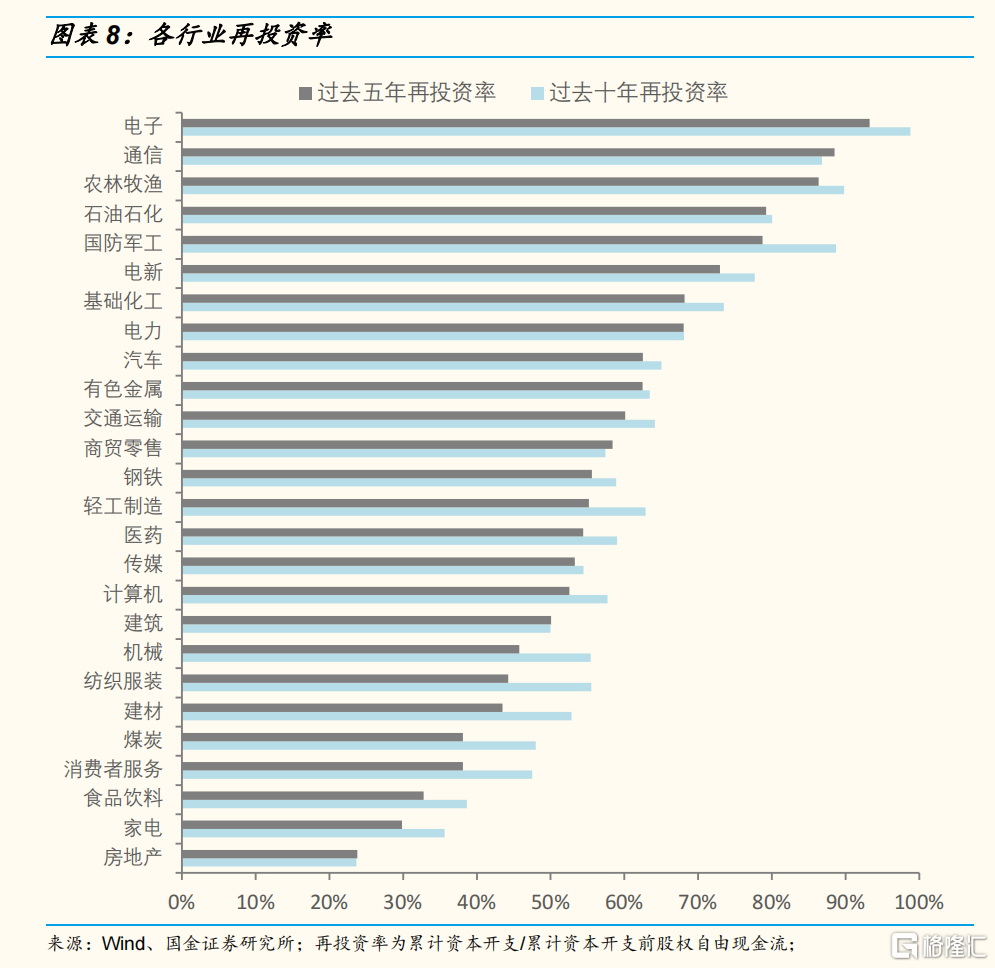

1.4 产业周期与再投资率

所处产业周期不同,行业再投资率有所区别。整体来看,自2011年以来,A股资本开支占股权自由现金流的比重呈现下行趋势,当前这一占比稳定在50%-60%左右。整体再投资比例的高低与资本开支周期息息相关,自身产业周期对行业再投资率有明显影响。对比不同行业过去十年和过去五年资本开支的占比,电子、通信等新兴行业在产业扩张周期带动下投资率相对较高,而家电、食饮料等成熟行业资本开支占比相对较低。

二、当我们谈论P/E时,我们在谈论什么?

2.1 增长和ROIC如何驱动P/E估值

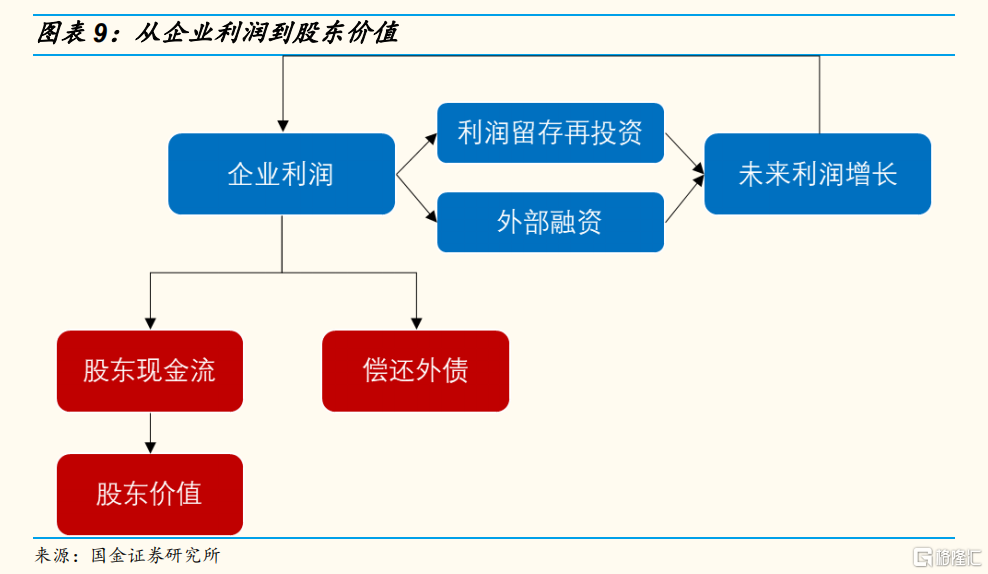

DCF(现金流贴现)是一种思维方式,任何一种估值方式,无论是绝对估值还是P/E等相对估值,背后的核心逻辑都来自DCF。从简单的戈登增长模型来看,P=CF/(r-g),决定股票价格的核心因素来自三个方面,一是分配给股东的现金流 ,二是现金流(利润)增速 ,三是贴现率即预期回报率 (也就是资本成本WACC)。实际上,当期股东现金流和未来现金流增速之间存在权衡关系,简单来说就是:保持未来高增长往往要牺牲近期股东现金流,通过再投资实现增长。而其中关键的问题是再投资是否有效?再投资是增加股东价值还是毁灭股东价值,这实际上取决于ROIC的高低。当ROIC>WACC时,再投资是增加股东价值的;而当ROIC<WACC时,再投资是减少股东价值的。

驱动估值的逻辑链条是:1)留存利润再投资能够创造未来利润增长,但是牺牲的是股东现金流;2)利润增长能创造股东价值的前提条件是ROIC大于预期回报率(即资本成本WACC);3)ROIC越高,投资效率越高,估值越高;4)ROIC大于预期回报率时,利润增速越高,估值越高。

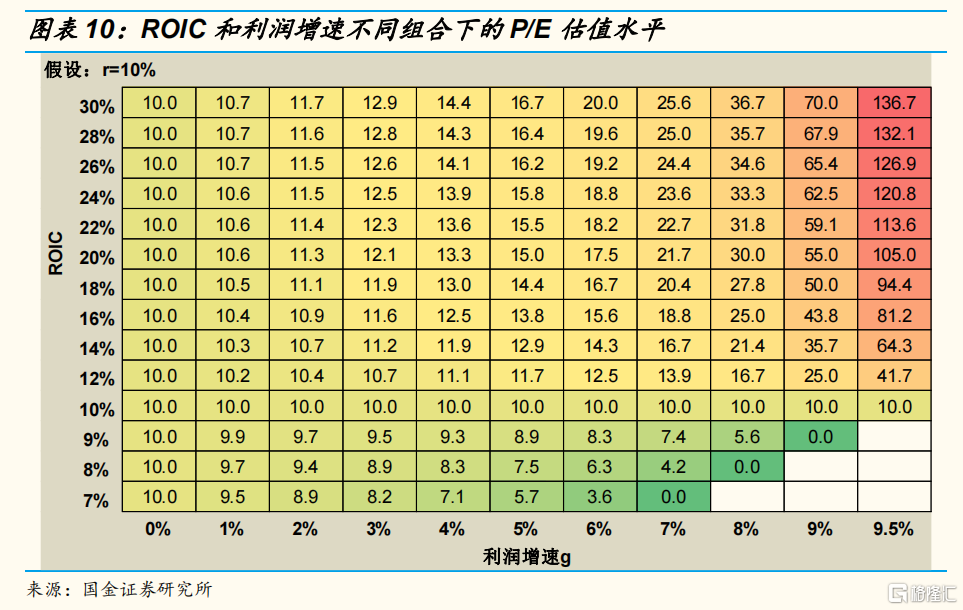

具体来看,在给定预期回报率 r 的情况下,股票P/E估值取决于ROIC和利润增速g。

P/E=(1-d)/(r-g)=(1-g/ROIC)/(r-g)

给定利润增速的情况下,ROIC越高,意味着再投资率相对较低就能保持这样的利润增速。也就是说再投资率较低,而股东现金流较高,这将推动估值提升。

给定ROIC的情况下,利润增速越高,意味着再投资率要更高。因此利润增速对估值的影响取决于再投资对现金流的侵蚀和现金流增长的相对影响大小。具体来说,当ROIC和预期回报率相等时,增长对估值并没有贡献,P/E=1/r;当ROIC大于预期回报率相等时,增长有利于增加股东价值,增长越高估值越高。当ROIC小于预期回报率相等时,再投资是损害股东价值,增长越高估值越高。

假设预期回报率r=10%,在不同的增速和ROIC的组合计算P/E估值,结果如下表所示,符合上述分析。

2.2 关于 r>g 的思考:实证上是成立的

戈登增长模型中,P/E=(1-d)/(r-g),一个很重要的前提是,也就是说长期资本回报要高于长期增速。实际上,Piketty在其著作《21世纪资本论》中明确提到,长历史周期来看,r>g在实证上是成立的,而且这一持续趋势是导致全球不平等的重要原因。对于预期回报和长期增速的决定因素,名义预期回报是由时间价值补偿和风险补偿决定的,而长期名义增速一般在长期通胀和名义GDP增速之间。

2.3 P/E会均值回归吗?

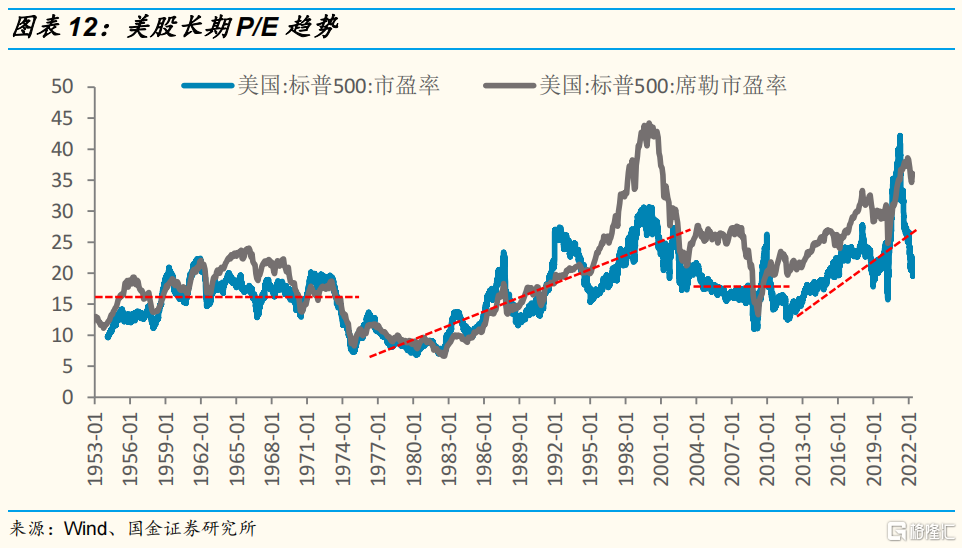

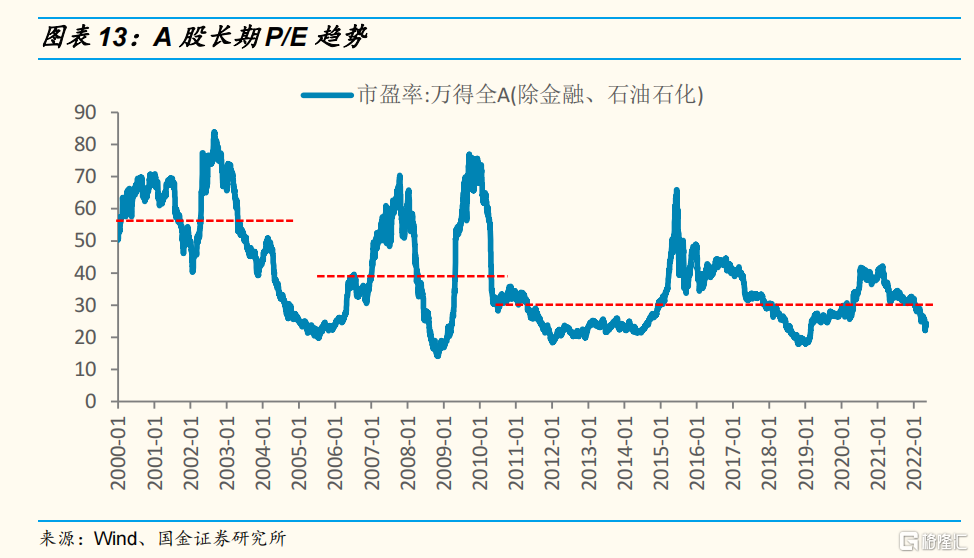

首先,P/E的倒数是可以看作是盈利收益率,P/E是否会均值回归这个问题可以换成另外一个问题:收益率会均值回归吗?从前文可以看到,《21世纪资本论》中计算的长期实际年化资本回报(税前)基本在5%左右。短期的收益率大概率是围绕长期均值波动,也就是说收益率是存在均值回归效应的。无论是长周期的美股还是A股,P/E估值都存在一定的均值回归效应。

其次,均值稳定吗?如果P/E呈现均值回归特征,那回归到哪个水平的均值?或者说,所谓的估值中枢会随着时间的变化而变化吗?从中美股市的数据来看,估值中枢是在变化的。估值中枢的变化受利率水平和风险偏好等因素影响。1)对美股来说,1950-1975年标普500的P/E估值中枢在15倍左右;1976-2003年标普500估值中枢呈现上行趋势;金融危机后美股估值中枢也呈现上行趋势。2)对A股来说,2000-2005年非金融石油石化A整体P/E估值中枢在55倍左右,2005-2010年在40倍左右,此后十年估值中枢则在30倍左右。

最后,均值回归的时间要多久?均值回归的时间很难界定,甚至不存在明显的规律。什么时候估值的均值回归会发生,实际上还是要回到基本面研究。无论是增长预期的变化还是市场情绪的变化,这都有可能成为导火索。

三、行业估值比较:打破“唯增长论”

3.1 行业之间估值差异:增长和ROIC的视角

“为什么这个行业增速更高,但估值却比那个低增速的行业要低?”不少投资者都会有这样的疑惑。沿着上文分析的结论,这个问题其实很容易理解。除了增长之外,ROIC也是决定估值的重要因素。如果唯增长论去看估值,当ROIC较低的时候,甚至低于资本成本时,增长并不会明显增加股东价值。因此,要从ROIC和增长两个维度去看行业估值差异。

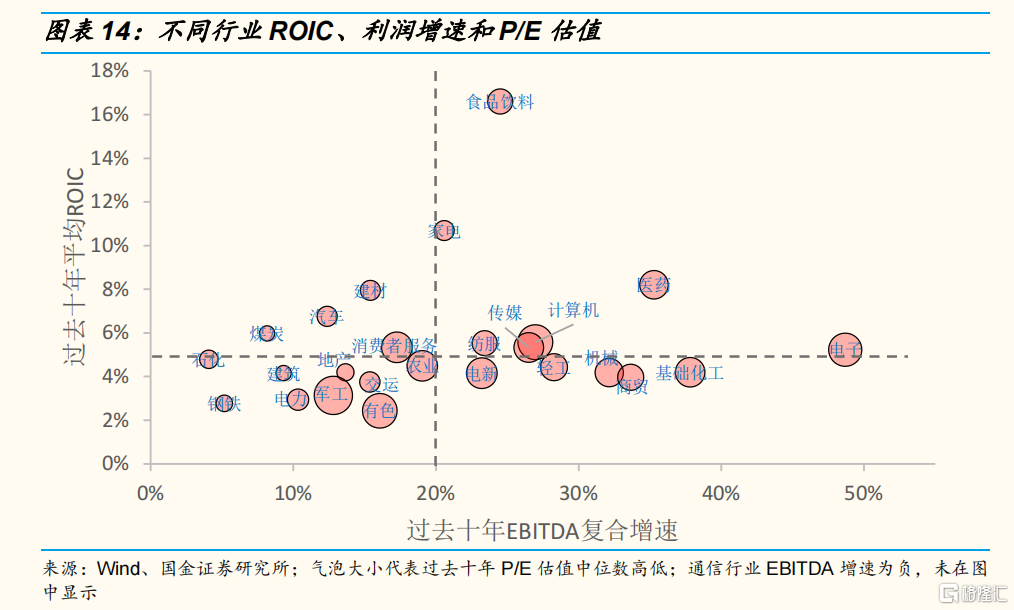

把A股主要行业的历史平均ROIC和息税折旧摊销前利润(EBITDA)复合增速对应到历史P/E估值中枢,可以看到:1)食品饮料、医药和电子都呈现相对高估值的特征,但驱动高估值的原因各有不同,比如食品饮料典型的高ROIC和中等增长,电子是典型的高增长和中等ROIC,医药则是ROIC和增长都处在中高水平;2)钢铁、石化、电力、煤炭、建筑等行业ROIC和增长均相对较低,因此P/E估值中枢也相对不高。

需要指出的是,1)估值还受到预期回报率的影响,不同行业历史回报率并不完全相同,这一定程度上会影响行业估值;2)不同行业估值是对未来预期增长和预期ROIC的定价,部分行业存在P/E估值和历史增长和ROIC出现背离的情况,比如新能源行业,新能源金属(有色行业)和电新行业P/E估值较高,但无论是历史ROIC还是历史利润增速都并不突出,这背后反映的可能是在碳中和背景下市场对未来新能源行业高景气进行定价。

3.2不同行业代表性公司的估值分析

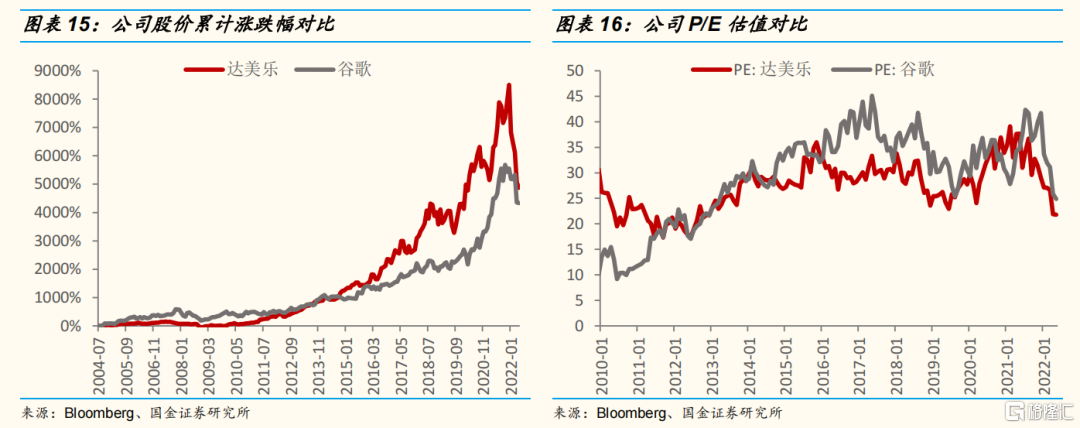

以谷歌和达美乐为例,两家公司都是细分领域的龙头,尽管体量差距较大,但两家公司都是过去历史上投资回报率较高的股票,甚至达美乐的回报率更胜一筹。此外,2010年以来两家公司的P/E估值基本差不多,估值中枢在28倍左右。

从历史来看,两个公司的预期回报率差不多,所以驱动P/E估值的核心因素主要在ROIC和增长两个方面。具体来说,谷歌和达美乐之所以P/E估值相差不大,核心的原因是尽管谷歌的过去十年利润复合增速相对更高,但达美乐相对明显的优势是高ROIC。因此,看似体量和科技含量相差较大的公司,由于增长和ROIC方面各有所处,因此市场给两家公司的估值相对差别不大。

风险提示:行业估值中枢变化(政策和技术冲击等);经济复苏不及预期(稳增长政策力度不及预期,海外经济下行);海外黑天鹅事件(地缘政治风险)。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员