©读懂财经·新能源组原创/出品

作者 | 董武英

编辑 | 夏益军

新能源汽车发展看电池,电池发展看资源。自诞生以来,新能源汽车的发展史,本质上就是一场动力电池原材料资源争夺战。无论是三元材料镍钴锰、还是最关键的锂,全都成为产业链上下游企业的目标。

以锂为例,抢完矿山抢盐湖,抢完海外抢国内,跟国际对手抢完要跟国内对手抢。事实证明,资源抢夺永远是对的。当碳酸锂价格突破每吨51万元,没矿的企业就算联合抵制,也改变不了资源方赚的盆满钵满的现实。

在这种情况下,以往被巨头们忽视的动力电池回收成为巨头们争夺的新目标。在此之前,动力电池回收属于一个偏“鸡肋”的市场,小玩家们日子过得很好,也不用担心巨头进入。但随着电池材料价格暴涨,以及即将到来的动力电池退役潮,动力电池回收市场开始受到巨头们的重视。

2021年10月,宁德时代发布一份公告,控股子公司广东邦普及其控股子公司在湖北省宜昌市姚家港化工园田家河片区投资建设邦普一体化电池材料产业园项目,项目投资总金额不超过人民币320亿元。

在这个高达320亿的项目中,动力电池回收是重头戏。对于宁德时代来说,这个项目将保障公司电池材料供应,推进公司退役动力电池全生命周期管理的目标,对于控制成本、提升产品竞争力具有重要意义。

而国内新能源汽车领军企业比亚迪,今年4月在台州成立了一家全新公司,经营范围包括新材料研发和动力电池制造销售,以及废旧动力电池的回收和梯次利用。这也是这家汽车巨头在动力电池回收领域的又一落子。

可以看到,随着政策的积极推动以及经济利益的驱使下,新能源动力电池回收正在成为新的风口。

/ 01 /

资源抢夺战蔓延至电池回收

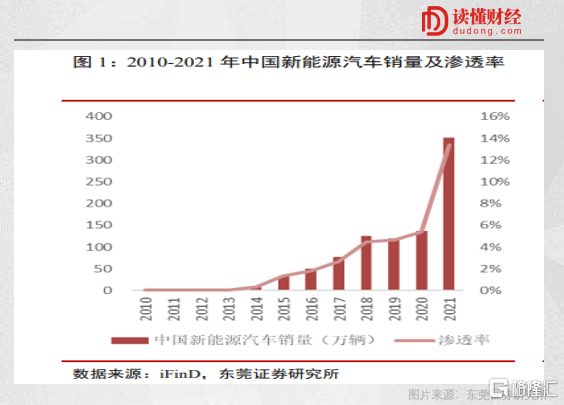

电动汽车市场正式爆发,是在2020年。但实际上,国内新能源汽车起步较早。在2020年之前,由于新能源政策的推动和补贴的存在,新能源汽车在B端和G端市场有着较高的销量。

这些早期新能源汽车,支撑起了动力电池回收市场。新能源汽车的动力电池,可以说是城市矿山之中最具价值的资源之一。由于钴、镍等贵金属的存在,动力电池回收有利可图,也催生出了一批优秀的动力电池回收龙头企业。

2018年9月,工信部公布第一批符合《新能源汽车废旧动力蓄电池综合利用行业规范条件》企业名单,共有5家。在这5家企业中,衢州华友钴新材料有限公司是产业链上游华友钴业的子公司,广东光华科技主业是湿电子化学品,同时介入电池回收领域。除这两家企业外,赣州市豪鹏科技、格林美和湖南邦普循环均是从动力电池回收市场直接成长起来的优秀公司。

随着新能源汽车市场发展,动力电池回收行业迎来了更多的参与者。2015年,宁德时代投资了广东邦普循环,布局电池回收业务。2017年,稀土、钨、钴等资源方厦门钨业控股赣州市豪鹏科技,进入动力电池回收市场。

在2020年12月公布的第二批符合《新能源汽车废旧动力蓄电池综合利用行业规范条件》企业名单中,华友钴业、赣锋锂业、厦门钨业等资源方赫然在列,北汽蓝谷、银隆新能源、比亚迪等商用新能源汽车龙头纷纷通过子公司开展动力电池回收业务,也有宁德时代、天能动力等动力电池厂商开始入局。

2020年新能源汽车市场爆发,动力电池回收瞬时间成为巨头争夺的风口,这从2021年12月发布的第三批名单中可以看出。在第三批名单中,蜂巢能源、国轩高科等二线动力电池厂商们开始出现。

至此,华友钴业、赣锋锂业、厦门钨业等上游资源方,宁德时代、蜂巢能源、国轩高科等中游动力电池企业,比亚迪、北汽蓝谷等下游整车厂齐聚动力电池回收领域。面对新能源汽车发展的资源制约,巨头们的原材料抢夺战蔓延至了回收环节。

/ 02 /

从“鸡肋”成为价值蓝海

动力电池之所以迎来巨头争夺,一方面,动力电池回收市场正在变得更加广阔,新一轮动力电池退役潮催生出巨大的商业机会。另一方面,在动力电池行业,原材料的高昂价格让动力电池回收变得更加有利可图。

三元动力电池中,镍、钴、锰因其高昂价格,一直是动力电池回收的重点材料。而磷酸铁锂因为更好的循环性,一般被梯次利用。在此之前,锂资源并不是回收的重点。因为当时碳酸锂一方面价格不高,另一方面回收难度较大。因此,锂资源抢夺往往集中在矿产环节,再生回收并不是重头戏。

从格林美2021年年报里可以看到,其收入主要来自于三元前驱体、四氧化三钴等三元材料,并未涉及锂资源的回收。

但从2020年来,碳酸锂价格持续暴涨。不到两年时间内,碳酸锂价格从每吨4-5万元暴涨至51万元,涨幅超过10倍。这让碳酸锂回收变得更有价值。

与此同时,今年3月份爆发的“妖镍”事件,推动镍价上升了一个大台阶,动力电池再生利用有了更大的利润空间。

这种变化从天奇股份财报里可以看到。天奇股份2020年将天奇金泰阁纳入报表,天奇金泰阁2021年产出金属钴1887金吨、镍1024金吨、锰436金吨以及碳酸锂1792吨,2021年营收大涨214.07%,净利润同比增长655.74%,已经成为天奇股份核心子公司。

从目前市场情况来看,三元材料中钴价一直保持高位稳定运行,但供应链的极不稳定让其仍有上行的可能。锰价保持稳定,镍价则由于供需变化仍存在一定提升空间。

在庞大的市场需求下,碳酸锂可能在较长时间内都会保持高价。这让碳酸锂和在国内应用更广的磷酸铁锂电池有了更大的再生利用价值。

于是,磷酸铁锂电池成为了电池回收龙头企业们的重点布局领域。比如,天奇股份组建专业团队,攻克废旧磷酸铁锂电池回收处理技术,将在2022年新建磷酸铁锂回收处理产能;光华科技也正在投入退役磷酸铁锂电池全组分绿色回收与高值化利用技术,抢夺磷酸铁锂再生利用蓝海。

可以说,动力电池材料的高昂价格,大幅提高了锂电池回收的经济价值。尤其是碳酸锂价格的暴涨,让磷酸铁锂电池回收有了更大的发展空间。

/ 03 /

动力电池回收模式或迎来重塑

目前动力电池回收行业尚处于起步阶段,后端配套的供应链和产业链并不完善,甚至出现了大量无资质的动力电池小作坊式回收企业,为行业发展带来隐患。

目前行业主流的回收模式是第三方回收模式,其专营电池回收业务,专业性更强,但缺乏高效稳定的电池回收渠道,因此存在着较大的发展制约。

实际上,打通动力电池消费市场和回收市场之间的环节,已经成为动力电池回收企业竞争的关键点。而新的参与者进入,带来了重塑动力电池回收行业发展模式的新契机。

第一种可能的新模式来自于宁德时代。前面提到,宁德时代早在2015年就投资了动力电池回收行业龙头邦普循环。今年一月,宁德时代推出换电服务品牌EVOGO及组合换电整体解决方案。

目前来看,宁德时代换电业务尚处于起步阶段,但背后隐藏的野心极大。通过换电服务,宁德时代一方面可以规范动力电池整体标准,另一方面可以将大量动力电池集中于体系之内,在电池统一管理上有巨大优势,更高效地回收再利用,同时加强动力电池回收端的规范性,打通消费和回收环节的关键渠道。

第二种可能的新模式来自于比亚迪等整车厂。比亚迪、北汽等整车厂入局动力电池回收,有着天然的渠道优势。整车厂庞大的销售和售后体系可以较低成本地转化为动力电池回收渠道,同时消费者更习惯于售后体系内更换动力电池,这更强化了整车厂动力电池回收业务的领先优势。

第三种可能的新模式来自于资源回收行业。实际上,随着动力电池回收呈现出更大的价值后,众多环境治理企业开始迅速布局动力电池回收业务。

自2021年末至今,已有旺能环境和高能环境两家环境治理企业通过收购资产进入动力电池回收市场。相对于动力电池厂商和整车厂,环境治理企业更像是“跨界”。但这些企业同样不可小觑,其布局的垃圾处理体系以及深厚的区域优势,也让其动力电池回收业务变得更有想象力。

整体来看,伴随着动力电池退役潮的临近,电池材料价格的暴涨,以及动力电池回收模式的重塑,动力电池回收行业正在变成一片价值蓝海。这一个千亿级市场爆发在即,一众行业参与者谁能笑到最后,无疑值得期待。

免责声明:本文(报告)基于已公开的资料信息或受访人提供的信息撰写,但读懂财经及文章作者不保证该等信息资料的完整性、准确性。在任何情况下,本文(报告)中的信息或所表述的意见均不构成对任何人的投资建议。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员