2022年一季度在市场下跌背景下,国内公募基金整体规模有所收缩,股票类资产总额从去年四季度的7.0万亿元下降至6.0万亿元,终止了连续12个季度提升的趋势,占总值比重由25.6%下降至22.2%。主动偏股型基金股票仓位由上季度的86.9%下降至85.6%,仍高于2021年前三季度的水平,其中A股仓位由80.0%降至79.0%。

结构配置特征包括:

1)龙头公司的持股集中度持续下降。

2)主板、科创板重仓仓位略升,创业板略减仓。

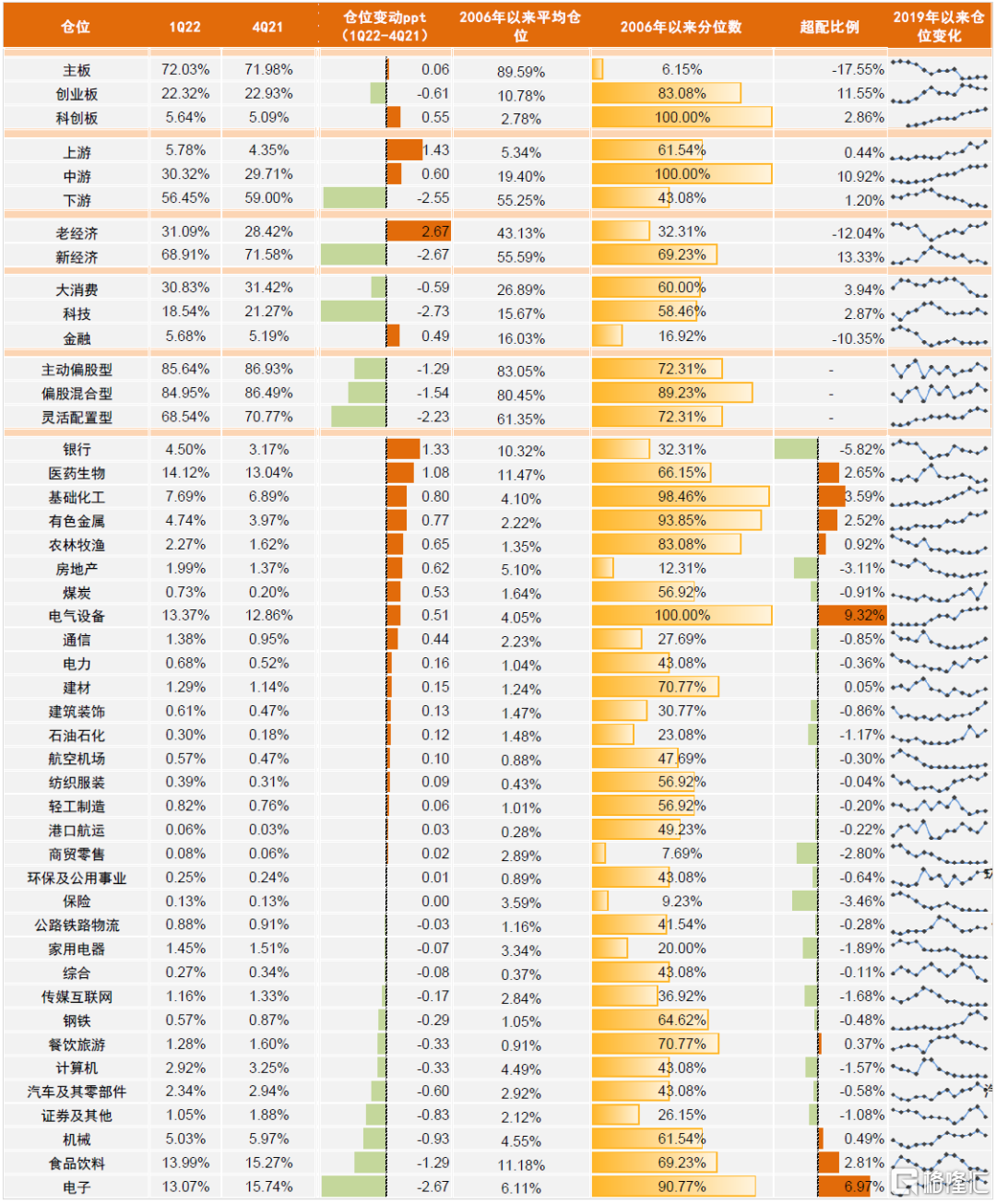

3) 加仓银行、医药和稳增长,减仓部分制造成长和消费板块。

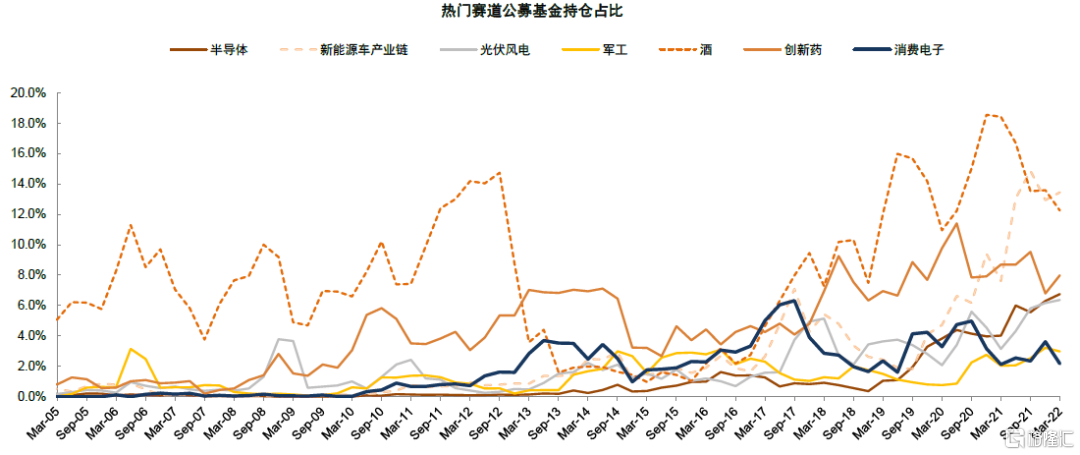

4) 热门赛道持股集中度小幅下降,创新药、光伏风电和半导体有所加仓。

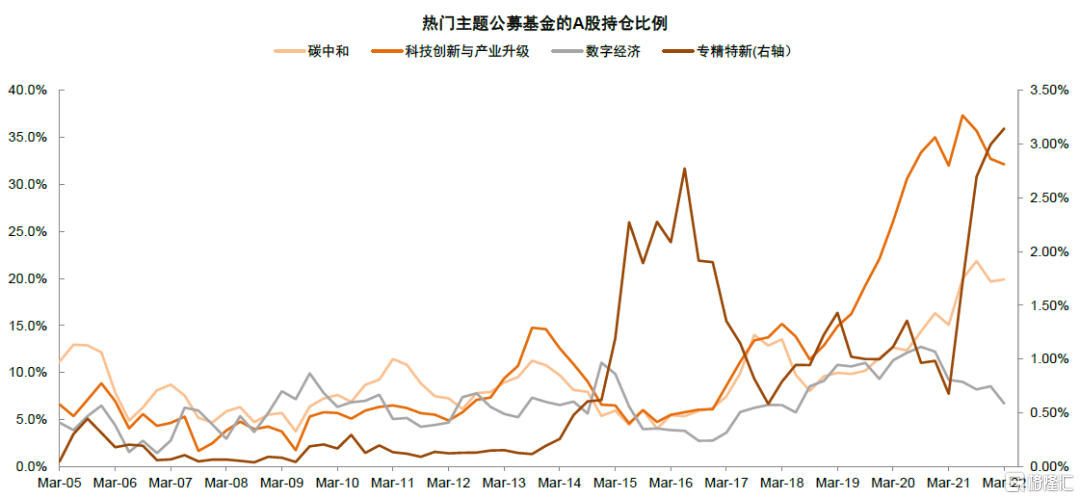

5) 专精特新主题仓位略升,数字经济明显下降。

结合最新的公募基金持仓,我们认为机构整体仓位在一季度并未发生较大变化,部分热门赛道仓位仍然不低,仍需关注市场调整带来的资金负反馈影响,而低估值的传统行业仓位有所提升但整体仍处于低配状态,并未明显出现交易拥挤的现象。

摘要

公募基金2022年一季报回顾:主动偏股型基金仓位较去年四季度小幅下降

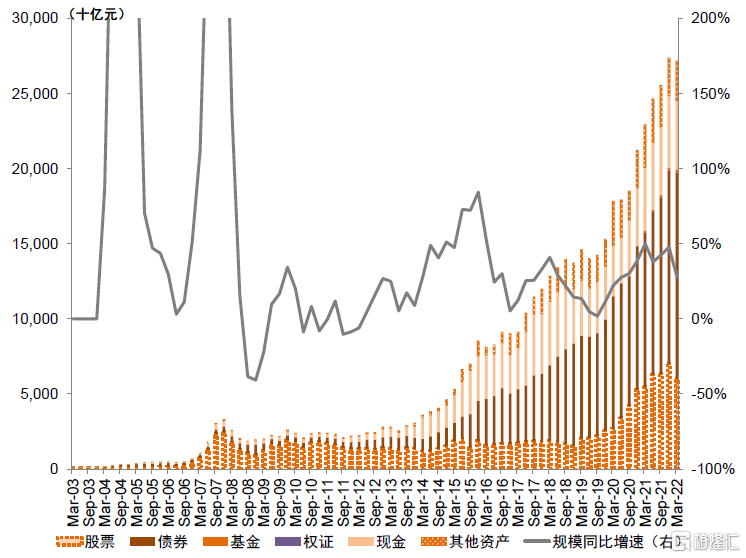

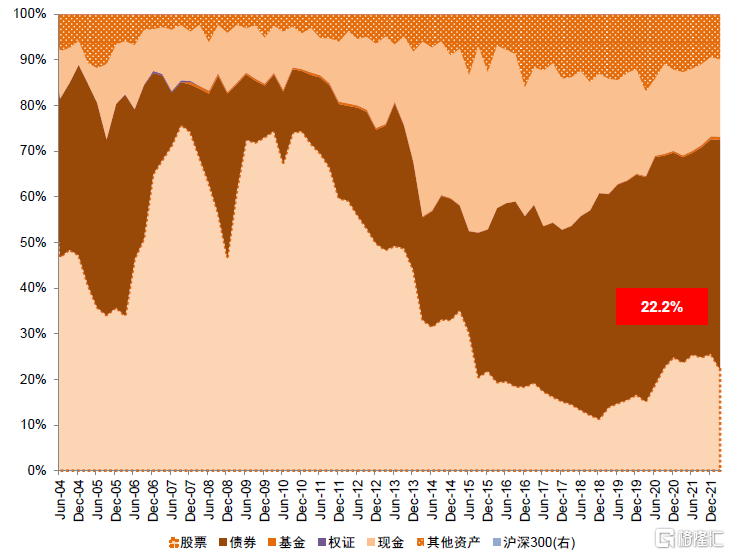

2022年一季度公募股票资产配置比例下降。2022年一季度,在海外地缘风险和美国开启加息周期,以及国内经济下行压力较大和疫情反复等内外因素的共同作用下,一季度市场出现较大幅度调整,主要宽基指数均出现较明显回调,上证指数跌幅超10%,代表大盘蓝筹股的沪深300震荡下跌14.5%,偏成长风格的创业板指跌幅接近20%,主动偏股型公募基金季度收益率中位数回调17.3%(截至4月21日跌幅为23.5%)。国内公募基金整体规模有所收缩,总资产由去年四季度27.4万亿元下降至一季度27.2万亿元,其中股票类资产总额从去年四季度的7.0万亿元下降至6.0万亿元,终止了连续12个季度提升的趋势,占总值比重由25.6%下降至22.2%。持有A股市值由上季度6.4万亿元下降至5.5万亿元,债券类资产占比小幅提升约3.3个百分点至50.2%。

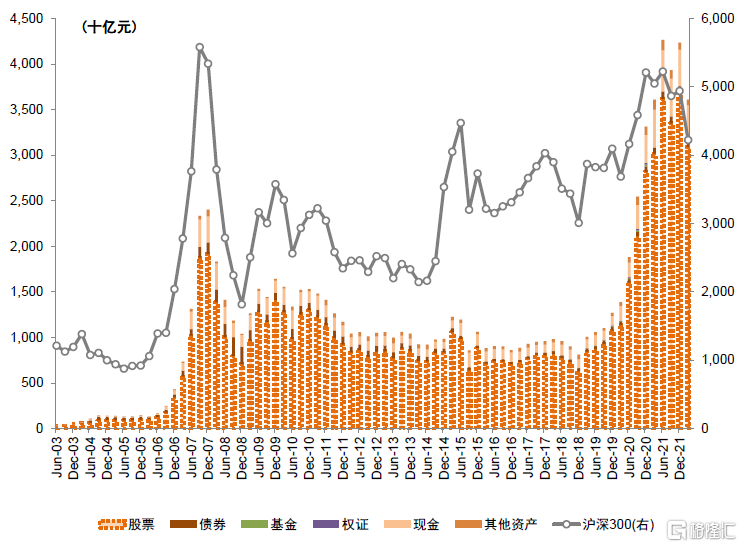

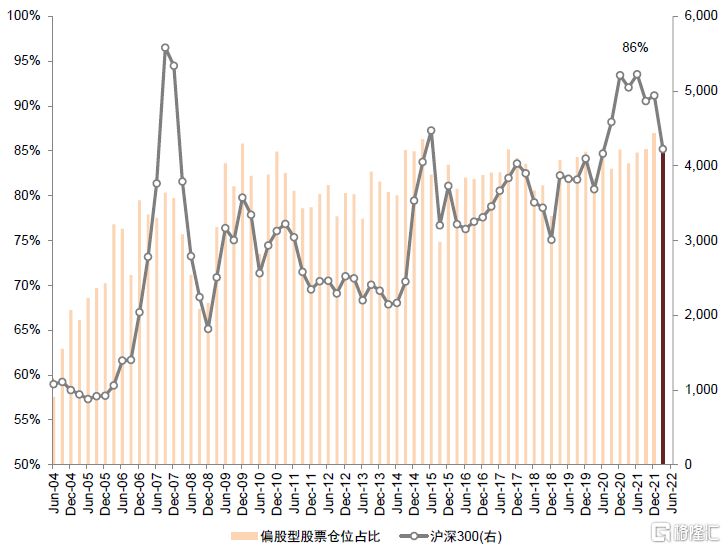

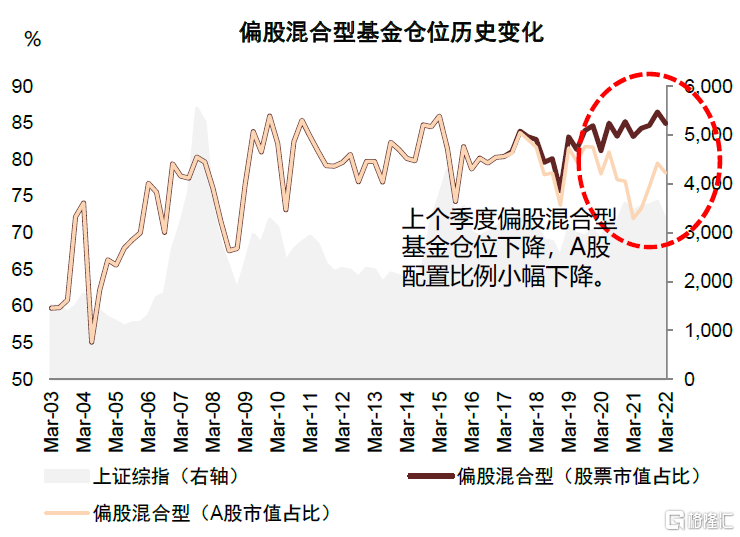

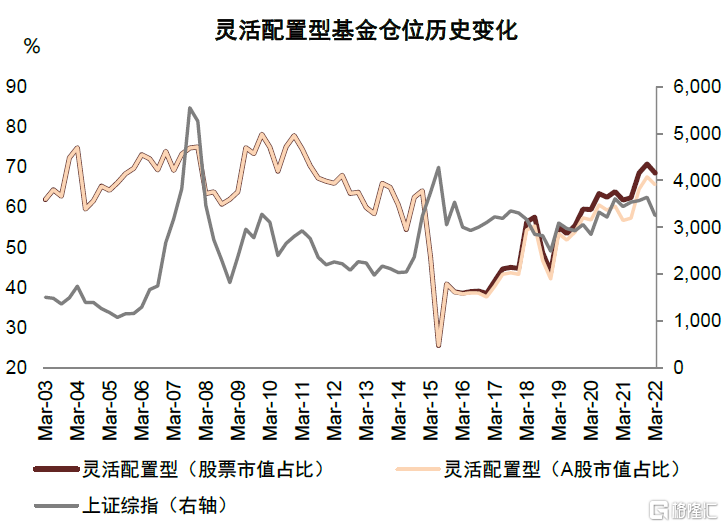

主动偏股型基金股票仓位略降。主动偏股型基金的仓位由上季度的86.9%下降至85.6%,仍高于2021年前三季度的水平,其中A股仓位由80.0%降至79.0%;偏股混合型基金仓位由86.5%降至85%,灵活配置型基金的股票仓位由70.8%小幅降至68.5%。一季度港股延续低迷(恒生指数和恒生科技指数一季度分别下跌6.0%和19.6%),可投资港股的主动偏股型基金在港股的配置比例从上季度的12.5%降至11.7%。

重仓股配置特征:加仓医药和部分稳增长领域,热门赛道仓位降幅不大

1) 龙头公司的持股集中度持续下降。主动偏股型基金重仓前100的公司重仓市值占比继续下降,由2021年四季度65.1%下降至63.6%,重仓前20市值占比由32.6%降至31.8%。其中五粮液、东方财富、泸州老窖、亿纬锂能和立讯精密的持仓市值下降超过100亿元,港股的舜宇光学科技和腾讯控股减仓较多。

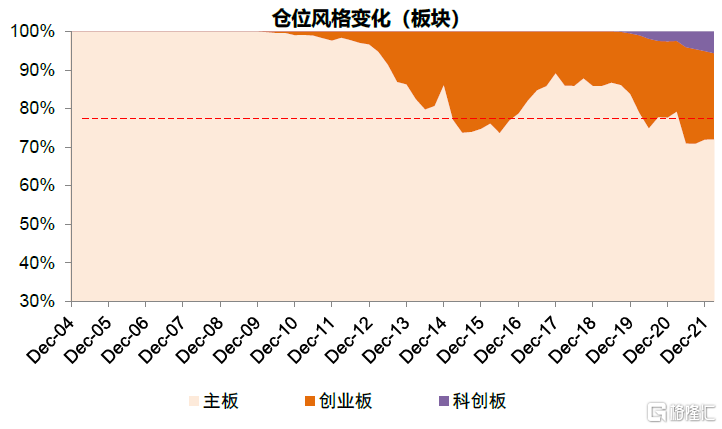

2) 主板、科创板重仓仓位略升,创业板略减仓。主板一季度仓位与去年底基本持平,重仓仓位小幅上升0.1个百分点至72.0%;科创板一季度仓位小幅提升,重仓仓位由上季度的5.1%升至5.6%。创业板一季度仓位继续回落,重仓仓位由上季度的22.9%下降至22.3%,较2021年二季度高点已下降2.6%,但仍处于历史相对高位。

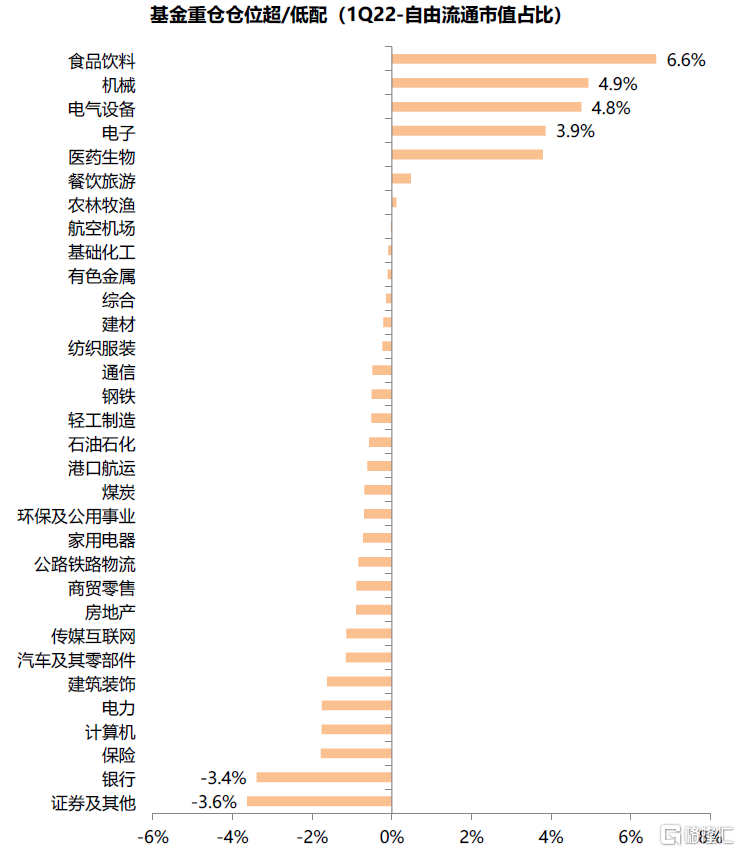

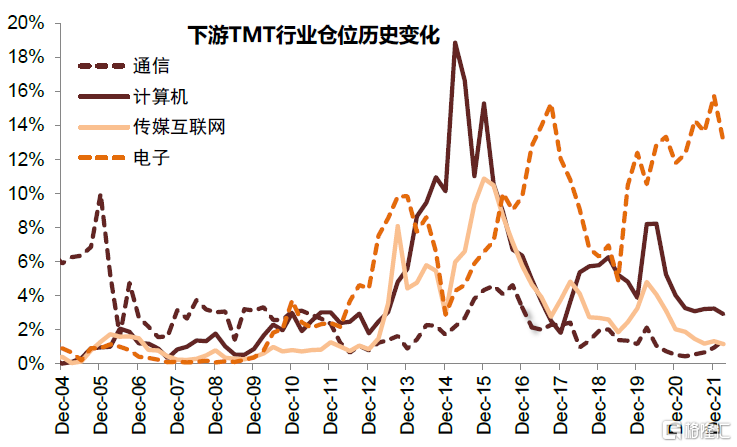

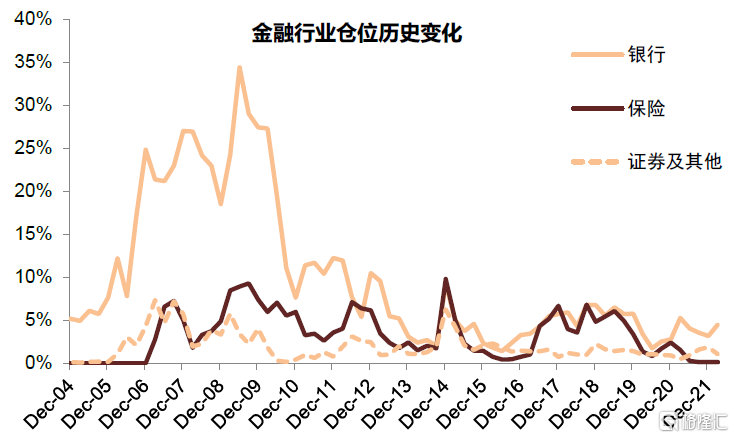

3) 加仓银行、医药和稳增长,减仓部分制造成长和消费板块。年初以来低估值稳增长领域明显跑赢,公募基金仓位上也有所体现,其中银行、房地产分别加仓1.3/0.6个百分点,但整体相比板块市值和历史均值仍为明显低配状态,保利发展加仓相对较多,基础化工、有色和煤炭等周期行业也获得明显加仓。制造成长方面,相比去年四季度明显增持科技制造,2022年一季度公募基金态度有所分化,电子板块仓位大幅下降2.7个百分点,立讯精密和海康威视减仓规模较大,电气设备则提升0.5个百分点,持有宁德时代的主动偏股型基金数量大幅上升至817家且持仓市值占比小幅提升。消费板块持仓出现分化,医药生物仓位明显提升1.1个百分点,其中智飞生物和药明康德有明显加仓,农业仓位上升0.7 百分点,相比之下食品饮料/汽车及零部件和餐饮旅游分别减仓1.3/0.6/0.3个百分点,大消费板块总体持仓占比小幅下滑至30.8 %,其中白酒龙头持仓下滑幅度较大。

4) 热门赛道持股集中度小幅下降,创新药、光伏风电和半导体有所加仓。我们梳理的半导体、创新药(主要是CXO)、新能源汽车链、光伏风电、军工、消费电子和酒类等热门赛道,覆盖约400家上市公司,公募重仓持股比例由上季度52.6%的小幅下降至52%。其中消费电子、酒类和军工仓位分别下降1.4/1.3/0.3个百分点;而创新药赛道仓位上升1.2个百分点,新能源汽车、半导体和光伏风电赛道仓位也小幅上升0.5/0.5/0.2个百分点。

5) 专精特新主题仓位略升,数字经济明显下降。我们对专精特新“小巨人”名单的上市公司统计,公募持仓由一季度的3.0%略升至3.1%,增仓幅度放缓,而数字经济主题持仓由8.5%降至6.7%,科技创新主题持仓也下降。

下一阶段操作建议:“稳增长”遭遇“供给冲击”,“稳增长”有望继续发力,市场“磨底期”。

结合最新的公募基金持仓,我们认为机构整体仓位在一季度并未发生较大变化,部分热门赛道仓位仍然不低,仍需关注市场调整带来的资金负反馈影响,而低估值的传统行业仓位有所提升但整体仍处于低配状态,并未明显出现交易拥挤的现象。结合当前国内外形势仍存较多不确定性,市场可能仍处于“磨底期”,结合市场累计回调时间较长、调整幅度不小,估值在历史上处于相对低位,且对前期负面因素已经有所反映,对未来市场中长期前景不宜过度悲观。

具体来说,当前要注重三个方向:

1)在市场“磨底”阶段,估值相对低的稳增长板块可能在当前宏观环境下仍具备相对收益,如传统基建、地产稳需求相关产业链(地产、建材、建筑、家电、家居等)等;

2)制造成长板块包括新能源汽车、新能源及科技硬件半导体等风险已经有所释放,转机在于“滞胀”风险、全球流动性和市场情绪因素能否边际改善;

3)调整较多、估值不高、中长期前景仍明朗的下游消费,自下而上择股,包括家电、汽车及零部件、农林牧渔、医药等。

图表1:1Q22公募基金持仓:仓位略微下降,成长仓位仍重,加仓低估值稳增长

资料来源:万得资讯,中金公司研究部

图表2:热门赛道集中度有所下降,消费电子和酒类减仓,创新药、半导体和新能源汽车链加仓

资料来源:万得资讯,中金公司研究部

图表3:专精特新的公募重仓比例上升至3.14%,但上升幅度放缓

资料来源:万得资讯,中金公司研究部;碳中和组合来自《碳中和与可持续发展背景下的投资》,科技创新与产业升级组合来自《投资科技创新》,数字经济组合来自《数字经济,十大趋势》

市场概况:主动偏股型基金仓位较去年四季度小幅下降

2022年一季度公募股票资产配置比例下降。2022年一季度,在海外地缘风险和美国开启加息周期,以及国内经济下行压力较大和疫情反复等内外因素的共同作用下,一季度市场出现较大幅度调整,主要宽基指数均出现较大幅度下跌,上证指数跌超10%,代表大盘蓝筹股的沪深300震荡下跌14.5%,成长风格的创业板指跌幅接近20%,主动偏股型公募基金季度收益率中位数下跌17.3%(截至4月21日跌幅为23.5%),整体调整幅度较大。内地公募基金整体规模有所收缩,总资产由去年四季度27.4万亿元下降至一季度27.2万亿元,其中股票类资产总额从去年四季度的7.0万亿元下降至6.0万亿元,终止了连续12个季度提升的趋势,占总值比重由25.6%下降至22.2%。持有A股市值由上季度6.4万亿元下降至5.5万亿元,债券类资产占比小幅提升约3.3个百分点至50.2%。

主动偏股型基金股票仓位略降,但降幅小于以往下跌行情。主动偏股型基金的仓位由上季度的86.9%下降至85.6%,但仍高于2021年前三季度的水平,其中A股仓位由80.0%降至79.0%;偏股混合型基金仓位由86.5%降至85%,灵活配置型基金的股票仓位由70.8%小幅降至68.5%。一季度港股延续低迷(恒生指数和恒生科技指数一季度分别下跌6.0%和19.6%),可投资港股的主动偏股型基金在港股的配置比例从上季度的12.5%降至11.7%。

图表4:全部公募基金中股票市值下降至6.04万亿元

资料来源:万得资讯,中金公司研究部

图表5:全部基金资产中股票占比环比小幅下降

资料来源:万得资讯,中金公司研究部

图表6:主动偏股型基金中股票市值为3.1万亿元

资料来源:万得资讯,中金公司研究部

图表7:主动偏股型基金股票仓位小幅下降至85.6%

资料来源:万得资讯,中金公司研究部

图表8:偏股混合型基金仓位历史变化

资料来源:万得资讯,中金公司研究部

图表9:灵活配置型基金仓位历史变化

资料来源:万得资讯,中金公司研究部

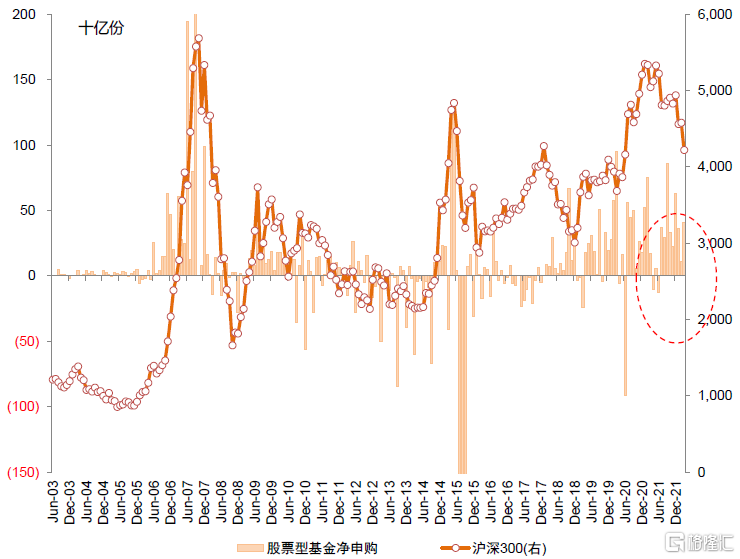

图表10:普通股票型基金份额继续保持净申购

资料来源:万得资讯,中金公司研究部

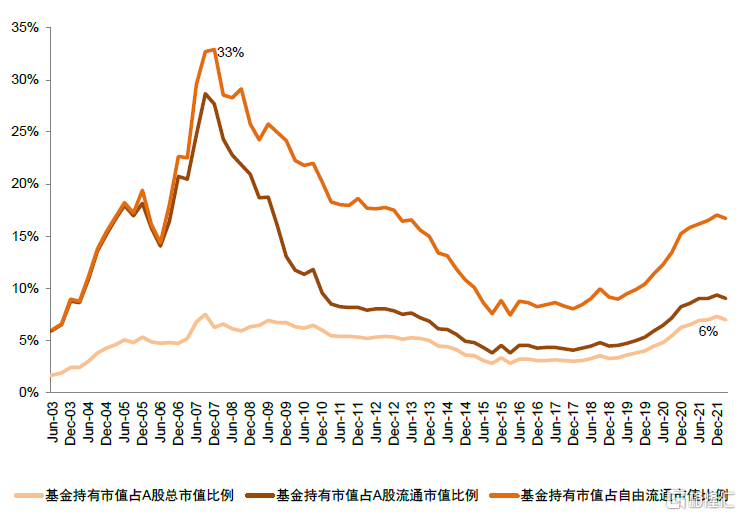

图表11:基金持股占A股自由流通市值比例小幅回调

资料来源:万得资讯,中金公司研究部

配置特征:加仓医药和部分稳增长领域

热门赛道仓位降幅不大

从主动偏股型基金的重仓持股来看,我们总结出以下特征:

龙头公司的持股集中度持续下降。主动偏股型基金重仓前100的公司重仓市值占比继续下降,由2021年四季度65.1%下降至63.6%,重仓前20市值占比由32.6%降至31.8%。其中五粮液、东方财富、泸州老窖、亿纬锂能和立讯精密的持仓市值下降超过100亿元,港股的舜宇光学科技和腾讯控股减仓较多。

主板、科创板略加仓,创业板略减仓。主板一季度仓位基本持平,重仓仓位小幅上升0.1个百分点至72.0%;科创板一季度仓位小幅提升,重仓仓位由上季度的5.1%升至5.6%。创业板一季度仓位继续回落,重仓仓位由上季度的22.9%下降至22.3%,较2021年二季度高点已下降2.6%,但仍处于历史相对高位。

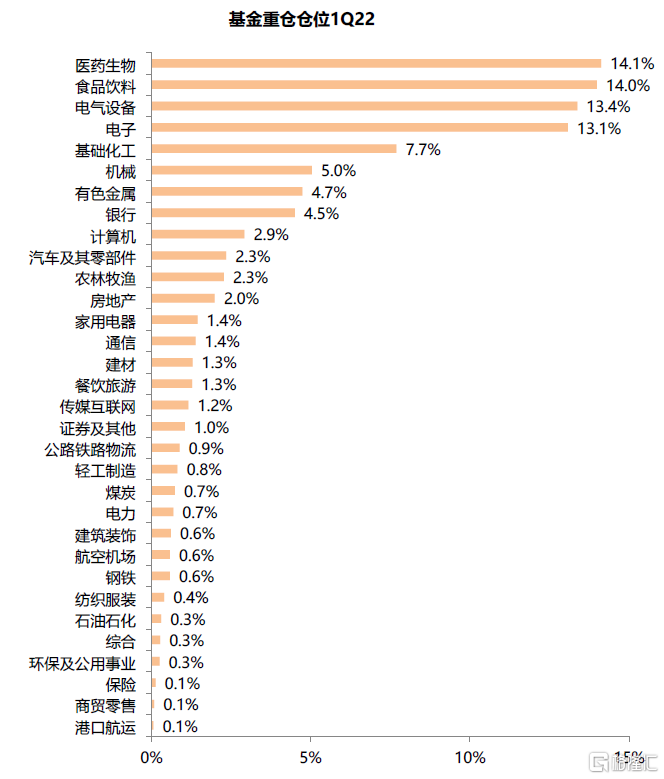

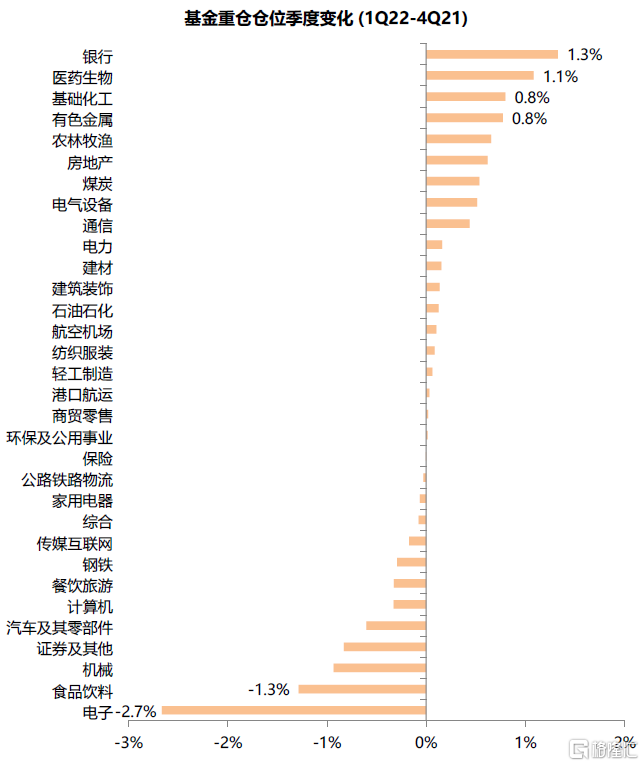

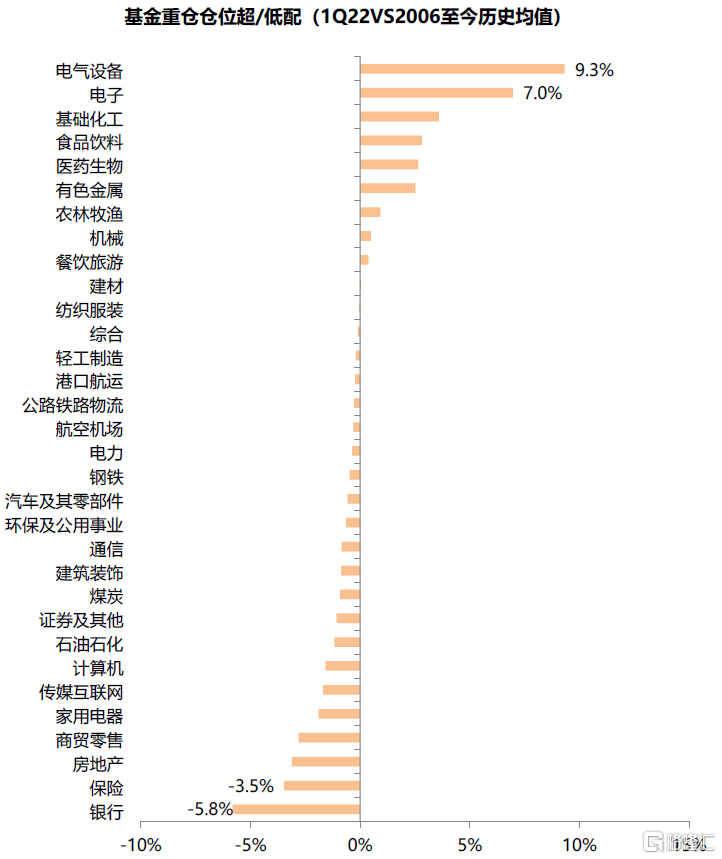

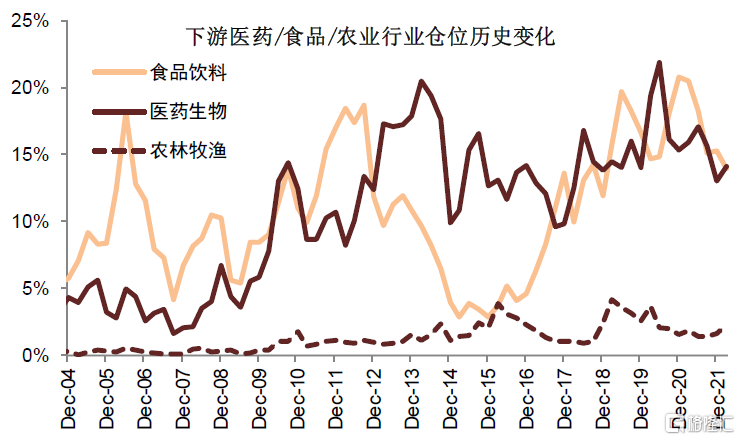

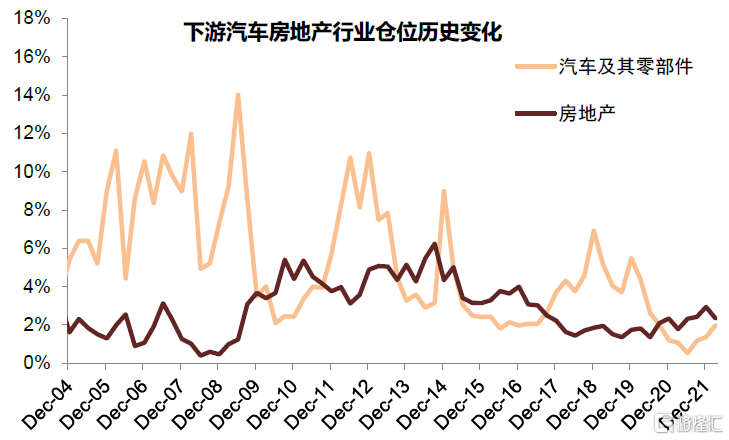

加仓银行、医药和稳增长,减仓部分制造成长和消费板块。年初以来低估值稳增长领域明显跑赢,公募基金也明显增持,其中银行、房地产分别加仓1.3/0.6个百分点,但整体相比板块市值和历史均值仍为明显低配状态,保利发展加仓相对较多,基础化工、有色和煤炭等周期行业也获得明显加仓。制造成长方面,相比去年四季度明显增持科技制造,2022年一季度公募基金态度有所分化,电子板块仓位大幅下降2.7个百分点,立讯精密和海康威视减仓规模较大,而跌幅同样较大的电气设备提升0.5个百分点,持有宁德时代的主动偏股型基金数量大幅上升至817家且持仓市值占比小幅提升。消费板块持仓出现分化,医药生物仓位明显提升1.1个百分点,其中智飞生物和药明康德获得大幅逆势加仓,农业仓位上升0.7 百分点,而食品饮料/汽车及零部件和餐饮旅游被减仓1.3/0.6/0.3个百分点,大消费板块总体持仓占比小幅下滑至30.8%,其中白酒龙头持仓下滑幅度较大。

热门赛道持股集中度小幅下降,创新药、光伏风电和半导体有所加仓。我们梳理的半导体、创新药(主要是CXO)、新能源汽车链、光伏风电、军工、消费电子和酒类等七大热门赛道,覆盖约400家上市公司,公募重仓持股比例由上季度52.6%的小幅下降至52%。其中消费电子、酒类和军工仓位分别下降1.4/1.3/0.3个百分点;而创新药赛道仓位上升1.2个百分点,新能源汽车、半导体和光伏风电赛道仓位也小幅上升0.5/0.5/0.2个百分点。

专精特新主题仓位略升,数字经济明显下降。我们对专精特新“小巨人”名单的上市公司统计,公募持仓由一季度的3.0%略升至3.1%,增仓幅度放缓,而数字经济主题持仓由8.5%降至6.7%,科技创新主题持仓也下降。

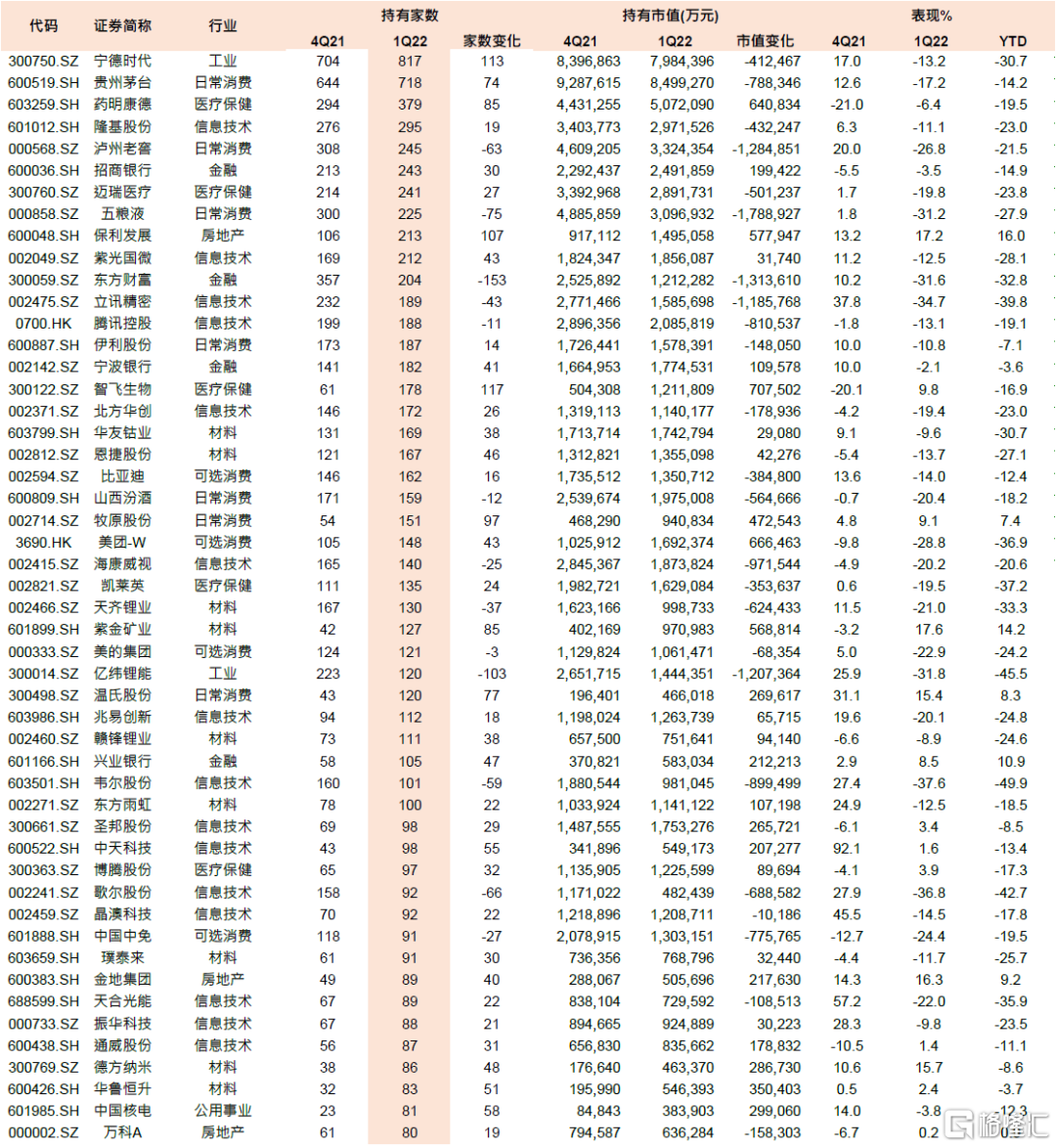

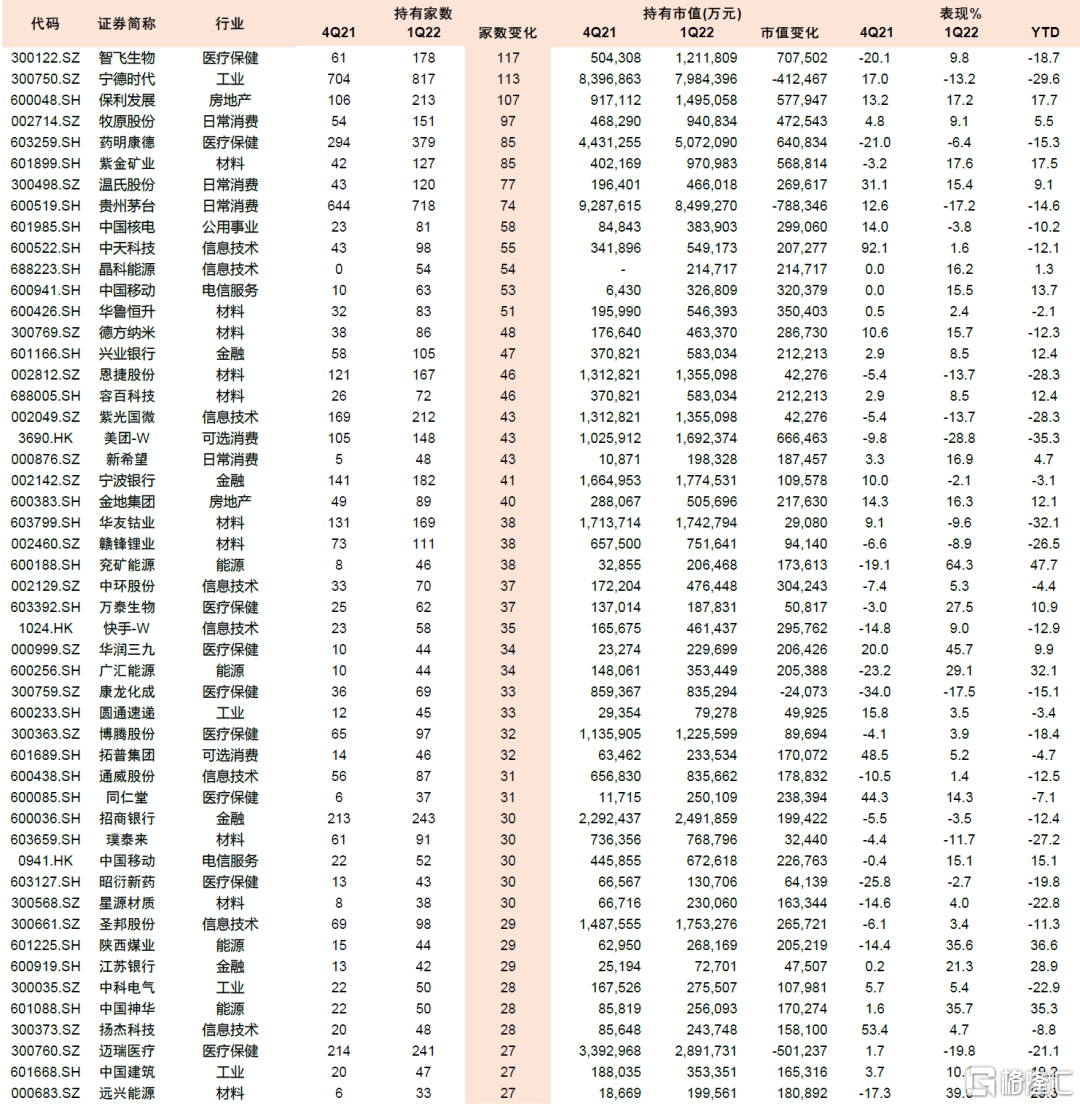

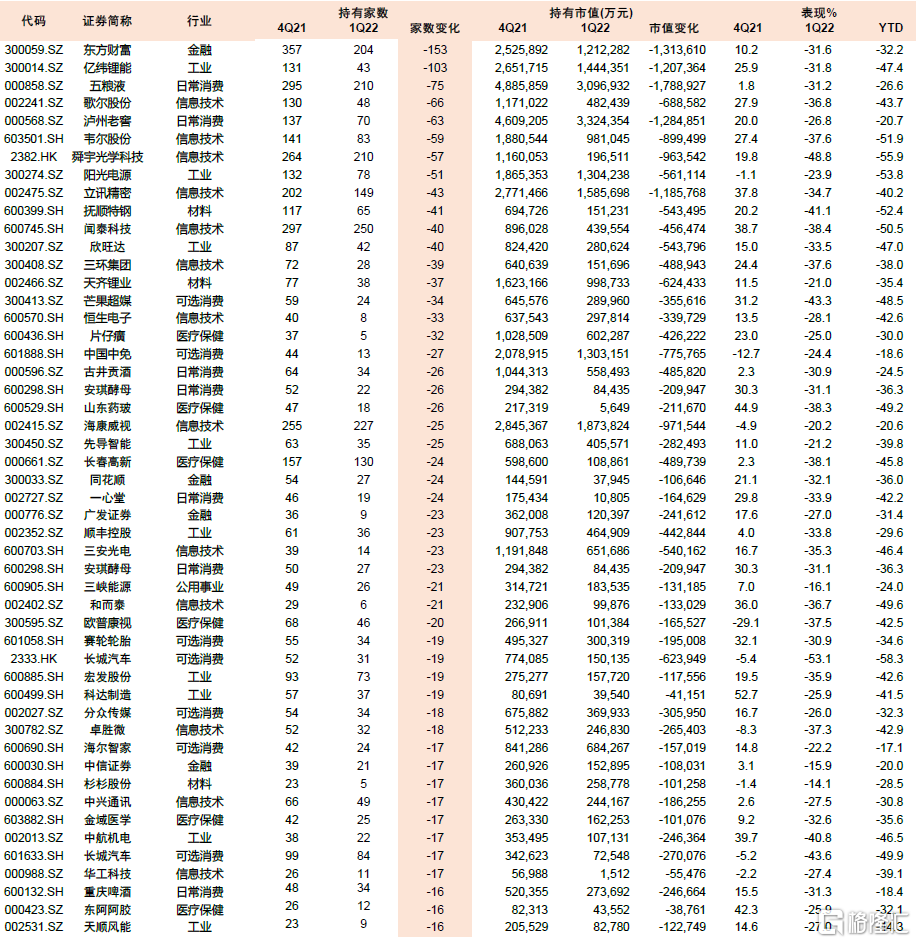

图表30-36包括主动偏股型基金的重仓股名单。

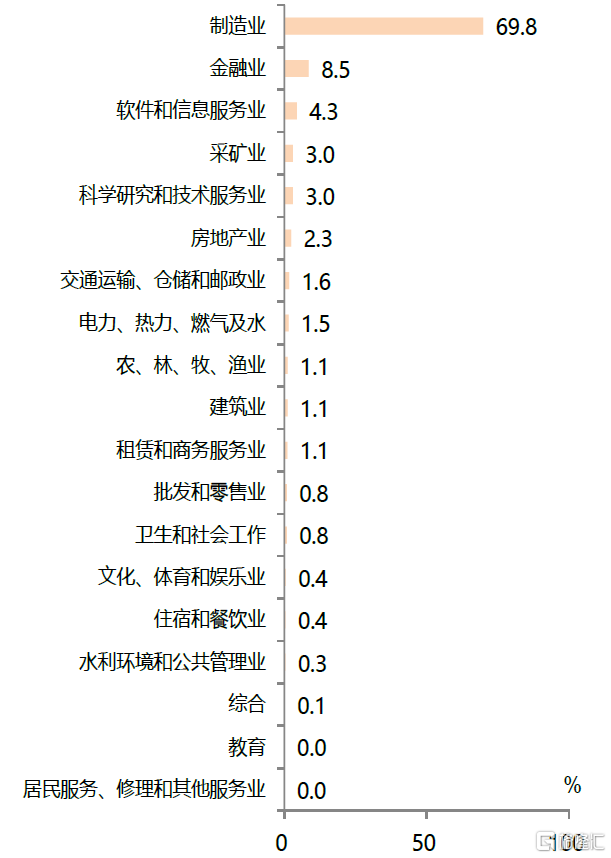

图表12:1Q22全部基金持股比例

资料来源:万得资讯,中金公司研究部

图表13:全部基金持股比例变化(1Q22 vs. 4Q21)

资料来源:万得资讯,中金公司研究部

图表14:1Q22主动偏股型基金重仓比例

资料来源:万得资讯,中金公司研究部

图表15:基金重仓仓位季度变化情况

资料来源:万得资讯,中金公司研究部

图表16:基金重仓仓位超/低配情况(当前/历史均值)

资料来源:万得资讯,中金公司研究部

图表17:基金重仓仓位超/低配情况(当前/市值占比)

资料来源:万得资讯,中金公司研究部

图表18:基金仓位风格变化(按板块)

资料来源:万得资讯,中金公司研究部

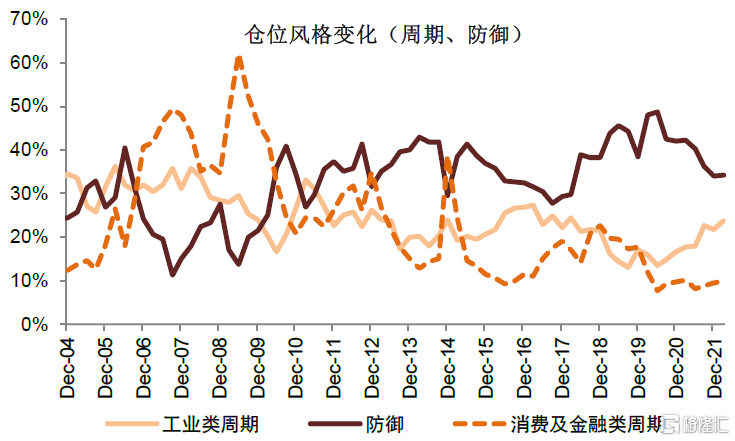

图表19:基金仓位风格变化(周期/防御)

资料来源:万得资讯,中金公司研究部

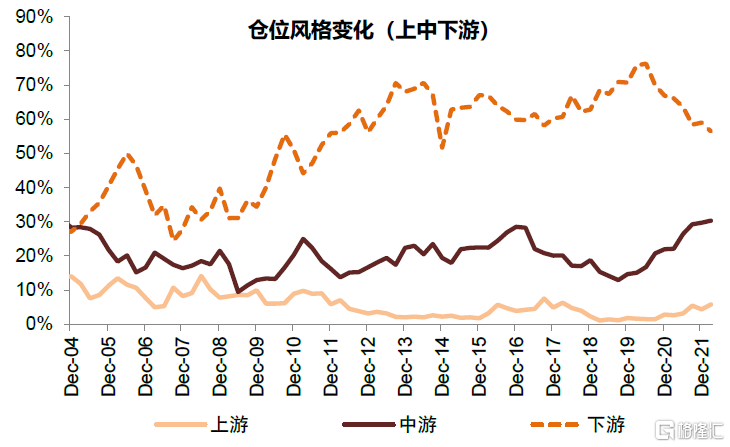

图表20:基金仓位风格变化(按上中下游)

资料来源:万得资讯,中金公司研究部

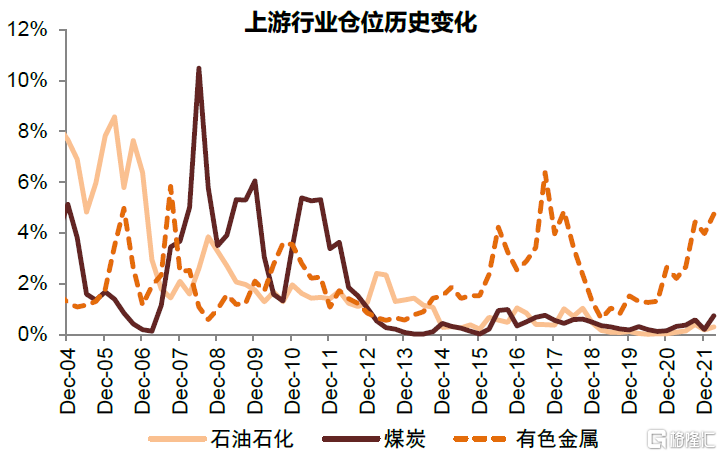

图表21:上游行业基金仓位变化

资料来源:万得资讯,中金公司研究部

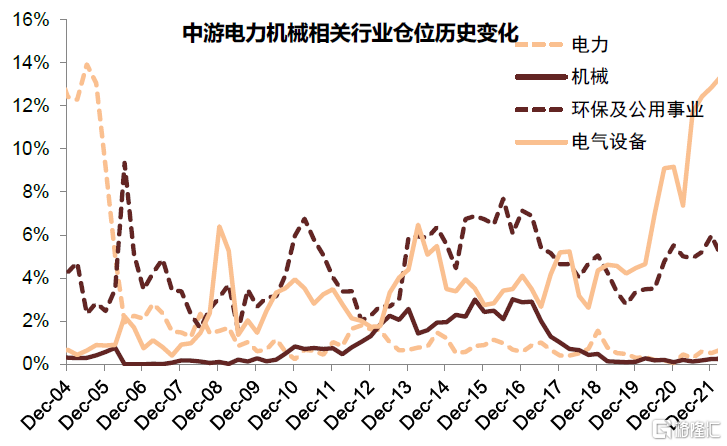

图表22:中游机械电力行业基金仓位变化

资料来源:万得资讯,中金公司研究部

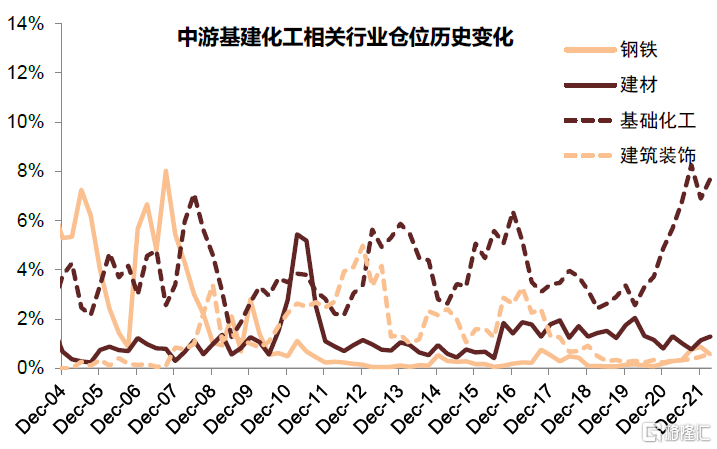

图表23:中游基建化工相关行业基金仓位变化

资料来源:万得资讯,中金公司研究部

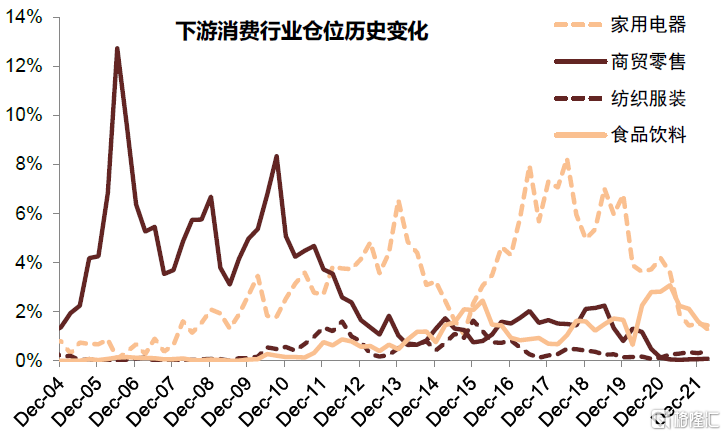

图表24:下游可选消费相关行业基金仓位变化

资料来源:万得资讯,中金公司研究部

图表25:下游农业/医药/食品饮料行业基金仓位变化

资料来源:万得资讯,中金公司研究部

图表26:下游汽车房地产相关行业基金仓位变化

资料来源:万得资讯,中金公司研究部

图表27:下游TMT相关行业基金仓位变化

资料来源:万得资讯,中金公司研究部

图表28:金融行业仓位变化

资料来源:万得资讯,中金公司研究部

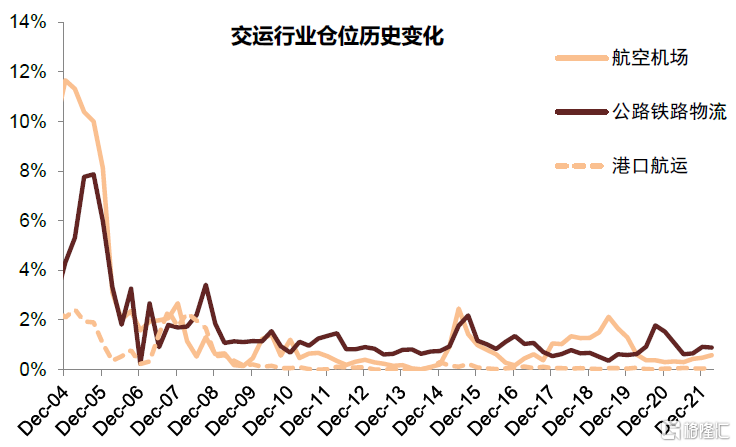

图表29:交通运输行业基金仓位变化

资料来源:万得资讯,中金公司研究部

下一阶段操作建议:稳增长主线仍有阶段配置价值,根据全球通胀形势进展关注成长风格

结合最新的公募基金持仓,我们发现机构仓位在一季度并未有较大变化,对于部分热门赛道的投资意愿维持相对稳定,整体仓位仍然偏高,传统行业普遍仓位较低。当前包括疫情防控、地缘局势僵持、海外货币政策紧缩和“滞胀”担忧等在内的国内外形势仍存较多不确定性,经济下行压力较大、稳增长仍面临挑战,市场对潜在资金流出的压力也开始有所担心,投资者情绪较低迷,市场处于“磨底期”。向前看,市场累计回调时间较长、幅度不小,估值已经在历史上相对低位,且对上述负面因素已经有所准备,中国仍有一定的政策空间及灵活性,对市场中期前景不宜过度悲观。

具体来说,当前要注重三个方向:

1)在市场“磨底”阶段,估值相对低的稳增长板块可能在当前宏观环境下仍具备相对收益,如传统基建、地产稳需求相关产业链(地产、建材、建筑、家电、家居等)等;

2)制造成长板块包括新能源汽车、新能源及科技硬件半导体等风险已经有所释放,但转机在于“滞胀”风险、全球流动性和市场情绪因素能否边际改善;

3)2021年调整较多、估值不高、中长期前景仍明朗的中下游消费,自下而上择股,包括家电、轻工家居、汽车及零部件、农林牧渔、医药等。

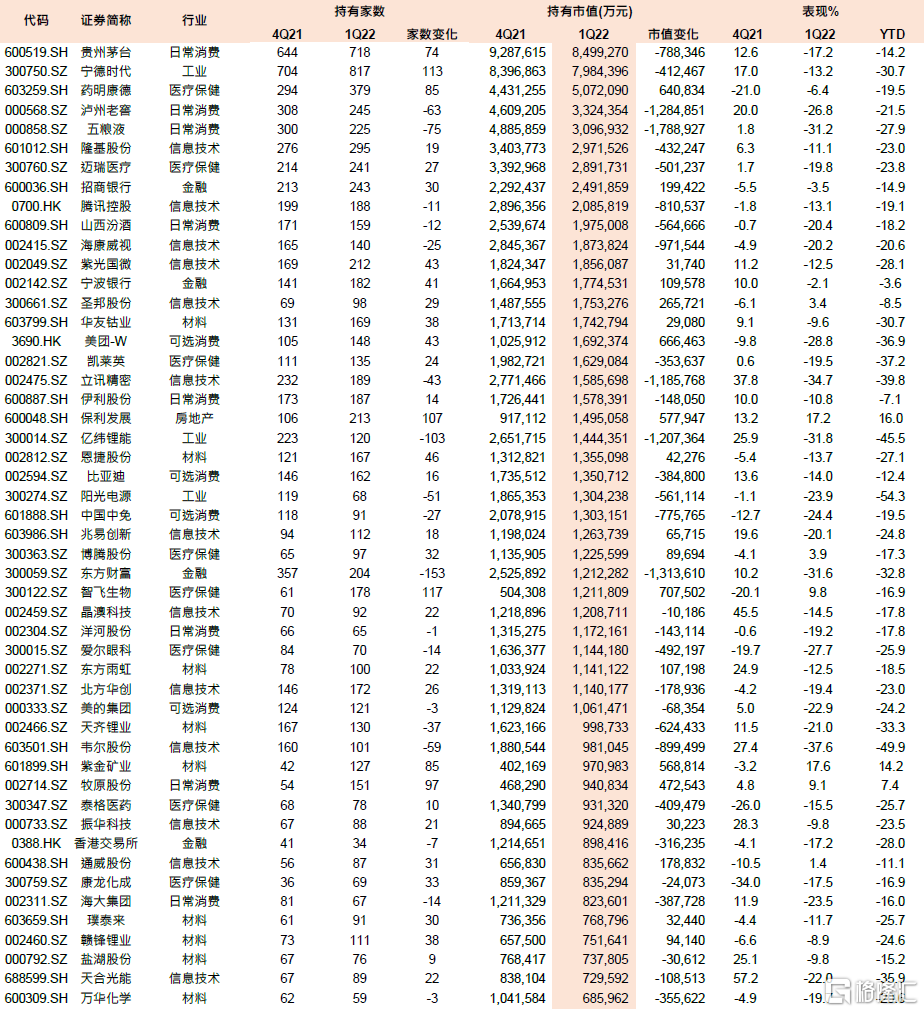

图表30:1Q22主动偏股型基金重仓持有家数前50公司

资料来源:万得资讯,中金公司研究部; 注:数据截止至2022年4月22日

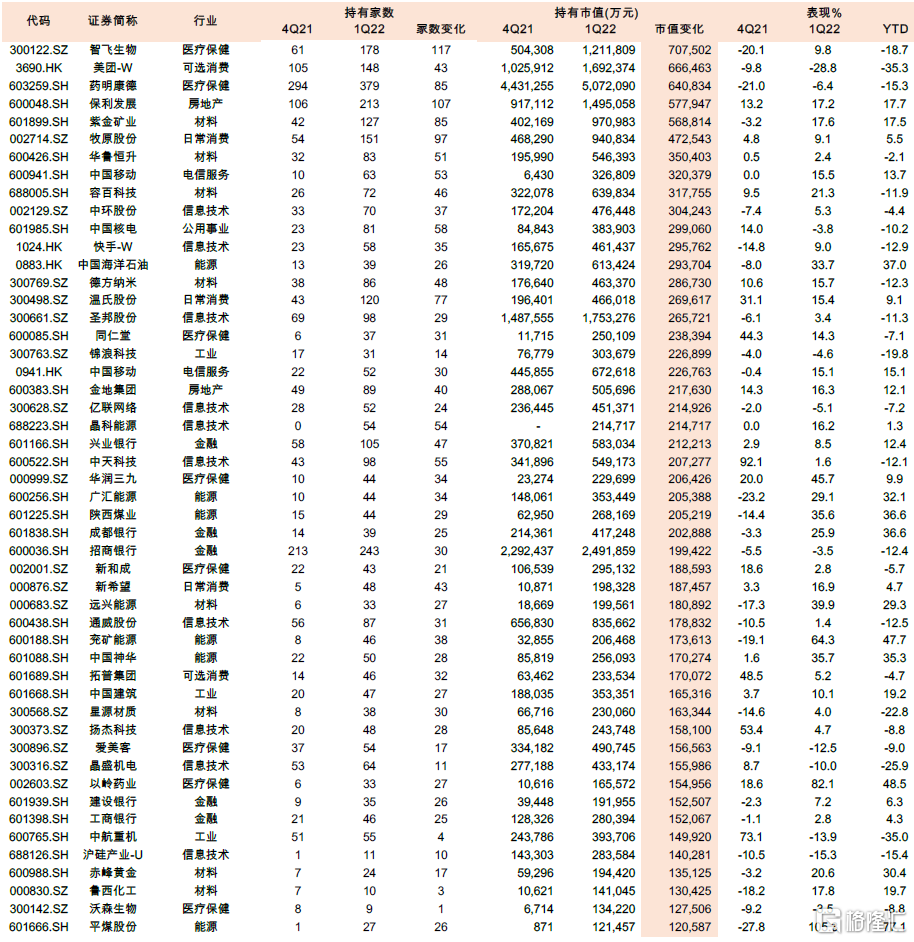

图表31:1Q22主动偏股型基金重仓增持家数前50公司

资料来源:万得资讯,中金公司研究部; 注:数据截止至2022年4月22日

图表32:1Q22主动偏股型基金重仓减持家数前50公司

资料来源:万得资讯,中金公司研究部; 注:数据截止至2022年4月22日

图表33:1Q22主动偏股型基金重仓持有市值前50公司

资料来源:万得资讯,中金公司研究部; 注:数据截止至2022年4月22日

图表34:1Q22主动偏股型基金重仓增持市值前50公司

资料来源:万得资讯,中金公司研究部; 注:数据截止至2022年4月22日

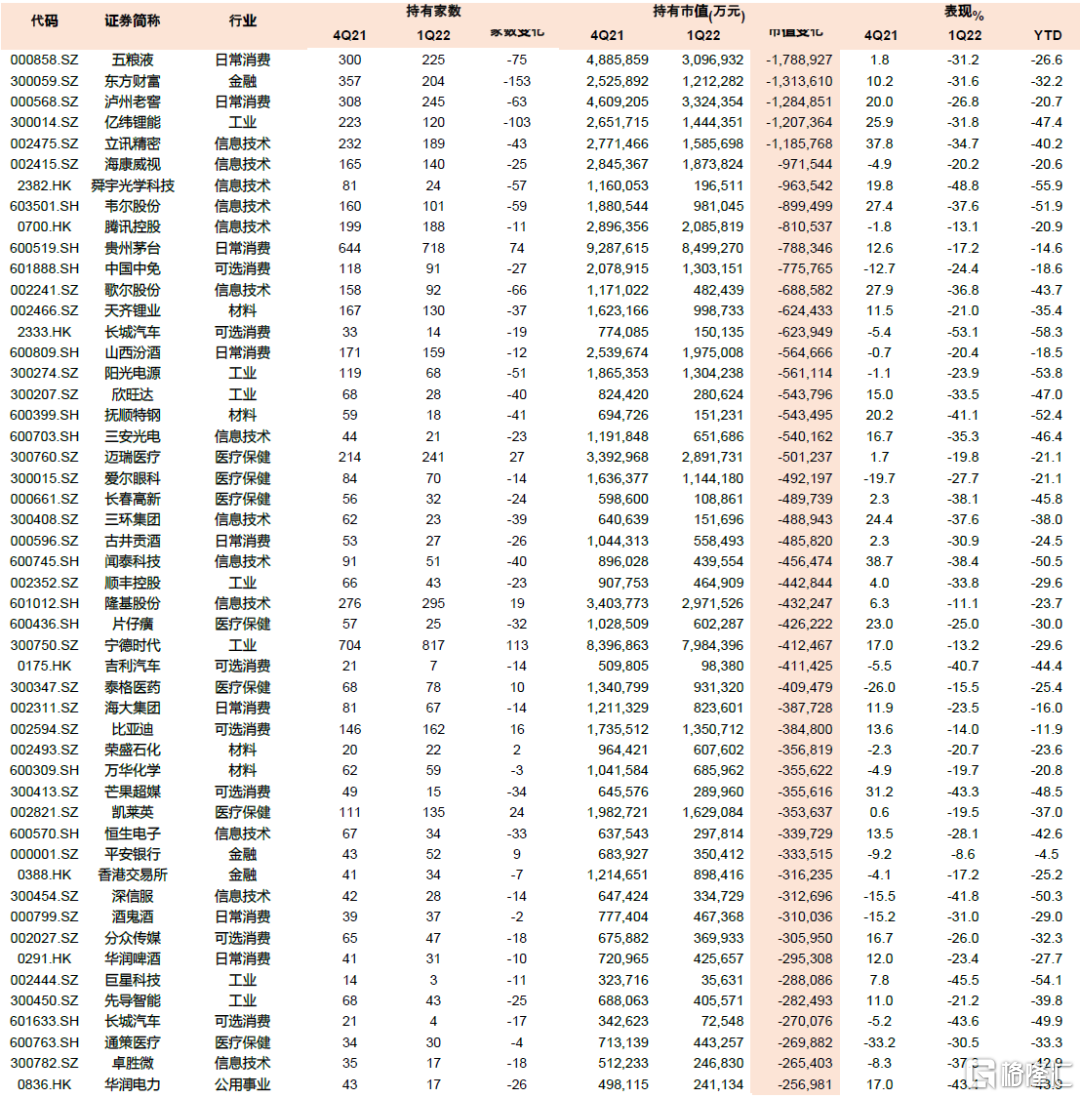

图表35:1Q22主动偏股型基金重仓减持市值前50公司

资料来源:万得资讯,中金公司研究部; 注:数据截止至2022年4月22日

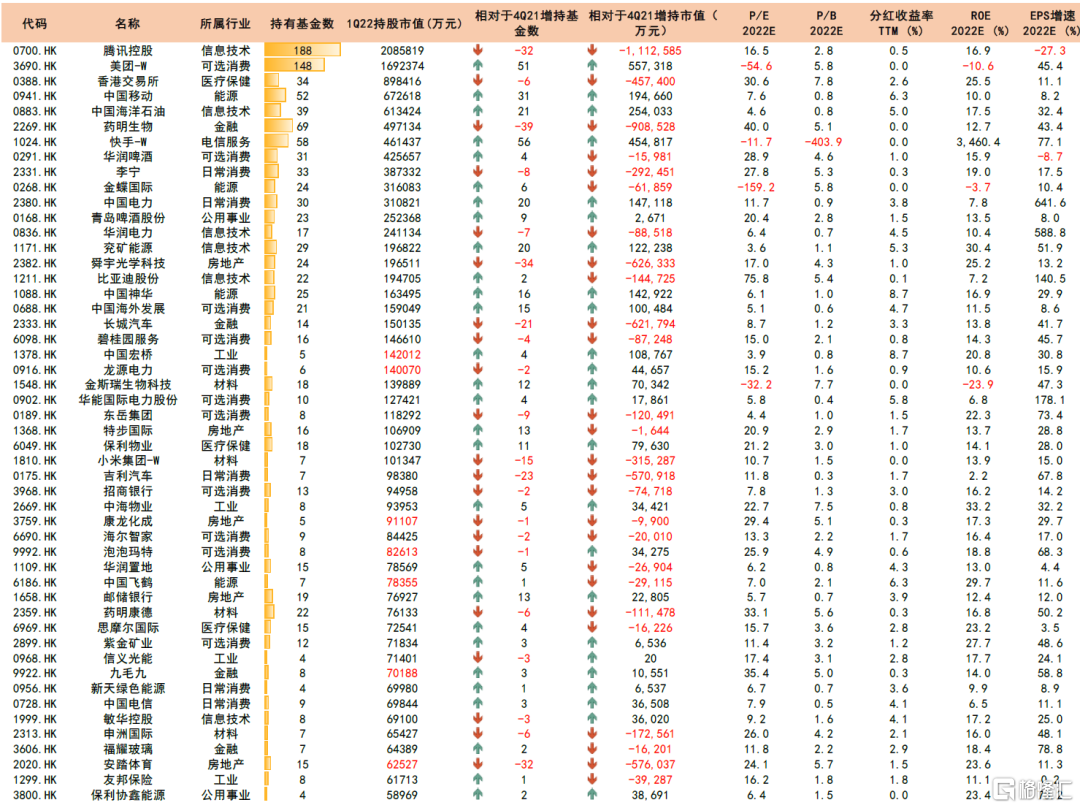

图表36:1Q22主动偏股型基金重仓港股情况

资料来源:万得资讯,中金公司研究部; 注:1)数据截止至2022年4月22日;2)预测值来自万得一致预期

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员