去年既是“十四五”开局之年,也是“碳中和”元年,生态环境价值获得重估,经济价值体系被重塑,一大批环保股掀起上市潮。根据第三方平台不完全统计,2021新增的涉环保业务的上市公司将超过40家,是2020年的两倍以上。

需要强调的是,去年是环保行业乘风破浪的一年,也是行业动荡不安的一年。疫情冲击、国资强势进场、环保督察风暴席卷各地,行业正处于迈入高质量发展阶段的重要关头。黑马失速,骏马发力。其中,部分企业因PPP项目业绩亏损资产出售,更有甚者深陷债务危机。

尽管如此,仍不断有环保企业陆续传来捷报,其中不乏优势细分赛道的核心企业,比如在去年11月登陆港股主板市场的金矿危废资源龙头---鸿承环保科技(2265.HK,以下简称“鸿承环保”)。

收入和利润率“双击”,再生品销售实现“量增利稳”

3月31日,鸿承环保披露上市后首份年报,显示收入、毛利及净利均维持双位数以上的增长。数据显示,2021年,公司实现总收入约为2.57亿元,同比增长约25.1%;毛利约1.67亿元,同比增增长约34.5%;经调整净利(剔除非经常性上市开支)约9982万元,同比增长29.0%。

公司在财报中解释,收入的上升得益于行业发展以及鸿承环保科技的积极拓展,不断增进与客户及潜在客户的关系,同时紧贴行业的相关发展趋势。

鸿承环保是位于山东省的金矿有害废物处理公司,是当地唯一一家获烟台市生态环境局发出《危险废物经营许可证》的公司,每年获许可处理最多116万吨的金矿有害废物。根据弗若斯特沙利文报告,按2020年收益计,公司是山东省第二、中国第三大金矿有害废物处理公司,分别占约15%及10%的市场份额。按金矿有害废物处理量计算,公司排行中国第一,占2020年山东省及中国总实际处理量约26%及18%。

公司目前已形成以“金矿危废处理+销售再生品”为主导的多元业务格局。简单来讲,通过为上游黄金生产商提供有害废物(主要是氰化尾渣)处理服务,同时从有害废物中回收提取硫精矿、含金硫精矿等具有经济价值的资源,再销售给下游化工厂及相关贸易公司。

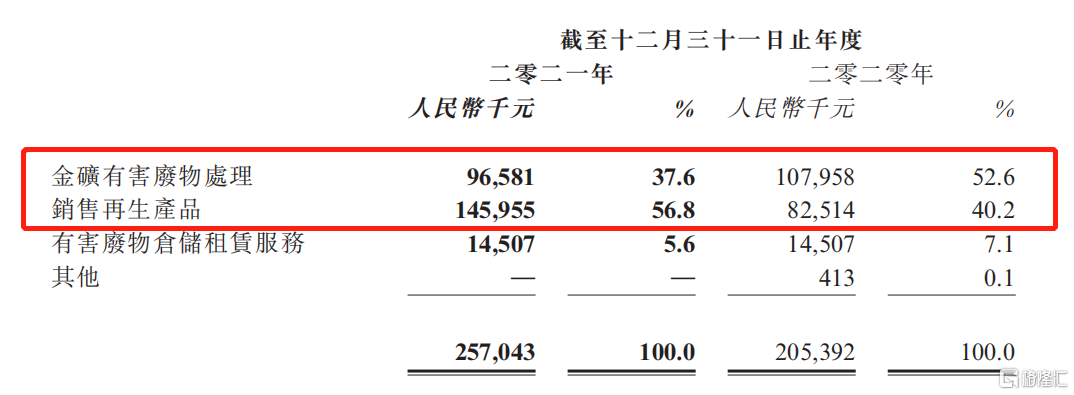

财报显示,2021年,这两部分业务贡献收入占总收入约94.4%。其中,再生产品销售收入大幅增长76.9%达14.60亿元,占比达56.8%。这主要得益于下游客户数量及平均每吨售价齐升推动。

由于硫精矿是生产硫酸的原料,再生产品平均售价的上涨与中国硫酸市场价格的上涨一致,后者受多种因素影响,主要包括原材料价格、来自下游行业需求和海外市场进口情况。

而再生品销售业务的强势表现,也充分对冲了金矿危废处理业务的波动,使得总收入仍维持稳健增长态势。与此同时,得益于业务结构优化及再生产品售价上升,公司整体毛利率也随之提升。财报显示,2021年,鸿承环保科技的整体毛利率约64.8%,较2020年上升了4.5个百分点。

危废处理业务受金矿减产影响

长期有望持续受益于黄金需求复苏及金价上行周期

对于金矿危废处理业务的下降,鸿承环保在财报中解释称,这主要是由于上游客户提供的氰化尾渣较少,而2021年的平均每吨处理费稳定。

鸿承环保从事的黄金氰化尾渣的处置服务,与黄金产量高度相关。

自2017年以来,中国黄金产量已连续5年出现下降。据中国黄金协会今年1月公布的最新数据显示,2021年国内原料黄金产量为328.98吨,同比下降9.95%。这与鸿承环保的金矿危废处理业务降幅基本一致。

据业内分析称,黄金产量持续下降的主要原因在于:一是部分矿山处于自然保护区,需依法退出,但新投产项目未有产出;二是2021年黄金选矿过程中产生的氰化尾渣和含氰废水处理污泥被列入危险废物后,环保督查力度持续加大,对处置过程不符合豁免条件的中小型矿山的生产影响较大;三是矿商办理采矿许可证所需费用较大,影响新建项目投产进度。

现在的关键问题是:黄金产量持续下降,是否意味着鸿承环保的金矿危废处理业务失去了成长空间?

答案是否定的,主要原因如下:

一方面,黄金需求增加及金价上涨都有利于进一步推动黄金的生产。目前国内黄金消费市场已开始回暖。根据中国黄金协会27日发布的数据显示,2021年全国黄金实际消费量为1120.90吨,同比增长36.53%,较2019年增长11.78%。

黄金消费显著回暖的主要因素可以归结为三方面:一是国内疫情得到有效控制,经济稳步增长,市场消费力得到释放;二是世界经济的不稳定因素增大,黄金的高保值性以及抵抗通胀的属性愈发明显,成为投资的重要选择。

与此同时,今年初以来,伴随俄乌冲突、疫情卷土重来等带来的全球滞胀风险升温,尤其是对于美国经济前景恶化预期,叠加长期宽松的利率环境,对金价持续上涨周期形成有利支撑。另外,官方储备需求也是黄金需求上涨的主要推动力,决定黄金长期价格走势。

另一方面,长期以来,我国都是全球最大的黄金产量及消费国,且黄金资源储量丰富。据中国黄金协会披露数据显示,截至2020年底,全国黄金资源量为14727.16吨,已实现连续15年增长,并连续五年突破万吨大关。截至2021年,中国黄金产量与消费量分别连续15年、9年位居全球第一。

也就是说,中国有足够多的黄金资源储量,且目前黄金需求及金价持续走强动力充足,将持续拉动黄金产量逐步释放,随之也将带动鸿承环保的金矿危废处理业务规模的增长。

另外,伴随环保政策趋严,上游黄金开采行业洗牌加速,在行业“马太效应”下,鸿承环保作为领先的专业金矿危废处理服务商,也有望随行业集中度提升进一步扩大自身的份额。

确定性及成长性再度被验证

基于对资产盈利的确定性以及业绩成长性的偏好,市场风格往往被划分为价值及成长两大派。经过研究分析,笔者认为,现阶段的鸿承环保兼具这两方面的价值特性:

1)确定性:竞争格局优良、专业壁垒凸显、盈利能力稳定

一般而言,判断一家企业未来业绩的确定性,可以从赛道、竞争格局及商业模式这三个主要层面入手分析。

其中,竞争格局往往又被视作最重要的衡量尺度。在竞争格局优良的行业,龙头企业往往具备更强的议价能力及更稳定的销售溢价,决定其稳定的盈利。从根本上而言,这取决于行业的壁垒及企业自身的护城河。

危废处理行业属于准入门槛高,且技术、产能等专业壁垒突出。贵金属危废处理及再生资源品又是其中的优势细分赛道,因此龙头企业的盈利能力稳定且出色。鸿承环保近几年来稳定的盈利水平便是有力证明。数据显示,公司的毛利率过去两年超过60%,净利润率常年维持在30%以上,均明显高于环保其他子板块。

从赛道来看,尽管目前金矿废物处理行业市场规模不大,但受“碳中和”、环保优势趋严等优势政策目标及导向,长期有望持续受益于环保产业投资长周期。

鸿承环保的商业模式虽比较重,主要是帮助采金公司处理金矿中的氰化尾渣,并从收集的氰化尾渣中提取有价值的金属资源,比如硫精矿及含金硫精矿,进而销售给下游化工领域等企业,从而实现多元化经营,并打开增长天花板。上文也有提及,这属于典型的纵向一体化发展模式,存在明显的规模及协同效应。

2)成长性:过往已验证,未来或受益技术与产能共振、以及上游集中度提升

据公司招股书及财报数据显示,2018-2021年,公司的营收复合年增长率达36%;同期净利润复合年增长率为48%。过往业绩的成长性显然已得到验证。

鸿承环保未来持续成长动力,归根结底,来自于两方面:

一是需求端受黄金产出及开采行业集中度提升持续拉动;二是供给端依赖技术升级与产能扩张,形成共振,从而实现规模及利润率水平的双升。

其中,危废资源化方向是“碳中和”战略目标下确定性的受益方向之一,也是鸿承环保正着力的方向。公司通过积极开展技术研究,已逐步获得一些有效的科技成果,比如公司研究项目“黄金尾渣硫铁资源回收利用项目”在去年被中国高科技产业化研究会确认为科学技术成果。同时,该项目也于今年获中华环保联合会颁授的中华环保联合会科技进步奖二等奖。

与此同时,在尾渣处理技术方面,公司积极开展硫铁资源深加工,亦取得新突破。报告期内,公司与山东省固废产业协会及烟台大学为成立“固废资源化工程研究中心”签订合作协议,并积极开展大量危废及固废处置和资源化利用的技术攻关研究,成功取得了五项新增专利。

需要留意的是,金属资源化一般按合金产值高低可分为普通资源化与深度资源化两类,其中深度资源化具备更高的提取/富集能力,产品价值更高,利润空间更大。经过多年的发展,我国金属危废资源化技术水平不断提升,以深度资源化为代表的的高危废处理技术逐渐成熟,金属提取/富集的品类和品位均高于同业。深度资源化产出的金属合金在后端深加工环节更易处理,因此销售环节可对富集到的金属计价,因此销售价格更高,大幅增厚盈利空间,提升产品竞争。

除了积极研发新技术之外,鸿承环保也在加快扩产的步伐。今年1月鸿承环保宣布收购位于山东莱州工业园区土地等资产。

上市之后,公司拥有更为充足的流动性,且资产结构也得以改善,为其之后通过并购谋求快速发展提供了充分的财务资源及空间。据财报数据测算,鸿承环保2021年末的有息负债率仅为6.4%,现金及现金等价物约2.35亿元。

结语

尽管面临严峻的外部形势,像鸿承环保这样细分赛道的优势企业,经营持续稳中向上,盈利能力依旧出色,优势的行业占位、商业模式都不断得到验证。在“碳中和”大背景下,未来业绩确定性、成长性依旧突出。

另外,需要强调的是,在目前的环保上市企业阵营中,像鸿承环保这样细分赛道的龙头企业,也有着显著的稀缺性。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员