核心观点:

1.常识未必都是事实。美联储加息之下,为应对资金外流和货币贬值,新兴市场国家不敢放松甚至可能收紧货币政策,这似是习以为常的逻辑。但历史与现实果真如此吗?目前联储加息周期在即,国内稳增长亟需政策发力,海内外经济迥异之下能否做到“以我为主”?

2.反常识的是,联储加息并不必然意味着美元升值和新兴市场货币贬值。1974年以来的21轮联储加息周期中,仅出现8轮美元明显升值。此外,在过往联储加息周期中,新兴市场还呈现经常账户顺差越大、其货币贬值幅度越小的规律,当前人民币具备类似特征。

3.尽管如此,与其他新兴经济体不同,即便在联储加息期人民币贬值压力不大,面对经济下行压力,我国政策利率仍鲜有下调,这在一定程度会掣肘贷款利率和信贷扩张。但我国采用更多的是非利率的逆周期手段,国有投资率先扩张进而带动其它利率更敏感的部门。

4.展望未来,面对相较过往可能更快的联储加息,我国仍将“以我为主”稳增长。但在工具选择方面,未必倚重政策利率的显著调整。加之在“珍惜正常的货币政策空间”思路下利率对经济的弹性近来已明显递减,诸多非利率政策有望综合发力促进信用扩张和经济企稳。

正文:

常识未必都是事实。美联储加息之下,为应对资金外流和货币贬值,新兴市场国家不敢轻易放松甚至可能收紧货币政策,这似是习以为常的逻辑。但历史与现实果真如此吗?目前联储加息周期在即,国内稳增长亟需政策发力,海内外经济迥异之下能否做到“以我为主”?

一、联储加息预示人民币贬值?

历史上联储开启加息周期后,并不必然意味着美元升值和新兴市场货币贬值。自1974年以来的21轮加息周期中,联储首次加息后的6个月内仅有8轮美元出现升值。这揭示出汇率决定的复杂性,利率只是其中的一个因素而已。

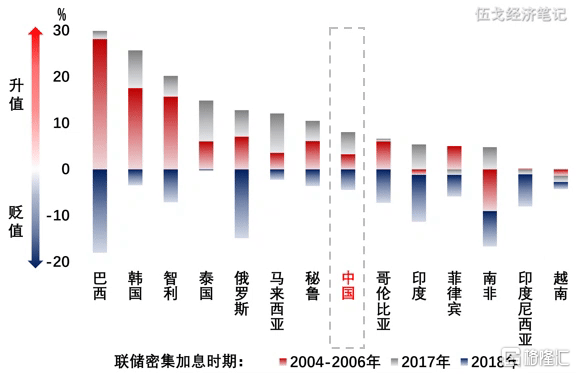

图1. 联储加息时新兴市场货币未必贬值

来源:CEIC,WIND,笔者测算

在过往联储加息周期中,即使新兴市场国家货币贬值,其贬值幅度还呈现出经常账户顺差越大、其货币贬值幅度越小的规律。疫情以来,我国出口份额显著抬升,经常账户顺差仍处高位。从这个视角来看,短期人民币即便出现贬值或许幅度也不会太大。

二、联储加息掣肘我国利率空间?

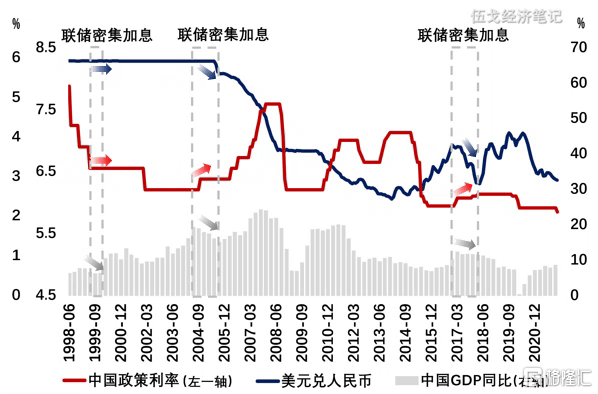

与其他新兴经济体不同,即便在联储加息期人民币贬值压力不大,面对国内经济下行压力,我国政策利率鲜有下调。尽管我国仍有资本流动的宏观审慎管理,但政策利率似也顾及了联储加息等外部因素。

图2. 即使人民币无贬值压力,政策利率似也顾及联储加息

来源:WIND,笔者测算

注:政策利率2012年后为7天逆回购利率,之前为1年期贷款基准利率。

三、政策利率稳定是否掣肘稳增长?

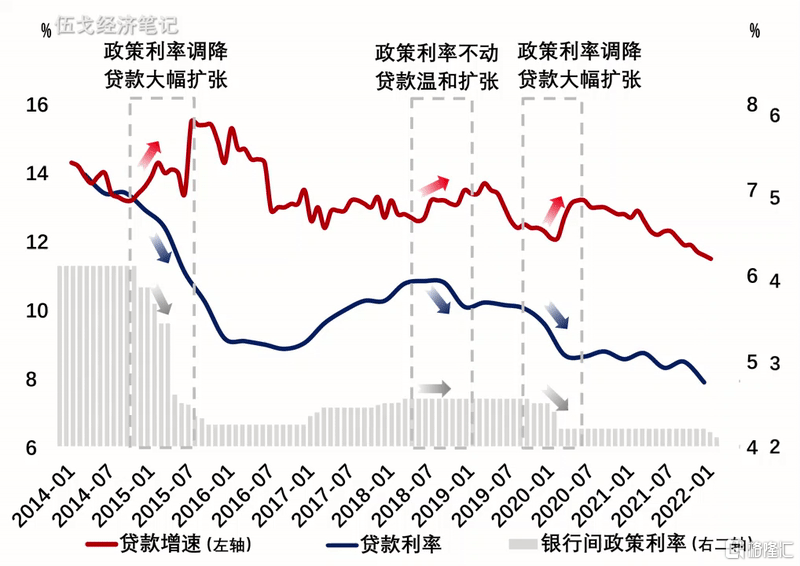

历史看,在联储加息且我国稳增长的情形下,尽管我国国内政策利率保持相对稳定,但贷款利率往往也会随着融资需求不振而下降。但与政策利率能灵活调整的时期相比,贷款利率的降幅以及信贷扩张的程度确实会受到一定程度的限制。

图3. 政策利率不调,影响贷款利率下行及信贷扩张幅度

来源:WIND,笔者测算

注:鉴于数据可得性,政策利率以7天逆回购利率表征。

值得一提的是,在“珍惜正常的货币政策空间”思路下,利率对经济的弹性近年来已明显递减。对比几轮经济下行期,2015年我国实际GDP增速相较前一年下降0.4个百分点,贷款利率下降1.5个百分点,利率对经济弹性约3.75;而2018年下半年GDP同样下行0.4个百分点,贷款利率只降低了0.3个百分点,弹性降至0.75;疫情期间,弹性更是降至0.04的低位。

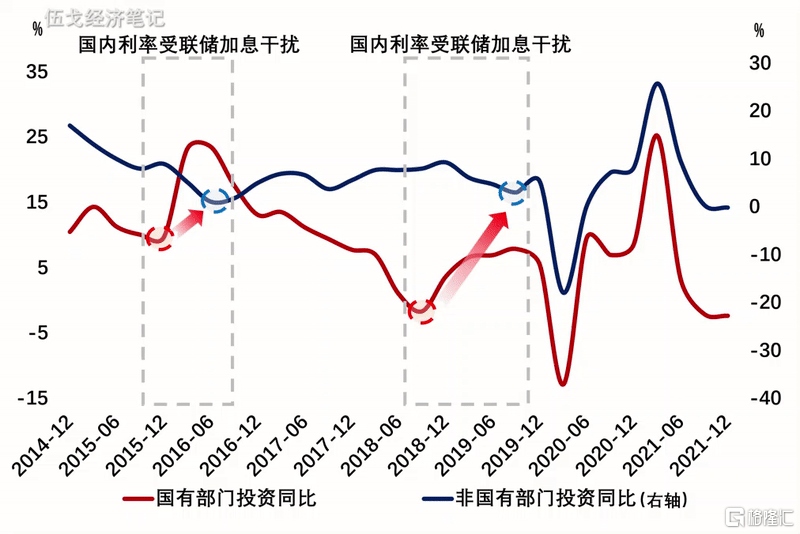

事实上,近年来我国似乎更多的是通过非利率的手段来稳增长,如降低准备金率、加大信贷投放以及出台产业政策等。在此过程中,国有投资受利率影响相对较小,往往率先扩张进而带动其它利率更敏感的部门。

图4. 国有投资率先扩张,受利率影响较小

来源:WIND,笔者测算

注:国有部门指国有及国有控股单位。

展望未来,面对相较过往可能更快的联储加息步伐,我国仍将“以我为主”稳增长。但在工具选择方面,未必倚重政策利率的显著调整。加之“珍惜正常的货币政策空间”思路下利率对经济的弹性已明显递减,诸多非利率政策有望综合发力,从而促进信用扩张和经济企稳。

四、基本结论

一是常识未必都是事实。联储加息不必然预示美元升值和新兴市场货币贬值。多轮联储加息周期中,仅有少数时期美元出现明显升值。此外,在过往联储加息周期中,新兴市场还呈现出经常账户顺差越大、其货币贬值幅度越小的规律,当前人民币具备类似特征。

二是与其他新兴经济体不同,即便在联储加息期人民币贬值压力不大,面对经济下行压力,我国政策利率仍鲜有下调,这在一定程度会掣肘贷款利率和信贷扩张。采用更多的是非利率手段进行逆周期调节,国有投资往往率先扩张进而带动其它利率更敏感的部门。

三是展望未来,面对相较过往可能更快的联储加息,我国仍将“以我为主”稳增长。但在工具选择方面,未必倚重政策利率的显著调整。加之“珍惜正常的货币政策空间”思路下利率对经济的弹性已明显递减,诸多非利率政策有望综合发力促进信用扩张和经济企稳。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员